Как пользоваться кредитной картой рнкб?

Содержание:

Как работает программа «Ваш бонус»?

По условиям программы лояльности вам будет возвращено до 10% баллами от покупок у партнеров банка. Размер бонусов разный, его надо уточнять непосредственно на месте. Стикеры с указанием суммы вознаграждения часто клеят прямо на двери магазинов, но сразу отнимайте 1% — это комиссия организатора.

Накопленное вознаграждение можно потратить только в партнерских магазинах (в Крыму их больше тысячи). Тариф для обмена – 1:1. Списание проводится полностью или частично – чтобы расплатиться бонусами, просто сообщите об этом продавцу.

Срок действия бонусного счета составляет 1 год. При закрытии карты баллы аннулируются. Программа не работает при оплате через Mir Pay.

Какие условия кредитования предлагает РНКБ?

Карта «МИР», предлагаемая банком РНКБ, предполагает следующие условия обслуживания:

- Кредитный лимит устанавливается на сумму от 5000 до 300 000 рублей в зависимости от платежеспособности заемщика.

- Банковский займ выдается без необходимости привлечения поручителей и без залогового обеспечения.

- Льготный период (без процентов) равен 55 дням.

- Ставка по кредиту составляет 26,5%.

- Ежегодное обслуживание предоставляется совершенно бесплатно.

- Совершение платежей осуществляется без комиссии.

- Бесплатное СМС-информирование;

- Обслуживание держателей карты «МИР» доступно на территории всей России.

- Данный продукт предусматривает участие в программе «Ваш бонус», позволяющей возвращать на карту от 3% от суммы покупок. В данную систему лояльности на данный момент входят уже более 1000 партнеров. Среди них магазины, автозаправочные станции, ресторанные сети, отели и гостиницы.

- Заявка на выдачу карты с кредитным лимитом рассматривается в течение 3 дней.

- Заемные средства предоставляются путем установления кредитного лимита по банковской карте.

- При условии погашения задолженности до 25 числа месяца, следующего за отчетным (в течение действия льготного периода) процент по кредиту составит 0%. При невыполнении условий грейс-периода тариф повысится до 26,5%.

- Минимальная величина ежемесячного платежа должна быть не менее 5% от суммы задолженности.

- Обязательные платежи должны вноситься в период с 1 по 25 число месяца, следующего за отчетным.

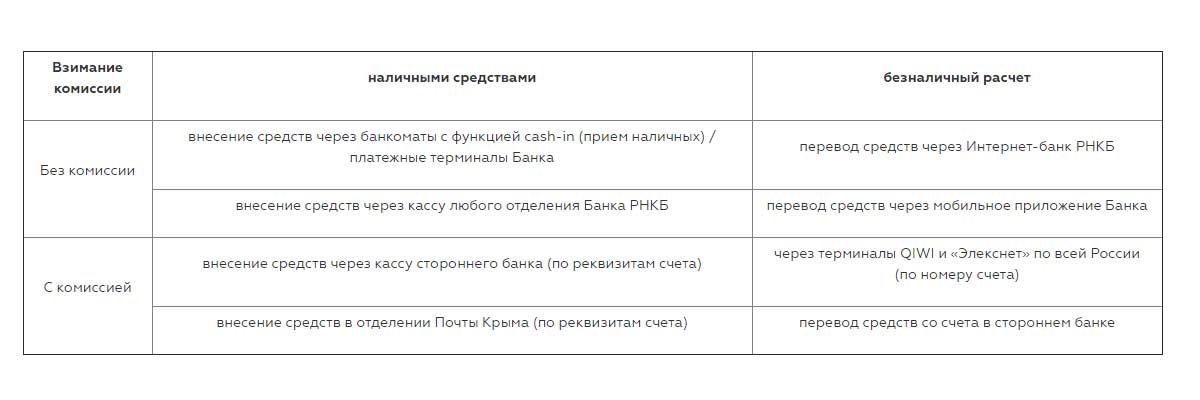

- Пополнять карточный счет заемщик имеет право безналичным переводом или путем внесения наличных в кассу банка.

- При наличии просроченной задолженности кредитор начисляет неустойку в размере 20% от суммы долга.

- Все споры, возникшие с банком, разрешаются в судебном порядке.

- Для активации карты необходимо ввести ПИН-код (буквенно-цифровой пароль), который выполняет функцию электронной подписи.

- Банк вправе отказать в выдаче кредитной карты или увеличении лимита без объяснения причин.

- Кредитор вправе заблокировать карту в том случае, если есть все основания подозревать заемщика в ее нелегальном использовании, что противоречит действующему российскому законодательству.

- Заемщик вправе вернуть всю сумму кредита в течение 5 рабочих дней с момента заключения договора с оплатой фактического срока использования заемных средств.

Заемщик для получения карты должен соответствовать ряду требований:

- возраст от 21 до 67 лет (на момент полного погашения клиенту должно быть менее 70 лет включительно);

- наличие прописки по месту жительства на территории России;

- место проживания для зарплатников РНКБ Банка — на территории всей РФ, для пенсионеров также, но в регионе присутствия банка. Для остальных — город Севастополь или Республика Крым;

- официальное трудоустройство на территории Крыма и Севастополя, для зарплатников — на всей территории РФ;

- стаж работы по последнему месту трудоустройства не меньше 3 месяцев, для нотариусов и адвокатов — от 1 года;

- общий трудовой стаж от 1 года.

Для заключения договора с кредитором потребуется подготовить следующие документы:

- паспорт;

- СНИЛС;

- справка, подтверждающая уровень доходов;

- военный билет (для лиц мужского пола в возрасте до 27 лет);

- справка о размере пенсии и пенсионное удостоверение (для пенсионеров).

Банк оставляется за собой право затребовать дополнительные документы у гражданина.

Как можно увеличить лимит кредитной карты

1. По инициативе банка.

Нельзя абсолютно точно сказать, как увеличить лимит по кредитной карте. Единого алгоритма нет. Ведь любой банк ведет бизнес, основываясь на своих внутрикорпоративных правилах, которые никому кроме сотрудников не известны. Но опыт показывает, что соблюдение ряда условий положительно влияет на исход дела.

Получив кредитную карту, нужно пользоваться ею максимально часто, при этом крайне важно вовремя закрывать долг или вносить ежемесячные платежи. В этом случае банк будет видеть активное движение средств на счете и добросовестное отношение к своим обязанностям со стороны клиента

Например, клиент получил кредитку с лимитом 100 000 рублей и льготным периодом 60 дней. Если он совершит какие-то крупные покупки (допустим, на 60 000 рублей) и при этом в течение 60 дней успеет погасить долг либо будет вовремя вносить ежемесячные платежи, банку будет видно, что человек заинтересован пользоваться картой и делает это согласно условиям договора. Придерживаясь этой стратегии некоторое время, можно добиться расположения банка и увеличить кредитный лимит.

К сожалению, не всегда подобное использование карты приводит к положительным результатам. Банк в любом случае будет действовать, исходя из внутренних правил и критериев, по которым он оценивает благонадежность клиента

Существует несколько моментов, на которые обращает внимание финансовая организация, прежде чем увеличить кредитный лимит на карте

Положительный результат более вероятен, если клиент:

- ежедневно использует свою кредитку или расплачивается ею при покупке дорогостоящих вещей;

- кладет на карту свои собственные денежные средства в размере 20-25 % от кредитных средств;

- вносит платежи строго по графику;

- не снимает с карты наличные (хотя в ряде случаев банки дают возможность делать это без комиссии);

- добросовестно исполняет все обязательства перед банком.

Сумма, на которую банк впервые решает увеличить кредитный лимит, как правило, невелика. Обычно это примерно 10-15 % от имеющихся на карте заемных средств. Со временем лимит будет повышаться до достижения им максимально возможной цифры. Но это возможно в том случае, если клиент продолжает активно пользоваться кредиткой и вовремя погашает задолженность.

2. По инициативе держателя карты.

Клиент может самостоятельно попросить свою кредитную организацию увеличить лимит. Для этого следует посетить отделение банка и написать заявление с соответствующей просьбой. С собой необходимо взять документы. Однако для того, чтобы увеличить лимит, необходимо иметь основания, а именно – возросший доход, причем факт его роста необходимо доказать. Для этого нужно принести с собой справку 2-НДФЛ или по иной форме (она зависит от рода деятельности клиента). По результатам проверки и оценки того, как клиент пользуется кредиткой, банк выносит решение. Как правило, если он добросовестно исполняет свои обязательства и финансовая организация видит движение средств на карте, это решение положительное.

Среди отечественных банков по такой схеме работают:

- Альфа-Банк.

- Совкомбанк.

- Открытие.

- Банк Русский Стандарт.

- Национальный банк «Траст».

- Промсвязьбанк.

- Росгосстрахбанк.

- Кредит Европа Банк.

- Росбанк.

- МТС Банк.

- Банк Русский Стандарт.

- Уралсиб.

- Восточный Экспресс Банк.

Условия оформления карты

Итак, для начала нужно определиться с тем, сможет ли потенциальный клиент получить карточку, и вот кому будет разрешено это сделать:

РНКБ кредитная карта Мир может быть получена только теми лицами, которым уже исполнился 21 год, но ещё не исполнилось 67 лет.

Ещё одно непременное условие – наличие паспорта гражданина Российской Федерации. В частности, нужно проживать в Крыму

Следует проследить за тем, чтобы зарегистрированное официально место проживания клиента и место выдачи карты совпадали.

Работать в одной определённой организации клиент должен на момент оформления карточки не менее 3 месяцев – это ещё одно важное правило. При этом общий трудовой период должен составлять хотя бы полгода

Ещё один нюанс – работать клиент должен только на территории Крыма.

Если потенциальный клиент подходит под все эти требования, ему стоит приготовить следующие документы:

-

Паспорт гражданина Российской Федерации, о котором уже упоминалось ранее.

-

Форму НДФЛ-2, которая послужит свидетельством уровня дохода клиента.

-

Страховое свидетельство, выданное Государственным фондом пенсионного страхования.

-

Копию трудовой книжки. Конечно же, она должна быть заверенной на месте работы. При этом от даты заверения до даты подачи заявки на оформление карточки не должно пройти более месяца.

-

Также нужно приложить заявление. Его образец выдадут непосредственно в отделении банка.

Стоимость обслуживания дебетовых карт в РНКБ

Российский национальный коммерческий банк стал первым и на сегодняшний день является ведущим российским банком, который работает на территории Республики Крым. В нем можно оформить дебетовые карты МИР с тремя тарифными планами. Карты имеют тот же функционал, что и карты более привычных международных платежных систем (Виза и Мастеркард).

Возможности по картам РНКБ:

- Проведение онлайн-платежей. Виртуальные транзакции защищены по технологии MirAccept – сообщение с секретным кодом для подтверждения оплаты приходит, даже если у карты не подключен СМС-сервис.

- Карты поддерживают технологии бесконтактных платежей. Для оплаты достаточно поднести пластик к терминалу. А также можно оплачивать покупки смартфоном с приложением MirPay.

- Карты выпускаются бесплатно.

- Владельцы карт МИР становятся участниками программы привилегий – кэшбэк за покупки составляет до 20%.

- И основное преимущество – дебетовую карту МИР РНКБ принимают в Крыму в большинстве торговых предприятий. В настоящий момент в Республике открыто порядка 180 офисов банка.

МИР Классическая

Карта выдается в день обращения. Комиссии за выпуск, перевыпуск, обслуживание и пополнение баланса не предусмотрены – можно пользоваться картой совершенно бесплатно. Первые два месяца СМС-сервис будет бесплатным, плата с третьего месяца составляет 49 руб./мес.

Карту можно использовать для ежедневных покупок, платежей через интернет-банк, снятия наличных (бесплатно в банкоматах РНКБ), а также для перечисления на нее зарплаты, пенсионных и социальных выплат.

Помимо привилегий по карте МИР начисляются бонусные баллы по программе “Ваш бонус”. При оплате покупок у партнерских компаний РНКБ на карту возвращаются бонусы – от 3% с каждого платежа. Накопленными баллами можно расплачиваться в сети партнеров “Ваш бонус” из расчета 1 балл = 1 руб.

МИР “Привилегия”

Стандартный тариф по данной карте – 499 руб. в месяц. Однако при соблюдении определенных требований вы можете получать привилегии – бесплатное обслуживание, кэшбэк с покупок и проценты на остаток средств.

Чтобы не платить комиссию за ежемесячное обслуживание, сумма покупок по карте должна быть не менее 25 000 руб. в месяц. При выполнении этого условия вам также предоставляется кэшбэк 1% с любого платежа. Если же сумма остатка по карте в текущем месяце превышает 50 000 руб., то на ваши сбережения будет начисляться дополнительный доход – 4% годовых.

По карте предусмотрены и бесплатные функции:

- Выдача и перевыпуск.

- СМС-уведомления по всем операциям.

- Снятие денег через банкомат любого стороннего банка в пределах России (лимит – 150 тыс. руб. в месяц).

- Участие в программе “Ваш бонус”.

МИР “Prime”

Это премиальная карта для VIP-клиентов с обслуживанием в отделениях РНКБ Private Banking. С карты можно бесплатно снимать деньги в любом банкомате. Вам будет начисляться кэшбэк в рамках программы “Ваш бонус”, а также проценты на остаток средств – 4% годовых.

Стоимость оформления премиальной карты МИР составляет 6 000 руб., годовое обслуживание – 6 000 руб. (плата начисляется с первого года). Максимальная сумма снятия с карты – 5 млн руб. в месяц.

Плюсы и минусы карты

Плюсы

- карта выпускается и обслуживается абсолютно бесплатно;

- пластик имеет чип;

- принадлежность к российской платежной системе МИР;

- наличие довольно высокого кредитного лимита;

- предоставляется льготный период до 55 дней;

- пластик относится к картам мгновенной выдачи;

- наличие оригинального дизайна;

- небольшие размеры ежемесячных минимальных платежей;

- система начисления бонусов за совершение покупок по карте;

- бесплатная услуга СМС-информирования.

Минусы

- наличие достаточно высокой процентной ставки;

- маленькая зона выдачи (предназначена для жителей Крымского Федерального Округа);

- наличие стажа не менее 6 месяцев на последнем месте работы;

- выдается клиентам, достигшим возраста 21 года;

- нужно собирать много справок для получения;

- наличие комиссии за снятие собственных средств с карты;

- узкая бонусная программа (только у партнеров программы лояльности «Ваш Бонус»).

Пользование картой: основные нюансы

А вот что ожидает клиента с приобретением подобной карточки:

-

Обслуживание карты точно так же, как и её выпуск, совершенно ничего не стоят.

-

Имеется чип, который значительно повышает уровень безопасности. С ним можно не бояться того, что мошенники воспользуются карточкой. Также большой вклад в безопасность вносит магнитная полоса, содержащая информацию о владельце карточки.

-

Многим пользователям нравится бесконтактный метод оплаты товаров. Он позволяет сэкономить то время, которое пользователь тратил бы на ввод пин-кода, общение с кассиром. Иногда сэкономленная минута действительно выручает!

-

Обо всех операциях с карточкой её владелец может узнать с помощью смс-оповещения. Некоторые банки привязывают эту опцию за дополнительную плату, но РНКБ предоставил её бесплатно. Так что теперь, даже если карта окажется в руках постороннего человека, её хозяин всегда узнает обо всех попытках использования.

-

Пользователь может при желании заказать индивидуальный дизайн. Конечно, это никак не влияет на условия пользования, но поклонникам всего оригинального такая опция придётся по душе. Тем же, кому безразлично оформление, выдадут оформление «стандарт» по умолчанию.

-

Кредитный лимит достаточно высок – он может составлять до 300 000 рублей! Минимально же одобренная сумма насчитывает 5 000 рублей.

-

А вот процентная ставка уже не так радует – она составляет 26,5% в месяц.

-

Зато имеется льготный период, составляющий целых 55 дней! Если владелец карточки за это время погасит требуемую сумму, проценты ему начисляться не будут. Требуемая сумма – это 5% от общей задолженности. Также учитываются комиссии и проценты.

-

Ещё один приятный бонус – кэшбэк за каждую покупку в магазине. С каждой покупки на карточку возвращается 1%. Также могут быть персональные бонусы от магазинов – они могут составлять до 10%. Об этом можно узнать благодаря специальному стикеру, наклеенному рядом с товаром. Это тот самый случай, когда копейка рубль бережёт – за месяц можно таким способом накопить до 1000 рублей!

-

С просрочкой лучше не иметь дел, так как, конечно же, РНКБ, как и любой другой банк, начислит процент за неё. И он составит 20% за год, а на неразрешённый овердрафт – 50%.

-

Для того чтобы снять кредитные либо собственные средства, потребуется заплатить 4% от выбранной суммы. И составить этот процент может минимум 100 рублей. В день допустимо снимать не более 100 000 рублей, а в месяц – не более 500 000.

-

Если захочется перевести средства с карточки на карточку, сделать это получится мгновенно. Однако сумма не должна быть большей 75 000 рублей за один раз либо большей 500 000 рублей в месяц через онлайн-перевод. Если удобнее совершить банковский перевод, потребуется взять с собой паспорт и подождать 2 дня.

Российский национальный коммерческий банк – владелец всех необходимых лицензий и участник кредитных рейтингов ведущих агентств. А это значит, что доверить оформление кредита именно ему вполне можно. Рассматриваемая в этой статье кредитка – отличный способ без опасений занять у банка нужную сумму.

Обзор архивных карт Мир от РНКБ

К архивным относятся те карты, которые РНКБ прекратил выпускать на определенный срок или насовсем, но держатели могут использовать их до окончания срока действия. Этот срок указан на лицевой стороне пластиковой карточки, после его окончания банк производит перевыпуск по действующим программам.

«Пенсионная» и «Социальная»

Это первые программы, запущенные оператором НПС Мир. Выпущенные карты предназначены для получения пенсий и социальных пособий, предусмотренных государством в рамках законодательства РФ. Такой способ позволяет пенсионерам и социальным группам получить денежные выплаты без очередей. Достаточно пройти к ближайшему банкомату и снять нужную сумму денег.

С данными картами клиенты могут:

- Оплачивать товары в торгово-сервисных точках России и на полуострове Крым. Установлено около 700 банкоматов и терминалов в посещаемых местах, ознакомиться с их адресами можно на официальном портале РНКБ.

- Осуществлять платежи мобильной связи, ЖКХ, домашнего интернета, ТВ, в любом месте. Для этого необходимо использовать компьютер с доступом к интернету, пройти регистрацию в Интернет-банке, и проводить транзакции, не выходя из дома.

- Совершать покупки в онлайн-магазинах, список принимающих карточку Мир с каждым днем растет.

- Рассчитываясь картой Мир в партнерской сети, клиент получает бонусные баллы, которые можно потратить по желанию.

- На счет пенсионеров начисляется 3,5% годовых в виде вознаграждения от РНКБ. Этот процент банк предлагает приумножить с Вкладами.

- Когда поступает пенсия или социальная выплата, то клиент получает СМС-оповещение.

«Зарплатная»

Корпоративные клиенты, оформившие зарплатную карту Мир в РНКБ, используют ее для зачисления зарплаты, премий на карточные счета сотрудников. Данный способ разгружает бухгалтерскую службу и делает перечисление безопасным и моментальным. Сотрудники не платят за выпуск и годовое обслуживание, снимают в банкоматах РНКБ абсолютно бесплатно.

Дополнительные возможности заключаются в следующем:

- Сотрудник всегда имеет возможность проверить свой банковский счет через банкомат, Интернет-банк или по бесплатному звонку на номер 8 (800) 234-27-27.

- Зарплата поступает в течение одного календарного дня, при подключении услуги СМС-банкинга, клиент мгновенно узнает о фактическом зачислении.

- С картой удобно проводить внутренние и внешние переводы, используя только номер.

- В Интернет-банке доступны все опции оплаты кредита, коммунальных услуг, штрафов, сотовой связи. Можно создать шаблоны или подключить опцию Автоплатеж.

- Для корпоративных клиентов действуют сниженные процентные ставки на потребительские кредиты, ипотеку.

- По программе Вклады установлена ставка 4 %, без ограничений по срокам и обналичивания.

Сколько процентов начислит РНКБ по кредитной карте

Чаще всего при выборе кредитной карты учитывают сумму кредита и длительность льготного (грейс) периода. Однако процентная ставка заслуживает не меньшего внимания. Ведь не всегда получается вернуть долг до окончания грейс-периода. Тогда именно процент определяет сумму переплаты. Предлагаем разобраться, от чего зависит размер процентной ставки, за что она начисляется и как списывается, а также как рассчитать переплату самостоятельно.Кредитная карта от кредита отличается наличием льготного периода. Это срок, в течение которого за использование зачисленного кредита процент не начисляется. Главное условие — это возврат долга в полном объеме до окончания отведенного срока.Грейс-период распространяется не на все операции. По некоторым кредитным картам за обналичивание зачисленного кредита или безналичный перевод он аннулируется. Затем начисляется процент и списывается комиссия за транзакцию.

Познакомиться с условиями использования льготного периода по каждой кредитной карте РНКБ вы можете на официальном сайте финансового учреждения.

Если льготный период закончился или был аннулирован, то начисляется процентная ставка.

Проценты после льготного периода

На официальном сайте РНКБ возле каждой кредитной карты указана процентная ставка. На самом деле, она может быть больше, так как для каждого клиента определяется персонально. Процент зависит от:

- Кредитной истории. Чем она лучше, тем меньше риски банка. Следовательно, ставка ниже.

- Уровня доходов. Чем выше официальная зарплата, тем больше размер одобренного кредита и ниже ставка.

- Вида карты: Standart, Gold, Platinum. Чем выше статус пластика, тем ниже ставка. Однако стоимость обслуживания больше.

- Отношения кредитора к клиенту. Более лояльное отношение прослеживается к зарплатным клиентам и тем, кто открыл депозит в РНКБ.

Как узнать процент по кредитной карте РНКБ

Сделать это можно одним из предложенных способов:

- В отделении банка.

- Позвонив в Службу поддержки клиентов.

- Изучив договор, заключенный с банком.

- В личном кабинете интернет-банкинга или мобильного приложения.

Решив посетить ближайшее отделение РНКБ, возьмите с собой паспорт гражданина РФ и пластиковую карту. Сотрудник банка сообщит вам информацию.При звонке в Службу поддержки клиентов предстоит пройти идентификацию личности, после чего оператор проинформирует вас о проценте.В договоре на обслуживание кредитной карты размер процентной ставки чаще всего указан в самом конце, после страницы с подписью кредитора и заемщика.Процент по кредитной карте, который определил РНКБ, можно узнать и в личном кабинете. Для этого:

- Пройдите авторизацию, введя логин и пароль.

- Выберите раздел «Карты».

- Найдите кредитку и нажмите на нее, чтобы открылось окно с информацией.

- В информационном блоке указаны: сумма обязательного платежа и дата его планового внесения, баланс, а также процентная ставка.

Как начисляются проценты по кредитной карте РНКБ

Они начисляются за весь срок задолженности. Многие считают, что отсчет начинается на следующий день после окончания льготного периода. Но это не так. На самом деле, отсчет ведется от даты транзакции. Самостоятельно рассчитать переплату можно по формуле:(% / 365 /100) * Д * С, где:

- % — годовая ставка,

- 365 — количество дней в году;

- Д — долг на сегодняшний день;

- С — срок использования кредита.

Рассмотрим пример: вы безналично оплатили стиральную машину ценой 35 000 ₽. Льготный период составляет 55 дней, а ставка — 26%. После окончания грейс-периода прошло 15 дней.

- Срок использования кредита равен: 55 + 15 = 70 дней.

- Определяем переплату: (26 / 365 / 100) * 35 000 * 70 = 1 745,21 ₽.

Получается, что за 70 дней использования зачисленного кредита РНКБ начислит 1 745,21 ₽.

Как снимаются проценты с кредитной карты РНКБ

Они ежемесячно списываются после внесения обязательного платежа

Важно: кроме процентов, РНКБ может списать деньги за обналичивание кредитного лимита или его перевод на расчетный счет, карту, а также за обслуживание пластика и SMS-информирование.

Чтобы сократить расходы, откажитесь от платных услуг, вроде SMS-информирования. Пользуйтесь интернет-банкингом или мобильным приложением

А также используйте кредитную карту для безналичной оплаты товаров и услуг.Проценты снимаются и за просрочку обязательного платежа. РНКБ наказывает неустойкой, штрафом или пеней.

Как рассчитать проценты по кредитной карте РНКБ

Это можно сделать самостоятельно, используя простую формулу:П = Д * %, где:

- П — годовая переплата;

- Д — долг на сегодняшний день;

- % — процентная ставка.

Рассмотрим на примере: задолженность составляет 10 000 ₽, а ставка — 26%.

- П = 10 000 * 26% = 2 600 ₽.

- Значит, в месяц переплата составит: 2 600 / 12 = 216,67 ₽.

Кредитная карта РНКБ(Крым): условия, льготный период(55 дней), снятие наличных, кредитный лимит

Кредитная карта РНКБ банка достаточно простая. На сегодняшний день она является может даже слишком простой. Но в виду проблем, которые образовались там, возможно это не такое уж и плохое решение. Насколько я знаю, многие банки до сих не выдают карты, не открывают счета жителям Крыма. Многие другие…

Возможно именно это побудило меня написать обзор кредитки РНКБ.

Условия кредитной карты РНКБ МИР: выдача, стоимость обслуживания

| Валюта кредита | Рубль |

| Льготный (грейс) период | до 55 дней |

| Ставка за пользование кредитным лимитом | при выполнении условий льготного периода – 0% годовых при невыполнении условий льготного периода – 26,5% годовых |

| Кредитный лимит | 5 000 – 300 000 рублей |

| Комиссия за выдачу кредита | бесплатно |

| Плата за годовое обслуживание | бесплатно |

| Комиссия за снятие собственных или кредитных средств | 4%, минимум 299 рублей |

| Обязательный ежемесячный платеж |

|

| Процентная ставка | 26,200 % – 26,500 % |

Оформление данной кредитной не требует наличия справки о доходах. Разве что, вы должны быть старше 21 года.

Условия выдачи кредитной максимально просты:

- Паспорт

- СНИЛС

И все. Хотя если вы будете запрашивать кредитного лимита больше 100 000 рублей, то банк потребует от вас справки о доходах. Но это нормально.

Стоимость обслуживания и выпуск кредитной карты бесплатный. Скорее всего это сделано, для того, что новые жители России, могли без проблем получить все доступные услуги. С другой стороны это даже хорошо. Меньше проблем и вы об этом не думаете.

Снятие наличных с кредитной карты РНКБ

Снятие наличных здесь будет с комиссией в 4% или минимум 100 рублей. Но и здесь ничего удивительно. Но, комиссия распространяется не только на кредитные средства, но и на ваши собственные, так что будьте внимательны и аккуратны. Не делайте глупых ошибок

Лимиты на снятие наличных

Бесконечно снимать деньги не получится, как всегда есть лимиты. В сутки это 100 000 рублей, в месяц же 500 000 рублей. Но лучше не снимайте, скорее всего снятие не входит в льготный период. О чем информации я не нашел. Вообще получается очень скучная и простая статья, которая не дает ровным счетом ничего.

Процентная ставка кредитной карты РНКБ

По факту здесь фиксированная процентная ставка. С одной стороны это хорошо, потому что вам не накидают процентов, как это произошло с моей альфой, а с другой наоборот плохо. Меньше процентов тоже ведь не будет.

Процентная ставка здесь в диапазоне от 26,2 до 26,5%. По факту 26%. В целом неплохо. Кредитные карты, как были высоко рискованными активами, так ими и остались. Причем такая ситуация не только у нас. В некоторых странах вовсе космос проценты.

Условия погашения кредита и ежемесячный платеж

Таких дибильных заморочек как с кредитами от ОТП банка у РНКБ нет. В основном все способы оплаты без комиссии. Оплатить ежемесячный можно, как через банкомат банка, так и через приложение.

Условия погашения кредитной карты РНКБ МИР

Условия погашения кредитной карты РНКБ МИР

Ежемесячный минимальный платеж карты РНКБ

Ежемесячный минимальный платеж составляет 5%+ проценты за использование кредита. Но я вам советую не пользоваться кредитными лимитами и вестись на уловки банка. Всегда кладите на карту больше, в противном случае нахватаете процентов по самое горло.

Итог и стоит ли оно того?

Вообще, я понимаю, что особо других вариантов то и нет. Хотя стоит уточнить, другие варианты я и не изучал, но постараюсь заняться этим вопросом, чтобы так сказать подвести черту под списком карт, доступных жителям Крыма. Ибо неизвестно когда крупные банки смогут выйти на этот на рынок. Да и особой необходимости у них нет.

Что я могу сказать по итогу? Да ничего в целом, если честно. На мой взгляд бессмысленная статья получилась, но постарался вам дать информацию по карте максимально достоверную.

С вами был alex_d. Подписывайтесь на мой телеграмм канал @aprocredit и будьте в курсе последних событий из моей жизни и вообще.

Рейтинг

Рейтинг статьи