Как восхитить банкиров или 7 шагов к идеальной кредитной истории

Содержание:

Что такое кредитная история

Под кредитной историей (КИ) понимается информация о заемщике, в качестве которого может выступать как физическое, так и юридическое лицо, описывающая его взаимоотношения с различными финансовыми организациями. Различают положительную и отрицательную КИ. Первая выступает аргументом в пользу сотрудничества с данным клиентом, а вторая нередко выступает причиной отказа в выдаче кредита или микрозайма.

Кредитная история или кредитный рейтинг обычно включают следующие сведения о заемщике:

- Персональная информация. Она включает ФИО, ИНН, реквизиты паспорта и других личных документов, позволяющие достоверно идентифицировать заемщика.

- Данные о взятых ранее кредитах, включая ссуды в банках и микрозаймы, полученные в МФО.

- Обобщенная информация о финансовой дисциплине клиента, которая включает случаи просрочек по текущим выплатам, невыполнение обязательств и существующие на данный момент задолженности, в случае их наличия.

При обращении в финансовую организацию не рекомендуется утаивать информацию о существовавших ранее или текущих проблемах во взаимоотношениях с банками или МФО. Предоставленные клиентом данные проверяются, а выявление обмана наверняка приведет к отказу в оформлении кредита.

Проблемная кредитная история заемщика резко снижает вероятность положительного решения при попытке взять кредит в банке. Для микрофинансовых организаций этот фактор также выступает аргументом против сотрудничества с потенциальным клиентом, хотя и не играет такой серьезной роли. В любом случае, возможностью улучшить кредитный рейтинг пренебрегать не стоит, так как это существенно увеличивает возможности заемщика на сегодняшнем финансовом рынке.

Причины плохой кредитной истории

Основными причинами для внесения в кредитную историю сведений, негативно влияющих на репутацию заемщика, являются:

Невыплата кредита банку или МФО. Это нарушение считается наиболее тяжелым. В случае, если долг пришлось взыскивать по суду и при помощи судебных приставов, независимо от результатов этого процесса, вероятность оформления кредита в банке становится практически нулевой;

Просрочка по регулярным платежам на срок более месяца. Вероятность получения кредита банке в этом случае невелика. При обращении в МФО оформить микрозайм вполне реально, так как критичным для подобных организаций становится просрочка от 2-3 месяцев;

Просрочка по регулярным платежам на срок от 5 до 30 суток. Данное нарушение финансовой дисциплины считается незначительным

Более серьезное внимание уделяется ему в ситуации, когда просрочки становятся постоянными и часто повторяются;

Просрочка по регулярным платежам на срок до 5 суток. Сведения о подобных проступках вносятся в КИ не всегда

При рассмотрении заявки от заемщика они обычно также не принимаются во внимание.

Принимая решение о том, как лучше и эффективнее осуществлять улучшение кредитной истории, необходимо сначала узнать ее. Дело в том, что далеко не всегда КИ бывает испорчена по вине самого заемщика. В некоторых случаях просрочки в платежах связаны с техническими проблемами банка или незаконными действиями мошенников.

Как узнать свою кредитную историю

Сегодня получить сведения о собственной кредитной истории достаточно просто. Для этого необходимо воспользоваться одним из следующих способов:

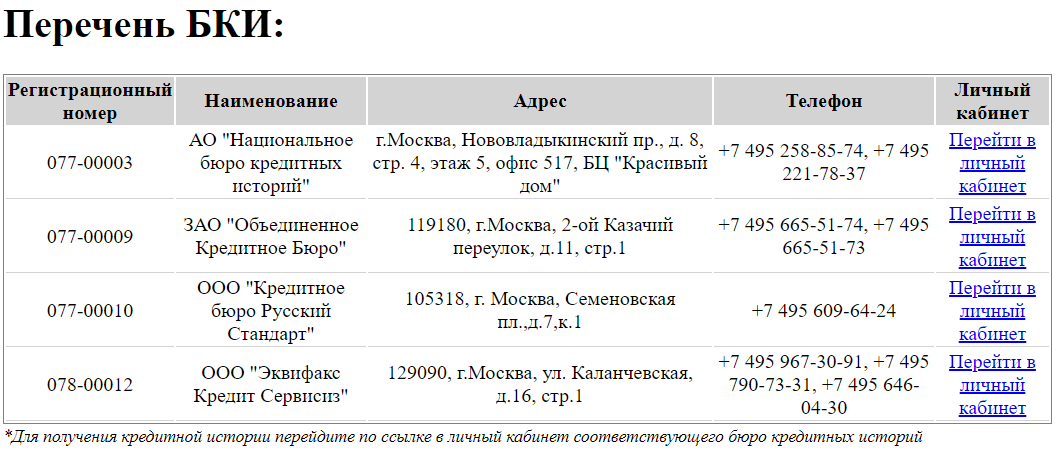

- Обратиться в бюро кредитных историй (БКИ). Это организации, которые специализируются на сборе информации о заемщиках и предоставлении ее банкам и непосредственно гражданам. Сегодня на российском рынке работает более двух десятков БКИ, наиболее крупными из которых являются Национальное БКИ, Эквифакс и Объединенное кредитное бюро. Они предоставляют информацию как по интернету, так и при личном визите клиента, причем один запрос в течение года заемщик имеет право сделать бесплатно.

- Посетить офис банка, выступающего агентом БКИ. Практически все крупные российские финансовые организации являются агентами БКИ. Однако, предоставление сведений в этом случае не является бесплатным. Обычная величина расценок находится в пределах от 500 до 1200 рублей.

- Воспользоваться онлайн-сервисами БКИ, банков или специализированных ресурсов. Услугу по предоставлению сведений о КИ в интернете предлагают сегодня различные ресурсы, посвященные финансовой тематике. Она также является платной и обойдется клиенту примерно в 500-750 рублей.

Учитывая распространенность мошеннических схем, связанных с оформлением кредитов на подставных лиц, рекомендуется проверять кредитную историю, как минимум, 1 раз в год. Это позволит оперативно выявить возможные проблемы и принять необходимые меры для исправления ситуации.

Способы улучшения кредитной истории

Способ №3 Оплата имеющихся кредитов

ВНИМАНИЕ! Исправление кредитной истории не должно носить характер финансовой пирамиды. Брать кредиты с более высокой процентной ставкой с целью погасить просроченные займы ― значит загнать себя в еще более глубокую долговую яму.

Вариант №7 Товарный кредит

ВНИМАНИЕ! Некоторые банки устанавливают очень высокий процент по товарным кредитам. Зачастую процентная ставка сопоставима с параметром МФК

Тщательно изучайте предложенные продавцом условия!

Где получить займ с плохой КИ

- докажет объективность имеющихся финансовых проблем;

- предоставит обеспечение кредитного займа (поручительство/залог);

- подтвердит наличие постоянных источников заработка.

Зачем улучшать кредитную историю

Улучшать кредитную историю нужно тогда, когда вы планируете взять кредит на что-то действительно полезное или важное, например, ипотеку, кредит на обучение ребенка, семейное путешествие и т.п.Нужно подготовиться заранее, чтобы улучшить свой кредитный рейтинг. Это повысит шансы на одобрение

Но, кроме банков, кредитную историю могут запрашивать работодатели, когда вы устраиваетесь на новое место работы, страховщики и каршеринговые компании (аренда автомобилей). Если вы планируете покупать страховку на недвижимость или автомобиль, менять работу или пользоваться услугами каршеринга – нужно не менее тщательно заботиться о качестве кредитной истории.

Как исправить кредитную историю самостоятельно

Если качество кредитной истории пострадало из-за того, что сам заемщик нарушил график платежей, обратиться в результате действий самого заемщика с заявлением об удалении негативных сведений не получится. Сведения о сделанных просрочках останутся в кредитной истории.

Однако повысить значение Персонального кредитного рейтинга все же можно, если придерживаться определенных правил и использовать одну из предлагаемых стратегий.

- Привлечение небольшого кредита. Суть стратегии заключается в том, что заемщик берет небольшой потребительский кредит и аккуратно, в соответствии с графиком платежей, его гасит. Добросовестное исполнение заемщиком своих обязанностей является залогом успешного восстановления испорченной биографии.

- Кредитная карта. Выплаты по кредитной карте также находят свое отражение в КИ. Получить карту несложно: многие организации, кредитующие население, выдают их на основании одного заявления. После получения карточки придется активно ее использовать и не забывать о необходимости погашения сформировавшейся задолженности. Чем больше финансовых операций по карте будет совершено, тем быстрее будет расти Персональный кредитный рейтинг, и тем качественнее будет кредитная история.

- Микрокредиты. Микрофинансовые организации (МФО) специализируются на выдаче небольших денежных сумм под высокий процент, но не предъявляют при этом строгих требований к личности и доходу заемщика. При этом сведения о выданных микрозаймах и их погашении также передаются в БКИ.

- Рефинансирование кредита. Как исправить кредитную историю при наличии активного кредита? Возможно, поможет рефинансирование: так называется взятие новых кредитных продуктов для закрытия старых. Такой подход актуален, если, например, у человека несколько активных обязательств: кредитная карта, кредит, микрозаем. КИ может ухудшиться из-за закредитованности – а рефинансирование превратит несколько кредитов в один, и общая нагрузка снизится, что скажется и на кредитной истории. Кроме того, рефинансирование может быть выгодно для самого заемщика. Выплачивать проценты и следить за платежами понадобится только для одного кредита, а не для нескольких – это проще и удобнее. Процентная ставка изменяется со временем, чаще всего в меньшую сторону, поэтому рефинансировать кредит под более низкий процент, чем изначальный, – вполне возможный исход.

- Реструктуризация. Изменить кредитную историю можно, имея только один активный кредит. В таком случае более выгодным вариантом, чем рефинансирование, может стать реструктуризация обязательств. Это изменение условий кредитования по предварительной договоренности с банком. Иными словами, кредитор изменяет срок кредитования и сумму ежемесячного взноса: например, сумма уменьшается, а срок, соответственно, увеличивается. Это может помочь исправлению кредитной истории, так как снизит закредитованность и уменьшит долговую нагрузку. Кроме того, если условия станут более оптимальными и посильными для заемщика, он с меньшей вероятностью допустит просрочку. А если просрочек не будет, это хорошо скажется на кредитной истории. Реструктуризацию рекомендуется применять, если активное обязательство только одно, в иных случаях более выгодным может оказаться рефинансирование.

- Депозит. Сразу брать новые или видоизменять уже существующие кредиты необязательно, так как изменить кредитную историю можно и другим способом. Если у вас есть сумма, которую вы хотели бы сохранить, можете положить ее на депозит в банке, с которым планируете сотрудничать в будущем. Такое сотрудничество улучшит вашу репутацию в конкретном банке и, вероятно, откроет доступ к более выгодным условиям кредитования. Это значит, что в будущем вам будет легче брать в этой организации кредиты и возвращать их – банк уже окажется знаком с вами как с платежеспособным клиентом, имеющим хорошую репутацию. По похожему принципу работает открытие зарплатного проекта в каком-либо банке: зарплатным клиентам предлагается пониженная процентная ставка или индивидуальные условия.

При использовании любого из предложенных вариантов следует помнить, что улучшение качества кредитной истории возможно только в том случае, когда все просрочки будут оплачены, а проблемные кредиты – погашены. Главное здесь – войти в график платежей, указанный в кредитном договоре, чтобы у кредиторов не осталось финансовых претензий. Если этого не сделать, может не получиться привлечь даже небольшой кредит, а все усилия будут потрачены напрасно.

Как можно исправить кредитную историю?

На первый взгляд, исправить данные, которые автоматически получает, обрабатывает и рассчитывает БКИ, будет невозможно (и максимум, что может клиент – взаимодействовать с банками). Но есть как минимум одна причина, когда клиент может обратиться напрямую в бюро – это когда кредитная история испорчена по ошибке. Например, в отчете фигурирует кредит, который клиент точно не брал и не мог взять – в этом случае нужно связаться с бюро и предоставить нужную информацию. Также можно действовать и через банк – например, обратиться в кредитную организацию, которая якобы выдала кредит, чтобы сотрудники перепроверили все и отправили в БКИ правильные данные.

Поправить кредитную историю можно еще несколькими способами:

- если там отображается неизвестный кредит, но банк подтверждает его существование – это дело рук мошенников. В этом случае нужно обращаться в банк, выдавший кредит и в полицию. Увы, шансы на справедливое разбирательство невелики – банк, скорее всего, признает кредит реальным и заставит заемщика платить по нему, а полиция не найдет злоумышленника. Также из кредитной истории может «пропасть» успешно выплаченный кредит – тогда тоже нужно разбираться с бюро и банком;

- если долговая нагрузка слишком большая. На нее могут влиять даже те продукты, которыми клиент не пользуется – кредитные карты, дебетовые карты с овердрафтом, карты рассрочки. Лимит кредита или рассрочки по таким картам полностью учитывается как долговая нагрузка, поэтому такие карты лучше закрыть;

- если есть просрочки. Если есть просроченные долги и нет денег, сделать особо нечего – долги нужно закрывать. При желании можно попросить реструктуризировать кредит – банк увеличит его срок, чтобы месячный платеж был ниже, и в перспективе клиент может выйти с просрочек в нормальный график платежей;

- если кредитная история слишком чистая. Это не самая большая проблема, но кредит на крупную сумму клиент не получит. Он может оформить кредитную карту, сделать по ней пару покупок в магазинах, и быстро закрыть долг – тогда шансов на одобрение будет больше. Другой вариант – сделать плановую покупку чего-то дорогого (вроде техники) в рассрочку и вскоре ее погасить.

Важно, что досрочное погашение кредита уже давно не считается нарушением и на клиента не налагаются какие-либо штрафные санкции. Но для банка такой клиент не очень выгоден, поэтому частые досрочные погашения могут неформально повредить репутации заемщика

В БКИ это тоже будет видно (слишком маленькая разница между датами выдачи и погашения кредита) – но, как показывает практика, это не улучшает и не ухудшает кредитную историю.

Кроме прочего, банк может запрашивать данные о других долгах в базе ФССП – поэтому желательно погасить все свои долги по штрафам и ЖКХ.

Однако уже достаточно давно есть несколько программ в банках, которые предлагают своим клиентам целенаправленно улучшить свою кредитную историю. Как они работают и насколько помогают – разберемся дальше.

Как изменить кредитную историю, если банк отказал в корректировке кредитной истории?

Решать вопрос придется через суд, ответчиком в данном случае будет выступать банк. Иногда (особенно в тех случаях, когда причиной появления в базе недостоверных сведений становятся мошеннические действия третьих лиц, и заемщику нужно доказывать, что это не он брал кредит) судебные разбирательства могут затянуться.

К сожалению, других способов избавления от такой проблемы не существует. Если суд встанет на сторону заемщика, последний может потребовать от виновника материальной компенсации причиненного ущерба. При положительном рассмотрении такого дела суд вынесет решение, обязывающее банк исправить историю.

Вам также может быть интересно:

Как законно удалить кредитную историю

Помощь в анализе и изучении ситуации

Есть организация, которая помогает справляться с негативными записями – «Прогресскард». Сервис помогает занятым людям разобраться с ситуацией. Когда нет времени ходить по банкам и искать тот, который одобрит кредит, можно сразу обратиться в эту фирму.

Задача компании – сформировать хорошую репутацию заемщика. Они проводят тщательный анализ текущего состояния, определяют причины, почему финансовые организации отказываются сотрудничать.

После выявления причин выдвигают предложения по улучшению – показывают, где можно взять займ, или рассказывают о давно взятом мошенниками кредите, который лежит мертвым грузом. В последнем случае придется идти в банк и писать соответствующее заявление, доказывать, что данный человек никаких займов не брал. Проводится проверка, по результатам которой могут удалить негативную запись, так значительно улучшится рейтинг. Но работает это в случае, если человек действительно займ не оформлял.

После выявления причин выдвигают предложения по улучшению – показывают, где можно взять займ, или рассказывают о давно взятом мошенниками кредите, который лежит мертвым грузом. В последнем случае придется идти в банк и писать соответствующее заявление, доказывать, что данный человек никаких займов не брал. Проводится проверка, по результатам которой могут удалить негативную запись, так значительно улучшится рейтинг. Но работает это в случае, если человек действительно займ не оформлял.

Когда несколько действий сделано, фирма заново проверяет состояние КИ. По параметрам она должна значительно вырасти в результате их работы. Затем сотрудники формируют перечень банков и рассчитывают шансы на одобрение в зависимости от рейтинга, заработка, наличия недвижимости в собственности и других факторов. Удобно, если в планах ипотека или другая долгосрочная ссуда.

Прежде чем искать, как улучшить свою испорченную кредитную историю в Бюро кредитных историй, нужно закрыть долги. Нет смысла улучшать КИ, если есть просроченные задолженности, постоянные звонки от коллекторов или открыто производство по невыплаченному долгу в суде. Нужно решить проблемы с уже действующими ссудами, а потом исправлять кредитную историю.

Что такое кредитная история

Под кредитной историей (КИ) понимается информация о заемщике, в качестве которого может выступать как физическое, так и юридическое лицо, описывающая его взаимоотношения с различными финансовыми организациями. Различают положительную и отрицательную КИ. Первая выступает аргументом в пользу сотрудничества с данным клиентом, а вторая нередко выступает причиной отказа в выдаче кредита или микрозайма.

Кредитная история или кредитный рейтинг обычно включают следующие сведения о заемщике:

- Персональная информация. Она включает ФИО, ИНН, реквизиты паспорта и других личных документов, позволяющие достоверно идентифицировать заемщика.

- Данные о взятых ранее кредитах, включая ссуды в банках и микрозаймы, полученные в МФО.

- Обобщенная информация о финансовой дисциплине клиента, которая включает случаи просрочек по текущим выплатам, невыполнение обязательств и существующие на данный момент задолженности, в случае их наличия.

При обращении в финансовую организацию не рекомендуется утаивать информацию о существовавших ранее или текущих проблемах во взаимоотношениях с банками или МФО. Предоставленные клиентом данные проверяются, а выявление обмана наверняка приведет к отказу в оформлении кредита.

Проблемная кредитная история заемщика резко снижает вероятность положительного решения при попытке взять кредит в банке. Для микрофинансовых организаций этот фактор также выступает аргументом против сотрудничества с потенциальным клиентом, хотя и не играет такой серьезной роли. В любом случае, возможностью улучшить кредитный рейтинг пренебрегать не стоит, так как это существенно увеличивает возможности заемщика на сегодняшнем финансовом рынке.

Причины плохой кредитной истории

Основными причинами для внесения в кредитную историю сведений, негативно влияющих на репутацию заемщика, являются:

Невыплата кредита банку или МФО. Это нарушение считается наиболее тяжелым. В случае, если долг пришлось взыскивать по суду и при помощи судебных приставов, независимо от результатов этого процесса, вероятность оформления кредита в банке становится практически нулевой;

Просрочка по регулярным платежам на срок более месяца. Вероятность получения кредита банке в этом случае невелика. При обращении в МФО оформить микрозайм вполне реально, так как критичным для подобных организаций становится просрочка от 2-3 месяцев;

Просрочка по регулярным платежам на срок от 5 до 30 суток. Данное нарушение финансовой дисциплины считается незначительным

Более серьезное внимание уделяется ему в ситуации, когда просрочки становятся постоянными и часто повторяются;

Просрочка по регулярным платежам на срок до 5 суток. Сведения о подобных проступках вносятся в КИ не всегда

При рассмотрении заявки от заемщика они обычно также не принимаются во внимание.

Принимая решение о том, как лучше и эффективнее осуществлять улучшение кредитной истории, необходимо сначала узнать ее. Дело в том, что далеко не всегда КИ бывает испорчена по вине самого заемщика. В некоторых случаях просрочки в платежах связаны с техническими проблемами банка или незаконными действиями мошенников.

Как узнать свою кредитную историю

Сегодня получить сведения о собственной кредитной истории достаточно просто. Для этого необходимо воспользоваться одним из следующих способов:

- Обратиться в бюро кредитных историй (БКИ). Это организации, которые специализируются на сборе информации о заемщиках и предоставлении ее банкам и непосредственно гражданам. Сегодня на российском рынке работает более двух десятков БКИ, наиболее крупными из которых являются Национальное БКИ, Эквифакс и Объединенное кредитное бюро. Они предоставляют информацию как по интернету, так и при личном визите клиента, причем один запрос в течение года заемщик имеет право сделать бесплатно.

- Посетить офис банка, выступающего агентом БКИ. Практически все крупные российские финансовые организации являются агентами БКИ. Однако, предоставление сведений в этом случае не является бесплатным. Обычная величина расценок находится в пределах от 500 до 1200 рублей.

- Воспользоваться онлайн-сервисами БКИ, банков или специализированных ресурсов. Услугу по предоставлению сведений о КИ в интернете предлагают сегодня различные ресурсы, посвященные финансовой тематике. Она также является платной и обойдется клиенту примерно в 500-750 рублей.

Учитывая распространенность мошеннических схем, связанных с оформлением кредитов на подставных лиц, рекомендуется проверять кредитную историю, как минимум, 1 раз в год. Это позволит оперативно выявить возможные проблемы и принять необходимые меры для исправления ситуации.

Почему могут не давать кредит

У банков есть правила кредитования населения, за которыми следит ЦБ. Они боятся нарушать рекомендации о закредитованности населения. После оформления одновременно 4х кредитов они стараются не выдавать новые займы, пока заемщик не погасит хотя бы один из них.

У банков есть правила кредитования населения, за которыми следит ЦБ. Они боятся нарушать рекомендации о закредитованности населения. После оформления одновременно 4х кредитов они стараются не выдавать новые займы, пока заемщик не погасит хотя бы один из них.

Поэтому, если у человека уже есть кредитная карта, ипотека, потребительский кредит и рассрочка на покупку бытовой техники, то новые ему не выдадут. Некоторые крупные банки суммируют количество займов у супругов, это тоже может стать причиной отказа

В этом случае будет уже не важно, сколько зарабатывает потенциальный заемщик

Что еще может повлиять на отказ:

- серьезные долги по коммунальным платежам;

- неоплаченные штрафы;

- множество неактивных или активных кредиток от разных банков;

- минус в мобильной связи до нескольких тысяч рублей.

Для чего нужно восстановление кредитной истории

Наличие положительной КИ необходимо для получения займов в банках. В случае низкого кредитного рейтинга взять деньги в долг сложнее. Банки или отклоняют заявку, или предлагают ссуды на невыгодных условиях — под высокую процентную ставку или при предоставлении материального залога. Оформить крупный заем или ипотеку при низком финансовом рейтинге не получится.

Также КИ нередко проверяют работодатели при приеме сотрудника на работу

Особенно важно это для лиц, связанных с финансами или ответственностью за материальные ценности. Считается, что плохая КИ свидетельствует о неумении грамотно распоряжаться собственными деньгами, а наличие долгов может подтолкнуть человека на совершение противоправных действий

Основные причины ухудшения кредитной истории

Существует три основных причины, влияющих на ухудшение КИ. Это просрочки по платежам, задержка банковских операций и мошенничество. Именно в этих случая клиенты чаще всего интересуются, как исправить кредитную историю бесплатно по фамилии. В первом случае вина полностью ложится на плечи заемщика, поскольку он допустил несвоевременную или неполную оплату платежей. Во втором случае клиент виновен частично из-за того, что не учел сроки осуществления операции в банке.

Банковские системы могут проводить платеж в течение трех рабочих дней, поэтому происходят задержки. В третьем случае виноваты лица, которые использовали личные данные заемщика, взяли на его имя кредит и исчезли, испортив человеку репутацию. Столкнувшись с такой ситуацией, сделать кредитную историю положительной можно только через суд.

Чтобы не искать варианты, как избавиться от плохой кредитной истории, нужно очень ответственно относиться к оформлению кредитов. Сотрудничать только с проверенными организациями, которые работают легально, заботиться о сохранности личных данных и не передавать свои документы третьим лицам.

Изучив информацию, как сделать кредитную историю лучше, необходимо действовать быстро, не откладывая этот вопрос на потом, поскольку для реабилитации КИ может понадобиться от нескольких месяцев до нескольких лет. Все зависит от принятых мер и обновляемых списков БКИ.

Несвоевременное или неполное внесение платежей

Самой распространенной причиной, которая может подпортить КИ, является просрочка платежей или внесение неполной суммы. Оформляя кредит, банк или МФО выдают заемщику график, согласно которому необходимо внести оплату. Изменения в сроках выплат или пролонгации возможны лишь после согласования таких моментов с компанией-кредитором

Поэтому очень важно осуществлять обязательные платежи в срок, не задерживая их даже на один день

Заемщики, которые погасили долг позже или отказались выполнять обязательства, получают в своих данных отрицательную КИ. Актуальным становится вопрос, как улучшить кредитную историю с помощью займа онлайн или товарного кредита. Исправление кредитной истории через суд невозможно, поскольку решение будет приято не в пользу кредитозаемщика.

Искать варианты, как можно улучшить кредитную историю искусственно, не стоит. Чаще всего такие услуги повышения рейтинга предлагают мошенники, которые хотят нажиться на отчаявшихся клиентах банков. Поэтому таких предложений стоит опасаться.

Технический сбой

Технические ошибки в системе банковских расчетов также становятся причиной просроченных платежей. Длительная обработка данных или перечисление по другим реквизитам встречаются редко, однако могут стать проблемой для дисциплинированных заемщиков. Исправить плохую кредитную историю в таком случае можно, обратившись в банк или МФО с чеками или квитанциями, подтверждающими своевременные выплаты.

Если кредитор откажет или сможет найти способ, как исправить ошибку в кредитной истории, придется начинать судебное разбирательство. В суде необходимо будет представить договор по кредиту и поднять квитанции, которые доказывают внесение платежей в срок. Суд длится не слишком долго, на время решения вопроса влияет позиция кредитора и его явка на заседания. Поправить КИ удается сразу после вынесения положительного решения.

Мошенничество

В сфере кредитования встречаются факты мошенничества, когда третьи лица получают копию паспорта и берут кредиты по этому документу. Часто подобное случается в МФО, где займы выдаются по одному лишь паспорту. Чтобы избежать таких ситуаций, некоторые микрофинансовые компании (например, сервис Е капуста) просят заемщиков прислать фото с паспортом в руках, чтобы убедиться в подлинности документа. Если клиент игнорирует такие условия, в кредите будет отказано.

Некоторые компании-кредиторы не хотят усложнять процедуру и довольствуются лишь паспортными данными. Тогда и появляются лазейки для мошенников, которые в обход закона пытаются получить деньги и исчезнуть. Чтобы не стать жертвой подобных действий и сохранить высокий кредитный рейтинг, выбирайте банки и МФО, гарантирующие конфиденциальность и сохранность личных данных.

Если избежать таких неприятностей не удалось, стоит уточнить способы исправления кредитной истории. Вероятно, придется обратиться в суд, где исправить кредитную историю и доказать свою невиновность будет проще всего.

Причины отсутствия кредитной истории

Кредитная история начинается с того момента, когда конкретный заемщик подписывает договор согласия на то, чтобы:

- банк-кредитор передавал все сведения о нем в базу данных бюро кредитных историй;

- клиент имел возможность отправлять запросы и получать актуальную кредитную историю из бюро кредитных историй (в случае необходимости).

Понятно, что, если гражданин в силу достаточных собственных финансовых ресурсов, отсутствия необходимости или по незнанию никогда не обращался в кредитные организации за услугами кредитования. У него будет отсутствовать КИ ввиду отсутствия необходимых данных и событий.

Что такое кредитная история и где ее узнать

Финансово-кредитная организация обязана подавать данные о заемщике в Бюро кредитных историй (БКИ), с которым у нее заключен договор. Срок хранения информации – 10 лет с момента внесения последних изменений. Получается, что при каждом новом кредите или микрозайме десятилетний отсчет начинается заново.

Разные банки могут сотрудничать с разными БКИ. У одного и того же человека история хранится в нескольких бюро. Например, у меня – в четырех. Первое, что надо сделать для улучшения своей КИ, – это получить ее из всех мест хранения.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Простой и бесплатный алгоритм получения кредитной истории:

- Запросить в Центральном каталоге кредитных историй, который ведет Центробанк, сведения о том, в каких БКИ хранятся именно ваши КИ. Удобнее всего это сделать через сайт Госуслуги. В присланном файле будет список бюро с адресами и телефонами.

- Обратиться в каждое БКИ из присланного списка. Можно лично прийти в офис компании. Но лучше и быстрее направить запрос онлайн на официальном сайте БКИ. По закону два раза в год любой человек может бесплатно получить свою КИ из каждого бюро. Если надо чаще, оплачивайте услугу и получайте свою финансовую историю хоть каждый месяц.

Вот так выглядит список БКИ, полученный через сайт Госуслуги:

С понятием “кредитная история” связано еще одно – скоринговый балл или рейтинг. Это показатель, который рассчитывают банки, МФО, БКИ по собственным методикам для своих клиентов. Методики разные, результаты тоже. Но решение о выдаче кредита или займа финансовые организации принимают в том числе с учетом этого балла.

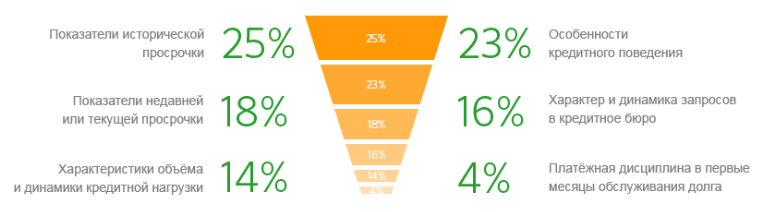

Можно повысить скоринговый балл, улучшив кредитную историю. Например, Сбербанк так описывает, что влияет на персональный рейтинг:

Что такое кредитная история

Кредитная история (КИ) – это финансовый документ, который содержит информацию о всех кредитах и займах человека за последние 10 лет, а также о фактах банкротства, невыплаченных алиментах, штрафах ГИБДД, долгах по коммунальным услугам, прочих судебных решениях неисполненных в течение 10 дней.

У нас есть отдельная статья, в которой мы в деталях разбираем что такое кредитная история, из чего она формируется, как выглядит, кто имеет к ней доступ с подробными примерами, скриншотами и картинками – рекомендую вам ее изучить, там содержится кладезь ценных знаний. В этой статье не будем все заново пересказывать, а сконцентрируемся на способах улучшения кредитной истории.

Как узнать свою кредитную историю бесплатно

Дважды в год бюро кредитных историй (БКИ) обязаны бесплатно предоставлять кредитный отчет. Чтобы получить его понадобится узнать, в каком именно бюро он хранится. На момент написания статьи существует 11 БКИ. Ваши данные могут храниться сразу в нескольких. Банки сами решают в какие БКИ направлять отчет.

Мы подготовили для вас статью: Как узнать свою кредитную историю бесплатно через интернет. В ней вас ждут подробные инструкции по работе с порталом Госуслуги, а также на примере трех крупнейших БКИ мы показали как бесплатно получить свою кредитную историю.

Причины плохого кредитного рейтинга

- Невыплата займа банку (МФК) ― наиболее серьезное нарушение. Если задолженность взыскана через суд либо с привлечением судебных приставов, шанс получения будущего кредита сводится к нулю.

- Регулярные задержки ежемесячных платежей на срок более 30 дней также снижают вероятность получения займа. Для МФК подобные просрочки не критичны. Хуже, если период неоплаты достиг 60 дней.

- Пропуск по обязательным платежам в 5-30 дней рассматривается как незначительное нарушение. Ситуация становится критичной в случае частых и стабильных просрочек.

- Пропуски по обязательным платежам до 5 дней практически никогда не отражаются в кредитной истории, а при их наличии – не учитываются в ходе принятия решения по делу заемщика.

Что делать, если кредитная история очень плохая?

У заемщиков, которые допускали просрочки на 90 дней, самый низкий кредитный рейтинг. Иногда им отказывают даже МФО. Если вы относитесь к этой категории заемщиков, вы можете исправить кредитный рейтинг с помощью специальных программ.

Некоторые МФО и банки предлагают займы для исправления кредитной истории. Программы рассчитаны специально на людей с плохим рейтингом. Процентная ставка по кредитам высокая, потому что кредитор несет большие риски при выдаче денег. Но если вы быстро вернете займ, вы уменьшите сумму переплаты.

Бесплатно проверять кредитную историю можно 2 раза в год. Чтобы следить за рейтингом в режиме онлайн, можно оформить подписку на сервис проверки КИ.

Как узнать, почему падает кредитный рейтинг?

Нередко платежеспособные заемщики, отличающиеся финансовой дисциплинированностью, удивляются тому, что их рейтинг в БКИ постоянно понижается. Причин этого может быть несколько:

- Изменились критерии оценки заемщика в бюро.

- В кредитную историю закралась ошибка.

- Имеются неучтенные заемщиком долги по налогам, штрафам, коммунальным платежам.

- Приставы возбудили исполнительное производство, и информация об этом попала в БКИ.

Если кредитный рейтинг постепенно стремится к “0”, не нужно долго задаваться вопросом: “Что делать?” — необходимо действовать:

- Запросить кредитную историю и тщательно изучить все пункты.

- При наличии ошибок, собрать доказательную базу и потребовать БКИ исправить их.

- При обнаружении несуществующего кредита, взятого на ваше имя, обращаться в полицию и суд.

- Проверить наличие неизвестной задолженности на сайтах ФНС и ФССП, и при наличии — погасить ее в режиме онлайн.

Как формируется кредитная история?

За последние годы кредитная история из чего-то абстрактного стала вполне конкретным набором данных о каждом гражданине, который хотя бы раз обращался в банк за кредитным продуктом. Если раньше банки собирали данные о клиентах только по своим же кредитам, то благодаря появлению централизованных бюро кредитных историй (БКИ) банки свободно получают информацию о клиентах их конкурентов.

Кредитная история – это набор данных о действующих и закрытых кредитах, которые клиент получал в банках или микрофинансовых организациях в последние 7 лет. К тому же в КИ можно найти и запросы на кредиты (то есть, даже если банк отказал клиенту или клиент отказался от одобренной заявки, информация о заявке будет в БКИ).

Все кредитные истории россиян хранятся в бюро кредитных историй – всего их 9, но крупных всего три, это НБКИ, ОКБ и «Эквифакс». Узнать, в каком БКИ находится кредитная история, любой человек может на Госуслугах – бесплатно и почти моментально. Скорее всего, история хранится в этих трех крупных БКИ – и в каждом из них можно запросить отчет о своей кредитной истории. Бесплатно этот отчет предоставляется дважды в год – достаточно оформить заявку, авторизовавшись через Госуслуги.

Содержимое кредитной истории регламентирует Банк России, но клиенту и банкам важнее то, о чем будет написано в отчете о кредитной истории. Каждое БКИ рассчитывает скоринговый балл – это условная цифра в пределах от 1 до 850, от 1 до 1500 или от 1 до 999 (в зависимости от бюро), и чем выше оценка – тем более платежеспособен клиент. К тому же в отчете о кредитной истории указано, какие кредиты у клиента активны, сколько он должен выплатить по ним и сколько уже просрочил.

Кредитная история может испортиться по ряду причин:

- клиент допускает просрочки. Это самая важная и самая нежелательная причина – если клиент хотя бы раз просрочил платеж по кредиту, скоринговый балл сразу падает и новый кредит ему могут не одобрить (хотя все зависит от сроков и размера просрочки);

- у клиента высокая кредитная нагрузка. Это означает, что он отдает в виде платежей по кредитам значительную часть своего дохода (при показателе долговой нагрузки выше 50% кредитование нежелательно для банка);

- клиент просто не брал кредиты, или брал их давно. Это не такая плохая новость для клиента, но банк, скорее всего, не выдаст такому клиенту большой кредит, а если и выдаст – то по завышенной процентной ставке.

БКИ получают информацию о клиентах исключительно от банков, и обрабатывают ее автоматически. То есть, вмешаться в саму кредитную историю клиент не может – но варианты исправить ее все же существуют.