Откройте свой путь к богатству с приложением «сбербанк инвестор»

Содержание:

- Как пополнить брокерский счёт в Сбербанке?

- Комиссии в приложении «Сбербанк Инвестор»

- Выбор тарифа

- Когда и где уплатить налог с инвестиций

- Как выбрать тариф для инвестирования с минимальной комиссией

- Бесплатные торговые идеи и аналитика от брокера Сбербанк

- Сбербанк инвестиции для физических лиц

- Преимущества и недостатки КВИК от Сбербанк

- Условия пользования

- Регистрация в Сбербанк Инвестиции

- Способ 1: Используем официальный сайт

- «Сбербанк Инвестор» – мобильное приложение

- Как установить «Сбербанк Инвестор» и торговать на телефоне

- Какой доход обеспечивает физическому лицу приобретение акций

- Мобильные приложения

Как пополнить брокерский счёт в Сбербанке?

Способ 1. Пополнить через веб версию сайта, для этого потребуется войти в личный кабинет Онлайн, как пользователь по банковскому обслуживанию. На вкладке Прочее > Брокерское обслуживание будет вот такой примитивный, но понятный интерфейс, где можно пополнить свой счет с расчетного счета / банковской карты Сбера.

Интерфейс личного кабинете брокера на сайте Sberbank

Способ 2. Можно пополнить через мобильное приложение Сбербанк Инвестор. Но здесь есть одно но — у вас должно быть установлено приложение Сбербанк Онлайн. После нажатия на кнопку Пополнить Брокерский счет система вас отправит на Сбер Онлайн.

Пополнение брокерского счета в приложении Сбербанк Инвестор скриншот

Тарифы и условия брокерского обслуживания в Сбербанке

С пополнение разобрались. Самое время посмотреть все комиссионные вознаграждения у банка №1 в России по количеству клиентов и размеру активов. Здесь всё предельно просто. Тарифа всего два:

- Инвестиционный — предлагающий аналитику и ежедневные обзоры рынка в обмен на повышенную комиссию при совершении сделок.

- Самостоятельный — тариф с самой низкой комиссией в рамках обслуживания Сбербанка. Никаких торговых идей брокер не даёт.

| Название тарифа | Депозитарка | Аналитика | ||

| Инвестиционный | 0 рублей | 0,3% | 150 рублей | есть |

| Самостоятельный | о рублей | 0,018% — 0,06% | 150 рублей | нету |

Все цифры расписывать не буду, так со временем они будут меняться, а статья нет. Например, на валютном рынке процент комиссии отличается от сделок с акциями и облигациями. Более точные цифры вы всегда сможете найти на сайте самого банка.

Важное — заключать сделки с голосовых поручений НЕВЫГОДНО

Поэтому, рекомендую установить мобильное приложение Сбербанк Инвестор и самостоятельно совершать сделки. У большинства брокеров практика одинаковая — снизить нагрузку на колл-центры и трейдеров. Банкиры вводят заградительную комиссию за факт подачи голосового поручения (комиссия за сделку также дополнительно спишется). Основной посыл в этой особенности: уважаемые клиенты, изучите интерфейс приложения и сами покупайте и продавайте ценные бумаги.

Как совершать сделки на бирже в приложении Сбербанк Инвестор или на сайте

После того, как мы пополнили счёт и выяснили какие комиссии нас ждут. Самое время понять как можно купить валюту или акцию того же Сбербанка и носить пафосное клеймо — «я акционер Сбербанка».

Ниже показан скриншот из интерфейса сайта — личного кабинета инвестора. Краткий обзор портфеля и несколько вкладок для совершения сделок и просмотра истории пополнения/вывода денежных средств. Функционала может и немного пока, но дружелюбный интерфейс лучше, чем у брокера Финама.

Интерфейс личного кабинете брокера

Чтобы купить ценные бумаги прямо со смартфона, скачиваем приложение. Входим по логину, который пришел по смс после регистрации и видим вот такую программу:

Интерфейс приложения для смартфона Сбербанк Инвестор

Как видно это два экрана, внизу панель, где отображаются ваши брокерские счета и бесплатные идеи по рынку. Есть история заявок и сделок. Дизайн ,честно немного старомодный, из стиля а-ля Windows XP. Все функциональные кнопки «»купить и «продать» есть. Для этого достаточно нажать на название ценной бумаги (на примере акция Мосбиржи). Скриншот делался в субботу, потому кнопки неактивные, но Московская биржа закрыта на выходные.

Комиссии в приложении «Сбербанк Инвестор»

При торговле акциями инвестору придётся уплачивать НДФЛ. Речь идёт исключительно о доходах: если заработать с акций не удалось, то и налог будет брать не с чего.

Также пользователю предстоит платить комиссию при каждой сделке, варьируется которая от 0,018% до 0,060%. Комиссия зависит от того, на какую сумму совершается сделка. Например, 0,018% выплачивается при сделке на сумму более 50 млн. рублей

Стоит обратить внимание, что комиссия всегда взимается и при покупке акции, и при её продаже

Придётся платить и комиссию за пользование сервиса: при выборе тарифа «самостоятельный» она составляет 140 руб. в месяц, а при покупке акций самого «Сбера» комиссия уменьшается.

Выбор тарифа

Мы убедились, что торговлю на Московской бирже можно вести через Российские банки Сбербанк и ВТБ. Правда открыть счет в ВТБ онлайн, не являясь ее клиентом до, так и не смогли.Самый важный этап разобраться с тарифами для торговли.

Если на сайте Сбербанка я нашла без проблем интересующие меня цифры, то с ВТБ опять все оказалось гораздо сложней.

Тарифы Сбербанка для торговли на Московской бирже

| название рынка для торговли | тариф “Самостоятельный” |

| Фондовый рынок (акции) |

до 1 000 000 -0,06% 1 000 000-50 000 000 — 0,035% больше 50 000 000-0,018% |

| Срочный рынок (фьючерсы и опционы) | 0,5 руб за контракт |

| Валютный рынок |

до 100 000 000 -0,2% больше 100 000 000 -0,02% |

И не забываем комиссию биржи 0,01 % от суммы за сделку.

Тарифы ВТБ для торговли на Московской бирже

На ВТБ есть такой нюанс, о котором лучше знать заранее до старта ваших торгов на Московской бирже:

Сразу вообще не разберешься в тарифах. Во всех разделах и рекламных лендингах фигурирует цифра 0,05% за сделку хоть акциями, хоть фьючерсами. А при более глубоком изучении всех разделов в файле pdf нашла такие данные:

Информация о тарифах брокера ВТБ

Из таблицы становится ясно, что торговля фьючерсами не очень и дешевая, по сравнению со Сбербанком. Там за продажу контракта цена 0,5 рублей. Ничего в этом такого, скажете нет. Но в Сбербанке все сделано для людей. И все ясно по тарифам. А в ВТБ мне пришлось потратить время, чтобы найти заветную цифру.

Комиссия при торговле фьючерсами в 2 раза выше комиссии Сбербанка.Не удивительно, что ее не легко найти при первом знакомстве.

Когда и где уплатить налог с инвестиций

Брокер являет налоговым агентом своего клиента, потому сложностей с тем, как платить налог в «Сбербанк.Инвестиции» не возникнет: все происходит автоматически. Но есть несколько нюансов, которые необходимо учесть при подготовке:

- брокер выступает налоговым агентом только по сделкам с российскими ценными бумагами, «Сбербанк.Инвестор» не рассчитает налог с инвестиций от операций с иностранными акциями и валютой, это нужно делать самостоятельно через сайт налоговой;

- деньги списываются со счета в январе года, следующего за расчетным, т. е. за операции и доход, полученный в течение 2021 года, насчитают налог в январе 2022;

- точной даты, когда происходит списание, нет: как ФНС сформирует и выставит счет, тогда и нужно его оплачивать;

- сумма списывается автоматически из свободных денег на индивидуальном инвестиционном счете, если сумма окажется недостаточной, то брокер вышлет уведомление о том, что счет необходимо пополнить.

Обратите внимание!

Конечная сумма налога будет известна только 31 декабря.

Это несколько неудобно, т. к. при активной торговле инвестор может получить солидную прибыль. Значит, в начале следующего года ему придется выложить солидную сумму для ФНС. Расходы лучше планировать, чтобы быть готовым, необходимо хотя бы приблизительно рассчитать налог. Если хочется заранее узнать размер налога на прибыль от инвестиций в Сбербанке, то придется считать сумму самостоятельно.

Как выбрать тариф для инвестирования с минимальной комиссией

Прежде чем начать торговлю, нужно выбрать тариф для обслуживания вашего брокерского счета. Сбербанк предлагает на выбор два тарифа. При регистрации брокерского счета у всех по умолчанию стоит «Инвестиционный». Однако на самом деле этот тариф подходит для продвинутых инвесторов. За него берут комиссию выше. При объеме сделок до миллиона рублей комиссия составляет 0,3 % от суммы сделки.

Новичку лучше выбрать тариф «Самостоятельный». Здесь нет платы за обслуживание счета. Комиссия при сделках на фондовом рынке до миллиона — 0,06 %. Плюс при всех сделках к этой сумме придется добавить еще 0,01 %. Это комиссия биржи.

Торговать на валютном рынке дороже. Процент берут от суммы, на которую вы наторговали за день. По инвестиционному тарифу это 0,2 %, по самостоятельному — 0,02 %.

На срочном рынке Московской биржи берут плату за контракт. Эта цена одинаковая для обоих тарифов. За каждую срочную сделку вы платите по 50 копеек, за принудительное (по инициативе брокера) закрытие позиций — 10 рублей.

На внебиржевом рынке комиссию тоже берут как процент от оборота за день. Для самостоятельного тарифа при покупке облигаций комиссия равна 0,17 %, для инвестиционного — 1,5 %. При продаже цифры будут одинаковые — 1,5 %.

Важно! Ваши сбережения лежат на депо-счете. Это настоящий счет (в отличие от демо-счета)

За ведение этого счета брокер берет 149 рублей в месяц. Если сделок не было, ничего не берут.

Деньги с депо-счета удобно выводить на карты Сбербанка. Это без комиссии. Если же вы переведете их на карту другого банка, с вас возьмут 2 % комиссии от суммы перевода.

Бесплатные торговые идеи и аналитика от брокера Сбербанк

В приложении есть отдельная вкладка под это дело. Качество данных идей не учитывают сиюминутную ситуацию на фондовых рынках. Во-первых, клиенту сразу предлагает выбрать один из уровней риска торговой идеи и затем открывается детальное описание.

Торговые идеи от брокера Сбербанк Инвестор

В данном примере популярный фонд ETF от Finex на немецкий индекс. Конкретный пример носит скорее долгосрочный характер вложений в экономику Германии, чем обоснование почему именно сегодня. ЦБ России понизил ключевую ставку до 6,00%, а в Китае будушет коронавирус — нужно покупать акции фармакологических компаний. Или «шортить» китайский индекс. Но данная аналитика, как раз для новичков. На тарифном плане, который не обязывает вам предоставлять качественную аналитику.

Онлайн консультант-брокер в чате в приложении Сбербанк Инвестор

На отдельной вкладке есть возможность задать вопрос по обслуживанию своего брокерского счета. Можно узнать какой у вас тариф или как его изменить, что я и сделал. Ниже скриншоты диалога с оператором.

Узнать торговые идеи не получится и это запрещено законом 397-ФЗ: О внесении изменений в Федеральный закон «О рынке ценных бумаг . Попробую это сделать и посмотрим, что ответит оператор. И вам показываю. Но как видим, на 10 февраля оператор так и не ответил!

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.

Преимущества и недостатки КВИК от Сбербанк

Программная разработка предоставляет брокерам базовую площадку для доступа через единый интерфейс к секциям биржевого холдинга.

Преимущества сервиса включают:

- возможность изменения интерфейса;

- самостоятельное создание модулей и скачивание готовых у поставщиков;

- защиту и шифрование криптографическим программным обеспечением;

- вывод на счет или карту Сбербанка дивидендов, полученных от финансовых операций;

- прием заявок по телефону или через терминалы;

- содействие в маржинальных сделках;

- безопасность.

Перед началом работы с инструментами требуется детальное изучение опциональных возможностей каждого из них. Это занимает много времени, что относится к недостаткам системы. Проблему для начинающих трейдеров составляет большое количество настроек.

Условия пользования

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Тарифы

Для физического лица доступны 2 тарифа:

- Самостоятельный – отличный старт для новичков. Минимальные комиссии за сделку, нет платы за обслуживание счета.

- Инвестиционный – для опытных инвесторов. Комиссии выше, но есть регулярная инвестиционная рассылка от команды аналитиков Сбербанка. Доступ к ежедневным обзорам по инструментам получают только квалифицированные инвесторы.

Сравнение комиссий в таблице:

|

Комиссии |

Самостоятельный |

Инвестиционный |

|

За совершение сделок на фондовом рынке: |

||

|

0,06 % |

0,3 % |

|

|

0,035 % |

0,3 % |

|

|

0,018 % |

0,3 % |

|

|

За совершение сделок на валютном рынке: |

||

|

0,2 % |

0,2 % |

|

|

0,02 % |

0,2 % |

|

|

За совершение сделок на срочном рынке |

0,5 руб. за контракт |

0,5 руб. за контракт |

|

Подача заявок по телефону (комиссия берется с 21-го поручения в течение месяца) |

150 руб. |

150 руб. |

Минимального депозита на тарифах нет. Можно пополнить счет хоть на 1 000 руб. и купить свою первую акцию. Дополнительно взимается комиссия биржи в размере 0,01 % от объема сделки.

Как пополнить счет

Пополнить брокерский счет удобнее через интернет (мобильное приложение или “Сбербанк Онлайн”). Рассмотрим на примере смартфона.

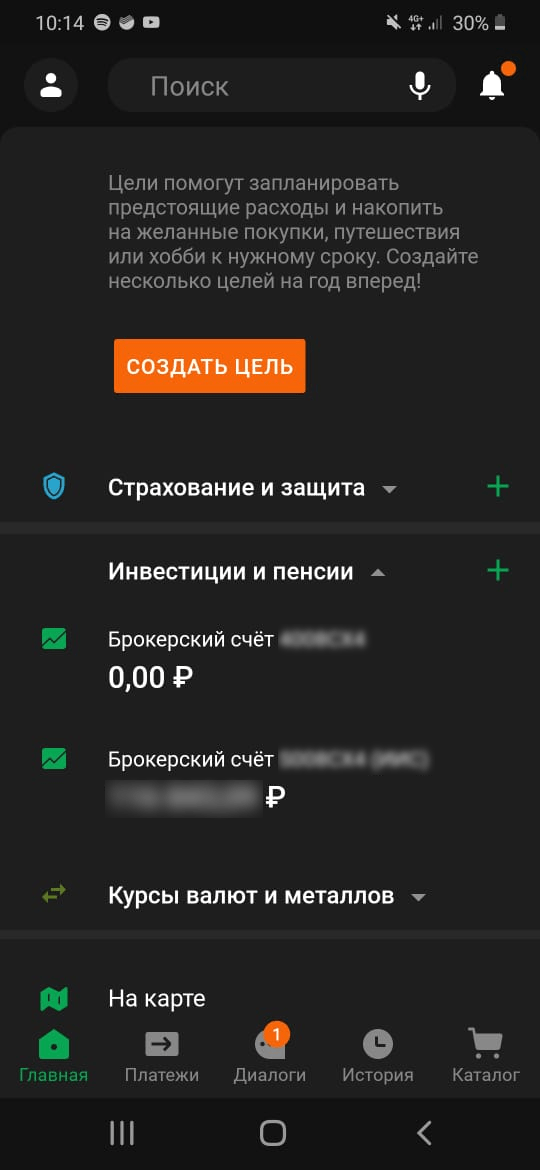

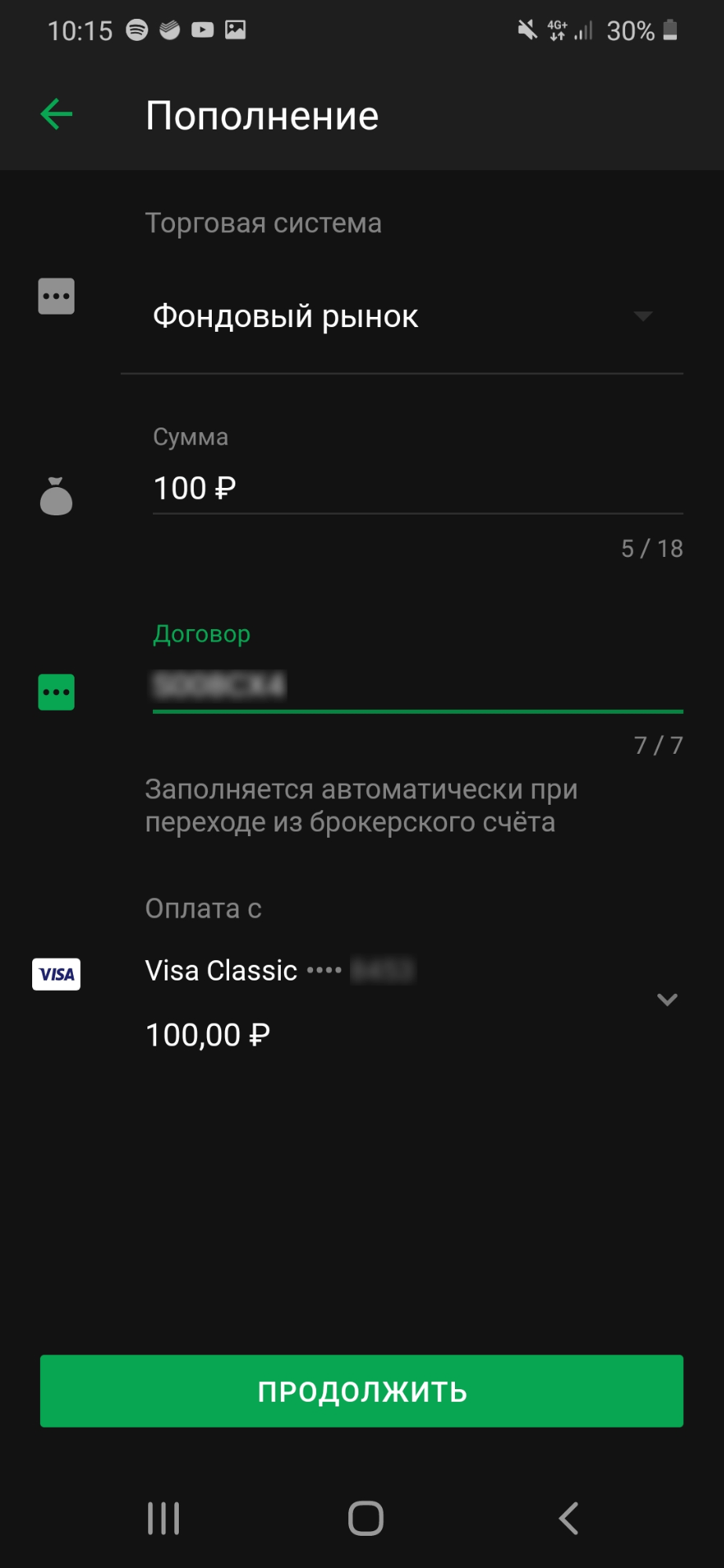

Шаг 1. В мобильном приложении выбрать вкладку “Инвестиции и пенсии” и счет, который будете пополнять.

Шаг 2. Выбрать рынок, на котором будут осуществляться сделки, номер банковской карты и сумму пополнения.

Шаг 3. Нажать на кнопку “Пополнить счет”. Деньги приходят моментально.

Как покупать и продавать ценные бумаги

Самые большие неудобства для инвесторов скрываются именно в процедуре купли-продажи ценных бумаг. Есть 2 возможности: мобильное приложение “Сбербанк Инвестор” и торговая платформа QUIK. Остановимся подробнее на первом варианте, потому что второй не зависит от брокера – программа одинаковая для всех.

К сожалению, компьютерной версии собственной торговой платформы у Сбербанка нет, только мобильное приложение, которое мало кому нравится. Главные недостатки – это отсутствие биржевого стакана, где можно посмотреть актуальные цены спроса и предложения на ценные бумаги, и особенности формирования рыночной цены.

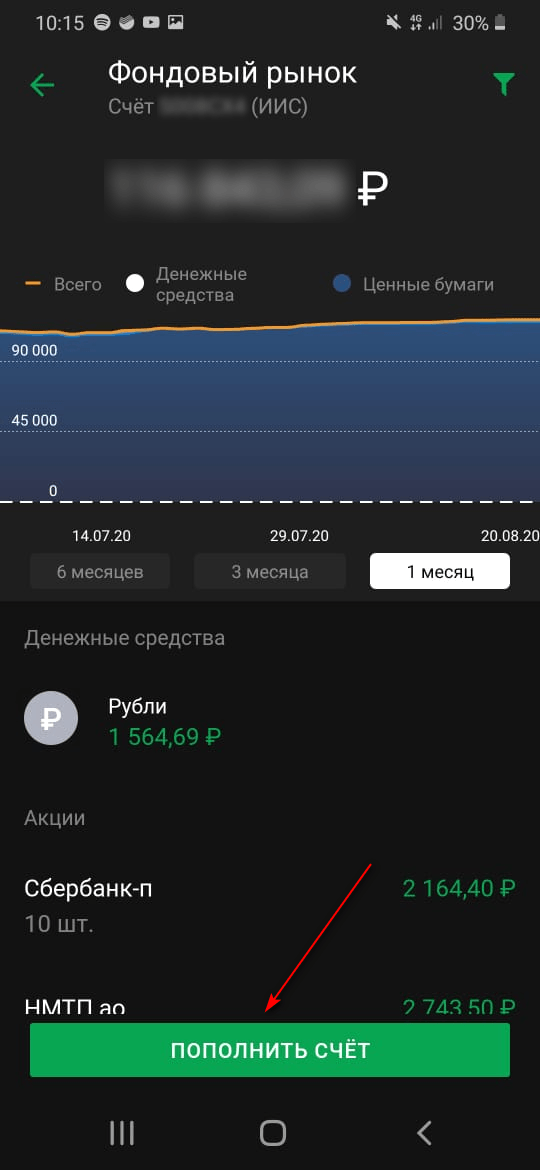

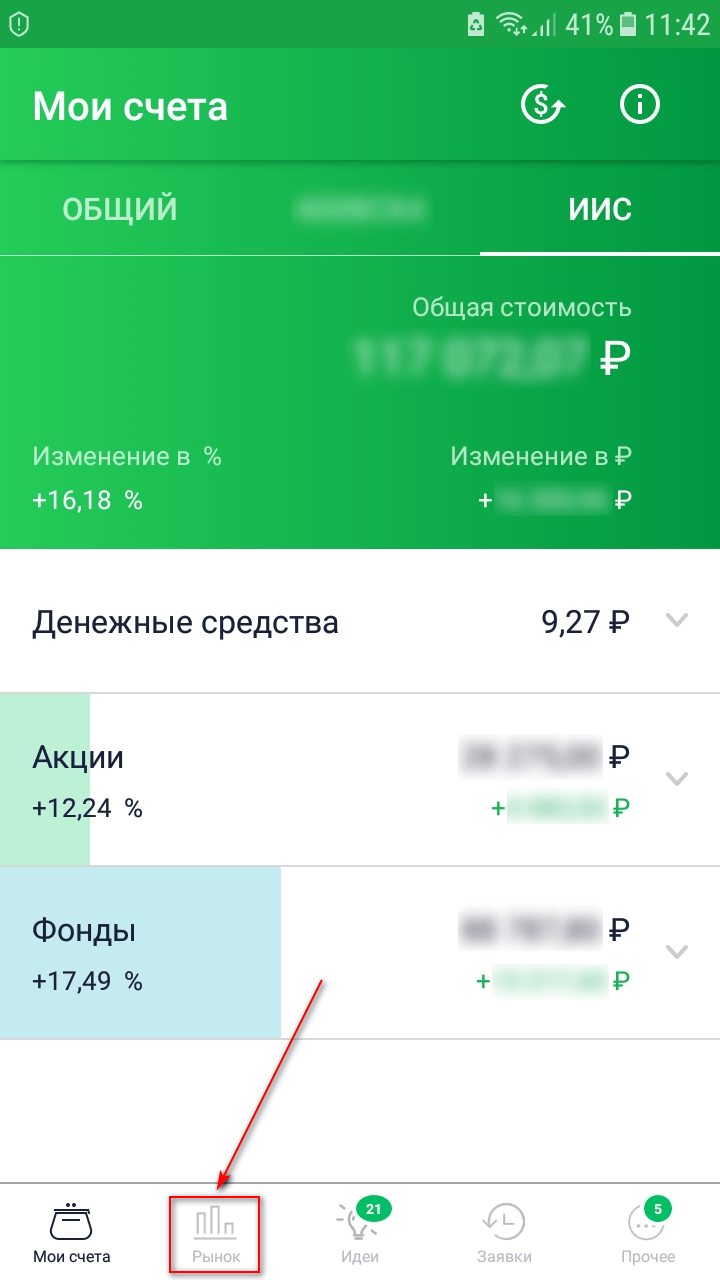

Рассмотрим на скринах, как купить акцию (продажа проводится аналогично).

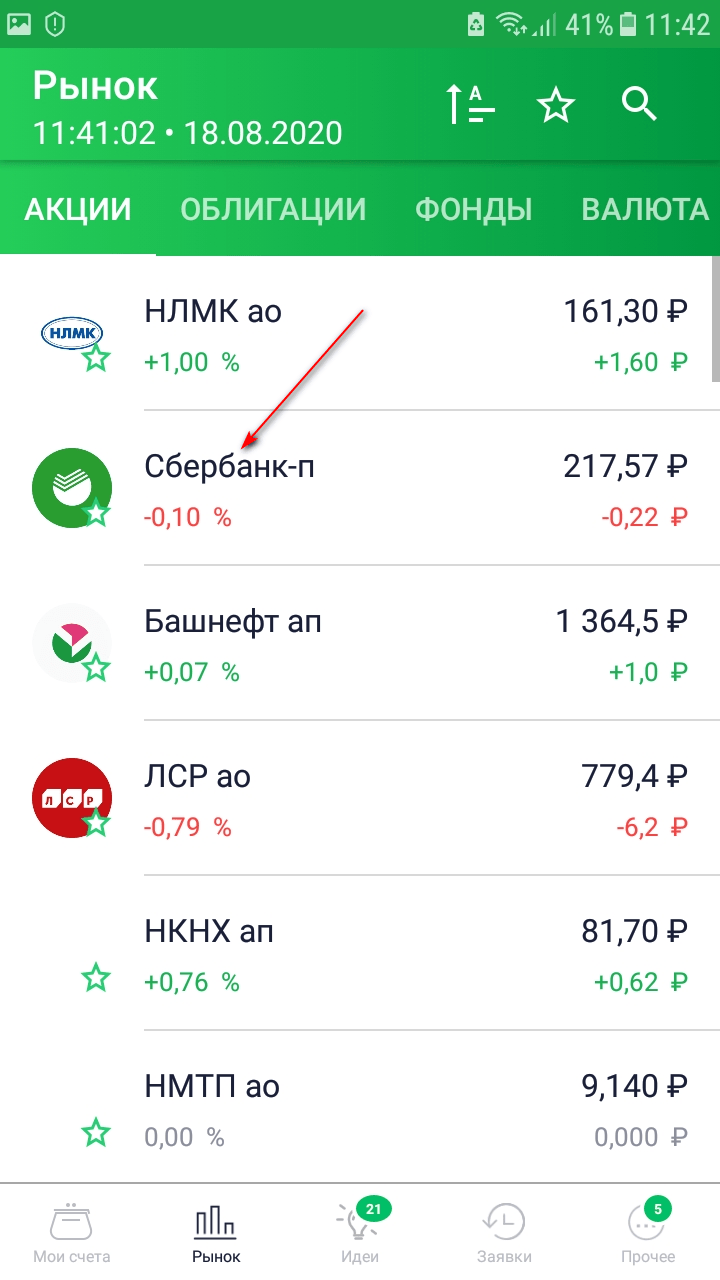

Шаг 1. Вход в приложение происходит по номеру договора и паролю. Надо выбрать вкладку “Рынок”.

Шаг 2. Из предложенного списка акций, облигаций, фондов и валюты выбираем нужную позицию. Я для примера взяла привилегированную акцию Сбербанка.

Шаг 3. Изучаем аналитику по выбранному инструменту и нажимаем кнопку “Купить”.

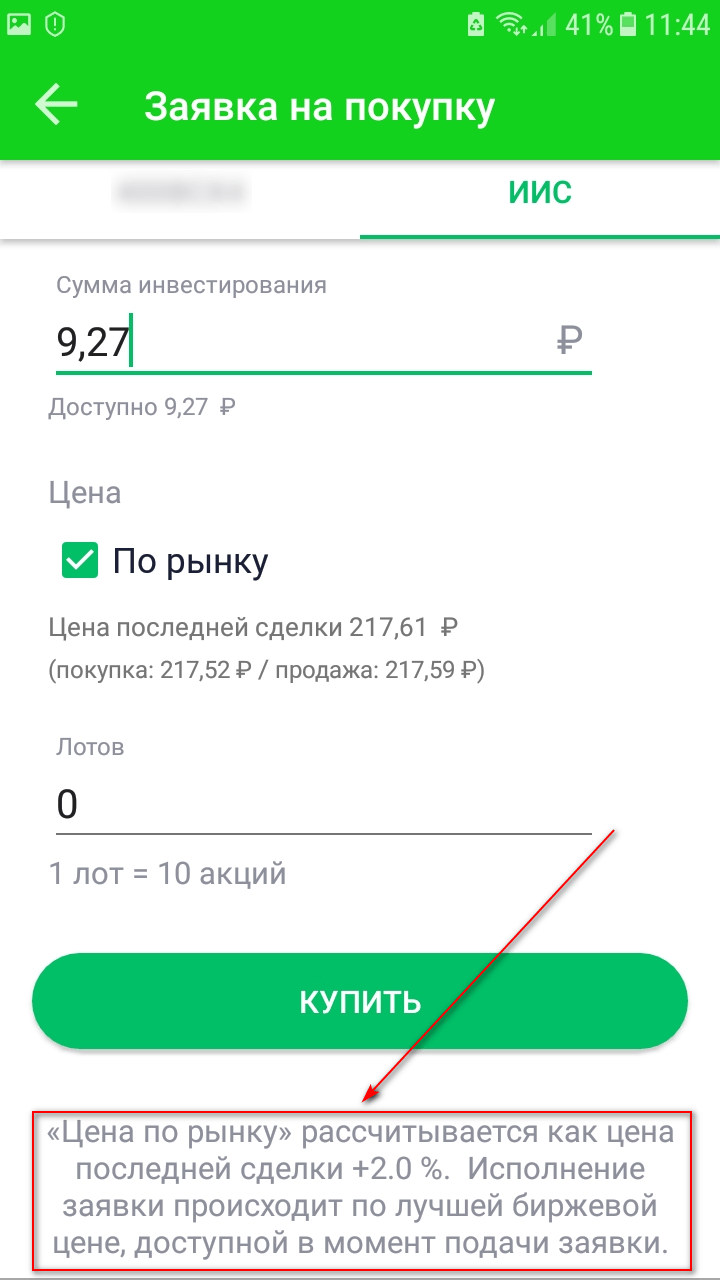

Шаг 4. А теперь самый важный момент. Внимательно читаем, что написано в самом низу экрана. Рыночная цена устанавливается как цена последней сделки + 2 %. На скрине ниже цена последней сделки была 217,61 руб. Цена по рынку будет – 221,96 руб. Если вы оставите галочку в поле (она стоит по умолчанию), то купите акцию за 221,96 руб. Если галочку уберете, то сможете выставить свою цену, как минимум уменьшив ее на 2 %. Я всегда ориентируюсь на биржевой стакан. У Сбербанка его нет, поэтому приходится смотреть у другого моего брокера.

Не рекомендую в приложении “Сбербанк Инвестор” покупать или продавать акции “по рынку”. Всегда пользуйтесь лимитированной заявкой, т. е. самостоятельно назначайте цену. Такой проблемы не будет, если пользоваться платформой QUIK (там есть стакан). Но не все новички ею пользуются.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Способ 1: Используем официальный сайт

Войти в личный кабинет на официальном сайте можно с любого компьютера. Система банка устроена таким образом, что повторно регистрироваться не нужно, так как аккаунт в «Сбербанк Онлайн» является единым для любого сервиса компании. Поэтому потребуется выполнить следующее:

Важно! Если будете регистрировать новый аккаунт в системе «Сбербанка», то лучше использовать мобильный номер телефона, который привязан к банковской карте. Таким образом можно избежать неприятных последствий

Телефоны с отпечатком пальца

Данный способ несложный и ориентирован исключительно на пользователей, которые использую компьютер в качестве основного рабочего места. Но есть еще и другой вариант, где основой является мобильный телефон.

«Сбербанк Инвестор» – мобильное приложение

Некоторые пользователи предпочитают пользоваться мобильным приложением вместо сайта. Главная причина тому – удобное управление инвестиционным портфелем. Пропадает необходимость пользоваться компьютером. Теперь проверить состояние брокерского счета можно независимо от местоположения. Главное условие – наличие подключения к Интернету. Программа устанавливается на любые современные смартфоны.

Для скачивания приложения лучше пользоваться проверенным источником. Например – App Store или Google Play. Наберите в поисковой строке название программы. Нажмите кнопку «Загрузить». Подождите несколько минут. На рабочем столе появится новая иконка. После запуска напишите логин и пароль. Можете начинать пользоваться программой.

Важно! Пользователи мобильного приложения получают доступ к прогнозам аналитиков. Они помогут оценить ситуацию, разворачивающуюся на фондовом рынке.

Чтобы начать пользоваться программой «Сбербанк Инвестор», нужно:

- Установить приложение на устройство;

- Войти в личный кабинет;

- Пополнить брокерский счет на произвольную сумму;

- Выбрать ценные бумаги для инвестирования.

«Сбербанк Инвестор» открывает перед пользователями широкие возможности:

- Проверка состояния брокерского счета;

- Получение инвестиционных идей;

- Покупка и продажа акций через Интернет;

- Бесплатная установка программы;

- Просмотр индивидуального инвестиционного счета;

- Анализ текущего состояния портфеля;

- Отслеживание активных позиций;

- Получение идей от аналитического отдела банка;

- Просмотр последних новостей валютного и фондового рынка;

- Обмен валюты;

- Доступ к внебиржевому рынку.

Разумеется, среди начинающих инвесторов нередко возникают затруднения. Поэтому создатели мобильного приложения создали раздел FAQ с распространенными вопросами. На странице собраны способы решения тех или иных проблем. Можно узнать последовательность покупки или продажи ценных бумаг и прочитать правила использования системы. Если самостоятельно решить проблему не получилось – заручитесь поддержкой. Опытные специалисты всегда решат вопрос.

Для отправки обращения откройте раздел «Чат». Напишите интересующий вопрос. Чем подробнее опишите проблему – тем быстрее придет ответ. Сотрудники ответят через несколько минут.

При появлении вопросов звоните по короткому телефону Сбербанка – 900. Горячей линией пользуются абоненты российских сотовых операторов. При нахождении за рубежом набирайте телефонный номер +7495500-55-50.

Как установить «Сбербанк Инвестор» и торговать на телефоне

Приложением «Сбер Инвестор» можно пользоваться, даже если в инвестировании вы полный ноль. Если к настоящей торговле приступать страшно, можно потренироваться на демо-счете брокера. Демо = демонстрационный. Это учебный счет с игровыми рублями, где вы научитесь правильно и хорошо работать с ценными бумагами и получать доход. Пользоваться им можно сразу после установки приложения на смартфон в течение 30 дней.

Приложение загружаем на смартфон через Google Play или App Store. Чтобы приложение заработало в полную силу, на сайте Сбербанка нужно заполнить заявку и отправить ее брокеру. Вам позвонят из банка и пригласят в офис подписать договор на брокерское обслуживание.

Вместе с договором брокер выдаст вам логин и пароль для входа в «Сбербанк Инвестор». После первого ввода данных нажмите кнопку «Сохранить пароль», в следующий раз входить в приложение вы будете автоматом. При желании пароль можно менять. Можно поменять и настройки, например, сменить тариф.

Заходим в «Сбербанк Онлайн», открываем вкладку «Прочее», затем «Брокерское обслуживание» и «Управление счетами», далее «Тарифный план». Нажимаем кнопку «Редактировать» и меняем тариф на нужный. После этого сформируется заявление на смену тарифа. На телефон придет СМС с кодом для подтверждения. Вводим код, получаем уведомление, что заявление на рассмотрении. Через два дня тариф должен поменяться.

Чтобы приступить к торгам, на андроидах нужно ввести два кода со скретч-карты (ее вам даст брокер в банке). Для айфона специальный код вам пришлют в СМС. Графики и подгрузка котировок в «Сбербанк Инвестор» не отстает от реальных торгов, главное, чтобы вас не подвел интернет. Во вкладке «Мои счета» вы найдете свой портфель. Здесь будут отображаться ваши деньги и акции.

Важно! Во вкладке «Прочее и ознакомиться с FAQ (часто задаваемые вопросы)» вы найдете много полезного для новичка.

Какой доход обеспечивает физическому лицу приобретение акций

При покупке акций физическими лицами, клиент вправе рассчитывать на два вида дохода:

- активный, когда он сам производит куплю-продажу на фондовом рынке и иных площадках, с которыми сотрудничает финансовое учреждение;

- пассивный, связанный с получение процента от прибыли акционерных обществ.

Следует помнить, что дивиденды и сделки по продажам облагаются налогом со следующими видами ставок

- 13% — для физических лиц по дивидендам, если они зарегистрированы и постоянно проживают на территории РФ;

- 15% — по дивидендам, для граждан, проживающим в других странах мира;

- 13% — с продажи акций физического лица, проживающего в РФ;

- 30% — с продажи акций для тех, кто постоянно проживает за границей.

Мобильные приложения

Сегодня практически каждый банк создал не только свой собственный сайт с возможностью регистрации персонального аккаунта для каждого клиента, но и мобильное приложение, которым можно было бы пользоваться из любой точки мира.

В рамках программы «Инвестиции» Сбербанк создал два мобильных приложения

- «Сбербанк Инвестор».

- «Управление активами».

С их помощью можно контролировать состояние своих счетов и узнавать другую информацию (курс валют, стоимость металлов, сумму процентов по вкладу и т.д.), а также покупать или продавать акции, сидя на диване.

Кроме того, используя мобильное приложение, зарабатывать на инвестировании еще проще и удобнее.

Мобильное приложение «Сбербанк Инвестор»

На странице мобильного приложения «Сбербанк Инвестор» приведена схема того, как начать пользоваться приложением. Оно имеет интуитивно понятный интерфейс и несколько полезных функций, которые помогут удачно вложить свои средства.

Например, ответив на несколько вопросов, можно оценить уровень своей «рискованности», то есть способность заключать рискованные сделки.

Это важно, поскольку, чем более «рисковый» инвестор, тем охотнее с ним сотрудничают предприниматели. Также есть возможность просматривать актуальные предложения для инвестирования, изучать рынок

Помимо этого, в приложении есть возможность читать самые свежие новости из мира финансов

Также есть возможность просматривать актуальные предложения для инвестирования, изучать рынок. Помимо этого, в приложении есть возможность читать самые свежие новости из мира финансов.

Страница сайта, посвященная приложению «Сбербанк Инвестор»

Мобильное приложение «Управление активами»

«Управление активами» – более специализированное приложение.

- Частным инвесторам.

- Институционным инвесторам.

В разделе для частных лиц есть 4 категории.

Они дублируются и с разделами самого раздела «Инвестиции» на официальном сайте:

- паевые инвестиционные фонды;

- биржевые инвестиционные фонды;

- индивидуальный инвестиционный счет;

- доверительное управление.

Страница мобильного приложения «Управление активами»

На главной странице сайта приложения кратко описаны его возможности, а перейдя к разделам, можно ознакомиться с тем, как правильно управлять своими инвестиционными счетами.

В некоторых разделах подробно изложены разные возможности инвестирования, в частности в разделе «Паевые фонды» представлено большое количество фондов, в которые можно вложить деньги.

Аналогично построен и раздел «Доверительное управление» – здесь можно выбирать из нескольких вариантов валютных и рублевых стратегий.

Управление своими инвестициями через приложение «Управление активами»