Сбербанк инвестор

Содержание:

Мобильные приложения

Сбербанком было создано два приложения для простой работы с инструментом «Инвестиции»

- «Сбербанк Инвестор».

- «Управление активами».

Они позволяют контролировать состояние активов, ситуацию на рынке в целом (цену на металлы, курсы валют и многое другое.),совершать различные операции, прямо не выходя из дома.

Приложение для смартфонов значительно упрощает вложения и процесс получения доходов.

На данный момент программы представлены в онлайн-магазинах Google PlayMarket и AppStore. Загрузка программ совершенно бесплатная.

Терминал «Инвестор» предназначен для покупки и продажи ценных бумаг. Пользователи могут собрать портфель из акций, облигаций, валют, паев биржевых фондов на Мосбирже и получать пассивный доход

В качестве примера можно привести акции Сбербанка, чьи показатели возросли на 71% в 2016 году.

Важно понимать, что вложение – это не только возможность заработать, но и риск потерять все средства. По этой причине в приложении можно увидеть идеи лучших экспертов

Их авторитетное мнение позволит инвестировать с умом и не потерять вложенные средства.

Приложение «Управление Активами» даст возможность провести операции с паевыми инвестиционными фондами (ПИФами).

Софт дает возможность:

- наблюдать за динамикой портфеля;

- приобретать и продавать паи;

- просматривать последние действия;

- пополнять счет;

- заказывать выписки и справки.

Рекомендую:

- Как выводить деньги с брокерского счета Сбербанка на банковскую карту?

- Диверсификация — это простыми словами (обзор понятия, стратегии и виды)

- Как получать дивиденды с акций Газпрома ежемесячно: особенности покупки, выплат и налогообложения

- ВТБ Мои Инвестиции: как пользоваться, обзор приложения

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

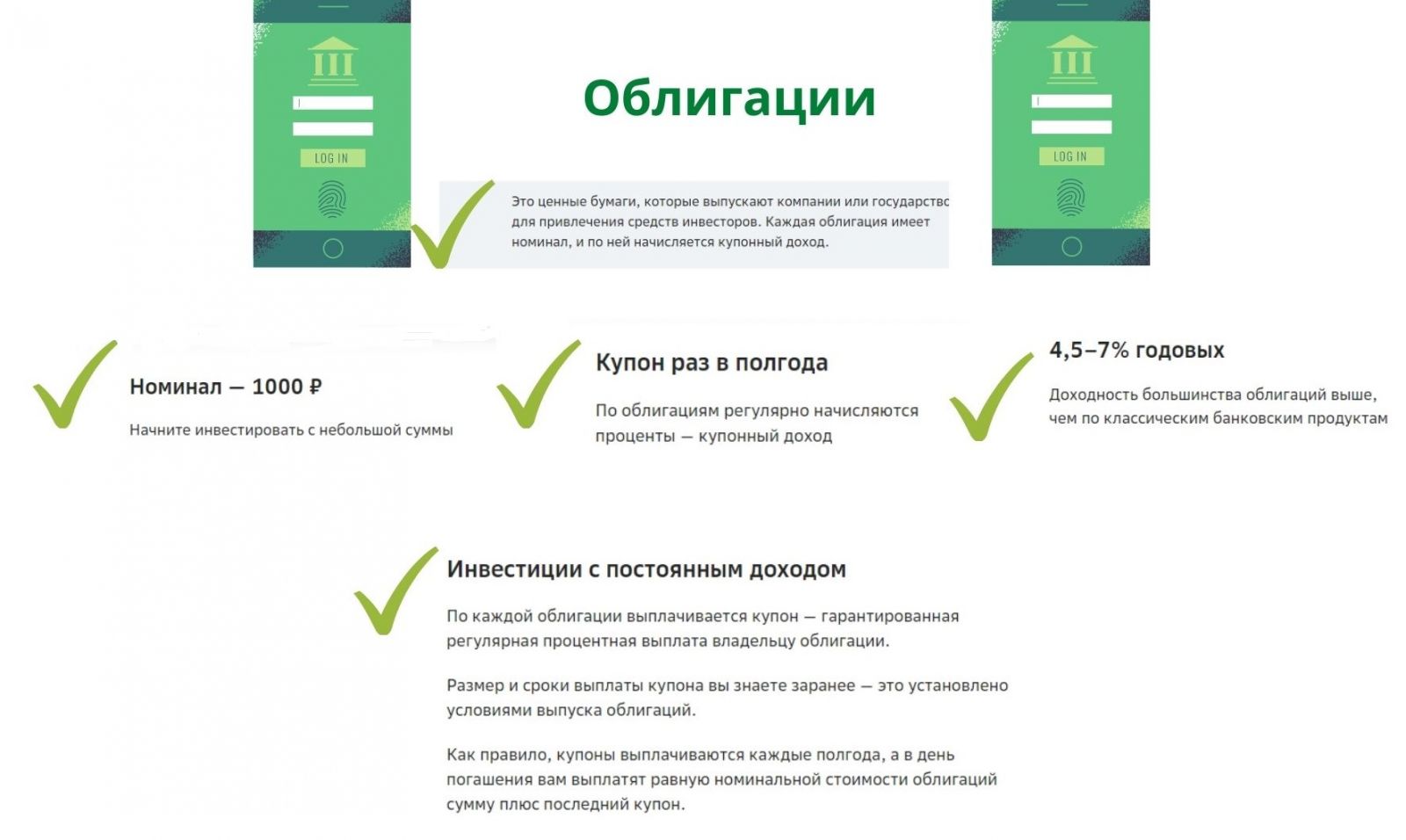

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.

«Сбербанк Инвестор» – мобильное приложение

Некоторые пользователи предпочитают пользоваться мобильным приложением вместо сайта. Главная причина тому – удобное управление инвестиционным портфелем. Пропадает необходимость пользоваться компьютером. Теперь проверить состояние брокерского счета можно независимо от местоположения. Главное условие – наличие подключения к Интернету. Программа устанавливается на любые современные смартфоны.

Для скачивания приложения лучше пользоваться проверенным источником. Например – App Store или Google Play. Наберите в поисковой строке название программы. Нажмите кнопку «Загрузить». Подождите несколько минут. На рабочем столе появится новая иконка. После запуска напишите логин и пароль. Можете начинать пользоваться программой.

Важно! Пользователи мобильного приложения получают доступ к прогнозам аналитиков. Они помогут оценить ситуацию, разворачивающуюся на фондовом рынке.

Чтобы начать пользоваться программой «Сбербанк Инвестор», нужно:

- Установить приложение на устройство;

- Войти в личный кабинет;

- Пополнить брокерский счет на произвольную сумму;

- Выбрать ценные бумаги для инвестирования.

«Сбербанк Инвестор» открывает перед пользователями широкие возможности:

- Проверка состояния брокерского счета;

- Получение инвестиционных идей;

- Покупка и продажа акций через Интернет;

- Бесплатная установка программы;

- Просмотр индивидуального инвестиционного счета;

- Анализ текущего состояния портфеля;

- Отслеживание активных позиций;

- Получение идей от аналитического отдела банка;

- Просмотр последних новостей валютного и фондового рынка;

- Обмен валюты;

- Доступ к внебиржевому рынку.

Разумеется, среди начинающих инвесторов нередко возникают затруднения. Поэтому создатели мобильного приложения создали раздел FAQ с распространенными вопросами. На странице собраны способы решения тех или иных проблем. Можно узнать последовательность покупки или продажи ценных бумаг и прочитать правила использования системы. Если самостоятельно решить проблему не получилось – заручитесь поддержкой. Опытные специалисты всегда решат вопрос.

Для отправки обращения откройте раздел «Чат». Напишите интересующий вопрос. Чем подробнее опишите проблему – тем быстрее придет ответ. Сотрудники ответят через несколько минут.

При появлении вопросов звоните по короткому телефону Сбербанка – 900. Горячей линией пользуются абоненты российских сотовых операторов. При нахождении за рубежом набирайте телефонный номер +7495500-55-50.

Функциональность программы для трейдинга Сбербанк QUIK

Наиболее простой способ приобретать и продавать активы на фондовом, срочном и валютном рынке – использовать специальную торговую систему, инсталлированную на компьютер или мобильный телефон.

Для чего нужно скачать quik

Программа QUIK разрабатывается профессиональными программистами и трейдерами, которые делают ее максимально удобно. Гибкость системы заключается в том, что каждый брокер может настроить условия торговли в соответствии со своими правилами.

Так, вы получите выход на:

- фондовую биржу (акции, облигации, в том числе муниципальные и федеральные);

- срочную биржу (фьючерсные контракты и опционы);

- валютную биржу (покупка иностранных денежных знаков по рыночному курсу, более выгодному по сравнению с банковским за счет минимальных спрэдов).

Получить консультацию в Сбербанке по трейдингу QUIK можно по телефонам горячей линии. Работает персональная служба поддержки клиентов, имеется возможность решить возникающие технические проблемы из интерфейса личного кабинета трейдера на сайте Сбербанка.

Изучите инструкцию по пользованию трейдинговой программой прежде, чем ее скачать

Изучите инструкцию по пользованию трейдинговой программой прежде, чем ее скачать

Какие возможности дает система

Система QUIK Сбербанк предоставляет своим трейдерам базовые и продвинутые возможности:

- просмотр котировок в режиме реального времени;

- стакан цен;

- выставление и снятие заявок лонг и шорт;

- возможность выставления отложенных ордеров в Карман транзакций;

- инициация условных заявок (стоп-лимит, тейк-профит, по времени и т.д.);

- импорт и экспорт операций и заявок, созданных другими программами и системами;

- возможность использования роботов и советников;

- большой выбор инструментов для проведения технического анализа;

- организована возможность маржинальной торговли и субброкерское обслуживание;

- автоматическое списание комиссий и налоговых выплат.

Воспользуйтесь демо-версией системы QUIK, она покажет, как настраивать предпочтительные параметры и пользоваться программой

Воспользуйтесь демо-версией системы QUIK, она покажет, как настраивать предпочтительные параметры и пользоваться программой

Использование мобильного приложения

Некоторые клиенты банка предпочитают работать с функционалом личного кабинета через мобильные устройства, так как это дает возможность выполнять определенные действия вне зависимости от места пребывания. Для этого было разработано мобильное приложение Сбербанк инвестор, которое можно установить на смартфон или планшет с операционной системой iOS либо Android.

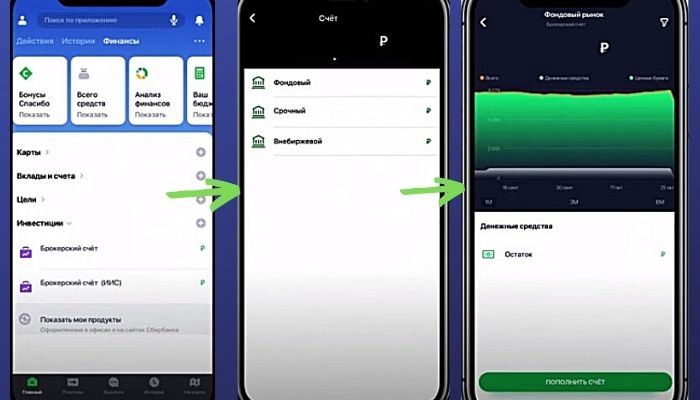

Для начала работы в мобильном приложении нужно выполнить такие действия:

- Скачать и осуществить установку приложения на свой смартфон.

- Перейти в брокерский счёт через приложение или персональный аккаунт.

- Осуществить перевод денежных средств на счёт брокера, воспользовавшись сайтом Сбербанк-онлайн.

- Определиться с более подходящим вариантом инвестиционных вложений.

Через мобильное приложение пользователи могут выполнять такие операции:

- Просматривать состояние своего счёта, текущих рыночных котировок, инвестиционных идей. Можно проводить транзакции по купле-продаже акций и облигаций дистанционным способом. Программа регистрируется и используется бесплатно.

- Просматривать информацию обо всех своих брокерских счетах, открытых в Сбербанке, а также счёт ИИС.

- Просмотреть текущее состояние своего брокерского счёта, отследить активные позиции с финансовым результатом относительно счёта.

- Ознакомиться с инвестиционными идеями, которые разработаны аналитическим отделом Сбербанка.

- Получить информацию относительно фондового и валютного московского биржевого рынка.

- Покупать и продавать ценные бумаги, ETF, осуществлять обмен валюты.

- Квалифицированные инвесторы могут также воспользоваться внебиржевым рынком.

Мобильное приложение также обладает детальным разделом FAQ, где можно ознакомиться с ответами на самые распространенные вопросы, которые задают пользователи. Также через мобильную версию личного кабинета можно связаться со службой поддержки клиентов, воспользовавшись онлайн-чатом или посмотрев номер телефона для последующего обращения в телефонном режиме.

Еще недавно такие понятия, как инвестиции, брокерский счет, управление капиталами казались недоступными. Сегодня благодаря услугам брокерского обслуживания, предлагаемым Сбербанком, каждый в состоянии управлять собственным капиталом, принимать и анализировать инвестиционные решения.

-

Обслуживание

- Страховой брокер

- Кредитный брокер

- Торговый брокер

- Инвестиционный брокер

- Тарифы, условия и комиссии Сбербанка

- Как открыть брокерский счет?

- Как пополнить брокерский счет в Сбербанк Онлайн?

- Как разместить средства в инструменты?

-

Как работать со счетом?

- С телефона

- С компьютера

- Как выводить деньги с брокерского счета Сбербанка?

- Как закрыть брокерский счет в Сбербанке Онлайн?

- Система Квик

- Приложение Сбербанк Инвестор

- Как выводить деньги с брокерского счета?

- Как закрыть счет в Сбербанке?

- Преимущества и недостатки брокерского счета в Сбербанке

Очень важно, что все процедуры от открытия счета и управления активами до вывода свободных денежных средств можно совершать дистанционно в режиме онлайн

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Разновидности тарифа

«Сбербанк» предлагает своим клиентам, установившим приложение, два пакета — самостоятельный и инвестиционный. Это было сделано с целью привлечения как опытных трейдеров, так и новичков.

Инвестиционный тариф

Этот вариант подойдет начинающим инвесторам. Трейдер получит поддержку от аналитиков «Сбербанка». Кроме профессиональных рекомендаций, клиентам будут доступны:

- аналитический прогноз;

- новости валютного рынка;

- пошаговые руководства по обучению основам работы на валютном рынке;

- стратегии и инструменты по комплексному финансовому инвестированию.

Этот пакет подходит для новичков или тех, кто хочет воспользоваться готовыми решениями. Инвестиционный тариф — бесплатный, но за каждую совершенную сделку банк берет процент.

Самостоятельный тариф

Этот вариант подходит для опытных трейдеров знакомых со стратегиями работы на фондовом рынке. Подключив пакет, клиент получит:

- продвинутый набор инструментов для инвестирования;

- самостоятельный контроль активов;

- регулярные отчеты от аналитиков «Сбербанка»;

- развитие на бирже по своей стратегии.

В «Самостоятельном пакете» тарифы для профессиональных трейдеров более лояльные. Это предложение подходит тем, кто знает особенности торгов на бирже.

Приложение «Сбербанк Инвестор» полезно и новичкам, и опытным брокерам. Аналитики банка подготовили стратегии развития и разработали нужные инструменты для работы на бирже. Открыв брокерский счет, клиент сможет получать стабильный доход при любых вложениях.

Сбербанк предлагает своим клиентам воспользоваться уникальным инвестиционным инструментом. Он называется Сбербанк инвестор. Программа рассчитана на обычных потребителей инвестиционных услуг. В ней предложена упрощенная процедура по приобретению или продаже ценных бумаг, выпущенных российскими компаниями, а именно, акций либо облигаций. Благодаря созданию интерактивной платформы Сбербанк инвестор каждому гражданину предоставляется возможность покупки части выбранной организации, к примеру, акций РЖД либо Газпрома. Это позволит получать прибыль благодаря повышению цены. Для удобной работы со своими акциями клиента должен выполнить вход в личный кабинет Сбербанк инвестор.

Что такое облигации Сбербанка

Так называются активы, продаваемые на бирже. Инструмент направлен на защиту денежных накоплений инвестора. Если вкладчик тратит на покупку облигаций 10 000 руб., банк со 100%-ной гарантией вернет эту сумму.

Перед покупкой ценных бумаг необходимо определиться с видом планируемого дохода.

Перед покупкой ценных бумаг необходимо определиться с видом планируемого дохода.

Приобретение ценных бумаг способствует возникновению 2 видов прибыли:

- дополнительной;

- основной.

Принцип работы

Точной информации о рассматриваемом инструменте на сайте банка нет. Отсутствует и формула расчета доходности.

Принцип работы облигаций таков:

- Инвестор вносит деньги на индивидуальный счет. Банк кладет их на депозит под 5% годовых.

- Кредитное учреждение направляет средства на закупку производных инструментов, например опционов.

- При удачном завершении трейдинга вкладчик получает дополнительный доход.

Сбербанк инвестор как пользоваться?

Для начала нужно скачать и установить приложение на ваше устройство. Далее нужно открыть брокерский счет, заявку отправить можно через приложение или на сайте сбербанка (онлайн без посещения офиса). Затем нужно пополнить брокерский счет в кабинете Сбербанк онлайн. Как только деньги поступят можно покупать активы.

Однако стоит учитывать то что в Сбербанке нельзя с 1 счета купить валюту и акции, все это разделено по разным, так скажем, рынкам и нет «единого счета» например как в Финам. Для того, чтобы купить валюту, нужно непосредственно деньги выводить на валютный счет.

Это можно сделать в личном кабинете Сбербанка (там есть раздел: пополнить брокерский счет, и вы можете выбрать на какой именно рынок выводить сумму, которую вы планируете потратить).

Я сам с этим столкнулся, не сразу узнал о том, что если вы заводите деньги именно на фондовый рынок, то выкупить доллары и евро не можете. Вам пишут, что нет средств. В данной ситуации вам необходимо эти деньги вывести и ввести на валютный рынок, и при введении денег нужно понимать, что вы хотите совершить: операцию на срочном рынке, на биржевом и внебиржевом рынке или на валютном рынке.

Сбербанк инвестор тарифы

Сбербанк с 1 апреля 2019 года вновь вводит платные тарифы на брокерское обслуживание. То есть акция, которая длилась три месяца и которая была призвана к привлечению новых клиентов с отменой всех комиссий закончилась и единственная позитивная новость в том, что сбербанк решил все-таки понизить тарифные ставки по банковскому обслуживанию.

У брокера есть 2 тарифа:

Еще хочется напомнить о том, что помимо комиссии брокера, и комиссии депозитария в 149 рублей в месяц, на обоих тарифах есть комиссия биржи. Она в этих тарифах не прописана, то есть это небольшой такой подводный камень, но она небольшая и составляет 0,01%. И таким образом получаем уже, что при объеме сделок до миллиона рублей включительно по тарифу самостоятельный, мы платим не 0.06%, a 0.07% Сбербанку.

Давайте более подробно с ними ознакомиться. Дело в том, что тариф самостоятельный предполагает все-таки наличие каких-то знаний инвестора. Почему? Потому что Сбербанк на этом тарифе не предоставляет никакой дополнительной информации.

Необходимо самому искать информацию о выплатах дивидендов, разбираться в рынке, искать аналитику по тем или иным компаниям. В Сбербанке вы либо доплачиваете за получение этой информации, либо если вы хотите более низкой комиссии по тарифу — самостоятельно выбираете, но никакой аналитической поддержки, никакой информации по акциям дополнительно вы видеть не будете.

А вот что касается позитива, это то, что комиссия при совершении сделок на валютном рынке московской биржи снизилась. Было 0.3 % на обоих тарифах за покупку долларов и евро, сейчас стало 0.2 % за покупку доллара и евро.Но спешу напомнить, что в сбербанке на любом из тарифов вы сможете купить доллары только лотами. То есть не меньше 1000$.

Вывод:

Подводя итог я могу сказать что данный сервис мне не понравился, и есть более удобный в применении сервис Тинькофф инвестиции. А так же сервис от Финам который дает возможность торговать на американских биржах, Сбербанк инвестор же, такого функционала предоставить не может.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Возможности брокерского счета Сбербанк и его плюсы

После открытия счета, вас не отправят в свободное плавание. Приложение «Сбербанк Инвестор», позволит поработать в демо-версии. Это даст возможность разобраться в основных инструментах, предлагаемых Сбербанком для работы.

Что предлагает банк:

- определять стратегию деятельности;

- если операции наличные, вы распоряжаетесь средствами на своем балансе;

- применять маржу с возможностью кредита от брокера;

- работа с бинарными опционами, фьючерсами, при этом учитывать курсы купли/продажи;

- самостоятельно подбирать и скупать акции компаний;

- инвестировать в отечественные и зарубежные фонды;

- составлять инвестиционный портфель, добавляя в него облигации от Сбербанка.

У брокерского счета есть негативные и положительные свойства. В числе недостатков брокерского счета Сбербанка – большие комиссионные за сделку и депозитарий, приложение работает со сбоями, нет выхода на Санкт-Петербургскую биржу.

Но достоинства перекрывают эти недочеты. В числе положительных моментов:

Легкое открытие счета – все делается дистанционно.

Торговый терминал предоставляется бесплатно.

Быстрое пополнение счета – в рублях это выполняется дистанционно, но для валютного пополнения нужно посетить офис банка.

Покупка ценных бумаг и валюты осуществляется через приложение «Сбербанк Инвестор».

За вывод денег нет комиссионного сбора.

Если счет неактивен – комиссии за это не берутся.

Можно одновременно открыть второй счет – ИИС.

Сбербанк – надежный брокер, и это важно, учитывая. Что на брокерские счета не распространяется страховка АСВ.

У Сбербанка много отделений, и по любым вопросам можно обратиться в одно из них.

Обратите внимание! Для того, чтобы начать инвестировать нужно открыть брокерский счет, заключив договор со Сбербанком, и пополнить депозит

Торговые площадки от Сбербанка

Открывая брокерский счет клиент получает возможность выбрать торговую площадку. У Сбербанка их несколько.

- Фондовый рынок. Здесь можно совершать сделки не только с акциями и облигациями, но и ETF. Это фонд, в котором сосредоточены сразу несколько инструментов, например, промышленность страны, драгоценные металлы.

- Валютный рынок. Здесь трейдер может продавать и покупать доллары и евро по максимально высокой цене и продавать их.

- Срочный рынок. На данной площадке можно заключать сделки с фьючерсами и опционами. Фьючерсы — это соглашения, согласно которым одна сторона обязуется предоставить товар, а другая сторона обязуется купить его. При этом цена на товар оговаривается заранее и не может меняться. Опционы — это возможность купить/продать стандартный актив по фиксированной цене и в установленный срок.

- Внебиржевой рынок. Здесь можно начать инвестировать с еврооблигациями.

Даже этих четырех торговых площадок хватает. Но главный вопрос — с чего начинать новичку? Новичкам может показаться, что разобраться в этом крайне трудно. В действительности понять, как работает брокерский счет в Сбербанке и открыть его, несложно.

Покупка валюты в приложении «Сбербанк Инвестор»

Процедура включает несколько этапов:

- открытие счета;

- зачисление денег на баланс;

- подачу заявки на покупку валюты.

Зачислить деньги и пополнить счет не составит труда, благодаря удобному интерфейсу.

Зачислить деньги и пополнить счет не составит труда, благодаря удобному интерфейсу.

Открытие брокерского счета

Это действие выполняют так:

- Переходят в раздел «Прочее» приложения «Сбербанк Онлайн». Выбирают нужные рынки: фондовый (для приобретения ценных бумаг, ПИФов, ЕТФ), срочный (для работы с опционами) или валютный (для покупки опционов и фьючерсов). Рекомендуется поставить галочки возле всех полей.

- Выбирают тариф. Рекомендуется использовать вариант «Самостоятельный» с более выгодными условиями обслуживания.

- Прописывают реквизиты счета для вывода денег. Рекомендуется оформить сберегательную карту.

- Запрещают использование активов для овернайт-сделок (отказывают от предоставления ссуды банку). Риск в случае разрешения увеличивается, однако инвестиции будут приносить дополнительные 2% в год.

- Отказываются от использования кредитного плеча, убирая галочку возле соответствующего пункта. Использование заемных средств часто приводит к сливу депозита.

- Открывают индивидуальный счет или отказываются от выполнения этого действия.

- Проверяют правильность введенных данных. Указывают цель оформления счета. Нажимают клавишу «Отправить заявку». Вводят поступающий в СМС код.

Пополнение счета

Осуществить эту операцию можно через онлайн-банкинг или мобильное приложение. В первом случае выполняют следующие действия:

- Авторизуются в системе с помощью компьютера. В верхней части окна находят раздел «Прочее». Выбирают пункт «Брокерские услуги».

- Вводят номер договора, нажимают на ссылку «Пополнить баланс».

- В строке «Торговая система» указывают «Валютный рынок». Вводят сумму платежа, карту, с которой будут списываться деньги. Средства зачисляются в течение 5 минут. До суток этот период увеличивается при отправке заявки после 23:40.

Через мобильное приложение счет пополняют так:

- Авторизуются в «Личном кабинете». Открывают вкладку «Пенсии и инвестиции».

- Нажимают на название счета. Выбирают счет, на который будут зачисляться деньги. Нажимают кнопку «Пополнить».

- Вводят сумму, реквизиты счета списания. Выбирают торговую систему. При неправильном заполнении этого пункта деньги могут поступить на другой счет.

Пополнить счет через обычное приложение легко.

Пополнить счет через обычное приложение легко.

Подача поручения на приобретение валюты

Процедуру выполняют так:

- Скачивают и устанавливают программу «СБ Инвестор». Авторизуются в системе, вводя номер брокерского договора и выданный банком пароль.

- В нижней части страницы находят раздел «Рынок», пункт «Валюта». Выбирают пару, нажимают на нее.

- Изучают графики котировок, экономические новости. Нажимают кнопку «Купить».

- Вводят поступивший в СМС пароль, получая доступ к торговым операциям. Указывают число лотов и цену. Повторно нажимают «Купить».