Сервис «сбербанк инвестиции» — обзор и отзывы клиентов о платформе

Содержание:

- Краткая история брокера и награды

- Обмен валюты

- Стоит ли открывать счет для торгов на фондовой бирже в Sberbank физическим лицам?

- Альфа-Банк

- Использование мобильного приложения

- Плюсы и минусы

- Игорь, Москва, бизнесмен

- Регистрация в Сбербанк Инвестиции

- Работа с брокером

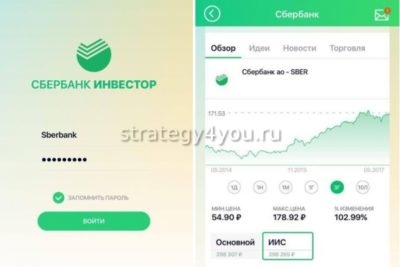

- Как установить «Сбербанк Инвестор» и торговать на телефоне

- Брокерские комиссии

- Кратко о брокере

- Мобильное приложение Сбербанк Инвестор: обзор

- Ангелина, Ростов-на Дону, учительница

- Тарифы на брокерское обслуживание

Краткая история брокера и награды

В рейтинге Московской биржи по количеству зарегистрированных пользователей Сбербанк брокер занимает лидирующую позицию. При этом по объему активных клиентов на Мосбирже он находится где-то на 6-м месте. А что касается торгового оборота по клиентским позициям, то тут Сбер почти всегда находится далеко от верхних строчек.

Инвестиционное направление Sberbank CIB часто удостаивается престижных наград.

К примеру, за 2017–2018 гг. компания получила звания:

- Самой инновационной организации по версии «Banker»;

- Лучшего дилера и инвестиционного банка на срочном рынке – от MMBA;

- Лучшего инвестбанка от Global finance.

Обмен валюты

Может показаться, что комиссия в 0,2% от оборота незначительна в сравнении с обменным курсом в самом банке, но если посмотреть на предложения других брокеров картина кардинально изменится:

|

Открытие брокер: |

0,035875% тариф «Конверсионный» |

|

ВТБ брокер: |

0,05% тариф «Мой онлайн» |

|

Альфа Директ (Альфа банк): |

0,151% тариф «Оптимальный» |

При достаточно конкурентных условиях на фондовом рынке брокер Сбербанка предлагает просто заградительные тарифы на валютном.

Также существуют некоторые сложности с пополнение валютного брокерского счета. Для его пополнения необходимо лично прийти в отделение и пополнить счет наличными. Для обмена крупных сумм с этим можно смириться, но каждый раз бегать в отделение неудобно.

Стоит ли открывать счет для торгов на фондовой бирже в Sberbank физическим лицам?

Существенное преимущество Сбербанка — возможность проведения большинства регистрационных процедур и операций в режиме онлайн: заключения договора, регистрации участника торгов, создания кабинета. Когда трейдер открывает личный кабинет, для доступа к интерфейсу на официальном сайте необходимо скачать и установить специализированное ПО для взаимодействия с брокером: приложение «Сбербанк Инвестор» или платформу для трейдинга QUIK. Доступны версии для iOS и Android X.

Существенное преимущество Сбербанка — возможность проведения большинства регистрационных процедур и операций в режиме онлайн: заключения договора, регистрации участника торгов, создания кабинета. Когда трейдер открывает личный кабинет, для доступа к интерфейсу на официальном сайте необходимо скачать и установить специализированное ПО для взаимодействия с брокером: приложение «Сбербанк Инвестор» или платформу для трейдинга QUIK. Доступны версии для iOS и Android X.

Порог для начала торговли сравнительно низок: минимальный депозит — от 1 тыс. руб. Дополнительное удобство — множество возможностей для вывода заработанных средств: на карту или на банковский депозит через любую из востребованных платежных систем, включая интернет-банкинг, мобильные приложения, терминалы Квик и голосовое поручение.

Среди преимуществ работы со Сбербанком — исчерпывающие аналитические и статистические отчеты, предоставляемые брокером. Это позволяет инвестору оперативно отслеживать изменения в рыночной ситуации и вовремя корректировать торговую стратегию.

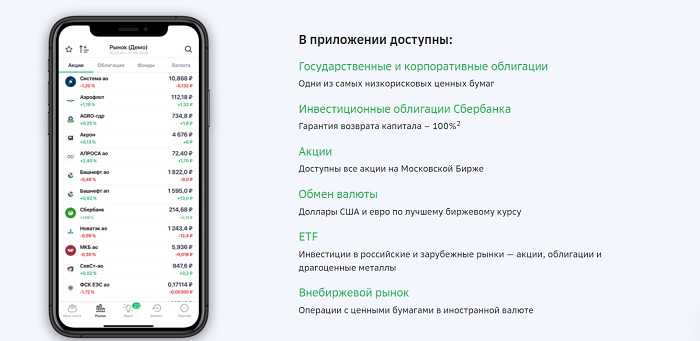

Возможности для инвестиционных предприятий широки: Сбербанк позволяет частным инвесторам самим выбрать привлекательный рыночный сегмент. На фондовом рынке доступны вложения в ценные бумаги: облигации, акции, депозитарные расписки. Валютный предлагает сыграть на динамике и разнице курсов финансовых пар. Специфика срочного рынка — торговля фьючерсами и бинарными опционами.

Таким образом, благодаря наработанному с годами опыту Сбербанк в качестве брокера предоставляет своим клиентам целый комплекс услуг.

Альфа-Банк

Пассивный инвестор

Здесь стоит рассмотреть тариф «S» с единой комиссией за сделки 0,3%, соответственно, инвестор потратит 300 ₽.

Начинающий трейдер

При выборе тарифа «Альфа-трейдер» расходы будут складываться из комиссии за операции 0,049% (+0,01% для Московской биржи) и депозитарной комиссии 0,06% от стоимости активов. Если предположить, что на счету у нашего трейдера 500 000 ₽ в ценных бумагах, то расходы будут следующими: 59 ₽ в день, 1180 ₽ в месяц + 300 ₽ платы за депозитарий в год.

Разброс предполагаемых расходов на брокерское обслуживание очень велик, и стоит понимать, что мы максимально упростили кейсы расчёта для наглядности. В реальной жизни не существует идентичных инвесторов с одинаковыми стратегиями, задачами, инструментами и торговыми оборотами.

Прежде чем открывать брокерский счёт, необходимо определиться с тем, что именно вы хотите получить, и ориентироваться на опции, которые необходимы конкретно вам. Безусловно, брокера всегда можно сменить, но в некоторых случаях это повлечёт дополнительные расходы и хлопоты (например, если вы откроете ИИС не там, где хотели бы).

Хочу всё же открыть вклад

Калькулятор вкладов Сравни.ру

Все представленные комиссии актуальны на дату публикации статьи и могут измениться в будущем. При написании текста Сравни.ру не сотрудничал с брокерами, перечисленными в тексте.

Использование мобильного приложения

Некоторые клиенты банка предпочитают работать с функционалом личного кабинета через мобильные устройства, так как это дает возможность выполнять определенные действия вне зависимости от места пребывания. Для этого было разработано мобильное приложение Сбербанк инвестор, которое можно установить на смартфон или планшет с операционной системой iOS либо Android.

Для начала работы в мобильном приложении нужно выполнить такие действия:

- Скачать и осуществить установку приложения на свой смартфон.

- Перейти в брокерский счёт через приложение или персональный аккаунт.

- Осуществить перевод денежных средств на счёт брокера, воспользовавшись сайтом Сбербанк-онлайн.

- Определиться с более подходящим вариантом инвестиционных вложений.

Через мобильное приложение пользователи могут выполнять такие операции:

- Просматривать состояние своего счёта, текущих рыночных котировок, инвестиционных идей. Можно проводить транзакции по купле-продаже акций и облигаций дистанционным способом. Программа регистрируется и используется бесплатно.

- Просматривать информацию обо всех своих брокерских счетах, открытых в Сбербанке, а также счёт ИИС.

- Просмотреть текущее состояние своего брокерского счёта, отследить активные позиции с финансовым результатом относительно счёта.

- Ознакомиться с инвестиционными идеями, которые разработаны аналитическим отделом Сбербанка.

- Получить информацию относительно фондового и валютного московского биржевого рынка.

- Покупать и продавать ценные бумаги, ETF, осуществлять обмен валюты.

- Квалифицированные инвесторы могут также воспользоваться внебиржевым рынком.

Мобильное приложение также обладает детальным разделом FAQ, где можно ознакомиться с ответами на самые распространенные вопросы, которые задают пользователи. Также через мобильную версию личного кабинета можно связаться со службой поддержки клиентов, воспользовавшись онлайн-чатом или посмотрев номер телефона для последующего обращения в телефонном режиме.

The following two tabs change content below.

Александр Малыгин

В 2015 году окончил факультет «Финансы и кредит» в НОУ ВПО «Институт Бизнеса и права» по специальности экономист. В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru и с радостью готов Вас проконсультировать. (Страница автора)

Последние записи автора — Александр Малыгин

- Пошаговая инструкция оформления личного кабинета Одно окно Инфо — 31.08.2021

- Пошаговая инструкция по оформлению личного кабинета НОИР — 31.08.2021

- Норникель – пошаговый порядок оформления личного кабинета — 31.08.2021

Плюсы и минусы

В этом способе получения пассивного дохода есть положительные и отрицательные стороны, которые нужно обдумать и взвесить перед вложением средств.

Положительными сторонами являются возможность получения дохода, собственное страхование и полная защищенность вложенных денег.

К недостаткам относится несколько пунктов, которые нужно объективно оценивать и учитывать:

- величина доходов непредсказуема;

- при неблагоприятной ситуации на рынке доходность инвестиции может быть даже отрицательной, хотя вклад будет возвращен полностью, т. к. деньги клиента защищены на 100%;

- расторжение договора крайне невыгодно;

- вклад в привычном смысле слова не застрахован.

Для объективной оценки эффективности инвестирования нужно понимать, что такое инвестиционный вклад в Сбербанке России. Это не депозит, а иной, более мобильный и непредсказуемый, способ вложения средств. Этим объясняются некоторые отзывы разочарованных клиентов, которые не получили ожидаемого дохода.

Чтобы снизить риск крупных финансовых потерь, рекомендуется принять во внимание несколько рекомендаций:

- не изменять программу слишком часто — нередко вкладчики выводят деньги из фондов прямо перед подъемом;

- фиксация дохода сразу после получения снижает эффект капитализации;

- доллары более выгодны, чем рубли;

- отношение к инвестиции как к страховке снижает слишком большие ожидания.

Нужно спокойно относиться к кратковременным уходам вклада в минус. Это долгосрочный вид вложения, который может претерпевать колебания.

Игорь, Москва, бизнесмен

Я профессиональный инвестор. Захотелось попробовать выйти на международный рынок, прикупив ETF. Открыл брокерский счет в Сбербанке, и уже заработал 25% от своих капиталовложений.

Знаю не понаслышке, что ETF способны принести внушительный доход. Инвестировал в Apple, ИТ-компании и крупные предприятия США и не прогадал.

Преимущества:

- перевод денежных средств на брокерский счет через приложение Сбербанк Онлайн совершается без комиссии;

- первые 20 поручений брокеру в течение месяца осуществляются бесплатно (а мне больше и не надо!);

- разработано специальное приложение Сбербанк Инвест;

- надежность Сбербанка, выступающего в качестве брокера.

Недостатки:

- для покупки ETF на руках должна быть сумма от 1200 рублей;

- пришлось заплатить комиссию от оборота — 0,06%;

- через приложение Сбербанк Инвестор нельзя торговать неполными лотами;

- подписка на инвестиционный дайджест по пакету «Инвестиционный» повышает комиссию с оборота до 0,3%.

Мне понравилась простота управления своим портфелем. Просто зашел на вкладку «Рынок — Фонды», выбрал интересующий меня инструмент и нажал кнопку «Купить». Подтвердил действия кодом, пришедшим по СМС. Ву-а-ля, и ценные бумаги в моей копилке.

Скорым временем собираюсь попробовать прикупить акции китайских предприятий, ведь обещанный уровень доходности таких инструментов — 60%.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Работа с брокером

Для работы с брокером от Сбербанка физическому лицу необходимо согласовать время и встретиться с менеджером клиентского отдела. Представить документы (копия паспорта, ИНН), заполнить анкету с вариантом услуг и заявление.

Для открытия брокерского счета необходимо заключить соглашение о брокерских услугах и депозитарный договор. Для юридических лиц и нерезидентов список документов отличается.

После подписания документов клиенту предоставляются реквизиты Сбербанк брокера для пополнения счета и контакты.

Совершать торговые операции клиент может посредством

- интернет-трейдинга в установленной программе QUIK;

- через мобильные устройства;

- в браузере (WebQUIK);

- по телефону.

Инструкция по открытию счета

Для открытия счета клиенту Сбербанк брокера необходимо обратиться в подразделение банка, предоставить копию паспорта и ИНН, заполнить анкету, подписать соглашение и договор. После открытия счета клиенту выдаются реквизиты, тарифные планы, карта кодовой таблицы инвестора, копия заявления на брокерское обслуживание, перечень комиссий.

Демо-счет

Клиент Сбербанк брокера может пользоваться учебным счетом после входа в систему. Срок доступности — 1 месяц. В демо-версии доступны выставления заявок, просмотр котировок, чтение инвестиционных идей.

Пополнение счета и вывод средств

Для работы с брокером доступны следующие способы пополнения счета:

- платежные системы;

- банкомат;

- мобильные операторы;

- касса;

- платежный терминал;

- почта;

- офис другого банка.

Для вывода денежных средств доступны следующие способы:

- кассы сторонних банков;

- банкомат;

- касса Сбербанка;

- платежные системы.

Для вывода суммы, превышающей 100 000 рублей, необходимо дополнительно подтверждать вывод по телефону.

Техническая поддержка

По мнению большинства пользователей сети, техподдержка брокера не на высоте. Часто трейдеры Сбербанк брокера не могут получить внятные ответы по программе Quik, о сбоях в работе сервера, как играть на forex .

Как установить «Сбербанк Инвестор» и торговать на телефоне

Приложением «Сбер Инвестор» можно пользоваться, даже если в инвестировании вы полный ноль. Если к настоящей торговле приступать страшно, можно потренироваться на демо-счете брокера. Демо = демонстрационный. Это учебный счет с игровыми рублями, где вы научитесь правильно и хорошо работать с ценными бумагами и получать доход. Пользоваться им можно сразу после установки приложения на смартфон в течение 30 дней.

Приложение загружаем на смартфон через Google Play или App Store. Чтобы приложение заработало в полную силу, на сайте Сбербанка нужно заполнить заявку и отправить ее брокеру. Вам позвонят из банка и пригласят в офис подписать договор на брокерское обслуживание.

Вместе с договором брокер выдаст вам логин и пароль для входа в «Сбербанк Инвестор». После первого ввода данных нажмите кнопку «Сохранить пароль», в следующий раз входить в приложение вы будете автоматом. При желании пароль можно менять. Можно поменять и настройки, например, сменить тариф.

Заходим в «Сбербанк Онлайн», открываем вкладку «Прочее», затем «Брокерское обслуживание» и «Управление счетами», далее «Тарифный план». Нажимаем кнопку «Редактировать» и меняем тариф на нужный. После этого сформируется заявление на смену тарифа. На телефон придет СМС с кодом для подтверждения. Вводим код, получаем уведомление, что заявление на рассмотрении. Через два дня тариф должен поменяться.

Чтобы приступить к торгам, на андроидах нужно ввести два кода со скретч-карты (ее вам даст брокер в банке). Для айфона специальный код вам пришлют в СМС. Графики и подгрузка котировок в «Сбербанк Инвестор» не отстает от реальных торгов, главное, чтобы вас не подвел интернет. Во вкладке «Мои счета» вы найдете свой портфель. Здесь будут отображаться ваши деньги и акции.

Важно! Во вкладке «Прочее и ознакомиться с FAQ (часто задаваемые вопросы)» вы найдете много полезного для новичка.

Брокерские комиссии

Большинство клиентов, инвестировавших деньги через Сбер в 2020 году были приятно удивлены комиссиями за совершение торговых поручений. Ее размер при покупке акций намного меньше, чем у некоторых других брокеров. У Сбера нет ежемесячной платы, что не может не радовать.

А вот комиссия за покупку государственный федеральных ценных бумаг в размере 1.5% просто удивляет. Сбербанк является крупных брокером, чьи услуги устраивают многих клиентов. Но при большом объеме клиентов, довольно часто встречаются ситуации, в которых человек остается не доволен.

В случае с ПИФам многих клиентов не устраивает размер комиссий, некоторые инвесторы отмечают постоянные проблемы с собственным программным обеспечением Сбера. Но при наличии большого количества негативных отзывов довольно сложно оценить процент недовольных клиентов.

Кратко о брокере

Надежность. Брокер Сбербанка является подразделением самого банка и на данный момент сомневаться в надежности самого большого банка в стране нет оснований.

Открытие счета. Для клиентов Сбербанка достаточно зайти в «Онлайн банк» и удаленно подать заявление на открытие брокерского счета. Заявка исполняется в течение 1-2 дней.

Мобильное приложение. Постоянные технические проблемы норма для «Сбербанк Инвестор». С течением времени устраняются недостатки, но происходит это медленно. Частые зависания, ошибки, невозможность зайти в клиент делает приложение неподходящим для активной торговли. Единственный возможный вариант использования — это редкие сделки для долгосрочного инвестирования.

Перевод средств. Как правило между брокерским и банковским счетом в одной организации переводы происходят моментально, но в Сбербанке это может затянуться на 1-2 дня. Не критично, но желательно планировать вывод и пополнение счета заранее.

Бюрократия. Сбербанк сделал многое, чтобы уменьшить работу с бумагами и упростить процедуры, но клиенту расслабляться нельзя.

Если вы поменяли паспорт и предоставите новые данные в Сбербанк, то брокер Сбербанка об этом не узнает, и вы потеряете доступ к счету. Чтобы обновить данные у брокера вам придется дополнительно ехать в отделение брокера, которого может не быть в вашем городе.

Предсказать какие еще бумаги от вас потребуются невозможно, поэтому поинтересуйтесь заранее где находится отделение именно брокера Сбербанка.

Поддержка Сбербанка брокера может квалифицированно и с небольшими задержками рассказать о условиях тарифных планов, стоимости комиссий при совершении сделок и о других простых вещах, с которыми операторы постоянно сталкиваются.

Поддержка Сбербанка, как и поддержка любого другого брокера не способна дать квалифицированный ответ на вопросы, связанные с составом продуктов (инвестиционные облигации, ИСЖ и другие структурные продукты), не сможет квалифицированно ответить на вопросы, связанные с налогами (Большинство даже не подозревают, что акции разных стран внутри ПИФа, БПИФа и ETFимеют разные ставки налогов на дивиденды) не сможет определить ваш риск-профиль и помочь в составлении инвестиционного портфеля.

Мобильное приложение Сбербанк Инвестор: обзор

Сбербанк Инвестор – финансовый компаньон, разработанный для мобильных платформ с операционными системами iOS и Android и рассчитанный на дистанционную и свободную от привязки к компьютеру торговлю акциями и облигациями российских компаний. Газпром, Аэрофлот, Норникель – каждый желающий способен зарабатывать на росте стоимости ценных бумаг, используя заранее составленные комбинации для вложений, разработанные ведущими аналитиками страны. С помощью идей экспертов заработок станет стабильным, а риски остаться ни с чем – минимальными.

Как открыть брокерский счет и зайти в приложение?

После загрузки программного обеспечения на экране появится статистическая информация, старательно рассказывающая об инвестиционных программах от Сбербанка, регистрации и способах ведения счета. Если раньше сталкиваться с подобными сервисами не приходилось – сначала придется подать заявку на открытие брокерского счета (способов два: первый – через мобильное программное обеспечение, второй – на официальном сайте). А уже после останется пополнить счет, выбрать идею для инвестирования и приступить к стабильному заработку. Если же аккаунт уже зарегистрирован для входа в Сбербанк Инвестор достаточно ввести конфиденциальную информацию в верхней части интерфейса и нажать на кнопку «Войти». Как вариант – можно получить новый пароль, рассчитанный на работу вне компьютера.

Демо-режим

Среди важных преимуществ мобильного программного обеспечения стоит выделить наличие специального демонстрационного режима, разрешающего даже без пополнения счета и регистрации опробовать модель работы с инвестиционным портфелем и ценными бумагами. Кроме наглядности разработчики помогут разобраться в интерфейсе, настройках push-уведомлений и авторизации (предусмотрена поддержка Face ID и Touch ID). Полный мануал по управлению приложением можно посмотреть или скачать здесь.

Тарифы и комиссии на брокерское обслуживание

Тарифы и комиссии брокерского обслуживания меняются каждое полугодие и напрямую зависят от торговых бирж и способов ведения счета. При самостоятельной работе платить за совершение сделок зачастую приходится меньше (для сравнения – при объеме сделок до 1 миллиона за торговый день снимается не более 0,060% вместо 0,3% у инвестиционного портфеля). Дополнительные подробности и особенности перечислены на официальном сайте, а заодно – дублируются в программном обеспечении Quik и в мобильных компаньонах для iOS и Android в разделе «Справка». На брокерское обслуживание в Сбербанке представлено 2 тарифа:

| Самостоятельный | Инвестиционный | |

| Подключение, пополнение счета и вывод денег | 0р. | 0р. |

| Комиссия при трейдинге на фондовой бирже | 0,06% при оборотах до 1 млн. руб., 0,035% — от 1 до 50 млн., 0,018 — от 50 млн. р. | единый тариф — 0,3% |

| Комиссия при совершении сделок на валютном рынке | 0,2% и 0,02% (при оборотах свыше 100 млн. руб.) | 0,20% |

| Сделки на срочном рынке | 50 коп. за контракт, 10 руб за закрытие позиции | |

| Сделки с ОФЗ для физлиц (с 1 мая 2019 года) | 0 р. | 0 р. |

| Депозитарное обслуживание (при отсутствии сделок 0р.) | 0р. | 0р. |

| Подача поручений на сделку по телефону (если более 21 шт. в течение месяца) | 150 руб. | 150 руб. |

| Сделки на внебиржевом рынке: | покупка — 1,5%, свыше 50 тысяч шт. — 0,17% | 1,50% |

| продажа — 0,17% | 0,10% | |

| покупка структурированных нот — 1,5% | 1,50% | |

| продажа структурированных нот — 0,17% | 0,10% |

Ангелина, Ростов-на Дону, учительница

Хотя я сторонник депозитов, решила по рекомендации знакомого открыть брокерский счет в Сбербанке. Закачала Сбербанк Инвестиции, пополнила счет и начала торговать. Конечно же, не совсем было понятно, как действовать. Но чат клиентской поддержки помог мне разобраться в тонкостях приложения.

Преимущества:

- пользоваться Сбербанк Инвестиции удобно даже новичку;

- предлагается несколько модульных портфелей для инвесторов-дилетантов;

- относительно невысокая комиссия;

- предложение сразу открыть ИИС с налоговыми преференциями;

- можно покупать валюту по выгодному курсу (комиссия 0,2%).

Недостатки:

- берут комиссию за транзакцию, нужно платить депозитарию (примерно, 150 рублей/месяц);

- не отображается комиссия при оформлении сделки;

- нет стакана заявок;

- не нравится дизайн.

Думаю, что приложение Сбербанк Инвестиции — самое «то» для новичка. Можно попробовать прикупить акции крупных российских компаний или ОФЗ. Но если вы все-таки не умеете рисковать и переживаете за свои активы, тогда уж лучше по старинке — открывайте вклад.

Читайте далее:

Как работает инвестиционный счет Сбер инвестиции

Как легко и с выгодой инвестировать в Сбербанк Инвестор

Как заработать на инвестициях в Сбер Брокер

Детальный разбор карты Sber Kids в отзывах владельцев

Как сделать дебетовую молодежную карту виза от сбербанка

Тарифы на брокерское обслуживание

На сегодняшний день банковская организация предлагает провести открытие брокерского счет по одному из двух имеющихся тарифов – один предназначен для использования новичками, а второй отлично подойдет для профессиональных инвесторов, которые настроены получать достаточно крупные суммы с совершенных сделок.

| Вид Сделки | Инвестиционный тариф (комиссии) | Самостоятельный тариф (комиссии) |

|---|---|---|

| Сделки на фондовом рынке Московской биржи | ||

| — до 1 млн. руб. | 0,3% | 0,06% |

| — 1 млн.р. – 50 млн. руб. | 0,3% | 0,035% |

| — от 50 млн. руб. | 0,3% | 0,018% |

| Сделки на валютном рынке Московской биржи | ||

| — до 100 млн. руб | 0,2% | 0,2% |

| — от 100 млн. руб | 0,2% | 0,02% |

| Сделки на срочном рынке Московской биржи | ||

| — совершение сделок | 0,5 руб./контракт | 0,5 руб./контракт |

| — принудительное закрытие позиций | 10 руб./контракт | 10 руб./контракт |

| Сделки на внебиржевом рынке ценных бумаг, ТС ОТС | ||

| — покупка (кроме структурированных нот) | 1,5% | 0,17% |

| — продажа (кроме структурированных нот) | 0,1% | 0,17% |

| — покупка структурированных нот и структурных облигаций | 1,5% | 1,5% |

| — продажа структурированных нот и структурных облигаций | 0,1% | 0,17% |

| Сделки с ОФЗ-н, размещенными до 01.05.2019 | ||

| — до 50 000 руб. | 1,5% | 1,5% |

| — 50 000–300 000 руб. | 1% | 1% |

| — от 300 000 руб. | 0,5% | 0,5% |

| Сделки РЕПО | ||

| — ОТС-РЕПО | 0,001% | 0,001% |

| — СпецРЕПО | 0,0045% | 0,0045% |

| — инвестирование свободных ценных бумаг | 0,001% | 0,001% |

| Распоряжения по телефону, цена за 1 поручение | 150 руб. | 150 руб. |

- Самостоятельный тариф. Предполагается получение первых 20 поручений в течение одного месяца полностью бесплатно, а далее стоимость каждого поручения будет составлять 150 рублей. Это несколько дороже, чем плата за услуги некоторых других брокеров.

- Инвестиционный тариф. Предназначен для тех лиц, которые обладают определенным уровнем знаний и умений, вследствие чего сторонняя помощь для совершения выгодных сделок – не потребуется. Также пользователю предоставляется доступ к закрытому порталу, а также предполагается некоторые снижение комиссии за проведение различных сделок на торговой платформе, размер которых составляет как менее, так и более одного миллиона рублей. Первые 20 поручений также остаются бесплатными, а за каждое последующее придется платить по 150 рублей.

Банковская организация является брокером, который предоставляется тарифы пользования для физических лиц. Комиссии будут изменяться в зависимости от суммы операции, которая проведена по брокерскому счету.

Также можно будет воспользоваться информационным порталом для того, чтобы получить данные о наиболее востребованных акциях, обо всех акциях, которые можно приобрести на данный момент, а также о том, какие активы в скором времени должны упасть в стоимости.