5 самых разрушительных финансовых кризисов в истории

Содержание:

- Что изменилось за 5 лет

- Причины кризиса

- Кризис

- Пузыря нет

- Тренд № 4. Ставка на искусственный интеллект

- Кризис 1998 года

- Рецессия 2008 года в литературе и кинематографе

- Что такое экономический кризис

- Кризис в Соединенных Штатах

- Перепроизводство нефти в 1980-х годах

- Предугадать и заработать

- Не первый масштабный кризис

- Аннушка уже разлила масло

Что изменилось за 5 лет

Первое и главное, что волнует всех и каждого – это уровень дохода. И не просто сумма дохода в рублях, а количество товаров, которые можно на них купить. Другими словами, самый важный показатель всех экономических реформ с точки зрения обывателя – это динамика реальных располагаемых доходов населения.

Реальные – означает, что показатель учитывает уровень цен. Располагаемые – означает, что учтены также обязательные платежи вроде налогов и социальных отчислений.

Динамику реальных располагаемых доходов россиян можно увидеть на графике:

Видно, что пик падения реальных доходов пришелся на 2016 год. Частично это произошло из-за того, что правительство решило заменить одну из двух индексаций пенсий единоразовой выплатой в размере 5000 рублей, а выплатили ее только в 2017 году.

Интересно, что первая версия статистических данных показывала в 2018 году рост реальных доходов ниже 100%. Но потом правительство оперативно заменило команду руководителей Росстата, и цифра перешла уже в «зеленую» зону.

Рост реальных доходов в 2018 году объясняется в основном тем, что Банк России предпринимает серьезные меры по стабилизации уровня цен и остановке инфляции. И действительно, за последние 2 года инфляция находится на рекордно низком уровне:

Мы не беремся судить, насколько приближены к действительности цифры, публикуемые Росстатом. Ведомство использует сложные формулы, которые, по идее, должны учитывать широкий спектр цен на товары и услуги для всех слоев населения.

К сожалению, далеко не все могут говорить о росте доходов хотя бы на величину инфляции. Согласно закону, работодатель обязан повышать зарплаты работникам на этот процент, но реальности это есть далеко не везде (максимум на государственной службе).

Пенсии тоже росли не очень быстро, особенно по отношению к инфляции 2014-2016 годов. С 2017 года индексация вернулась, но рост выше инфляции пенсионеры увидели только с начала 2019 года.

Поэтому, если руководствоваться критерием реальных доходов населения, кризис еще продолжается

Но если брать во внимание только уровень инфляции – Банку России удалось сделать ее ниже докризисного уровня

Еще регулятору удалось активизировать кредитование. В 2018 году зафиксирован рекордный объем ипотечного кредитования, а средние ставки впервые в истории опустились ниже 10% годовых. Учитывая, что в декабре 2014 года ключевая ставка была повышена до 17% годовых, рынок вернулся на докризисный уровень, а в чем-то даже обогнал его.

Что касается курса доллара – законы экономики таковы, что вернуть его на докризисные 30 рублей не получится уже никогда. Более того, Банк России сознательно не позволит это сделать – чтобы не ухудшить положение ключевых экспортных отраслей (которые получают доходы в долларах, а расходы несут в рублях).

Поэтому к коридору в 60-70 рублей за доллар стоит привыкнуть – иного варианта быть не может.

Импортные товары из стран, которые ввели санкции против России, на российские прилавки в обозримом будущем тоже не вернутся. «Продуктовые» контрсанкции привязаны к «основным» санкциям Запада – а они, в свою очередь, привязаны к разрешению проблемы Крыма и выполнению Минских соглашений на Донбассе.

Импортозамещение, которое должно было заменить западных поставщиков, проводится, но не так быстро, как хотелось бы.

Поэтому о преодолении кризиса в этой сфере можно будет объявить только при отмене санкций или качественно ином росте импортозамещения.

Преодоление кризиса во многом будет зависеть от конъюнктуры на мировых сырьевых рынках. Сейчас можно констатировать, что рынок нефти постепенно стабилизируется на значении около 70 долларов за баррель марки «Urals»:

В целом, на данный момент кризис нельзя считать завершившимся. Реальные доходы россиян не вернулись на докризисный уровень, а внешнеполитическая ситуация остается нестабильной. Но властям почти удалось остановить рост цен и заново запустить кредитование, что можно оценить только положительно.

Причины кризиса

Причинами кризиса могут быть как внутренние, так и внешние факторы. Так, для организаций и предприятий основными внешними причинами могут быть тенденции и стратегии макроэкономического развития, конкуренция, политическая ситуация в стране. Для предприятий и организаций внутренними причинами могут стать – внутренние конфликты, выбор рискованных стратегий для маркетинга, ошибки в управлении, плохая организация производства, ошибочная инвестиционная и инновационная политика.

Замечание 1

Избежать опасности возникновения не удастся, однако, важно знать признаки экономического кризиса и уметь его прогнозировать. Для понимания механизмов экономического кризиса важно уметь разбираться не только в его причинах, но и последствиях, которые также могут быть различны

С одинаковой вероятностью возможно полное разрушение предприятия и его обновление, возникновение нового кризиса либо же оздоровление компании. Развитие тех или иных последствий кризиса зависит от того какая политика антикризисного управления была выбрана. Правильные действия могут смягчить кризис, тогда как ошибочные вызовут обострение. Управление организацией в кризисный период зависит от профессионализма, цели, характеристик мотивации, искусства управления, ответственности и понимания причинно-следственных связей

Для понимания механизмов экономического кризиса важно уметь разбираться не только в его причинах, но и последствиях, которые также могут быть различны. С одинаковой вероятностью возможно полное разрушение предприятия и его обновление, возникновение нового кризиса либо же оздоровление компании

Развитие тех или иных последствий кризиса зависит от того какая политика антикризисного управления была выбрана. Правильные действия могут смягчить кризис, тогда как ошибочные вызовут обострение. Управление организацией в кризисный период зависит от профессионализма, цели, характеристик мотивации, искусства управления, ответственности и понимания причинно-следственных связей.

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Кризис

Именно это слово является наиболее распространенным среди широких масс. Однако это вовсе не означает, что кризис это общее название для любых экономических проблем.

Кризис представляет собой резкое, но краткосрочное падение производства и ухудшение всех экономических показателей. Кризис может быть внезапным, как падение рынков в 1987 году, или же вызван определенным обстоятельством, как пандемия в 2020. Однако точных размеров падения ВВП, которые можно назвать кризисом, не установлено. В среднем в случае глубоких кризисов можно говорить о падении ВВП и фондового рынка страны на десятки процентов.

Примеры мировых кризисов

Экономические кризисы известны науке уже около двух столетий. Например, первый мировой экономический кризис произошел в 1857–1858 годы. На фоне безостановочного спекулятивного роста акций железнодорожных компаний в США было построено множество дорог, на которые даже не было спроса. Компании перестали справляться с долговой нагрузкой, принося убытки своим акционерам и кредиторам.

После банкротства одного из банков люди начали массово забирать вклады, поэтому остальным кредитным организациям пришлось продавать акции ж/д компаний, в которые были вложены средства вкладчиков. Массовая распродажа привела к паническому обвалу фондового рынка: активы банков обесценились, при этом все больше людей требовало возвращения вкладов. Банковская паника в США, кстати, повторилась и в начале XX века, приведя к образованию ФРС.

Благодаря изобретению телеграфа паника перенеслась и на европейские рынки, которые активно инвестировали в американскую промышленность – волна банкротств финансовых организаций прокатилась по всему миру. Тем не менее первый мировой кризис не принес затяжных проблем, так как очистил экономику от неэффективных компаний и банков, на место которых пришли новые предприятия и организации. Уже к концу 1858 года наблюдалось активное восстановление мировой экономики.

Первая мировая война через полвека хотя и вызвала закрытие ряда европейских бирж на несколько месяцев, приведя к инфляции в США, не была самой мощной экономической «бомбой» первой трети XX века. Самым известным и глубоким кризисом в истории стала Великая Депрессия, которая началась в 1929 году в виде кризиса перепроизводства и «сдувания биржевого пузыря» в мирное время.

29 октября 1929 года капитализация фондового рынка упала на 10 миллиардов долларов (около 1/8 ВВП страны в то время), а через неделю падение составило уже 30 миллиардов.

Вслед за рынком акций падал и товарный рынок, разоряя предприятия и фермерские хозяйства. Был нанесен огромный ущерб мировой финансовой системе. В период с 1929 до 1933 года ВВП США упал на 30,5%, оптовые цены – на 30,8%, потребительские цены на 24,4%. Индекс Доу-Джонса прошел падение почти в 90%. Каждый шестой трудоспособный гражданин США в 1933 году оказался безработным.

Послевоенное время с конца 1940-х стало периодом подъема и кризисы временно отступили. Однако 1973 год дал миру нефтяной кризис, вызвавший взрывной рост цен на нефть из-за решения ОПЕК резко снизить квоты добычи. Кризис был столь мощным, что дал понять несостоятельность финансовой системы на базе золотого стандарта. Однако не все страновые кризисы носили глобальный характер: например, российский дефолт 1998 года практически не затронул мировую экономику.

Еще одним глобальным примером является финансовый кризис 2008 года, вызванный денежным пузырем на рынке ипотечного кредитования. Падение цен привело к банкротству одного из крупнейших инвестиционных банков США – Lehman Brothers. Вскоре безработица в США выросла практически в 2 раза: с 5,8% в 2008 году до 9,6% в 2010.

Наконец, в качестве яркого и свежего примера кризиса можно привести события 2020 года, когда из-за быстрого распространения вируса во многих странах были введены локдауны. Людям запрещалось выходить из дома без острой необходимости, огромное количество предприятий было вынуждено внедрять новые схемы работы сотрудников.

Во II квартале 2020 года ВВП США сократился на 32,9%, что стало худшим показателем со времен Второй Мировой войны. Тем не менее уже к концу года наблюдалось активное восстановление мировой экономики, а к 2021 году многие страны стали показывать хорошие темпы роста ВВП (например, в том же США в III квартале 2020 ВВП увеличился на 33,1%).

Пузыря нет

Индекс Мосбиржи, рассчитываемый по стоимости российских акций, с начала года вырос на 15% (по итогам 2020–го — на 8%, 2019–го — на 29%). Несмотря на кажущийся внушительным темп роста, динамика пока несопоставима с предкризисной (с начала 2017 года рост составил 70%, тогда как в 2005–2007 годах — 240%).

Не похожа на кризисную и ситуация с выплатами по валютным кредитам нефинансовых организаций (в терминологии ЦБ РФ к ним относится корпоративный сектор экономики). Как отмечает в своём обзоре ЦБ РФ, в III–IV кварталах текущего года сумма платежей по внешнему долгу, включая основной долг и проценты, составляет $30 млрд. Традиционно основной объём приходится на декабрь ($12 млрд).

Валютный кризис 2014 года, по оценкам экспертов, был спровоцирован вынужденной необходимостью одной из корпораций погашать колоссальный долларовый кредит. Но сейчас ничего подобного не предвидится.

Совокупный внешний валютный долг корпораций на сегодня достигает $400 млрд, то есть выплаты составляют всего лишь 10% общего объёма задолженности, а не 25%, как было в 2008 году.

«Значительная часть этого долга — кредиты компаний, подконтрольных государству. В случае возникновения сложностей с обслуживанием долга у корпораций государству, видимо, придётся оказывать им финансовую поддержку, — рассуждает Артём Голубев, к.э.н., доцент кафедры экономики СЗИУ РАНХиГС. — Однако долг не является критическим относительно размеров российской экономики, так как годовой ВВП РФ на сегодня — около 100 трлн рублей, или примерно $1,4 трлн».

По словам эксперта, внешний госдолг на уровне $60 млрд по сравнению с накопленными резервами несопоставимо скромный. Международные резервы ЦБ РФ составляют $600 млрд, размер Фонда национального благосостояния — $185 млрд.

По данным Счётной палаты, госдолг РФ по итогам 2020 года достиг 17,8% ВВП, увеличившись за 12 месяцев на 39%. По планам правительства, допускается его увеличение в текущем году до 20,4% ВВП, в 2022–м — 20,8%, в 2023–м — до 21,4%.

Тренд № 4. Ставка на искусственный интеллект

В Bain считают, что уже в скором времени на пик своего развития выйдут искусственный интеллект и смежные с ИИ технологии. Речь идет в первую очередь о периферийном ИИ (Edge AI) — то есть таком подходе, где используются периферийные вычисления: обработка данных у границы сети, в которой они формируются (на локальном устройстве), а не в вычислительном центре.

Благодаря периферийному ИИ можно создавать открытые и децентрализованные ИТ-системы, увеличивая пропускную способность и эффективность локальных устройств и каналов связи. При этом снижается нагрузка на глобальные облачные серверы и хранилища, а также затраты на их использование.

Этот тренд стал особенно актуальным во время пандемии, когда многие компании перешли на дистанционную работу. Локальные вычисления позволили компаниям и сотрудникам, которые находятся в регионах со слабой ИТ-инфраструктурой, не терять важные данные и не прерывать бизнес-процессы из-за проблем с Сетью. Особенно востребованы периферийные вычисления на базе ИИ будут в промышленности, где используют автоматические системы мониторинга.

По данным Economist Intelligence Unit, банки и страховые компании планируют увеличение инвестиций в ИИ на 86% к 2025 году и полностью автоматизируют ключевые сервисы и аналитику. На рынке труда тоже грядут изменения: ИИ-специалисты станут одними из самых востребованных и высокооплачиваемых. Gartner отмечает также ИИ-инженерию — глобальную стратегию, где искусственный интеллект становится основой для всех бизнес-процессов. Он даже может решать вопросы доверия, этичности и прозрачности, не говоря уже об автоматизации и проверке на соответствие техническим стандартам.

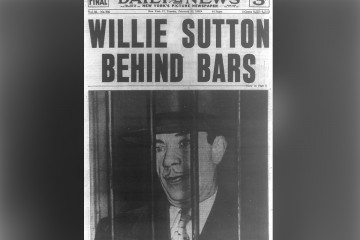

Кризис 1998 года

Причиной этого экономического и финансового кризиса стали государственные займы под слишком высокие проценты, а также резкое сокращение количества взимаемых налогов. После кризиса 1991 года страна еще не оправилась, экономика была шаткой.

Дефицит бюджета правительство Российской Федерации пыталось покрыть за счет продажи Государственных казначейских облигаций (ГКО). Доходность по этим ценным бумагам достигала 140% годовых. Погашение старых ГКО было возможно только за счет выпуска новых, в итоге долги росли. Стоимость газа и нефти вновь упала, что усугубило ситуацию. Курс доллара подскочил с 6 до 21 рубля. Банки и предприятия массово разорялись, был объявлен дефолт.

Выйти из кризиса помогло падение курса рубля. Да, благодаря этому российские предприятия сумели успешно конкурировать с импортными производителями — их цены были ниже. Кроме того, начала расти стоимость энергоносителей, увеличились доходы от экспорта.

Рецессия 2008 года в литературе и кинематографе

Событие легло в основу множества литературных произведений. Анализ рецессии 2008 года и ее сопоставление с Великой депрессией 1929 года был проведен экономистом из США Джозефом Стиглицом в книге «Крутое пике». Теме кризиса 2008 года посвящены такие книги, как:

- «Доктрина шока» Н. Кляйн;

- «Слишком большие, чтобы рухнуть» Э.Р. Соркина;

- «Сдвиги и шоки» М. Вулфа;

- «Игра на понижение» и «Бумеранг» М. Льюиса;

- «Конец Уолл-стрит» Р. Ловенстайна;

- «Казино дьявола» В. Уорд.

Стала известной статья в «Роллинг стоун» о кризисе 2008, написанная журналистом Мэттом Тэйби. В статье «Большой захват» автор высказывает свое видение проблемы, связанной с критическим положением страховой корпорации «AIG» в 2008 году.

Об экономических событиях 2008-2009 годов был снят ряд фильмов про кризис 2008 года в США. Среди них:

- «Уолл-стрит. Деньги не спят» 2010 года;

- «Предел риска» 2011 года;

- «Нападение на Уолл-стрит» 2013 года;

- «Игра на понижение» 2015 года.

Подробно о причинах рецессии рассказывают в фильме «Инсайдеры». В киноленте от 2010 года о финансовом кризисе 2008 года содержатся интервью видных финансовых деятелей, а также политиков, банкиров.

Что такое экономический кризис

Прежде чем переходить к рассмотрению наиболее значимых кризисов в истории человечества известных на сегодняшний день. Давайте для начала определимся что такое кризис и что это значит. Сам термин кризис имеет достаточно большое количество значений и применяется в разных сферах жизнедеятельности человека и социума. Само слово кризис уходит в греческие корни и на греческом означает — решение. По своей сути любой кризис означает какое-либо резкое изменение, слом текущей ситуации или развития, и как раз все эти резкие изменения требует новых решений, потому что прошлые меры уже не работают

Важно понимать что кризис это не всегда что-то негативное, так как принятие правильных решений в эти моменты помогают изменить и преодолеть накопившиеся проблемы

Сегодня же нас интересует прежде всего экономический и финансовый кризис, то есть кризис в экономической деятельности. Именно эти виды кризиса наиболее часто упоминаются в СМИ и новостях.

Кризис в экономике — серьезный перекос и дисбаланс в экономике. На западе и в зарубежной литературе часто кризис в экономике отождествляют как финансовый кризис, который в последствии приводит к рецессии, а может привести и к депрессии. Однако, все эти термины — «кризис», «рецессия» и «депрессия» тесно между собой переплетаются и нередко путаются. Часто разница в названиях используется для отражения глубины кризиса и его последствий. Сюда также можно отнести и другие, менее эмоциональные но схожие трактовки и термины — спады, замедления, коррекции и т.д..

Однако, если обращаться к экономической теории то кризис и депрессия — две разных фазы экономического цикла, не смотря на то что идут сразу друг за другом. Напоминаю что в экономическом цикле существует четыре фазы: кризис (рецессия, спад) — депрессия (дно) — подъем (рост) — зрелость (пик).

Экономический кризис — это явления в экономике, которое характеризуется резким спадом производства, увеличением количества банкротств, снижения основных экономических показателей, таких как ВВП, увеличением безработицы, снижением уровня жизни людей, резкими колебаниями на валютных и фондовых рынках. Экономические кризисы имеют цикличный характер и в первую очередь связаны с принципами функционирования рыночных экономик.

Финансовый кризис — связан с резким изменением стоимости финансовых активов. В современное время финансовые кризисы чаще всего связаны с банковскими кризисами и финансовыми пузырями, вызванные чрезмерной перекупленностью активов, которые приводят к дисбалансам в экономике. В момент резкого снижения активов финансовый кризис дополнительно усиливается паникой на рынках. Особенность финансового кризиса заключается в том что он не обязательно приводит к значительным изменениям в реальной экономике.

Помимо этого важно понимать что экономические кризисы могут иметь локальный характер, зарождаясь в отдельной стране или регионе, так и распространяться далеко за пределы экономики одной страны и приобретать общемировой кризис. С учетом возросшей глобализации в последние десятилетия все большее количество возникавших кризисов стали мировыми кризисами

Если обобщать, то часто причиной кризиса является внешний шок, чаще всего это какой либо экономический шок, однако нередко это могут быть и другие виды шоков — политический, социальный, военный. То есть шоком могут быть значительные внешние изменения которые сильно затрагивают экономику, например, радикальная смена политического курса, начало войны, революции, эпидемии, чрезвычайные происшествия и глобальные катастрофы и так далее.

Далее давайте рассмотрим основные известные экономические и финансовые кризисы в мире и в России. На некоторых из примеров мы подробнее рассмотрим причины и последствия кризисов.

Кризис в Соединенных Штатах

Предпосылкой Великой рецессии стал ипотечный кризис в США, возникший в 2007 году. Первые проявления рецессии наметились в США еще в 2006 году. Именно тогда на рынке американской недвижимости стал отмечаться заметный спад продаж жилья. Весной 2007 года в США грянул кризис ипотечных кредитов с высоким риском. Заемщиками таких кредитов выступали граждане США с невысокими доходами, у которых была не самая лучшая кредитная история.

Ипотечный кризис довольно быстро ударил по благонадежным заемщикам. Уже летом 2007 года американский кризис стал носить выраженный финансовый характер. Из-за возникших у заемщиков сложностей с рефинансированием кредитов и роста процентных ставок по ним разразился кризис банковской ликвидности. В начале осени 2008 года банки перестали кредитовать население.

Американский финансист Джордж Сорос отметил, что начало кризиса 2008 фактически произошло еще в конце лета 2007 года. Он указал, что именно тогда центральные банки начали предпринимать попытки сохранить свою ликвидность.

Мероприятия по поддержке банковской системы США не увенчались успехом. В начале осени 2008 года произошел банковский крах. Обанкротился крупный инвестиционный банк «Lehmsn Brothers». Та же участь постигла такие ипотечные организации, как «Fannie Mae» и «AIG». Повторила их судьбу и компания «Freddie Mac». Всего обанкротилось свыше 45 финансовых учреждений страны.

Ипотечный кризис США 2008 года стал следствием обрушения котировок на фондовых рынках. Особенно сильно этот процесс проявился в начале октября 2008 года. Падение фондового рынка США за период с 6 по 10 октября 2008 г считался рекордным за предшествующую 20-летнюю историю страны. Акции американских компаний обесценились на 50% и больше. Процесс продолжился в начале 2009 года.

Причины

Американский конгресс в отчете своей специально созданной комиссии сформулировал следующие причины того, почему произошел кризис 2008 года:

- ненадлежащее регулирование финансового сектора;

- ошибки, допущенные в корпоративном управлении;

- огромные долги у американских домохозяйств (Почему внешний долг США не мешает росту экономики?);

- чрезмерное распространение деривативов (разновидность ценных бумаг), надежность которых сомнительна и недостаточно изучена;

- рост «теневого» банковского сектора.

Последствия

Кризис в Америке 2008 с учетом причин имел следующие последствия для США:

- уменьшение объемов производства по всей стране;

- понижение капитала американских компаний на 40%;

- общее понижение спроса;

- снижение цен на различное сырье;

- беспрецедентное увеличение числа безработных по всей стране;

- снижение доходов у граждан США, относящихся к среднему классу, дальнейшее его ослабление;

- увеличение разрыва в доходах между богатыми и бедными гражданами США;

- резкое понижение цен на нефть (от чего зависит цена на нефть?);

- сворачивание ряда проектов государства по строительству и улучшению инфраструктуры

Ставший следствием кризиса 2007-2008 в США передел собственности привел к массовому выселению обанкротившихся заемщиков из ранее приобретенных ими домов. Особенно сильно этот процесс проявился в 2009 и 2010 годах.

Цены на нефть во время развития мирового кризиса 2008 года

Перепроизводство нефти в 1980-х годах

В 1973 году начался нефтяной кризис, когда страны ОПЕК объявили о прекращении поставок нефти государствам, поддержавшим Израиль в войне Судного дня. Тогда цены выросли в четыре раза. Далее в 1979 году из-за Исламской революции в Иране и отмены государственного регулирования цен на нефть в США на биржах началась паника, и цена вновь возросла.

Из-за высоких цен интерес к закупкам нефти снизился, что привело к перепроизводству углеводородов в основных странах-экспортёрах. Как следствие, из-за снижения экономической активности в западных странах, а также из-за повышения интереса к энергосберегающим технологиям к 1986 году стоимость нефти с 35 долларов за баррель упала до 10.

Некоторые страны выиграли от этого, например США и государства Западной Европы, но страны ОПЕК, а также СССР и другие нефтедобывающие государства, экспорт которых сильно зависел от нефти, серьёзно пострадали. Мексика, Венесуэла и Нигерия почти обанкротились. Кризис привёл и к куда более серьёзным последствиям, например к войне в Персидском заливе, когда Ирак вторгся в Кувейт, чтобы восполнить истощающиеся ресурсы из-за войны с Ираном. В СССР же начался тяжёлый экономический кризис, так как значительная доля экспорта страны к тому моменту состояла из углеводородов. Это привело не только к экономическому, но и к политическому коллапсу, который стал одной из главных причин распада Советского Союза.

Предугадать и заработать

Грядущими кризисами нас пугают регулярно, но, во-первых, большинство прогнозов не сбываются, а во-вторых, из-за текущего уровня финансовой культуры населения эта информация не несет совершенно никакой практической пользы.

Для возникновения кризиса должен сложиться «паззл» из нескольких составляющих. Сформироваться своего рода идеальный шторм, который можно предсказать как раз по наличию этих компонентов. Те, кто видят зарождающиеся причины возможных экономических потрясений – могут подготовить себе отличный задел для того, чтобы воспользоваться ситуацией и извлечь прибыль. Те же, кто далек от экономики или надеется на помощь со стороны, обычно во время кризисов теряют свои накопления.

Помните, что стало причиной кризисов в 2014, 2008, 2001 годах? Нефть, пузырь на рынке недвижимости, пузырь на фондовом рынке «доткомов». Как думаете, были ли те, кто смог предсказать эти события заранее и заработать? Возможно, причиной кризиса в 2021 году станет продолжение развития темы вокруг пандемии COVID-19.

Одно ясно точно: кризис неизбежен потому, что это часть экономического цикла. Но давайте по порядку.

Не первый масштабный кризис

В 1998 году в ситуации азиатского финансового кризиса страна не смогла расплатиться по долгам и объявила дефолт. Уровень жизни населения снизился, инфляция выросла, но результатом кризиса стал очень долгий рост национальной экономики. Фактически, уже 1999 год ознаменовался ростом, который продолжился вплоть до 2008 года.

Российский кризис 2008 года также был вызван не внутренними причинами, а внешним шоком. Ипотечный кризис в США поразил всю мировую экономику, не было ни одной страны, которая не ощутила бы замедления экономики в результате лопнувшего пузыря дутых американских ипотечных облигаций. Здесь читайте про начало и развитие мирового кризиса в 2008 году.

Аннушка уже разлила масло

Как следует из предположения генерального директора компании «Иволга Капитал» Андрея Хохрина, кризис, который ждут, будет отличаться от предыдущих тем, что его основой станет перегрев экономики. То, что он приближается, подтверждается рекордными показателями капиталоемкости ВВП. Данный индикатор разработал Институт стратегического анализа ФБК. Он характеризует отношение совокупной капитализации национальных компаний к объему номинального ВВП.

Директор института стратегического анализа ФБК Игорь Николаев комментирует, что такой показатель рассчитывается на основе предположения о существовании некоего порогового уровня. Когда он превышен, происходит падение финансовых рынков. В качестве примера Николаев приводит ситуацию с предыдущим рынком 2008–2009 годов. Перед его началом в 2007 году показатель капиталоемкости мирового ВВП оказался выше 115%. В США он приблизился к 140%. В 2018 году мировой показатель составлял 93%, американский – 148%.

Говоря о тревожных ожиданиях, Майкл Тейлор напоминает о внешнем долге многих стран, поднявшемся до уровня ВВП и превысившем его. Особо напряжена ситуация в США. Госдолг этой страны достиг 22 триллионов долларов, что составляет 80% ВВП. По мнению Тейлора, госдолг США – то, что делает кризис неотвратимым. К тому же американский долг (по отношению к ВВП) продолжает увеличиваться и стремиться к отметке 1946 года, признанной максимальной.

Давая свои комментарии развитию ситуации, ведущий аналитик QBF Олег Богданов подчеркивает, капитализация и госдолг растут. По его мнению, мир уже находится в кризисе. Об этом свидетельствуют многие факторы. Среди них падение глобального промышленного индекса PMI ниже 50 пунктов, что является критической чертой. К тому же существуют условия для дальнейшего падения. Речь идет о глобальной дефляции.

Богданов напоминает о том, что в развитых странах присутствует нулевая инфляция, или же ее максимальный уровень доходит только до 2%. Причина – низкий уровень потребительского спроса. Более того, присутствует его тенденция, направленная к деградации. Среди причин – закредитованность населения и обеднение молодого поколения.

О том, что бедность молодых поколений является серьезной и болезненной проблемой, говорит и Майкл Тейлор. Он приводит следующий пример. После кризиса 2008–2009 годов в США было создано более 21 миллиона рабочих мест. Это снизило уровень безработицы, однако одновременно зарплаты увеличились очень мало.