Список действующих финансовых пирамид в интернете

Содержание:

Что такое финансовая пирамида

Определение «финансовая пирамида» очень простое. Это схема получения денег с помощью привлечения других денег. То есть «новички» обеспечивают «старичков», а иногда и одного организатора. Что это? Мошенничество? Какое слово точно характеризует такой заработок?

Не спешите делать выводы. Почему? Как показывает практика, даже классическая модель ведения бизнеса может стать той же финансовой пирамидой. Это происходит, когда предприятие становится убыточным, а долги и кредиты возвращать нужно. Чтобы хоть как-то продержаться, владельцы бизнеса берут кредиты и покрывают ими старые долги.

Мошенники научились использовать эту лазейку и зарабатывать деньги на якобы бизнесе. А что? Все легально и при этом никакой ответственности. Прибыль от бизнеса небольшая, зато стабильная, но основной доход — это новые вкладчики. Сегодня их называют крутым словом «инвесторы». Вот и запущена новая волна финансовых пирамид.

История появления

Впервые термин финансовая пирамида появился в Великобритании в семидесятых годах прошлого столетия, но сама схема подобной деятельности и понимание, что такое пирамида в бизнесе, зародились гораздо раньше. Первой финансовой пирамидой принято считать акционерную компанию «Организация Иний», созданную предпринимателем по имени Джон Ло. Цель организации – сбор средств на освоение реки Миссисипи.

Компания, структурно напоминающая существующие в наше время одноуровневые финансовые пирамиды, датируется 1919 годом. Ее создателем был американский гражданин, Чарльз Понци, чьим именем сегодня называют подобные модели финансовой деятельности. Суть его схемы заключалась в обмане на купонах: люди могли их купить, но продать – нет. Все, что с ними можно было сделать – обменять. Таким образом, доход получили только первые участники схемы, которые привели новых инвесторов.

Сейчас создание и деятельность финансовых пирамид запрещена во многих странах. ОАЭ и Китай могут наказать подобную деятельность смертной казнью, а в Российской Федерации организаторам грозит уголовная ответственность.

Семь причин создания

Как известно, на пустом месте ничего не появляется: чтобы зародилась и развилась такая модель деятельности, как финансовая пирамида, нужна плодотворная почва, а именно – соответствующая экономическая и политическая ситуации.

Перечислим наиболее значимые условия, способствующие зарождению подобных мошеннических схем, которые дают представление о том, что такое пирамида:

- пониженная инфляция;

- активность принципов рыночной экономики в государстве;

- наличие свободного оборота ценных бумаг;

- отсутствие регулирующих норм и актов со стороны законодательства, которые запрещали бы создание подобных организаций;

- уровень дохода большей части населения растет, за счет чего у людей появляются свободные финансы для вложений в различные структуры, фонды и компании;

- описанный выше пункт сочетается с общим низким уровнем финансовой грамотности населения;

- недостаточная информативная поддержка, в том числе со стороны государства.

Все эти условия создают благоприятную почву для особо предприимчивых людей, которые и выстраивают мошеннические схемы, именуемые финансовыми пирамидами.

Виды

Финансовые пирамиды бывают одноуровневыми и многоуровневыми.

Одноуровневую часто называют по имени основателя. В центре круга организатор, который контролирует всех участников схемы. Доход первых вкладчиков образуется за счет вкладов последующих. Со временем число членов этой системы растет, растут и обязательства организатора по выплате процентов. Но неизбежно наступает момент, когда при росте обязательств число вкладчиков снижается или прекращается вовсе.

Наступает конец игры. В выигрыше – организатор и ближайший к нему круг людей. Остальные теряют все свои деньги.

Многоуровневая система не только основана на вступительном взносе каждого участника, но и на его обязательствах пригласить еще несколько членов. То есть доход зависит от количества привлеченных людей. Понятно, что такая схема даже с математической точки зрения не может просуществовать долго.

Когда именно наступит крах, знает только организатор. Он видит снижение темпов поступления доходов и количества новых участников. В этом случае, как правило, проект прекращает свое существование, а его идейный вдохновитель пропадает со всеми собранными деньгами.

Известные пирамиды, основанные в 80-х годах

«Акции» Лу Перлмана

Лу Перлман – американский продюсер группы «Backstreet Boys» и создатель финансовой пирамиды

Лу Перлман – американский продюсер группы «Backstreet Boys» и создатель финансовой пирамиды

- После этого Лу активно распространял информацию о своих организациях, в которой он рассказывал о бурном росте прибыли компаний, из-за чего рос интерес со стороны инвесторов.

- В итоге первая финансовая пирамида просуществовала таким образом около 20 лет. Этого было достаточно, чтобы ценные бумаги фиктивных компаний выросли в разы.

- Когда стало известно, что все акции – это «липа» от авантюриста, Лу Перлман решил бежать, но ему этого не удалось. Суд решил взыскать с предпринимателя миллион долларов, а также приговорил его к 25 годам тюремного срока.

- Участники этой крупнейшей финансовой пирамиды потеряли около $300 миллионов, поскольку их активы за один день превратились в бумажки, не стоящие ничего.

«Стэнфордский международный банк»

Аллен Стэнфорд – основатель одной из крупнейшей финансовой пирамиды в истории

Аллен Стэнфорд – основатель одной из крупнейшей финансовой пирамиды в истории

- Так, при инвестициях до 2005 года вкладчики получали бы 10% годовых, с 2005 по 2006 – 7%, а после – только 5,3%.

- Это очень выгодное предложение для жителей Соединенных Штатов, так как местные банки не предлагали в то время вклады, доход по которым выше 3% годовых.

- Одна из первых финансовых пирамид 80-х годов действительно выплачивала деньги вкладчикам. «Сарафанное радио» позволяло без труда привлекать новых инвесторов, которые желали увеличить капитал.

- В это время авантюристы выводили денежные средства инвесторов на подставные счета, а когда поступления стали сокращаться, и представители организации не смогли выплачивать дивиденды, то пирамида раскрылась.

- По итогу разбирательств выяснилось, что количество обманутых клиентов первой финансовой пирамиды 80-х перевалило за 30 тысяч человек. Всего представители «Стэнфордского международного банка» заработали около 8,5 миллиардов долларов.

- Организатора пирамиды осудили на 110 лет.

«МММ»

Сергей Мавроди – основатель первой в России финансовой пирамиды

Сергей Мавроди – основатель первой в России финансовой пирамиды

Сергей Мавроди

- В 1994 году представители «МММ» сделали котировки акций «двусторонними». Из-за этого покупать ценные бумаги нужно было как можно скорее, ведь на следующий день они стоили гораздо дороже.

- Интерес со стороны граждан России был настолько массовым, что эмиссия была продана гораздо быстрее, чем ожидали организаторы первой крупнейшей финансовой пирамиды в России. Из-за этого пришлось выпускать еще миллиард акций.

- Уже через несколько месяцев количество участников этой масштабной схемы исчислялось миллионами, а стоимость каждого «билета» увеличилась в сотни раз, если сравнить с номинальной стоимостью.

- Позже Мавроди привлекли сначала по делу о поддельных документах, а уже потом предъявили обвинение в мошенничестве. Случилось это уже в середине «нулевых» годов нынешнего столетия.

- По итогу работы «МММ» вкладчики потеряли около 110 миллионов долларов США. Сергей Мавроди провел в тюрьме срок, установленный судом, а после предпринял несколько новых попыток возродить свое дело.

- Позже создатель самой известной в России финансовой пирамиды оставил идею организовать новую кампанию, а впоследствии скончался в бедности.

В чем отличие финансовой пирамиды от вкладов в банк

Денежный поток контролирует государство, частные банки, юридические и физические лица. Чего хочет каждый – увеличения прибыли, прироста капитала и развития.

Банки предлагают вкладывать депозиты под небольшой, но гарантированный процент на длительное время. Деньги, которые вкладчик дает банку в долг, используют для инвестиционных проектов, оборота, строительства, разработки полезных ископаемых. Чем надежнее банк и его партнеры, тем больше гарантий у вкладчика получить назад свои деньги, и получить желаемый «навар».

Но, если одновременно большая часть держателей акций, решит снять свои наличные с банковских счетов, банк разориться, не сможет выплатить деньги всем вкладчикам.

Принцип работы пирамиды заключается в том, чтобы получать доход от тех, кто последним внес свои средства в финансовый проект. Так как крах пирамиды неизбежен, в этих аферы стоит играть только на начальном этапе, когда вклады гарантированно окупятся за счет притока средств новых вкладчиков.

Stock Investments

Скриншот сайта Stock Investments

Скриншот сайта Stock Investments

Это компания-псевдоброкер, которая предлагает зарабатывать на валютных парах самостоятельно или в качестве инвестора. В большинстве отзывов участники проекта жалуются на то, что подсказки «робота» или действия брокеров привели к потере большой части вложенных средств, а то и всех активов целиком.

По логике программы, участники пирамиды должны увидеть, что валютные спекуляции — рискованное дело, лучше пойти путем попроще: привлекать рефералов (новых пользователей) и получать комиссию с их операций.Деятельность Ciclex, насколько можно понять, никто не регулирует и не контролирует. Неизвестно, есть ли у конторы свидетельство о регистрации и в какой вообще стране.

На сайте нет контактов, а техподдержка любит отвечать вам только в том случае, когда вопрос касается ввода денег в систему.Это пример простейшей пирамиды, которая собирает с людей деньги, а затем может исчезнуть в неизвестном направлении.

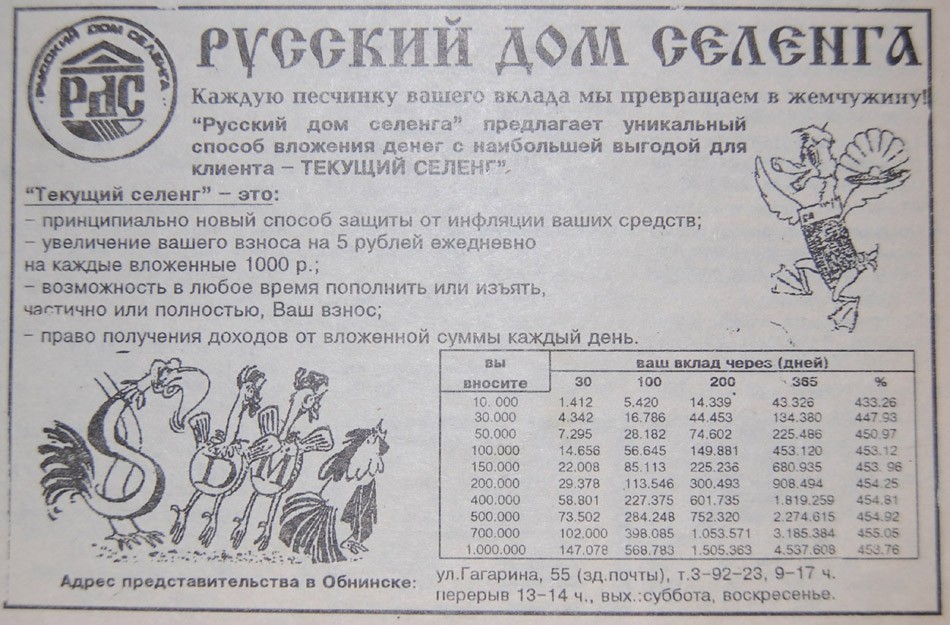

«Русский дом Селенга»

Пирамида «Русский дом Селенга» тоже родом из 90-х. Открывшись в 1992 году в Волгограде, компания быстро разрослась и уже через год насчитывала 73 филиала и 800 агентств. Слово «селенга» появилось в названии от английского экономического термина «селенг». Это означает денежную операцию, когда селенг-фирме передаются права на пользование каким-либо имуществом (чаще всего это деньги) с условием возврата по первому требованию.

Ее создатели, Сергей Грузинин и Александр Саломадин, собирали вклады от граждан и инвестировали их в развитие компаний «РДС-Авиа», сети супермаркетов «Русская торговля», а также в издательство печатной продукции, автомобильные предприятия и турфирмы. Через два года начались первые проблемы с выплатами, и в 1996 году Грузинин и Саломадин были арестованы. Любопытно, что Грузинин и Саломадин не экономисты или бизнесмены, а выходцы из комсомола. Они познакомились во время работы в Комитете по делам молодежи.

Получив 2,8 триллиона неденоминированных рублей от населения, мошенники решили устроить свою собственную империю под названием «Союз С». Там было все: собственная конституция, самолеты, рекламные агентства, транспорт, недвижимость, системы спутниковой связи. Конечно же, была своя валюта — рэса, номинал которой был приравнен в немецкой марке. Как и положено империи, был учрежден собственный ордер, а награды выпускались из золота и бриллиантов. Власти награждали особо отличившихся в обворовывании россиян граждан империи.

«Русский дом Селенга» обманул 2,4 миллиона человек, получив от них 2,8 триллиона неденоминированных рублей. Имущество пирамиды конфисковали и распродали на аукционах по ценам значительно ниже рыночных. Офисные здания РДС забрали в пользу администраций городов. История махинаций волгоградских комсомольцев заняла 410 томов уголовного дела. Спустя два года разбирательств мошенники получили по 9 лет с конфискацией имущества.

Государство против обмана

В Российской Федерации надзор за рынками финансов централизован. С 2013 года Банк России принял статус мегарегулятора для упрощения координации борьбы с мошенниками.

В 2014 году провели структурную реформу — в ЦБ РФ создали департамент, который мониторит и оперативно реагирует на недобросовестные финансовые практики.

С 2017 года формируют территориальные подразделения департамента. В стране 7 главных управлений Банка России. Там созданы центры по борьбе с нелегальной финансовой деятельностью, которые накапливают информацию и анализируют, выявляя нарушителей в регионах.

В Банке России налажены коммуникационные каналы для прямой связи с потребителями финансовых услуг. Каждый вправе обратиться в контактный центр, чтобы сообщить о подозрениях или свершившемся факте мошенничества. Ежегодно обрабатывается свыше 300 тыс. обращений.

Потребители могут самостоятельно проверить легальность деятельности той или иной организации. Нужно зайти на сайт Банка России — там выложен справочник с перечнем компаний с признаками финансовой пирамиды. В каталоге более 2 тыс. организаций. Достаточно ввести в специальное поле корректное название интересующей фирмы и увидеть, признали ее подозрительной или нет.

Фасад Банка России / Flickr

Еще одна мера, направленная на защиту россиян от мошенников, это закон о внесудебной блокировке сайтов с рекламой финансовых пирамид, подписанный в июле 2021 года президентом Владимиром Путиным.

Доказанные нарушения подпадают под статью 172.2 УК РФ. За организацию финансовой пирамиды в случае получения прибыли свыше 1,5 млн руб. суд назначает наказание в виде:

- штрафа до 1 млн руб., в размере зарплаты или суммы дохода осужденного за 2 года;

- принудительных работ на 4 года;

- лишения свободы на 4 года.

Несмотря на то, что для ликвидации каждой мошеннической организации требуются месяцы работы, положительные результаты очевидны.

Разновидности

Классические схемы, созданные десятилетиями назад, срабатывают до сих пор. Далее приведены самые известные типы организации.

- Одноуровневая пирамида. Иначе — схема Понци. Принцип прост: глава привлекает вкладчиков, сулит большую прибыль. Первые члены получают доход благодаря взносам новичков. Когда основатель видит, что поступления уже не покрывают долги перед вкладчиками, он пропадает с накопленной суммой.

- Многоуровневая пирамида. Участники должны привести заданное количество новых членов, иначе не получат прибыль. Взносы разделяются между верхушкой компании. Доходы идут до тех пор, пока уровни прирастают. По похожему пути развивается сетевой маркетинг.

- Матричная пирамида. Человек вкладывается и ждет заполнения 1-го уровня до определенного количества, например — 4 членов. Далее эта четверка поднимается на 2-й уровень и разделяется на 2 группы по 2 вкладчика — каждому необходимо привлекать новичков и сооружать собственную иерархию. После заполнения 1-го уровня группа вновь разделяется и все поднимаются еще на ступень выше. Вознаграждение ждет только на самой верхушке после прохождения всех ступенек.

Какая бы схема ни запускалась, вкладчики потеряют деньги. Поэтому полезно уметь распознавать мошенничество заранее, чтобы не попасть впросак.

Самый частый результат от вложений в финансовые пирамиды — потеря денег / Pixabay

Российские примеры

Советский популяризатор науки Я. И. Перельман в «Живой математике» описывает вариант «пирамиды» как организацию акции, имевшую место в дореволюционной России, по покупке велосипедов путём «веерного» сбора денег по переписке.

Примеры из новейшей истории:

- В 1992 году начал свою деятельность АОЗТ «Русский дом Селенга», который в последней своей стадии превратился в финансовую пирамиду. До 1997 года контракты заключило около 2,5 млн человек на сумму почти 3 триллиона неденоминированных рублей.

- В 1993 году АООТ «МММ» зарегистрировало свой первый проспект эмиссии акций, которые начали активно продавать в феврале 1994 года. Деятельность «МММ» впоследствии была охарактеризована как финансовая пирамида, от которой пострадало по разным оценкам 10-15 миллионов вкладчиков.

- В 1993 году появилась ТОО «Инвестиционная компания „Хопёр-Инвест“», которая просуществовала до 1997 года и задолжала 8 млрд неденоминированных рублей.

- В 1993—1994 годах компания «Властилина» в Московской области обманула вкладчиков на сумму 550 млрд руб.

- Также одновременно с «МММ» действовала компания Негосударственный региональный пенсионный фонд «Север», финансовая пирамида в виде пенсионного фонда.

- В 1993—1998 большую популярность получили Государственные краткосрочные облигации (ГКО). Государство вынуждено было занимать деньги с целью финансировать выплаты и проценты по ранее сделанным долгам (внешнему и внутреннему, частью из которого являлись сами ГКО). Для привлечения новых средств государство было вынуждено непрерывно наращивать ставку заимствований. Дефолт 1998 года был связан с тем, что новые выпуски ГКО не покупали даже с доходностью в 300 % годовых, выплаты по старым долгам стали невозможными.

- В 1996 году банк «Чара» превратился в финансовую пирамиду.

- В 2005—2010 годах корпорация «Интвей» (Intway World Corporation) имела филиалы практически во всех крупных городах России, а также на Украине и в Казахстане. Организаторами оказались российские граждане. Компания позиционировала себя как «МЛМ-структура» в финансовой сфере. «Товаром» выступали «бизнес-пакеты», ценные бумаги, фиктивные биржи в Интернете и продукты, якобы защищающие от болезней и вредных излучений. По оценкам экспертов, жертвами мошенников стали десятки тысяч граждан в России, на Украине и в Казахстане.

В настоящее время примерами финансовых пирамид в России являются:

- «Бинар» (MyBinar), его наследник «программа NewPRO» и её клон «программа SuperProgik».

- МММ-2011 — новый проект основателя АО «МММ» Сергея Мавроди, запущенный им в январе 2011 года и закрытый в июне 2012.

- МММ-2012 — финансовая пирамида, основанная Сергеем Мавроди 31 мая 2012 года.

- Give1 Get4 — финансовая пирамида, маскированная под социальный проект и передачи подарков.

- SETinBOX — финансовая пирамида, замаскированная под платную социальную сеть, предоставляющую скидки пользователям, является последовательницей Talk Fusion.

- Goldenbirds — сетевая финансовая пирамида в форме браузерной игры.

- Кэшбери — признана финансовой пирамидой в сентябре 2018 года — реальных экономических действий компания не вела, но обещала доходности до 600 %, что привлекло несколько десятков тысяч человек.

Только 16 февраля 2016 года Государственная Дума приняла во втором чтении законопроект об ответственности за организацию финансовых пирамид.

9 марта 2016 года изменения в Кодекс Российской Федерации об административных правонарушениях ввели ответственность за деятельность по привлечению денежных средств при отсутствии инвестиционной или предпринимательской деятельности

Крупнейшие мировые финансовые пирамиды

История финансовых пирамид в мире насчитывает несколько сотен лет. Но активно использоваться этот термин начал только в конце 20 века.

Пирамида Джона Ло

Самый первый образчик подобной схемы, рожденный в 1716 году. Можно сказать, «протопирамида». Джон Ло был известным финансистом из Шотландии, который буквально бредил идеей бумажных денег, а не монет. Перебравшись во Францию, он в 1716 году создает частный банк под прикрытием тогдашнего правительства Франции, который выпускает акции в обмен на реальные деньги. А также давал ссуды под определенные проценты. Реальные же деньги Джон Ло пускал в оборот – как правило, вкладывался в промышленность и экономику, чтобы его и дальше продолжало поддерживать государство.

Акции стоили по 500 ливров каждая, и выпустить их получилось более 200 тысяч. Приобретались они как за наличные, так и за государственные облигации. Практически сразу все акции были раскуплены, а их цена подскочила до 15 тысяч ливров за штуку. Впрочем, просуществовала пирамида недолго – в 1720 году вкладчики поняли, что никакой доходности по этим акциям им не светит, и начали изымать средства из банка, даже несмотря на государственный запрет. В то же время обвалилась стоимость акций буквально до нуля.

Впрочем, пирамидой в полном смысле этого слова банк Ло назвать нельзя – все-таки благодаря его существованию активно развивались бумажные деньги и экономика Франции.

Афера Мейдоффа

Крупнейшая финансовая пирамида в мире. Создатель – Бернард Мейдофф, который умудрился таким образом замаскировать финансовую пирамиду, что она стала привлекать даже очень крупных игроков. В 1960 году он Мейдофф создал инвестиционный фонд Bernard L. Madoff Investment Securities LLC. В условиях – относительно средняя доходность 12-13%.

Интересно, что до этого Бернард был крупным и известным финансистом и бизнесменом, и даже какое-то время значился председателем крупнейшей международной биржи NASDAQ. Именно поэтому ему доверяли деньги. Деятельность фонда привлекла более 3 миллионов вкладчиков, среди которых были крупные компании и даже знаменитости. Не говоря уже об обычных людях. В обороте на момент краха было около 17 миллиардов долларов.

Просуществовала пирамида до 2008 года. В это время с организатора потребовали выплаты вкладов и процентов на сумму 7 миллиардов долларов. Выплатить такие деньги фирма не смогла, и пирамида лопнула.

Конец был внезапным и довольно громким. Бернард рассказал сыновьям о том, что его бизнес – это финансовая пирамида по схеме Понци. А они, в свою очередь, рассказали об этом в полиции. После чего мошенника задержали. Выяснились интересные подробности: более 13 лет Мейдофф не занимался инвестиционной деятельностью. В результате разбирательств на свет выплыла задолженность ещё около 65 миллиардов долларов.

В результате Мейдофф был обвинен в мошенничестве, лжесвидетельстве и отмывании денег, и приговорен к заключению сроком на 150 лет.

Дополнительные признаки

Разоблачить финансовую пирамиду можно и по ряду других признаков, которые косвенным образом могут указывать на мошеннические намерения ее организаторов:

- использование при описании своей деятельности малопонятных юридических или экономических терминов, наподобие опционов, Форекса, трейдинга и прочих;

- крайне скупая и документально не подтвержденная информация об организаторах компании, которую крайне сложно проверить, либо ее полное отсутствие;

- нежелание размещать в открытом доступе сканы разрешительных документов (свидетельств о регистрации, лицензий, документов, подтверждающих постановку субъекта хозяйствования на налоговый учет, и так далее);

- чрезмерно агрессивная и эпатажная рекламная кампания с привлечением известных политиков, артистов, публичных персон;

- полная конфиденциальность финансовой отчетности, отсутствие достоверных данных о хозяйственной деятельности компании;

- регистрация компаний в оффшорных зонах либо в странах Тихоокеанского региона, Африки, Центральной Америки;

- отсутствие увязки выплат с результатами экономической деятельности и объемов продаж;

- отсутствие оффлайн-офиса, учредительных документов;

- присутствие сложных финансовых схем (покупка актива в одной стране, его регистрация в другой, а продажа – в третьей);

- гарантия высокой доходности, в несколько раз превышающей банковскую (нормальной принято считать доходность в пределах 10-20 процентов годовых).

Как лопаются финансовые мыльные пузыри

На районе Василия Петровича творится какое-то безумие. Из последних новостей – Григорий отказался менять редкую бутылку «Тархуна» на почти новый УАЗ Патриот соседа с первого этажа. Требует, чтобы вместе с машиной ему дали и комплект новой зимней резины. Уже каждый житель занял в банке денег, чтобы выкупать редкие бутылки.

Но тут наконец-то вышел из запоя владелец пункта по приему стеклотары.

Увидев, что творится, он пожал плечами и сказал, что, мол, все равно ему эти бутылки уже не нужны. Завод по производству советского Тархуна так и не открылся.

Задумчивый Григорий сразу пошел к соседу на первом этаже и сказал, что согласен на машину без зимней резины. Но сосед уже почему-то передумал меняться.

Тогда Григорий побежал к Василию Петровичу, надеясь выменять на свои редкие бутылки хоть что-то. Потому что Григорий взял у банка кредит в миллион рублей, и надо было их как-то отдавать, а бутылки почему-то вдруг перестали расти в цене.

На площадке между четвертым и пятым этажом в голову Григорию чуть не угодила пустая бутылка из-под Тархуна. Нетрезвый Василий Петрович сидел в одной тельняшке перед своей квартирой и швырял бесполезные бутылки в стену.

Вечером ошарашенные и разоренные жители района вышли во двор. Спотыкаясь о бутылки Тархуна, которые валялись под ногами, они спрашивали друг друга – кто виноват и что делать.

Но виноватых не было, потому что виновны были все. И подать заявление в прокуратуру тоже было не на кого. Только если самого себя начать лупить по затылку за грех стяжательства.

Хорошо, что кто-то в толпе сказал, что мол недавно какой-то дурачок у кого-то другого дурачка купил старые советские 10 копеек, за десять настоящих российских рублей. На районе Василия Петровича забрезжила надежда…

Что такое финансовая пирамида

Под финансовой пирамидой понимают мошенническую схему, которая предполагает привлечение дохода за счет вложений новых участников. Чаще всего, пирамида предлагает вложить деньги для какой-либо цели (почти всегда вымышленной) и обещает высокую доходность от этих вложений. Для своего существования пирамида обязана привлекать все больше и больше денег.

После достижения определенной суммы вложений организатор пирамиды присваивает деньги себе и закрывает компанию. При этом пирамида может как честно выплачивать вкладчикам проценты от инвестиций, так и различными способами избегать выплат. Но даже во втором случае найдутся люди, которые рискнут вложиться в, как им кажется, «перспективный проект». Такими людьми движут жадность, тяга к «халяве» и слабая финансовая грамотность.

Типы финансовых пирамид — как выявить мошенников

2.1. Одноуровневые пирамиды

Одноуровневые финансовые пирамиды еще называют «схемой Понци» (впервые именно он реализовал этот подход давным-давно). Главная идея здесь в том, что вы кладете деньги под высокие проценты. Откуда берутся деньги? Чаще всего в качестве деятельности могут называть инвестиционные проекты или торговля на Форексе. При этом реально как-то проверить их деятельность и реальные результаты нельзя. Можно получить лишь их мнимые отчеты.

Хотя на Форексе и вправду можно заработать всего за день 10%. Возможно, даже за следующий день так же получится быть в плюсе. Однако стабильно получать подобную прибыль невозможно.

В таких организациях первоначальные выплаты идут либо за счёт организаторов, либо за счёт новых вкладчиков. Таким образом, пирамида быстро разрастается, приобретая положительные отзывы. Ведь выплаты действительно есть. Откуда доход? Так вот красивый отчет о работе компании.

С выплатами у такой компании могут возникнуть и вовсе благоприятные времена. Ведь многие вкладчики реинвестируют свой доход и не выводят прибыль. Даже проценты многие не снимают. Так было с fx-trend и mmcis, которые просуществовали не один год. Конец наступает в том момент, когда приток новых инвесторов заканчивается, а старые начинают требовать свои деньги назад.

Самым главным признаком, что это пирамида является высокий стабильный процент прибыльности. Невозможно зарабатывать каждый месяц так много денег стабильно. Однако, нам пытаются внушить обратное и неопытные люди ведутся.

Срок жизни одноуровневых пирамид может составлять до 2 лет. В редких случаях бывает больше.

Примерами одноуровневых пирамид являются МММ и Хопер-инвест.

Самой крупной финансовой пирамидой считается афера Мэдоффа из США. Организация называлась «Madoff Investment Securities» (LLC). Более 10 лет привлекал деньги вкладчиков и выплачивал проценты до 15% годовых. Во время кризиса 2008 г. пузырь лопнул. Новых вкладчиков не было и вся афера раскрылась. Общая сумма ущерба составила 17 млрд долларов.

Примечание

Зачастую такие организации называют «хайпами» (hayp).

2.2. Многоуровневые пирамиды

Доход идёт от привлечения новых участников. За вступление в какую-то сомнительную организацию берут взнос. Как правило, небольшой, чтобы привлечь как можно больше слоев населения. Аргументов сделать взнос может быть множество. Например, вы становитесь уникальным владельцем какой-то продукции, информации и прочее, которую можно продать.

Чтобы получать прибыль необходимо либо продавать товар, либо же просто привлекать новых участников и с их взноса вам будет «капать» вознаграждение.

Срок жизни таких пирамид меньше и редко превышает 6 месяцев.

Как опознать финансовую пирамиду

Рассмотрим несколько критериев, которые помогут вам понять, честный перед вами проект или финансовая пирамида.

«Вы будете первым»

Эти слова сразу должны вас настораживать. В пирамидах все стремятся быть первыми. Так больше шансов вернуть себе деньги и еще получить прибыль.

Конечно, это не определяющий критерий. Быть первым выгодно во многих областях. Например, первым начать выпускать ноутбуки, первым получить патент на лампочку и пр.

Но тем не менее.

Высокая доходность

Высокая – значит выше, чем в банке. Я зашел на сайт с рейтингами банковских ставок, там у лидеров вот такие проценты:

6,65 % в год. В год! То есть я вкладываю миллион и через год получаю 1 066 500 рублей.

Если посчитать процент в день, то без капитализации он составит 6,65/365 = 0,018 процента.

Финансовая пирамида, в которую вкладывался я, обещала 2 % в день. 730 % в год без учета капитализации.

И даже платила поначалу. То есть я получал в 110 раз больше, чем мог бы получать в банке на те же деньги.

Надо вкладывать деньги

Это уже признак абсолютно любой пирамиды. Туда нельзя прийти просто так. Там обязательно надо вкладывать деньги. И чем больше вы вложите, тем больше сможете заработать.

И люди, которых вы будете зазывать в пирамиду, тоже должны будут в нее вкладываться. Иначе вам от них не будет никакого толку.

Нет никакой продукции

Когда вы вкладываете в пирамидку деньги, она вам не дает ничего взамен. Вы не приобретаете никакую продукцию, никакие знания, вы вообще ничего не приобретаете.

Вам надо просто отдать деньги и ждать.

Гарантии

В инвестициях гарантий нет. Вам никто не может гарантировать доходность чего бы то ни было. Даже банки, по идее, не гарантируют доходность и возврат денег. Но банковские счета страхуются, а инвестици – нет.

Если пирамида будет мимикрировать под инвестиционный проект, она либо будет кричать о гарантиях, либо поступит чуть более хитро – пообещает фиксированный процент.

Например, мне вот так обещали 2 % в день и платили именно по 2 %. В инвестициях так никогда не бывает. Доходность может быть больше, может быть меньше. Доходности вообще может не быть. И очень долгое время. Поэтому любые обещания, гарантии и мнимая стабильность должны вас насторожить.

Нет лицензии ЦБ РФ

Центральный банк Российской Федерации внимательно следит за всеми организациями, которые занимаются инвестиционной или брокерской деятельностью.

Лицензия, которую выдает ЦБ – хороший показатель надежности организации.

Еще можно определить наличие лицензии, вбив название проекта в поисковике Яндекса

Обратите внимание, именно в Яндексе, а не в Гугле. Если у компании все окей, вы увидите вот такую галочку в синем кружке:

Все остальные лицензии (разных там европейских регуляторов) роли никакой не играют. Хотя, у пирамиды, скорее всего, не будет даже таковых.

Нет аттестата Webmoney

Webmoney – это электронный кошелек. Компания не сотрудничает с финансовыми пирамидами и даже с сетевым маркетингом. Если ваш проект не выводит деньги на Вебмани – стоит внимательно его проверить.

Этот критерий, конечно, не может быть основным. Деньги могут просто не выводиться на Вебмани по разным причинам. К тому же, с этого кошелька сейчас нельзя вывести средства на карты, поэтому многие люди перестают с ним сотрудничать, предпочитая ЮMoney. Я в том числе.

У той пирамиды, в которую по глупости вложился я, аттестат Вебмани был. И они делали мне переводы именно на Вебмани. Причем до самого последнего дня.

Сумели-таки выдать себя за нормальный проект…

Нет офиса

У любой нормальной инвестиционной фирмы есть официальный адрес. Он есть вообще у любой фирмы. Этот адрес должен быть обязательно указан на сайте.

Если фирма нигде не зарегистрирована и оффлайнового офиса у нее нет – насторожитесь.

Регистрация в оффшорной зоне

Обычные пирамиды чаще всего вообще нигде не регистрируются. Но мошенники, которые пытаются мимикрировать под брокеров или инвестиционные фирмы, могут суметь зарегистрироваться в оффшорных зонах – то есть где-то за пределами РФ.

Чаще всего такими зонами выступают какие-то острова. Гренадины, Маршалловы острова, Сейшелы, Карибы.

Если компания, зарегистрированная в оффшоре, вас обманет, вы в РФ ничего с ней не сделаете. Вам надо будет лететь на острова и там подавать в суд. Будете ли вы это делать? Вряд ли.