Каско и осаго: в чем разница

Содержание:

- Условия выплат

- Стоимость КАСКО и ОСАГО

- Стоимость и покрытие страховки

- КАСКО и ОСАГО отличия

- Есть ли у этих страховок разница в цене?

- Особенности ОСАГО

- Чем еще отличается КАСКО от ОСАГО

- Что такое страхование КАСКО и ОСАГО простым языком

- Как сэкономить на КАСКО?

- Что покрывает КАСКО, если вы покупаете полный полис

- КАСКО, ОСАГО и ДТП

- Стоимость ОСАГО в страховых компаниях:

- Что такое КАСКО?

- Ущерб и выплаты по ОСАГО и по КАСКО

- Какими схожими моментами обладают полисы?

- Чем отличается страховка ОСАГО от КАСКО

- И все-таки, что лучше КАСКО или ОСАГО?

- Что представляет собой КАСКО?

- В итоге что лучше ОСАГО или КАСКО

Условия выплат

Выплата по ОСАГО предназначена исключительно для пострадавшего в ДТП, а его виновник будет оплачивать ремонт своего автомобиля самостоятельно.

В любом случае, всем участникам необходимо оставаться на месте аварии до приезда полиции и составления протокола, по которому страховая сможет восстановить произошедшее и перевести повреждения в деньги. Эта обязанность также регламентируется ст. 12.27 КОАП РФ, нарушение которой может обернуться лишением прав на год-полтора или арестом на 15 суток

Важно не только не покидать место ДТП, но и не передвигать автомобили и предметы, которые относятся к аварии (например, детали запчастей или ограждений).

В выплате по КАСКО могут отказать, если:

- в крови водителя найдут алкоголь или следы наркотиков – потому что страховые компании требуют ответственного отношения к закону;

- у автомобиля не будет карточки техосмотра – потому что состояние ТС фактически может не соответствовать заявленному при расчете рыночной стоимости, что обесценивает договор;

- полицию вызвали не сразу после ДТП – здесь работают те же правила, что и в случае с ОСАГО;

- подписано заявление о том, что претензий к другим участникам аварии нет – соответственно, нет и виновников, с которых страховая могла бы взыскать ущерб;

- произведен полный или частичный ремонт ТС – после этого обычно невозможно корректно оценить ущерб.

Также всегда остается вероятность разночтений в условиях конкретного договора, поэтому обсуждать спорные пункты лучше со страховым агентом до подписания документа.

Знак аварийной остановки на фоне ДТП

Стоимость КАСКО и ОСАГО

Еще одно отличие КАСКО от ОСАГО — это ценовой критерий. При получении полиса ОСАГО автовладелец должен заплатить определенную сумму, базовый тариф устанавливается Центробанком.

КАСКО же — более дорогостоящее страхование, цены на него постоянно меняются, и определенной ставки нет. Для подсчета итоговой стоимости учитываются такие факторы, как:

- общий стаж вождения;

- мощность, марка авто;

- возраст клиента;

- число пользователей застраховываемого транспорта.

Чтобы узнать тариф и сделать предварительный расчет КАСКО — ОСАГО, каждый может воспользоваться специальным онлайн-калькулятором. Калькулятор ОСАГО и КАСКО онлайн есть на сайте практически любой страховой компании. Мы также привели один такой калькулятор в конце нашей статьи. Введите в него требующиеся данные, после чего вы сможете моментально узнать приблизительную сумму страховки.

Рассмотрим на конкретном примере, сколько будет стоить ОСАГО и КАСКО при страховании одного и того же автомобиля:

Стоимость и покрытие страховки

Раз ОСАГО страхует не автомобиль, а личную ответственность перед другими участниками дорожного движения, то на его цену влияют:

- водительский стаж;

- история ДТП;

- количество застрахованных лиц.

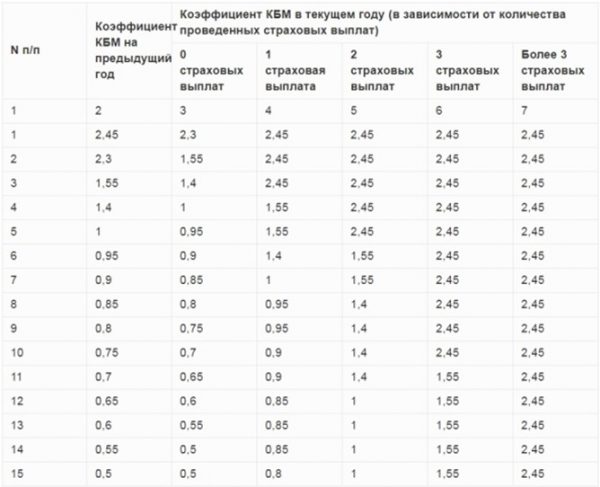

Важно! Если в полис вписывают больше одного человека, сумма рассчитывается по стажу того участника, который получил права позже всех. Из-за того, что в первые 2 года после окончания автошколы аварии случаются чаще, чем у опытных водителей, страховые компании применяют к молодым водителям повышающий коэффициент (его еще называют КБМ или коэффициент бонус-малус)

То есть, полис становится дороже, даже если из четырех человек новичок всего один. Зато, проведя за рулем больше 5 лет, можно рассчитывать на снижение стоимости страховки – конечно, при условии, что в предыдущий период не было ДТП.

Если же страховой компании приходилось выплачивать суммы по вашему полису, – не так важно, в предыдущий период или за всю историю сотрудничества, – повышения КБМ не избежать. А вот насколько, зависит от того, как часто вы попадали в ДТП

Так автолюбителей стимулируют соблюдать ПДД и водить аккуратнее.

Цена страховки увеличится и в том случае, если оформляется мультидрайв: полис защищает любого, кто окажется за рулем указанного автомобиля. Это происходит потому, что у страховой компании нет никаких данных о таких водителях, и она нуждается в покрытии собственных рисков.

При всех этих условиях стоимость полиса ОСАГО вряд ли превысит 20 тысяч рублей (и не будет ниже 5 тысяч). По сравнению с максимальной суммой (400 тысяч рублей, если поврежден чужой автомобиль и 500 тысяч – если требуется лечение пострадавшего по вашей вине водителя и/или его пассажиров), на которую можно рассчитывать в случае ДТП, она выглядит справедливо.

Цена КАСКО существенно отличается от стоимости полиса обязательного страхования. Это также следует из его назначения. Раз компания защищает ваши интересы в любом случае (а не только если виновато третье лицо, как с ОСАГО), и эти интересы – материальные (в противовес гражданской ответственности), то и спектр влияющих на финальную сумму факторов здесь заметно шире:

- возраст владельца;

- водительский стаж;

- страховая история;

- модель автомобиля и статистика выплат по ней;

- страховая сумма;

- год выпуска машины;

- вид оплаты страхового полиса: в рассрочку или единовременно.

И если для возраста, стажа и страховой истории работают те же правила, что и с ОСАГО, то с остальными все немного сложнее. Например, удорожание может повлечь неудачный выбор модели или долгожданная покупка автомобиля классом повыше. Все дело в том, что при расчете страховой агент учтет статистику выплат именно по конкретной модели и будет при этом отталкиваться от ее рыночной стоимости. По этой же причине защита нового автомобиля обойдется дороже, чем подержанного (по закону рынка большинство сложных технических устройств теряет до 50% от стоимости в первые два года использования). Но стоит помнить о том, что большинство страховых компаний не работают с ТС старше 10, а то и 7 лет. То есть, если для вас полис КАСКО принципиально важен, оптимальным решением станут автомобили в возрасте от 2 до 7 лет. Небольшой бонус может дать и оплата в рассрочку, но это всегда остается на усмотрение страховой компании.

Цены на КАСКО значительно выше стоимости ОСАГО

В результате средняя цена полиса КАСКО составляет 6-7% от стоимости автомобиля, в редких случаях достигая 12%. При этом, если документом предусмотрена защита от угона или полного уничтожения, страховая компания может возместить полную стоимость ТС.

КАСКО и ОСАГО отличия

Приведём ключевые отличия страховок в плане обязательного оформления:

- ОСАГО – это документ, по умолчанию прилагающийся к документам на управление транспортным средством. За уклонение от эксплуатации ТС без бланка следует наказание в виде пени на сумму 800 рублей;

- если отбросить вариант приобретения автомобиля по займу, то КАСКО делается по желанию.

Когда случается неприятное и Вы попадаете в дорожный инцидент приготовьтесь к следующим вариантам развития событий:

при виновности иных участников движения ОСАГО возместит стоимость причинённого ущерба. Это примечательная разница между КАСКО и ОСАГО

Тот, кто спровоцировал ДТП, восстанавливает транспорт из личного бюджета;

с КАСКО неважно, кто стал причиной столкновения – страховщик компенсирует ремонт всем клиентам.

Таблица разницы

Приведём преимущества и недостатки обоих поручителей в обзорной таблице.

| Вид | ОСАГО | КАСКО |

| Обязательное страхование | Да | Нет (исключение – покупка в кредит) |

| Субъект установления тарифов | Государство | Страховая компания |

| Цена оформления документа | Разница в стоимости у компаний максимум 20%, могут позволить многие водители. | Значительный разброс цен, недоступна для ряда граждан. |

| Страховые случаи | Нанесение вреда автомобилисту, пассажирам и ТС. Возмещение убытков вследствие действий третьих лиц. | Те же, что и для ОСАГО, а также незаконное завладение техникой и её хищение. |

| Когда платят компенсацию | Если Вы пострадали, возмещается средняя цена починки, учитывая износ. | Компенсация всем владельцам полиса вне зависимости от вины в аварии. |

| Срок выхода авто с завода | Не важен | Максимум 10 лет |

Из таблицы можно сделать вывод, что если «железный конь» сравнительно дешёвый, то сгодится и простое ОСАГО. Обладателям дорогих транспортных средств нужно спокойствие за потраченные деньги – здесь примечательна разница между КАСКО и ОСАГО. Есть смысл присмотреться к оформлению страховки КАСКО.

Есть ли у этих страховок разница в цене?

Стоимость по полисам ОСАГО и КАСКО может сильно отличаться. При защите интересов по своей машине (КАСКО) тариф будет зависеть от ее стоимости. По ОСАГО цена привязывается к тарифам, которые устанавливает Минфин.

Так, цена ОСАГО фиксируется законодательством, но благодаря повышающим и понижающим коэффициентам (КБМ), она может меняться. Стоимость КАСКО зависит от индивидуальных цен страховой компании, а также от конкуренции с другими страховщиками.

Так какой же полис обойдется дешевле: ОСАГО или КАСКО? Конечно, страхование КАСКО выйдет на порядок дороже, однако при покупке итоговая стоимость определяется самим клиентом, поскольку он сам выбирает, что будет включено в полис.

Средняя стоимость полиса ОСАГО находится в пределах 6000 – 15000 руб. Стоимость КАСКО составляет 10 – 15 % от цены на автомобиль, это дает возможность оценить пределы по своей машине. Они могут составить от 20 000 до 200 000 рублей.

Особенности ОСАГО

Прямое назначение полиса — возмещение урона, нанесенного имуществу и здоровью пострадавших в аварии

При оформлении ОСАГО важно выбирать надежную организацию, обладающую лицензией. Наиболее востребованными, согласно показателям рейтинг-агентств, признаны «Росгосстрах», «РЕСО-Гарантия», «Ингосстрах». Цена полиса у компаний может варьироваться, исходя из территории, договорных условий, политики страны

Однако базовый интервал, который является основой для расчетов, фиксирован и обозначен государством.При утверждении окончательной стоимости ОСАГО также учитываются коэффициенты, зависящие от:

- возраста и опыта вождения человека;

- мощности ТС;

- региона регистрации;

- числа страховых ситуаций;

- срока действия страховки;

- лиц, участвующих в программе.

Возможно возникновение сложной ситуации, именуемой «обоюдка», когда в произошедшем ДТП виноваты оба водителя. В этом случае покрытие утверждается соотношением степени ответственности и размером ущерба. Часто СК выплачивают компенсацию каждому из участников по 50 % урона. Также распространено решение вопроса в суде для точного определения степени ответственности водителей. Выплаты для пострадавшей стороны рассчитываются, исходя из степени повреждения и сопутствующих обстоятельств:

- возмещаются расходы для приведения ТС в доаварийное состояние;

- при полном уничтожении имущества компенсируется его рыночная стоимость на момент ДТП;

- оплачиваются иные расходы, возникшие из-за аварии (например, оплата эвакуатора);

- пострадавшим людям возмещается сумма на лечение, покупку лекарств, а также средства, не полученные на работе из-за больничного.

Изменение стоимости полиса в 2019 году

С 09.01.2019 года нововведения в законодательство коснулись ОСАГО. Произошло изменение базовых интервалов цен на 20% в обе стороны.

Таблица 2. Базовые тарифы по ОСАГО в 2019 году

| Категория ТС | Нижний предел, руб. | Верхний предел, руб. |

|---|---|---|

| А, М | 694 | 1407 |

| В, ВЕ (физлица и ИП) | 2746 | 4942 |

| В, ВЕ (юрлица) | 2058 | 2911 |

| В, ВЕ (такси) | 4110 | 7399 |

| С (до 16 тонн) | 2807 | 5053 |

| С (более 16 тонн) | 4227 | 7609 |

| D, DE (маршрутки) | 4110 | 7399 |

| D, DE (до 16 мест) | 2246 | 4044 |

| D, DE (более 16 мест) | 2807 | 5053 |

| Дорожно-строительная техника | 899 | 1895 |

Величину базовой ставки страховщики определяют сами. Незначительно изменился коэффициент КБМ, который выступает скидкой за безаварийное пользование ТС.

Величина КБМ в 2019 году

Опираясь на количество участников, оформляют страховку с ограничениями либо без них.

Таблица 3. Величина коэффициента, исходя из количества водителей автомобиля

| Количество управляющих ТС | Коэффициент |

|---|---|

| До 5 водителей | 1 |

| Нет ограничений (управляет ТС любой гражданин, имеющий права) | 1,87 |

Значительно изменились показатели КВС, учитывающие возраст гражданина и стаж управления ТС.

Величина КВС в 2019 году

Остальные показатели, применяемые при утверждении стоимости полиса (территориальные коэффициенты, мощности автомашины и прочие), в 2019 году не изменились. Вычислить стоимость ОСАГО для каждого отдельного гражданина можно на ресурсах страховых компаний, применив онлайн-калькулятор.

Случаи отказа от компенсации

Страховая компания вправе отказать в возмещении нанесенного урона, если:

- виновник скрылся с места ДТП (выплаты возможны только по решению суда);

- период действия полиса завершен;

- виновника нет в списке лиц, допущенных к вождению данного автомобиля;

- СК не была информирована при оформлении европротокола (без участия ГИБДД);

- ремонт машины осуществлялся пострадавшей стороной за свой счет без осмотра СК;

- виновник пребывал под действием спиртного или наркотических препаратов;

- воздействовали внешние факторы (повреждения на парковке, падение деревьев, природные происшествия);

- вред автомобилю наносился намеренно для получения выплат;

- урон причинен при гонках и других соревнованиях и испытаниях, учебных поездках;

- ущерб ТС совершен при транспортировке грузов, их погрузке и разгрузке;

- травмирование и гибель людей произошли без участия второго ТС;

- речь идет о причинении морального вреда.

Чем еще отличается КАСКО от ОСАГО

Отличия между двумя видами страховок можно изобразить в виде такого списка:

- Обязательность оформления: автогражданка обязательна всем, а КАСКО добровольно.

- Объект страхования: ответственность автовладельца в ОСАГО и транспортное средство – в КАСКО.

- Стоимость: регламентирована и стандартизирована при страховании ответственности и ничем не ограничена по автострахованию.

- Выплаты: по КАСКО ограничена только стоимостью автомобиля, а по ОСАГО – законодательно суммой 400 000 р. (500 000 р. – за ущерб здоровья) и стандартными суммами по конкретных случаях.

- Определение суммы ущерба: в КАСКО может провести любой представитель страховой компании, а в ОСАГО необходима независимая экспертная оценка (это дольше и сложнее).

- Возмещение при банкротстве страховщика: по ОСАГО за компанию-банкрота будет защищать интересы застрахованного Российский союз автостраховщиков, а по КАСКО компенсация возможна только через суд.

- Компания обращения за выплатой: при получении ущерба в результате аварии пострадавшему за выплатой по КАСКО нужно обращаться в свою СК, а по ОСАГО – в компанию виновника ДТП.

Что такое страхование КАСКО и ОСАГО простым языком

Полис КАСКО – это возможность добровольной страховки своего транспортного средства от таких неприятных происшествий, как:

-

Угон. В данной ситуации страховая компания выплатит вам полную стоимость вашего автомобиля.

-

Дорожно-транспортное происшествие. В случае если вы являетесь участником столкновения и ваша машина непосредственно пострадала, компания покроет в полной мере всю стоимость ремонта.

-

Неумышленное повреждение автомобиля. Страховая, также покроет стоимость ремонта.

-

Повреждения транспортного средства, связанные с природными факторами. Например, если во время ветра, на машину упадет ветка и погнет крышу, то добровольная страховка берет стоимость ремонтных работ на себя.

-

Кража отдельной запчасти автомобиля (боковое зеркало, видеорегистратор, колесо и т.д.), или его повреждение хулиганами. Агентство покроет стоимость ремонта и покупки деталей.

Одним словом, КАСКО – дополнительная уверенность в безопасности вашего транспортного средства.

Полис обязательного страхования несколько отличается от добровольного. Помимо того, что он является обязательным, распространяется только на те ситуации, в которых виноваты непосредственно вы: ДТП по вашей вене, наезд на пешехода, с последующей оплатой его лечения и т.д. В случае, если в дорожно-транспортном происшествии вы невиновны, то стоимость ремонта вашего автомобиля покрывает страховой полис ОСАГО второго участника ДТП, который и является его причиной.

Отличие КАСКО от ОСАГО в том, что при покупке ОСАГО вы страхуете не сколько свою машину, а больше себя — от затрат, в случае попадания в дорожно-транспортное происшествие.

Как сэкономить на КАСКО?

Рассмотрим варианты, как сэкономить на КАСКО:

- Приобретение полисов ОСАГО и КАСКО у одного страховщика. Страховые компании даже готовы снижать тарифы для тех, кто покупает два типа автостраховки.

- Застраховать транспортное средство можно частично. Если дома есть гараж, а на работе – охраняемая стоянка, то стоит застраховаться только по риску «Ущерб». Или наоборот, если на дорогах вы в своих силах уверены, то выбирайте риск «Угон», если ни днем, ни ночью нет охраняемого места парковки.

- Выбирайте правильно лиц, допущенных к управлению своего автомобиля. Водителей с минимальным стажем лучше не допускать за руль своего транспортного средства, ведь по статистике 75% всех аварий происходит с теми, у кого нет и 3-х лет стажа. При этом в полис ОСАГО можно вписать любых водителей, так как разница на ОСАГО не будет так значительна.

- Рассмотрите варианты страхования авто с франшизой. Но помните, что франшиза – это та часть убытка, которую страховщики не выплатят, зато цена на КАСКО заметно снизится. Франшиза бывает двух видов, может иметь разные суммы, поэтому перед заключением договора страхования обязательно все выясните у сотрудников страховой компании.

- Компенсация расходов в денежном виде при наступлении страхового события позволит немного сэкономить на КАСКО, так как страховые компании всегда применяют повышающие коэффициента за ремонт на сервисе.

- Единовременная и наличная оплата также могут влиять на стоимость КАСКО у некоторых страховщиков.

Что покрывает КАСКО, если вы покупаете полный полис

Полное КАСКО предусматривает возможность защиты авто:

- от всевозможных ДТП (вне зависимости от того, кто будет признан виновным в аварии);

- повреждений в ДТП, которые привели к полной конструктивной гибели машину (авто признано не подлежащим ремонту);

- повреждения в результате неблагополучных погодных условий (падения дерева, сосулек, попадания молнии, нанесение вреда корпусу при сильном граде и пр.);

- хищения или угона машины;

- порчи транспортного средства вандалами (повреждения стекол, фар, кузова, умышленный поджог и пр.);

- падения машины с высоты или ее опрокидывания;

- столкновения с животными.

Некоторые компании при полном КАСКО предоставляют даже услуги бесплатного выезда аварийного комиссара, менеджера страховщика, предоставления эвакуатора, помогают клиенту, вызывая на место аварии такси, предлагают подменный транспорт на период ремонта и не только.

Стоимость такого полиса будет варьироваться в зависимости:

- от возраста собственника авто;

- стажа его вождения (согласно дате выдачи водительского удостоверения);

- марки машины, модели, года ее выпуска;

- технических возможностей транспортного средства;

- наличия или отсутствия системы сигнализации и других противоугонных устройств;

- стоимости машины (с учетом ее возраста и пробега);

- количества водителей, которые допущены к управлению автомобилем.

Полное КАСКО стоит дороже частичного полиса, но покрывает гораздо больше возможных рисков. Частичные программы добровольного страхования помогают защитить только от некоторых видов рисков: к примеру, только от угона, от угона и повреждений в результате ДТП, произошедших не по вине владельца полиса. Но такие программы не предполагают финансовой компенсации в ситуации, если машина повреждена в результате несчастного случая, попала в стихийное бедствие, пострадала от воздействия погодных факторов.

КАСКО, ОСАГО и ДТП

Все чаще автовладельцы приобретают полисы обеих видов страхования. В связи с этим, при наступлении ДТП, у многих возникает путаница: по какому из этих полисов лучше получить выплату?

Чтобы лучше разобраться в этом вопросе, смоделируем несколько ситуаций:

- Оба участника ДТП имеют защиту по КАСКО и ОСАГО. Чтобы без лишних хлопот и с максимальным комфортом получить возмещение в объеме, достаточном для восстановления поврежденного автомобиля, лучше всего обоим участникам обратиться в свои страховые компании по добровольному виду страхования. Однако пострадавшей стороне стоит учесть один нюанс, получив возмещение по КАСКО, на следующий год, при продлении договора, он потеряет скидку, а возможно еще и заработает повышающий коэффициент.

- Обе стороны ДТП застраховали только свою ответственность, т.е. у них оформлена автогражданка. Владелец пострадавшего авто обращается к своему страховщику либо в страховую организацию виновника ДТП за компенсацией. Выплата будет произведена после проведения экспертизы, в размере, покрывающим затраты на ремонт, но не будет превышать 400 тысяч рублей. Виновная сторона возмещения не получает.

- Потерпевшая сторона имеет КАСКО и ОСАГО, нанесший урон только обязательное страхование. Виновник ремонтирует машину за свой счет. Владелец поврежденной машины самостоятельно принимает решение, по какому виду страхования он получит деньги на ремонт. Учитывая, что использование полиса в период страхования влечет за собой увеличение его стоимости на будущий год, практичнее было бы выбрать ОСАГО. Однако следует учитывать, насколько сильно поврежден автомобиль. Если 400 тысяч рублей недостаточно для восстановления, предпочтительнее использовать КАСКО.

- У невиновной стороны автогражданка, а у стороны, устроившей аварию, оба полиса. В данном случае восстановить свои машины за счет страховых организаций смогут оба владельца. Пострадавший по ОСАГО, виновник по добровольному виду страхования.

Стоимость ОСАГО в страховых компаниях:

| Компания | Цена | |

|---|---|---|

| Капитал | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Гелиос | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Согаз | нажмите кнопку посчитать8233 руб Калькулятор компании | |

| Гайде | нажмите кнопку посчитать8525 руб Калькулятор компании | |

| Аско страховая группа | нажмите кнопку посчитать8986 руб Калькулятор компании | |

| Московия | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Надежда | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Росгосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Тинькофф страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Уралсиб | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Оск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Поволжский страховой альянс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский дом страхования | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Медэкспресс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Хоска | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Росэнерго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Либерти | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южуралжасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Наско | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Центральное страховое общество | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Энергогарант | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Эрго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Спасские ворота | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Евроинс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский спас | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Альфа страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Югория | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Вск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Жасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Макс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ренесанс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ресо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ингосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Интач | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Зетта | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Адонис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Астро-волга | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Баск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Бин страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Геополис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Гута-страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Дальакфес | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Согласие | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южурал-аско | нажмите кнопку посчитать9488 руб Калькулятор компании |

Сколько будет стоить ОСАГО на следующий год

На следующий год стоимость ОСАГО составит:

| было ДТП | новая цена ОСАГО | переплата |

|---|---|---|

| без аварий | 7512 руб | |

| авария с 1 выплатой | 12257 руб | 4745 руб |

| авария с 2 выплатами | 19373 руб | 11861 руб |

| авария с 3 выплатами | 19373 руб | 11861 руб |

Из чего состоит расчет стоимости ОСАГО:

| параметр | значение | описание |

|---|---|---|

| Базовая ставка | 4118 руб | Легковые автомобили («B», «BE») |

| Территориальный коэффициент | x2 | Москва |

| Мощность двигателя | x1.2 | от 101 до 120 л.с (включительно) |

| КБМ (скидка за безаварийную езду) | x1 | Страхование впервые (класс 3, кбм 1) |

| Возраст и стаж водителей | x0.96 | |

| Срок страхования | x1 | 1 год |

| Водители | x1 | Ограниченное количество водителей |

| Итого | 7908 руб |

Что такое КАСКО?

КАСКО – это Комплексное Автомобильное Страхование, Кроме Ответственности.

Данный вид страховки является добровольным, а нужен для защиты собственного транспортного средства. Полис КАСКО предусматривает возможность возмещения, в зависимости от вида оформленного договора:

- По угону;

- По ущербу при ДТП, вандализме, стихийных бедствиях;

- При полной утрате авто.

Порядок определения тарифов и произведения выплат не регулируется отдельным законом. Так, клиент сам имеет право выбрать, от каких рисков застраховать свою машину. В зависимости от этого КАСКО будет полным или частичным. Полное страхование предполагает возмещение за повреждение и угон, а частичное может покрыть расходы только по некоторым убыткам.

Цена КАСКО формируется на базе различных факторов: марка и модель автомобиля, год выпуска, «угоняемость» марки, а также статистика по ДТП с ее участием. На цену влияет и количество водителей, их возраст и стаж.

Стоит отметить, что при оформлении этого вида страхования существуют различные понижающие коэффициенты. К примеру, скидку могут дать за безаварийное вождение или за переход из другой страховой компании.

Ущерб и выплаты по ОСАГО и по КАСКО

Подводя итог разницы выплат между страхованием по ОСАГО и по КАСКО, хочется сказать о том, что разница колоссальная. С полисом КАСКО надежнее, с ним чувствуешь себя спокойнее за свой автомобиль, что не скажешь про ОСАГО.

Итак, по ОСАГО вы получите только максимальную сумму выплаты, которая прописана в договоре ОСАГО виновника ДТП, и то придется попотеть чтобы ее получить. Если у виновника есть ДОСАГО то это считай что в какой-то степени повезло. С полисом КАСКО вы получите либо отремонтированный автомобиль или сумму которая даст вам возможность приобрести новый, но только в том случае, если ваш автомобиль не подлежит восстановлению, сумма на ремонт по КАСКО тоже символические, так что лучше отказаться от этих денег и направлять ваше авто в ремонт. Поэтому использование ОСАГО и КАСКО одновременно дает Вам большую уверенность в том, что вы не останетесь у разбитого корыта.

Какими схожими моментами обладают полисы?

Важноразобраться не только в том, чем отличается ОСАГО от КАСКО, но и какими схожими особенностями они обладают. К ним относится следующее:

- страхование машин, но не перевозимого имущества;

- увеличивается стоимость страховки даже после одной аварии, в которой виновником является покупатель полиса;

- на цену каждого вида страхового продукта влияют схожие факторы, к которым относятся возраст водителя, его стаж, место регистрации и другие параметры;

- невозможно получить по какому-либо полису возмещение, если устанавливается, что на момент аварии водитель был в состоянии опьянения, которое может быть алкогольным или наркотическим;

- необходимость в техосмотре, так как перед покупкой полиса непременно требуется пройти данную процедуру, чтобы убедиться, что в машине отсутствуют значительные недостатки, влияющие на ее управление, причем даже работник страховой компании может визуально осмотреть авто;

- период «охлаждения» предполагает, что независимо от вида купленного полиса существует возможность для покупателя в течение 5 дней расторгнуть составленный договор, после чего ему полностью возвращается страховая премия.

Хотя имеется несколько схожих моментов, важно разобраться, чем отличается страховка КАСКО от ОСАГО

Чем отличается страховка ОСАГО от КАСКО

Предназначение ОСАГО — защитить права потерпевшего. Оформление и обслуживание полиса строго регламентировано законодательством:

- Потребуется карта ТО

- Ремонт своей машины виновный оплачивает сам.

Чем, отличается КАСКО от ОСАГО это тем, что страхует только имущество. Предоставляемые услуги носят согласованный со страховой компанией характер. Компенсация не зависит от вины владельца ТС в аварии.

Основные условия:

- Страховая проводит самостоятельную диагностику ТС

- Сумма компенсации зависит от состояния машины, для новой и подержанной они разные

Удобство КАСКО в том, что авто страхуется даже от случайностей: действий хулиганов, падения деревьев, но если машина ветхая, страховщики вправе отказать в услуге.

Стоимость

Чтобы рассчитать ОСАГО, базовый тариф умножается на коэффициенты, которые имеют фиксированные ставки и установлены государством.

Тарифы у страховых индивидуальные. Коэффициенты условно можно объединить по типу составляющих:

- Персональные — возраст, опыт и аккуратность вождения

- Технические характеристики ТС

- Дополнительные — количество человек, которые будут управлять машиной, сезон эксплуатации ТС

В расчете присутствует поправка на регион или коэффициент территории. Каждая современная страховая компания имеет на своем сайте калькулятор расчета, которым можно воспользоваться перед выбором поставщика услуг. Но, стоимость полиса в разных фирмах не должна расходиться более чем на 20 процентов. Чем меньше рисков для страховщика, тем дешевле полис.

Компенсации

При расчете компенсации применяется методика, утвержденная ЦБ. Подробно в Положении Банка России N 432-П. Оформленный ОСАГО компенсирует ущерб, но полис имеет границы выплат на восстановление ТС и возмещение когда пострадали люди. Если потерпевших несколько, суммы распределяются пропорционально тяжести травм каждого. Срок перечисления денежных средств — 20 дней с даты получения полной документации. Порядок перевода денег по КАСКО прописан в договоре.

В ситуациях, при незначительном повреждение авто и отсутствие разногласий у участников, возможно заполнение Европротокола. Это упрощенная процедура, когда бланк извещения о ДТП заполняется без привлечения дорожной полиции.

Отказ в возмещении

При отсутствии у водителя, ставшего виновником аварии ОСАГО, страховые компании компенсации не выплачивают. Однако Гражданский Кодекс позволяет истребовать возмещение в досудебном порядке или через суд. Потребуется обращение в полицию, если полис неподлинный. Отягчающим обстоятельством при выплатах, независимо КАСКО или ОСАГО, является нахождение участника ДТП в нетрезвом состоянии.

Для КАСКО — повод отказать в выплатах, так же как причины:

- Самовольное перемещение ТС с места происшествия

- Отказ страховой компании в осмотре ТС

ДТП

При аварии следует выдерживать правила ДД, учитывая ситуацию. Если пострадали люди, участник аварии обязан им помочь. Кроме инспектора ГБДД, вызвать скорую помощь, полицию и пытаться доставить раненых в мед учреждение.

В экстремальных случаях возможно перемещение с места аварии своей машины, но ее повреждения должны быть сфотографированы, как и другие важные моменты:

- Положение машин относительно друг друга и объектам дорожной инфраструктуры

- Детали, относящиеся к происшествию

- Если участники ДТП имеют разногласия в обстоятельствах произошедшего, записать фамилии и адреса свидетелей

И все-таки, что лучше КАСКО или ОСАГО?

Но, к сожалению, далеко не все могут позволить себе роскошь иметь страховую защиту по договору КАСКО, обуславливается это:

- высокой стоимостью страховки;

- на страхование принимаются только молодые авто, которые произведены не более 10 лет назад.

Что касается автогражданки, ее выбирать не приходится. Каждый автомобилист обязан страховать свою автогражданскую ответственность в соответствии с законодательством РФ. Соответственно, можно сделать вывод: полис ОСАГО должен быть в наличии всегда. КАСКО – желательно, но не обязательно.

Подписывайтесь на наши обновления, ставьте лайки и обязательно оставляйте комментарии. Читая их, мы совершенствуем свои статьи и предоставляем именно тот материал, который действительно вам интересен.

Что представляет собой КАСКО?

В отличие от ОСАГО, покрывающего гражданскую ответственность владельца автомобиля, КАСКО — это добровольное финансовое обеспечение безопасности, в котором объектом выступает автомобиль. Возмещение по КАСКО распространяется на случаи повреждения транспорта или полной утраты средства.

По данному полису предполагается возмещение ущерба в следующих случаях:

- полная гибель транспорта или частичный ущерб;

- утрата авто вследствие угона;

- возмещение ущерба пассажирам и автоводителю при ДТП;

- возмещение ущерба дополнительного оборудования.

Выбор тех или иных страховых случаев возможен только при опциональном страховании ущерба. Остальные опции включаются в полис автоматически и не подлежат отдельному оформлению.

В итоге что лучше ОСАГО или КАСКО

Исходя из того, что ОСАГО и КАСКО имеют разные объекты страхования, то говорить о том, какой вид страхования лучше, не совсем корректно.

А то, что ОСАГО является еще и обязательным видом страхования, делает этот вопрос вообще неактуальным. Так как автовладелец не решает, выбрать ли ему ОСАГО: оно должно быть.

Поэтому данный вопрос можно переформулировать так: оформлять ли еще и КАСКО?

То есть, нужно решить, остановиться только на ОСАГО или еще приобрести полис КАСКО.

Конечно, идеальный вариант – это и КАСКО и ОСАГО. В этом случае вы будете спокойны в любой неприятной ситуации с вашим авто. При его повреждении ремонт покроет страховая по КАСКО, а при нанесении вами и вашим транспортным средством вреда другим возмещение будет по ОСАГО. Если есть деньги и вы – счастливый владелец нового дорогого автомобиля, то в ваших же интересах защитить его с КАСКО.

При покупке автомобиля в кредит банки обязывают также оформлять КАСКО.

Теперь вы знаете, что такое ОСАГО и чем от него отличается КАСКО. Два этих вида страховых услуг помогут вам защитится от непредвиденных трат в результате ДТП и других неприятностей. Это способно защитить не только вас и ваш автомобиль, но и помочь пострадавшим по вашей вине людям.