Возврат страховки в альфа-банке после получения и при его погашении

Содержание:

Почему нужно возвращать страховку

Возврат страховки по кредиту — популярная сегодня услуга, которой пользуются многие заемщики. Чтобы вернуть страховой взнос клиент должен написать заявление и направить его в офис страхователя. На это заемщику отводится 14 дней с даты подписания договора. Страховка по кредиту в некоторых случаях составляет 30% от суммы кредита.

При этом очень сильно вырастает переплата по кредиту. При получении денег их часть идет на оплату страховки. Т.е на руки при получении кредита 130 тыс. рублей, к примеру, вы получите 100 тыс. рублей. Поэтому вернуть эти 30 тыс. рублей однозначно стоит — это уменьшит переплату по кредиту

В этом случае организация не сможет отказать и будет вынуждена вернуть деньги в 14-ти дневный срок с момента получения такого заявления. Если клиент не успевает подать заявление в период охлаждения, деньги ему могут и не вернуть. Тут все зависит от страховой организации и действий заемщика.

Если вам нужна юридическая помощь с возвратом страховки, вы подписали договор и вам не рассказали о страховке, то лучше обратиться к квалифицированным юристам за возвратом.

Быстрый возврат денег за страховку

- Бесплатная консультация по анализу документов

- Быстрый возврат страховки по кредиту, если не прошло 14 дней

- Оплата по факту за успешный возврат

- Возможен возврат коллективной страховки

- Быстрый результат, минимум волокиты

Возврат страховки при досрочном погашении займа

Как упоминалось ранее, действующие нормы отечественного законодательства предусматривают возможность возврата части стоимости навязанного полиса страхования здоровья и жизни в том случае, если вы погасите оформленный заем ранее установленного срока

Важно упомянуть тот факт, что большинство заемщиков при условии наличия такой финансовой возможности, старается вернуть оформленные займы досрочно. Это вызвано тем, что досрочное погашение позволяет снизить размер переплат в виде процентов, а также вернуть часть стоимости приобретенного ранее страхового полиса

Вам не придется тратить время на возврат части стоимости страховки в том случае, если согласно правилам заключенного договора, вы будете оплачивать ее поэтапно. При подобной схеме оплаты страховки вы перечисляете деньги страховой организации в момент внесения очередного платежа в счет возврата займа. Таким образом, так как после досрочного погашения займа вы не будете оплачивать взносы в пользу описываемой банковской структуры, то и перечислять деньги страховой организации вы также не будете.

Если же при оформлении займа вы внесли полную стоимость страхового полиса, то при досрочном возврате займа вам придется предпринять определенные действия для возврата части стоимости полиса. Чтобы вернуть часть страховки при досрочном погашении задолженности перед банковской структурой, вам предстоит совершить следующие шаги:

- В первую очередь вам необходимо предупредить банковскую структуру о вашем желании досрочного погасить ссуду и узнать точный размер задолженности перед банковской структурой.

- В установленный срок вам потребуется посетить филиал рассматриваемой банковской структуры и полностью погасить заем.

- Далее вам потребуется получить справку у сотрудника филиала о том, что ваша задолженность перед банковской структурой была полностью погашена.

- После получения упомянутой справки вы можете сразу же оформить заявку на возврат части стоимости страховки по причине досрочного погашения ссуды.

Вам полезно будет узнать о том, что сотрудники страховых организаций не спешат идти на встречу клиентам и оперативно возвращать им остаток стоимости полиса. По этой причине вам необходимо быть готовым к тому, что работник страховой организации постарается убедить вас в том, что остаток цены страховки довольно небольшой и не стоит тратить время на его получение.

Чтобы исключить необходимость самостоятельно общаться с работниками страховой организации особенно в том случае, если сумма, которую вы планируете вернуть является довольно крупной, вам следует обратиться к опытному юристу. После обращения к профессионалу он самостоятельно свяжется с работниками страховой организации и выполнит все необходимые для возврата денег операции. Если страховая компания не захочет добровольно возвращать причитающуюся вам часть страховки, то юрист составит от вашего имени заявление в судебные органы.

Важное преимущество обращения за помощью к юристу заключается в том, что ему знакомы особенности судебной практики, что существенно увеличивает шансы на то, что суд в результате разбирательства примет вашу сторону. Если сумма, которую вы планируете вернуть, является не большой, то услуги юриста будут нецелесообразны с экономической точки зрения

При подобном варианте развития ситуации вам придется общаться с сотрудниками страховой организации самостоятельно. Если же страховщик откажется добровольно возвращать причитающуюся вам часть страховки, то обращаться в суд вам также придется самостоятельно. При этом следует понимать, что если сумма, на которую вы можете рассчитывать, является небольшой, то от разбирательства в суде лучше всего отказаться.

Возврат страховки по шагам — что делать заемщику?

В 14-тидневный срок после заключения договора страхования клиенту нужно написать заявление на отказ от страхования. Идеальным вариантом будет позвонить или обратиться лично в свою страховую организацию и попросить предоставить образец такого заявления.

Если этого сделать не удастся, писать бумагу нужно по стандартной схеме с обязательным указанием ФИО и паспортных данных, данных договора страхования (номер, дата заключения и другие важные условиях), причины расторжения договора страхования (отсутствие необходимости в страховке, законодательно закрепленное право на отказ от страховки в течение 14 дней и т.д.)

Также в заявлении нужно указать номер счета и банковские реквизиты для возврата страховки. Их можно найти в банке, где у вас открыт счет. В заявлении нужно проставить дату и подпись.

Также заемщику нужно сделать копию своего кредитного договора и паспорта, а также документ об уплате страховой премии. Весь пакет документов следует подать в офис своей страховой компании. Многие заемщики несут бумаги в банк, что совершенно не верно. При индивидуальном страховании заявление на отказ от страховки подается в страховую организацию, а не в банк.

Доставить бумаги до адресата можно несколькими способами:

- Отнести их в отделение лично. В этом случае клиенту нужно подготовить 2 экземпляра документов, указав это в заявлении. Одно нужно отдать сотруднику страховой компании, а на втором обязательно попросить проставить дату приема заявления и печать организации. Это нужно для того, чтобы впоследствии подтвердить, что документы были сданы страховой в 14-тидневный срок, а не позже.

- Отправить заказным письмом с уведомлением и описью вложения по Почте. Не стоит беспокоиться о медлительности Почты России и задержках при отправлении, потому что датой передачи заявления будет считаться штамп Почты России о получении письма, а не фактическая дата, когда оно дойдет до адресата.

В течение 10 дней после получения такого заявления страховая компания должна вернуть деньги. Однако практика показывает, что организации всячески затягивают эту процедуру и фактически возвращают деньги только через месяцы.

Скачать образец заявления на возврат страховки по кредиту

Сколько денег вернет страховая компания

На какую сумму рассчитывать после расторжения страхового договора – зависит от обстоятельств, предшествующих расторжению. В соответствии с законодательством РФ, есть ряд возможностей по возврату затраченных на страховку средств, также эти возможности отражены в оферте «Альфа Страхования». Сумма, которую может вернуть СК, напрямую зависит от условий страховки и срока, предшествующего подаче заявления на возврат средств. Если личное страхование произошло одновременно с оформлением кредита, и вы хотите расторгнуть этот договор, то сразу же пишите заявление на отказ от страховки и возврат денег. Дата заявления будет отправной для вычета средств к уплате банком. В ряде случаев вы сможете рассчитывать на возврат полной страховой суммы.

После выдачи кредита

Если личное страхование произошло одновременно с оформлением займа, нужно написать заявление на отказ от страховки и возврат страховой премии. Эту процедуру необходимо осуществить незамедлительно, чтобы сохранить всю сумму страховки за собой. Сумма возврата будет исчисляться пропорционально сроку действия страховки, то есть за период, когда страховка была активна, финансовые средства возвращены не будут, за исключением расторжения договора в период охлаждения

Обратите внимание, что вернуть сумму страховки за залоговое имущество (недвижимость, транспортное средство и т.п.) вы не сможете

В период охлаждения

В соответствии с законодательством РФ, периодом охлаждения считается 14-дневный срок с момента заключения договора о добровольном страховании. В течение двух недель заемщик имеет право оформить заявление об отказе от страховки, и банк будет обязан данное заявление принять, полностью вернув всю страховую сумму

Обратите внимание, что на законодательном уровне действует запрет на отказ от таких видов страхования, как:

- «зеленая карта» – действуют индивидуальные условия расторжения;

- профессиональная страховка для допуска к работе;

- медицинский страховой полис для путешественника;

- медицинская страховка стандартного образца – для иностранных граждан;

- страховка на залоговое имущество при ипотечном кредитовании.

При досрочном погашении

Возврат части страховой суммы теперь законодательно предписан при досрочном погашении займа либо кредита. Для того, чтобы осуществить данную процедуру, заемщик должен соблюсти чёткий алгоритм действий:

- Получить в банке-кредиторе справку о полном погашении долговых обязательств.

- Обратиться в «АльфаСтрахование-Жизнь» со стандартным пакетом документов: справка из банка, договор страхования, паспорт, реквизиты расчетного счета.

- Заполнить заявление о досрочном расторжении договора страхования.

- Получить часть страховой выплаты, в полном соответствии с условиями договора или законодательством РФ.

Согласно ст. 958 ГК РФ, при исключении страхового риска либо страхового случая, страховщик обязан расторгнуть соглашение со страхователем. Таким образом, при досрочном погашении долга перед банком, «АльфаСтрахование-Жизнь» не сможет опираться на вероятность наступления страхового случая ввиду отсутствия рисков.

Перерасчет суммы возврата производится по такой формуле: Sv=t/S*T, где Sv – сумма к возврату, t – количество дней, оставшихся до прекращения договора, S – сумма страхового взноса, T – срок, на который было заключено страховое соглашение.

При отказе СК в приеме данного заявления, либо при отказе в выплате остаточной суммы страховки, необходимо обратиться в Роспотребнадзор или суд.

При оплате задолженности

Возврат страховой премии, а также ее части, после полной оплаты долга по кредиту либо займу невозможен. В данной ситуации страховщик считается полностью выполнившим свои обязательства перед страхователем, несмотря на то, что страховой случай так и не наступил. Таким образом, страхователь не может требовать отказ от страховки и ее возврат после окончания срока действия соответствующего соглашения. Исключение возможно лишь при заключении страхового соглашения на более долгий срок, чем действие кредитных обязательств перед банком. В таком случае, после полного погашения кредита или займа, заемщик может обратиться в «АльфаСтрахование-Жизнь» и истребовать оставшиеся неиспользованными средства. Для этого требуется так же заполнить заявление установленной формы и предоставить пакет документов, указанный выше

Обратите внимание, что заявление на возврат подаётся в страховую компанию лично

Можно ли вернуть страховку после погашения кредита?

Не редко заемщики интересуются можно ли вернуть страховку в Альфа-Банке? А особенно этот вопрос становится актуальным для тех, кто хочет досрочно вернуть долг. И это абсолютно понятно. Ведь если изначально платилась сумма, к примеру, за 2 года страхования, а в итоге кредитная задолженность погашена за год, то получается, что половина страхового взноса осталась просто не использованной. И абсолютно логичным был бы возврат страховки после такого досрочного погашения кредита Альфа-Банка.

Но тут есть один момент. Дело в том, что возврат денег возможен только в том случае, если в договоре значатся условия, позволяющие получить деньги назад. Возврат страховки в Альфа-Банке возможен только в период охлаждения. То есть, только в первые 5 дней после оформления бумаг.

Можно ли вернуть страховые выплаты после того, как кредит погашен?

Часто потребители не решаются сразу после оформления кредита обратиться с расторжением договора о страховании и требованием вернуть сумму соответствующих средств и решаются на подобные действия лишь спустя определённый срок. В таком случае нужно стразу быть готовыми к тому, что этот вариант будет наиболее сложным.

Перед тем как вернуть страховку по кредиту в Альфа Банке, если кредит уже погашен:

- Первым делом необходимо удостовериться, что не прошёл срок исковой давности.Он составляет три года и после этого обращаться в суд бесполезно.

- Затем обратитесь в страховую компанию с требованием расторжения договора, при условии, если таковой автоматически не был расторгнут после завершения кредитных отношений с банком. Если в договоре были указаны условия возврата страховки, то в соответствии со ст. 958 ГК РФ банк не имеет права отказать в подобных выплатах.

Решение вопроса о том, как вернуть страховку, после выплаты кредита в Альфа Банке, сопряжено с определёнными трудностями. Официально администрация банка распространяет информацию о том, что подобное возможно только до окончания периода охлаждения, после этого срока никто возвращать уплаченные средства не будет, однако в судебной практике есть немало случаев, вынесения решения по подобным делам в пользу заёмщика. Однако, судебные тяжбы могут занять довольно длительное время.

В ситуации, когда и банк и страховая компания отказывают в рассмотрении заявления, поможет квалифицированный юрист, который при наличии особых сложностей, подскажет, как вернуть деньги за страховку по кредитам в Альфа Банке.

Возможен ли возврат при досрочном погашении?

На официальном сайте изложена информация о возможности возврата страховки только в период охлаждения.

Договор страхования часто содержит условие о невозможности возврата страховки при досрочном погашении.

Оно выглядит оно примерно так: “Возврат страховщиком страховой премии осуществляется в полном объеме или частично, пропорционально сроку действия Договора, прошедшим с даты начала действия страхования до даты прекращения действия Договора, в зависимости от условий Договора. При отказе Страхователя от Договора по истечению периода охлаждения уплаченная страховая премия возврату не подлежит, если иное не предусмотрено условиями договора”.

Есть близкая по значению статья 958 ГК РФ. Она регулирует возможность прекращения договора страхования. Но о именно о досрочном погашении кредита в ней ничего не сказано.

По статье 958 ГК РФ предусматривается возможность расторжения договора при условии, что возможность наступления страхового случая отпала.

Но трактуется пункт судами по разному в зависимости от условий взаимосвязи кредитного договора и страхового.

Именно коллективная страховка Альфа Банка становится частым предметом судебных споров. Коллективная страховка может отличаться условиями страховой выплаты при наступлении страхового события.

- Страховая выплата равна остатку задолженности.

- Страховая сумма определена без привязки к остатку задолженности. В этом случае при наступлении страхового события, сначала погашается остаток долга, а оставшаяся часть страховой выплаты направляется заемщику.

От типа условий связи страховой выплаты и оплаты кредита зависит возможность возврата страховки при досрочном погашении.

Дело в том, что во втором случае, получается, что согласно ст. 958 ГК РФ возможность наступления страхового случая не отпала. Ведь заемщик после выплаты кредита продолжает быть застрахованным на определенную сумму. И при наступлении риска получит полную выплату.

Пример

Заемщик застраховал жизнь и здоровье при взятии кредита на сумму 1 млн. руб. По условиям договора, при наступлении страхового события, сначала погашается остаток задолженности, а оставшаяся сумма уходит ему.

Выплатив кредит досрочно, и спустя полгода после выплаты, заемщик приобретает инвалидность.

По страховке здоровья он получает выплату – 1 млн. руб.

Если бы он получил инвалидность до выплаты кредита, допустим остаток долга составлял бы 300 тыс. руб.

То при наступлении инвалидности, страховая компания сначала погасила бы остаток по кредиту – 300 тыс. руб., а затем остаток страховой суммы – 700 тыс. руб. направила бы заемщику.

Однако, рассчитывать на простую процедуру возврата страховки по кредиту, когда страховая сумма равна остатку задолженности, тоже не приходится.

В этом случае, очевидно, что клиент, досрочно выплативший кредит, при наступлении страхового события получит 0 руб. выплаты, что является основанием утраты его интереса к страхованию. Но в суде этот факт еще требуется доказать.

Как рассчитать, примерно, сколько вернут?

По общим правилам возврат страховки осуществляется пропорционально количеству дней, оставшихся до конца срока действия полиса на момент обращения.

При ежегодном страховании уплаченная премия делится на 360 и умножается на количество неиспользованных дней полиса (с некоторыми поправками и коэффициентами за вычетом оплаты на ведение дела).

При погашении кредита в первые 6 месяцев можно рассчитывать на возврат стоимости страховки в размере не более 1/3 от цены полиса.

Как вернуть страховку

Часто клиенты сталкиваются с такой проблемой, как навязанная страховка при получении кредита. Необходимо понимать, что в такой ситуации закон на стороне клиента. Рассмотрим, как расторгнуть бланк добровольной защиты и вернуть деньги.

В период охлаждения

Самый выгодный для клиента способ возврата денег – это подать документы на расторжение в период охлаждения.

Стоит отметить, что на официальном сайте Альфа банк устаревшая информация. Кредитор предлагает вернуть деньги без потери в период охлаждения, который равен 5 дням. В соответствии с законом, 1 января 2018 года срок увеличен до 14 дней.

Для возврата денег по договору потребуется:

- Подготовить паспорт, оформленный бланк защиты, реквизиты личного счета.

- Посетить офис банка. Опытные эксперты рекомендуют посещать центральный офис кредитора.

- Написать заявление по форме банка и приложить необходимый пакет документов. Страховой полис и чек об оплате возвращается в оригинале.

- Запросить копию заполненного документа.

- Получить выплату.

Копия документа – это документ, который подтверждает, что вы посетили офис банка с целью возврата страховки. На нем должна стоять оригинальная подпись сотрудника и номер входящего.

Банк обязан после принятия заявления вернуть полностью оплаченную страховую премию на расчетный счет клиента. Сроки перечисления денег не должны превышать 10 дней.

После периода охлаждения

Вернуть деньги можно по истечению 14 дней. Процедура подачи документов ничем не отличается от той, что описана ранее, в разделе «В период охлаждения».

Единственный минус, страховая компания имеет право удержать расходы на ведение дела (РВД). Что касается размера процентов, то он устанавливается внутренним регламентом страховой компании и может достигать 40%.

Расчет делается по формуле:

- Сумма договора делится на годовое количество дней, с целью получения информации о стоимость за день.

- Высчитывается количество неиспользованных дней страхования.

- Полученное количество дней умножается на дневную сумму защиты.

- Из полученной цены отнимаются расходы.

Если сделать расчеты, даже обращаясь после 14 дней, можно заметить, что клиент теряет почти 50% от цены. Чем больше бланк защиты действует, тем меньше денег клиент сможет получить.

При досрочном погашении

По договорам страхования кредита, как правило, выгодоприобретатем выступает банк. Именно он получит компенсацию, в счет оплаты задолженности, при наступлении страхового случая.

Поскольку нет долга, бланк защиты необходимо вернуть. Выплата будет производиться за минусом РВД. Помимо стандартного пакета документов следует приложить справку о погашении кредита.

Можно ли произвести отказ от страховки

Да, от договора страхования вполне можно отказаться:

- еще до момента одобрения кредита и его получения, так как страхование жизни и здоровья, а также от потери работы в соответствии с ч. 2 ст. 7 ФЗ № 353 от 21-го декабря 2013-го года является дополнительной услугой;

- уже после того, как страховой и кредитный договоры вступят в законную силу (ч. 2 ст. 958 ГК РФ).

Кстати, о том, что отказаться от страхования «Альфа банка» можно до оформления кредитного соглашения и о том, что это никаким образом не повлияет на решение банка о выдаче или невыдаче займа, сказано и на официальном сайте.

Что касается отказа от страхования жизни по кредиту в так называемый «период охлаждения», то, разумеется, он возможен, потому что ч. 2 ст. 958 ГК РФ гласит о праве гражданина произвести отказ вообще в любой момент времени, включая данный период. То же самое касается досрочного и планового погашения – то есть именно отказ (не возврат премии) возможен вообще всегда.

Например, заемщик досрочно погасил кредит в Альфа. В соответствии с п. 7.2. Условий добровольного страхования жизни и здоровья заемщиков, утвержденных Приказом № 7 ООО «АльфаСтрахование Жизнь» от 15-го января 2014-го года (далее – Условия), само по себе досрочное гашение кредита в банке не является основанием для расторжения страхового договора. Однако ничто не мешает заемщику расторгнуть его по собственному желанию (п. 7.2.2. Условий).

Основные условия для возврата страховки «АльфаСтрахование-Жизнь»

Главным условием для возврата денежных средств уплаченных за страховку является срок, в который клиент Банка может отказаться от договора страхования — «период охлаждения».

Период охлаждения – это срок, который исчисляется с момента подписания договора страхования (обычно во время оформления кредитного договора) и не превышает 14 календарных дней.

ВАЖНО!

Страховая вправе предусмотреть более длительный период для отказа от страховки заемщиком, период указан в договоре страхования.

Если заемщик обратиться в этот срок в страховую компанию с заявлением об отказе от страхового полиса и возврате денежных средств за страховой полис, то практически в 100 % случаях без суда вернет свои деньги.

Во-вторых, обязательно должен быть заключен договор добровольного страхования и именно по потребительскому кредиту.

В-третьих, до момента возврата страховой премии с заемщиком не должно произойти страхового случая.

Во-четвертых, обратить в страховую компанию или в Банк с претензией о возврате страховой премии должен лично страхователь (заемщик).

Т.О. чтобы вернуть деньги за страховой полис, заемщик должен:

- обратиться лично в течение 14 календарных дней в страховую компанию или Банк.

- не допустить в этот срок возникновения страхового случая.

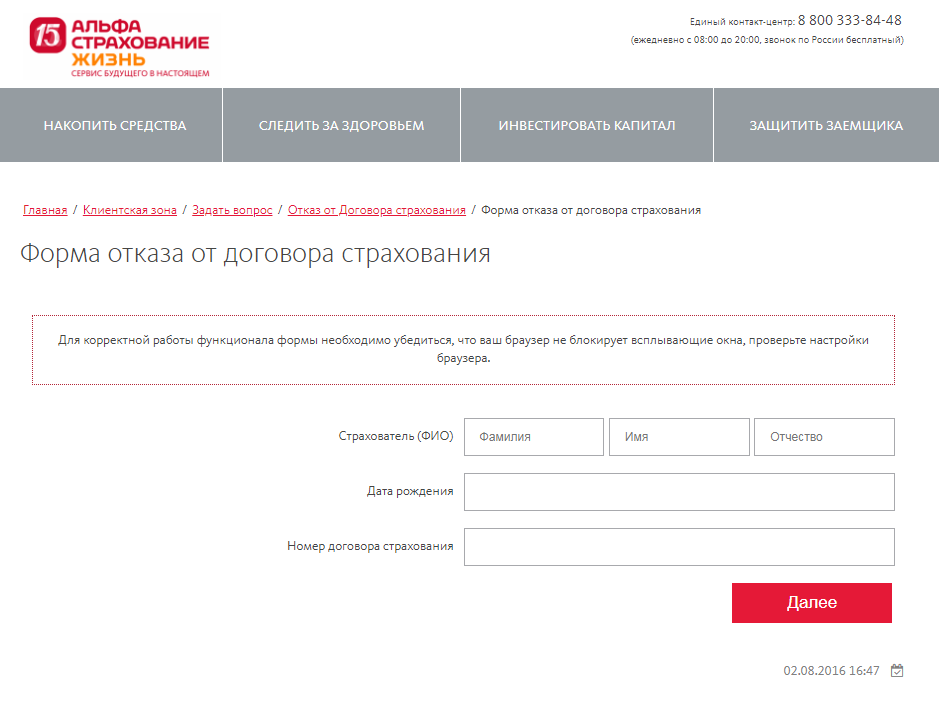

Пошаговая инструкция по отказу от страхования в «период охлаждения»

Клиент может осуществить отказ от страховки по кредиту в «Альфастрахование» в течение первых 2 недель после даты заключения страхового соглашения в следующем порядке:

- подача заявления на расторжение соглашения, оформленного по образцу, представленному ниже;

- уточнение адреса нахождения страховщика в целях личного вручения заявления или его отправки заказным письмом (этот и другие интересующие вопросы можно узнать по номеру горячей линии «Альфастрахование» – 8 (800) 333 – 84 – 48);

- приложение к заявлению копии паспорта или прочего документа, идентифицирующего личность страхователя, копии страхового договора, квитанции об оплате (предоставление данных документов обязательным не является, но это ускорит процесс рассмотрения заявления);

- подача заявления на отказ от страхования и вышеуказанной документации выбранным способом;

- ожидание зачисления денежных средств на расчетный банковский счет, реквизиты которого были указаны в заявлении.

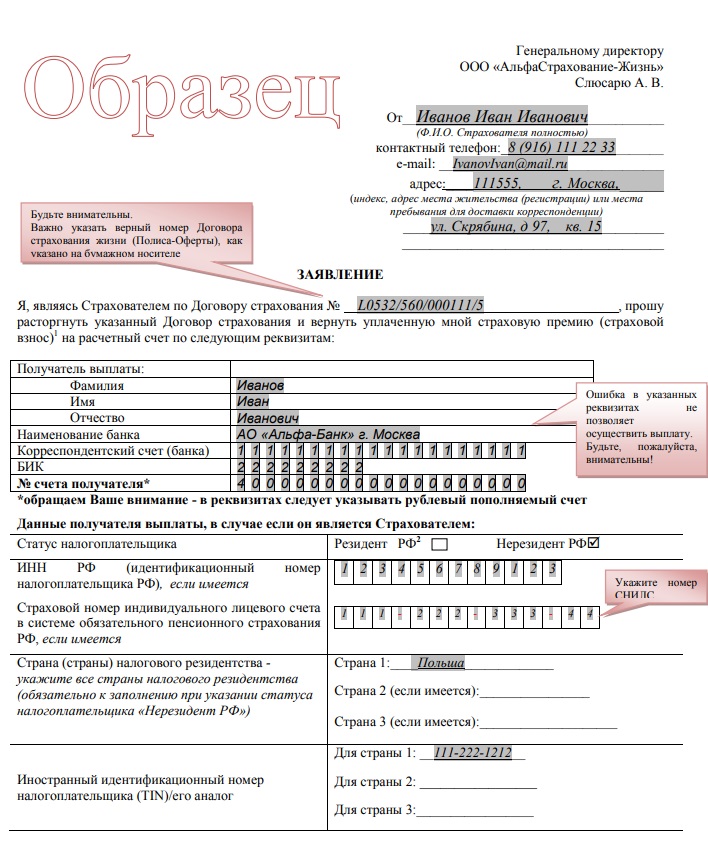

Образец заявления

- реквизиты страхового договора;

- сумма, дата оплаты страховой премии;

- реквизиты банковского (расчетного) счета, на который «Альфа» зачислит ранее уплаченную премию;

- дата составления заявления, подпись страхователя и др.

Что собой представляет страховка в Альфа-Банке

Страхование может стать своего рода спасением для заемщика. Ведь мы не знаем, что с нами может случиться завтра. «Упал, потерял сознание, очнулся, гипс». Такая ситуация обернется долгосрочным больничным, а как платить кредит? Сократили на работе, а чтобы найти новое место, потребуется немало времени. Именно от таких случаев Альфа-Банк хочет защитить себя, снизить риск невозврата заемных средств. Итак, получить страховую выплату по полисам «Страхование жизни и здоровья», «Страхование владельца кредитной карты» можно в следующих случаях:

- Вас уволили с работы по инициативе работодателя. Увольнение по собственному желанию не является страховым случаем. Вы можете рассчитывать на три ежемесячные выплаты по кредиту.

- В случае временной нетрудоспособности, наступившей из-за несчастного случая или болезни. Страховые компании предложат свою помощь только, если ваш больничный продлился более 20 дней.

- Смерть клиента и установление инвалидности 1 группы. В этом случае страховка полностью покроет ваш кредит. Не более 500 тысяч выплатят по программе «Страхование владельца кредитной карты». Суицид не является страховым случаем.

Взяв ипотеку в Альфа-Банке или любом другом, лучше застраховать свою жизнь и здоровье, чтобы не переживать, что вашим наследникам придется выплачивать кредит, и они смогут спокойно вступить в наследство. Даже если вам навязывают купить такого рода полис, помните, что вы не обязаны это делать, но страховка может поспособствовать в одобрении и получении более выгодных условий кредитования.

Обязательным условием кредитного договора в Альфа-Банке является страхование имущества, на которое вы оформляете ипотеку или кредит. Например, при покупке автомобиля в кредит вы обязаны купить полис каско, а если вы берете жилье в ипотеку, то вам необходимо застраховать недвижимость от риска утраты или порчи. В остальных случаях вы должны сами определиться, выгодно ли вам приобрести страховку

Внимательно изучите договор страхования, и подумайте, насколько это выгодно вам, обратите внимание на все плюсы и минусы

Если смотреть на картину в целом, можно сказать, что страхование имеет больше плюсов, чем минусов. Ведь вы покупаете не просто бумаги, а свое спокойствие. Главным минусом при приобретении полиса является его стоимость. Эти дополнительные траты ухудшают и без того непростое финансовое положение. Если вы узнали о том, что приобретение страховки было не обязательным, после подписания договора, то вы можете ее отключить.

Это интересно: Как отключить Альфа-Диалог: описываем во всех подробностях

Правила подачи документов

Основные этапы процесса расторжения страхования представлены в таблице ниже.

| Этап | Характеристика |

| Подготовка документации | – написать заявление по форме СК или используя наш универсальный бланк; – сделать копию паспорта, самого договора, квитанций с оплатой взносов и т.д.;

– составляется два пакета документов (себе и страховщику). |

| Обращение к страховщику | Принести заявление лично в офис либо заполнить заявление в ходе приема у страховщика. Если со страховщиком невозможно связаться, можно прийти в банк, который выдавал застрахованный кредит. В процессе подачи отказа необходимо:

– поставить резолюцию о том, что заявление-отказ принято сотрудником банка, на втором экземпляре, который остается у заявителя; – приложить к заявлению подлинные документы – страховой договор или полис, квитанции об оплате страховой премии; – документы подаются лично через офис или заказным письмом почтой. |

| Ожидание ответа от страховщика | По закону установлен срок для ответа – 10-14 дней. Результатом ответа будет выплата денежных средств или письменный отказ в возврате премии. |

| Обращение в суд при необходимости | Обращение в суд можно осуществить при необоснованном отказе в возврате страховки. В суд надо отнести те же бумаги, что были собраны ранее, и дополнительно приложить отказ банка. |

Особенности расторжения страховки по кредиту

Особенностью расторжения страховых документов при кредитовании является вопрос о том, какой вид страховых отношений заключен:

- индивидуальный договор по страхованию;

- коллективный договор.

В первом случае возврат производится по общим правилам:

- В ситуации, когда клиент только оформил кредит, то в течение 14 дней после даты заключения сделки сумму по страховке можно вернуть. Для этого надо написать заявление о расторжении договора страхования. В нем прописывается отказ от договорных обязательств и просьба вернуть сумму средств по страховке.

- Если 14 дней прошло, страховку тоже можно вернуть, но возвращенная сумма будет меньше – с учетом РВД (расходов на ведение дела).

- При досрочном погашении кредита страховку теоретически можно вернуть в неиспользованной части, но на практике это требует больших усилий. Начинать нужно с того же заявления о расторжении.

- Если кредит погашен полностью в срок, но страхового случая не произошло, страховая премия не возвращается.

Правила расторжения страхования после истечения периода охлаждения в ситуации, когда кредит еще не погашен:

- страховые компании прописывают в документах критерии возмещения сумм по страховке при учете периода, который уже использован. Величина его оставляет от 25 до 90% от суммы. Если в документации подобная оговорка не прописана, то взнос, который уже уплачен, к возврату не будет применен;

- отказ от страховки можно сделать в любой момент, но вопрос о суммах взносах очень сложный, а когда речь идет об их возврате, то процесс становится практически невозможным.

Правила расторжения при досрочном гашении:

- заявление может быть подано после гашения долга;

- условия возвращения: в документах должен быть пункт о том, что уплаченные сборы будут возращены частично, если вносились они равномерно по месяцам выплаты кредита;

- суммы, которые платились как единоразовый платеж, вернуть сложно. Возможно только если данное условие прописано заранее.

Срок на подачу заявления

Основным понятием действующих правил является период охлаждения, под которым понимают срок, в течение которого страховка по документу аннулируется. Такой срок был установлен нормативно в указе Центробанка 3854-У. Он составляет 14 дней. В течение этих дней страховка аннулируется, а страхователь не несет никаких потерь. Если расторжение договора будет осуществляться после истечения 14 дней, то суммы произведенных ранее выплат возвращаться не будут.

За рамками периода охлаждения заявление можно подать в любое время, но чем позже оно будет подано, тем меньше шансов на получение каких-либо денег от СК.