В течение какого времени приходят деньги на карту сбербанка

Содержание:

Сколько идут деньги с карты Альфа Банк на Сбербанк?

Денежные средства движутся между разными банками, проходя несколько стадий. Эти стадии зависят от множества факторов: платежной системы, способа перевода и даже региона эмиссии карты. Именно поэтому иногда деньги идут долго, а иногда — практически мгновенно.

Кроме того, транзакции обрабатываются очень быстро в пределах одного банка. Когда же речь идет о транзакции из одного банка в другой, а особенно в иностранный, требуется значительно больше времени на проведение операции — бывает, что деньги поступают 5 рабочих дней при переводе в иностранные банковские филиалы.

Если же спрашивать в общем смысле, сколько времени идет перевод, то чаще всего операция обрабатывается в течение 8-12 часов с момента запроса транзакции.

В зависимости от платежной системы

Существуют международные платежные системы — в первую очередь это Visa, Mastercard и Maestro. Если карточка получателя и отправителя открыты в одной платежной системе, обработка перевода ускоряется.

Напротив, в разных платежных системах из-за разности в принципах функционирования скорость проведения транзакции падает. Так, например, в рамках одной «платежки» транзакция может быть обработана за час при прочих равных, в разных международных системах — в пределах 1 суток.

Еще медленнее обработка производится, если одна из карт перевода открыта в национальной системе «МИР», а другая — в международной платежной системе. Тогда максимальный срок зачисления может составлять несколько рабочих дней, но не больше 5.

В зависимости от способа перевода

Сколько идут деньги с Альфа-Банка на Сбербанк, если деньги были отправлены со счета на счет? А с карты на карту? Все эти вопросы уместны, поскольку от способа перевода тоже зависит итоговая скорость отправки. Перевод с карты на карту самый скоростной, а особенно в тех случаях, когда для этого используются банковские же сервисы: речь идет о 12-ти, но не более 18-ти часов.

Нужно также помнить, что при запросе транзакции после 16:00 высока вероятность, что обработана она будет только на следующий день (при условии, что следующий день — тоже рабочий). Это связано с ограниченным временем работы операционного отдела внутри российских и иностранных банков.

Перевод со счета на счет чаще всего производится в ситуациях, когда нужно отправить достаточно крупную сумму. Поэтому такие переводы обрабатываются дольше — не меньше одного дня, но не больше пяти рабочих дней; чаще всего — до 3-х дней.

В зависимости от региона и временного пояса

Переводы из одного региона в другой требуют больше времени. Когда речь идет об одном и том же банке, разность размещения карт практически не играет роли, но не при переводах между разными организациями.

Так, например, внутри одного региона крайне редко обработка запроса требует больше одного часа. Между разными регионами, даже соседствующими друг с другом, требуется минимум 1 рабочий день, максимум — 5 дней.

Временные пояса играют огромную роль при переводах как сугубо внутри страны, так и при международных. Дело в том, что операционный центр множества банков работает до 00:00 по местному времени. Соответственно, при переводе из Москвы во Владивосток в 17:01, во Владивостоке будет уже 00:01 следующего дня, т.е. перевод будет обработан в лучшем случае лишь на утро следующего дня.

Что может стать причиной задержки получения перевода

Как уже было сказано выше, по общему правилу, срок зачисления денег на кредитную карту Сбербанка или дебетовую сберкарту может составлять от 1 до 5 рабочих дней. Поэтому, если деньги задержались в пути, паниковать раньше этого срока не стоит. Есть несколько факторов, которые могут негативно повлиять на скорость перечисления, и их тоже нельзя списывать со счетов.

Сбой в банковской системе

Задержка перечисления средств может быть вызвана банальным сбоем в работе банковских программ. Эта причина может коснуться как пользователей, оформлявших транзакций через веб-кабинет или мобильное приложение, так и тех, кто перечислял деньги через банкоматы или отделение банка. Впрочем, в последнем случае платеж просто не примут, объяснив ситуацию.

Стоит отметить, что служба поддержки Сбера никогда не признает существование сбоев. Клиентам советуют обратиться:

- к своему интернет-провайдеру;

- в клиентскую службу банка, из которого был сделан перевод;

- в поддержку электронного кошелька, с которого были отправлены средства.

Если в перечисленных организациях говорят, что все в порядке, скорее всего дело именно в ПО Сбербанка. В этом случае нужно просто подождать несколько часов – обычно этого времени специалистам хватает, чтобы устранить проблему.

Ночные переводы

Все операции в Сбербанке обрабатываются строго в течение операционного дня. Для частных лиц этот период составляет:

- с 9-00 до 16-00, если платежное поручение было подано в бумажном виде (через кассу банка);

- с 5-00 до 01-00, для транзакций в электронном виде.

Переводы, созданные после окончания опердня, обрабатываются на следующий день. Таким образом, сроки перевода денег на карту Сбербанка с карты Сбербанка или из любого другого источника, созданного в ночное время, затянутся до утра.

Транзакции, совершенные в праздничные и выходные дни

В праздники продолжительность операционного дня меняется. В предпраздничный период в отделениях банка она уменьшается на один час, по сравнению с обычными днями – с 9-00 до 15-00. В праздники и выходные отделения вовсе не работают. То есть платеж, созданный в последние минуты перед выходным, может быть доставлен получателю только с началом нового рабочего дня. Для электронных транзакций режим обработки в праздники и выходные не меняется. Операционный период будет таким, как и в будни – с 05-00 до 01-00.

#2: Система быстрых платежей (СБП)

Система быстрых платежей

Система быстрых платежей — это сервис Банка России, благодаря которому можно перевести любому человеку до 100 000 р. ежемесячно (в режиме 24/7/365, включая выходные и праздники) в другие банки БЕЗ КОМИССИИ. Условие одно – принимающий банк должен быть участником СБП. На момент написания материала в эту систему включено 210 банков. С полным перечнем можно ознакомиться здесь.

Система работает с 28 января 2019 года. Создавалась она с целью снижения стоимости переводов для населения, повышения конкуренции и качества оказываемых услуг среди банковских организаций.

Помимо переводов между физлицами, СБП позволяет совершать переводы юридическим лицам, в том числе за оплату товаров и услуг.

Появление этой системы для многих банков стало неприятным сюрпризом, так как лишило их крупной статьи доходов. В первую очередь это касается Сбербанка, который до появления СБП был практически монополистом, занимая 94% доли рынка денежных переводов.

По этой причине банки препятствуют распространению СБП, делая её использование неудобной. Например, Сбербанк до последнего оттягивал подключение СБП и внедрил её с почти 8 месячным опозданием, за что был оштрафован Центральным Банком. Однако, этим Сбер не ограничился. Чтобы начать полноценно пользоваться бесплатными переводами вас ждет целый квест в дебрях настроек приложения Сбера, где нужно отдельно подключать как отправку быстрых платежей, так и их прием. Да и сама кнопка СБП спрятана так, что не каждый продвинутый пользователь разберется где её найти. Аналогичную ситуацию можно увидеть и в других банках.

У нас есть отдельная инструкция, которая поможет вам подключить Систему быстрых платежей в Сбербанке.

Тем не менее, ковидный 2020 год позволил Сберу увеличить прибыль от онлайн-переводов и платежей населения на 48%, до 71,1 млрд руб. Этому способствовала изоляция населения. Люди меньше встречались и ходили по магазинам. Реже пользовались наличными. Чаще заказывали товары на дом, а деньги переводили через смартфон.

Фото РБК: https://www.rbc.ru/finances/20/01/2021/60058e3b9a79473d6b15a274

Исследование аналитического центра НАФИ, проведенное в сентябре 2020 года, говорит о том, что Система быстрых платежей еще не прижилась среди населения – ей пользовались менее 15% россиян.

Если же говорить о применимости СБП в Сбере, то стоит помнить о том, что система нужна для переводов между разными банками. Другими словами, не получится переводить без комиссии 50.000 руб. ежемесячно в рамках лимита самого Сбера и еще 100.000 руб. в рамках лимита СБП внутри самого Сбера. В этой ситуации уместно будет завести дополнительную карту стороннего банка, подробнее об этом в разделе Советы и рекомендации.

Как пользоваться СБП

В банковском Приложении или интернет-банке выбираем Платежи или Переводы.

Указываете номер телефона получателя, который должен быть подключён к СБП. Зачисление моментальное. Вам не нужны больше никакие другие реквизиты. Перед подтверждением платежа вы увидите Имя получателя и первую букву фамилии. Некоторые банки показывают имя полностью, так что ошибиться сложно.

Если у вас данная функция не подключена, то там же, в Приложении или интернет-банке, её можно подключить. Возникли сложности? Напишите в чат или позвоните в службу поддержки вашего банка.

Расшифровка кодов прочих поступлений

Все зачисления имеют определенный цифровой код от 01 до 99. Наиболее часто встречаются следующие варианты:

В рамках зачислений «зарплатных» проектов:

| Код | Расшифровка вида зачисления |

|---|---|

| 01 | Заработная плата |

| 02 | Стипендия учащимся |

| 06 | Пособия на детей |

| 16 | Аванс по заработной плате |

| 17 | Командировачные |

| 18 | Премия |

| 19 | Отпускные |

| 22 | Алименты |

| 24 | Материальная помощь |

| 25 | Компенсации (все виды) |

| 26 | Денежное довольствие |

| 27 | Пособие по временной нетрудоспособности (больничные) |

| 28 | Расчет при увольнении |

| 33 | Денежное вознаграждение |

| 37 | Возврат НДФЛ |

| 38 | Отпускные будущего налогового периода |

| 39 | Денежное поощрение |

| 40 | Денежное содержание |

| 41 | Пособие по беременности, родам, уходу за ребенком |

| 42 | Депонированная зарплата |

| 43 | Единовременное пособие за счет ФСС |

| 45 | Алименты по решению суда |

| 46 | Алименты на добровольной основе |

| 48 | Пожизненное содержание судей |

| 52 | Оклад за звание членов и членов-корреспондентов академий наук |

| 54 | Возмещение вреда |

| 55 | Возмещение вреда жизни и здоровью по решению суда |

Классификатор прочих поступлений в Сбербанк Онлайн по зарплатным проектам

В рамках зачислений по прочим выплатам:

| Код | Расшифровка вида зачисления |

|---|---|

| 04 | Пенсия НПФ |

| 23 | Авторское вознограждение |

| 32 | Дивиденды |

| 35 | Перевод средств ИП на личный счет |

| 36 | Доход по ценным бумагам |

| 49 | Выплаты по договорам ГПХ |

| 51 | Подотчет списочному составу работников |

| 60 | Страховое возмещение |

| 65 | Плата по договору аренды или найма помещения |

| 66 | Выплата по договору процентного займа |

Классификатор прочих поступлений в Сбербанк Онлайн

Реже могут встречаться такие коды:

- «13» — перевод от физического лица;

- «14» — погашение кредита или займа;

- «20» — средства, полученные в результате оборота ценных бумаг;

- «34» — средства, полученные в результате продажи иностранной валюты.

Наиболее часто «Прочие поступления» имеют код «07». Так обозначаются поступления от некоммерческих государственных учреждений:

- Дополнительные выплаты, связанные с пенсионными начислениями;

- Оплата командировок работникам государственных бюджетных учреждений;

- Погашение личных трат, связанных с оплатой транспортных расходов в командировке;

- «Суточные»;

- Выплата военнослужащим для компенсации расходов, связанных с перевозкой имущества;

- Выплаты работникам государственных учреждений, вынужденных совершить смену места жительства из-за условий труда;

- Погашение трат на лечение, если травмы были получены на работе (такие выплаты назначаются военным, сотрудникам правоохранительных органов и сотрудникам, отвечающим за охрану объектов государственного назначения);

- Покрытие расходов в связи с санаторно-курортным лечением, если оно было назначено лечащим врачом.

Код «09» присваивается выплатам по уходу за ребенком, перерасчетам по оплате услуг образования, компенсациям за учебный отпуск и субсидиям по безработице.

Иногда встречаются прочие поступления с кодом «96», который носит негласное название «код ошибки».

Если в кодовом значении прописана аббревиатура RUS, например «88 RUS», это говорит о том, что карта, с которой выполнялся перевод выпущена на территории Российской Федерации или организация, перечислившая деньги зарегистрирована в России.

Как узнать об успешности перевода?

Успешность перевода между двумя банками можно проверить с помощью онлайн кабинета. Как в Сбербанке, так и в ВТБ появится информация о новом состоянии счета. Соответственно сумма будет точной, с учетом комиссии и вся операция сохранится в истории.

Успешность перевода между двумя банками можно проверить с помощью онлайн кабинета. Как в Сбербанке, так и в ВТБ появится информация о новом состоянии счета. Соответственно сумма будет точной, с учетом комиссии и вся операция сохранится в истории.

Если настроена функция СМС оповещений, то обоим участникам операции придет сообщение о списании и начислении средств соответственно

Важно сохранить документацию или сообщение о переводе средств или их получении

Выгоднее всего для перевода средств использовать онлайн-системы и терминалы официальных представителей банка. Не рекомендуется обращаться к сомнительным компаниям по обмену средств на просторах интернета.

Перевод не выполнится быстрее, а клиент рискует потерять назначенную сумму денег. Обычно максимальный срок ожидания перевода с одного банка на другой составляет три рабочих дня. Если по истечению этого времени деньги не поступили на счет, но были списаны с отправителя, необходимо обратиться с чеками об операции или со скриншотами в поддержку на горячую линию Сбербанка.

Если деньги не были списаны со счета отправителя, то рекомендуется провести операцию повторно по переводу, поскольку возможен был сбой в системе.

Пополнить карту другого клиента Сбербанка

Существует много методов пополнения счета другого клиента Сбербанка: через банкомат, отделение, СМС, онлайн, электронные платежи, с кредитной карты.

Через банкомат

Чтобы закинуть деньги на карту Сбербанка через банкомат другому человеку, нужно:

- использовать личную карточку Сбера;

- внести наличные средства;

- выбрать функцию перевода;

- ввести номер карты получателя и сумму перевода;

- подтвердить операцию.

Через отделение Сбербанка

Перевод можно также осуществить через отделение Сбербанка. Для этого нужно обратиться в отделение, назвать номер лицевого счета и ФИО получателя и передать нужную сумму.

Сбербанк Онлайн

Приложение Сбербанк Онлайн

Приложение Сбербанк Онлайн

Если на смартфоне есть приложение Сбербанк Онлайн, то можно переводить деньги, не выходя из дома. Для этого нужно:

- открыть приложение и ввести код;

- выбрать карту, с которой совершается перевод;

- нажать «Оплатить» или «Перевести»;

- выбрать «Клиенту Сбербанка»;

- ввести номер карты или номер телефона получателя;

- затем указать нужную сумму;

- нажать «Далее» и подтвердить перевод.

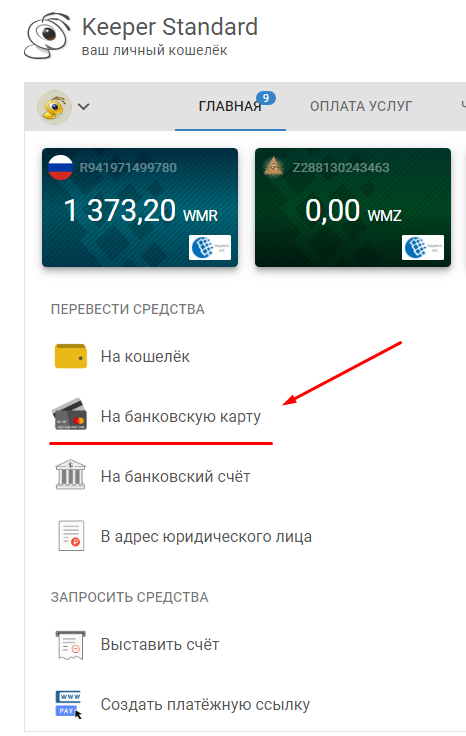

Через системы электронных платежей

На карту Сбербанк можно закинуть деньги через QIWI, Webmoney или Яндекс.Деньги. Если оформлен хотя бы один кошелек, то можно через него перевести деньги другому человеку. Если в QIWI и Webmoney для перевода требуется ввести номер карты и сумму, то в сервисе Яндекс.Деньги необходимо вводить все данные получателя.

Перевод с кредитной карты

Если денежный перевод осуществляется с кредитной карты на дебетовую, деньги будут зачислены так же быстро, как и с дебетовой, однако комиссия за перевод будет составлять 3 %, но не менее 390 рублей.

Пошаговая инструкция:

- зайти в личный кабинет Сбербанк Онлайн;

- выбрать раздел «Переводы и платежи»;

- затем – кликнуть «Клиенту Сбербанка»;

- в поле «Счет списания» надо выбрать кредитную карту;

- ввести номер карты получателя и нужную сумму.

Порядок действий при переводе средств через мобильное приложение:

- зайти в раздел «Платежи»;

- выбрать «Между своими счетами»;

- далее – «Клиенту Сбербанка»;

- выбрать кредитную карту;

- ввести номер карты или телефона получателя и сумму.

Через СМС

Перевод средств через СМС

Перевод средств через СМС

Если к лицевому счету подключена услуга «Мобильный банк», то для перевода средств надо отправить СМС на номер «900» с текстом: Перевод (номер карты получателя или его номер телефона) (сумма). Например: Перевод 9657643051 2000

Сумма комиссии за перевод составит 1 %.

4 причины узнать, от кого пришли деньги в Сбербанке

Входящий перевод от неизвестного лица – редкость, так как ошибиться в одной цифре номера карты невозможно (банк не пропустит операцию), да и на экране всегда отображается имя получателя. Если все же транзакция проведена, деньги упали на счет, узнать отправителя стоит по ряду причин:

- не стать жертвой мошенников – злоумышленники могут отмывать средства;

- понять, кто из родственников или друзей провел платеж, чтобы поблагодарить;

- не получить в будущем иск о неосновательном обогащении – деньги придется вернуть через суд;

- для собственного спокойствия.

Также можно узнать у друзей, кто из них отправлял переводы в указанную дату – возможно, так получится определить источник поступления.

Возможен ли перевод

Потребность использовать средства, находящиеся на подобном пластике, часто возникает, когда закончились собственные деньги. В этом случае у держателя возникает вопрос, можно ли сделать перевод денег с кредитной карты. Но здесь стоит сказать, что до 2017 года у граждан была подобная возможность, а вот сегодня её уже нет. По действующим условиям использования подобного пластика, осуществлять переводы на свои либо чужие карты запрещено. Из-за этого для применения подобных средств у держателей доступно только снятие средств или оплата определенных услуг либо покупок. Кроме этого, при снятии денег дополнительно взимается комиссия, составляющая порядка 3%, однако, как минимум 290 рублей.

Рассматривая вопрос, можно ли переводить деньги с кредитной карты, стоит понимать, что эта карта предназначена только для совершения онлайн-платежей и оплаты. Поэтому даже снятие наличных с неё ограничено.

Кредитные карты Сбербанка

Кредитные карты Сбербанка

На кредитную

Несмотря на действующий запрет на перевод средств с кредитки, многие граждане пользуются обходными маневрами для совершения подобных операций. Так, перед тем как перевести с кредитной карты средства, рекомендуется создать электронный кошелек в сервисе «Яндекс Деньги». После этого можно, используя такой пластик, совершить безналичную оплату для покупки виртуальной валюты. После перевода средств можно их снять либо перевести на дебетовый пластик. Легче всего это сделать при наличии карты Яндекса. Процесс перевода и снятия выглядит следующим образом:

- Открыть электронный кошелек посредством официального сайта либо мобильного приложения.

- Перейти во вкладку перевода, выбрать его тип, а также указать номер кредитной карты Сбербанка.

- Подтвердить совершение платежа.

Подобным образом рекомендуется пользоваться только в исключительных случаях. Это обусловлено тем, что Яндекс Деньги нередко блокируют кошелек клиента и размораживают его только после подтверждения совершения операций именно владельцем. Кроме этого, за такие операции взимается комиссия, а также существуют ограничения за совершение одной транзакции в 15 тысяч рублей. Поэтому при совершении подобных денежных переводов теряется немалая сумма средств.

На дебетовую

Другим способом, перевода с кредитной карты на дебетовую Сбербанка является пополнение мобильного счета МТС. Предварительно требуется в МТС-банке оформить себе пластик, куда перевести с баланса поступившие средства. Для этого нужно совершить следующие действия:

- Обратиться в отделение мобильного оператора, где написать заявление на получение банковского пластика. В дальнейшем он будет привязываться к номеру. Подобную процедуру можно сделать, используя личный кабинет либо офис МТС.

- Посредством Сбербанк Онлайн либо банкомата происходит оплата мобильной связи с помощью кредитки.

- Как только средства поступят на счет, они автоматически будут доступны на привязанной к нему карте.

- Используя полученный в МТС пластик, можно совершать переводы на счета либо дебетовые карты других банков, к которым также относится Сбербанк.

Подобные переводы занимают определенное время. Кроме этого, следует не забывать о комиссии, которая также взимается с клиента банка при совершении транзакций.

Через банкомат можно перевести деньги на другой счет

Через банкомат можно перевести деньги на другой счет

Способы перевода

В таблице представлены способы перевода денежных средств, срок зачисления, что потребуется для операции, какую комиссию взимает банк за операцию.

|

Способы |

Время зачисления |

Комиссия |

|

Представительство банка |

В течение 1 дня |

0–1,75% |

|

Терминал |

От нескольких минут до 2 дней |

0–1% |

|

Приложение Сбербанк Онлайн |

Мгновенно при переводе между своими счетами, если перевод третьему лицу, 3–5 минут |

0–1% |

|

Личный кабинет |

Мгновенно при переводе между своими счетами, если перевод третьему лицу, 3–5 минут |

0–1% |

|

Платежные системы |

От 2–3 минут до 7 дней |

От 1%+ фиксированная сумма |

|

Переводы за рубеж |

от 3–5 минут до 5 дней |

От 1% |

При автоматических операциях плата взимается, если деньги перечисляются на карточку, выпущенную в другом регионе, в размере 1%. В других случаях комиссии нет.

В отделении Сбербанка

Если деньги переводятся на свою карту, комиссия не взимается. При переводе на счет третьего лица – 1,5%, макс. 1 тыс. руб., мин. 30 руб. Перевод денежных средств можно осуществить по номеру карты.

Если для операции используются наличные, при перечислении на карту Сбербанка третьему лицу – 1,5%, макс. 1 тыс. руб., мин. 50 руб., в другой регион – 1,75%, мин 50 руб., макс. 2 тыс. руб.

Деньги могут поступать до 5 дней, но практика показывает, что зачисление происходит за 1–2 минуты, если перевод не совпал с праздничными днями.

В терминале

Пополнить счет карты через устройство самообслуживания можно наличными или перечислить с другой карты. При перечислении средств на карту в одном регионе, комиссия не взимается. На карту в другом регионе 1% макс. 1 тыс. руб.

Через приложение Сбербанк Онлайн

В приложении за осуществление операций в пределах одного региона комиссия не взыскивается, на карту в другом регионе 1% (макс. 1 тыс. руб.).

Для операции нужен только номер карты.

Через личный кабинет

Перевод на карту в другом регионе 1% макс. 1 тыс. руб., на карту в одном регионе деньги поступают без комиссии

Для операции нужен номер карточки, вводить имя получателя не потребуется. Срок поступления денег также, как в мобильном приложении: мгновенно, по техническим причинам может быть задержка до 3–5 дней.

Платежные системы

Пополнять карту Сбербанка можно при помощи электронных кошельков. Переводы осуществляются платно, поэтому кроме срока зачисления средств необходимо учитывать, сколько будет стоить операция. Можно осуществить перевод на карты платежных систем Visa, Mastercard или Мир.

Пополнение карты через платежные системы возможно только, если пользователь переводит деньги на свой счет.

Величина комиссии, как правило, не зависит от суммы перевода.

Яндекс Деньги

Для перевода потребуется, чтобы кошелек был идентифицирован кошелек и на нем была достаточная сумма денежных средств, номер карты Сбербанка. Осуществить операцию можно из кошелька или с карты Яндекс. Денег на карту.

Стоимость перевода 3%+45 руб.

При пополнении счета Яндекс. Денег с карты Сбербанка комиссия не взимается. Срок поступления средств от нескольких минут до 5 банковских дней. Деньги переводятся по номеру карты на идентифицированный кошелек.

WebMoney

С электронного кошелька WebMoney с аттестатом не ниже формального, деньги приходят деньги на карту Сбербанка за 2–3 дня при регулярных платежах, при первом переводе до 5–6 дней. Бывает, что средства зачисляются в течение нескольких часов.

Есть несколько сервисов вывода денег с кошелька, которые взимают разную комиссию. В среднем ее величина от 2%. Для перевода средств с минимальной комиссией карта Сбербанка должна быть привязана к кошельку и поддерживать протокол безопасности 3D Secure. В этом случае размер комиссии составит 1% + 30 руб.

Qiwi

Платежная система КИВИ предлагает несколько способов пополнения карты Сбербанка:

-

Со счета электронного кошелька;

-

Наличными через терминалы платежной системы;

-

На сайте.

Комиссия за перевод с помощью карты без регистрации составит 2%, но не менее 100 руб., с кошелька 2%+50 руб. Есть ограничение по максимальной сумме перевода: Сумма платежей на одну карту в течение 7 дней не должна превышать 600 000 рублей. Можно снизить величину комиссии, если переводить деньги не по номеру карты, а по реквизитам. В этом случае комиссия составит 1,6% (мин. 50 руб.)

Срок поступления денег, независимо то того, как они были перечислены от нескольких секунд до 3 дней. В основном деньги поступают в течение 1–2 минут.

PayPal

Со счета PayPal невозможно перевести деньги по номеру карты. Средства выводятся на счет, поэтому для операции потребуется знать полные реквизиты карты: номер счета, реквизиты Сбербанка.

При выводе средств со счета PayPal, деньги поступят в течение 1–5 дней.

Комиссия за операцию зависит от статуса пользователя в системе. Плата за личные переводы составит 3,4%+ руб.

Лимиты и комиссия

Ограничений по сумме операции через кассу Сбербанка нет. Это удобно, если требуется перечислить деньги за недвижимость, другое дорогостоящее имущество. За операцию в кассе взимается комиссия, которая зависит от направления перевода:

- внутри банка в пределах 1 города – 0 р.;

- внутри кредитной организации в другие населенные пункты в рублях – 1,75% (мин. 50 р., макс. 2000 р.) при внесении наличных и 1,5% (мин. 30 р., макс. 1000 р.) при перечислении средств с банковского счета;

- в рублях в сторонние банки – 2%, но мин. 50 р. и макс. 2000 р. (при перечислении финансов со счета – макс. 1500 р.);

- в иностранной валюте в другие финансовые учреждения – 1,5% (мин. 15, макс. 250 долларов) при использовании наличных, а со счета – 1% (мин. 15, макс. 250 долларов);

- в валюте внутри Сбербанка через кассу со своего счета – 0,7% (макс. 100 долларов).

Что делать, если деньги на карту Сбербанка не пришли

В случае когда отправление и списание денег зафиксированы, а банк-получатель не может разъяснить причину, почему деньги на карту не зачислены, есть два варианта действий:

- Отправитель пишет заявление в свой банк о возврате средств (и тогда деньги вам вернут).

- Получатель пишет заявление с претензией в свой банк.

Важно! Претензия рассматривается банком в течение 5-30 рабочих дней.

Как написать претензию:

- Получить бланк заявления в отделении у операциониста.

- Указать в претензии суть проблемы, дату и место осуществления перевода (банкомат, касса, личный кабинет). Приложить по возможности копии чеков и платежных документов.

- Предъявить сотруднику банка паспорт, карту и передать заявление, после чего ему будет присвоен порядковый номер, и он будет принят к рассмотрению.

Порядок рассмотрения заявления:

- На номер заявителя придет СМС уведомление о принятии заявления к рассмотрению, в нем также будет указан номер документа.

- Претензия будет рассматриваться в определенный законом срок.

- По завершении рассмотрения заявителю сообщат о результатах любым удобным ему способом: по телефону, СМС уведомлением или письмом на электронную почту.

На практике чаще причину задержки перевода выявляют сразу, и проблема решается быстро. Если деньги затерялись, необходимо написать официальное заявление, чтобы банк разобрался в ситуации в установленном законом порядке.

Как пополнить карту СберБанка без комиссии через интернет

Sberbank онлайн – это интернет-сервис, которые позволяет осуществлять платежи дома с компьютера без необходимости посещения отделения банка или терминала.

Для этого Вам нужно лишь подключение к интернету, мобильный телефон, а также пароль для входа в Сбербанк-Онлайн, который Вы можете получить в банкомате.

Рассмотрим алгоритм пополнения карты данного банка через платежную систему:

- Перейдите на страницу https://online.sberbank.ru/ .

- Пройдите авторизацию, используя свой логин и пароль.

- Выберите пункт «Платежи/переводы».

- «Оплата по реквизитам или квитанции» либо «Операции по вкладам, кредитам, карточкам».

- Выберите свою карту, с которой будут зачисляться финансы на другую карточку Сбербанка.

- Впишите реквизиты получателя: номер из 14 или 1 цифр, ФИО владельца.

- Установите сумму для отправки.

- Нажмите «Оплатить».

- Подтвердите действие с помощью телефона и ожидайте зачисления средств.

Условия использования платежной системы Сбербанк-Онлайн, лимиты и ограничения:

- комиссия составляет 0 % при работе между счетами одного банка,

- финансы зачисляются мгновенно, в редких случаях до 3 рабочих дней,

- максимальная сумма к зачислению составит 500 000 р.

В Онлайн кабинете и Мобильном приложении

Сбербанк предлагает своим клиентам два дистанционных канала доступа: личный кабинет и мобильный банк. Для пополнения картсчета через них могут быть использованы собственные средства, которые хранятся на других счетах либо деньги других пользователей Сбербанка.Онлайн.

Для перевода денег между своими счетами достаточно компьютера или только телефона. Все операции происходят в режиме онлайн. Баланс пополняется мгновенно, операции подтверждаются при помощи одноразовых смс-паролей, которые приходят на авторизованный телефон.

Если отправка происходит со счета другого владельца Сбербанка.Онлайн, то он можно перевести по номеру карты или платежным поручением по реквизитам. Первый вариант легче, нужны ФИО получателя и 16-тизначный номер карты.

При этом способе комиссия отправитель не платит, если карты выданы клиентам в одном регионе. Если в разных, то комиссионный сбор составит 1 % от суммы, максимум 1 000 рублей. Деньги поступают мгновенно после подтверждения смской. Пополнение кредиток бесплатно, независимо от регионов. Суточный лимит по сумме — 1 млн. рублей, как в мобильной, так и в веб-версии.

Виртуальные кошельки

Переводить деньги на карту Сбера можно и с виртуальных кошельков. Особой популярностью пользуются Киви, Яндекс.Деньги и Вебмани. За транзакцию сервисы снимают свою комиссию. Как правило, это процент от суммы плюс определенная ставка за перевод. В общей сложности затраты достигают до 3-8 % от суммы операции.

К тому же электронные кошельки все чаще работают только с персональными картами самих владельцев кошельков, которые к ним привязаны. И запрещают перевод средств на карты третьих лиц. Но каждый тип переброски денег можно предварительно проверить: пропустит система или нет. Правила работы в сфере электронных кошельков часто меняются, поэтому сложно однозначно сказать пройдет перевод или нет.

Webmoney

Система Вебмани использует достаточно много способов вывода денег, поэтому клиент может выбрать максимально удобный по соотношению комиссии за услугу и сроком выполнения транзакции. При переводе денег на банковскую карту стандартно взимается комиссия до 5% от суммы вывода. В случае если деньги переводятся на карту, не привязанную к счету Вебмани, срок выполнения операции – до 2 дней. Если к электронному кошельку привязана карта Сбербанка, то вывод на нее обойдется примерно в 2-2,5% от суммы перевода.

Для осуществления транзакции необходимо авторизоваться в личном кабинете Вебмани и в меню выбрать пополнение карты любого банка.

В случае с привязанной картой, необходимо нажать непосредственно на ее номер. После чего выбирается опция «Вывод с кошелька» и вводится сумма для вывода.

QIWI

Размер переводов на карту со счета QIWI составляет 2% + 50 рублей от суммы перевода. Деньги окажутся на карте Сбербанка в течение максимум 5 рабочих дней. Для осуществления пополнения необходимо перейти по веткам:

- Переводы;

- На банковскую карту.

Далее указываются номер банковской карты и сумма платежа.

Когда начать беспокоится и что предпринять, если деньги не пришли

На практике почти всегда при использовании переводов между клиентами Сбербанка, деньги на карту приходят сразу. Почти все платежные электронные системы и многие сторонние банки так же сразу переводят средства и Сбербанк зачисляет их моментально на карту физического лица. Но задаваться вопросом о том, почему долго идут деньги на карту Сбербанка и в чем причина, стоит в разные сроки в зависимости от вида перевода.

Так при безналичном переводе внутри Сбербанка с использованием мобильного банка или личного кабинета деньги должны зачислится сразу, поэтому в течение первых пяти минут волноваться не стоит.

? Однако, если в течении получаса деньги не поступили, можно обратится за помощью в службу работы с клиентами, позвонив по номеру 900 или 8-8005555550.

Если перевод осуществляется иным способом или из другого банка, то необходимо выждать пятидневный срок, при этом не считать выходные и праздники. Лишь спустя это время, если средства не зачислены, стоит обращаться с вопросом по поводу причины не зачисления.

Причин не так много:

- Технический сбой системы. В этом случае специалисты банка разберутся и платеж будет зачислен после устранения проблемы.

- Неверно указаны данные адресата. В этом случае нужно будет писать заявление в банк для отмены операции и возвращения средств.

- Иные причины. О них может сообщить представитель банка при разборе ситуации.

Как в Сбербанк Онлайн узнать, кто отправил деньги на карту?

Выяснить максимально подробную информацию об отправителе денег поможет выписка из истории операций, которую клиент сможет получить в Сбербанк Онлайн, следуя руководству:

- Авторизуйтесь в системе на компьютере или через приложение.

- Перейдите в раздел «Карты» и выберите пластик, на который пришли средства.

- В форме внизу нажмите «Выписка».

- Укажите период, за который нужен отчет.

- Нажмите «Показать выписку», сведения поступят на электронную почту в виде сформированного документа.

Альтернативный способ получить выписку – обратиться в отделение. Правда, здесь услуга предоставляется платно – 15 руб. за операцию.

Если получили перевод от незнакомого лица, явно понимаете, что он ошибочный, не тратьте деньги – отправитель сам узнает об оплошности и отменит операцию. Категорически запрещено переводить средства обратно, если вам позвонил «невнимательный человек», ведь по такой схеме часто действуют мошенники. Для собственного спокойствия можно обратить в банк (офис, контакт-центр, чат в личном кабинете), уведомив, что перевод – ошибка.