Тинькофф: кредит для ип. все достоинства и недостатки по работе с этим банком

Содержание:

- Что же выбрать?

- Виды кредитов для ИП в Тинькофф Банке

- Список необходимых документов для открытия счета

- Анализ отзывов и советы предпринимателям

- Залоги и процентные ставки

- Лимит кэшбэка

- Существующие бизнес-кредиты в Тинькофф Банке

- Краткие характеристики каждого банка

- ? Что не понравилось в Тинькофф Бизнесе

- Плюсы расчетного счета в Тинькофф банке

- Процедура открытия ИП в Тинькофф банке

- Партнёры и бонусы

- Тарифы РКО в банке Тинькофф

- Интерфейсы, баги, фичи, удобство работы

- Какие преимущества?

- #1. Открытие счета быстро и без проволочек

- #2. Отсутствие отделений и очередей

- #3. Длинный расчетный день

- #4. Личный менеджер

- #5. Интернет-банк

- #6. Встроенная бухгалтерия

- #7. Проверка контрагента

- #8. Перенос контактов в новый личный кабинет

- #9. Акции от партнеров

- #10. Минимум работы со счетами

- #11. Распознание счетов

- #12. Процент на остаток

- #13. Широкая партнерская сеть

Что же выбрать?

Несмотря на похожую концепцию и общий подход к услуга для малого бизнеса, обслуживание в Тинькофф и Точке будет заметно отличаться. Первый банк будет стоить дороже, но предложит больше различных сервисов и услуг. Второй обойдется недорого, но не всегда будет удобен растущему бизнесу.

Точка Банк

- Бесплатное открытие счета без визита в банк

- Проект ФК Открытие и Киви Банка

- Обслуживание – от 0 до 3 500 рублей в месяц

- Бесплатные платежи на любом тарифе

- Неограниченное число корпоративных карт

- Зарплата на карты партнеров

- Терминалы для эквайринга покупаются в собственность

- Недорогой валютный контроль

- Бесплатная регистрация ИП

- Интернет-бухгалтерия за 4 000 рублей в год

- Более 30 предложений от партнеров

Тинькофф Бизнес

- Бесплатное открытие счета без визита в банк

- Самостоятельный банк без офисов

- Обслуживание – от 490 до 4 900 рублей в месяц

- Безлимит на платежи – от 490 рублей в месяц

- Вывод до 500 000 рублей на личную карту

- Зарплата на карты Тинькофф Блэк

- Бесплатные эквайринговые терминалы при выполнении условий

- Нецелевые кредиты на развитие бизнеса

- Бесплатная регистрация ИП

- Бесплатная интернет-бухгалтерия

- Более 70 предложений от партнеров

Вывод можно сделать следующий. Точка подойдет тем, кто ограничен в средствах или имеет небольшие обороты. Таким предпринимателям полезно уменьшить расходы на расчетно-кассовое обслуживание. Также она будет интересна тем, кто планирует вести ВЭД – у банка есть несколько выгодных предложений для валютных операций. Активному бизнесмену больше подойдет Тинькофф, который предложит более гибкие условия и разнообразные сервисы.

Виды кредитов для ИП в Тинькофф Банке

Предприниматель, обращаясь в кредитное учреждение, получает не самое привлекательное предложение. Схема работы данного банка основана на дистанционной работе с клиентами, поэтому индивидуальных решений для предпринимателей не разработано. Придется работать по типовым схемам, предлагаемым всем заинтересованным в сотрудничестве с целью получения денег взаймы без залогов и поручительств, а также длительных бюрократических проволочек. Это:

- Кредит на любые цели.

- Оборотный.

- Овердрафт.

Кредит на любые цели

Желающий быстро решить текущие проблемы бизнеса или отрыть новую торговую точку бизнесмен не сможет рассчитывать на сумму большую, чем 500 000 рублей. Она будет предоставлена только на полгода. Для получения не требуется дополнительных документов, составления бизнес-плана и технических обеспечений.

Оборотный

Ссуда предоставляется бизнесмену как физическому лицу. Ее размер не превышает 1 000 000, срок составляет три года. Средства могут быть зачислены на расчетный счет или на личную кредитную карту.

Овердрафт

При постоянном остатке и больших оборотах по счетам ИП предложат овердрафт. Для этого предпринимателю необходимо заплатить небольшую комиссию за открытие возможности пользоваться опцией: без залога и поручительств можно занять сумму от 10000 до 300000 рублей. Транш должен быть погашен в течение 15 дней, при этом деньги будут автоматически списаны с расчетного счета ИП. Каждые 5 дней ИП должен уплачивать комиссию в размере 490 рублей. При каждой просрочке взимается пеня в сумме 1990 рублей. Такое финансирование удобно для покрытия краткосрочных кассовых разрывов.

Список необходимых документов для открытия счета

В различных ситуациях Tinkoff может запросить разные документы в зависимости от конкретного случая. К примеру, если физлицо зарегистрировало ИП более чем три месяца назад, банк может запросить копии бухгалтерских отчетов, справку об уплате налогов и налоговую декларацию.

Тинькофф Банк сам сообщит клиенту, какие документы необходимо предоставить. Для этого Вас попросят в личном кабинете пройти опрос. В результате прохождения опроса клиент узнает, какие документы необходимо ему загрузить.

А вообще минимальный пакет документов такой:

- Индивидуальному предпринимателю понадобится только паспорт.

- Для ООО необходимо предоставить: паспорт директора, приказ о назначении и устав.

Анализ отзывов и советы предпринимателям

Отзывы клиентов о ведении бизнеса с Тинькофф в основном положительные. Но проанализировав их, можно сделать некоторые выводы и дать ряд советов по соблюдению требований Федерального Закона 115-ФЗ.

Они следующие:

- Воспользоваться инструментом банка «Репутация» – ответить на ряд вопросов финансовой организации, касающихся деятельности.

- Платить налоги в соответствии со средней нагрузкой своей сферы деятельности.

- Не выводить все средства со счета.

- Обналичивать не более 30% оборота за последние 3 месяца.

- Переводить на свой счет и счета третьих физических лиц не более 80% оборота последних 3 месяцев.

- Регулярно проверять надежность контрагентов, отсеивать сомнительных партнеров.

Крупных бизнесменов смущает ограничение: в Тинькофф счет на сумму более 500 тыс. ₽ оплатить нельзя. Это можно сделать с помощью двух и более платежей.

Залоги и процентные ставки

Существенными условиями любой ссуды будут:

- Обеспечение. Предпринимателя всегда интересует, насколько банк гибко подходит к этому вопросу, требует ли он только недвижимость и иное имущество или готов рассмотреть залог ценных бумаг, товаров в обороте, факторинговые схемы. В данном случае вариантов, интересующих бизнес, не предлагается.

- Процентные ставки. Их размер и отсутствие скрытых комиссий или иных платежей станет основным фактором при принятии решения. Минимальный размер ставки для ИП составит 12%, но наличие комиссий увеличит реальную стоимость. Досрочное погашение производится без штрафов.

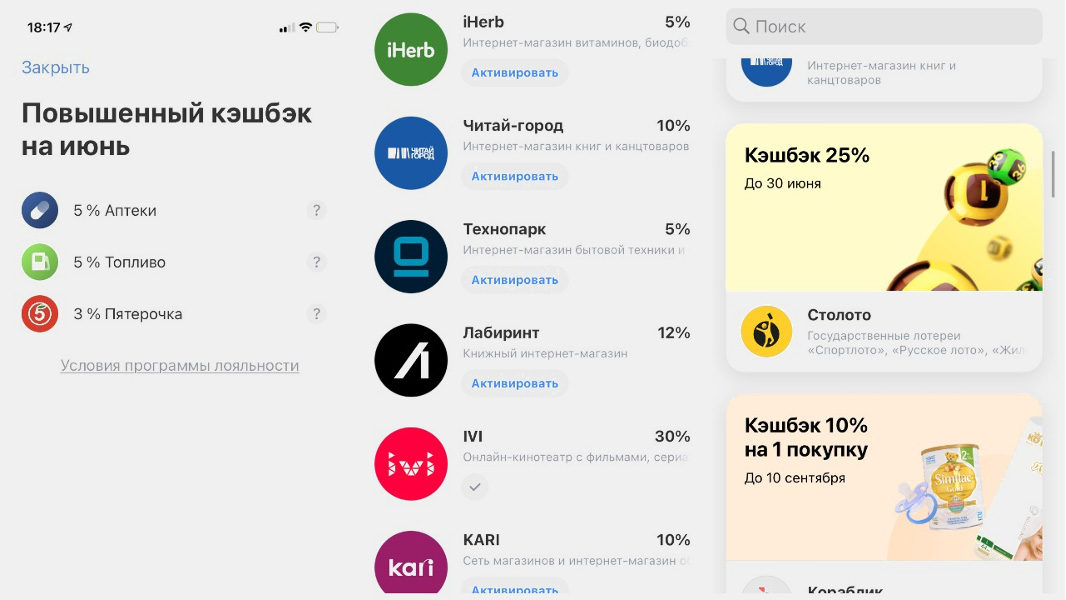

Лимит кэшбэка

• В тарифах у Тинькова, в отличие от Хайса или Точки, маленький подвох: нет указания на то, что по кэшбэку есть лимит начисления. А он есть — 3 000 руб. в месяц. Но это надо запариться и поискать в другом документе на сайте.

• В Точке то же самое: лимит 3 или 5 тысяч в месяц, в зависимости от тарифа.

• И только Хайс щедро готовы отсыпать 15 000 в месяц. По-моему, это бомба: с такой карты выгодно делать крупные покупки и возвращать кэш, который перекрывает стоимость обслуживания в несколько раз.

Карта с такими привилегиями, если вы решите оформить её в любом другом банке отдельно, просто как физлицо, обойдётся примерно в 3000-5000 рублей в год. В Хайсе она входит в один общий тариф вместе с обслуживанием ИП и бухгалтерией — всё за 2 990 руб.

По опыту, если ИП занят работой, то чаще всего у него просто нет времени и возможности следить за всем этим. Он просто тратит деньги и все.

Поэтому Тинькофф и Точка с необходимостью выбирать категории — не очень удобно.

У Точки круто придуманы — кэшбэк на оплату тарифов и процент на остаток по счёту ИП.

С Хайса оплачивать любые покупки и проще, и выгоднее всего.

Существующие бизнес-кредиты в Тинькофф Банке

В зависимости от целей, Тинькофф Банк может выдавать для бизнеса разные виды кредитов – и в каждом есть свои условия.

На любые цели

Это кредит, который предоставляется ИП и ООО (и только открывшимся, и уже действующим). Выдают его без указания целевого назначения и без залога. Составлять бизнес-план тоже не нужно.

Стандартные условия кредитования:

- максимально возможная сумма – 2 миллиона рублей;

- период рассрочки – до 3 лет;

- годовая процентная ставка – 12%.

Полученный по этой программе кредит заемщик может тратить на что угодно, и отчитываться перед банком об этом не нужно – таковы условия договора.

На пополнение оборотных средств

Пополнять оборотные средства нужно как начинающим предпринимателям, так и уже работающему бизнесу, чтобы расширять обороты. Что интересно, по кредиту не нужно искать поручителей, залог имущества тоже не нужен.

Кредит на пополнение оборотных средств в Тинькофф Банке выдадут с такими условиями:

- максимальная сумма – 1 миллион рублей;

- период погашения – до 6 месяцев;

- номинальная процентная ставка – 1% в месяц;

- начисление бонусов на остаток средств – 6% в год.

Деньги переводят на расчетный счет, открытый в этом же банке, а за открытие кредита и дальнейшее обслуживание плата не взимается в течении полугода.

За каждым клиентом закрепляется свой персональный менеджер менеджер, к которому можно обратиться в любой момент, если появятся вопросы.

Под залог недвижимости

Этот кредит выдается начинающим предпринимателям на открытие своего дела, но по условиям он уже считается целевым. Обязательное требование (как следует из названия) – нужно предоставить в залог недвижимость (коммерческую или личную).

Благодаря более жестким требованиям к заемщику, условия по кредиту выгоднее других видов:

- максимальная сумма – до 15 миллионов рублей;

- срок кредитования – до 15 лет;

- процентная ставка – от 9% годовых.

Решение по этому кредиту Тинькофф Банк принимает в течение 2 дней. Если оно положительное, заемщик одновременно получит полгода бесплатного обслуживания расчетного счета.

Овердрафт

Это не совсем кредит – скорее услуга, которая подключается к расчетному счету предпринимателя и позволяет «уйти в минус» по нему. То есть, со счета можно будет оплачивать расходы на бОльшую сумму, чем на нем есть денег. Затем в течение до 45 дней деньги нужно вернуть, после чего кредитная линия возобновляется.

Это более сложный и рискованный продукт, поэтому овердрафт доступен бизнес-клиентам Тинькофф Банка, открывшим счет 3 и более месяца назад.

По услуге овердрафта основные условия такие:

- предельная сумма кредита – 400 тысяч рублей;

- период погашения – до 45 дней;

- ежедневные платежи – 70 рублей;

- комиссия зависит от выбранного тарифа: до 10 тысяч рублей – бесплатно, если больше – от 90 до 590 рублей.;

- в случае просрочки взимается штраф в размере 2% от суммы плюс 990 рублей;

- залог и обеспечение не нужны;

- дополнительные документы при оформлении не нужны.

Первые 2 месяца обслуживания овердрафта будут бесплатны для предпринимателя, а за лимитом можно следить в режиме онлайн.

Краткие характеристики каждого банка

🟡 Тинькофф — когда-то первыми задумались о том, чтобы делать банкинг полностью цифровым. Но со временем как будто «устали» и начали всё чаще проявлять признаки бюрократической корпорации: урезать бонусы, увеличивать тарифы, учащать финмониторинги по поводу и без.

Поэтому я, хоть и был долго их преданным клиентом, ушёл в поисках альтернативы.

Точка — делает классную рекламу, позиционируют себя как банк именно для предпринимателей.

Разберёмся, что они предлагают на самом деле.

️ Хайс — новый банк, который обслуживает только ИП. Утверждают, что такой фокус позволяет им довести процессы и функциональность приложения до совершенства.

Посмотрим.

Гигантов и динозавров банкинга не беру в сравнение. Сбер — дешёвый, но неповоротливый. И с ними у меня был очень неприятный опыт: сливали данные по моему счёту конкурентам, через купленных налоговиков. Альфа хорош всем, кроме цен: 1% от оборота — не очень щадящий тариф.

Начнём, пожалуй.

? Что не понравилось в Тинькофф Бизнесе

Список тут поменьше, но пара моментов лично меня немного расстраивают.

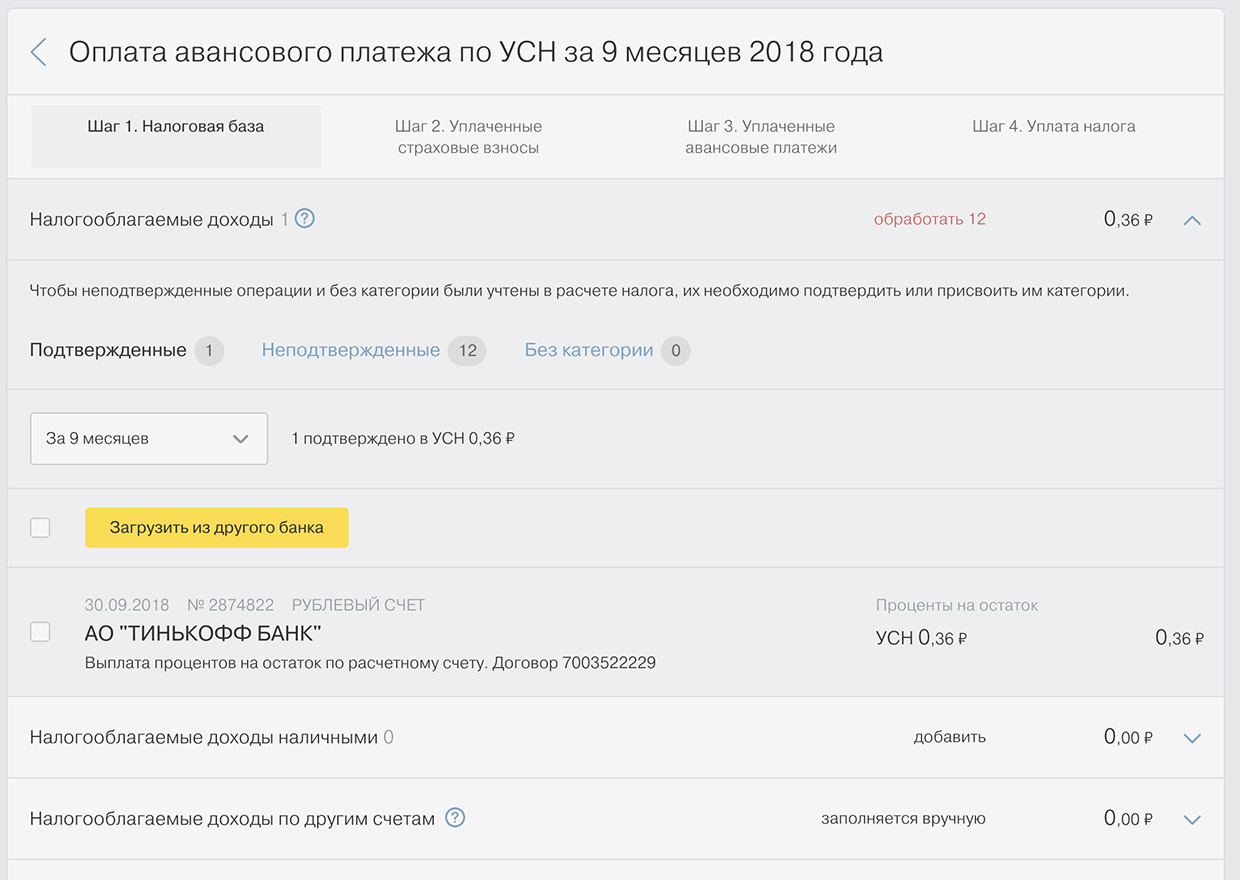

Не получится отделаться встроенной бухгалтерией

Где нажать, чтобы «всё оплатилось» прямо сейчас?

Где нажать, чтобы «всё оплатилось» прямо сейчас?

В Тинькофф Бизнесе есть своя система бухгалтерии. Можно получить электронную подпись онлайн и обходиться без внешних сервисов для отправки и оплаты платёжных поручений. И есть вариант платить взносы в налоговую.

Но интерфейс (особенно в расчетах с ФНС) пока не из простых. Нет режима «я дурак, куда нажать, чтобы всё оплатить сразу». Те, кто не первый год ведет бизнес, легко разберутся и так. Но пока что я предпочитаю Контур.Эльбу. Айфон и его волшебная простота избаловали, сорри.

Ох уж этот овердрафт

Зашел однажды в приложение и увидел: под балансом счёта появились не мои деньги. Овердрафт – возможность свободно «уйти в минус» при острой необходимости. С одной стороны, это удобно.

Но с другой, я его не просил подключать. А чтобы отключить, понадобилось пройти три круга продающих скриптов с сотрудником техподдержки. Отключили.

Плюсы расчетного счета в Тинькофф банке

Оформление РКО для ИП в банке Тинькофф дает предпринимателю следующие преимущества:

- Счет открывается бесплатно и дистанционно.

- Продолжительность платежного дня – с 01-00 до 21-00 по Москве в будние дни.

- Возможность бесплатных переводов на личную банковскую карту, открытую в Тинькофф (от 150 тыс. до 1 млн. ₽ в мес. в зависимости от тарифа).

- Возможность неограниченного использования бизнес карты для оффлайн и онлайн покупок в любых магазинах. Данная карта привязана к расчетному счету и, в принципе, нет особой необходимости переводить находящиеся там средства на другие карты.

- Наличие дополнительных возможностей – удобных торгового и интернет-эквайринга, бухгалтерского обслуживания на любом налоговом режиме, валютных счетов и простого валютного контроля.

Процедура открытия ИП в Тинькофф банке

Как упоминалось ранее, Тинькофф является онлайн-банком, по этой причине для того чтобы воспользоваться услугой открытия ИП, вам не потребуется тратить время на личное посещение одного из филиалов. Вся процедура регистрации ИП при помощи Тинькофф банка осуществляется дистанционно. Если вы приняли решение воспользоваться помощью описываемой банковской структуры для того, чтобы зарегистрироваться в качестве индивидуального предпринимателя, то вам предстоит совершить следующие действия:

- В самом начале вам необходимо посетить сайт описываемой банковской структуры и перейти в раздел регистрации ИП.

- В специальную форму вам потребуется внести номер своего мобильного телефона.

- Далее вам потребуется дождаться момента, когда с вами свяжется сотрудник банка и задаст вам несколько вопросов о вашем бизнесе, а также окажет помощь в выборе подходящего ОКВЭД и системы налогообложения.

- После звонка сотрудника банковской структуры за вами будет зарезервирован счет в Тинькофф банке. Также вам выдадут пароль и логин для входа в личный кабинет онлайн-сервиса описываемой банковской структуры.

- Далее вам потребуется посетить личный кабинет в онлайн-сервисе для того, чтобы отправить сканированные копии ИНН при его наличии, а также вашего паспорта. Если вы желаете, чтобы банковская структура выпустила для вас электронную подпись, то вам потребуется также отправить фотографию СНИЛС.

- Спустя сутки после оформления заявки на регистрацию в качестве ИП с вами встретится менеджер описываемой банковской структуры, чтобы вы могли подписать все необходимые документы. Правила банковской структуры позволяют клиентам самостоятельно выбрать место и время встречи с менеджером, что является довольно удобным.

- На следующий день после подписания необходимых документов сотрудники описываемой банковской структуры заполнят за вас заявление на регистрацию ИП. Если после открытия ИП вы планируете использовать упрощенную систему налогообложения, то работники банковской структуры оформят для вас переход на УСН. Будет проведена максимально тщательная проверка предоставленных вами документов перед отправкой их в налоговую службу.

- На четвертый день после оформления заявки все необходимые для регистрации ИП документы будут снабжены электронной подписью и отправлены в налоговую службу при помощи сети интернет.

- Обычно налоговая служба обрабатывает запросы на открытие ИП в течение трех суток. По этой причине вам придется немного подождать. После того, как ваш запрос будет рассмотрен, на вашу электронную почту налоговая служба вышлет уведомление о том, что вы были успешно зарегистрированы в качестве индивидуального предпринимателя. В этом уведомлении вы сможете отыскать коды статистики, а также лист записи ЕГРИП.

Вам будет полезно узнать о том, что как только налоговая служба завершит процесс регистрации вашего ИП, описываемая банковская структура активирует зарезервированный для вас расчетный счет, что позволит вам использовать его для хранения средств и совершения расчетов с контрагентами. Таким образом, на то, чтобы зарегистрироваться в качестве индивидуального предпринимателя при помощи услуг описываемой банковской структуры, вам потребуется 5-7 суток. При этом все необходимые манипуляции вы сможете сделать, не выходя из дома.

Партнёры и бонусы

Те самые рекламные «до 30%» даёт далеко не каждый партнёр. Нашёл только онлайн-кинотеатр ivi. Неплохо! Но остальные 5-10% скидок, часто одноразовых, на единичную покупку. В общем, эта система больше похожа на купоны, чем на партнёрскую программу.

У Точки список партнёров по карте вообще ведёт на страницу 404, так что их кэшбэк — кот в мешке.

Но у Точки есть кэшбэк не только на покупки по карте, но и при использовании счета ИП. Он начисляется на переводы рекламным площадкам, при оплате всяких взносов в налоговую. В виде баллов, правда. Но их можно и потратить виртуально, и обменять на настоящие деньги. Это крутая штука.

️ Хайс-карта на фоне других заметно выше уровнем. Это премиальная Visa Signature со всеми положенными премиальными плюшками.

Я как-то привык думать, что партнёры по кэшбэку — это никому не нужные сервисы, которые стараются хоть так привлечь клиентов. Но у премиум-Visa вполне рабочие вещи: сетевые супермаркеты, которые есть по всей стране, типа Магнита, Ленты, Азбуки вкуса. Заправки Лукойл, такси Gett — я лично всё это использую вполне регулярно, так что тут приятно удивлён.

– SkillBox: до 55% скидка на обучение

– Okko, онлайн-кинотеатр: до 50% на подписку

– Литрес: до 25% скидка на электронные книги

– AliExpress: купон на скидку при оплате

– Золотое Яблоко, косметика: до 10%

– Азбука Вкуса: в 3 раза больше баллов и бесплатная доставка

– Магнит: в 3 раза больше баллов

– Лукойл: в 3 раза больше баллов

– Gett Taxi Бизнес: скидка 15%

– Ламода: скидка до 15%

Это только малая часть. Сами видите, нужные и полезные сервисы и магазины. И даже скидки на онлайн-кинотеатр уже не 30, а 50% 🙂

Тарифы РКО в банке Тинькофф

До 3% на остаток по расчетному счету Открытие 0 ₽ Обслуживание от 490 ₽ Стоимость транзакции от 19 до 49 ₽ Срок открытия до 24 часов

Расчетно кассовое обслуживание в банке Тинькофф предусматривает 3 тарифных плана, с каждым из которых можно ознакомиться в таблице ниже.

| Тариф | «Простой» | «Продвинутый» | «Профессиональный» |

|---|---|---|---|

| Цена за обслуживание в месяц | Бесплатно: • При условии, что за прошлый и текущий мес. отсутствовали операции по счету. • При совершении покупок от 50 тысяч рублей за предыдущий месяц. В остальных случаях взимается плата в размере 450 рублей. | Бесплатно в случае, если за предыдущий месяц были совершенны покупки на сумму свыше 200 тысяч рублей. В остальных случаях Тинькофф забирает за обслуживание счета 1990 рублей. | 4990 рублей. |

| Начисление процентов на остаток | 0,5%, max. 1000 руб. | 1%, max. 4000 руб. | 2%, max. 10000 руб. |

| Комиссионный сбор за пополнение счета | • Через банкоматы Тинькофф — 0,15% мин. 99 ₽. • 0,3% мин. 290 ₽ в банкоматах других банковских учреждений. | • 0% до 300 000 ₽ в банкоматах сети Тинькофф. • Свыше 300 000 ₽ — 0,1% мин. 79 ₽ • 0,25% мин. 290 ₽ в банкоматах сторонних банков. | • 0% до 1 млн. ₽ в банкоматах сети Тинькофф. • Свыше 1 млн. ₽ — 0,1% мин. 59 ₽. • 0,15% мин. 290 ₽ в банкоматах сторонних банков. |

| Комиссионный сбор за снятие наличных в банке Тинькофф | • 1,5% + 99 ₽ до 400 тысяч в национальной валюте. • 5% + 99 ₽ до 1 млн. рублей. • 15% + 99 ₽, свыше 1 млн. рублей. | • 1% + 79 ₽ до 400 тысяч в национальной валюте. • 5% + 79 ₽ до 2 млн. рублей. • 15% + 79 ₽, свыше 2 млн. рублей. | • 1% + 59 ₽ до 800 тысяч в национальной валюте. • 5% + 59 ₽ до 2 млн. рублей. • 15% + 59 ₽, свыше 2 млн. рублей. |

*** Цена за обслуживание счета будет та же самая при абсолютно любом количестве счетов ИП либо ООО и не будет зависеть от валюты счета.

Обратите внимание! Стоимость обслуживания РКО в первые 2 месяца в банке Тинькофф бесплатные на любом из тарифных планов. Еще комиссия взимается за использование дополнительных услуг

К примеру, за межбанковские переводы будет списываться сумма:

Еще комиссия взимается за использование дополнительных услуг. К примеру, за межбанковские переводы будет списываться сумма:

- 49 рублей на ТП «Простой».

- 29 рублей на ТП «Продвинутый».

- 19 рублей на ТП «Профессиональный»

В случае СМС информирования первые 2 месяца услуга предоставляется бесплатно, а по истечению бесплатного периода — 990 рублейв год или же 99 рублейежемесячно за каждый подключенный контактный номер телефона.

Также стоит обратить внимание на установленные платежные лимиты банком Тинькофф на 1 месяц. Так при переводе денежных средств на банковскую карту и физлицам либо снятии наличных свыше выдвинутого ограничения списывается дополнительная комиссия в размере 2990 рублей

Такой же комиссионный сбор начисляется клиентам за перевод в иностранной валюте по курсу Центрального Банка.

Чтобы ИП либо юридическому лицу зачислять наличные, для начала необходимо получить в Тинькофф Банке бизнес карту (она же корпоративная). Комиссия за перевод на корпоративную карту составляет 2,99% от суммы вне зависимости от тарифного плана.

РКО на тарифе «Премиум» в Тинькофф

Для предпринимателей, которые хотят использовать индивидуальный пакет услуг, Тинькофф Банк представляет тарифный план «Премиум». 24 990 рублей в месяц, ровно столько стоит обслуживание РКО на премиальном тарифном плане. Клиентам, подключенным к данному тарифу, доступны бесплатные переводы физическим лицам и платежи, а также начисление заработной платы и дивидендов.

ИП, которые выбрали тариф «Премиум» получают доступ к экосистеме «Open API» для обмена данными. Помимо этого предпринимателям банк предлагает кредит на выгодных условиях для пополнения оборотки. Согласно договору на подключение РКО, бизнесмены смогут оказывать услуги, как только расчетный счет будет открыт.

Интерфейсы, баги, фичи, удобство работы

🟡 Тинькофф

Приложение работает шустро, но не всегда интуитивно понятно, где что искать.

Для карты — отдельное приложение, для бухгалтерии — ещё одно. Каждый раз загрузка, ввод пароля заново и т.п. Выписать счёт надо в одном приложении, налоги заплатить в другом, а деньги на карте — в третьем. И интерфейсы не совсем одинаковые, путаешься.

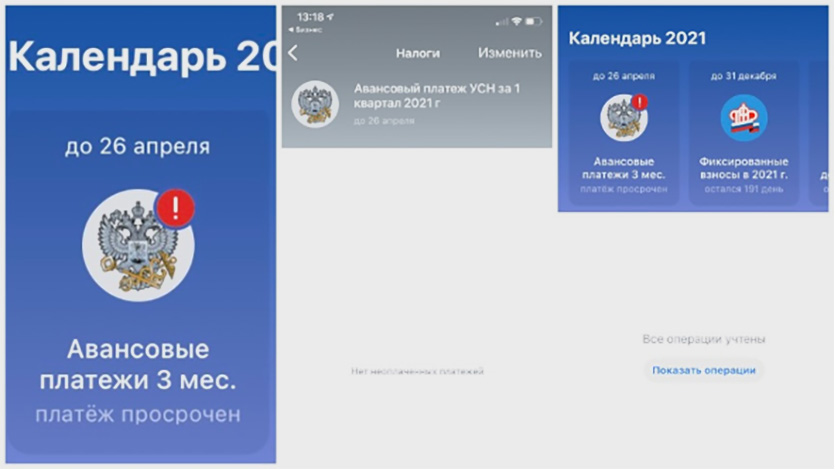

В приложении Бухгалтерия данные могут отображаться неверно. Приложение упорно выдаёт мне красный знак о просроченном платеже в налоговую, который был давно оплачен. Захожу, выхожу — оплаченный платёж так и висит «просроченным».

В приложении Бухгалтерия данные могут отображаться неверно. Приложение упорно выдаёт мне красный знак о просроченном платеже в налоговую, который был давно оплачен. Захожу, выхожу — оплаченный платёж так и висит «просроченным».

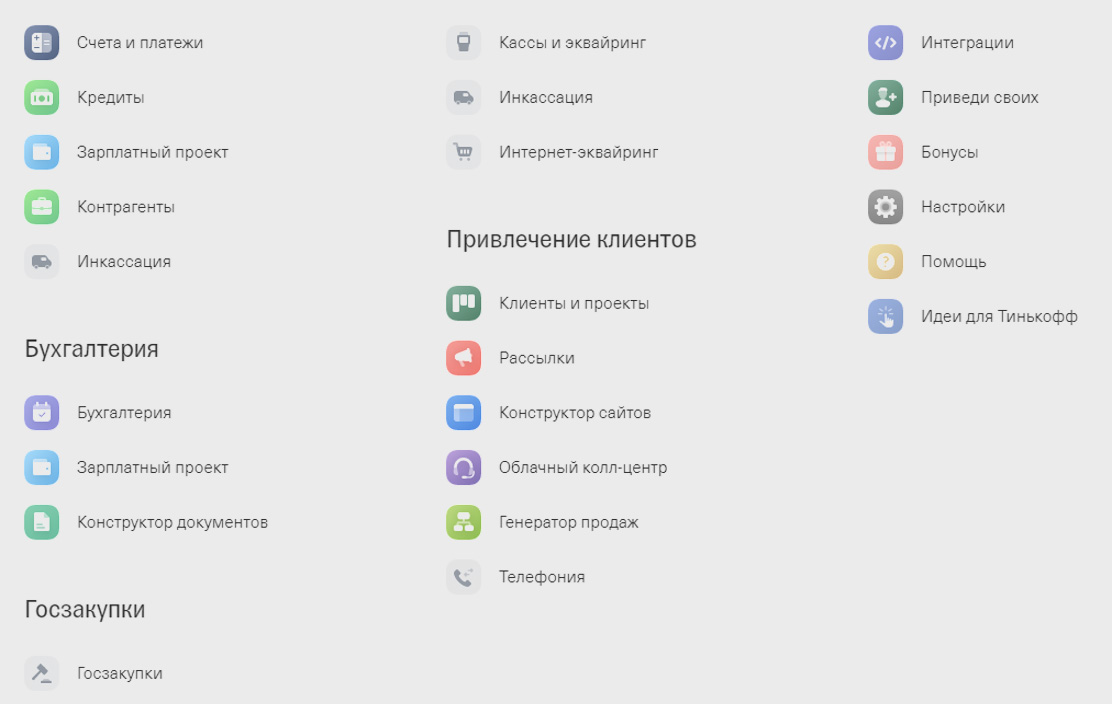

Десктопная версия банка у Тинькофф для меня неудобна. Куча функций, которые мало кому вообще нужны.

Полезешь что-то искать, а на тебя выпадает стопка левых сервисов типа госзакупок или конструктора сайтов. Какая-то Почта России: и за газ заплатить, и пенсию получить, и тушёнки купить.

Могу быть резковат — но мне это кажется бардаком. Принцип «единого окна», по-моему, не так работает.

Могу быть резковат — но мне это кажется бардаком. Принцип «единого окна», по-моему, не так работает.

Ах, да, и всплывающая реклама их «бизнес-блога» — раздражает. Хотя блог хороший, читаю под настроение. Но не когда надо срочно что-то оплатить.

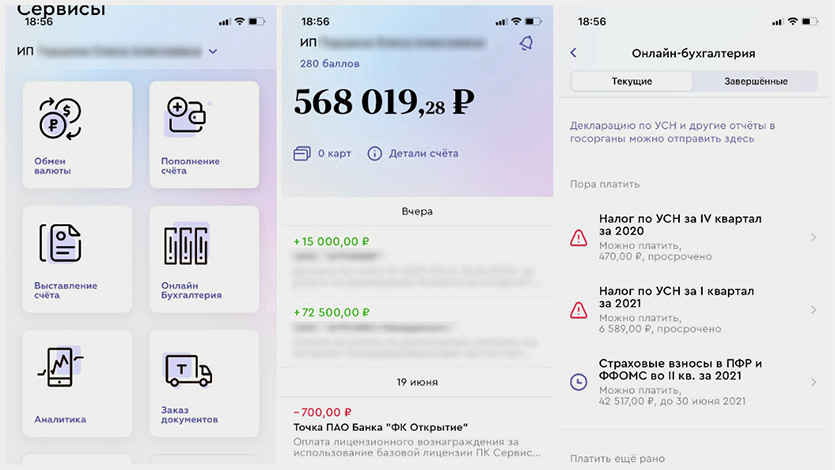

Банк Точка

Уже радует, что хотя бы бухгалтерия находится в том же приложении, что и р/с ИП. Дизайн приложения на любителя — хотя это вкусовщина, конечно. Но для меня всё мелко, тесно, слишком много понаписано лишнего. А так — все стандартные функции.

Однако, есть некоторые трудности и нюансы.

Однако, есть некоторые трудности и нюансы.

Когда я переходил сюда из другого банка, то, чтобы онлайн-бухгалтерия сошлась, нужно было ждать окончания календарного года. В тарифе за 3500 руб. нет возможности залить все совершённые ранее платёжки, чтобы всё посчиталось. Эта опция есть только в самом дорогом тарифе — что несправедливо и не оправдано.

В бухгалтерии, если считаешь и платишь всё сам — нужно отмечать оплаченное вручную, иначе система автоматически будет напоминать даже про оплаченные платежи в налоговую/ПФР.

Платить по счетам удобно с десктоп-версии, контрагенты запоминаются: стоит начать заполнять, вся информация подтягивается автоматически. Но в мобильном приложении мне неудобно и бесит. Я оттуда могу только между своим счётом и картой деньги гонять. В остальных случаях — приходится открывать ноут, чтобы что-то понять.

️ Банк Хайс

Первыми реализовали гениальную, на мой взгляд, вещь — совместили банк для ИП и для физлиц в одном приложении.

С карты на р/с и обратно переключаетесь свайпом внутри единого приложения. Всё наглядно, быстро, под рукой, и управлять средствами гораздо удобнее: потому что все деньги и документы перед глазами.

Нет ничего лишнего. Никаких «ненавязчивых» предложений оформить страховку и подключить ненужные сервисы. Только счет ИП, бухгалтерия, карта. Всё. Простота и минимализм.

Но у них вообще нет версии на десктопе. Только мобильное приложение

Для кого это важно — учитывайте. Я почти всё делаю с телефона, и мне удобно иметь не урезанный, а полный функционал в кармане

Во всех остальных мобильных банках функционал в приложении отличается от полного функционала в десктопе. Когда мне из мобильного приложения Точки нужно было, например, отправить, платёжное поручение в подтверждения оплаты — я не мог этого сделать. Не было такой опции ещё недавно.

В Хайсе с телефона можно сделать вообще всё.

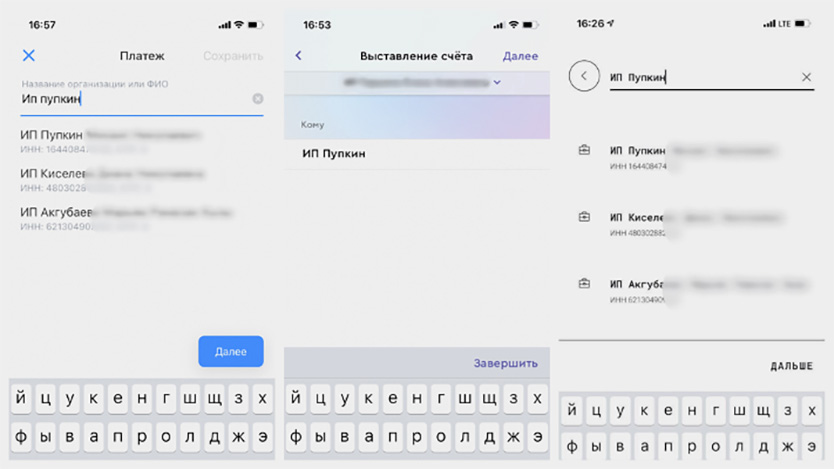

Я поначалу опасался, что будет неудобно со счетами и платёжками, но нет. Все нужные поля заполняются автоматом по УИН, если это бюджетные платежи. Если другим контрагентам — тоже достаточно начать вводить ИНН или название организации и срабатывает поиск.

У Тинькоффа и Хайса поиск выдаёт похожие результаты, а вот Точка вообще ничего не видит.

У Тинькоффа и Хайса поиск выдаёт похожие результаты, а вот Точка вообще ничего не видит.

Руками пока ничего ни разу не пришлось вводить. Большинство данных подтягиваются автоматически, либо копипастой удобно всё вставляется из счёта. На крайний случай — по запросу в чат они сами создают платёжку, остаётся только проверить и исполнить.

У Хайса нет десктопного приложения, но они со смартфона дали возможность работать полноценно. А вот Точка проигрывает по мобильности.

Тинькофф, к сожалению, потеряли пальму первенства в списке самых удобных и «цифровых».

Какие преимущества?

Мы нашли у РКО Тинькофф-банка 13 преимуществ. Далее подробно о них.

#1. Открытие счета быстро и без проволочек

Предприниматель получит счет в Тинькофф-банке через 1-2 рабочих дня после того, как подаст заявку. А реквизиты выдадут сразу: можно получать деньги от партнеров, даже если счет еще не открыт.

Для оформления РКО в Тинькофф-банке нужен минимум документов. Какие – расскажем далее.

#2. Отсутствие отделений и очередей

Обслуживание в Тинькофф-банке удаленное. Если что-то случилось, не нужно искать отделение и тратить время на поездку. Предприниматель пишет в чат или звонит по телефону, его проблему сразу начинает решать служба поддержки.

Если нужно что-то подписать, курьер Тинькофф-банка сам приедет к клиенту. О встрече предупредят заранее. Сотрудник банка подъедет туда, куда удобно предпринимателю.

#3. Длинный расчетный день

В Тинькофф платежи в другие банки отправляются и принимаются с 1:00 до 21:00 по московскому времени. Это 20 часов в сутки. А внутри банка деньги ходят круглосуточно.

#4. Личный менеджер

Если предприятие большое, предприниматель может пользоваться услугой «личный менеджер». Тинькофф-банк выделит специалиста, который будет в курсе всех дел компании и сможет оперативно решать вопросы. В рабочее время он всегда на связи.

#5. Интернет-банк

Интернет-банк Тинькоффа доступен на смартфонах, компьютерах и планшетах. Для устройств с iOS и Android банк разработал приложения. В них в два-три клика можно получить доступ ко всей информации по счету.

#6. Встроенная бухгалтерия

Тинькофф-банк подготовит отчетность по налогам и отправит документы подпись через Личный кабинет. Услуга доступна как для ИП, так и для ООО.

Предприниматели, работающие без сотрудников на УСН, получат от Тинькофф-банка налоговую декларацию. Ее нужно только подписать: специалисты банка сами отправят документ в налоговую. Так предприниматель экономит на бухгалтере.

#7. Проверка контрагента

Начиная бизнес с новым партнером, предприниматель может проверить его через Тинькофф-банк. Если со счетами контрагента что-то не так, Тинькофф предупредит об этом. Услуга бесплатная.

#8. Перенос контактов в новый личный кабинет

Если раньше у предпринимателя был счет в другом банке, Тинькофф-банк перенесет контакты в новый личный кабинет. А еще отправит уведомления всем партнерам: они сразу узнают, какие реквизиты нового счета.

#9. Акции от партнеров

Тинькофф-банк сотрудничает с:

- рекламными компаниями

- кадровыми агентствами

- IT-компаниями

- другими организациями, способными помочь бизнесу.tinkoff-banktinkoff-bank

Они дадут скидки и подарки для клиентов Тинькофф-банка. Например, 3 месяца бесплатного обслуживания в бухгалтерском сервисе. Или бесплатный подбор нового сотрудника.

#10. Минимум работы со счетами

Предприниматель с РКО в Тинькофф-банке не тратит лишнее время на работу со счетами. Банк самостоятельно:

- рассчитает НДС и подскажет, как оплатить

- заполнит «платежки»

- отправит счета партнерам по бизнесу.

Информация о «платежках» есть в личном кабинете. Предприниматель может посмотреть, кто из партнеров уже оплатил товар, а кто еще не перевел деньги.

#11. Распознание счетов

Приложение Тинькофф-банка распознает бумажный счет и перенесет его реквизиты в электронный вид. Для этого нужно перевести счет в формат PDF или JPEG.

#12. Процент на остаток

Тинькофф-банк начислит до 3% на деньги, которые лежат на счету предпринимателя. Открывать вклад не нужно. Средства доступны в любой момент.

#13. Широкая партнерская сеть

Тинькофф-банк сотрудничает с 300 партнерами. Это банки и компании по приему платежей через терминалы. Пополнить баланс счета через устройства партнеров Тинькофф-банка можно без комиссий.