Как рассчитывается инфляция: формула расчета

Содержание:

- Экстремальная инфляция: гиперинфляция и стагфляция

- Причины и последствия

- Уравнение обращения денег Фишера на практике

- Как рассчитывается инфляция? Формула расчета уровня инфляции

- Способы расчета инфляционного уровня

- Формула Фишера

- задний план

- Примеры решения задач

- Частотная формула

- Как рассчитывается индекс инфляции товаров и услуг

- Главные выводы

Экстремальная инфляция: гиперинфляция и стагфляция

Когда инфляцию не держат под контролем, это обычно называют гиперинфляцией или стагфляцией. Эти термины описывают неконтролируемую инфляцию, которая наносит вред покупательной способности потребителей и экономике.

Что такое гиперинфляция?

Гиперинфляция возникает, когда инфляция быстро растет, а стоимость валюты страны быстро падает. Экономисты определяют гиперинфляцию, когда происходит рост цен не менее чем на 50% каждый месяц. Хотя и редко, но в прошлом случаи гиперинфляции имели место во время гражданских беспорядков, во время войны или при смене режимов, что фактически обесценивало валюту.

Возможно, самый известный пример гиперинфляции имел место в Веймарской Германии в начале 1920-х годов. Цены росли на десятки тысяч процентов каждый месяц, что очень сильно повредило немецкой экономике.

Что такое стагфляция?

Стагфляция возникает, когда инфляция остается высокой, но экономика страны не растет, а безработица в ней растет. Обычно, когда растет безработица, потребительский спрос снижается, поскольку люди более внимательно следят за своими расходами. Это снижение спроса снижает цены, помогая изменить вашу покупательную способность.

Однако, когда происходит стагфляция, цены остаются высокими даже при сокращении потребительских расходов, что делает покупку тех же товаров все более дорогостоящей. Например, в США в середине-конце 1970-х годов наблюдалась стагфляция, а высокие цены из-за нефтяных эмбарго ОПЕК привели к росту инфляции, даже когда рецессия снизила ВВП и увеличила безработицу.

Причины и последствия

С одной стороны, в экономике есть денежная масса, с другой – товары и услуги, которые производятся в стране и которые обеспечены этой денежной массой. Когда по какой-то причине денег становится больше, то получается, что эти “лишние” средства не обеспечены товарами. Так и возникает инфляция, если объяснять простым языком.

Но почему денег становится больше? Причины возникновения инфляции:

- Государство включило печатный станок, чтобы покрыть возросшие расходы, например, на ведение войн, выплату долгов, выполнение предвыборных обещаний по увеличению зарплат и т. д. В результате баланс нарушается. Инфляция растет, а производство нет. На руках у населения возникает переизбыток денег, спрос на товары и услуги увеличивается и может привести к возникновению дефицита.

- Непродуманная политика Центробанка, одной из функций которого является регулирование денежно-кредитного рынка с помощью ключевой ставки. Низкая ставка приводит к снижению процентов по кредитованию. В результате граждане и предприятия получают слишком много свободных денег, которые пускают в оборот. Наоборот, слишком высокая ключевая ставка дает обратный эффект. Никто не хочет брать дорогие кредиты, спрос падает, производство замирает. Возникает дисбаланс.

- К такому же результату приведет массовый невозврат кредитных средств по причине слишком лояльных условий их выдачи.

- Чрезмерное количество монополий. Для тех, кто не знает, это когда одно крупное предприятие контролирует рынок продукта или услуги. Там нет места конкуренции, поэтому цену монополист устанавливает, какую захочет.

- Баланс нарушается и в случае снижения объема производства в стране, который становится меньше объема денег.

Это далеко не все причины. В каждой стране есть и свои, специфические. Например, слишком большая зависимость от импорта, что приводит к обесцениванию национальной валюты. Или высокий уровень коррупции в стране, когда на руках оказывается много “легких” денег и их вкладывают в элитную недвижимость, другие предметы роскоши. Продавцы этим пользуются, взвинчивая цены до небес.

Социально-экономические последствия инфляционного процесса:

- Снижение уровня жизни населения и заметное расслоение общества на бедных и богатых.

- Утрата доверия к национальной валюте и массовый спрос на устойчивую иностранную.

- Дефицит товаров, падение производства.

- Снижение доходов предприятия, как следствие, увеличение безработицы. Предприятия стараются сократить расходы, сокращая персонал.

- Социальная напряженность в обществе, рост преступности.

- Потеря доверия к власти и ее экономической политике, что может вызвать самые непредсказуемые последствия.

- Стагнация в экономике или ее спад.

Уравнение обращения денег Фишера на практике

На практике формула Ирвинга Фишера сообщает нам о том, что общая сумма всех выплат равна сумме стоимостей всех товаров, ранее поступивших в оборот. Уравнение Фишера показывает, что средний ценовой уровень на продукцию напрямую зависит от количества денег и скорости их оборота.

Благодаря формуле обращения денег, становится более ясным представление о внутренних функциональных связях денежных и товарных рынков. При малейшем изменении значения хотя бы одного элемента формулы изменятся и значения других.

Так, например, при условии роста общей денежной массы (M) и относительной стабильности скорости обращения денежной единицы (V), могут изменяться как значения цен (P), так и общий объем производства (Y).

Уравнение в математике

В математике формула имеет следующий вид:

M x V=P x Q

где:

M – общая денежная масса

V – средняя скорость оборота денежной единицы

P – среднее значение цен на товары

Q – количество проданных продуктов/оказанных услуг.

Иначе говоря, количество денег в обороте, помноженное на количество оборотов/год в актах купли-продажи, равно объему числа безработных (ВНП)

Эффект Фишера

Основываясь на выведенном Фишером уравнении, позже сложился так называемый «эффект Фишера», суть которого заключена в следующем: при условии, что общая денежная масса увеличивается, процентная ставка снижается, спрос на деньги убывает. В обратном случае, когда цены повышаются, спрос на деньги и процентные ставки снова увеличивается.

Дальнейшая судьба уравнения

В более поздние годы существования формулы она не раз видоизменялась. В конечном итоге уравнение Фишера выглядело так: M=kPY, где k – обратная скорости обращения денежной единицы величина (k=1/V).

При всём этом средняя скорость оборота денежных средств – величина постоянная. На практике формула Фишера действительно несколько упрощает взаимосвязи, однако она не пригодна под условия высокой инфляции, изменения скорости денежного оборота.

Как рассчитывается инфляция? Формула расчета уровня инфляции

| Уровень инфляции в январе 2020: | 0,40% |

| Уровень инфляции с начала 2020 года: | 0,40% |

| Уровень инфляции в декабре 2019: | 0,36% |

| Уровень инфляции в январе 2019: | 1,01% |

| Уровень инфляции в январе 2019 с начала года: | 1,01% |

| Уровень инфляции в 2019: | 3,05% |

| Уровень инфляции за 12 месяцев:

(годовое исчисление) |

2,42% |

| Уровень инфляции за 60 месяцев (5 лет): | 26,71% |

| Уровень инфляции за 120 месяцев (10 лет): | 88,77% |

| Янв. | Февр. | Март | Апр. | Май | Июнь | Июль | Авг. | Сент. | Окт. | Нояб. | Дек. | Всего | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| За месяц, % | 0,40 | 0,40 |

| Янв. | Февр. | Март | Апр. | Май | Июнь | Июль | Авг. | Сент. | Окт. | Нояб. | Дек. | Всего | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| В годовом исчислении (12 мес), % | 2,42 | 0,40 |

| Янв. | Февр. | Март | Апр. | Май | Июнь | Июль | Авг. | Сент. | Окт. | Нояб. | Дек. | Всего | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Прогрессирующая (с начала года), % | 0,40 | 0,40 |

Как известно, инфляция – это динамическое явление, которое имеет тенденции к росту. Поэтому выделяют такое понятие как темпы (или уровень) инфляции. Уровень демонстрирует скорость увеличения цен на основные товары и услуги. Исходя из темпов роста инфляции, выделяют ее виды:

- Ползучая ( 10% в год)

- Скачкообразная ( 50-200% в год)

- Гиперинфляция ( 50% в месяц)

Существуют основные показатели, характеризующие уровень инфляции в стране, которые выражены в индексах:

Стоимости жизни (розничная стоимость товаров, используемых различным категориями населения)

Потребительских цен (розничная стоимость товаров, входящих в состав рыночной корзины.)

Оптовых цен (оптовая стоимость товаров)

Цен производителя (отпускная стоимость промышленных и сельскохозяйственных товаров, а также цены на осуществление грузовых транспортных перевозок)

Способы расчета инфляционного уровня

Формула уровня инфляции разрабатывалась на протяжении долгого времени. Столетиями различные ученые, специалисты, финансовые аналитики пытались сформировать наиболее точные методы подсчета, чтобы предельно ясно оценить происходящие в стране инфляционные процессы. На данный момент для расчета кризиса используют несколько методик, которые эффективно проявили себя.

Метод Ласпейреса

Данный способ был разработан в XIX веке немецким ученым и статистиком Этьеном Ласпейресом. Формула ученого базируется на сравнительном анализе потребительско-продуктовой корзины в текущем (расчетном) периоде и базисном. Указывая на ценовое колебание, индекс также исключает какие-либо происходящие изменения в самой структуре народного потребления. Поэтому данная формула обладает следующими нюансами:

- При стабильном росте цен расчет по формуле показывает завышенную оценку кризиса.

- При снижении ценовой стоимости продукции итог может оказаться слишком заниженным.

Формула Ласпейреса

Формула Ласпейреса

Способ Пааше

В 1874 году германский финансист Герман Пааше предложил свою теорию по определению уровня инфляции. Способ базируется на сравнительном анализе потребительских расходов за рассматриваемый отрезок времени с аналогичным ассортиментом базисного периода. Используя формулу Пааше, аналитики понимают, какие именно произошли изменения по ценовой оценке продукции/товаров. Но метод Пааше обладает и недостатком – данная формула не может учитывать изменения в доходности населения. Вследствие чего результаты могут быть как завышенными, так и заниженными.

Формула Пааше

Формула Пааше

Формула Фишера

Как становится понятным, обе теории расчета уровня инфляции несут погрешности. Учитывая это, современный ведущий финансист-аналитик из США Джон Фишер разработал новую формулу на базе уже рассмотренных. Но данная методика, которая объединила в себе метод Пааше и Ласпейреса еще не получила широкого распространения.

Формула Фишера

Формула Фишера

Методика «Гамбургера» или «Биг-Мака»

Это довольно любопытная версия для определения уровня инфляционных процессов. Свое название она получила именно по аналогии с известным гамбургером от Макдональдса, широко распространенным практически по всему миру. Именно стоимость данного представителя кухни фастфуда в разных странах и позволяет определить точный индекс оценочной стоимости одного и того же товара в разных странах.

Ведь Биг-Мак также содержит в себе все продукты из потребительской корзины (хлеб, сыр, зелень, помидоры и пр.). В го стоимость также заложены аренда торговой площадки и зарплата работников. Индекс Гамбургера позволяет понять, насколько недооценены валютные единицы в разных странах (причем валютная недооценка складывается искусственно, самим государством). Но ведущие экономисты не принимают такие показатели всерьез.

Формула Фишера

Впервые эта формула была опубликована в 1911 году в книге “Покупательная сила денег. Ее определение и отношение к кредиту, проценту и кризисам” американского экономиста-математика Ирвинга Фишера, профессора политической экономии Йельского университета США и до сих пор является «знаменем» монетаристов. В современной трактовке она имеет следующий вид:

Dwt*Pwt*WWPo = St*M2t ,

где

Dwt — базисный дефлятор ВВП в году t;

Pwt — базисный темп ВВП в году t;

WWPо — значение ВВП в базисном году;

St — скорость «оборота» денежной массы в году t;

M2t — значение денежной массы М2 на начало года t.

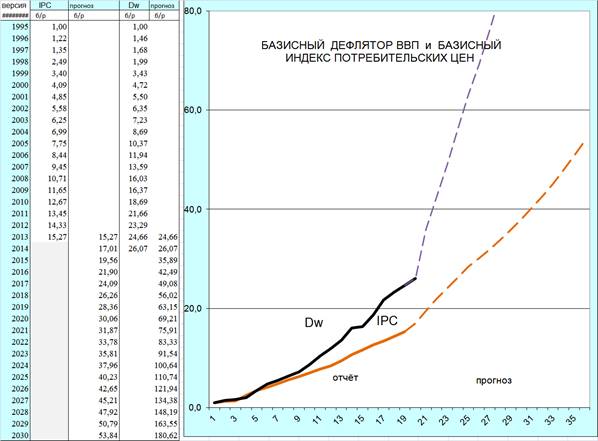

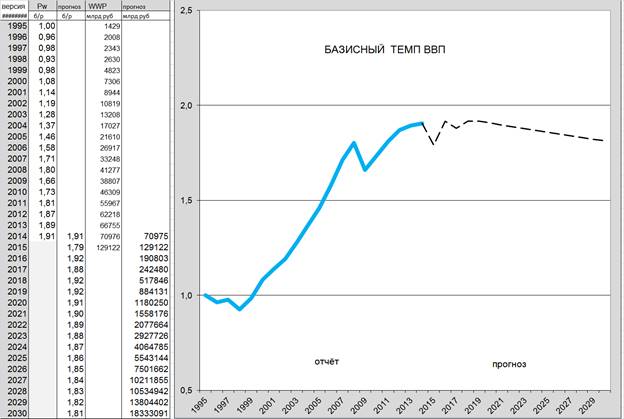

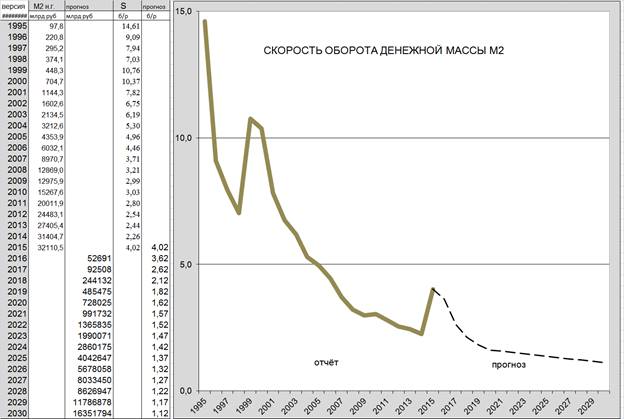

Графики Dwt, Pwt и St приведены на рис.2, 3 и 4.

Рис.2. Базисный дефлятор ВВП.

Рис.3. Базисный темп ВВП.

Рис.4. Динамика скорости оборота денежной массы М2.

Как видим скорость оборота денежной массы М2 в экономике России замедляется. Всплески соответствуют резкой смене валютного курса рубля. Замедление происходит по двум причинам: замедлению темпов роста ВВП и повышению темпов инфляции, что в перспективе сделает денежную массу М0 (как часть М2) просто необозримой. Придётся вводить новую денежную единицу и печатать новые деньги либо переходить на алтын.

Отметим одно обстоятельство, скорость оборота денежной массы — принципиально не наблюдаемый показатель, а следствие параметров уравнения Фишера. Методики наблюдения он не имеет. Но формула (в силу своей краткости и «понятности») прижилась, так же как «флогистон» в физике 18 века. Монетаристы рассуждают следующим образом. Преобразуем исходное выражение к виду

Dwt = (St/Pwt*WWPo)*M2t или Dwt* = Gt*M2t .

Если принять гипотезу, что Gt (примерно) постоянная величина, то при уменьшении M2t величина Dwt (скорость изменения цен) тоже уменьшается.

А раз так, то всё, что способствует уменьшению M2t – благо. В частности, надо повышать ставку рефинансирования — ключевую ставку ЦБ, что снижает количество денег в обращении.

То, что при высокой ставке рефинансирования разрушается промышленность и сельское хозяйство – это «пустяк». Ошибочность подобных рассуждений для грамотных экономистов очевидна, но за чиновниками-монетаристами из ЦБ и Минфина стоят интересы (достаточно влиятельных) монополистических групп, которым выгодно сохранение существующей динамики и структуры цен. А потому этой аргументацией будут пользоваться ещё некоторое время. До очередной экономической катастрофы.

задний план

Чтобы понять экономическую подоплеку уравнения Фишера, полезно рассмотреть следующий мысленный эксперимент.

Пример идеального предвидения

В распоряжении экономического оператора есть 100 евро, которые он хотел бы инвестировать сроком на один год. В мире нет сюрпризов, т.е. ЧАС. будущее развитие экономических переменных известно всем участникам (совершенное предвидение). У Ирвинга есть различные варианты вложения 100 евро. Один из способов — ссудить деньги под процент . Например, если процентная ставка составляет 4% ( ), он получит назад свои 100 евро в течение одного года и дополнительные евро в виде процентов, так что у него будет всего евро.

ят{\ displaystyle i_ {t}}ятзнак равно0,04{\ displaystyle i_ {t} = 0,04}100×0,04знак равно4-й{\ Displaystyle 100 \ раз 0,04 = 4}100×(1+ят)знак равно104{\ Displaystyle 100 \ раз (1 + i_ {t}) = 104}

Другой вариант для Ирвинга — вложить 100 евро в прибыльный проект, например, в выращивание пшеницы. Мы предполагаем, что сегодня единица пшеницы стоит 1 евро, и что посев и уход за полем приводят к увеличению урожайности на 3%, так что за один год можно собрать 103 единицы пшеницы.

Какая из двух альтернатив лучше? Это зависит от того, как будет развиваться цена единицы пшеницы. Благодаря безупречной дальновидности теперь известно, что единица пшеницы в год будет стоить не 1 евро, а 1,02 евро. Поэтому мы предполагаем, что скорость изменения цен (уровень инфляции) составит 2% ( ). Из этого следует, что в течение одного года Ирвинг рассчитает 103 единицы пшеницы на 103 единицы пшеницы, умноженные на 1,02 евро на единицу пшеницы, т.е. ЧАС. можно продать примерно за 105 евро (ровно 105,06 евро). Так что выгодно вкладывать деньги в выращивание пшеницы, а не давать ее в долг.

πт+1знак равно0,02{\ Displaystyle \ пи _ {т + 1} = 0,02}

Рациональные экономические операторы осознают эту связь и в данных обстоятельствах не ссужают деньги под 4% годовых, а предпочитают вкладывать их в выращивание пшеницы. Актеры, нуждающиеся в деньгах, теперь предложат более высокую процентную ставку, чтобы найти кого-то, кто одолжит им деньги. Равновесие достигается только тогда, когда обе альтернативы приводят к одинаковой доходности через год. Пока одна из двух альтернатив обещает более высокую доходность, чем другая, никто не захочет выбрать другую альтернативу. Это приводит к процессам корректировки, таким как повышение процентных ставок по только что описанным инвестициям. Возможны и другие процессы адаптации. Пока урожайность от выращивания пшеницы выше, чем от инвестиций, все больше и больше игроков будут инвестировать в выращивание пшеницы. Это увеличивает предложение пшеницы в предстоящий период, так что цена на пшеницу в предстоящий период больше не вырастет на 2%, а будет на меньший процент из-за большего предложения. Если уровень инфляции составляет всего 1%, снова возникает равновесие, описываемое уравнением Фишера: обе альтернативы предлагают процентную ставку 4%. При выращивании пшеницы эти 4% складываются из увеличения урожайности на 3% (реальная процентная ставка) плюс повышение цены на 1% (уровень инфляции).

Но будущее неопределенное

Конечно, сегодня никто точно не знает, насколько высока цена на пшеницу через год. Следовательно, в текущем периоде t необходимо сформировать ожидание относительно того, насколько высока цена на пшеницу через год и что это означает для уровня инфляции. Затем этот ожидаемый уровень инфляции можно использовать для сравнения двух альтернатив, описанных выше, и приведенное выше уравнение Фишера дает результаты как характеристику экономического равновесия между номинальной процентной ставкой, реальной процентной ставкой и ожидаемым уровнем инфляции.

Реальная процентная ставка ex post

В отличие от номинальной процентной ставки реальная процентная ставка и инфляционные ожидания экономических операторов не являются наблюдаемыми величинами. Если, тем не менее, кто-то хочет определить уровень реальной процентной ставки в определенный период t , можно приблизительно рассмотреть так называемую реальную процентную ставку ex-post. Это следует из уравнения Фишера, если заменить ожидаемый уровень инфляции фактическим уровнем инфляции, который, однако, доступен только постфактум, т.е. ЧАС. позже, начиная с периода t + 1 , знает:

рт{\ displaystyle r_ {t}}

- рт≈ят-πт+1{\ displaystyle r_ {t} \ приблизительно i_ {t} — \ pi _ {t + 1}}

Предполагается, что систематических ошибок ожидания относительно уровня инфляции нет. В качестве альтернативы, значения обследования могут использоваться для ожидаемого уровня инфляции или для сравнения разницы процентных ставок между облигациями с хеджированием от инфляции и облигациями без хеджирования инфляции.

Примеры решения задач

Для расчета выбран период в пять лет с 2012 по 2016 годы, то есть 2012, 2013,2014, 2015, 2016 год. Также данные об уровне цен взять с официального сайта статистики по Российской Федерации.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Итак, исходные данные представлены следующими уровнями инфляции: 5,4 % – 2016 год, 12,90 % – 2015 год, 11,36 % – 2014 год, 6,45 % – 2013 год, 6,58 % – 2012 год, 6,10 % – 2011 год.

Рассчитаем темпы инфляции по годам:

- 2012 год = 7,9 %

- 2013 год = -1,9 %

- 2014 год = 76,1 %

- 2015 год = 13,5 %

- 2016 год = – 58,3 %

Так, темп инфляции в 2016 году составило падение – 58,3 % от уровня 2015 года. Темп инфляции в 2015 году составил рост 13,5 % от уровня 2014 года.

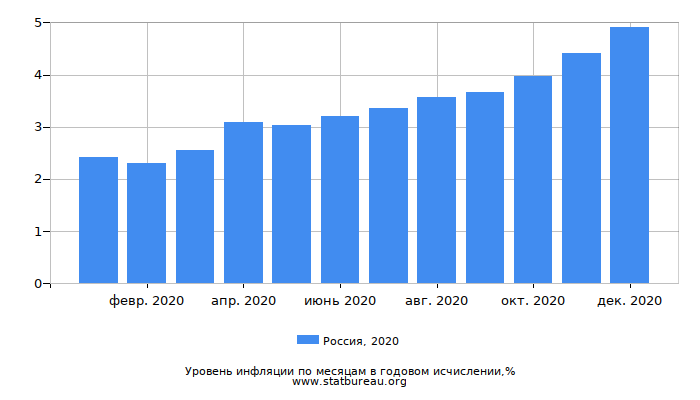

Представим темпы роста на графике на рисунке 1 ниже.

Так, видно на графике, что наивысший темп инфляции в Российской Федерации наблюдался в 2014 году, но потом темпы роста инфляции стали уменьшаться, что является в некотором смысле позитивным фактором. Так в 2016 году в среднем по инфляции наблюдалось снижение инфляции, то есть обратная инфляция. Однако, наиболее информативно расчет темпов инфляции проводить за период по месяца и по группам товаров.

Несмотря на позитивные изменения в уровне инфляции в России, уровень инфляции является достаточной высоким по сравнению с другими, развитыми странами. Для примера уровень инфляции в США наблюдается на уровне 2-2,5 %, в Германии на уровне 1,7-2 %.

Основными факторами, влияющими на уровень инфляции в перспективе, будут оставаться цены на нефть, внешнеэкономическая деятельность, внешнеполитическая обстановка, эффективность государственной политики в области денежно-кредитной, налоговой политики.

Так и не нашли ответна свой вопрос?

Просто напиши с чем тебенужна помощь

Частотная формула

Все экономические отношения (поставки продукции, платежи за услуги и т.д.) внутри государства фиксируются финансовой системой, которая использует самые разнообразные элементы арсенала платёжных средств:

- наличные деньги, эмитируемые государством (МО);

- наличные деньги, эмитируемые другими государствами;

- безналичные денежные накопления

- безналичные денежные переводы;

- электронные деньги;

- ценные бумаги;

- драгоценности (ювелирные изделия, произведения искусства, драгоценные металлы, драгоценные минералы и т.д.);

- бартер.

Между всеми элементами арсенала (различными платёжными средствами) существует внутренняя взаимосвязь, которая игнорируется при составлении статистических отчётов о движении товарных и финансовых потоков. Главное – фиксация сделки (операции обмена).Рассмотрим идеализированную ситуацию без учёта «теневой экономиики» и незаконных финансовых операций. Очевидно, объём сделок, использующих каждое платёжное средство j можно описать, используя два показателя: частоту употребления элемента i платёжного средства и величину части платёжного средства. Введём следующие обозначения:

PSjt — величина платёжного средства j арсенала в году t;

PSijt — величина части i платёжного средства j в году t;

hijt — частота использования PSij в году t;

Bjt — балансирующий множитель в году t, величина которого устанавливается по результатам наблюдений.

Тогда для каждого элемента j арсенала справедливы следующие соотношения.

PSjt = SUM(PSijt)

SUM(hijt*PSijt) = Вjt*SUM(PSijt),

Поскольку все сделки и платежи отражаются в показателе «отечественный выпуск в ценах покупателей», то можно декларировать общее соотношение

Dxt*Pxt*Xo = Ct*SUMSUM(hijt*PSijt)

или Dxt*Pxt*Xo = Ct*SUM(Bjt*PSjt) ,

или Dxt*Pxt*Xo = SUM(Ct*Bjt*PSjt) ,

или Xt = SUM(Ct*Bjt*PSjt) ,

где

Xt — выпуск в ценах покупателей в году t;

Dxt — базисный дефлятор выпуска в году t;

Pxt — базисный темп выпуска в году t;

Xо — значение выпуска в базисном году;

PSijt — величина части i элемента арсенала j в году t;

hijt — частота использования части i элемента арсенала j в году t;

Ct — балансирующий множитель в году t.

Отношение gijt = PSijt / PSjt – доля части i элемента j арсенала в году t;

Совокупность gijt , i=1,m — структура элемента арсенала платежей.

Отношение djt = Ct*Bjt*PSjt / Xt – доля платежа элемента j во всех платежах. Совокупность djt, j=1,n — структура платежей.

Обратим внимание на то, что частоты и структуры элементов арсенала платежей существуют не сами по себе, а определяются технологической инфраструктурой финансовой системы (ТИФС) страны. В рамках этой инфраструктуры осуществляются различные информационные, транспортные, вычислительные, организационные и прочие операции

Причём предельная скорость осуществления этих операций (пропускная способность каналов связи по элементам арсенала) зависит от стоимости основных фондов ТИФС, оснащённости специальным оборудованием. количества занятых и их квалификации. Это обстоятельство отражают следующие неравенства

hijt < Hijt i=1,m j=1,n

PSijt < PSOijt i=1,m j=1,n ,

где Hijt, PSOijt — предельные значения, определяемые технологической инфраструктурой финансовой системы.

Кроме того, между элементами арсенала тоже существуют зависимости. Например, количество электрических денег зависит от Мо и т.д.

Как рассчитывается индекс инфляции товаров и услуг

Индекс инфляции или индекс потребительских цен — это показатель, который отражает изменение цен товаров и услуг, покупаемых населением. Численно индекс инфляции представляет собой отношение цен на товары в отчетный период к ценам на аналогичные товары базисного периода. ip = p1 / p Где: ip — индекс инфляции; p1 — цены на товары в отчетный период; p2 — цены на товары в базисный период.

Проще говоря, индекс инфляции указывает на то, во сколько раз изменились цены за определенный промежуток времени. Зная индекс инфляции, можно сделать вывод о динамике инфляции. Если индекс инфляции принимает значения больше единицы, то цены растут, а значит растет и инфляция. Индекс инфляции меньше единицы — инфляция принимает отрицательные значения.

Для прогнозирования изменений индекса инфляции используют следующие способы:

Формула Ласпейреса:

IL = ( ∑p1 * q ) / ( ∑p0 * q0 )

IL — индекс Ласпейреса;

Числитель — суммарная стоимость товаров проданных в предыдущем периоде по ценам отчетного периода;

Знаменатель — реальная стоимость товаров в предыдущем периоде.

Инфляции, при повышении цен, дается высокая оценка, а при их падении — заниженная.

Индекс Пааше:

Ip = ( ∑p1 * q ) / ( ∑p0 * q1 )

Числитель — фактическая стоимость продукции отчетного периода;

Знаменатель — фактическая стоимость продукции отчетного периода.

Идеальный индекс цен Фишера:

Ip = √ ( ∑p1 * q ) / ( ∑p0 * q1 ) * ( ∑p1 * q ) / ( ∑p0 * q0 )

Учет инфляции при расчете инвестиционного проекта Учёт инфляции в таких инвестициях играет ключевую роль. Инфляции может повлиять на реализацию проекта в двух аспектах: В натуральном выражении — то есть, повлечь за собой изменение плана реализации проекта. В денежном выражении — то есть, повлиять на итоговою доходность проекта. Способы влияния на инвестиционный проект в случае повышения инфляции:

- Изменение валютных потоков в зависимости от инфляции;

- Учет инфляционной премии в ставке дисконтирования.

Анализ уровня инфляции и её возможного влияния на инвестиционный проект требуют следующих мер: учет потребительского индекса; прогнозирование изменения индекса инфляции; прогнозирование изменения дохода населения ; прогнозирование объема денежных сборов.

Формула Фишера для расчета зависимости стоимости товаров от количества денег

В общем виде формула Фишера для расчета зависимости стоимости товаров от количества денег имеет следующую запись:

MV = PQ

Где:

М — объем денежных масс в обороте;

V — частота, с которой деньги используются;

Р — уровень стоимости товаров;

Q — количеств товаров в обороте.

Преобразовав эту запись, можно выразить уровень цен:

P=MV/Q.

Главным выводом из данной формулы является обратная пропорциональность между стоимостью денег и их количеством. Таким образом, для нормального товарообращения в пределах государства, требуется контроль количества денег, находящихся в обороте.

Повышения количества товаров и цен на них требует увеличения количества денег, а, в случае уменьшения этих показателей, следует уменьшать денежную массу. Такого рода регулирование объема денег в обращении возлагается на государственный аппарат.

Главные выводы

В центре внимания во второй главе были индикаторы макроэкономической среды. Таким образом, мы выделили главные проблемы, которые усложняют приобретение достоверных и и точных своевременных данных о состоянии дел экономики, что делает макроэкономический прогноз и макроэкономический анализ неопределенными и скорее возможными, чем темп дефляции.

В центре внимания во второй главе были индикаторы макроэкономической среды. Таким образом, мы выделили главные проблемы, которые усложняют приобретение достоверных и и точных своевременных данных о состоянии дел экономики, что делает макроэкономический прогноз и макроэкономический анализ неопределенными и скорее возможными, чем темп дефляции.

Оценка макроэкономической ситуации основывается на вычитании нескольких показателей суммарного потребления и производства (национальный валовой продукт, валовой внутренний продукт, личный доход, национальный доход, темпы прироста и индексы производства ), состояния безработицы и занятости и индексов цен, которые определяют динамику инфляции в определенный период времени (дефлятор ИЦП, ВВП, ИПЦ).

Мы коротко рассмотрели темп инфляции: индекс Фишера, ставка процента, главные выводы. Оставляйте свои комментарии или дополнения к материалу