Как получить справку о доходах, не выходя из дома

Содержание:

- Плательщики и объект налогообложения

- Случаи необходимости использования справки о доходах

- Как сделать справку 2 ндфл самостоятельно (инструкция)

- Кому предоставляется справка и в какие сроки

- Кто ее выдает

- Сколько стоит перевод?

- Правила выдачи

- Кто выдает справку 2-НДФЛ

- Кому выдаётся?

- Для чего нужна справка 2-НДФЛ

- Образец заявления на предоставление справки 2-НДФЛ

- Как выглядит справка 2-НДФЛ в 2021 году — образец

- Корректировка данных для справки

- 1 или 2 в чем различия?

- Как выглядит форма 2-НДФЛ в 2021 году

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ

Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Отчетный период

Год

Налоговый период

Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях,у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

Случаи необходимости использования справки о доходах

Потребность получении в справки у работника возникает при необходимости подтверждения заработка и налогообложения:

- При трудоустройстве к новому работодателю в течение календарного года. При наличии доходов в начале года новый работодатель потребует справку, при отсутствии которой работник лишается права на стандартный вычет и иной другой по уведомлению ИФНС.

- Для получения кредита в банке. Учреждение предоставляет кредитование после подтверждения доходов.

- При оформлении визы на выезд за рубеж.

- Для назначения выплат центром занятости или получения социального пособия.

- При получении налогового вычета. В перечень документов на заявление льготы входит 2-НДФЛ от всех работодателей за период, указанный налогоплательщиком.

Как сделать справку 2 ндфл самостоятельно (инструкция)

Если нет времени ждать справку от работодателя, есть возможность получить ее на сайте Федеральной Налоговой Службы. Для этого нужно сделать несколько шагов:

Шаг 1. Зайти в личный кабинет налогоплательщика:

Шаг 2. Выбрать вкладку «Мои налоги»:

Шаг 3. Нажать на ярлык «Сведения о доходах»:

На экране отобразится история справок о доходах:

Шаг 4. Сохранить документ на компьютер. Доступны для скачивания 2 вида справки: обычная и с усиленной электронной подписью налоговой службы, которая выглядит так:

Документ с такой подписью имеет юридическую силу, его можно отправить по электронной почте в банк, юристам или в другие инстанции.

Важно! Справки 2-НДФЛ на сайте ФНС показывают доходы и уплату налогов за предыдущий год. А для получения кредита или других целей обычно требуют сведения о зарплате за последние 3-6 месяцев, поэтому, вероятнее всего, все равно придется обращаться к работодателю

Чем грозит подделка справки 2 НДФЛ

У некоторых людей возникает соблазн собственноручно заполнить чистый бланк, подделав подпись работодателя. Нужно понимать, что это уголовно наказуемое преступление. Основное большинство подделок совершаются с целью получить кредит.

Банки перед выдачей кредита проверяют справки на подлинность. Если возникли сомнения, кредитный инспектор может позвонить в бухгалтерию фирмы, узнать, выдавался ли работнику документ, верны ли сведения.

Если поддельная справка поступит в банк, это чревато негативными последствиями:

- при обнаружении подлога до заключения сделки – она прекращается, а нарушитель заносится в «черный список», единый для всех кредитных учреждений. Попадание туда гарантирует отказ от сотрудничества при обращении в любой банк страны;

- банк может инициировать подачу жалобы в отделение полиции или в прокуратуру, в результате чего последует возбуждение уголовного дела по статье 327 УК РФ, за подделку документов.

- если займ уже выдан, кредитный договор может быть расторгнут. Иногда, при своевременном погашении платежей, банк может «закрыть глаза» на этот проступок, но гарантии никто не даст;

- в случае, когда действия квалифицируются как мошенничество в кредитной сфере, вступает в силу статья 159.1 УК РФ. Наказанием в этом случае будет крупный штраф, исправительные работы либо лишение свободы.

Но, как известно, спрос рождает предложение. Поэтому на просторах интернета и в реальности не составит труда найти бухгалтерскую, либо юридическую фирму, готовую составить фальшивый документ за определенную плату. Такие действия расцениваются, как служебный подлог и подделка документов, и влекут за собой наказание по статье 292 и Уголовного Кодекса РФ. При этом ответственность понесут как исполнители, так и заказчики.

Кому предоставляется справка и в какие сроки

Справка по форме 2-НДФЛ представляется налоговым агентом:

- В отношении налога, удержанного у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения формы 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888.

- В отношении налога, который работодатель не смог удержать у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным).

ВАЖНО! Чиновники сократили срок сдачи 2-НДФЛ с признаком 1 на 1 месяц. Теперь формуляр вне зависмости от установленного признака нужно сдать до 01 марта

Для отчета за 2020 год срок не переносится, т.к. 01.03.2021 — рабочий понедельник. Подробности см. в материале «Сократили срок сдачи 6-НДФЛ и 2-НДФЛ».

О том, какого рода последствия повлечет за собой непредставление справки в налоговый орган, читайте в статье «Какова ответственность за непредставление 2-НДФЛ?».

По требованию работника неограниченное число раз, причем работодатель не может отказать работнику в его праве (письмо УФНС г. Москвы от 24.02.2011 № 20-14/3/16873). Работник также может потребовать предоставить сразу несколько оригиналов справки.

ВНИМАНИЕ! 2-НДФЛ для работника можно заверить ЭЦП. Подробнее см

здесь.

Означает ли это, что для получения справки необходимо в обязательном порядке писать заявление? Не всегда. Некоторые работодатели выдают такие документы по устной просьбе работника, а также при увольнении — без напоминаний (в соответствии со ст. 84.1 ТК РФ). Если же предприятие большое либо работодатель занял позицию, что без заявления ничего предоставлять не будет, следует написать ходатайство в произвольной форме.

В заявлении важно правильно указать свои личные данные, а также период (он измеряется в годах), за который требуется справка. Справка должна выдаваться сколько угодно раз по обращению работника в пределах трехлетнего срока, за который учитываются его доходы

В какой срок нужно выдать 2-НДФЛ увольняющемуся работнику, а также физлицу (не вашему работнику), которое получало от вас доход, рассказали эксперты КонсультантПлюс. Переходите к разъяснениям, оформив бесплатный пробный доступ к системе.

Кто ее выдает

Документ формирует налоговый агент по заявлению налогоплательщика. Работодатель или другая организация не спрашивают, почему справка 2-НДФЛ необходима заявителю. Они обязаны выдать форму по запросу в установленный срок (п. 3 ).

По правилам работодатель выдает ее в течение трех дней после получения письменного заявления от работника (). Если же сотрудник увольняется, ему выдают все положенные документы (в том числе и информацию о НДФЛ) в день увольнения, но не позже (абз. 4 ).

Другой способ получить документ — сформировать его онлайн, в личном кабинете налогоплательщика. Электронную справку, подписанную усиленной ЭЦП налоговой службы, скачивают, распечатывают и представляют по месту требования

Налоговикам не важно, для чего берут справку 2-НДФЛ, — они фиксируют сведения о полученной доходности и произведенных удержаниях по каждому физическому лицу, а их электронный сервис позволяет сделать документ после обработки данных от налоговых агентов

ВАЖНО!

Налоговые агенты отчитываются перед ИФНС до 1 марта следующего года. Сделать документ через онлайн-сервис получится только после обработки данных

Место, где оформить документ, зависит от того, куда требуется справка 2-НДФЛ, — налоговая инспекция формирует справки за предыдущие периоды, а вот для сведений текущего периода (например, для банка) придется обращаться к налоговому агенту.

Сколько стоит перевод?

Справка по форме 2-НДФЛ — шаблонный документ и содержит примерно одинаковое количество текста, поэтому перевод выполним по фиксированному тарифу (указан в таблице).

Справка 2-НДФЛ

| Иностранный язык | с русского | на русский |

|---|---|---|

| Азербайджанский | 450 руб. | по количеству слов (1.6 руб./слово) |

| Албанский | 600 руб. | по количеству слов (2 руб./слово) |

| Английский | 400 руб. | по количеству слов (1.6 руб./слово) |

| Арабский | 800 руб. | по количеству слов (2.8 руб./слово) |

| Армянский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Белорусский | 350 руб. | по количеству слов (1.2 руб./слово) |

| Болгарский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Боснийский | по количеству слов (2 руб./слово) | по количеству слов (1.6 руб./слово) |

| Венгерский | 600 руб. | по количеству слов (1.8 руб./слово) |

| Вьетнамский | 900 руб. | по количеству слов (4 руб./слово) |

| Греческий | 650 руб. | по количеству слов (2.9 руб./слово) |

| Грузинский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Датский | 600 руб. | по количеству слов (2 руб./слово) |

| Иврит | 700 руб. | по количеству слов (2.8 руб./слово) |

| Индонезийский | по количеству слов (5 руб./слово) | по количеству слов (4.5 руб./слово) |

| Исландский | 1200 руб. | по количеству слов (4 руб./слово) |

| Испанский | 500 руб. | по количеству слов (1.4 руб./слово) |

| Итальянский | 600 руб. | по количеству слов (2.1 руб./слово) |

| Казахский | 450 руб. | по количеству слов (1.6 руб./слово) |

| Киргизский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Китайский | 650 руб. | по количеству слов (3.5 руб./слово) |

| Корейский | 800 руб. | по количеству слов (3.7 руб./слово) |

| Латышский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Литовский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Македонский | 600 руб. | по количеству слов (2.7 руб./слово) |

| Молдавский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Монгольский | 800 руб. | по количеству слов (3 руб./слово) |

| Немецкий | 500 руб. | по количеству слов (1.6 руб./слово) |

| Нидерландский | 600 руб. | по количеству слов (1.8 руб./слово) |

| Норвежский | 600 руб. | по количеству слов (2 руб./слово) |

| Персидский | 800 руб. | по количеству слов (3.2 руб./слово) |

| Польский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Португальский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Румынский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Сербский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Словацкий | 500 руб. | по количеству слов (1.6 руб./слово) |

| Словенский | 500 руб. | по количеству слов (2.6 руб./слово) |

| Таджикский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Тайский | 900 руб. | по количеству слов (4 руб./слово) |

| Турецкий | 600 руб. | по количеству слов (2 руб./слово) |

| Туркменский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Узбекский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Украинский | 350 руб. | по количеству слов (1.2 руб./слово) |

| Финский | 600 руб. | по количеству слов (3.6 руб./слово) |

| Французский | 600 руб. | по количеству слов (2 руб./слово) |

| Хинди | по количеству слов (3.1 руб./слово) | по количеству слов (3 руб./слово) |

| Хорватский | 500 руб. | по количеству слов (1.6 руб./слово) |

| Черногорский | по количеству слов (2 руб./слово) | по количеству слов (1.6 руб./слово) |

| Чешский | 600 руб. | по количеству слов (2 руб./слово) |

| Шведский | 650 руб. | по количеству слов (2 руб./слово) |

| Эстонский | 650 руб. | по количеству слов (2 руб./слово) |

| Японский | 800 руб. | по количеству слов (3.3 руб./слово) |

| Не нашли нужный язык? |

- Нотариальное заверение: от 500 до 1000 рублей за документ (зависит от города и количества документов). Подробнее

- Заверение печатью бюро переводов — от 50 до 100 рублей за документ (зависит от количества документов).

Цены на другие услуги

Отправить документ на оценку

Правила выдачи

Выдача документа сопровождается соблюдением некоторых правил:

- Сотрудник в обязательном порядке должен в письменной форме составить заявление с указанием формы справки, количество необходимых экземпляров и ссылки на статьи ТК и ГК РФ. Указывать для чего она берется не нужно. Обращаться за 2-НДФЛ можно неограниченное количество, запрашивать столько экземпляров, сколько требуется.

- Все сотрудники как бывшие, так и действующие, имеют равные права на получение финансового документа.

- Все выданные экземпляры необходимо заверить у руководителя и проставить печать.

- Справка выдается совершенно бесплатно, начальство не имеет права требовать дополнительную оплату.

- Сотрудник бухгалтерии обязан выдать документ не позднее трех дней с момента поступления запроса от сотрудника.

Чаще всего бухгалтеры предприятий не требуют от работников письменного заявления, выдают их на основе устного запроса.

Для налоговой

Справка о доходах требуется в ИФНС в нескольких случаях:

- Для внесения изменений в поданную декларацию;

- При подаче запроса на возмещение налогового вычета;

- Физическое лицо по своей инициативе отправляет бумагу в ИФНС по электронной почте;

- Если работодателю требуется провести сверку начислений подоходного налога.

Срок годности справки по форме 2-НДФЛ неограничен.

Практически в каждом финансовом учреждении требуют предоставление справки 2-НДФЛ для подачи заявки на оформление ссуды. Это может быть стандартная форма или бланк, предоставленный банком. Иногда можно обойтись и без этого документа:

- Если размер оформляемой ссуды не более двух или одного миллиона рублей. В этом случае, прежде всего, рассматривается кредитная история заемщика.

- Если клиент является участником зарплатного проекта данного кредитного учреждения. Например Сбербанка, который от своих «зарплатников» не требует предоставления данных о доходах.

Определение периода, на какой срок действия справка 2-НДФЛ для получения кредита будет актуальна, финансовые организации определяют самостоятельно. Для краткосрочных и среднесрочных устанавливаются небольшие сроки на вынесение решения по заявке.

Запросить справку о доходах могут в следующих учреждениях:

- В ПФ РФ для верного начисления размера пенсии. Срок сдачи 2 НДФЛ – тридцать дней.

- Для оформления визы. Чаще всего она требуется, если вы собираетесь выезжать в страны Шенгенской зоны. Справка актуальна тридцать дней, выполняется на специальном бланке с прикреплением бумаги, подтверждающей ваш доход. Иногда заполнение анкеты не требуется, достаточно предоставить финансовый документ из организации. Обычно справку выписывают за шесть месяцев. Уточнить необходимо ли предоставление бумаги в вашем случае, можно непосредственно в Визовом центре.

- Для социальной защиты. Необходима для начисления пособия нуждающимся семьям, действительна в течение месяца.

- В центр занятости населения. Чтобы встать на учет нужно в течение тридцати дней подтвердить доход за шесть месяцев.

- Оформление вида на жительство. Предоставить 2-НДФЛ нужно в паспортный стол в течение месяца. Если иностранный гражданин на данный момент безработен, но ранее был официально трудоустроен, то ему потребуется предоставить в УФМС данные о заработке за соответствующий временной промежуток.

- В органы опеки и попечительства, если вы хотите усыновить или удочерить ребенка. Это необходимо для подтверждения материального благополучия семьи. Документ действителен тридцать дней.

Нормами Трудового кодекса РФ предусмотрено, что работодатель обязан на безоплатной основе выдать своему подчиненному справку 2 НДФЛ по его письменному требованию. При этом количество обращений работника за такой справкой ничем не ограничивается.

В заявлении о запросе выдачи справки о доходах должна содержаться следующая информация:

- точное название запрашиваемого документа

- необходимое количество экземпляров

- ссылка на статью Трудового кодекса, в которой оговорено право сотрудника на получение справки

- число и подпись заявителя

Работодатель отказать в выдаче документа не имеет права. Также он не вправе требовать у заявщика указания целей его предоставления. Если же отказ в выдаче все-таки следует ввиду неправильного составления заявления или других причин, работник-заявитель должен в течение суток, начиная с момента регистрации заявления, быть устно об этом уведомлен.

Перед тем, как заказывать у работодателя справку о доходах, следует уточнить все требования по срокам ее хранения и расчетном периоде, за который будет осуществляться выборка. Нужно помнить, что стандартных требований к этим пунктам не существует — все зависит от целей подачи документа.

Кто выдает справку 2-НДФЛ

С 2019 года действует бланк из приказа ФНС от 02.10.2018 № ММВ-7-11/566@. Заметим, что новым Приказом установлены два бланка: один для сдачи в налоговую (приложение № 1), второй для выдачи работникам (приложение № 5). Не ошибитесь! Об отличиях справок и порядке их оформления читайте здесь.

ВНИМАНИЕ! С доходов за 2021 год справка 2-НДФЛ для налоговой отменена. Сведения из справки будут подаваться в составе 6-НДФЛ

Подробности см. здесь.

Скачать бланк справки 2-НДФЛ, выдаваемый работникам в 2020 — 2021 годах, можно по нашей ссылке ниже:

Бланк 2-НДФЛ за 2019 — 2020 годы

Скачать

Эксперты системы К+ подготовили образец справки о доходах и суммах НДФЛ за 2020 г. Получите бесплатный пробный доступ к системе и переходите к образцу.

Налоговым агентом для работника выступает работодатель, который удерживает из его зарплаты и иных выплат налоги и перечисляет их в бюджет. При этом налоговым агентом для работника могут выступать не только юридические лица, но и иные работодатели (самозанятые лица, а также физлица, не входящие в число самозанятых).

Налоговым агентом для военнослужащих является государство, поскольку контракт на военную службу заключается от его имени. Соответственно, получить справку о своих доходах и удержаниях военнослужащие смогут в Едином расчетном центре (ЕРЦ) Минобороны России.

Кому выдаётся?

Форма 2-НДФЛ предоставляется работодателем:

- В Федеральную налоговую службу по каждому работнику, который получал заработную плату в организации за прошедший год, в том числе по уволенным и сокращенным. Для правильного отображения дохода в справке применяются регламентированные кодировки дохода.

- Сотруднику по требованию. Просьба может осуществляться в устной форме, письменный запрос не является обязательным. Причём работодатель не имеет права отказать в выдаче, а работник в свою очередь имеет право попросить более одного оригинала.

Стоит учитывать, что письменное заявление о получении формы 2-НДФЛ гарантирует предоставление справки от работодателя в течение 3 дней в отличие от устной просьбы, сроки выполнения которой не регулируются налоговым законодательством РФ.

Документальные основания

Справка 2-НДФЛ относится к налоговой документации, а соответственно, круг лиц допущенных к визированию документа определяется на основании закона 402-ФЗ, который гласит о праве подписывать справку как генеральному директору предприятия, так и уполномоченному лицу.

Чтобы с делегированием полномочий на право подписи не возникало проблем, в компании должен быть создан документ в виде приказа, где будут перечислены сотрудники, имеющие полномочие подписывать справки 2-НДФЛ.

Общий порядок

Подписывать документ имеют право исключительно уполномоченные лица, а именно:

- непосредственно работодатель в лице руководителя;

- официально утвержденный сотрудник организации.

Причём в официальном документе есть специальная графа для отметки об исполнителе, признак 1 – для работодателя, а 2 – для официально утверждённого исполнителя.

Если форма предоставляется в налоговый орган, то дополнительно следует прикрепить подтверждение о том, что ответственное лицо имеет право на действия с документом.

Как правильно подписать

Уполномоченное лицо, наделённое правом подписи, обязуется указать фамилию с инициалами и занимаемую должность в организации.

Для чего нужна справка 2-НДФЛ

Справка 2-НДФЛ признается универсальным документом, потому что:

- с одной стороны, это форма отчетности перед налоговыми органами;

- с другой – она входит в пакет документов, необходимых физлицу для представления по требованию различных учреждений, для обоснования дохода.

Какие способы применения данного отчета встречаются на практике, можно узнать из статьи «Зачем и куда нужна справка 2-НДФЛ?.

Как получить справку 2-НДФЛ? Юрлица самостоятельно заполняют и распечатывают ее по запросу физлица. Если справка НДФЛ необходима учащемуся высшего учебного заведения, ее получение осуществляется в деканате, а работающее лицо получает ее у работодателя.

О том, где еще запросить указанную бумагу, читайте в материале «Где можно взять (получить) справку 2-НДФЛ?».

Куда может понадобиться справка? В любую инстанцию, где требуются сведения о доходах. Например, оформляя заем в кредитной компании, обязательно вместе с заявкой на кредит подается справка 2-НДФЛ, в которой банк может увидеть платежеспособность будущего должника.

Подробнее читайте в материалах:

- Справка 2-НДФЛ по форме банка;

- «Проверка банками справки 2-НДФЛ для кредита.

Иногда компания запрашивает от сотрудника заявление на имя руководителя с приложением справки 2-НДФЛ. Например, такая ситуация может возникнуть при поступлении гражданина на новое место работы.

Как запросить данную форму и на что надо обратить внимание при ее подготовке, рассказывается в материале «Образец заявления на выдачу справки 2-НДФЛ». Если же организация воспротивилась оформить справку НДФЛ, рекомендуем ознакомиться с публикацией «Порядок выдачи справки 2-НДФЛ работнику»

Если же организация воспротивилась оформить справку НДФЛ, рекомендуем ознакомиться с публикацией «Порядок выдачи справки 2-НДФЛ работнику».

А о том, на основе каких данных формируют справки 2-НДФЛ работодатели, читайте в материале Как составить отчетность и посчитать НДФЛ за год?.

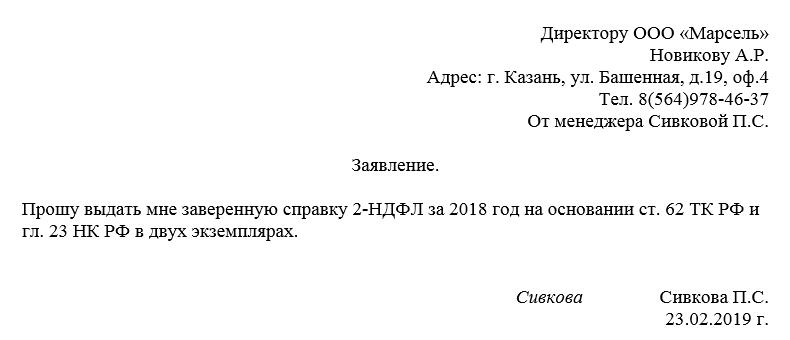

Образец заявления на предоставление справки 2-НДФЛ

Вот мы и подошли к самой главной части нашей статьи – примеру. Нужно сказать, что этот документ хоть и довольно простой, но имеет некоторые нюансы, на которые стоит поставить акценты. Воспользовавшись нашими рекомендациями, и на основе представленного ниже образца, вы без особого труда сформируете нужное вам заявление.

Сначала в документе оформляется «шапка»:

- полное название организации, в которой вы трудитесь;

- должность и ФИО директора (или иного сотрудника, на имя которого у вас полагается писать такие заявления);

- свою должность, название отдела, к которому вы прикреплены и ФИО;

- подробные паспортные данные (по мере необходимости);

- свой номер телефона (для связи).

Затем, ниже, посередине строки, напишите слово «Заявление». После этого можно переходить собственно к просьбе о выдаче справки. Здесь надо указать:

- за какой период вам требуется документ и сколько экземпляров нужно;

- желательно ссылку на норму закона, в которой прописана обязанность работодателя по предоставлению таких справок — в данном случае это статья 62 ТК РФ;

- место назначения справки вписывать не обязательно – отсутствие такой информации не повод для работодателя для отказа в выдаче документа.

Если у вас есть какие-то дополнительные бумаги, которые вы хотите присовокупить к заявлению, укажите данные о них в бланке отдельным пунктом.

В заключение заявление подпишите и датируйте.

Как выглядит справка 2-НДФЛ в 2021 году — образец

Утверждение новой формы документа 2-НДФЛ было осуществлено согласно приказу ФНС России от 17.01.2018 (№ММВ-7-11/19).

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Tinkoff Platinum

Тинькофф Банк

Кредитная карта

- 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Корректировка данных для справки

При обнаружении неточностей (при проведении налоговой или самостоятельной проверки) налоговый агент должен предоставить уточненный вариант справки в ИФНС. И сделать это как можно скорее, чтобы не попасть под ответственность за искажение поданных в ИФНС сведений (ст. 126.1 НК РФ). Исправления, сделанные до момента выявления нарушения налоговым органом, избавят от ответственности.

См. также:

- «Новую или старую фамилию работника указать в корректирующей 2-НДФЛ?»;

- «Как сдать 2-НДФЛ, если у работника нет ИНН?».

Кроме того, правильный вариант справки надо передать и работнику.

Необлагаемые доходы в справку вноситься не должны. Если в этом при оформлении исходной справки была допущена ошибка, работодателю следует устранить данное нарушение.

Если изменения связаны с пересчетом НДФЛ в сторону увеличения налоговых обязательств, то в исправленной справке излишне уплаченный налоговым агентом, но не удержанный с работника налог не указывается, поскольку ФНС России не считает такую переплату налогом.

Если в предыдущей справке был указан излишне удержанный с работника налог, а впоследствии он был возвращен физическому лицу, то в новой справке следует указать правильную сумму. После обнаружения ошибки в виде излишне удержанного НДФЛ возврат должен быть произведен в течение 3 месяцев.

О том, как осуществляется возврат, читайте в статье «Как вернуть работнику излишне удержанный НДФЛ».

1 или 2 в чем различия?

Налоговыми агентами предоставляется два вида информации:

- Перечисленные вознаграждения и удержанные с них сборы – эти данные проходят с признаком 1;

- доходы, полученные физ. лицами, с которых налог не удерживался – учитываются в справке 2 НДФЛ с признаком 2.

Значение 1 или 2 отображается в соответствующем поле.

В первом случае в ИФНС обобщаются данные обо всех гражданах, получивших вознаграждения, во втором случае аккумулируется информация о всех должниках.

В 2 НДФЛ показываются следующие виды вознаграждений:

- Заработная плата;

- отпускные;

- выплаты по больничным листам (за исключением декретного листка нетрудоспособности);

- материальная помощь;

- премии;

- дивиденды;

- вознаграждения по договорам ГПХ;

- иные вознаграждения.

Для каждой выплаты предусмотрен свой код дохода. По общим правилам НДФЛ удерживается в день фактической выплаты денег физическому лицу. В большинстве случаев применяется ставка налога – 13%.

Дата перечисления средств в бюджет отличается в зависимости от вида выплат:

-

- Следующий день после перечисления денег работнику применяется к большинству выплат.

- Последний день месяца, в котором были перечислены деньги отпускные и больничные сотруднику.

Если все требования законодательства соблюдены и налог с выплаченных сумм удержан и полностью перечислен в бюджет, формируется справка 2 НДФЛ с признаком 1.

Однако не всегда у работодателя есть возможность удержать НДФЛ.

Это может произойти по нескольким причинам:

- Налоговый агент не успел сделать это до конца отчетного года, так как выплаты были произведены в конце периода.

- Доход был получен в натуральной форме. Обычно НДФЛ с таких доходов удерживается при первом денежном перечислении, но если до конца налогового периода такого не было, удержать налог уже невозможно.

- При получении материальной выгоды.

Эти выплаты отражаются в справке 2 НДФЛ с признаком 2.

Особенности заполнения справки 2 НДФЛ с признаком 2:

- Сумма вознаграждения с не удержанным налогом, указывается по месяцу получения денег работником;

- если доход облагается НДФЛ лишь частично, указывается сумма не облагаемая налогом (например, материальная помощь до 4000 рублей);

- остальные налоговые вычеты показывать не нужно;

- заполняются только суммы, с которых НДФЛ не был удержан. Таким образом, по одному работнику могут предоставляться два документа (1 и 2);

- в последнем разделе заполняются только 4 поля: общая сумма дохода, налоговая база, исчисленный НДФЛ и не удержанный налог. В остальных строках проставляются нули.

Рассмотрим образец заполнения 2 НДФЛ на следующем примере. В декабре Ельцову О.П. выдан подарочный сертификат на сумму 10 000 рублей. Подарок вручили в конце месяца и организация не успела удержать налог до конца текущего года, поэтому на работника составляется дополнительно 2 НДФЛ с признаком 2.

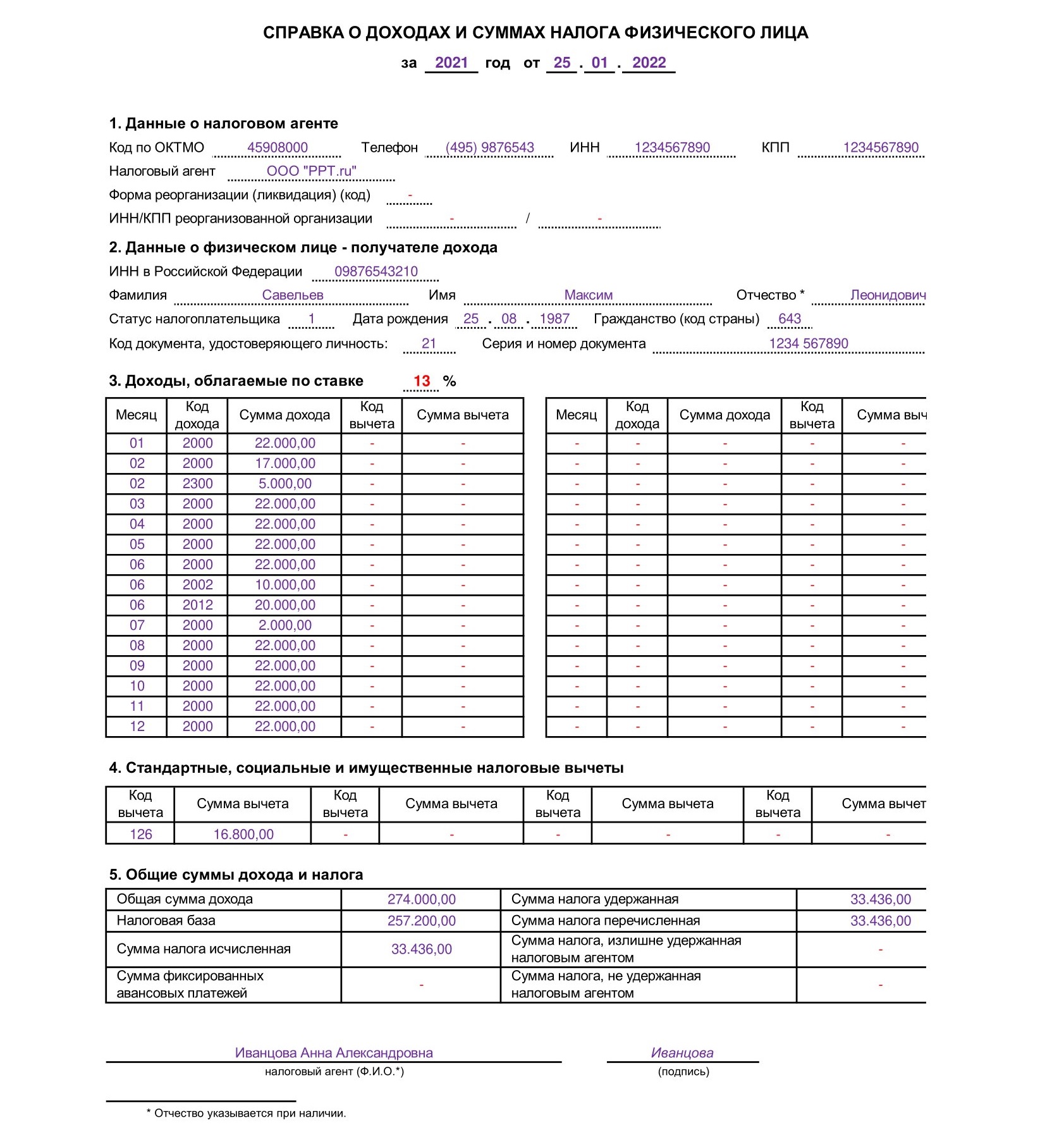

Как выглядит форма 2-НДФЛ в 2021 году

Для выдачи работникам действует отдельная справка 2-НДФЛ за 2021 год для работника о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения по новой форме:

Алгоритм заполнения документа:

- Указать период и дату, когда выдана справка 2-НДФЛ за 2021 год;

- Указать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Указать данные налогоплательщика — Ф.И.О., ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13%.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.