Как зарабатывать на акциях сбербанка

Содержание:

Сбербанк Quik в мобильном приложении

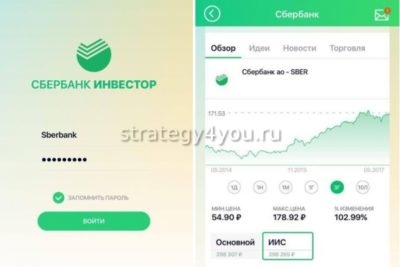

«Сбербанк Инвестор» — это приложение системы QUIK, работающее на мобильных телефонах под управлением iOS и Android.

Особенности клиентского приложения:

- предоставляет доступ к рыночной и аналитической информации и проведению собственных операций;

- дает возможность открытия полнофункционального демонстрационного счета для новых клиентов;

- с 01.09.2017 является бесплатным;

- версии программы постоянно усовершенствуются, поэтому можно скачать его даже на самую новую ОС.

Особенности работы

При помощи мобильного приложения QUIK можно:

- наблюдать за состоянием собственного портфеля;

- выставлять заявки;

- совершать сделки;

- отправлять неторговые поручения;

- связываться с клиентской поддержкой;

- транслировать инвестиционные идеи с возможностью прохождения риска профилирования.

Где можно скачать мобильное приложение

Скачать приложение для планшетов iPad на платформе iOS или на айфон можно в магазине . Для телефонов под управлением операционной системы Android —

Установка и настройка

Алгоритм установки и настройки программы:

- После скачивания системы на мобильное устройство убедиться, что брокер предоставил право пользоваться Рабочим местом.

- Загрузить публичный и секретный ключи.

- Настроить правильные параметры соединения.

Полезно знать

Одним из необходимых условий для предоставления права пользования приложения является списание платы в размере 850 рублей. Указанная сумма автоматически списывается с брокерского счета пользователя при подключении тарифной опции.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Разновидности тарифа

«Сбербанк» предлагает своим клиентам, установившим приложение, два пакета — самостоятельный и инвестиционный. Это было сделано с целью привлечения как опытных трейдеров, так и новичков.

Инвестиционный тариф

Этот вариант подойдет начинающим инвесторам. Трейдер получит поддержку от аналитиков «Сбербанка». Кроме профессиональных рекомендаций, клиентам будут доступны:

- аналитический прогноз;

- новости валютного рынка;

- пошаговые руководства по обучению основам работы на валютном рынке;

- стратегии и инструменты по комплексному финансовому инвестированию.

Этот пакет подходит для новичков или тех, кто хочет воспользоваться готовыми решениями. Инвестиционный тариф — бесплатный, но за каждую совершенную сделку банк берет процент.

Самостоятельный тариф

Этот вариант подходит для опытных трейдеров знакомых со стратегиями работы на фондовом рынке. Подключив пакет, клиент получит:

- продвинутый набор инструментов для инвестирования;

- самостоятельный контроль активов;

- регулярные отчеты от аналитиков «Сбербанка»;

- развитие на бирже по своей стратегии.

В «Самостоятельном пакете» тарифы для профессиональных трейдеров более лояльные. Это предложение подходит тем, кто знает особенности торгов на бирже.

Приложение «Сбербанк Инвестор» полезно и новичкам, и опытным брокерам. Аналитики банка подготовили стратегии развития и разработали нужные инструменты для работы на бирже. Открыв брокерский счет, клиент сможет получать стабильный доход при любых вложениях.

Сбербанк предлагает своим клиентам воспользоваться уникальным инвестиционным инструментом. Он называется Сбербанк инвестор. Программа рассчитана на обычных потребителей инвестиционных услуг. В ней предложена упрощенная процедура по приобретению или продаже ценных бумаг, выпущенных российскими компаниями, а именно, акций либо облигаций. Благодаря созданию интерактивной платформы Сбербанк инвестор каждому гражданину предоставляется возможность покупки части выбранной организации, к примеру, акций РЖД либо Газпрома. Это позволит получать прибыль благодаря повышению цены. Для удобной работы со своими акциями клиента должен выполнить вход в личный кабинет Сбербанк инвестор.

Мобильные приложения

Сегодня практически каждый банк создал не только свой собственный сайт с возможностью регистрации персонального аккаунта для каждого клиента, но и мобильное приложение, которым можно было бы пользоваться из любой точки мира.

В рамках программы «Инвестиции» Сбербанк создал два мобильных приложения

- «Сбербанк Инвестор».

- «Управление активами».

С их помощью можно контролировать состояние своих счетов и узнавать другую информацию (курс валют, стоимость металлов, сумму процентов по вкладу и т.д.), а также покупать или продавать акции, сидя на диване.

Кроме того, используя мобильное приложение, зарабатывать на инвестировании еще проще и удобнее.

Мобильное приложение «Сбербанк Инвестор»

На странице мобильного приложения «Сбербанк Инвестор» приведена схема того, как начать пользоваться приложением. Оно имеет интуитивно понятный интерфейс и несколько полезных функций, которые помогут удачно вложить свои средства.

Например, ответив на несколько вопросов, можно оценить уровень своей «рискованности», то есть способность заключать рискованные сделки.

Это важно, поскольку, чем более «рисковый» инвестор, тем охотнее с ним сотрудничают предприниматели. Также есть возможность просматривать актуальные предложения для инвестирования, изучать рынок

Помимо этого, в приложении есть возможность читать самые свежие новости из мира финансов

Также есть возможность просматривать актуальные предложения для инвестирования, изучать рынок. Помимо этого, в приложении есть возможность читать самые свежие новости из мира финансов.

Страница сайта, посвященная приложению «Сбербанк Инвестор»

Мобильное приложение «Управление активами»

«Управление активами» – более специализированное приложение.

- Частным инвесторам.

- Институционным инвесторам.

В разделе для частных лиц есть 4 категории.

Они дублируются и с разделами самого раздела «Инвестиции» на официальном сайте:

- паевые инвестиционные фонды;

- биржевые инвестиционные фонды;

- индивидуальный инвестиционный счет;

- доверительное управление.

Страница мобильного приложения «Управление активами»

На главной странице сайта приложения кратко описаны его возможности, а перейдя к разделам, можно ознакомиться с тем, как правильно управлять своими инвестиционными счетами.

В некоторых разделах подробно изложены разные возможности инвестирования, в частности в разделе «Паевые фонды» представлено большое количество фондов, в которые можно вложить деньги.

Аналогично построен и раздел «Доверительное управление» – здесь можно выбирать из нескольких вариантов валютных и рублевых стратегий.

Управление своими инвестициями через приложение «Управление активами»

Как начать зарабатывать?

- Следующим шагом нам нужно открыть брокерский счёт: сделать это можно непосредственно в самом приложении или же на сайте Сбербанка

- Теперь нам нужно пополнить только что открытый брокерский счет

- Последний шаг — Выбираем акции и ценные бумаги и инвестируем

В приложении учтены и продуманы все возможные действия таким образом, чтобы случайно купить акции или ценные бумаги было нельзя — каждая важная операция подтверждается кодом из SMS. Таким образом все ваши инвестиции защищены. В приложении вы можете посмотреть тенденции на финансовом рынке и выбрать более привлекательный для вас вид инвестиций — читайте новости о важных финансовых событиях не выходя из приложения.

Инвесторам нужно понимать, что доходы могут быть как положительными, так и отрицательными. Не стоит брать за основу опыт прошлых инвестиций на финансовом рынке. Финансовый рынок инвестиций постоянно меняется, поэтому что-то растет, что-то падает в цене. Надо быть готовым принять любой вариант динамики роста ценных бумаг.

Лучше всего формировать свой инвестиционный портфель из разных типов ценных бумаг — так удастся минимизировать свои риски и увеличить свой доход. Первый раз зайдя в приложение вам предложат ответить на пару вопросов, чтобы помочь вам определить, что вам больше подходит: умеренный доход с низким риском или высокий доход с риском повыше.

Развитие в инвестировании в Сбербанке

Инвестор из Сбербанка может выбрать разные варианты действий. Можно самостоятельно продумывать стратегию дальнейшего развития или же воспользоваться уже готовыми решениями.

Так, в настоящее время в Сбере на выбор инвесторов представлены два вида стратегий:

- «Накопительная» – рассчитана на получение дохода в пределах 6-9% (в год) при минимальном уровне риска.

- «Российские акции» – предполагает покупку акций крупнейших компаний России. Для такого варианта характерен большой доход и высокий уровень риска.

Кроме того, в разделе «Идеи» приложения Сбербанк Инвестор аналитики банка сформировали несколько групп ценных бумаг, представленных на рынке. Они сгруппированы по степени риска. Клиент может выбрать отдельную ценную бумагу или же собрать свой собственный инвестиционный портфель.

В целом, разобраться с сервисом и понять, каким образом открывать ИИС в Сбер Инвестиции, как пользоваться приложением и проводить основные операции (покупка/продажа акций, вывод денег и т.д.), поможет демо-версия этой программы. Сбер разработал ее специально в помощь новичкам.

Это может быть полезным

Как вывести деньги со Сбербанк инвестиции: пошаговая инструкция

Что такое «Сбербанк Инвестор» и в чем его суть?

«Сбербанк Инвестор» – это сервис в виде мобильного приложения, предназначенный для инвесторов. Основная его задача – сделать инвестиции более доступными даже для новичков, избавив от необходимости разбираться со сложным программным обеспечением. В приложении можно торговать на бирже через Сбербанк акциями, облигациями российских компаний, валютой и зарабатывать на росте стоимости ценных бумаг, дивидендах и т. д.

Основные возможности приложения

- Просмотр информации о портфеле. Программа покажет информацию о размере портфеля, сведения об изменении его стоимости за день, доли вложения в ценные бумаги.

- Получение данных о текущих котировках ценных бумаг. Всю информацию «Сбербанк Инвестор» онлайн получает с биржи и в нем можно просматривать актуальные на текущий момент цены.

- Проведение сделок с ценными бумагами. Купить акции, облигации, валюту или, наоборот, продать их можно прямо в приложении без необходимости переходить в терминал QUIK.

- Получение инвестиционных идей. Ведущие аналитики брокера подготавливают идеи, позволяющие увеличить заработок через сервис «Сбербанк Инвестор». Они учитывают профиль конкретного клиента и его модель инвестирования.

Для тех, кто хочет только познакомиться с приложением и его возможностями доступен демо-режим. Он позволяет оценить все возможности системы, не рискуя своими деньгами.

Сравнение Квик со Сбербанк Инвестор

Сбербанк Инвестор – это упрощенная версия Quik для пользователей, которые делают первые шаги на фондовом рынке.

Программу Quik стоит выбрать по нескольким причинам:

- Больше торговых инструментов. В программе Инвестор пользователь может торговать акциями, облигациями и ETF, а в Quik также есть доступ на валютный рынок (доллары и евро), рынок фьючерсов и опционов.

- Есть инструменты технического анализа.

- В Quik есть система уведомления об изменениях на рынке. Клиент может установить извещение, например, о достижении активом определенной цены. В программе Инвестор трейдер должен сам следить за изменением ситуации.

- Больше технической информации: графики более наглядны, есть стакан текущих заявок на покупку и продажу актива.

Важное преимущество программы Сбербанк Инвестор – наличие демо-режима. Человеку предоставляются виртуальные деньги, с помощью которого можно составить индивидуальный портфель

В приложении Сбербанк Инвестор доступны инвестиционные идеи, разработанные аналитиками банка. Если человек ищет торговую стратегию, то он может выбрать ее прямо в программе. В Quik, рассчитанном на опытных инвесторов, подобных предложений нет. Сбербанк Инвестор подойдет для людей, начинающий торговлю ценными бумагами. Quik предпочтителен для опытных людей.

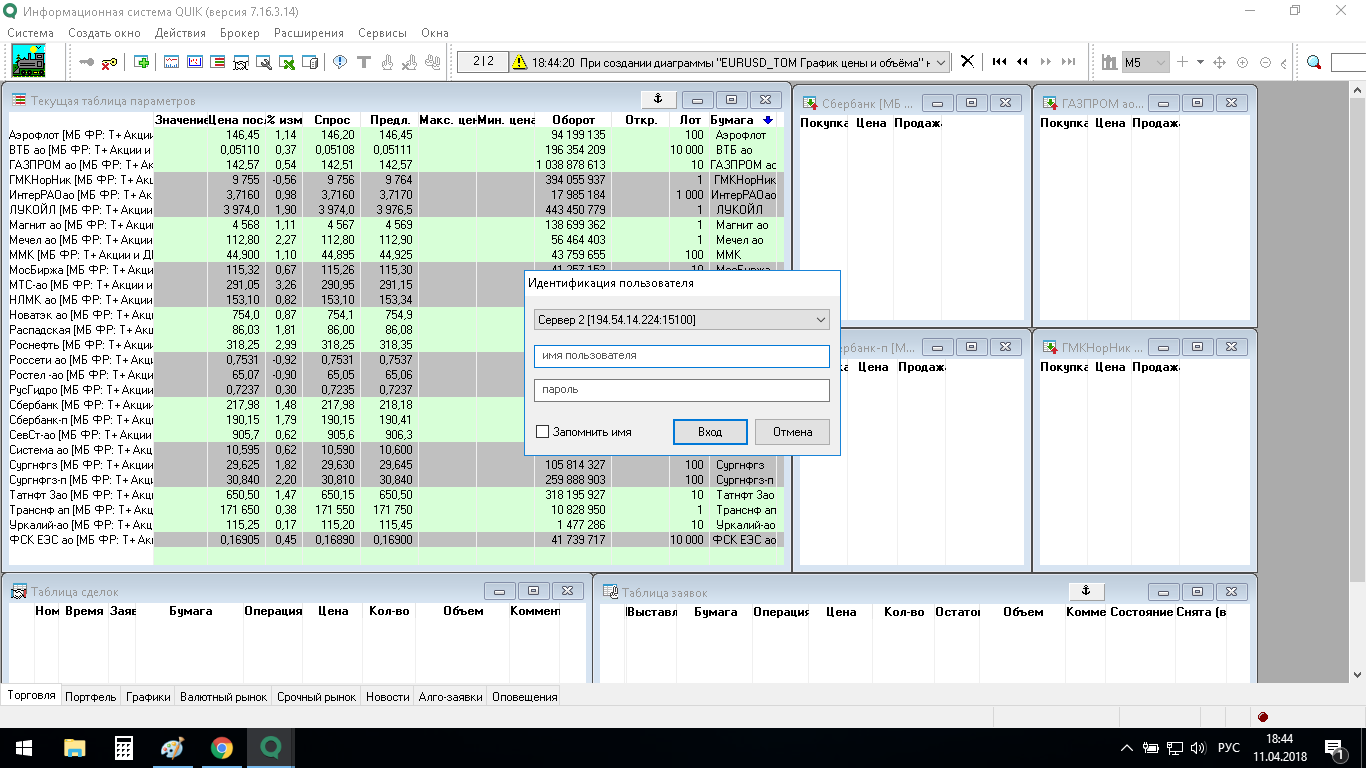

Подключение системы интернет-трейдинга QUIK с использованием двухфакторной аутентификации. Инструкция находиться на официальном сайте брокера Сбербанк.

Загрузите и установите дистрибутив системы QUIK.

Скачиваем файл QUIK_setup.zip на свой ПК. Запускается мастер установки QUIK:

Выбираем путь установки программы QUIK на вашем компьютере. Лучше оставить без изменении на диске С. У меня выдало C:SBERBANKQUIK_RSA Для установки программы QUIK требуется как минимум 32,3 Мб. свободного дискового пространства. Жмем Далее. Оставляем название SBERBANK QUIK. Жмем Далее. Оставляем галочку создать значек на рабочем столе. Жмем Далее. Все готово к установке программы. Жмем Установить.

Далее происходить процесс установки программы. Завершить. Готово. SBERBANK QUIK установлен:

2. Сгенерируйте публичный (pubring.txk) и секретный (secring.txk) ключи с помощью программы генерации ключей KeyGen.

После установки программы SBERBANK QUIK. Вам нужно будет зайти на диск С в папку SBERBANK, далее в папку C:SBERBANKQUIK_RSA, и зайти в папку KeyGen. В данной папке находиться программа KeyGen и создать два ключа публичный pubring.txk и секретный (secring.txk). Надеюсь с этим пунктом у вас не возникнет трудностей. Так как в интернете есть статьи с пошаговой инструкции как генерировать ключи с помощью программы KeyGen. Надеюсь, разберетесь. Это не сложно. Но у меня это у же повторная установка программы SBERBANK QUIK и мои ключи хранятся на USB флеш-карте. Мне будет достаточно скопировать оба ключа и перенести их в папку KEYS.(после установки новой Windows, файлы ключей остались)

3. Направьте Банку публичный ключ на адрес keys@sberbank.ru Указанный файл по умолчанию находится в папке C:SBERBANKQUIK_RSAKEYS. Письмо должно содержать 5-ти значный Код договора и быть направлено с почтового адреса, указанного в Анкете Инвестора. Дождитесь получения письма с подтверждением регистрации ключей.

4. Запустите систему QUIK и введите постоянный Логин и Пароль.

5. Введите одноразовый SMS-пароль. Программа запущена и готова к работе.

Поздравляю. Торговая программа SBERBANK QUIK установлена на вашем компьютере, теперь вы можете приступить к торговли на бирже. Будут вопросы пишите. Постараюсь вам помочь.

- https://www.sravni.ru/banki/info/kak-polzovatsya-sistemoj-quik-ot-sberbank/

- https://finansy.guru/zarabotok/torgovlya-na-birzhah/quik-sberbank.html

- https://tradergroup.ru/ustanovka-programmy-sberbank-quik/

Стоит ли открывать счет для торгов на фондовой бирже в Sberbank физическим лицам?

Существенное преимущество Сбербанка — возможность проведения большинства регистрационных процедур и операций в режиме онлайн: заключения договора, регистрации участника торгов, создания кабинета. Когда трейдер открывает личный кабинет, для доступа к интерфейсу на официальном сайте необходимо скачать и установить специализированное ПО для взаимодействия с брокером: приложение «Сбербанк Инвестор» или платформу для трейдинга QUIK. Доступны версии для iOS и Android X.

Существенное преимущество Сбербанка — возможность проведения большинства регистрационных процедур и операций в режиме онлайн: заключения договора, регистрации участника торгов, создания кабинета. Когда трейдер открывает личный кабинет, для доступа к интерфейсу на официальном сайте необходимо скачать и установить специализированное ПО для взаимодействия с брокером: приложение «Сбербанк Инвестор» или платформу для трейдинга QUIK. Доступны версии для iOS и Android X.

Порог для начала торговли сравнительно низок: минимальный депозит — от 1 тыс. руб. Дополнительное удобство — множество возможностей для вывода заработанных средств: на карту или на банковский депозит через любую из востребованных платежных систем, включая интернет-банкинг, мобильные приложения, терминалы Квик и голосовое поручение.

Среди преимуществ работы со Сбербанком — исчерпывающие аналитические и статистические отчеты, предоставляемые брокером. Это позволяет инвестору оперативно отслеживать изменения в рыночной ситуации и вовремя корректировать торговую стратегию.

Возможности для инвестиционных предприятий широки: Сбербанк позволяет частным инвесторам самим выбрать привлекательный рыночный сегмент. На фондовом рынке доступны вложения в ценные бумаги: облигации, акции, депозитарные расписки. Валютный предлагает сыграть на динамике и разнице курсов финансовых пар. Специфика срочного рынка — торговля фьючерсами и бинарными опционами.

Таким образом, благодаря наработанному с годами опыту Сбербанк в качестве брокера предоставляет своим клиентам целый комплекс услуг.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

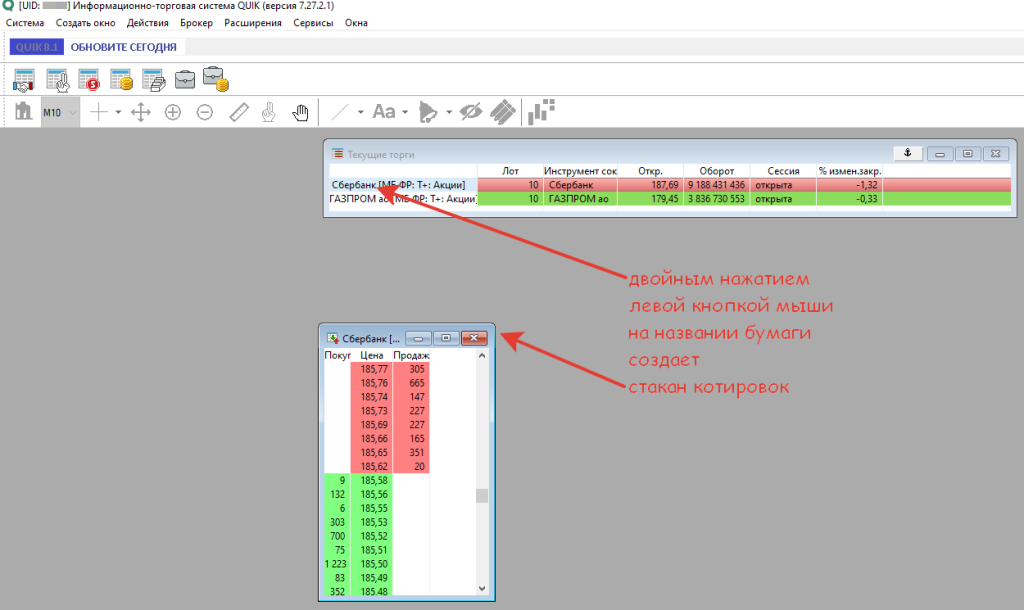

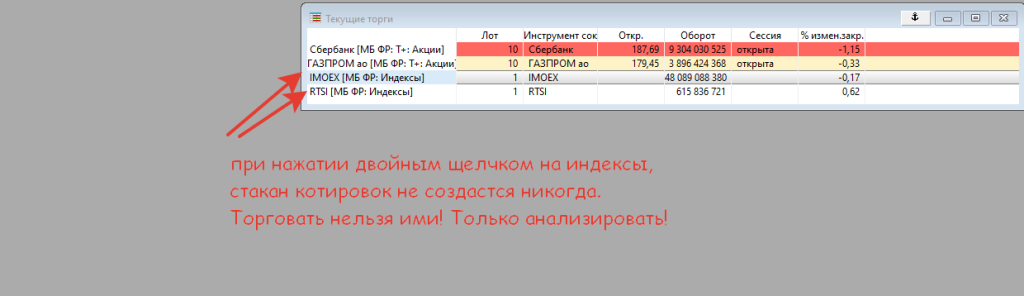

Как настроить стакан в Quik (Квике)

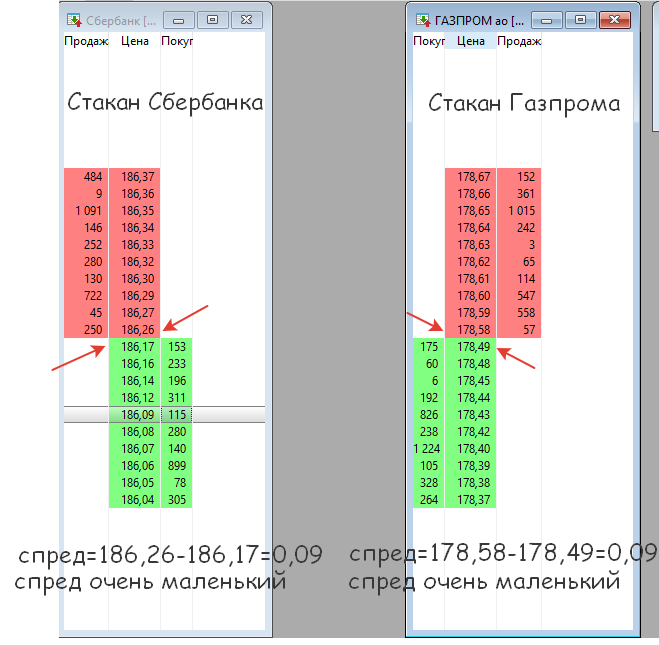

Самый удобный способ настроить стакан котировок нужного нам инструмента через текущую таблицу параметров. В одном из разделов данной статьи мы настраивали таблицу параметров для акций Сбербанка и Газпрома. Двойным нажатием левой кнопки мыши на название бумаги вызывает стакан котировок.

Рекомендую делать на отдельной вкладке текущую таблицу параметров для фьючерсов. И если торгуете валютными парами, то это будет уже третья таблица параметров на отдельной вкладке.

Я всегда рекомендую при торговле фьючерсами и акциями использовать для технического анализа индексы MOEX и РТС. Торговать же ими мы не можем. И при нажатии на названия данных индексов, стакан котировок не появится. Потому что индексы являются усредненным значением рынка.

Обратите внимание, что стакан котировок никуда не исчезнет, когда торговая сессия закрыта. Он будет просто пустой

Поэтому старайтесь работать со стаканом в рабочие часы.

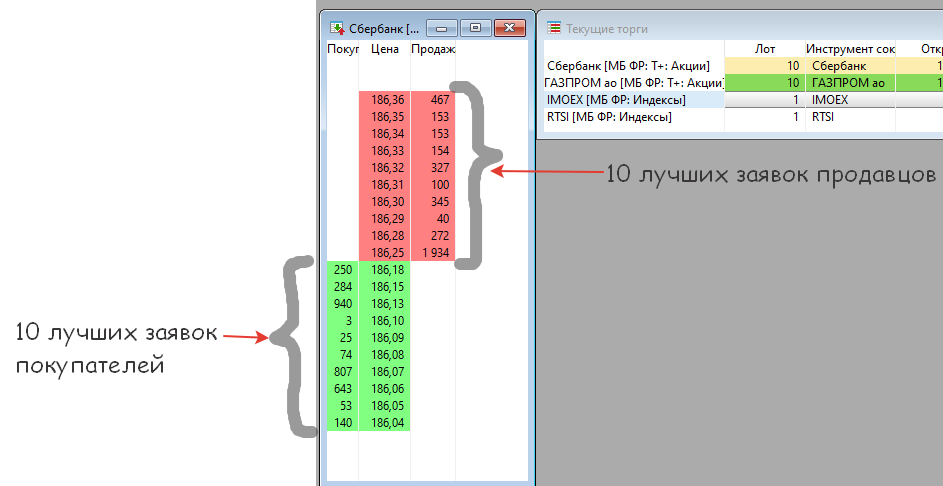

Давайте рассмотрим стакан котировок более подробно. По умолчанию стакан котировок состоит из десяти предложений на продажу и десяти на покупку. Вообще параметр видимых в окне предложений можно регулировать. Но если ваша стратегия не базируется на анализе стакана для принятия торгового решения, то менять параметр видимости нет смысла.

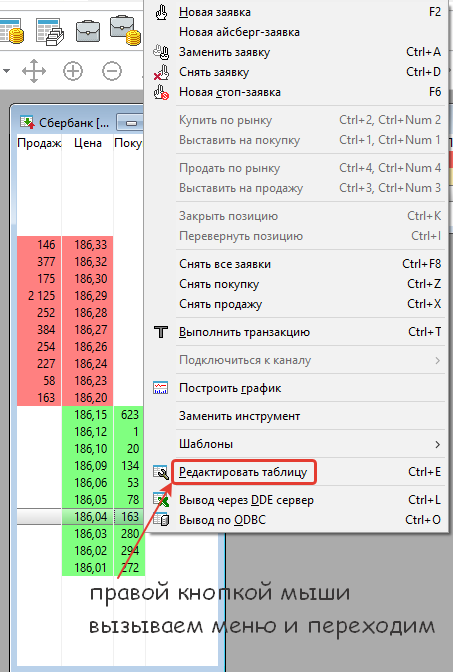

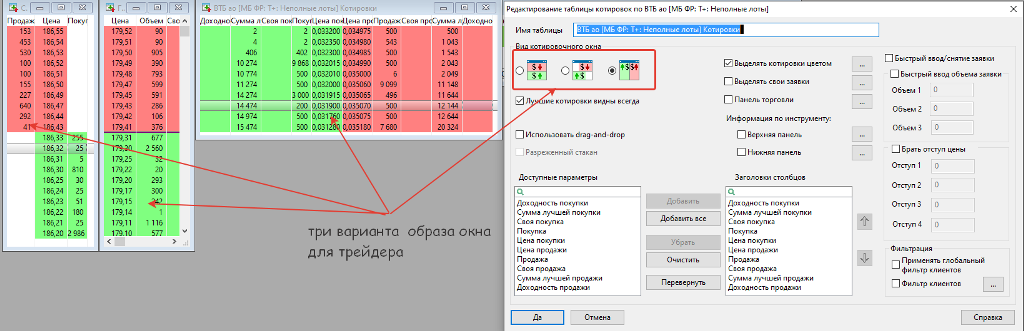

Расположение данных внутри стакана можно менять в таблице “редактировать стакан”. Попасть эту таблицу можно стандартным способом: нажатием правой кнопки мыши на любую область стакана.

В стакане можно оценить спрэд между лучшим предложением на покупку и лучшим предложением на продажу. Чем он меньше, тем лучше.

Кроме анализа спреда через стакан котировок можно выставить простую заявку на покупку, либо продажу и самое главное: ограничитель убытков.

Тинькофф Инвестиции

Оценка на Google Play 4,5 (32,5 тысячи оценок), установок 1 000 000+

Количество клиентов: Тинькофф — безусловный лидер по числу активных клиентов, их больше 138 тысяч. почти 1,3 миллиона.

Доступные площадки: Московская биржа (ММВБ), Санкт-Петербургская биржа (СПБ), и для квалифицированных инвесторов американские биржи — NASDAQ и NYSE — и Лондонская биржа (LSE).

Приложение пытается балансировать между доступностью для начинающих инвесторов и широкими возможностями для трейдеров:

- Биржевой стакан (это таблица, где собраны все заявки на продажу и покупку того или иного актива (акции, облигации и так далее). Трейдеры используют её, чтобы понять, куда двинется рынок в следующий момент, оценить спрос и предложение).

- Маржинальная торговля (ещё один инструмент для трейдинга. Он позволяет взять в долг у брокера средства (или активы), чтобы торговать с большим размахом (так называемое кредитное плечо). Брокер, чтобы подстраховаться, берёт в залог собственные средства (или активы) трейдера и получает определённый процент за использование кредита. Если рынок идёт туда, куда ожидает трейдер, он получает большую прибыль, чем если бы использовал только собственные средства. Если рынок идёт в противоположную сторону, трейдер, соответственно, теряет больше. Маржинальная торговля во всём её многообразии — хороший пример того, почему большая часть трейдеров в конце концов теряют почти все деньги на бирже и почему спекуляция — плохая идея).

- График со «свечами» (инструмент технического анализа для трейдера. Он показывает в виде графика движение цены актива на определённом отрезке времени. «Свечи» (или бары) могут быть красными и зелёными, красные показывают, что цена имеет тенденцию к падению, зелёные — к росту. Особо вовлечённые инвесторы ищут на графике знаки, особые фигуры, соотношения свечей разных цветов и занимаются прочим увлекательным гаданием по случайным цифрам).

Если пользователю некуда спешить, он может насладиться погружением в мир инвестиций: Тинькофф предлагает социальную сеть Пульс, обширную аналитику и торговые идеи, подробную информацию о финансовых показателях эмитентов и дивидендных доходностях акций, график выплаты купонов облигаций и многое другое.

Что можно купить в приложении

Клиент может купить валюту, российские и иностранные акции, корпоративные и государственные облигации (включая евробонды), ETF, БПИФ и структурные ноты. Также, с рядом условий, предоставляется доступ к IPO (первичное размещение акций).

Как открыть счёт

Открыть счёт можно через сайт, оставив заявку. Если у вас есть карта Тинькофф, пользоваться счётом можно сразу. Если нет, вам её привезёт курьер вместе со всеми необходимыми документами.

Какие комиссии

На тарифе комиссия за операции составит 0,3%, но платы за ведение счёта нет. Таким образом, четыре покупки в год обойдутся нашему инвестору в 300 ₽.

Тариф Трейдер снижает комиссию за операции до среднерыночных 0,05%, но появляются расходы на ведение счёта в месяцы совершения сделок — 290 ₽. Соответственно, годовые траты составят 1210 ₽. В обоих случаях в плату уже включена комиссия Московской биржи за сделки в размере 0,01%.

К косвенным расходам можно отнести стоимость обслуживания банковской карты Тинькофф, которая идёт в комплекте с брокерским счётом. Она составляет 99 ₽ в месяц (либо бесплатно при постоянном остатке в 30 000 ₽).

Скачать приложение можно по

Особенности сервиса и режима работы

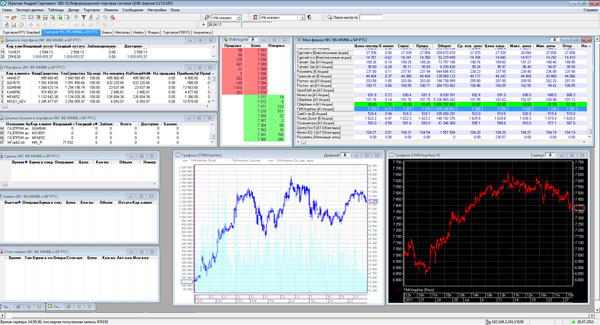

Возможности основного режима Сбербанк QUIK:

- построение удобных таблиц и графиков для выбора ценных бумаг;

- совершение сделок покупки и продажи;

- отслеживание собственного портфеля и остатков денежных средств на счете;

- просмотр котировок различных финансовых инструментов;

- выставление и снятие заявок лонг и шорт;

- выставление отложенных ордеров в Карман транзакций;

- инициация условных заявок (стоп-лимит, тейк-профит, по времени и т. д.);

- импорт и экспорт операций и заявок, созданных другими программами и системами;

- использование роботов и советников;

- субброкерское обслуживание;

- маржинальная торговля;

- автоматическое списание комиссий и налоговых выплат.

Возможные сделки на биржах:

- фондовой – акции, облигации, в том числе муниципальные и федеральные;

- срочной – фьючерсные контракты и опционы;

- валютной – покупка иностранных денежных знаков по рыночному курсу, более выгодному по сравнению с банковским за счет минимальных спрэдов.

Особенности работы с демосчетом

Особенности работы с демоверсией приложения Сбербанк QUIK:

- Рассмотрение заявок на покупку/продажу длится 1 рабочий день.

- График формируется с опозданием на 10 минут по сравнению с реальными котировками.

- Учебная информация распространяется на основе договоров с Московской биржей. Поэтому пользователю предоставляется возможность подключения к учебным торгам по всем основным инструментам ММВБ: акциям, иностранной валюте, срочным контрактам.

- Наращивать функциональность системы можно по модульному принципу и использовать дополнительные сервисы. Пользователю доступно ведение котировок, построение графиков за пределами одного торгового дня. Также можно подключать Модуль формирования отчетов, новостные и аналитические сервисы.

- ПО КВИК administrator находится в распоряжении брокера, который самостоятельно регистрирует новых пользователей, определяет их права и настройки.

- Функционал приложения ограничен базовой конфигурацией.

- Котировки учебной платформы имеют отличия от реальных.

- Использовать «продвинутые» модули нельзя.

- Доступны будут не все финансовые инструменты – только эмитенты «голубых фишек».

- Осуществлять анализ текущего баланса невозможно.

- Доступ к просмотру истории операций за предыдущий период отсутствует.

Полезно знать

Работать в демо версии можно только в течение 1 месяца.

Методика открытия демосчета

Для работы с демосчетом пользователю необходимо:

- Установить на персональный компьютер или мобильное устройство учебную платформу системы интернет-трейдинга.

- Пройти процесс регистрации в демонстрационной программе.

Алгоритм действий:

- Заполнить анкету онлайн на .

- Открыть письмо с данными для входа (логин, пароль) в электронной почте, указанной при регистрации.

- Загрузить дистрибутив QUIK-Junior для подключения к учебному серверу и установить его.

- Привязать ключи, пришедшие на почтовый ящик после регистрации, к персональному компьютеру. Для этого необходимо скопировать их в папку с демоверсией.

- Удостовериться в открытии учебного демо счета. Для этого необходимо дождаться письма об успешной регистрации на электронной почте. Демосчет с определенной величиной доступных виртуальных денег и ценных бумаг открывается администратором сервера самостоятельно.

- Войти в портал QUIK-Junior, указав полученный логин и пароль.

Если интернет-доступ на компьютере пользователя поставляется с прокси-сервера, необходимо дополнительно настроить соединение:

- Зайти в пункт меню «Настройки».

- Выбрать подпункт «Соединение с Интернет».

- В появившейся форме отменить опцию «Выходить в интернет, используя прокси-сервер» и прописать ІР-адрес прокси-сервера и данные порта.

Видео: открытие демосчета

В видеоролике представлен обзор регистрации демосчета. Снято пользователем Вадим Атрощенко.