Что такое накопительная пенсия и в чем ее отличие от страховой, как увеличить накопления

Содержание:

Как формируются пенсионные накопления?

С 2002 года на территории нашей страны действует система ОПС (система обязательного пенсионного страхования). В данной системе происходит формирование будущего пенсионного обеспечения работающих граждан.

В соответствии с законодательством Российской Федерации, работодатель обязан каждый месяц уплачивать за своих работников страховые взносы. Это является гарантией того, что в будущем граждане смогут оформить заслуженную пенсию.

Уплата страховых взносов продолжается в течение всей трудовой деятельности работника, если он устроен официально согласно Трудовому Кодексу РФ. При этом, вся получаемая заработная плата должна быть «белой».

Так как после проведения пенсионной реформы в нашей стране трудовая пенсия была разделена на страховую и накопительную, то и работающим гражданам, рожденным в определенное время (в 1967 году и позже), был предоставлен выбор:

- формировать только страховое обеспечение;

- формировать страховую и накопительную пенсии.

В связи с этим денежные средства, уплаченные работодателем, распределяются на лицевом счете работника в зависимости от его выбора. Так при выборе варианта формирования двух видов обеспечения одновременно, у гражданина на счете откладываются пенсионные накопления.

Кроме этого застрахованные лица вправе добровольно делать взносы:

- по Программе государственного софинансирования;

- за счет средств материнского (семейного) капитала.

Чтобы эти средства получить в будущем, нужно выбрать пенсионный фонд (ПФР или НПФ). И добровольные взносы, и средства, внесенные работодателем, постоянно инвестируются.

Таким образом, накопления состоят из страховых взносов, внесенных работодателем, добровольных взносов и доходов от инвестирования тех и других.

Перечисление взносов на накопительную пенсию

На сегодняшний день работодатели обязаны перечислять в систему ОПС денежные средства в размере 22% от заработной платы каждого из своих работников. Данный тариф закреплен в статье 425 Налогового кодекса РФ.

Из этих 22% денежных взносов по ОПС 6% составляют солидарную часть, а оставшиеся 16% — индивидуальную.

- Солидарная часть финансирует фиксированные выплаты нынешним пенсионерам и расходуются государством на законодательно определенные нужды.

-

Индивидуальная часть страховых взносов, а именно 16% от заработной платы, ежемесячно фиксируются на лицевом счете работника в ПФР. Эти средства, по сути, и составляют будущую пенсию граждан. При этом у граждан:

- которые выбрали формирование только страховой выплаты, и у лиц 1966 года рождения и старше, все 16% числятся на счете только страховой пенсии в ПФР;

- 1967 года рождения и моложе, которые сделали выбор в пользу формирования двух пенсий, из этих 16% только 10% составляют страховую выплату, а 6% — накопительную.

Также на накопительную пенсию могут рассчитывать граждане, у которых имеются пенсионные накопления, внесенные добровольно (в рамках Программы государственного софинансирования).

В отличие от страховой пенсии, которая формируется только в Пенсионном фонде РФ, пенсионные накопления могут быть как в государственном пенсионном фонде (ПФР), так и в негосударственном (НПФ). В любом случае, снять (получить) эти средства можно будет только при назначении страховой пенсии по старости.

Что такое накопительная пенсия

Чтобы понять, откуда она берется, напомню коротко основы формирования пенсионного обеспечения в России. На сегодня оно по выбору будущего пенсионера состоит из страховой части или страховой и накопительной. По первому варианту отчисления в размере 22 % с заработка работника полностью направляются в ПФР. По второму варианту 16 % – в ПФР, а 6 % – в государственные или негосударственные компании, которые будут управлять нашим пенсионным капиталом.

Особенность накопительной части – возможность получения ежегодного дохода от инвестирования денег в низкорискованные инструменты (ОФЗ и корпоративные облигации, акции “голубых” фишек, банковские депозиты и прочее). Но стоит помнить, что доход никто не гарантирует, вполне может быть и убыток. Другое преимущество – передача неизрасходованных средств по наследству.

До 2020 года второй вариант распределения пенсионных отчислений не работает, потому что бюджета Пенсионного фонда не хватает для содержания с каждым годом увеличивающегося числа пенсионеров в стране. Временно все средства от наших зарплат направляются в страховую часть и идут на текущие пенсии. Началась такая история с 2014 года.

Люди, которые успели поработать до этого года, смогли что-то скопить на своих индивидуальных счетах. Например, мой трудовой стаж сейчас почти 21 год. Сумма накоплений – более 240 тыс. рублей. За 2018 год доход от инвестиций составил около 9 тыс. рублей. Пока не отменят мораторий, моя сумма в НПФ будет увеличиваться только на результат от инвестирования. Текущие отчисления от зарплаты туда не попадут.

Но мне отдыхать еще рано, поэтому я не задумываюсь о том, каким образом получу накопленные деньги. А вот тем, кто уже в ближайшее время уходит на заслуженный отдых, надо узнать нюансы.

А кто, вообще, смог что-то накопить? Это:

- люди, родившиеся в 1967 году и позднее;

- мужчины, родившиеся с 1953 по 1966 г., и женщины, родившиеся с 1957 по 1966 г., если они официально работали в 2002 – 2004 годах;

- участники Программы софинансирования;

- люди, которые перевели материнский капитал на счет будущей пенсии.

Получается, что не все граждане имеют пенсионные накопления. Если вы не нашли себя ни в одной категории, то накопительной части у вас нет. А чтобы точно быть уверенным в накопленной сумме, надо ее найти в той организации, которой вы доверили свои финансы.

Я это сделала на сайте своего НПФ – Сбербанка. Если вы тоже перевели деньги в негосударственный фонд, то в личном кабинете можете увидеть всю информацию о пенсионных деньгах, результатах и направлениях инвестирования средств. То же самое касается и управляющей компании.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Другой способ – личный кабинет ПФР. Там есть данные о состоянии вашего лицевого счета и компании, которой вы доверили пенсионные деньги. И конечно, портал Госуслуги готов направить вас к нужной информации.

Источники формирования накоплений:

- Обязательные отчисления с заработка.

- Добровольные дополнительные отчисления работником или работодателем.

- Средства материнского капитала.

- Программа софинансирования.

Кому положены выплаты:

- гражданам и негражданам РФ, но проживающим более 15 лет в стране и застрахованным в пенсионной системе России;

- имеющим пенсионные накопления;

- достигшим возраста 55 лет для женщин и 60 лет для мужчин;

- имеющим право на досрочный выход на пенсию;

- получившим право на страховую пенсию с учетом стажа и индивидуального коэффициента;

- правопреемникам, если раньше срока уйдет из жизни застрахованный человек.

Требования по возрасту для получения накопленных денег на пенсионном счете оказались ниже, чем для получения страховой пенсии по последней реформе. Это значит, что получить накопления можно раньше повышенного законом возраста выхода на пенсию.

Размер накопительной пенсии

Размер накопительной (ежемесячной) пенсии застрахованного лица напрямую зависит от суммы накоплений, сформированных на индивидуальном лицевом счете (ИЛС) в ПФР или на пенсионном счете в НПФ.

Размер пенсионных накоплений ежегодно 1 августа корректируется исходя из сумм средств, поступивших на ее финансирование, которые не были учтены в расчете при назначении или в предыдущей корректировке.

Расчет накопительной пенсии производится по формуле:

где:

- НП — размер накопительной пенсии;

- ПН — сумма пенсионных накоплений получателя на день назначения выплаты;

- Т — ожидаемый период выплаты пенсии (количество месяцев). Он ежегодно устанавливается законодательно и в 2021 году составляет 264 месяца.

В случае обращения за назначением накопительной пенсии позже срока наступления права на нее ожидаемый период выплаты сокращается за каждый целый год отсрочки ее назначения на 12 месяцев, но не может быть меньше 168 месяцев.

Какой НПФ лучше выбрать в 2021 году

Для размещения средств пенсионных накоплений гражданин должен выбрать управляющую компанию (УК) или негосударственный пенсионный фонд (НПФ).

Один раз в пять лет НПФ можно поменять на другой либо перевести формирование средств в УК. Это возможно сделать и раньше (досрочно) — один раз в год, но при этом может произойти потеря дохода от инвестиций.

Существует ряд основных критериев, по которым выбирать НПФ лучше всего:

Рейтинг надежности

Стоит обратить внимание на фонд, имеющий наиболее высокую и стабильную степень надежности. Для ее определения можно использовать данные рейтинговых агентств, например «Эксперт РА» или «Национальное рейтинговое агентство»

Не стоит доверять НПФ, у которого рейтинг был отозван.

Возраст. Чем старше фонд, тем больше его опыт инвестиций, накоплений, резервов, пенсионных выплат. Желательно, чтобы фонд начал работать в докризисное время 1998 года. Если его деятельность была эффективной в сложных финансовых условиях, возможно, он сможет успешно управлять средствами накоплений в подобных ситуациях и в будущем.

Доходность фонда. Этот критерий несет информацию о том, насколько успешны финансовые операции фонда. Ее можно увидеть на сайте НПФ, рейтинговых агентств, определить по данным Федеральной Службы по Финансовым рынкам (ФСФР).

Учредители. Лучше всего, если учредителями фонда являются крупные промышленные предприятия. Такие фонды считаются более надежными, по сравнению с теми, которые учреждены частными лицами или малоизвестными маленькими компаниями.

Для справки

У каждого уважающего себя фонда должен быть свой сайт, который содержит всю необходимую информацию о себе, изложенную в доступном для понимания виде. Плюсом будет наличие личного кабинета, чтобы застрахованное лицо могло отслеживать движение средств на своем лицевом счете.

Кроме информации представляемой фондом, стоит почитать отзывы о нем, размещаемые его клиентами на сайтах в интернете, соц. сетях. Если фонд малоизвестен и информация о нем ограничена, возможно, он новичок на рынке и такому фонду доверять не стоит.

Перевод пенсии в негосударственный пенсионный фонд (НПФ)

Выбранный НПФ обязательно должен иметь лицензию на осуществление пенсионного страхования и должен быть включен в систему гарантирования сохранности накоплений. Список НПФ, отвечающих требованиям законодательства можно посмотреть на сайте Банка России. Для перевода пенсионных накоплений в НПФ нужно:

- Обратиться в НПФ и заключить с ним договор на обязательное пенсионное страхование.

- Подать в территориальный ПФР заявление о переходе в НПФ.

После рассмотрения обращения пенсионный фонд направляет застрахованному лицу уведомление. Если негосударственный пенсионный фонд соответствует законодательным требованиям, ПФР уведомит о положительном решении, если у фонда отозвана лицензия, в уведомлении будут сообщены причины отказа.

Есть ли будущее у накопительных пенсий, «замороженных» до 2021 года?

Начиная с момента введения самого понятия «накопительная пенсия», она претерпела множество изменений. Поскольку возник дефицит Пенсионного фонда в 2005 году накопительную часть разрешили откладывать только гражданам, которые родились не раньше 1967 года.

В 2015 году появилось еще одно ограничение: нужно было сначала выбрать, содержать накопительную часть пенсии в НПФ или перевести в страховую в ПФР.

Замораживались свежие поступления, а деньги, которые приходили раньше, продолжали работать или в негосударственном пенсионном фонде, или в государственной управляющей компании. В результате собрали около 4 трлн рублей, но доходность этих денежных средств очень низкая.

Скорее всего, программа накопительной пенсии в сегодняшнем виде существовать больше не будет. Какие конкретно изменения внесут, неизвестно, но, возможно, что накопительную часть будет отчислять не работодатель, а люди самостоятельно в особом, полудобровольном, порядке. Хотя о перспективах такого проекта сказать сложно, ведь зарплаты и так небольшие, и вряд ли деньги с нее люди согласятся добровольно отчислять, пусть даже на собственную пенсию.

Накопительная часть пенсии для многих остается непонятным термином, поскольку пенсионные реформы в нашей стране проводятся регулярно. В отличие от базовой (страховой) пенсии накопительная часть аккумулируется на личном счете гражданина и не тратится на текущие выплаты пенсионерам.

Накопительную часть пенсий могут получить не только пенсионеры, но и их правопреемники после смерти гражданина

Важное условие – на момент смерти гражданин должен успеть оформить базовую пенсию

Основные модели пенсионных выплат

В 2002 году стартовала пенсионная реформа. По ней первоначально было задумано, что пенсия должна состоять из 3-х частей:

- базовой, которая являлась основой для начислений выплат ПФР;

- страховой, зависящей от имеющегося трудового стажа;

- накопительной, которой сможет пользоваться только поколение, начиная с установленного законодательством возраста.

Такая модель начисления пенсии действовала до января 2015 года. С этого времени составляющими частями пенсионных начислений стали:

- страховая;

- накопительная.

Первая составляющая положена всем, а последняя предназначается лицам моложе определенного возраста.

Основные модели формирования пособия по старости

На данный момент существуют две модели формирования пособия по старости. Причем перечисления по каждой из них средств в ПФР с заработка составляет 22%.

1 модель. Страховая + накопительная составляющие

Основой для выплат пенсионерам считается страховая часть. Она гарантирована всему трудящемуся населению страны. На ее размер оказывает непосредственное влияние экономическое положение и инфляция. В данной модели из 22% только 16% поступают на образование страховой составляющей пенсии

Оставшиеся суммы в виде 6% поступают в накопительную часть, являющуюся основой формирования индивидуального счета в ПФР. Размер будущих выплат в старости напрямую зависит от величины собранных средств на этом счете и месте их вложений. Также любое лицо, заботясь о своем материальном положении в старости, может добровольно делать денежные перечисления на этот же счет. На него же будут поступать суммы, получаемые в результате инвестиционных вложений в выбранные ПФ как государственные, так и негосударственные.

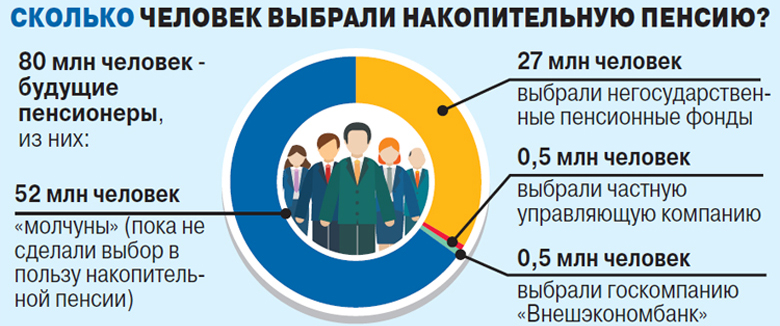

Количество людей, выбравших накопительную пенсию

Такая «комбинированная» модель считается наиболее выгодным вариантом, так как ее составляющие образуются из суммы, предоставляемой пенсионеру из бюджета, и величины его собственных отчислений в ПФР.

2 модель. Страховая

Данная модель предлагается только для поколения, появившегося на свет до 1967 года. Все 22% отчислений идут на образование страховых пенсионных выплат.

Различия между страховой и накопительной частью

Какие различия межу страховой и накопительной пенсией

Разобраться, в чем состоит отличие между 2 составляющими частями, можно рассмотрев источники их образования, правила начисления, а также возможность наследования.

| Виды отличия | Накопительная | Страховая |

|---|---|---|

| Правила начисления | Расчет исчисляется в денежном выражении и определяется размером индивидуального счета, сумма которого составляется перечислениями работодателя (для лиц, начиная с 1967 года рождения) и добровольными взносами каждого на свой счет | Разработана сложная балльная система начислений, в зависимости от которой лицу, достигшему возраста выхода на заслуженный отдых, государство гарантировано предоставляет денежные выплаты по старости |

| Источники образования | Доходы инвестиционных фондов (государственных и негосударственных) | Отчисления в ПФР всего работающего на данный момент населения страны |

| От чего зависит повышение | Повышение основывается на доходности инвестиционных организаций | Индексация для всех одинаковая и зависит от инфляции |

| Наследование | Имеется возможность | Невозможно |

Главным отличием составляющих частей пособия по старости является правила их начисления. Суть страховой пенсии заключается в том, что денежные выплаты сегодняшним гражданам, достигшим установленного законом возраста, производятся из отчислений активного на данный момент населения страны, которые поступают в ПФР. Другими словами, работающие граждане обеспечивают деньгами сегодняшних пенсионеров. При этом для учета индивидуального вклада каждого работника на страховой счет вносится информация о баллах, которые он заслужил в соответствии с установленными критериями.

Накопительная часть весь период до наступления пенсии конкретного лица вкладывается в различные инвестиционные фонды с целью ее увеличения. Когда подойдет время, внесенные ранее суммы будут выплачиваться гражданину по выбранной им схеме. Таким образом, данная часть пенсии представляет собой более гибкую систему, в которой все зависит от величины вложений и полученного дохода от этого. Накопительная часть дает возможность получать более высокие выплаты в старости.

Основные критерии начисления пенсий

Куда обращаться?

Ответ на данный вопрос логичен: нужно идти за деньгами в те учреждения, где непосредственно была сформирована накопительная пенсия. Здесь всего два варианта – это или Пенсионный фонд РФ, или один из негосударственных, если будущий пенсионер решил доверить данной организации свои накопления. Если вы не знаете, куда обращаться и где сейчас находятся ваши отчисления, для начала следует обратиться в госструктуру – Пенсионный фонд: специалисты разъяснят ваши права относительно будущей пенсии, помогут рассчитать размер, а также ответят на дополнительные вопросы, которые касаются в том числе и накопительной составляющей.

Итак, вы выяснили, что ваши деньги находятся в ПФР. В этом случае подать заявление можно, не только обратившись непосредственно в госучреждение, но и через портал Госуслуг или центр «Мои документы». Помимо соответствующего заявления, понадобятся также (перечень нужных бумаг указан в ):

- паспорт и СНИЛС;

- трудовая книжка или иной документ, который будет являться доказательством права на получение пенсии;

- документы, подтверждающие трудовой стаж обратившегося;

- иные бумаги (например, справка об инвалидности и т. д.).

Некоторые граждане, которые решили выгодно вложить свои пенсионные средства (помните, одно время домой или на работу приходили представители того или иного фонда, рекламируя его преимущества и будущую обеспеченную жизнь на пенсии?), сделали это, обратившись в негосударственные пенсионные фонды (НПФ). Это частные коммерческие структуры, которые совершают с полученными средствами финансовые операции, за счет чего деньги будут преумножаться. Несмотря на то, что далеко не все граждане склонны доверять НПФ, эти организации контролируют Центробанк, Счетная палата РФ и т. д. Самые известные НПФ – «Сбербанк», «ВТБ ПФ», «Лукойл-Гарант» и т. д.

Если речь идет о негосударственной организации, то для получения денег к вышеуказанным документам нужно приложить заявление, составленное по форме, которая указана в Приложении № 1 Приказа Министерства труда и социальной защиты РФ № 12н от 3 июля 2012 года. В заявлении должны быть следующие сведения: название негосударственного фонда, данные о пенсионере (Ф. И. О., дата рождения, адрес прописки, паспортные данные, СНИЛС и т. д.).

После того как документы будут рассмотрены (как правило, на это уходит примерно месяц), ПФР или НПФ либо ответят отказом (в любом случае свою позицию они должны будут письменно аргументировать, указав, к примеру, что был представлен неполный пакет документов, и прислать ответ в течение 5 рабочих дней), либо примут положительное решение. В таком случае пенсионер в течение двух месяцев получит деньги в почтовом отделении или в банке (в зависимости от того, какой способ получения средств был указан в заявлении).

Резюмируя, отметим, что ту часть пенсии, о которой говорилось выше, в большинстве случаев могут получить полностью граждане 1966 года рождения и старше. Это объясняется тем, что их накопительная часть невелика. Также эти деньги доступны гражданам, получающим пенсию по одному из особых оснований для гособеспечения. Кроме того, получить накопительные сбережения могут прямые родственники пенсионера, который умер, не успев воспользоваться накопительной частью.

Исходя из правил, которые необходимо соблюсти для получения накопительной пенсии, сделать это несложно, и вопрос достаточно быстро рассматривается в Пенсионном фонде. Если вы не знаете, где находятся ваши накопления и какова их судьба, обратитесь за консультацией в ПФР. Помните, что, несмотря на законодательно введенную «заморозку» накопительной пенсии, вы можете снять данные средства единовременно. Вместе с тем, следует знать, что процедура получения денег в ПФР и негосударственном фонде может, пусть и незначительно, отличаться. А значит, перед тем как приносить в организацию пакет документов, нелишним будет узнать, что именно потребуется.

Какие пенсии существуют в России

В России есть сразу три категории пенсий – это страховые, социальные и государственные. А в каждой из категорий – еще по три вида: по старости, по инвалидности и по потере кормильца. В основном, говоря о пенсиях, обычно имеют в виду страховые пенсии по старости – их получает большая часть пенсионеров.

Другие виды пенсий не настолько распространенные. Например, социальную пенсию по инвалидности получают те, кто получил группу инвалидности, не имея ни дня страхового стажа, а по старости – тем, кто достиг определенного возраста и не имеет нужного стажа и пенсионных баллов.

Но в категории страховых пенсий тоже не так просто разобраться. Здесь все зависит от страховых взносов в систему обязательного пенсионного страхования (ОПС) – это те 22% от зарплаты, которые перечисляются работодателем в Пенсионный фонд России. Делится этот взнос на несколько частей:

- 10% – на собственно страховую часть пенсии. Из нее рассчитывается стоимость пенсионных баллов, и эта часть влияет на то, что у одних людей пенсия выше, чем у других;

- 6% – на солидарную часть пенсии. По сути, это «общий котел», из которого всем пенсионерам гарантируется фиксированная выплата (в 2021 году она чуть выше 6 тысяч рублей);

- 6% – на накопительную часть пенсии. Эти деньги идут в управляющую компанию (УК) или негосударственный пенсионный фонд (НПФ), используются в качестве инвестиций, приумножаются и выплачиваются при выходе на пенсию в виде пожизненной доплаты или разовой выплаты.

С 2014 года и до настоящего времени последние 6% не переводятся на накопления, это было сделано из-за проблем с бюджетом. Сейчас 16% от зарплаты идет на страховую часть, а 6% – на общую, а для льготных категорий (малый бизнес, IT-компании и т.д.) есть и некоторые скидки.

Соответственно, в системе пенсионного страхования есть собственно страховые и накопительные пенсии.

Если мои накопления в НПФ

Если ваша накопительная пенсия хранится в НПФ, то получить информацию по ней вы можете в Сбербанке и в «Лукойл Гарант». Нелишним будет узнать, как рассчитывается накопительная часть пенсионного обеспечения. Соответственно со ст. 7 федерального закона номер 424, накопительная часть рассчитывается при учете:

- взносов нанимателя;

- дополнительных страховых взносов;

- взносов на софинансирование пенсионного обеспечения;

- средств материнского капитала;

- инвестированных средств.

Величина пенсионных накоплений делится на период выплат, который каждый год определяется законодательно. Сегодня он равняется 246 месяцам. При подсчете накопительной пенсии период выплаты должен равняться минимум 168 месяцам. При срочной выплате минимальный период сокращается до 10 лет.

Изменение величины срочной выплаты осуществляется 1 августа каждого года путем суммирования текущей суммы выплаты и частного, полученного в результате деления величины пенсионных накоплений (по состоянию на 1 июля) на период выплаты.

Величина пенсионного обеспечения будет больше, если гражданин подаст заявление на назначение выплат спустя несколько лет после возникновения права на них. В таком случае период выплаты уменьшиться на год за каждые 12 месяцев, которые прошли с даты ухода на пенсию.

Справка! Плюс накопительной пенсии состоит в том, что ее возможно перевести в НПФ. При этом она не индексируется раз в год, следовательно, граждане могут не рассчитывать на ее увеличение при хранении в ПФР.

В Сбербанке и в Лукойл Гарант

Для того чтобы проверить размер пенсионных накоплений через Сбербанк, требуется посетить любое учреждение банка с паспортом и СНИЛС. Сотрудник банка предоставит вам всю необходимую информацию в течение 15 мин. Другой вариант — контролировать свои накопления через личный кабинет.

НПФ «Лукойл Гарант» не так давно был переименован в НПФ «Открытие». Если ваша накопительная пенсия хранится в этом фонде, то информацию по ней вы можете получить на сайте НПФ.

Для этого следуйте такому алгоритму:

- Переход на сайт НПФ «Открытие»

- Нажатие на клавишу «Запросить копии документов онлайн».

- Авторизация в личном кабинете. Допускается авторизация через портал государственных услуг.

После авторизации подайте заявку. Данные будут предоставлены вам в течение минуты.

Клиентам НПФ «Открытие» доступно еще 2 способа проверки накопительной пенсии. Они могут написать письмо с запросом информации и отправить его по адресу: 300013, Тульская область, город Тула, улица Радищева, дом 8. Также можно позвонить по телефонному номеру +7-800-200-59-99 и задать вопрос оператору.

Как оформить выплаты накопительной части сейчас

Не все граждане имеют право получить накопительную часть выплаты. Для этого необходимо соблюдение следующих условий:

- Это могут быть мужчины с 1953 года рождения и женщины с 1957, у которых сформированы накопления. При этом они должны быть пенсионерами на момент подачи заявления. За работников более старшего возраста все взносы работодателями направлялись только на накопление страховой части.

- Правом на единовременную выплату обладают пенсионеры, получающие обеспечение по старости. Те, кому выплачивается пенсия по инвалидности или потере кормильца, смогут оформить выплату только при достижении ими пенсионного возраста, установленного законодательством.

- Единовременная выплата может быть назначена гражданину в том случае, если накопления составляют не более пяти процентов от выдаваемой страховой пенсионной выплаты.

Те граждане, которые являлись участниками государственной программы софинансирования, имею право выбора:

- они могут получить накопительную часть пенсии;

- срочную выплату, ее период получения определяется гражданином самостоятельно, но он должен быть не менее 10 лет.

За выплатой накопительной части необходимо обращаться именно в ту организацию, в которую подавалось заявление о формировании накоплений. При подаче обращения необходимо собрать пакет бумаг, в который входят:

- паспорт заявителя;

- СНИЛС;

- трудовая книжка;

- документ, выданный Пенсионным фондом, подтверждающий назначение пенсионного обеспечения;

- банковские реквизиты для перечисления денежных средств.

Документы могут быть поданы как лично гражданином, так и представителем по доверенности. Заявитель также может обратиться в МФЦ или направить бумаги почтой.

Как получить накопительную часть пенсии?

Если у гражданина формируются пенсионные накопления, обратиться за назначением накопительной пенсии можно при достижении возраста 55 лет женщинами и 60 лет мужчинам. При этом устанавливается накопительная пенсия независимо от того, получает или нет гражданин другую пенсию или пожизненное ежемесячное содержание.

Назначение и выплату накоплений, а также организацию доставки производит тот фонд, которому гражданин доверил их формирование, в связи с этим обращаться за оформлением накопительного пособия ему следует:

- в отделение НПФ, в котором пенсионные накопления формировались;

- или в территориальный ПФР, если средства были переданы в УК.

По согласованию с работником, обратиться за назначением ему накопительной пенсии вправе и работодатель.

Условия назначения накопительной пенсии и документы, необходимые для оформления

Назначение накопительной пенсии возможно при наличии у застрахованного лица пенсионных накоплений. Обратиться за установлением и доставкой накопительных выплат можно:

- при личном визите в ПФР или НПФ;

- через интернет на сайте ПФР или портал гос. услуг, или на сайте НПФ.

К заявлению о назначении накопительной пенсии нужно приложить все требуемые документы:

- паспорт гражданина РФ или вид на жительство (для иностранных лиц и не имеющих гражданства);

- свидетельство обязательного пенсионного страхования (СНИЛС);

- справка из ПФР о приобретении права на страховую пенсию по старости (для представления в НПФ);

- документы, которые могут подтвердить страховой стаж и периоды, включаемые в него;

- дополнительно могут потребоваться иные данные.

Заявление будет принято к рассмотрению, если все необходимое будет представлено в срок до 5 рабочих дней со дня его подачи.

Если обращение за накопительной выплатой идет через представителя, необходимо предоставить доверенность и удостоверяющий его личность документ, если доверенность не заверена нотариально.

Можно ли получить накопительную часть пенсии до выхода на пенсию

До 2019 года получить пенсионные накопления раньше срока выхода на пенсию было нельзя, так как право на назначение накопительных выплат у гражданина возникало одновременно с правом на страховую пенсию по старости. Однако из-за очередной пенсионной реформы возраст назначения пенсии по старости стали постепенно увеличивать до 60 лет женщинам и 65 — мужчинам. При этом возраст назначения накопительной пенсии остался фиксированным — 55 и 60 лет соответственно. Таким образом, теперь получить пенсионные накопления можно до выхода на пенсию по старости.

При этом выплата пенсионных накоплений может быть установлена гражданину до 55 и 60-летнего возраста, в случае досрочного назначения страховой пенсии по старости.

Виды выплат средств пенсионных накоплений

Виды выплат, предусмотренные законом от 28.12.2013 N 424-ФЗ «О накопительной пенсии», за счет средств пенсионных накоплений:

- Единовременная выплата.

- Срочная пенсионная выплата.

- Накопительная пенсия.

- Выплата пенсионных средств накоплений в случае смерти их получателя его наследникам.

При единовременной выплате все средства пенсионных накоплений выплачиваются разово одной суммой. На единовременную выплату могут претендовать:

- застрахованные лица, для которых рассчитанная накопительная (ежемесячная) пенсия составляла бы 5% и менее от величины страховой пенсии по старости с учетом фиксированной выплаты и накопительной пенсии по состоянию на день назначения накопительных выплат;

- получатели, которым установлена страховая пенсия по инвалидности, потере кормильца или государственное пенсионное пособие, не имеющие право на страховую пенсию по старости в связи с отсутствием требуемого страхового стажа или количества индивидуальных пенсионных баллов.

Срочную выплату могут получить граждане, которые формировали свои пенсионные накопления за счет:

- дополнительных взносов, средств, направляемых по Программе софинансирования пенсии, включая взносы, поступающие с этой целью от работодателя, от государства, доходы от их инвестирования.

- средств (или их части) материнского капитала, которые были направлены на формирование накопительной пенсии и доходов от их инвестирования.

Часть накоплений, состоящая их указанных средств, выплачивается ежемесячно в течение срока, определенного самими получателем, но не менее 10 лет.