Кредитная карта “110 дней” без процентов райффайзенбанка. обзор и отзывы

Содержание:

- На что не действует льготный период или как не попасть на бабки

- Тарифы

- Похожие карты

- Как оформить и получить кредитную карт “110 дней” от Райффайзенбанка

- Преимущества кредитной карты «110 дней» Райффайзенбанка

- Принцип работы льготного периода по кредитке «110 дней»

- Как закрыть карту

- Процентная ставка по кредитной карте 110 дней от банка Райффайзен

- Интернет-банк и мобильное приложение «Райффайзен-Онлайн»

- Преимущества и недостатки карты Райффайзенбанка «110 дней»

- Онлайн-заявка на кредитную карту «110 дней»

- Как правильно пользоваться кредитной картой «110 дней» без %

- Как пользоваться кредиткой правильно

- Как правильно пользоваться кредитной картой «110 дней» без %

- Тарифы на обслуживание

- Условия пользования

- Льготный период

- Плюсы и минусы кредитной карты «110 дней» без % от Райффайзенбанка

- Советы и частые ошибки пользователей

- Выводы по пластику – плюсы и минусы

На что не действует льготный период или как не попасть на бабки

Есть несколько нюансов правильного использования карты. Иначе вы рискуете вылететь из грейс-периода. И использование пластика дорого вам обойдется. В прямом смысле этого слова.

Просрочки

Что будет, если вовремя не закрыть основной долг? В 110 дневный период и даже при не внесение минимально платежа.

На следующий день, после образования просрочки — банк начислит проценты за пользование заемными средствами по установленной кредитной ставке (29-39% годовых). За весь срок грейс-периода. То есть с первой покупки. Проценты будут капать до полного погашения задолженности.

Но и это еще не все. В тарифах банка есть интересный пункт.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Комиссия за мониторинг просроченной задолженности — 700 рублей. Взимается однократно, на следующий день после просрочки по кредиту. В услугу входит оповещение клиента, путем смс-информирования и телефонных звонков от банка, о необходимости срочно погасить кредит.

Если по простому — это обыкновенный штраф, который банк будет начислять каждый месяц, пока вы не закроете долг.

Неправильные операции

У каждой кредитки, и у Райфа в том числе, есть список операций, на которые не распространяется льготный беспроцентный период.

Чем это грозит клиенту?

По кредитной карте можно покупать товары и услуги безналичным способом, в том числе оплачивать услуги самого банка (внесение наличных, плата за обслуживание и так далее). Все то, что совершает среднестатистический гражданин.

За проведение запрещенных операций, на которые не распространяется беспроцентный период — банк с первого дня начинает начислять проценты до полного погашения долга.

К ним относятся:

- снятие наличных;

- квази-кэш операции.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Квази-кэш (QUASI-CASH) операции — это операции, связанные с пополнение электронных кошельков, денежные переводы, покупка ценных бумаг, драгоценных металлов, лотерейных билетов и прочие азартные игры.

Тарифы

Основные параметры кредитной карты:

- Беспроцентный период – 110 дней. Снятие наличных к льготным операциям не относится. Но в первые два месяца после оформления карты можно и по этой операции не платить проценты в течение 110 дней.

- Процентная ставка после окончания льготного времени кредитования устанавливается индивидуально. Минимальное значение – 19 %, максимальное – 29 %. За снятие наличных и переводы – 49 %.

- Обслуживание недешевое – 150 ₽ в месяц (1 800 ₽ в год). Бесплатно можно, но тратить для этого надо не менее 8 000 ₽ в месяц.

- Кредитный лимит – до 600 000 ₽.

За снятие наличных и переводы на карты придется заплатить 3 % от суммы операции и еще 300 ₽. Эти условия действуют для банкоматов Райффайзенбанка и его партнеров. Операция через другие банкоматы обойдется в 3,9 % плюс 390 ₽.

Похожие карты

-

Все что надоФК Открытие

от 13,9 % годовыхдо 1 500 000 ₽

-

Карта возможностейВТБ

от 14,9 % годовыхдо 1 000 000 ₽

-

100 дней без %Альфа-Банк

от 11,99 % годовыхдо 500 000 ₽

-

Хочу большеУральский Банк РиР

от 12 % годовыхдо 700 000 ₽

-

100 дней без % GoldАльфа-Банк

от 11,99 % годовыхдо 700 000 ₽

-

MasterCard / Visa Gold (EUR)Авангард

от 12 % годовыхот 1 ₽

-

MasterCard Standard / Visa ClassicАвангард

от 15 % годовыхот 1 ₽

-

MasterCard Standard / Visa Classic (USD)Авангард

от 12 % годовыхот 1 ₽

-

120 дней на максимумБанк Уралсиб

от 11,9 % годовыхдо 1 000 000 ₽

-

MasterCard / Visa GoldАвангард

от 15 % годовыхот 1 ₽

-

120 дней без процентов ПремиумОТП Банк

от 13,9 % годовыхдо 700 000 ₽

-

115 дней без процентов БазоваяВсероссийский банк развития регионов

24 % годовыхдо 1 500 000 ₽

-

120 дней без %Хоум Кредит Банк

от 10,9 % годовыхдо 700 000 ₽

-

РазумнаяРенессанс Кредит

от 11,9 % годовыхдо 300 000 ₽

-

115 дней без процентов ПартнерскаяВсероссийский банк развития регионов

23 % годовыхдо 1 500 000 ₽

-

100 днейБанк «Санкт-Петербург»

от 23 % годовыхдо 750 000 ₽

-

Можно большеМосковский Кредитный Банк

от 21 % годовыхдо 800 000 ₽

-

100+Промсвязьбанк

24 % годовыхдо 600 000 ₽

-

Pro100 UnembossedЛевобережный

0000000000000000IVAN IVANOV

26 % годовыхдо 100 000 ₽

-

Pro100 Unembossed для зарплатных клиентовЛевобережный

0000000000000000IVAN IVANOV

26 % годовыхдо 300 000 ₽

-

Можно больше (EUR)Московский Кредитный Банк

от 18 % годовыхдо 11 500 ₽

-

Pro100 Gold для зарплатных клиентовЛевобережный

0000000000000000IVAN IVANOV

26 % годовыхдо 300 000 ₽

-

MTS CASHBACK DigitalМТС Банк

от 11,9 % годовыхдо 500 000 ₽

-

Кредитная СберКартаСбербанк

от 9,8 % годовыхдо 1 000 000 ₽

-

Карта рассрочки СвободаХоум Кредит Банк

до 34,8 % годовыхдо 290 000 ₽

-

СуперкэшбэкОТП Банк

от 27 % годовыхдо 300 000 ₽

-

Pro100 для пенсионеровЛевобережный

26 % годовыхдо 50 000 ₽

-

Pro100 GoldЛевобережный

0000000000000000IVAN IVANOV

26 % годовыхдо 100 000 ₽

-

Удобная картаГазпромбанк

от 11,9 % годовыхдо 600 000 ₽

-

MasterCard Standard / Visa Classic (EUR)Авангард

от 12 % годовыхот 1 ₽

-

Магнитка Plus CreditКредит Урал Банк

от 11,5 % годовыхдо 200 000 ₽

-

100 дней без % PlatinumАльфа-Банк

от 11,99 % годовыхдо 1 000 000 ₽

-

ММК Plus Credit – 100Кредит Урал Банк

от 11,6 % годовыхдо 1 000 000 ₽

-

115 днейЮниКредит Банк

от 19,9 % годовыхдо 3 000 000 ₽

-

Хочу большеВУЗ-банк

0000000000000000IVAN IVANOV

от 12 % годовыхдо 700 000 ₽

-

МТС Деньги ZeroМТС Банк

от 0 %до 0 % годовыхдо 150 000 ₽

-

Можно больше (USD)Московский Кредитный Банк

от 18 % годовыхдо 11 500 ₽

-

MTS CASHBACKМТС Банк

от 11,9 % годовыхдо 1 000 000 ₽

-

UNOБанк Нейва

от 15,9 % годовыхдо 500 000 ₽

-

Pro100 для зарплатных клиентовЛевобережный

26 % годовыхдо 300 000 ₽

-

ЛокоЛайтЛОКО-Банк

11,9 % годовыхдо 150 000 ₽

-

MasterCard / Visa Gold (USD)Авангард

от 12 % годовыхот 1 ₽

-

Pro100 Unembossed для пенсионеровЛевобережный

0000000000000000IVAN IVANOV

26 % годовыхдо 50 000 ₽

-

ХалваСовкомбанк

10 % годовыхдо 350 000 ₽

-

110 на ВСЁ!ЛОКО-Банк

от 11,9 % годовыхдо 300 000 ₽

-

Билайн 100 днейАльфа-Банк

от 11,99 % годовыхдо 300 000 ₽

-

120 днейФК Открытие

от 13,9 % годовыхдо 500 000 ₽

-

Platinum 100Банк Русский Стандарт

от 21,9 % годовыхдо 299 000 ₽

-

Мой бонусБанк Союз

0000000000000000IVAN IVANOV

23 % годовыхдо 750 000 ₽

-

JCB Standard 120 днейДальневосточный Банк

24 % годовыхдо 1 000 000 ₽

-

120 дней без процентовОТП Банк

от 9,9 % годовыхдо 300 000 ₽

-

Выгода – 118 днейЭкспобанк

от 19,9 % годовыхдо 300 000 ₽

-

Pro100 Gold для пенсионеровЛевобережный

0000000000000000IVAN IVANOV

26 % годовыхдо 50 000 ₽

-

Премиальная карта World Black EditionБанк Союз

0000000000000000IVAN IVANOV

19,5 % годовыхдо 1 500 000 ₽

-

Pro100Левобережный

26 % годовыхдо 100 000 ₽

Как оформить и получить кредитную карт “110 дней” от Райффайзенбанка

Получить пластик в пользование могут только те потребители, которые соответствуют установленным требованиям. К ним относятся:

- гражданство России;

- наличие постоянной регистрации в любом регионе страны;

- наличие постоянного места работы и официально зарегистрированного дохода;

- текущий стаж – не менее трех месяцев;

- стационарный номер (рабочий телефон, собственный, родственника, знакомого и др.).

При оформлении договора потребуется подтвердить финансовое положение документально. Необходимо подготовить:

- документ, подтверждающий наличие и размер ежемесячной прибыли (2-НДФЛ);

- бумаги, подтверждающие наличие в собственности дорогостоящего имущества (недвижимость, транспортное средство и др.);

- заграничный паспорт.

Онлайн-заявка заполняется на официальном сайте https://www.raiffeisen.ru. Потребуется указать:

- паспортные и личные данные;

- контакты (мобильный телефон);

- адрес электронной почты;

- семейное положение и адрес проживания и регистрации;

- сведения о месте работы и ежемесячной прибыли;

- наличие/отсутствие иных источников доходов с уточнением;

- предполагаемые условия кредитования.

Пополнение карты

Вносить обязательные платежи и погашать задолженность досрочно возможно удобными способами:

- через банкоматы учреждения;

- терминалы партнеров;

- платежные системы;

- банковские карты сторонних финансовых учреждений;

- банковские переводы по реквизитам;

- интернет-банкинг.

Преимущества кредитной карты «110 дней» Райффайзенбанка

Данный кредитный продукт открывает своему владельцу ряд выгод и преимуществ, среди которых присутствуют:

- длительный льготный период — до 110 дней;

- большой лимит по займу — до 600 тысяч рублей;

- скидки до 30% у партнёров банка;

- годовой процент — от 29%;

- бесплатное обслуживание при ежемесячных тратах, превышающих 8 тысяч рублей (если меньше — снимается комиссия 150 рублей);

- бесплатное пользование интернет-банкингом и приложением для смартфонов круглосуточно;

- предоставление услуги «СМС-банк», позволяющей получать оповещения о финансовых операциях по карте прямо на мобильный телефон (всего 60 рублей в месяц);

- оснащение технологией бесконтактной оплаты;

- возможность обращения в службу поддержки в любое время суток.

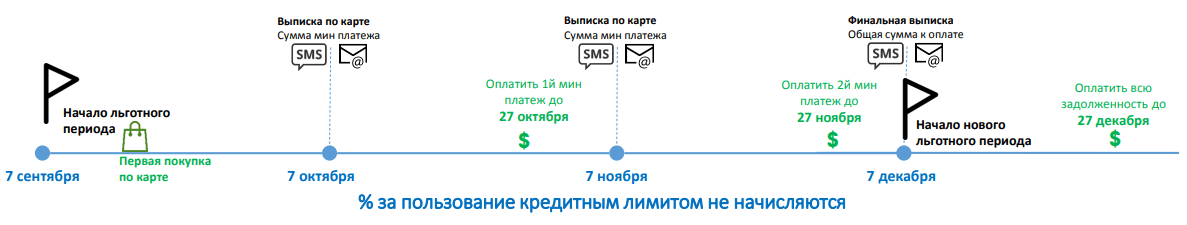

Принцип работы льготного периода по кредитке «110 дней»

Из названия карты понятно, что максимальная продолжительность льготного периода кредитования составляет 110 дней. Однако для каждой отдельно взятой операции длительность грейса будет разной.

Беспроцентный период состоит из 3 отчётных периодов (по 30 дней) и одного платёжного периода (20 дней). Отчётный период обычно длится с 7-го по 7-е число каждого месяца. Клиент может менять эти даты не чаще одного раза в год.

На примере действие грейса по кредитной карте «110 дней» от Райффайзенбанка рассмотрено ниже:

- 1 октября клиент получил кредитку, а 20 октября он совершил первую покупку. В этом случае датой отсчёта льготного периода является 7 октября.

- 7 ноября заёмщик получил уведомление о необходимости внести первый минимальный платёж. На погашение обязательного взноса даётся 20 дней, то есть до 27 ноября.

- 7 декабря клиенту пришло оповещение о необходимости оплатить второй минимальный взнос до 27 декабря.

- 7 января пользователь получил третью выписку, в которой помимо размера обязательного платежа отражается весь остаток льготной задолженности по кредитке и дата окончания грейс-периода (25 января). Чтобы банк не начислил проценты, необходимо внести на карточку всю сумму долга до указанной даты.

Так как первая операция была совершена 20 октября, то фактическая длительность грейса составила 97 дней. Для транзакций, совершённых позже, льготный период оказался ещё короче.

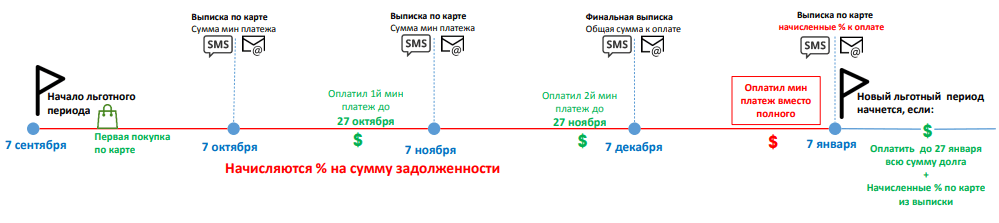

Если у клиента нет возможности погасить остаток долга по карте в полном объёме, то требуется внести хотя бы минимальный платёж. Но в этом случае банк начислит проценты на сумму всех расходных операций по кредитке начиная с момента образования задолженности.

Как закрыть карту

Сделать эту процедуру через интернет можно, но это очень сложно. Лучше отправиться в отделение и там уже написать заявление на имя директора банка. Закрытие карты происходит достаточно быстро, но нужно позаботиться о подготовке. Стоит не поскупиться и взять полную выписку платежей, проследить все финансовые перемещения. Потом нужно оплатить все долги, чтобы баланс по карте был положительный.

После всех проверок уже можно отправиться в отделение и написать заявление на закрытие. Чаще всего сотрудники попытаются убедить не отказываться от банковской кредитной карты, предоставляют некоторые скидки и акции, но они редко бывают действительно выгодны, просто направлены на то, чтобы не упустить клиента.

Процентная ставка по кредитной карте 110 дней от банка Райффайзен

Вот тут и начинается самая веселая история про приключения Шарика. Шутка, конечно. Но схема у банка запутанная на первый взгляд. Но почитав кучу документов банка я понял, что на самом деле ничего сложного нет. И банк просто таким образом предоставляет льготы свои «любимым», новым или не «любимым клиентам».

Процентная ставка по кредитной карте 110 дней

Процентная ставка по кредитной карте 110 дней

Суть проста. В зависимости от того, каким вы являетесь клиентом банка, будут вот такие проценты:

- 19-29,5%

- 29,5% — 30,5 %

- 30,5%

Будучи новым клиентом, вряд-ли получится даже рассчитывать на процентную ставку в размере 19%, хотя это много на самом деле. Если вы являетесь новым клиентом банка, то готовьтесь на 30,5%. Если вы являетесь действующим клиентом, то вероятнее всего получите ставку сильно ниже. Как-то так. Особо с этим заморачиваться не вижу смысла. Потому что точно угадать все равно не получится, ибо у банка свои внутренние показатели + ваша кредитная история никуда не делась.

В целом неплохо. Вполне адекватные проценты, просто помните, что кредитные карты это возможность взять до зарплаты или что-то выгодно купить, но с той же возможностью это потом отдать вовремя. А не наоборот. Не надо думать, что кредитная карта бездонная или вовсе, что это ваша зарплата. Ну серьезно.

Минимальные платежи по карте 110 дней

Для меня всегда было показателем того, сколько банк выставляет процентов на минимальные платежи. Это очень показательно. Причем устанавливая минимальный платеж в 4% банк никак не говорит, что это с процентами или без. Но скорее всего с процентами. То есть оплачивая 1 000 рублей, минимум 19% вы отдаете банку.

Итак мы знаем, что минимальный платеж 4%, а это значит кредит у вас будет на 25 месяцев. И это на ту сумму, которая останется, если вы не успеете погасить долг в течение льготного периода.

Как-то так.

А забыл дополнить. Штраф за просрочку минимального платежа 20%. Помните об этом тоже.

Интернет-банк и мобильное приложение «Райффайзен-Онлайн»

Онлайн-сервисы Райффайзенбанка позволяют дистанционно контролировать погашение задолженности по кредитке. В личном кабинете можно посмотреть дату составления ближайшего отчёта, сумму и крайний срок внесения минимального платежа, дату окончания льготного периода. Также при наличии дебетовой карты Райффайзенбанка через данный ресурс осуществляется внесение средств на кредитку.

К другим возможностям сервиса «Райффайзен-Онлайн» относится:

- просмотр выписки по счёту;

- анализ расходов;

- денежные переводы по номеру телефона;

- оплата услуг, налогов и штрафов.

Регистрация личного кабинета проводится на сайте банка. На этой же странице есть ссылка на скачивание официального мобильного приложения.

Преимущества и недостатки карты Райффайзенбанка «110 дней»

Изучая кредитный продукт, прежде всего хочется рассмотреть привилегии, которые он дает своему держателю:

1. Длительный льготный период – это главное преимущество кредитной карты. Клиентам предоставляется возможность бесплатно пользоваться средствами банка в течение 110 дней. Как реально это работает, разберем ниже.

2. Бесплатное пользование картой – плата за обслуживание не взимается при выполнении определенных условий.

3. Различные акции от банка – постоянно устраиваются акции, в рамках которых отменяется комиссия за снятие наличных и переводы или обслуживание становится бесплатным без каких-либо условий (надо сказать, Райф или Рая на банковском сленге частенько балует акциями своих действующих и будущих клиентов).

4. Довольно низкая процентная ставка для определенных групп клиентов – до 29% годовых.

5. Большой кредитный лимит – до 600 000 рублей, возобновляемая кредитная линия. Это значит, что средствами после погашения можно снова пользоваться неограниченное число раз.

6. Высокие лимиты на снятие наличных – до 100% от кредитного лимита.

7. Карту можно оформить только по паспорту и получить в день обращения.

8. Удобные способы получения – в том числе карта доставляется курьером, при выпуске услуга предоставляется бесплатно.

9. Кредит выдается в рублях – поэтому и валюта карты может быть только одна.

10. По карте можно без комиссии оплачивать коммуналку, мобильную связь и ряд других услуг – через банкоматы или личный кабинет интернет (ИБ) и мобильного банка (МБ).

11. Карту можно использоваться при оплате смартфоном – доступны сервисы Apple Pay, Samsung Pay и Google Pay.

12. Карта имеет систему защиты 3-D Secure, чип и возможность бесконтактной оплаты.

13. Всю информацию по счету можно посмотреть в личном кабинете в ИБ – подключение и пользование осуществляется бесплатно.

14. Вполне читаемые тарифы – хотя отдельные моменты приходится искать и разбираться с ними.

15. Переводы и снятие наличных в банкоматах без комиссий до 50 тыс. рублей/месяц для карт, открытых с 1 апреля 2021 года. Плюс к этому на эти операции распространяется льготный период.

Однако, как и любой другой продукт, карта «110 дней» не лишена определенных недостатков:

1. Не участвует в программе лояльности – по карте не начисляются ни бонусы, ни кэшбэк наличными.

2. Нет процентов на остаток собственных средств (хотя это большая редкость для кредиток)– в том числе, не предусмотрена возможность открытия накопительного счета.

3. Высокий процент за пользование кредитом для «клиентов с улицы» – 49% годовых.

4. Штрафы за пропуск платежа – 20% годовых на сумму просроченной задолженности.

5. Высокий процент за снятие наличных – с карты спишется от 3% до 3,9% от суммы снятие и еще фиксированная сумма от 300 до 390 рублей.

6. При погашении задолженности через кассу банка может взиматься комиссия – плата берется в определенных случаях, которые рассмотрим ниже.

7. Есть комиссия за совершение операций в валюте, отличной от валюты картсчета, – 1,6% от суммы.

8. Дополнительная карта будет платной – плата небольшая, всего 500 рублей в год, но ее нельзя отменить.

9. Нельзя выбрать платежную систему – выпускается только Mastercard Gold.

10. Плата за смс-информирование – взимается отдельно за каждую карту (основную и дополнительную).

Рассмотрим подробно каждый из этих пунктов, чтобы объективно оценить кредитный продукт Райффайзена.

Онлайн-заявка на кредитную карту «110 дней»

Чтобы заказать карточку, необходимо заполнить стандартную анкету на официальном сайте Райффайзенбанка. Заявка включает в себя 5 основных разделов:

- Контактная информация. Данный блок включает ФИО, пол, номер телефона, дату рождения.

- Персональные данные. Здесь указываются реквизиты паспорта и адрес.

- Сведения о работе. В этом разделе нужно обязательно ввести рабочий телефон.

- Доходы и расходы. Для получения выгодных условий кредитования (максимальной суммы и минимальной ставки) заёмщик может отметить в анкете наличие дополнительных документов — справку по форме 2-НДФЛ или по форме банка, выписку из Пенсионного Фонда.

- Выбор условий кредита.

Заполнение анкеты занимает не более 5 минут, а принятие решения — не более 2-х минут. Сотрудник банка согласовывает с клиентом одобренные условия кредитования и дату доставки карточки.

Оформить кредитную карту «110 дней» без процентов могут клиенты, которые соответствуют следующим требованиям банка:

- наличие российского гражданства;

- постоянная прописка на территории РФ;

- официальное трудоустройство;

- наличие рабочего телефона;

- возраст — от 23 до 67 лет (для участников зарплатного проекта — от 21 года);

- более 3-х месяцев стажа на текущем месте работы;

- наличие дохода, достаточного для погашения задолженности (минимум 25 000 рублей для Санкт-Петербурга и Москвы, 15 000 рублей — для остальных регионов).

При выдаче карты представителю банка необходимо предъявить паспорт и документы, указанные в анкете.

Оформить карту

Как правильно пользоваться кредитной картой «110 дней» без %

Главное, что нужно уяснить для правильного использования кредитки – правила длинного льготного периода. Райффайзенбанк позволяет клиентам пользоваться деньгами до 110 дней. Льготный период карты состоит из нескольких периодов – трёх отчетных длиной в месяц и одного платежного длиной в 21 день. Начало отчетного периода зависит от даты оформления карты: первым днем может быть 1, 6, 11, 21 или 26 число месяца.

Раз в год можно менять дату начала отчетного периода в банкоматах Райффайзенбанка.

При этом после каждого отчетного периода по правилам банка идет новый платежный период, который по факту до окончания «льготы» нужен только для внесения минимального платежа. Минимальный платеж по карте может достигать 5%. Если его не внести, то льготный период закончится, а задолженность будет считаться просроченной.

По факту длина льготного периода может варьироваться от 81 до 113 дней. Потому что он начинается не с даты покупки, а с даты начала нового отчетного периода. Например, если вы совершили покупку 31 числа месяца, а новый период будет считаться с 1 числа, то в первый «отчетник» попадет только один день. И уже на следующие сутки начнется второй отчетный период.

Следовательно, в случае карты с началом отчетного периода с 1 числа каждого месяца самая маленькая длина льготного периода будет, если совершить покупку 31 января. В таком случае в грейс попадут:

- 1 день января (первый отчетный период);

- 28 дней февраля (второй отчетный период);

- 31 день марта (третий отчетный период);

- 21 день апреля (платежный период).

Самый длинный льготный период для аналогичной карты получится, если приобрести товар или услугу 1 июля, поскольку два из трёх месяцев отчетного периода будут иметь по 31 дню.

Как только заканчивается последний отчетный период из трёх, наступает время платить по счетам. В течение 21 дня нужно полностью закрыть задолженность во избежание начисления процентов за весь срок пользования денежными средствами. Если не заплатить хотя бы минимум, то задолженность будет считаться просроченной. При погашении всей суммы проценты не будут начислены. В случае, если клиент внес минимальный платеж, но не закрыл долг полностью, на всю сумму будут начислены проценты за прошедшие дни по стандартной годовой ставке, которая действует для конкретной карты.

Как пользоваться кредиткой правильно

При совершении первой покупки по карте, начинается отчет 110 дневного периода. Все операции по приобретению товаров и услуг суммируются (в пределах кредитного лимита). Главное успеть полностью расплатиться с долгом точно в срок. Тогда проценты за пользование кредитом платить не нужно.

110 дней бесплатного грейс-периода дается только на первую покупку. На последующие операции — время беспроцентного кредита будет уменьшаться. То есть на покупки на 50-й день — у вас будет уже 2 месяца, на 90-й — всего 20 дней.

Это следует помнить. Иначе можно не рассчитать свои силы, совершив дорогостоящую покупку в конце льготного периода и не успеть рассчитаться в срок. И попасть на проценты.

Банк будет присылать выписку посредством СМС и в мобильном-банке с подробной информацией и текущей задолженности. И сроках — когда и сколько нужно внести часть долга. Вам дается 21 день на внесение минимального платежа с момента получения выписки.

Сам алгоритм пользования кредитной картой подробно представлен на картинке ниже.

Как правильно пользоваться кредитной картой «110 дней» без %

Главное, что нужно уяснить для правильного использования кредитки – правила длинного льготного периода. Райффайзенбанк позволяет клиентам пользоваться деньгами до 110 дней. Льготный период карты состоит из нескольких периодов – трёх отчетных длиной в месяц и одного платежного длиной в 21 день. Начало отчетного периода зависит от даты оформления карты: первым днем может быть 1, 6, 11, 21 или 26 число месяца.

Раз в год можно менять дату начала отчетного периода в банкоматах Райффайзенбанка.

При этом после каждого отчетного периода по правилам банка идет новый платежный период, который по факту до окончания «льготы» нужен только для внесения минимального платежа. Минимальный платеж по карте может достигать 5%. Если его не внести, то льготный период закончится, а задолженность будет считаться просроченной.

По факту длина льготного периода может варьироваться от 81 до 113 дней. Потому что он начинается не с даты покупки, а с даты начала нового отчетного периода. Например, если вы совершили покупку 31 числа месяца, а новый период будет считаться с 1 числа, то в первый «отчетник» попадет только один день. И уже на следующие сутки начнется второй отчетный период.

Следовательно, в случае карты с началом отчетного периода с 1 числа каждого месяца самая маленькая длина льготного периода будет, если совершить покупку 31 января. В таком случае в грейс попадут:

- 1 день января (первый отчетный период);

- 28 дней февраля (второй отчетный период);

- 31 день марта (третий отчетный период);

- 21 день апреля (платежный период).

Самый длинный льготный период для аналогичной карты получится, если приобрести товар или услугу 1 июля, поскольку два из трёх месяцев отчетного периода будут иметь по 31 дню.

Как только заканчивается последний отчетный период из трёх, наступает время платить по счетам. В течение 21 дня нужно полностью закрыть задолженность во избежание начисления процентов за весь срок пользования денежными средствами. Если не заплатить хотя бы минимум, то задолженность будет считаться просроченной. При погашении всей суммы проценты не будут начислены. В случае, если клиент внес минимальный платеж, но не закрыл долг полностью, на всю сумму будут начислены проценты за прошедшие дни по стандартной годовой ставке, которая действует для конкретной карты.

Тарифы на обслуживание

У кредитной карты «110 дней» MasterCard Gold следующие тарифы:

- Комиссия за выдачу наличных в кассах банка, банкоматах, пунктах валютного обмена-партнерах Райффайзенбанка – 300 руб. + 3% от выведенной суммы.

- При получении наличных в банкоматах и кассах других финучреждений взымается комиссия 390 руб. + 3,9% от суммы полученных денег.

- При выполнении мгновенных переводов взимается 3% от суммы переводимых средств. Плюс снимается дополнительная комиссия в размере 300 руб.

- Смс-банкинг для основной карты доступен за 60 руб. в месяц, для каждой дополнительной за 45 руб. в месяц.

- Контроль просрочки по задолженности – 700 руб.

- «Расширенная выписка» по счету – 1000 руб.

- За внесение наличных до 10 000 руб. взимается комиссия в размере 100 руб. Свыше 10 000 руб. услуга пополнения бесплатная.

Условия пользования

Подробнее сделаю обзор по условиям пользования кредиткой Райффайзенбанка: как работает льготный период (есть нюансы), можно ли увеличить лимит, а также рассмотрим способы погашения задолженности.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

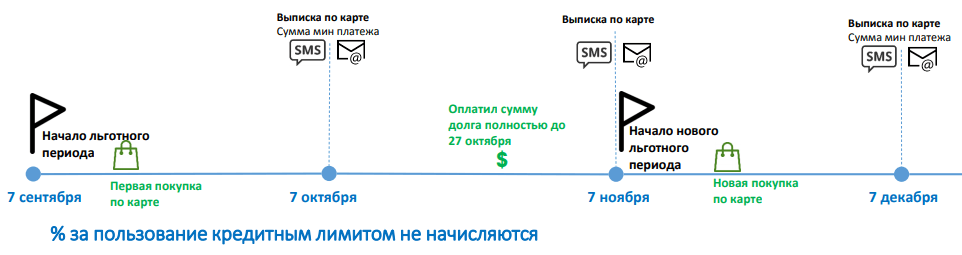

Как работает льготный период

Льготный период – это время, в течение которого заемщик может пользоваться деньгами банка и не платить ему за это. Если беспроцентный срок закончился, а клиент не погасил долг, начинается начисление процентов, как по обычному кредиту.

Есть еще один важный параметр, о котором необходимо помнить, – это минимальный платеж, т. е. сумма, которую заемщик обязан вносить ежемесячно в счет погашения. У Райффайзенбанка он составляет до 4 % от размера долга.

Как работает льготный период по карте “110 дней”:

- После первой покупки с использованием кредитки открывается беспроцентный срок кредитования длиной в 110 дней.

- Банк выделяет внутри основного периода еще 3 промежуточных длиной в 1 месяц. По умолчанию, с 7-го по 7-е число каждого месяца. Клиент может изменить раз в год эти даты.

- В конце каждого промежуточного срока заемщик получает выписку по кредитке с размером минимального платежа, который надо внести в течение следующих 20 дней.

- В конце третьего промежуточного срока клиент получает финальную выписку, где отражен остаток задолженности. Если он полностью ее погасит, то банк не начислит процентов и возобновит кредитный лимит на новый срок.

Стандартная схема работы беспроцентного периода:

Если клиент полностью погасил долг раньше 110-дневного срока, то лимит возобновляется с момента новой покупки с использованием карты.

Если клиент вносил только минимальные платежи, но не погасил полностью весь долг в конце льготного срока, то банк начислит проценты на все расходные операции.

Внимание! Проценты не начисляются при одновременном выполнении следующих условий:

- своевременная оплата минимальных платежей в течение всех платежных периодов, на которые распространяется льготный срок кредитования;

- полное погашение задолженности на дату выписки до окончания последнего платежного периода, на который распространяется льготный срок кредитования.

Если в отчетном периоде не был оплачен минимальный платеж, то все операции по карте, совершенные в течение этого времени, не относятся к льготным.

Как увеличить кредитный лимит

Кредитный лимит – это максимальная сумма, на которую может рассчитывать заемщик при использовании кредитной карты. Устанавливает его банк на основе анализа информации, которую получил от клиента, из других источников, в том числе бюро кредитных историй.

Далеко не все банки рассматривают просьбы заемщиков о повышении лимита. Например, в Тинькофф Банке это автоматически делает робот.

Райффайзенбанк, кроме самостоятельного пересмотра максимально доступной по карте суммы через 6 месяцев, принимает заявление от клиента на повышение лимита в любом отделении. Для этого надо подготовить справку 2-НДФЛ и по форме банка, заверенную на месте работы. Недопущение просрочек в течение последних 6 месяцев тоже является обязательным условием.

Способы погашения задолженности

Банк дает 7 способов погашения задолженности:

- Мобильное приложение “Райффайзен-Онлайн” или интернет-банк.

- Банкоматы Райффайзенбанка.

- Банкоматы Росбанка, МКБ, банка “Открытие” и Газпромбанка.

- Салоны “Билайн”, Kari, “Связной”.

- Терминалы Qiwi.

- Отделения Райффайзенбанка.

- Сервис “Золотая корона”.

Первые 5 вариантов – бесплатные. В отделении банка без комиссии внести деньги в счет погашения кредита можно только от 10 000 ₽. Если меньше, то за операцию придется заплатить 100 ₽.

Обратите внимание, что при переводе с карты другого банка через мобильное приложение или интернет-банк может взиматься комиссия за операцию. Есть ограничения по платежам:

- максимум 150 000 ₽ за один перевод;

- в день не более 300 000 ₽, в неделю не более 500 000 ₽, в месяц не более 600 000 ₽.

При оплате через терминалы МКБ и Росбанка (партнеры Райффайзенбанка):

- до 3 операций в день и не более 45 000 ₽;

- до 10 операций в неделю и не более 300 000 ₽;

- до 15 операций в месяц и не более 450 000 ₽.

Льготный период

Стандартный льготный период, без всякого рода привязок к чему-либо. У вас есть долг, в конце каждого месяца вам выставляют минимальный платеж на оплату.

Сколько? Льготный период это 110 дней. Сколько это или как это? Это по факту у вас 3 месяца и еще 20 дней на оплату последнего минимального платежа.

Мне, конечно, бы стоило написать статью как все эти льготные периоды рассчитываются и оплачиваются. Но видимо не сегодня.

Что мы получаем? По факту у вас рассрочка почти на 4 месяца. Тут главное правильно рассчитать свои силы. Зачастую потому что люди расслабляются, при виде столького времени на оплату. А потом упс и все, денег нет. Я так одно чуть не обломался с кредиткой Альфа-банка. Но вовремя одумался.

По идее все просто. 110 дней и вот уже на ваших руках новенький ноутбук!

Плюсы и минусы кредитной карты «110 дней» без % от Райффайзенбанка

Кредитная карта Райффайзенбанка около года назад появилась на волне новых продуктов с длинным льготным периодом. Она создана для того, чтобы человек мог дольше пользоваться денежными средствами, расплачиваясь только минимальными суммами.

| Достоинства | Недостатки |

|---|---|

|

|

В целом эта кредитная карта приглянется тем, кому не хватает обычного льготного периода для комфортного использования банковских денег. Конечно, продукт за счет высокой процентной ставки не подходит для долгого кредитования. Однако при правильном использовании даже из карты без кэшбека можно вытянуть определенную выгоду.

Советы и частые ошибки пользователей

Принцип работы с карточкой простой: чем больше клиент тратит денежных средств, тем выгоднее условия обслуживания у него становятся. Другие особенности:

У Райффайзен пластик неэмбоссированный

При желании получить именной потребуется дождаться его изготовления и доставки.

Важно отслеживать сроки платежей и категории операций, чтобы пользоваться льготной рассрочкой.

Если человеку начислили проценты или какой-то платеж, значит, MCC-код какой-то операции не соответствовал льготной.. Чтобы получить кредитку, нужна хорошая кредитная история и платежеспособность

Решение в большинстве банков принимается в течение 1-2 дней

Чтобы получить кредитку, нужна хорошая кредитная история и платежеспособность. Решение в большинстве банков принимается в течение 1-2 дней.

У вас есть просрочки по кредиту?

Нет

60%

Да

20%

У меня нет кредитов

20%

Проголосовало: 5

Выводы по пластику – плюсы и минусы

Резюмируя вышесказанное подведем итог о «выгодности» использования пластика.

Мы имеем ни чем особо не выдающийся (кроме просто огромного условно-бесплатного грейс-периода) продукт.

Достоинства:

- При активном использовании карты (покупки от 8 тысяч в месяц) карта становится полностью бесплатной;

- Возможность бесплатно пользоваться средствами банка до 110 дней;

- Для «продвинутых» владельцев использование пластика позволяет извлекать прибыль за счет собственных средств размещенных на депозите (3-х месячный вклад в банке с начисление процентов). А в это время пользоваться кредиткой. И к окончанию грейс-периода погашать задолженность. И повторять цикл заново.

- Бесплатный и удобный интернет и мобильный банк.

- Система оповещения о текущей задолженности и сроках, когда и сколько нужно внести очередной взнос по кредиту.

Недостатки:

- Карту нельзя просто положить на полку и держать как палочку выручалочку на случай непредвиденных расходов. Годовая плата в 1 800 рублей в год, за просто так — дорогое удовольствие.

- Платное СМС. 720 рублей в год. У многих банков эта услуга дается бесплатно.

- Дикие комиссии за снятие наличных.

- По карте не начисляется кэшбэк за покупки. Для примера у того же Райфа есть карта «Все сразу» с чуть меньшим грейс-периодом — 55 дней, но с наливанием каши до 5%.