Кредитная карта100 дней без процентов platinum

Содержание:

- «Альфа-Банк» — Снятие Наличных с Кредитной Карты в Банкоматах Без Комиссии

- Как вычислить проценты за оплату

- Условия по карте «100 дней без процентов» Альфа-банка

- Часто задаваемые вопросы

- Пример расчета

- Лимит, ставка и стоимость

- Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

- Как правильно закрыть карту «100 дней без процентов»

- Информация о кредитной карте 100 дней от Альфа Банка

- О карте

- Заключение

- Итоговое сравнение беспроцентных кредитных карт

- Популярные банки

- Правила оформления

«Альфа-Банк» — Снятие Наличных с Кредитной Карты в Банкоматах Без Комиссии

Основное предназначение кредитной карты – оплата покупок за счет средств банковской организации. Данный вид пластиков изначально не был предназначен для обналичивания денежных средств, хранящихся на нем. Поэтому среди банков стандартной является практика списания комиссии за проведение таких операций.

Продукт «Альфа-Банка» в данном случае несколько отличается от предложений конкурентов. Особенность карты «100 дней без процентов» заключается в том, что ее держатели могут обналичить до 50 000 рублей без оплаты услуги. Сделать это можно следующим образом:

Продукт «Альфа-Банка» в данном случае несколько отличается от предложений конкурентов. Особенность карты «100 дней без процентов» заключается в том, что ее держатели могут обналичить до 50 000 рублей без оплаты услуги. Сделать это можно следующим образом:

- Через банкомат. Снятие наличных можно осуществить через банкомат любого банка на территории России. Метод очень удобен. Достаточно найти ближайшее устройство, вставить карту, ввести пин-код и выбрать сумму для обналичивания. Необязательно пользоваться АТМ именно «Альфа-Банка».

- Через кассу в отделении финансового учреждения. Также эту операцию можно осуществить через отделение банка. Достаточно найти ближайший офис и обратиться к оператору кассы. Последнему нужно будет предоставить карту и назвать сумму, которую клиент желает снять.

Если обналичивается до 50 000 рублей, платить комиссию не придется. В случае с большими суммами придется заплатить от 5,9 до 3,9% от суммы снятия. Конкретный размер зависит от карточки и суммы. Минимальное взыскание – от 300 до 500 рублей.

Как вычислить проценты за оплату

Пока длится льготный период, держателю карты несколько раз поступит смс-уведомление о необходимости внесения минимального платежа. Он составляет 5% от суммы задолженности, но не менее 300 рублей, и идёт в счёт погашения долга.

Этот платёж — аналог ежемесячных взносов по обычному кредиту. Отличие в том, что его величина постоянно меняется. Рекомендуется вносить большую сумму, чем указано в банковском уведомлении.

Когда льготный период окончен, в сумму оплаты включаются проценты по кредиту.

Предположим, сумма долга на дату расчёта платежа составляет 10 000 рублей. Ставка — 23,99% годовых. Тогда банк выставит к оплате:

-

•

5% от 10 000 рублей – 500 рублей. Эта сумма идёт на погашение основного долга.

-

•

При ставке 23,99% годовых в день на эту сумму начисляется 6,57 рублей, а за месяц — 197,10 рублей.

Итого минимально нужно внести 697,10 рублей.

За просрочку минимального платежа предусмотрен штраф. Он указан в условиях кредитования и составляет 20% годовых от суммы взноса, т.е. 0,055% в день (для договоров, заключённых ранее, размер может варьироваться). Штраф применяется, если платёж:

-

•

Не внесён совсем;

-

•

Внесён в меньшем объёме, чем нужно;

-

•

Внесён после указанного в сообщении срока.

Например, долг составляет 50 000 рублей. Значит, размер минимального платежа – 2 500 рублей. Если протянуть с оплатой, придётся дополнительно вносить 1,375 рублей за каждый день просрочки (2 500 * 0,055% = 1,375).

Условия по карте «100 дней без процентов» Альфа-банка

Стоимость обслуживания

Карта платная, самый простой вариант уровня Visa Classic / MasterCard Standart стоит 1490р/год. Иногда бывают акции, по которым можно получить карту с бесплатным первым годом обслуживания. Вы можете заказать кредитную карту «100 дней без процентов» по моей специальной ссылке , тогда первый год обслуживания будет стоить 590 рублей.

Плата за обслуживание за первый год списывается через 2 дня после активации карты:

Плата за обслуживание в 590 и даже в 1490 рублей в год быстро окупится, ведь снятые заемные деньги можно положить на вклад или накопительную карту и получать доход.

Все переводы — с комиссией

Кроме стоимости обслуживания важно не попасть на комиссию за переводы, не стоит пробовать пополнять карту другого банка с кредитки Альфа-банка потому что комиссия 5.9%, но не менее 100 рублей

Мобильное приложение

Рекомендую заранее скачать приложение на телефон «Альфа-банк». В нём рекомендую зарегистрироваться прямо в банке по номеру карты и активировать карту, «не отходя от кассы». Пин-код потребуется придумать и задать сразу. После этого карта готова к работе, но первую операцию лучше провести через банкомат Альфа-банка (у меня это было сразу снятие наличных, первые 50000). Использование мобильного приложения и интернет-банка — бесплатное. СМС-банк, Альфа-чек, включающий информирование об операциях по карте — платный, 59 руб. в месяц со второго месяца:

Ставка по кредиту

В бумагах к кредитке сначала идут условия по какой-то кредитной карте с льготным периодом 0 дней, по ней ставка 24.49% (пункт 3 на 1-й странице). Но на последнем листе идет доп. соглашение о подключении беспроцентного периода в 100 дней. При этом процентная ставка в случае несоблюдения условий беспроцентного периода — 39.99% (в моём случае). Стандартный минимальный платеж — 5% от суммы основного долга, но не менее 300 рублей, а также проценты за пользование кредитом (если они есть). Но процент в индивидуальных условиях (последний лист) может быть и выше, до 10% от суммы долга. Дата расчета минимального платежа (аналог даты ежемесячной выписки) отсчитывается от даты выдачи карты.

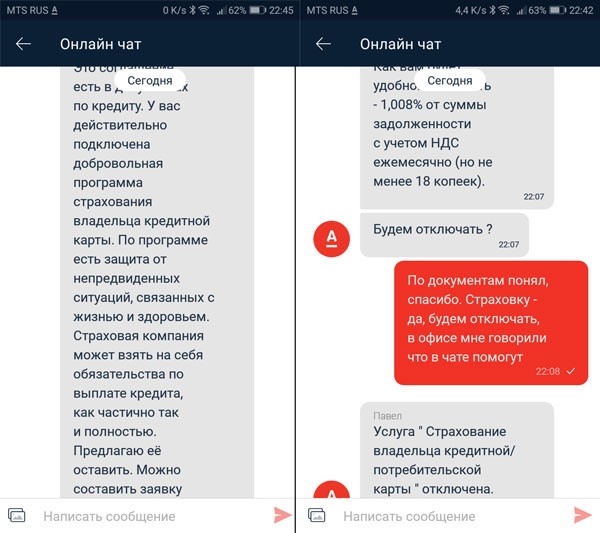

Навязывание страховки по карте

К карте могут незаметно подключить страховку и смс-информирование, обе услуги легко отключаются в чате поддержки или с помощью горячей линии. К сожалению, взять карту «100 дней без %» сразу совсем без страховки — не получилось, ее включают всем. В первый месяц страховка бесплатная, и от нее можно отказаться в чате в мобильном приложении. Если страховку не отключить, тариф со второго месяца — 1.008% в месяц от суммы долга.

Если вы прозевали страховку и не отключили ее вовремя:

Если вы прозевали страховку и не отключили ее вовремя:

Проконтролируйте в меню карты. «Защитить кредитную карту» Сейчас там услуга подключена, после отключения через чат появятся условия услуги страхования и предложение подключить

Часто задаваемые вопросы

Когда вносить плату за обслуживание? Как только клиент активирует карту, произойдет списание средств за годовое обслуживание. В течение льготного периода сумма долга первой покупки увеличится на эту разницу. Заемщик отслеживает своевременный платеж и вносит корректный платеж.

Какие условия для тех, кто уже открыл кредитную линию? Закрыть все действующие кредиты можно через моментальный платеж. Такие операции клиенты оформляют онлайн, попадая под льготный период действия карты.

Как уточнить расчет по кредитной карте? Все совершенные операции отражены в личном кабинете «Альфа-Клик», «Альфа-Мобайл», а так же по телефонам «Альфа-Консультант».

Я потерял карту, что делать? Необходимо оформить блокировку удобным способом: через интернет сайт, мобильное приложение или по телефону горячей линии.

Какие условия открытия карт для иностранных граждан? Кредитка может быть открыта только для граждан РФ.

Когда вносить деньги, чтобы соблюсти условия банка и не нарушить льготный период? Если денежные средства вносятся через платежные системы Альфа-Банка, то все операции необходимо совершить до 23 часов по Москве в последний день грейс-периода. Если клиент использует системы банков – партнеров, то срок внесения платежа увеличивается. В этом случае рекомендуем пополнять счет заблаговременно.

Какие отзывы оставляют клиенты? Те, кто использовал льготный период и своевременно погашал задолженность, остались довольны обслуживанием банка. Снятие наличных без дополнительной комиссии, включая терминалы партнеров, благоприятно сказываются на репутации Альфа-Банка. Обслуживание не устраивает тех клиентов, которые нарушили договоренности и попали на систему штрафных санкций.

Пример расчета

Для того чтобы не допустить просрочек по платежам, каждый держатель должен уметь рассчитывать льготный период. Чтобы прояснить картину расчета беспроцентного периода по карте рассмотрим пример расчета, и некоторые термины.

Начало льготного периода – это дата совершения первой операции по карте «100 дней без %».

Отчетный период – это период, по истечении которого банк подводит итоги, и высылает выписку владельцу карты. Он равняется 30 календарным дням, и рассчитывается с момента открытия карточного счета.

Платежный период – это время в течение, которого нужно внести сумму задолженности по карте. Платежный период следует сразу за отчетным. Что касается карты «100 дней без %», то платежный период рассчитывается так – дата выпуска карты + 20 дней. Например, клиент получил карту 5 апреля + плюс 20 дней = 25 число. Таким образом, 25 апреля – это крайний срок внесения денег на карту. Для карты Альфа банка эта дата означает, ежемесячный платеж, потому как у него действует нестандартный льготный период. В случае же с остальными банковскими учреждениями, дата окончания платежного периода – это еще и дата окончания льготного периода.

Рассмотрим пример.

Клиент оформил карту Альфа Банка «100 дней без %» 22 ноября. Но совершил первую покупку, и оплатил ее картой только 29 ноября. В этом случае льготный период будет начинаться с 29 ноября по 9 марта.

Платежный период равен одному месяцу, и составит время с 23 ноября по 11 декабря. 22 декабря на телефон клиента придет СМС уведомление с суммой долга.

Пользоваться картой можно без процентов до 9 марта, при этом ежемесячно вносить минимум 5% от суммы долга. Если 8 марта вся сумма долга окажется на счету, то 100 дней без % начнутся заново, и кредитный лимит возобновится.

Таким образом, предложение от Альфа банка является весьма заманчивым. Для того чтобы пользоваться картой с удовольствием необходимо правильно рассчитывать льготный период, и своевременно вносить деньги. На первый взгляд процедура расчета сложная. Но ответственный держатель карты всегда сможет обратиться к сотруднику банка, и попросить его разъяснить и подробно рассчитать платежи.

Лимит, ставка и стоимость

В первую очередь, физические лица, оценивая кредитное предложение от банка, обращают внимание на процентную ставку, стоимость обслуживания, допустимую сумму займа. Что означают данные понятия и почему эти параметры так важны?. Кредитный лимит – сумма денег, одобряемая банком по заявке, которую допускается потратить с кредитки

К примеру, если лимит по карте 250000 рублей, значит, именно столько держатель может израсходовать, и ни рублем больше. Как только задолженность по карточке будет погашена, можно снова рассчитывать на одобренные 250 тысяч. Альфа-Банк определяет минимальный и максимально возможный кредитный лимит в рамках предложения, точная сумма займа определяется индивидуально для каждого клиента

Кредитный лимит – сумма денег, одобряемая банком по заявке, которую допускается потратить с кредитки. К примеру, если лимит по карте 250000 рублей, значит, именно столько держатель может израсходовать, и ни рублем больше. Как только задолженность по карточке будет погашена, можно снова рассчитывать на одобренные 250 тысяч. Альфа-Банк определяет минимальный и максимально возможный кредитный лимит в рамках предложения, точная сумма займа определяется индивидуально для каждого клиента.

Годовая ставка – процент, начисляемый банком за пользование кредитными деньгами. В рамках кредитки «100 дней без %», ее величина составляет от 11,99% и определяется отдельно для каждого заемщика.

Можно самостоятельно рассчитывать проценты, подлежащие уплате. Для этого процентная ставка, указанная в вашем кредитном соглашении, делится на 100 и умножается на сумму накопившегося долга. Полученное значение делится на 365 и после умножается на 100 (дни пользования кредитом). К примеру, при долге в 40000 руб. и ставке 15%, за сто дней придется уплатить: 40000*0,15/365*100=1644 рубля. Так, израсходовав за счет кредитного лимита 40 тысяч рублей и не возвратив их в грейс, придется отдать Альфа-Банку 41644 руб., в эту сумму не включено комиссионное вознаграждение за обслуживание пластика.

Стоимость обслуживания кредитки – плата за ведение кредитного счета. Сумма будет различаться для каждой категории пластика:

- Classic/Standard – от 590 руб.;

- Gold – от 2990 руб.;

- Platinum – от 5490 руб.

Комиссия списывается раз в год, сразу после активации кредитки. Таким образом, стоит понимать, что вы автоматически станете должны финансовому учреждению, даже если не совершите ни одной покупки с помощью кредитки.

Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

По описанию кредитная карта выглядит довольно привлекательно. Большой кредитный лимит в комплексе с длительным беспроцентным периодом (еще и возобновляемым) позволяют пользоваться карточкой для покупки товаров практически в рассрочку.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Карта от «Альфа Банка» — Плюсы Использования «100 Дней Без Процентов»

Карта однозначно обладает существенными преимуществами. Поэтому задуматься о ее оформлении стоит. Возможности пластика позволяют немедленно получить доступ к вещам, на которые в данный момент недостаточно личных средств.

Среди преимуществ можно выделить следующие:

- Длительный беспроцентный период. Пользоваться средствами можно в течение 100 дней, без уплаты каких-либо процентов. Более того – это не одноразовое предложение. Грейс-период возобновляется после полного погашения задолженности по карточке.

- Большой кредитный лимит. Кредитный лимит, установленный по карте (речь идет о максимальных значениях), позволяет осуществлять дорогостоящие покупки.

- Простота в оформлении. Достаточно подать заявку на официальном сайте банка и прийти в отделение или заказать доставку. Заполнение анкеты занимает не более 10 минут.

- Возможность использования дистанционных сервисов управления счетами. За доступ к интернет-банку и мобильному приложению платить не нужно.

- Круглосуточные консультации от сотрудников компании. При этом клиент может направить письменный запрос или воспользоваться телефоном.

- Большое количество способов пополнения баланса карточки и, соответственно, погашения текущей задолженности.

- Картой можно воспользоваться для рефинансирования других кредиток. Пользователь имеет возможность перевести с нее средства на номера карточек других банков, после чего закрыть их. Более того, на денежные переводы также распространяется льготный период.

- Возможность обналичить до 50 000 рублей без уплаты каких-либо комиссий. Это существенное достижение, поскольку «100 дней без процентов» – кредитная карта, для которых подобные условия весьма нетипичны.

Таким образом, преимущества продукта очевидны и существенны. Фактически кредиткой можно пользоваться как картой рассрочки на 100 дней

Однако важно обратить внимание и на недостатки пластика

Карта от «Альфа Банка» — Минусы Использования «100 Дней Без Процентов»

Несмотря на все преимущества, карта обладает определенными (и не всегда очевидными) недостатками

Следует уделить внимание и им, поскольку карточка выглядит привлекательно, но может преподнести неприятные сюрпризы

Среди минусов данной карточки:

- Действительно, пользоваться средствами без уплаты процентов можно на протяжении 100 дней. Однако даже малейшая просрочка приведет к активации процентной ставки. Причем не имеет значения, сколько денег уже выплатил клиент, процент начисляется на всю потраченную сумму. Минимальный размер ставки – 11,99% (окончательный вариант определяется индивидуально).

- Несмотря на большой размер кредитного лимита, приблизится к максимальным значениям очень сложно. Этот параметр также определяется индивидуально и зависит от личности клиента, его кредитной истории и дохода. Обычно лимит не превышает размера нескольких зарплат, что сужает возможности по использованию карточки.

- Отсутствие бонусов и кэшбэка. Некритичное, но весьма неприятное обстоятельство.

- Большая стоимость годового обслуживания, а также комиссия за обналичивание денежных сумм свыше 50 000 рублей.

- Наличие минимального платежа по кредитной задолженности.

Стоит также обратить внимание на особенность снятия платы за годовое обслуживание. Она взыскивается сразу же после активации карточки

Причем используются для этого кредитные средства. Нужно помнить об этом нюансе, чтобы не платить лишние проценты.

Карта от «Альфа Банка» — Как Узнать и Увеличить Кредитный Лимит?

На все пластиковые карты этого типа распространяется такое понятие, как кредитный лимит. Это максимальное количество средств, которые банк готов выделить держателю. Данный показатель зависит от статуса клиента, его надежности, кредитного рейтинга, ежемесячного дохода. Чем он выше, тем лучше.

В случае с картой «100 дней без %» клиентам доступно от 500 000 до 1 000 000 рублей. Конкретный размер зависит от вида карты. Однако получить максимальный лимит довольно сложно, поскольку для этого необходимо обладать большим доходом и не иметь проблем с займами в прошлом.

В случае с картой «100 дней без %» клиентам доступно от 500 000 до 1 000 000 рублей. Конкретный размер зависит от вида карты. Однако получить максимальный лимит довольно сложно, поскольку для этого необходимо обладать большим доходом и не иметь проблем с займами в прошлом.

Как правильно закрыть карту «100 дней без процентов»

Если человек более не намерен прибегать к кредитованию, то все карты и счета следует грамотно и своевременно закрыть. На счету кредитки должно быть ровно столько денег, со сколькими она выдавалась в пользование. Закрыть кредитку можно лично, придя в банк, либо по телефону, следуя инструкциям оператора.

Если оставить все как есть, существует риск того, что в дальнейшем будут снимать средства за обслуживание карты. А поскольку человек ею не пользуется и не погашает разницу, на эти списания начисляется еще и процент по истечении стодневного срока. Проверить состояние карты можно в личном кабинете на сайте, в приложении и лично в банке. Этими же тремя путями можно и закрыть счета.

Информация о кредитной карте 100 дней от Альфа Банка

Кредитка дает возможность клиенту получить грейс-период на беспрецедентно длительный срок. Использовать его можно много раз. При уплате задолженности к его завершению уплачивать проценты не придется.

Золотая карта предлагает более выгодные условия: увеличенный лимит займа и ниже проценты за снятие средств

Карточка выпускается 3-х уровней – Classik, Gold и Platinum. Помимо этого, клиент может выбрать по желанию платежную систему Visa или Mastercard, кроме МИР. Отличия заключаются только в стоимости обслуживания и размере предоставляемого кредита. Кредитки всех видов оформляются бесплатно со сходными правилами использования.

Вам может быть интересно:

Главная особенность пластика – в действии грейс-периода. Он запускается не сразу, а только после проведения любой операции по карточке: обычная оплата в супермаркете, онлайн-платеж, обналичивание. Потраченные средства нужно вернуть до завершения 100-дневного срока. Ставка начисляется индивидуально, ее минимальный размер – 14,99 годовых.

Чтобы не пропустить даты платежей и контролировать расход средств, картодержателям предлагается воспользоваться Альфа-Клик, его мобильным приложением, а также платным Альфа-Чеком.

Кредитный лимит и плата за обслуживание

Стоимость карточки и величина кредитного лимита определяется статусом карты Альфа-Банка 100 дней без процентов. Они установлены в таком размере:

| Уровень кредитки | Classik | Gold | Platinum |

| Максимальный лимит, руб. | 500 тыс. | 700 тыс. | 1 млн. |

| Плата за обслуживание, руб./год | 1190 | 2990 | 5490 |

Беспроцентный период и операции с наличными

Для всех перечисленных кредиток установлена одинаковая продолжительность грейс-периода – 100 дней. Он запускается после проведения любой транзакции. Уникальность пластика том, что обналичивание также входит в эти операции. Снять деньги без комиссии допустимо в пределе 50 тыс. руб. в месяц, при превышении — 5,9%. Для кредиток Gold и Platinum – 4,9% и 3,9% соответственно.

У этого типа карты самый большой лимит, минимальные ставки за обналичивание денег, но и больше обслуживания в год

Преимущества и недостатки

Из преимуществ кредитной карты Альфа-Банка 100 дней отметим:

- Безопасность пластика. В нем встроен чип, что делает расчеты безопасными. Для безопасного проведения транзакций в интернете используется 3D-Secure.

- Снятие наличных на льготных условиях.

- Продолжительный грейс-период, действующий на различные платежи и обналичивание.

- Большой кредитный лимит, который определяется доходами картодержателя.

- Применение технологии PayWave и PayPass, что делает использование карточки более комфортным.

- Бесплатное пополнение.

- Минимальный месячный платеж (3-10%) от суммы задолженности.

- Владельцы получают возможность подключиться к страховой программе и воспользоваться привилегиями и скидками от Mastercard (Visa) и партнеров банковского учреждения.

- Упрощенная система оформления кредитки – дистанционная подача заявки, минимум документов, бесплатный выпуск и доставка к клиенту.

Банк продвигая свой продукт обеспечивает его рядом выгодных для клиента преимуществ

Недостатков значительно меньше, но они существенны:

- Стоимость обслуживания трудно назвать бюджетным вариантом, особенно для Gold и Platinum.

- Размер ставки зависит от финансового состояния заявителя.

- Пользование Альфа-Чеком платное.

О карте

Давайте тезисно обговорим особенности кредитки, чтобы вы могли посмотреть на полную картину и составить собственное мнение о данном продукте.

Срок использования кредитки, когда вы можете пользоваться ею и не бояться переплат – 100 дней, таким тарифом могут похвастаться не многие банки.

Если понадобились наличные деньги, то можете снять их с кредитки через банкоматы. Главное — не превышать установленный предел.

Срок действия ограничен и составляет два года.

Онлайн-банкинг бесплатный, а за СМС, уведомляющие об операциях, необходимо ежемесячно платить 59 рублей.

Беспроцентный срок начнется снова после своевременного погашения долга.

Абонентская плата за использование зависит от выбора разновидности, обсудим точные данные ниже.

Годовая ставка устанавливается персонально и начинается с 11,99%.

Этой карточкой возможно погасить другой невыгодный кредит, сделав перевод.

Банк установил наименьший ежемесячный платёж

Важно платить вовремя, чтобы не нарваться на штрафы.

Существует три версии кредитки, выбор зависит от суммы займа.

Платите за товары и услуги, снимайте средства или переводите их – это и многое другое предоставляет карта.

Заключение

Карта Альфа-Банка 100 дней, как свидетельствует большинство отзывов дисциплинированных пользователей, имеет массу положительных свойств. При своевременном возврате денег и грамотного соблюдения графиков уплаты кредитка становится удачным вариантом кредитования для решения временных финансовых трудностей. Тех клиентов, которые не разобрались с условиями договорами и превратно поняли фразу «без процентов все 3 месяца», ожидает разочарование. Чтобы избежать их, необходимо внимательно изучить условия пользования кредитным продуктом еще до подачи заявки на его выпуск. Ведь ни одно банковское учреждение не предлагает использовать свои кредитные средства с таким длинным грейс-периодом и позволяет снимать наличные без ограничения.

Итоговое сравнение беспроцентных кредитных карт

| Кредитные карты без процентов |

Максимальный лимит | Беспроцентный период | Процентная ставка в год | ||||

|---|---|---|---|---|---|---|---|

| 1 | Альфа-Банк (100 дней без процентов) | 500000 | 500 000 руб. | 100 | 100 дней | от 11.99 до 38.51% | от 11.99 до 38.51% |

| 2 | Локо-Банк (ЛокоЛайт) | 150000 | 150 000 руб. | 1095 | 1095 дней | от 11.9 до 11.9% | от 11.9 до 11.9% |

| 3 | Экспобанк (Выгода) | 300000 | 300 000 руб. | 56 | 56 дней | 23.9% | 23.9% |

| 4 | БыстроБанк (Универсальная) | 345000 | 345 000 руб. | 50 | 50 дней | от 9.5 до 24.1% | от 9.5 до 24.1% |

| 5 | Совкомбанк (Халва Виртуальная) | 350000 | 350 000 руб. | до 10% | до 10% | ||

| 6 | Совкомбанк (Халва Премиум) | 350000 | 350 000 руб. | до 10% | до 10% | ||

| 7 | Кузнецкбизнесбанк (МИР Именная) | 200000 | 200 000 руб. | 100 | 100 дней | 20% | 20% |

| 8 | Кузнецкбизнесбанк (МИР Моментальная льготный период 30 дней) | 200000 | 200 000 руб. | 30 | 30 дней | 22% | 22% |

| 9 | Углеметбанк (Mastercard Gold) | 500000 | 500 000 руб. | 55 | 55 дней | до 23.5% | до 23.5% |

| 10 | Кузнецкбизнесбанк (VISA «Калита») | 200000 | 200 000 руб. | 60 | 60 дней | 20% | 20% |

| 11 | Банк Кольцо Урала (Кредитная) | 300000 | 300 000 руб. | 120 | 120 дней | до 24% | до 24% |

| 12 | Кузнецкбизнесбанк (Mastercard «Калита») | 200000 | 200 000 руб. | 60 | 60 дней | 20% | 20% |

| 13 | Энерготрансбанк (Кредитная карта) | 500000 | 500 000 руб. | 50 | 50 дней | 25% | 25% |

| 14 | Кузнецкбизнесбанк (МИР Моментальная льготный период 70 дней) | 200000 | 200 000 руб. | 70 | 70 дней | 20% | 20% |

| 15 | Приморье (Большой cash-back) | 700000 | 700 000 руб. | 50 | 50 дней | от 17 до 19.3% | от 17 до 19.3% |

| 16 | НС Банк (Кредитная карта для вкладчиков) | 150000 | 150 000 руб. | 62 | 62 дня | 18% | 18% |

| 17 | Алмазэргиэнбанк (Кредитная карта) | 500000 | 500 000 руб. | 50 | 50 дней | 15.25% | 15.25% |

| 18 | Агропромкредит (Льготная) | 150000 | 150 000 руб. | 51 | 51 день | 14% | 14% |

| 19 | Инбанк («Лояльный World Elite») | 500000 | 500 000 руб. | 56 | 56 дней | от 16 до 23% | от 16 до 23% |

| 20 | Агропромкредит (Оптимальная льготная) | 1500000 | 1 500 000 руб. | 51 | 51 день | 14% | 14% |

| 21 | Инбанк («Лояльный Classic») | 500000 | 500 000 руб. | 56 | 56 дней | от 16 до 23% | от 16 до 23% |

| 22 | Оренбург (Универсальная карта) | 450000 | 450 000 руб. | 60 | 60 дней | от 19.9 до 21.9% | от 19.9 до 21.9% |

| 23 | Оренбург (Кредитная карта с льготным периодом) | 450000 | 450 000 руб. | 60 | 60 дней | от 17.9 до 19.9% | от 17.9 до 19.9% |

| 24 | Сибсоцбанк (Кредитная карта МИР) | 50000 | 50 000 руб. | 51 | 51 день | 23% | 23% |

| 25 | Кредит Урал Банк (ММК Plus Credit-100) | 1000000 | 1 000 000 руб. | 100 | 100 дней | от 11.6 до 20% | от 11.6 до 20% |

| 26 | Citi (Mastercard Gold) | 600000 | 600 000 руб. | 50 | 50 дней | от 13.9 до 32.9% | от 13.9 до 32.9% |

| 27 | Кузнецкий (Кредитная карта) | 150000 | 150 000 руб. | 50 | 50 дней | 26.9% | 26.9% |

| 28 | Кредит Урал Банк (Visa Classic Unembossed) | 200000 | 200 000 руб. | 60 | 60 дней | от 18.1 до 22% | от 18.1 до 22% |

| 29 | Кредит Урал Банк (КУБ-Classic) | 500000 | 500 000 руб. | 60 | 60 дней | от 22.3 до 22.3% | от 22.3 до 22.3% |

| 30 | Кредит Урал Банк (КУБ-Gold) | 1000000 | 1 000 000 руб. | 60 | 60 дней | от 20.7 до 20.7% | от 20.7 до 20.7% |

| 31 | Тинькофф (Азбука Вкуса) | 300000 | 300 000 руб. | 55 | 55 дней | от 15 до 49.9% | от 15 до 49.9% |

| 32 | Кредит Урал Банк (Магнитка Plus Credit) | 200000 | 200 000 руб. | 100 | 100 дней | от 11.5 до 18.2% | от 11.5 до 18.2% |

Популярные банки

Русский Стандарт

Совкомбанк

Альфа-Банк

УБРиР

Тинькофф

Этапы получения кредитной карты

1Выберите подходящий банк

2 Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

На что стоит обратить внимание при оформлении карты без процентов

Кредитные карты без процентов отличаются от обычных. Перед оформлением лучше ознакомиться с этими нюансами.

- Беспроцентные карты не являются абсолютно бесплатными. Вместо процентов у них взимается фиксированная комиссия за каждый день пользования кредитными деньгами

- Проценты по карте начисляются только в случае появления просроченной задолженности

- Такие карты часто предлагают невысокий кредитный лимит

- При пополнении счета через кассу банка может взиматься комиссия

- Некоторые банки взимают комиссию за выдачу карты

Правила оформления

Чтобы получить карту без процентов, нужно:

- Выбрать предложение с наиболее подходящими условиями.

- Заполнить заявку в отделении или на сайте банка

- Загрузить фотографии документов, если это требуется.

- Отправить заявку в банк.

- Дождаться принятого банком решения.

- Получить карту через выездного специалиста или в отделении банка.

Преимущества

- Можно пользоваться любой суммой кредитного лимита за фиксированную комиссию

- Часто у таких карт разрешено снятие наличных без комиссии

- Требования к заемщику часто менее строгие, чем у карт с процентами

- Если не пользоваться картой, то ее обслуживание станет полностью бесплатным

Недостатки

- Некоторые банки к беспроцентным картам дополнительные услуги, например, страхование жизни и здоровья, от которых нельзя отказаться

- Не все операции по таким картам входят в льготный период. Иногда проценты начисляются уже начиная со следующего дня

- При наступлении просрочки переплата по кредитке значительно вырастет.

- Если затянуть погашение задолженности, то есть риск столкнуться с крупной переплатой