Мвф: расшифровка

Содержание:

Цели МВФ

МВФ изначально создавался в качестве организации, которая будет предоставлять краткосрочные и среднесрочные ссуды различными государствам,испытывающим дефицит платежного баланса или необходимость в поддержке стабильности местной валюты.

Отдельного упоминания заслуживает тот факт, что МВФ непросто выдает нуждающимся государствам ссуды. Фонд может похвастаться штатом профессиональных аналитиков, которые разрабатывают целый перечень рекомендаций и требований к государству-заемщику, выполнение которых является обязательным условием для получения ссуды. Упомянутые рекомендации и требования в первую очередь направлены на решение финансовых трудностей и улучшение экономической ситуации в государстве, чтобы оно было в состоянии выполнять взятые на себя обязательства.

Среди официальных целей рассматриваемой организации отдельного упоминания заслуживают следующие:

- Содействие увеличению объемам торговли между государствами.

- Содействие сотрудничеству между различными государствами в валютно-финансовой сфере.

- Создание условий, необходимых для поддержания стабильности основных мировых валют.

- Оказание содействия странам-участникам фонда в формировании многосторонней системы осуществления взаиморасчетов.

- Выдача ссуд государствам для решения их проблем с платежным балансом и поддержания стабильности местных денег.

На современном этапе международный валютный фонд выполняет огромное количество функций, среди которых основными являются:

- Способствование улучшению международного сотрудничества и международной торговли.

- Выдача займов заинтересованным государствам.

- Принятие мер, призванных обеспечить стабильность обменных котировок различных мировых валют.

- Консультирование различных государств по вопросам, связанным с улучшением их экономического положения.

- Создание и совершенствование стандартов ведения финансовой статистики.

Международный валютный фонд (МВФ) против Всемирного банка: обзор

Основное различие между Международным валютным фондом (МВФ) и Всемирным банком заключается в их соответствующих целях и функциях. МВФ наблюдает за стабильностью мировой валютной системы, а цель Всемирного банка – сократить бедность, предлагая помощь странам со средним и низким доходом.

Ключевые выводы

- Международный валютный фонд (МВФ) наблюдает за стабильностью мировой валютной системы, а Всемирный банк стремится сократить бедность, предлагая помощь странам со средним и низким доходом.

- Для выполнения своей миссии МВФ отслеживает экономическую деятельность, предлагает членам инструменты разработки политики и анализа, а также предоставляет ссуды странам-членам.

- Всемирный банк достигает своих целей за счет технической и финансовой поддержки, которая позволяет странам реализовывать конкретные проекты, такие как строительство медицинских центров или обеспечение доступности чистой воды.

МВФ и Россия

Фактически, Россия стала членом МВФ только в 1992 году. Именно с данного момента организация оказывает влияние на внутреннюю экономическую политику России в формате рекомендаций Правительству и Центральному Банку. В сферу контроля МВФ входит: установление рекомендуемого уровня национального бюджета, определение уровня инфляции, контроль уровня процентных ставок в стране, валютный курс и др.

С момента вступления России в МВФ сотрудничество осуществлялось на основе регулярных программ, определявших параметры оказания финансового содействия и обязательства российской стороны по проведению конкретной макроэкономической политики.

МВФ, цель создания фонда

Концепция валютного фонда, миссией которого станет поддержка финансовой стабильности во всем мире, под названием «Хартия МВФ» была разработана в июле 1944 года в процессе проведения Бреттон-Вудской конференции под эгидой Объединённых Наций, решавшей вопросы международного финансово-валютного взаимодействия после наметившегося окончания Второй мировой войны.

Согласно 1-й статье Хартии МВФ перед Международным валютным фондом стоят следующие цели:

-

содействие сотрудничеству всех стран в валютно-финансовой сфере, совместному решению финансовых проблем;

-

содействие достижению и поддержанию высокого уровня реальных доходов и занятости населения стран мира, укреплению и развитию промышленно-производительного потенциала всех без исключения государств-членов путем расширения и роста международной торговли;

-

поддержание стабильности валют государств-членов, предотвращение девальвации нацвалют;

-

помощь в формировании и функционировании многосторонней системы расчетов по финансовым операциям между странами-членами, в упразднении валютных ограничений, которые стоят на пути роста мировой торговли;

-

путем финансовой помощи государствам-членам предоставлять им возможность устранения диспропорций в их платежных балансах без внедрения мер, способных нанести ущерб их национальному благосостоянию;

-

сокращать длительность нарушений равновесия платежных балансов стран-членов

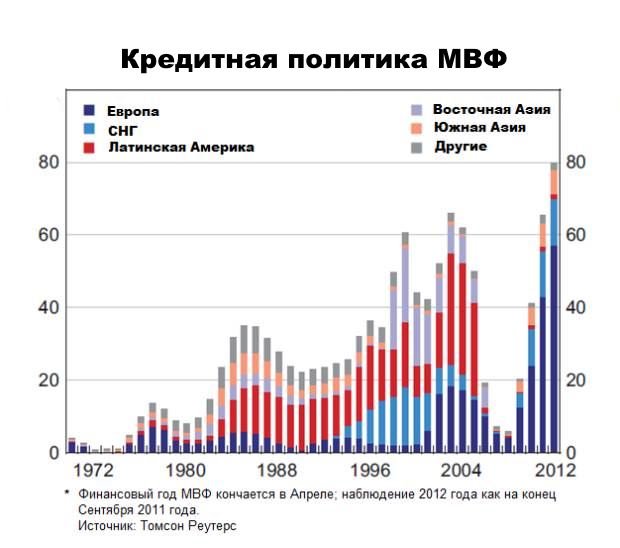

Примечательно, что так называемая финансовая помощь фонда оказывается исключительно в виде кредитов, однако на реализацию конкретных проектов они не предоставляются. Проценты по ним небольшие (0.5% годовых), однако зачастую кредитование не способствует развитию реального сектора экономики и производству конкурентоспособной продукции. Ниже показано предоставление средств фонда различным странам с 1972 года за 40 лет, т.е. с момента окончания действия золотого стандарта:

Первые послевоенные годы главным заемщиком фонда была Европа для восстановления пострадавшей во время войны экономики. С начала 1980-х годов акцент смещается в сторону Латинской Америки и Азии, а с 1990-х заметную роль в займах также играла Россия и страны СНГ. Украина до сих пор находится в постоянном контакте с фондом. Наконец, с 2000-х годов кредиты вновь поступают в Европу — в основном Восточную.

Примечательно, что время перед кризисом 2008 года было наиболее благоприятным в мире и наименее удачным для фонда — кредитов требовалось очень мало, соответственно влияние МВФ на мировую экономику и политику сильно уменьшилось. Однако уже в 2011 году кредитование быстро восстановило свои объемы, которые продолжили расти далее — в том числе в связи с кипрским и греческим кризисом.

Из графика хорошо прослеживается политика МВФ — помогать всем (а не только бедным) странам, ориентируясь на текущие проблемы. При этом, кстати, интересно полное или почти полное отсутствие кредитов африканским странам. Любая страна в составе МВФ является либо заемщиком фонда, получая и расплачиваясь по кредиту, либо его кредитором в соответствии со своей квотой. Видно, что кроме спада перед последним мировым кризисом средняя историческая сумма кредитов со временем росла — по сравнению с концом 80-х Европа в 2012 году занимала примерно в 5-6 раз больше.

В какой валюте рассчитываются займы? Дело в том, что МВФ имеет собственное безналичное платежное средство, называемое «специальные права заимствования» (англ. Special Drawing Rights, SDR). Шкала сверху указана в миллиардах SDR. Формально это ни долговое обязательство, ни валюта.

Курс SDR с 2016 года привязан к корзине из 5 валют и похож на индекс доллара. Тем не менее отличия есть — главным пожалуй является присутствие китайского юаня в размере почти 11% за счет уменьшения доли евро. На момент статьи курс SDR равен 1.45 доллара США. Посмотреть его можно, например, здесь: . Можно и просто ввести в Яндекс запрос «Курс СДР к доллару США».

| Период |

USD |

EUR |

CNY |

JPY |

GBP |

|---|---|---|---|---|---|

| 2016–2020 | (41.73%) | (30.93%) | (10.92%) | (8.33%) | (8.09%) |

Организация МВФ

Повседневной деятельностью фонда управляет исполнительный совет, в состав которого входят 24 исполнительных директора, которые встречаются не менее трех раз в неделю. Восемь директоров представляют отдельные страны — Китай, Франция, Германия, Япония, Россия, Саудовская Аравия, Великобритания и США, а остальные 16 мест — представители регионов мира.

Управляющий директор обычно европеец и, по традиции, не американец. Первая женщина-управляющей была Кристина Лагард из Франции, была назначена в июне 2011 года, второй — Кристалина Георгиева из Болгарии, занимающая этот пост с 1 октября 2019 года.

На сегодняшний день в МВФ входит 189 стран, Ватикан, Куба, Северная Корея, Андорра, Монако, Лихтенштейн, Южный Судан, Науру не являются членами Фонда.

Условия кредитов МВФ

МВФ, в обмен на кредит требует устранение макроэкономических дисбалансов в стране путем реформ. 10 стандартных экономических требований впервые ввел английский экономист Джон Уильямсон в 1989 году, так называемый, «вашингтонский консенсус». Это

- сокращение расходов;

- увеличение прямого экспорта и добыча ресурсов;

- девальвация национальной валюты;

- снятие ограничений на импорт и экспорт;

- открытие внутренних фондовых рынков и, как следствие, получение больше прямых иностранных инвестиций;

- снятие государственных субсидий;

- приватизация гос.предприятий;

- усиление прав иностранных инвесторов;

- борьба с коррупцией;

- секвестр бюджета.

Золотые запасы МВФ

На конец 2019 года в МВФ хранилось 2814,1 тонны золота (примерно 90,5 млн унций) на сумму $165 млрд.

Золото поступило в МВФ по нескольким каналам:

- при основании в 1944 году, каждая страна должна была оплатить 25% своей квоты золотом;

- процент за пользование кридитом МВФ производился золотом;

- в рамках Бреттон-Вудского соглашения все переводы из одной валюты в другую среди членов МВФ проходило через золото;

- страны-заемщики могли погашать кредиты золотом.

При введении Ямайской системы, в 1978 году было отменено положение об обязательном использовании золота в сделках с МВФ.

За последние 60 лет МВФ несколько раз продавало свои золотые запасы с целью пополнения валютных запасов:

- в период с 1957 по 1970 год

- в 1999 году — продано 14 млн унций

- в 2009-2010 годах — было продано 12,97 млн унций, половину из которых ушло Резервному Банку Индии, Центральному банку Шри-Ланки и Банку Маврикия.

Прогнозы МВФ на развитие мировой экономики в ближайшие годы

В октябре прошлого года МВФ спрогнозировал весьма пессимистичное развитие экономики на ближайшие 3 года. При чем речь идет о синхронном замедлении роста экономик для большинства государств мира.

К слову, по мнению МВФ, рост мировой экономики в период 2019-2020 годов составит максимум 3%, а, в частности, российская экономика увеличит темп лишь на 1,1%. Российские оценки чуть выше, так, глава Счетной Палаты Российской Федерации Алексей Кудрин заявил, что «Потолок роста ВВП России в ближайшие годы составит 1,5-2%».

Прогноз для других стран еще печальнее: МВФ считает, что Германия фактически приближается к рецессии. Рост экономики США, который предвиделся в районе 3%, будет значительно ниже, так же подметил международный валютный фонд.

27 февраля 2020 года официальный представитель МВФ Джерри Райс, на регулярном брифинге для журналистов заявил, что МВФ готовится скорректировать (снизить) показатели прогнозов роста мировой экономики.

«Сегодня у меня нет для вас новых цифр, но, очевидно, что коронавирус повлияет на рост. Многое зависит от темпов восстановления в Китае и других странах», – прокомментировал ситуацию Джерри Райс.

Аналитики МВФ считают, что перспективы развития мировой экономики неутешительны: вскоре мировые державы ожидает глобальный спад производства и рост торговых барьеров. «Торговая война между крупнейшими экономиками мира быстро распространяется по всему миру, в результате чего потери будут нести все страны», – высказала свое мнение профессор российской экономической школы Наталья Волчкова.

По словам Директора Центра структурных исследований РАНХиГС Алексея Ведева, – «пока нет никаких реальных стимулов для роста экономики в 2020 году».

С учетом всего этого стоит помнить об амбициозных целях по национальным проектам, стартовавшим с 2018-2019 годов – если в сложившихся условиях даже МВФ не дает хороших прогнозов, чего стоит ждать от российской экономики?

МВФ и Россия

Россия присоединилась к МВФ в июне 1992 года, сразу же прибегнув к получению кредита. По воспоминаниям очевидцев, во время одного из первых визитов в Кремль Клинтон был поражен роскошью залов и сказал коллеге: «И эти люди просят у нас денег?». За 6 лет (с августа 1992 по начало августа 1998 года) Россия в общей сложности заняла у фонда более 32 млрд. долларов — однако займы не помогли нам добиться ни проектного снижения инфляции, ни предотвратить августовский дефолт 1998.

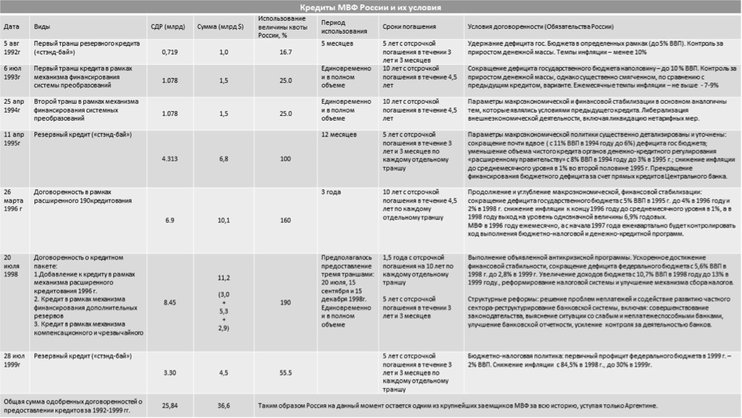

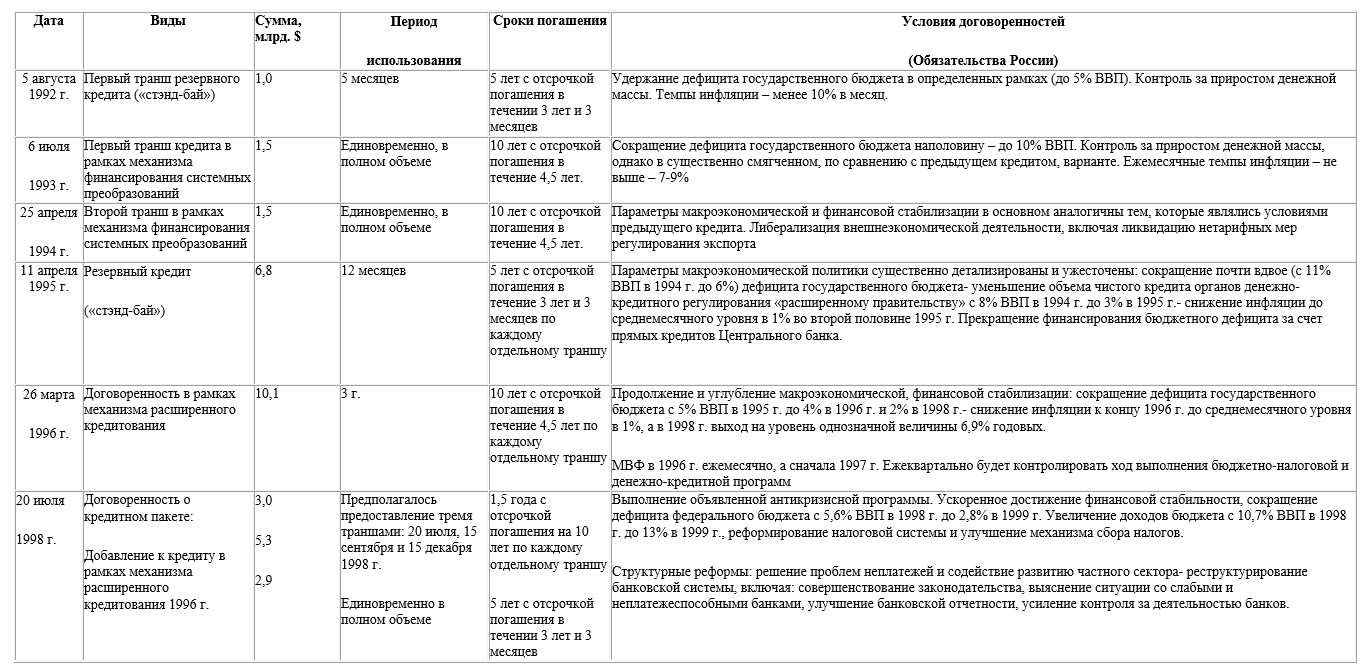

Кредит Россия возвращала с 2000 по 2005 годы, воспользовавшись ростом цен на нефть, и с 2005 года стала кредитором фонда. Таблица ниже показывает распределение кредитов в 90-е годы и требования кредитора к России:

Печатая рубли, ЦБ финансирует экономику США, потому что они вкладываются в доллары

Это миф. Когда происходит эмиссия рублей, действительно, «напечатанные» (то есть, выпущенные в наличной и безналичной форме) деньги, вкладываются в какие-то активы. По-другому просто невозможно: рубли — это обязательства ЦБ (в пассиве баланса), и при приросте этих обязательств обязательно должен осуществляться прирост активов (в активе баланса), иначе просто не сойдется баланс.

Эмитированные рубли ранее довольно часто, действительно, вкладывались в золотовалютные резервы, в том числе и в доллары, как главную мировую резервную валюту, но не только в доллары. Простыми словами, до 2010 года денег в экономике было примерно столько, сколько валюты в резервах.

После этого ситуация поменялась, и денежная масса стала расти быстрее, чем ЗВР, зависимость между ними уже несущественная. Это произошло, благодаря тому, что эмитированные рубли ЦБ все больше начал вкладывать в рефинансирование банков через выдачу кредитов под залог облигаций федерального займа (на выпущенные рубли выпускались эти самые облигации).

То есть, можно утверждать, что «печатая» рубли, ЦБ сейчас финансирует российскую экономику: они поступают именно туда через отечественную банковскую систему.

Где МВФ берет деньги?

Для формирования уставного капитала МВФ каждое государство-участник делает взносы. То есть своего рода финансовый кооператив. Общая сумма взноса рассчитывается исходя из квоты.

Первоначальная сумма квоты приблизительно составляет такой же размер, как и у других похожих стран-участников. Существует сложная (составная) формула расчета квоты в зависимости от характеристик и масштаба экономики. Основным показателем для расчета является ВВП страны. Далее используются различные коэффициенты, которые уменьшают или увеличиваю квоту в зависимости от открытости, экономической изменчивости и др. страны.

Страна оплачивает свой взнос следующим образом:

- 25% в СДР* (1 СДР примерно равен 1,5 доллара);

- 75% в своей национальной валюте.

*СДР — Специальные права заимствования.

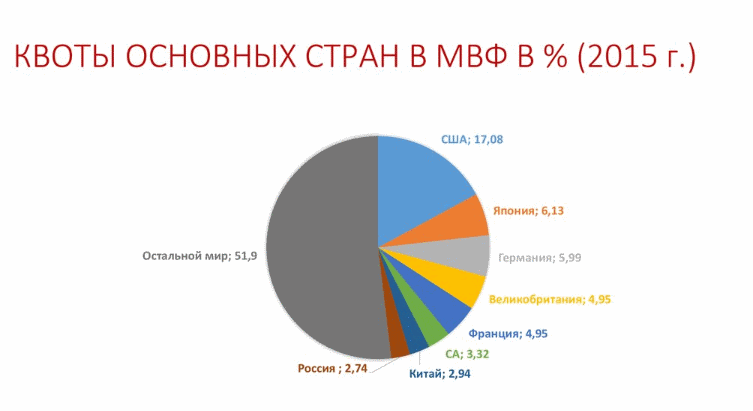

В зависимости от размера квоты страна-участница получает голоса в органе управления МВФ.

На сегодняшний день самые большие взносы (квоты) имеют:

- США;

- Япония;

- Германия;

- Франция.

- Соединенное Королевство Великобритании;

- Китай;

- Россия;

- Саудовская Аравия.

Из всех взносов участников формируется фонд денежных средств, который используется для кредитования стран со сложной финансовой ситуацией.

Капитализация МВФ и источники средств фонда

На 01.03.2016 г. размер уставного капитала МВФ был около 467,2 млрд. SDR. Капитал формируется путем взносов в валютный фонд стран-членов, выплачивающих как правило 25% квоты в SDR (либо одной из мировых валют) и остальные 75% — в собственной национальной валюте. Квоты постоянно меняются — с начала деятельности фонда было уже 15 пересмотров. В 2015 году произошло очередное изменение с делегированием около 6% от развитых стран в сторону развивающихся.

Голоса государств-членов в органах управления МВФ распределяются именно в зависимости от выплачиваемых квот.

Важно: практически все реальные решения принимаются большинством в 85% голосов. При этом примерно 17-процентная квота (на 2016 год взнос около 42 млрд

SDR) принадлежит Соединенным Штатам Америки, давая им эксклюзивное право вето. У идущей на втором месте Японии квота почти в три раза ниже — около 6%. Доля России — 2.7% (взнос около 6.5 млрд. SDR). Так что критиков организации, утверждающих «МВФ — это США», крайне трудно назвать неправыми либо предвзятыми.

Фактически США и часто поддерживающий их Евросоюз имеют в МВФ достаточную квоту для принятия подавляющего большинства решений. Старания Китая, России и Индии увеличить квоты в фонде в соответствии с возросшим весом этих стран в мировой экономике встречают противодействие США и их союзников, не желающих терять политическое влияние на другие страны МВФ через «обусловленность» кредитов — предъявление государствам-дебиторам обязательных к выполнению политико-экономических требований.

Тем не менее не следует думать, что финансовые проблемы стран решаются только с помощью денег МВФ. К примеру, недавний кредит Греции в размере более 300 млрд. евро был профинансирован МВФ менее, чем на 10% и в пересчете на евро составил лишь около 20 млрд. €. Гораздо большую сумму — 130 млрд. € — выделил созданный в июне 2010 года европейский фонд финансовой стабильности.

Помимо выплачиваемых странами-участницами квот источниками финансовых ресурсов валютного фонда являются:

-

золотые авуары, по официальным данным составляющие около 90,5 млн унций и оценивающиеся в 3,2 млрд SDR. Организация принимает золото от стран-участниц в основном в качестве оплаты процентов по кредитам, после чего вправе направлять на финансирование новых кредитных траншей;

-

займы у «материально обеспеченных» государств-членов;

-

средства донорских трастовых фондов и кредитных линий, которые открывают фонду страны G7 и G20.

[править] Литература

- Кудряшов В. В. Мягкое право как метод регулирования международных финансовых отношений в зарубежной доктрине международного финансового права // Финансовое право. — 2013. — В. 4. — С. 8—12. — ISSN 1813-1220.

- Эндрю Бейкер «Группа двадцати» и застой в сфере денежно-кредитной политики // Вестник международных организаций: образование, наука, новая экономика. — 2014. — В. 4. — Т. 9. — С. 22—39. — ISSN 1996-7845.

| Компании | Российская корпорация нанотехнологий • Российская венчурная компания |

|---|---|

| Топ-менеджеры | А. Б. Чубайс • Р. И. Агамирзян • Р. Я. Эмануилов • Л. Леваев • Г. Нисанов • З. Илиев • Г. Юшваев • Д. Якобашвили • И. Бабаев • М. Елашвили • Б. Патаркацишвили • В. Юсуфов • В. Вексельберг • О. Дерипаска |

| Нефтегазовая отрасль | Добыча и изменение запасов нефти в России • Добыча нефти в Российской империи и СССР • Запасы нефти в России |

| Транспорт | Морской • Автомобильный • Трубопроводный • Воздушный • Речной • Метрополитен |

| Финансы | Банковская система • Фондовый рынок • Бивалютная корзина • Методы трансфертного ценообразования • Универсальная электронная карта • Рекомендации МВФ для России |

| Внешняя торговля | Экспорт • Импорт • Отмена Россией эмбарго на экспорт зерна |

| Особые экономические зоны | Липецк |

| Проекты и мероприятия | Кампания по оздоровлению банковской системы России (2014) • Капиталоёмкие проекты • Проект ликвидации неперспективных городов |

| События | Девальвация российского рубля в 2014—2016 • Пенсионная реформа в России (2018 год) |

Советский рубль до сих пор существует, а ЦБ подменяет его «билетами банка России»

Это миф, который обычно распространяют приверженцы других вышеуказанных мифов, хотя они, при этом, противоречат друг-другу. Данная теория строится, прежде всего, на том, что в курсовых сводках ЦБ РФ до сих пор указывается курс советских рублей. Советские рубли были обеспечены золотом, а нынешние — ничем не обеспеченные «билеты банка России», которые ЦБ, затеяв грандиозную аферу, выдает гражданам со счетов взамен тех настоящих денег. Если углубиться в эту теорию, то можно дойти до того, что и сам СССР до сих пор юридически функционирует.

На самом деле, никаких двух видов рублей параллельно не существует. Открыть счет в советских рублях, внести или снять со счета советские рубли невозможно. В своих курсовых сводках ЦБ до сих пор обозначает курс советского рубля для расчета международных обязательств, оставшихся от СССР и перед СССР (Россия является правопреемником этого, прекратившего свое существование, государства). При этом никакого «параллельного» хождения советские рубли не имеют и никогда, с момента введения российских рублей, не имели.

Более подробно этот миф я уже рассматривал в отдельной статье: RUR и RUB, какой код валюты рубля?

Я рассмотрел самые распространенные мифы о ЦБ, некоторые из них, как я указал, частично — правда. Но в целом, мне непонятно, зачем распространять подобные мифы, которые легко разбиваются при малейшем углублении в тему. Единственное, что приходит на ум — отвлечь людей от реально существующих проблем, забив им головы такими вот «теориями заговора».

Банк России осуществляет предписанную ему законодательством деятельность, не всегда эффективно, порой его действия можно и нужно подвергать критике. Но он уж точно не управляется извне, не действует в интересах других государств и не реализует грандиозные аферы с подменой денег. Так что, если вы где-то встретите подобные дискуссии — просто оставьте там ссылку на эту статью.

Надзор за макроэкономической и валютной политикой

Надзор за макроэкономической и валютной политикой стран осуществляется прежде всего посредством консультирования. МВФ детально анализирует налоговую, денежно-кредитную и валютную политику и состояние платежных балансов стран. На основе анализа готовится доклад, который подается стране, в которой формулируются определенные рекомендации по выработке и корректировке экономической, финансовой и в первую очередь валютной политики.

Важной формой надзора также является публикация и всестороннее обсуждение доклада «Мировой экономический обзор». На основании анализа имеющейся информации разрабатываются среднесрочные экономические прогнозы, которые дают возможность координировать макроэкономические процессы стран — членов фонда

Второй по значению в системе международных финансовых институтов, есть группа Всемирного банка, которая включает в свой состав Международный банк реконструкции и развития (МБРР), а так же международную ассоциацию развития (МАР), Международную финансовую корпорацию (МФК) и Многостороннее агентство по обеспечению инвестиций (МАОИ) и специализированную структуру — Международный центр по урегулированию инвестиционных конфликтов (МЦУИК).

Сердцевиной группы является МБРР, который был основан совместно с МВФ в 1945 г. и начал полноценно функционировать в 1946 г, это было началом новой эпохи — международных финансов. Участниками банка могут быть только страны, которые являются членами МВФ. Основной целью деятельности банка является содействие развитию и поддержания экономики стран — членов МБРР через предоставление долгосрочных кредитов и обеспечения приватных инвестиций. Сначала эта деятельность была направлена на страны, которые понесли потери вследствие Второй мировой войны. Сейчас главным направлением деятельности являются страны, которые развиваются.

Источниками ресурсов банка являются:

• уставной капитал;

• привлечение средств через выпуск облигационных займов;

• резервный фонд.

Уставной капитал сформирован за счет взносов стран-членов МВФ. Взносы осуществляются через подписку на акции в пределах установленных квот. Квоты каждой страны определяются в соответствии с ее экономическим потенциалом. Резервный фонд образуется и существует за счет банка. Кредитование осуществляется в двух формах — системные займы и инвестиционные кредиты.

Преимущества Международного валютного фонда

МВФ помогает странам-членам в нескольких различных направлениях.

Предоставляет ссуды странам-членам

Его самая важная функция – это способность предоставлять ссуды странам-членам, нуждающимся в финансовой помощи.МВФ может оговорить эти ссуды с условиями, включая предписанную экономическую политику, которую должны соблюдать правительства-заемщики.

Техническая поддержка и помощь

Он служит советом и советником стран, пытающихся проводить новую экономическую политику. Он также публикует статьи по новым экономическим темам.

Краткий обзор

Скептики утверждают, что страна, переживающая финансовый кризис, может попросить МВФ о финансовой помощи, но неясно, находится ли страна в кризисе, потому что она приняла неверные политические решения, зная, что помощь МВФ послужит опорой.

Недостатки Международного валютного фонда

Несмотря на свой высокий статус и похвальные цели, МВФ пытается совершить почти невозможный экономический подвиг: точно рассчитать время и размеры экономического вмешательства в международном масштабе. Он подвергается критике за следующее:

Слишком много или слишком мало вмешательства

МВФ критиковали за то, что он мало что делает и слишком переоценивают.Его критиковали за то, что он слишком медлителен или слишком стремится помочь провальной национальной политике.Поскольку Соединенные Штаты, Япония и Великобритания занимают видное место в политике МВФ, его обвиняют в том, что он является инструментом только для стран со свободным рынком.10 В то же время сторонники свободного рынка критикуют МВФ за его слишком интервенционистский подход.

Создает моральную опасность

Некоторые страны-члены, такие как Италия и Греция, были обвинены в использовании неустойчивых бюджетов, потому что они верили, что мировое сообщество во главе с МВФ придет им на помощь.11 Это ничем не отличается от морального риска, создаваемого государственной финансовой помощью крупных банков.

Кто контролирует деятельность Центробанка РФ?

Центральный Банк Российской Федерации наделен большими полномочиями: это и полное регулирование финансовой деятельности кредитных организаций (со всеми полагающими санкциями: предписаниями, ограничениями, отзывом лицензии), эмиссия денежных знаков, контроль над федеральной собственностью золотовалютного резерва. Столь широкие функции и полномочия носят масштабный характер, поэтому многих интересует вопрос, а кто же контролирует деятельность самого Центробанка?

Начнем с того, что Центральный Банк РФ не является частью ни исполнительной, ни законодательной власти. Судебной властью Банк России так же не обладает. Все три ветви государственной власти действуют независимо от Центробанка, а он от них. То есть, в соответствии со статьей 1 Федерального Закона «О Центральном Банке РФ», все возложенные на него функции, Банк России осуществляет независимо от других федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления.

Разумеется, как и любое подразделение, пусть и независимое, Центральный Банк РФ подотчетен другим структурам. Главным образом Федеральному собранию Российской Федерации.

Банк России должен ежегодно отправлять в Государственную Думу свой годовой отчет. По срокам не позднее 15 мая. Данное обязательство прописано в статье № 25 ФЗ-86. Годовой отчет включает в себя следующие сведения:

- перечень мероприятий по реализации единой государственной денежно-кредитной политики;

- анализ денежного обращения и финансового рынка РФ;

- анализ валютного положения и национальной платежной системы РФ;

- годовую финансовую отчетность Центробанка;

- аудиторское заключение по годовой финансовой отчетности Центробанка;

- информацию главного аудитора Центробанка об эффективности использования денежных средств и другие отчеты.

О ежегодном обязательном независимом аудите финансовой отчетности Центробанка принимает решение Национальный Финансовый Совет. Он же выбирает и аудиторскую организацию для проведения данной проверки. В соответствии со статьей 94 ФЗ-86 Центральный Банк РФ обязан предоставлять аудиторской проверке отчетность и прочие необходимые данные.

Что же касается внутреннего аудита, то он осуществляется службой главного аудитора Центробанка.

Интересный факт! Главный аудитор Центрального Банка России находится в непосредственном подчинении у Председателя Банка.

Центробанк РФ каждый месяц публикует и прочие данные о своей деятельности (баланс, данные о динамике денежной массы, сведенья о денежном обращении, информацию о различных операциях).

Кроме того, в соответствии со статьей 26.1 Федерального Закона № 86-ФЗ от 10.07.2002 года, Центральный Банк РФ раскрывает информацию о сделках, совершенных с ценными бумагами на организованных торгах. Состав, порядок и сроки которых устанавливаются Советом директоров.

На пресс-конференции 2017 года Президент России В.В. Путин прокомментировал: «Что касается контроля над соблюдением Законов в Центральном Банке России, этот контроль осуществляется. И Прокуратурой, и другими органами. Хочу ещё раз подчеркнуть, что никаких заметных серьёзных правонарушений, связанных с нарушением действующего Закона, в работе Центробанка выявлено не было».