Кредитные карты с льготным периодом

Содержание:

- Преимущества и недостатки кредитных карт

- С каким банком сотрудничать?

- Частые вопросы и ответы на них

- Лучшие кредитные карты 2020 года с бесплатным снятием наличных

- Tinkoff Platinum

- Карточка от «Тинькофф»

- Что нужно знать про льготный период

- Основы правильного выбора кредитки

- «Московский Кредитный Банк»

- Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

- Самые выгодные карты для снятия наличных

- Что за «выгоды» бывают по кредитным картам?

Преимущества и недостатки кредитных карт

Некоторые люди буквально не представляют своей жизни без кредитных карт. Для них использование кредитных карт стало неотъемлемой частью повседневной жизни. Другая категория граждан напрочь отвергает пользу кредиток, объясняя это тем, что кредит намного дешевле. Если разобраться, в некоторой степени правы обе стороны, ведь даже лучшие кредитные карты 2021 года обладают и положительными, и отрицательными сторонами.

Их важно знать, и учитывать. Так вы сможете понять, стоит ли обзаводиться этим непростым финансовым инструментом, или стоит отказаться от затеи

ПЛЮСЫ:

- Кредитной картой можно удобно расплачиваться везде, где есть возможность безналичной оплаты: в интернете, обычных магазинах, ресторанах, кинотеатрах, торговых центрах, аэропортах, на АЗС и т.д.

- Пластик пригодится в случае возникновения непредвиденных и срочных расходов.

- Кредитная карта всегда может быть под рукой, не занимает много места. Если вы ее потеряете, счет можно быстро заблокировать и обезопасить себя от потери денег.

- Проще пользоваться кредитной картой, нежели каждый раз подавать заявку на потребительский кредит. У нее возобновляется лимит, что позволяет постоянно иметь доступ к определенной сумме денежных средств.

- У кредитной карты отсутствует жесткий график платежей. Главное – вносить в срок минимальный платеж и совершать погашение образовавшейся задолженности до окончания грейс-периода.

- Беспроцентный период дает возможность держателю не платить проценты за пользование банковскими деньгами.

- Кредитку проще получить, нежели кредит.

Кроме того, лучшим кредитным картам в 2021 году отдают предпочтение за: круглосуточный доступ к лимиту, оперативность оформления, контроль за расходами, использование средств за границей, получение дополнительных привилегий, бонусов.

Перечислим основные недостатки:

- кредитные карты стоят больше других продуктов. Они могут повлечь за собой такие траты, как: обслуживание счета, снятие наличных, переводы, смс-оповещения;

- схема действия льготного периода не всегда понятна;

- ограничения на суммы транзакций;

- риски попасть на мошенников.

С каким банком сотрудничать?

Кредитные карточки оформляются на упрощенных условиях, ставки обычно прозрачные. При этом банки предпочитают сотрудничать с проверенными, надежными клиентами. Очень важен постоянный источник дохода – без него одобрят минимальный лимит. КИ всегда проверяется, хорошо, если она нулевая либо позитивная.

Для быстрого сравнения условий, предлагаемых разными кредитными учреждениями, удобно пользоваться специальными сервисами агрегаторами. Через них можно будет подобрать карточку с учетом интересующих лично вас критериев. Если говорить о популярных банках, то в России это:

- Альфа.

- Тинькофф.

- Восточный банк.

- Росбанк.

- МТС Банк.

- АТБ.

- Райффайзенбанк.

- Ренессанс Кредит.

- Открытие.

- Экспобанк.

Частые вопросы и ответы на них

Как провести сравнение кредитных карт разных банков?

Если вы предполагаете, что вам потребуется обналичивание кредитной линии, выбирайте продукты, по которым за эту операцию нет комиссии, например, карту Альфа-Банка “100 дней без процентов”.

При выборе первоначально смотрите на процентную ставку, на требования к заемщику и пакету документов. Следующие ступени отбора — изучение платы за обслуживание, принципа действия льготного периода и наличия бонусных программ. Это основные критерии, по которым нужно проводить сравнение.

Каков рейтинг кредитных карт с льготным периодом?

Если рассматривать именно длительность льготы, то кредитная карта с самым долгим грейсом предлагается УБРиР. Но при ее анализе нужно учитывать, что при выборе такого льготного периода берется высокая плата за обслуживание в 590 рублей ежемесячно, она не взимается только при тратах больше 60000 на покупки.

Лучшими можно назвать карту Альфа-Банка 100 дней без процентов и кредитку Кэшбэк от банка МТС. Они не только предлагают льготу в 100 и 111 дней, но и дают другие интересные преимущества в части бонусных программ и тарификации.

Являются ли кредитные карты Сбербанка лучшими в рейтинге?

Эти карточки привлекательны за счет оптимальных ставок, но их все же нельзя назвать самыми низкими, тот же банк Открытие предлагает более выгодные условия. Кроме того, Сбербанк просит для оформления справку 2НДФЛ и копию трудовой, что не совсем удобно. Также в рейтинг лучших эти карточки нельзя включить из-за не особо привлекательного бонусного функционала. На рынке можно найти предложения и поинтереснее.

Входит ли кредитная карта Тинькофф в рейтинг лучших?

Продукты этого банка привлекательны для заемщиков, многие граждане выбирают для оформления именно этот банк. В народном рейтинге кредитка Тинькофф Платинум однозначно занимает лидирующие позиции. Она выдается полностью онлайн по одному паспорту, доставляется на дом, обладает низкой платой за обслуживание. Минусом являются только ставки выше среднего.

Какую кредитную карту выбрать?

Изучите все предложения о выдаче кредиток, представленные на этой странице, все они входят в рейтинг лучших. Смотрите на ставки, цену обслуживания, наличие бонусов, дополнительных опций, на скорость выдачи и требования к держателю.

Лучшие кредитные карты 2020 года с бесплатным снятием наличных

Кредитные карты, в отличие от дебетовых, не предназначены для наличных операций, хотя их функционал позволяет снимать деньги. Комиссию за эту транзакцию берут почти все банки. Поэтому снимать кредитные средства с карты, а порой и собственные, крайне невыгодно.

Важно помнить, что при обналичивании карты:

- может быть комиссия сторонних банков, если снятие происходит не в «родном» банкомате. Лучше снимать наличку в банкоматах банка-эмитента или у его партнеров. Желательно, чтобы у него была широкая сеть банкоматов;

- есть месячные/дневные лимиты на операцию;

- начисляются повышенные проценты.

Platinum Русского Стандарта

Пожалуй, кредитную карту Русского Стандарта Platinum тоже можно причислить к лучшим кредиткам со снятием наличных благодаря:

- отсутствию комиссии за снятие наличных в любых банкоматах мира;

- наличию беспроцентной рассрочки на все до 2 лет. Стоит отметить, что такое предложение не делают другие банки. У них, если и есть рассрочка, то она может длиться максимум до года и не на все виды товаров;

- бесплатному пополнению;

- сравнительно недорогому обслуживанию – 590 ₽ в год;

- наличию кэшбэка. У партнеров можно получить до 25%, в 3-х выбранных категориях – 5%. Включены самые распространенные траты (рестораны, общественный транспорт, одежда, аптека, АЗС, развлечения), что также не наблюдается у других кредитных карт. За остальные покупки начисляют 1%. Еще бонусы дают за бронирование отелей – 6%, покупку ж/д билетов – 5%, авиабилетов – 2%;

- спецпредложениям платежной системы;

- оформлению по 2-ум документам без справки о доходах;

- льготному периоду – 55 дней;

- быстрому принятию решения;

- возможности получить кредитную карту бесплатной доставкой.

Недостатки:

- немалая ставка – от 21,90% в год;

- предоставление бесплатного снятия наличных только на первые 30 дней, потом – 3,9% + 390 ₽;

- платные переводы – 3,9% + 390 ₽.

МТС Деньги Zero

МТС Деньги Zero – это кредитный продукт с нестандартной оплатой. На протяжении 1100 дней МТС Банк не начисляет ставку, но фиксированную комиссию, если есть долг. Мы уже упоминали ранее, что она не будет выгодной, если задолженность «весит» долго. Если же ее погашать через несколько дней, карта станет вполне полезным платежным инструментом. И она заслуженно находится в рейтинге лучших кредиток за 2020 год, потому что кредитор предусмотрел выгоду и для заемщика.

| Преимущества | Недостатки |

| Отсутствие комиссии при неиспользовании кредитных средств | Небольшой кредитный лимит – до 150 000 рублей |

| Снятии наличных в любом банкомате, в том числе за рубежом | Есть комиссия за выдачу – 299 ₽ |

| Бесплатная доставка | Комиссия за обслуживание кредита не входит в обязательный платеж, который равен 5% (минимум 500 ₽); |

| Кэшбэк — до 8% | Ежедневный лимит на снятие – 50 000 рублей |

| По истечении ЛП устанавливают небольшую ставку – 10% | — |

| Быстрый ответ по заявке | — |

| Получение по паспорту с 20 лет | — |

Tinkoff Platinum

Основные параметры:

- Кредитный лимит – до 700 000 рублей

- Беспроцентный период – до 55 дней

- Рассрочка – до 12 месяцев у партнеров

- Процентная ставка – от 12.9% до 29.9% годовых

- Кэшбэк – от 1% до 30%

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-оповещение – 59 руб/мес

- Обслуживание карты – 590 рублей в год

- Погашение кредитов сторонних банков – ставка 0% и 120 дней льготного периода

Возглавляет Топ-10 продукт банка Tinkoff. Карта Platinum позволяет рефинансировать кредит, оформленный в другом финансовом учреждении. Вы можете погасить его и 120 дней не платить проценты. Грейс-период кредитки длится 55 дней, а длительность рассрочки в партнерских организациях может достигать 12 месяцев.

Если оформлена рассрочка в партнерских магазинах или сделана стандартная покупка, до возврата долга необходимо ежемесячно вносить платежи. Максимальный размер – 8% и он устанавливается банком индивидуально для каждого клиента.

За любые приобретения по карте пользователь получает возврат в 1%. Если будет спец. предложение Тинькофф, максимальный размер кэшбэка вырастает до 30%! Возврат начисляется баллами (1б. =1 руб.). На накопленную сумму владелец пластика имеет право приобрести билеты, расплатиться в кафе и пр.

Есть возможность для бесконтактных платежей. Можно использовать не только карту, но и смартфон. За СМС оповещения в месяц надо заплатить 59 руб., а за страховую защиту – 0,89% от задолженности.

Платежный инструмент доставляется клиенту курьером со всеми мерами предосторожности, применяемыми в текущей ситуации. Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными

Обналичить деньги без комиссии не получится

Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными. Обналичить деньги без комиссии не получится.

Карточка от «Тинькофф»

Самая выгодная кредитная карта банка «Тинькофф» имеет платежную систему MasterCard World и льготный период продолжительностью до 55 дней. Достаточно привлекательные условия по программе кэшбэк — до 30%. Невысокая стоимость годового обслуживания делает ее в этом плане привлекательной — составляет всего 590 рублей. Стоит учитывать, что с карты можно снимать денежные средства с учетом комиссии 2,9 %, минимум 290 рублей.

Система начисления процентов, по истечении льготного периода, зависит от того, как пользуется картой потребитель:

- Совершая только покупки и возвращая сумму сверх беспроцентного периода — от 15 до 29,9 %.

- При снятии наличных — 30-49 %.

Карту можно оформить гражданам РФ, старше 18 лет. Платежи рекомендуется вносить минимальными – по 6-8 % от суммы задолженности, но минимум 600 рублей. Судя по отзывам, одна из сложностей — отсутствие личных банкоматов у банка, максимальная сумма кредитного лимита — 300 тысяч рублей.

Что нужно знать про льготный период

О предложениях банков, многие узнают из рекламы, в которой не говорится самое главное — как определить выгодную кредитную карту с льготным периодом. В последнее время стало популярным называть большой срок, но не упоминать при этом, что он имеет свои условия. Для начала стоит выяснить, что такое льготный период. Это период времени, когда на сумму, которую была потрачена, не начисляется процент. Клиент возвращает только то, что потратил и ничего не переплачивает банку.

В зависимости от финансового учреждения, условия и продолжительность разные. Судя по отзывам пользователей и статистике, в среднем он составляет 50 дней. Самый максимальный срок, который встречается среди предложений банков — 200 дней. Но он не учитывается при несвоевременном исполнении обязательств клиентом.

Основы правильного выбора кредитки

Многие хотят знать, как правильно выбрать кредитную карту. Для этого рекомендуется следовать некоторым советам, которые позволят сделать действительно выгодный выбор. К ним относятся следующие моменты:

Не следует ориентироваться только на бонусы или иные положительные предложения от банка, поскольку нередко, предлагая один плюс, в контракте указываются некоторые минусы. В результате данное предложение становится невыгодным и неактуальным

Поэтому перед подписанием документа важно тщательно изучить все условия, чтобы выбор был правильным и обоснованным. Например, может предлагаться существенный беспроцентный период, но при снятии наличных средств взимается значительная по размеру комиссия.

Если планируется, что карточка будет использоваться в других странах, то следует останавливать выбор на тех предложениях банка, которые специально предназначены для использования за рубежом

Некоторые банки не требуют оповещения о том, что средства будут использоваться в иностранных государствах, а для других данное уведомление является непременным условием для траты средств за рубежом.

При определении, какую кредитную карту лучше оформить, следует не принимать те предложения, при которых в договоре не указывается точная процентная ставка. Дело в том, что обычно это связано с установлением существенного по размеру процента, поэтому велика вероятность в будущем столкнуться со сложностью погашения займа в случае, если деньги не вернуться на счет до окончания грейс-периода. Ставка непременно должна указываться в договоре, а ежели она отсутствует, то это является нарушением законодательства, поэтому рекомендуется написать соответствующую жалобу в ЦБ РФ.

Наиболее часто самая выгодная кредитная карта выдается в том банке, в котором гражданин является зарплатным клиентом или постоянным заемщиком, эффективно и быстро закрывающим кредиты. Это обусловлено тем, что банковская организация изначально будет уверена в платежеспособности и добросовестности клиента, поэтому обычно предлагает ему выгодные условия, к которым относится сниженная процентная ставка, существенный лимит заемных средств или длительный беспроцентный период.

Если нужно срочное оформление кредитной карты, а у человека на руках имеется минимум документов, то рассчитывать на выгодное предложение не стоит. Банки имеют возможность выдать кредитку, однако условия предоставления заемных средств по ней могут быть неактуальными и невыгодными. По этой причине лучше всего к выбору данного инструмента подходить ответственно, поскольку если хорошо подготовиться, взять нужные документы и лично пообщаться с менеджером, то можно ожидать более выгодных условий.

Если требуется пользоваться средствами по кредитке ограниченное количество времени, например, только два месяца, то перед тем, как выбрать кредитную карту, следует уточнить, можно ли возвратить средства на счет до окончания беспроцентного периода. Некоторые банки устанавливают комиссию за совершение данного действия, что считается неприемлемым для многих держателей карт.

Нередко банки предлагают оформить кредитку с помощью официального сайта. Для этого требуется ограниченное количество документов, а также к заемщикам предъявляются незначительные требования. Для многих потенциальных держателей подобное предложение считается достаточно интересным, поскольку они не желают лично приходить в отделение банка или готовить множество документов. Кроме этого, заемщики могут иметь плохую кредитную историю. Однако обычно такое предложение сопровождается установлением высокой процентной ставки, начислением значительных штрафов за день просрочки, а также коротким беспроцентным периодом и невозможностью досрочного внесения средств на счет

Подобного рода условия являются невыгодными, поэтому оформлять карту нет смысла, если человек ищет оптимальное предложение.

Важно обращать внимание на определенные бонусы, к которым может относиться возврат средств в некотором точном проценте от потраченной суммы, а также за покупку билетов на разные виды транспорта. Это нередко является очень выгодным для людей, которые постоянно расплачиваются в магазинах кредитками.

Таким образом, какая кредитная карта лучше — сказать сложно, поскольку предварительно следует оценить все условия составления договора.

«Московский Кредитный Банк»

Предлагает кредитки разного уровня — от классической до платиновой. При этом все они имеют название «Единая карта». В числе весомых преимуществ — беспроцентное снятие в банкоматах партнеров банка (Росгосстрах, «ЮниКредит», «Альфа Банка»). В остальных случаях сумма комиссии будет составлять 7 %. За выпуск простой карты взимается комиссии — 850 рублей, золотая карта обойдется в 3000 руб., платиновая — 5500 руб. Чем выше статус, тем больше кредитный лимит.

При внесении денежных средств минимальными платежами сверх льготного периода (до 55 дней) начисляется 24 % годовых. Постоянные пользователи отмечают, что карту могут получить только те, кто работает на территории Москвы и области, а также граждане РФ старше 18 лет.

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

Самые выгодные карты для снятия наличных

«Просто кредитная карта» Ситибанк

Рейтинг: 5.0

Лидером становится финансовый продукт, который позволяет снимать наличные бесплатно без любых ограничений. Он не предполагает оплаты за годовое обслуживание, выпуск и штрафов за просрочку. Надежный банк, являющийся подразделением крупнейшего финансового концерна, гарантирует сохранность собственных средств, так как карта может быть оформлена и как основная, и как кредитная.

После дистанционного одобрения заявки, готовый пластиковый носитель можно получить одним из 3 способов: в офисе компании, на почте или через курьера. Лимит суммы составляет 300000 рублей. Процентная ставка утверждается согласно категории, в которую попадает заемщик, и начинается от 13,9%.

Покупка в торговых организациях-партнерах Ситибанка даст возможность сэкономить до 20% от суммы товара. Москвичам, пользующимся общественным транспортом, предоставляются возможность оплаты проезда «Просто кредитной картой». Мобильное приложение будет стоить 65 рублей в месяц. Смс-сообщения обойдутся держателю в 89 рублей за 30 дней. Несомненным плюсом кроме всех перечисленных является предоставление льготного периода, длительность которого составляет 120 дней. Чтобы пользоваться картой, необходимо подтвердить доход.

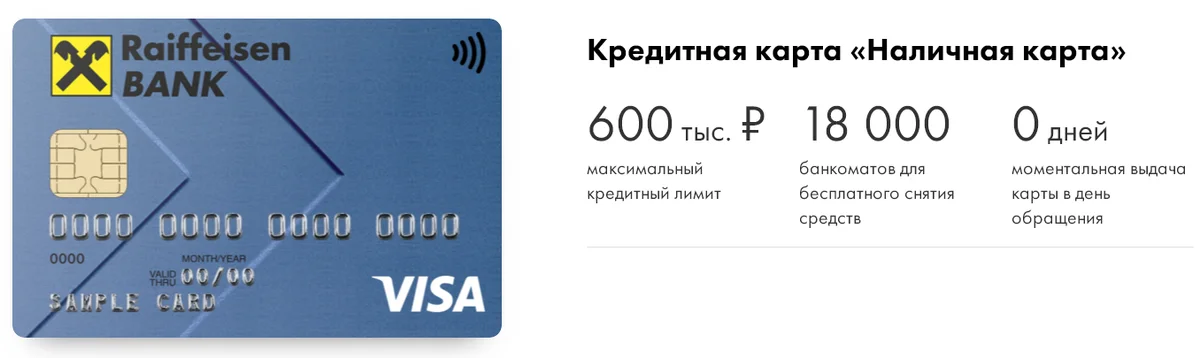

«Наличная карта» Райффайзенбанк

Рейтинг: 4.9

На втором месте – карта с выгодным предложением для тех, кто предпочитает везде рассчитываться наличными средствами. За снятие в собственных банкоматах и организаций-партнеров платить не придется. Если банк не входит в этот список, то со счета спишется 0,5% от суммы. Это еще не все преимущества этой карты. Ей можно расплачиваться в любой точке мира, а о решении на ее получение можно узнать моментально после подачи заявки.

Лимит предоставляется в размере до 600000 рублей. Льготный беспроцентный период длится 50 дней. За годовое обслуживание основной карты снимается 890 рублей, дополнительной – 500. Пополнение счета суммой свыше 10000 руб. не тарифицируется, меньшей – 100 р. Получение готовой карты возможно в офисе или через менеджера, который подъедет по указанному адресу в оговоренный срок.

Условия банка были оценены всеми держателями, которые пользуются и наличными, и безналичными средствами. Удобное мобильное приложение и интернет-управление финансами помогает всегда контролировать расходы. Бонусная программа позволяет возвращать кэшбэк и получать скидочные предложения до 30% от магазинов-партнеров Райффайзенбанка. Смс-оповещение подключается по желанию заемщика, и его стоимость составляет 60 рублей в месяц.

«МТС Деньги Zero» МТС Банк

Рейтинг: 4.8

Максимально доступная кредитная сумма – 150000 руб. Кроме пользования наличными можно оплачивать покупки без процентов. Бесплатное обслуживание длится 60 месяцев. При нарушении договорных сроков со счета ежедневно списывается 30 рублей. Процентная ставка одна из самых низких на рынке – 10%. Существенный плюс: если заемные деньги не тратятся, то никаких комиссионных не взимается.

Кредитная программа предусматривает пользование мобильным приложением и онлайн-банком бесплатно. Карта рассчитана и на бесконтактную оплату товаров и услуг. Среди всех преимуществ был выделен недостаток: отсутствие бонусов за покупки. Но по отношению ко всем плюсам этот минус не существенен.

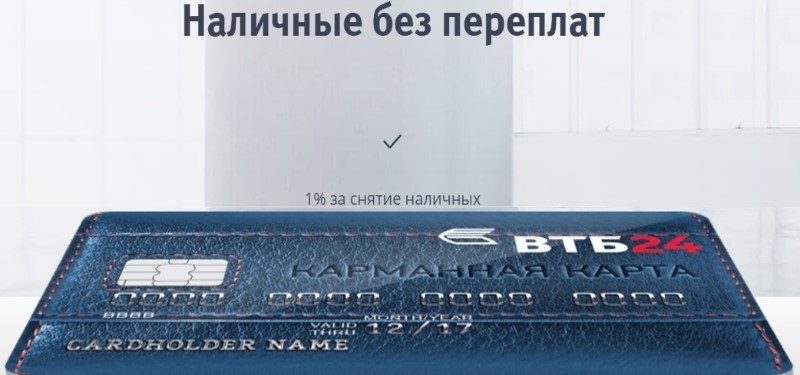

«Карманная карта» ВТБ 24

Рейтинг: 4.7

На четвертой строчке – классическая кредитная карта, с которой можно снимать до 100000 руб. наличными в день в любых банкоматах. Тариф за операцию составляет 1%. Доступный лимит при положительной кредитной истории – от 10000 до 299999 рублей. Получить карту можно, отправив заявку онлайн, в близлежащем отделении. Заемщик должен соответствовать следующим критериям: возраст 21-68 лет, гражданство РФ, постоянная занятость на одном месте не менее полугода.

При подписании договора необходимо предоставить справку 2-НДФЛ. Интернет-банкинг – бесплатный. Смс-информирование стоит 59 р. за месяц, годовое обслуживание – 900 р. При покупках в торговых точках компаний-партнеров скидки достигают 30%. Минимальная сумма обналичивания – 50 руб. Процентная ставка варьируется от 22 до 28%. При переводах кредитных средств комиссия составляет 0,055%. За собственные финансы она не взимается.

«Карманная карта» от ВТБ 24 выгодна зарплатным клиентам, которые могут не подтверждать доход. Преимуществ у продукта много. Минусом посчитали отсутствие льготного периода, но в остальном все условия выгодны, особенно тем, кто уже кредитовался в этом банке и является добросовестным заемщиком.

Что за «выгоды» бывают по кредитным картам?

Банки «затачивают» свои кредитки под людей с разными потребностями. Например:

- Длинный льготный (грейс) период — в идеале от 100 дней и больше. Конечно, кому-то хватит и 50-60 дней, если человек занимает небольшие суммы до зарплаты или просто очень не любит быть в долгах и расплачивается буквально в течение месяца;

- Льготный период не только на покупки. Жизненная ситуация — вам срочно нужно снять наличные или сделать перевод, а до зарплаты далеко. Обычная кредитка поможет — но только за приличную комиссию (до 5% от суммы) и начисление процентов — до 50% годовых.

К счастью, иногда ещё встречаются и необычные — те, где льготный грейс-период действует не только на покупки, но и на снятие наличных, и даже на переводы. Пример такой карты — «100 дней без %» от «Альфа-Банка».

- Рефинансирование кредитных карт / кредитов в других банках. Например, у «Тинькофф-Банка» и «Открытия» есть опция перевода баланса на «проблемную» кредитку в другом банке. Переводите — и 120 дней не платите банку проценты. Хороший вариант для тех, кому прямо сейчас очень желательна финансовая «передышка».

- Кэшбэк-программа. По кредитным картам дают в 2-3 раза бОльший cashback, чем по дебетовым. Тот же «Тинькофф-Банк» официально рекомендует клиентам простую схему: везде расплачиваться кредитной картой, где есть повышенный кэшбэк, и аккуратно гасить долг с зарплаты и иных доходов.

- Недорогое обслуживание.

- Ваши личные предпочтения. Для чего кредитку берёте Вы? Кто-то оформляет её для покупок, кто-то — «на всякий случай, мало ли что», кто-то зарабатывает кэшбэк.