Условия втб банка по ипотеке на строительство частного дома

Содержание:

Кредит по залог недвижимого имущества

Вам полезно будет узнать о том, что клиенты описываемой банковской структуры могут получить заем на приобретение дома под залог уже имеющейся недвижимости. Требуется понимать, что воспользоваться этим кредитным предложением вы сможете лишь в том случае, если в вашей собственности уже есть жилая недвижимость, которая будет выполнять роль залога.

Займы в рамках данной программы выдаются на следующих условиях:

- Максимальный размер займа, который вы можете получить, воспользовавшись этим кредитным предложением, составляет 15 миллионов рублей. При этом требуется понимать, что в соответствии с действующими правилами максимальный размер займа не может превышать 50% стоимости вашей недвижимости, которая будет выполнять роль залога.

- Правила рассматриваемой кредитной программы позволяют получить заемные средства на срок до 20 лет.

- Что касается размера процентной ставки, то он составляет от 5,8%.

Требуется понимать, что правила рассматриваемой кредитной программы требуют, чтобы ваше недвижимое имущество, которое будет выполнять роль залога, находилось в городе, в котором присутствует филиал ВТБ. Также следует упомянуть о том, что залоговая недвижимость должна быть в собственности заемщика или поручителя при условии, что они являются членами одной семьи.

Вам полезно будет узнать о том, что в соответствии с действующими правилами при оформлении займа в рамках рассматриваемой программы с вас не будут взыматься какие-либо комиссионные сборы. При необходимости вы сможете погасить полученный заем досрочно и при этом к вам не будут применяться какие-либо штрафные санкции.

Важные моменты

Все документы на дом с земельным участком должны быть оформлены надлежащим образом и не иметь претензий с юридической точки зрения.

При оформлении ипотеки обязательно страхование предмета залога. В случае дома с земельным участком страховые расходы составят сумму в разы большую, чем страхование квартиры.

Покупка дома с земельным участком в ипотеку предполагает взятие на себя долгосрочных кредитных обязательств, требующих достаточного уровня дохода

Поэтому важно реально оценивать собственные финансовые возможности при выборе данного вида ипотечного займа

В целом ипотека на дом с участком имеет отдельные нюансы, вытекающие из особенностей предмета залога, в остальном же порядок рассмотрения, одобрения и выдачи ипотеки такой же, как и при любом другом ипотечном займе.

Действующие программы

Клиенту предоставляется возможность оформить заём наличными на продолжительный срок в рамках кредитных продуктов «Быстрый» или «Крупный». Конечно же, формально они не подпадают под определение «ипотечная ссуда», поскольку в залог (читай – в ипотеку) предоставлять ничего не надо. Но поскольку в сознании рядового обывателя твёрдо укоренилась ассоциация кредитов, полученных для улучшения жилищных условий, с термином «ипотека», мы не будем изменять такой традиции. Собственно, и заёмщику всё равно, к какой категории относится используемая им банковская программа. Главное, чтобы она была выгодна и доступна в обслуживании.

Условия такой ипотеки от банка ВТБ24 на строительство дома отражены в двух нижерасположенных таблицах.

| Кредит «Быстрый» | |

|---|---|

| Сумма кредита, рубли | 100 тыс. — 3 млн |

| Срок кредитования | 6-36 месяцев |

| Годовая ставка, % | 13.9 |

| Цель кредита | Любая |

| Обеспечение до 750 000 руб. | Не требуется |

| Обеспечение более 750 000 руб. | Нужен поручитель |

| Срок рассмотрения заявки | Один день |

| Форма выдачи | Наличными либо на карту |

| Срок, на протяжении которого решение банка действительно | 60 дней |

| Неустойка | Есть |

| Потребительский кредит «Крупный» | |

|---|---|

| Сумма кредита, рубли | 400 тыс. – 3 млн |

| Срок кредитования | 37-60 месяцев |

| Годовая ставка, % | 15,9-17,9 |

| Цель кредита | Любая |

| Обеспечение | Не требуется |

| Срок рассмотрения заявки | Один – три рабочих дня |

| Форма выдачи | Наличными либо на карту |

| Подтверждение дохода | Заполняется форма банка либо представляется справка 2-НДФЛ |

| Срок рассмотрения заявки | Максимум 3 рабочих дня |

| Обеспечение | Не требуется |

Чтобы сэкономить время, потенциальный кредитополучатель может подать заявку на выдачу займа в удалённом режиме через сайт банка. Но для оформления кредитного соглашения и, собственно, получения ссуды ему необходимо будет прийти в отделение финансовой организации со всеми документами.

Необходимые документы

В зависимости от статуса клиента и размера кредита банк может потребовать различные пакеты документов. Но обязательными к представлению являются:

- ;

- . Кроме оригинала, может потребоваться и копия, поэтому перед посещением отделения финансовой организации на всякий случай её лучше сделать;

- ;

- . Таковым может быть банковская выписка о движении средств по личному счёту за последние полгода либо форма 2-НДФЛ;

- если сумма кредита превышает 500 тыс. рублей, необходимо представить копию трудового договора или , заверенную в отделе кадров фирмы, в которой работает заёмщик;

- на выбор один из документов: , .

Поскольку ипотека в ВТБ24 на строительство частного дома предполагает выдачу крупной суммы, которую заёмщику необходимо будет возвращать, для подтверждения его финансовой состоятельности, банк дополнительно может потребовать:

- . Если заявитель выезжал в течение последнего года за рубеж, банк выдаст ему ссуду с большей охотой, поскольку позволить себе такое путешествие может только материально обеспеченный человек.

- , принадлежащего заёмщику. Наличие собственной машины тоже свидетельствует о финансовом достатке потенциального кредитополучателя. Но с одной оговоркой: «возраст» авто не должен превышать 5 лет.

- Документы, подтверждающие право собственности заявителя на недвижимое имущество. Мотивация их представления прежняя.

Соискатели займа, открывшие в ВТБ24 зарплатную карту, должны будут представить только лишь паспорт и свидетельство СНИЛС. Причём клиенты данной категории могут получить кредит при первом же посещении офиса банка.

Оформление документов

Выбрав удобный вид ипотеки для строительства дома, заемщик должен позаботиться о сборе документов, к которым относятся:

- Паспорт гражданина РФ.

- Справка о доходах заемщика, предоставляемая по форме банка, либо 2-НДФЛ.

- Также понадобится копия трудовой книжки, если кредитный займ превышает 500 тыс. руб.

- Заполненная анкета, выдаваемая сотрудниками банка в отделении ВТБ 24.

После того, как земельный участок или частный дом выбраны, а все документы сданы в банк, остается только дожидаться решения. ВТБ 24 известит о нем клиента в течение трех рабочих дней по смс, либо посредством телефонного звонка.

Отсутствие специальной ипотеки на строительство дома в ВТБ 24 не проблема, так как банк предлагает иные варианты реализации мечты для своих клиентов. Всегда можно оформить обычный потребительский кредит и пользоваться деньгами по своему усмотрению. А если вы решите выбрать кредит «Залоговое имущество», то и вовсе выиграете, так как процентная ставка по нему гораздо меньше, чем при взятии ипотеки на покупку квартиры.

Как оформить ипотеку в ВТБ 24

Порядок получения займа для строительства или покупки дома предельно прост и ничем не отличается от общепринятого. Рассмотрим, что нужно сделать заемщику, более подробно.

Прежде чем подавать заявку на конкретный вид ипотеки необходимо оценить собственные возможности и сопоставить их с имеющимися потребностями. Сделать это несложно, если использовать ипотечный калькулятор от ВТБ.

В соответствующих полях калькулятора нужно указать сведения о сумме кредита, периоде ее возврата, предполагаемой ставке и виде платежа, после чего нажать кнопку «рассчитать».

Результатом произведенного расчета будут сведения следующего содержания:

- величина ежемесячного платежа;

- сумма переплаты;

- общая сумма выплат.

- в дополнение к итоговым суммам прилагается график платежей.

Настроенный под определенную программу калькулятор можно найти на сайте кредитора либо на странице сайта-агрегатора, предлагающего калькулятор для расчета стоимости ипотеки в любом банке страны.

Оценив полученные результаты, несложно выбрать наиболее выгодный способ кредитования, а также проанализивать целесообразность оформления именно целевого кредита. Возможно, предпочтительнее окажется вариант кредитования под любые цели.

Итак, если с суммой и видом займа заемщик определился, можно переходить к этапу подачи заявки в банк. С этой целью заемщику придется обратиться в отделение ВТБ 24, заполнить заявление-анкету установленного кредитором образца и предоставить менеджеру банка пакет, включающий следующие документы:

- паспорт гражданина РФ;

- копия трудовой книжки либо иной документ, подтверждающий трудоустройство, если клиенту требуется сумма, превышающая 500 000 рублей;

- справка о доходах, составленная по форме кредитной организации либо по форме 2-НДФЛ.

Возможно будет интересно!

«Победа над формальностями» от ВТБ: условия и действующий процент

Ипотека на строительство дома

Если искать среди услуг банка ВТБ ипотеку на строящийся дом, можно разочароваться: такой ипотечной программы по состоянию на 2019 год он не реализует.

В банке ВТБ можно оформить ипотеку на:

- Квартиру в новостройке или вторичном строительном фонде;

- Апартаменты в новостройке;

- Построенный дом (вторичное жилье).

Ипотека на строительство дома среди них не фигурирует.

Пока нет и никаких данных о том, что ВТБ будет участвовать в программе продления деревянной ипотеки, то есть кредитования под залог строительства деревянного дома. Да и продление деревянной ипотеки пока только в стадии проекта: строительство деревянного дома в 2018 году не стало среди граждан РФ популярным предложением.

Отсутствие среди услуг кредитования, оказываемых банком ВТБ, ипотеки на строительство дома, связано с низкой ликвидностью строящегося дома в сравнении с квартирой. Если с продажей квартиры в случае невыплаты заемщиком кредита все более-менее ясно, то строящийся дом обычно находится не в центре города, а при его строительстве могут допустить существенные просчеты, влияющие на качество проживания.

ВТБ предлагает несколько видов кредитования на достаточно крупные суммы (в том числе и под залог недвижимости), которые позволят заемщику распорядиться полученными деньгами относительно свободно: потратить их на строительство дачи или частного дома.

Требования и документы

Финансовое учреждение предоставляет требования не только к заемщику, но и к самому объекту недвижимости. Основные из которых будут рассмотрены далее.

К недвижимости:

- Объект ипотечной поддержки должен соответствовать действующему законодательству, т.е. отвечать требованиям права собственности, и имущественного взаимодействия.

- Обременения в виде ренты, залога должны отсутствовать. Иначе ограничения на владения подлежит снятию сроком до его перехода в право собственности другим лицом.

- Имущество не должно состоять на учете под снос, реконструкцию, капитальный ремонт.

- Ипотека не предоставляется на объекты культурного и исторического наследия.

Доп.информация: вышеперечисленные требования распространяются на все виды кредитных программ ВТБ.

К заемщику:

- Возраст от 21 года. Имеют право на кредитование те лица, которые не достигли официального пенсионного возраста.

- Наличие постоянного места работы и стабильного дохода.

- Официальное гражданство Российской Федерации. Допускается выдача займа для граждан СНГ по предварительному соглашению с банковским учреждением.

- «Белая» история использования кредитов.

Список требований может расширяться банком.

Документы:

- Паспорта и копии документов всех участников ипотеки: заемщика, созаемщика, поручителя.

- Страховой номер индивидуального счета(СНИЛС).

- Справка подтверждения платежеспособности формы 2-НДФЛ или по форме ВТБ.

- Удостоверение о браке и детях.

- Брачный контракт – если таковой имеется.

- Документы на целевой объект первичного или вторичного рынка приобретения в ипотеку.

- При объеме ссуды от 400 000 – копия трудовой с наличием подписи из отдела кадров.

Финансовая структура может дополнять список документов. Более детальный перечень бумаг выставляется сотрудником банка при оформлении ссуды.

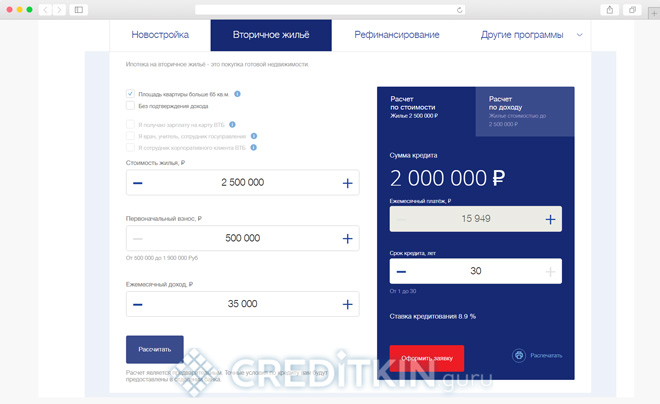

Как рассчитать кредит

Чтобы рассчитать основные параметры ипотечного кредита, такие как: ежемесячный платеж, сумма переплаты, максимальная сумма займа, используются ипотечные калькуляторы.

С их помощью можно произвести предварительные расчеты и подобрать комфортные условия ипотеки самостоятельно еще до обращения в банк.

Для расчета подойдет любой ипотечный калькулятор, включая разные приложения для смартфонов или компьютера. Однако целесообразнее воспользоваться ипотечным калькулятором, размещенным на официальном сайте «ВТБ». Он размещен на каждой странице сайта с ипотечным продуктом. Например, вот калькулятор для расчета .

В зависимости от изначальных условий заемщик может выбрать вариант расчета по доходу или по стоимости приобретаемой недвижимости. Затем необходимо ввести запрашиваемые параметры (срок, сумма кредита, доход, первоначальный взнос) и нажать «Рассчитать».

Удобно, что процентную ставку калькулятор проставит самостоятельно после заполнения основных параметров кредита.

Самостоятельный расчет носит предварительный характер. Точные параметры кредита будут определены ипотечным менеджером в банке.

Калькулятор

На официальном сайте ВТБ 24 можно найти специальный калькулятор, позволяющий рассчитать переплаты, ежемесячные платежи, а также подобрать наиболее оптимальную кредитную программу согласно требованиям заемщика.

На официальном сайте ВТБ 24 можно найти специальный калькулятор, позволяющий рассчитать переплаты, ежемесячные платежи, а также подобрать наиболее оптимальную кредитную программу согласно требованиям заемщика.

Достаточно указать сумму займа и предполагаемый срок выплат, а также поставить галочки, если вы являетесь льготным клиентом по одному из перечисленных пунктов и посмотреть все данные, выводимые справа в калькуляторе.

Часто калькулятор помогает людям рассчитать сумму займа и время выплат с наименьшим ущербом и большим комфортом для самого заемщика. Ведь легче выплачивать небольшими суммами, но дольше, чем регулярно отдавать большую часть зарплаты.

Вопросы, которые нужно обдумать заранее

Прежде чем начать оформление ипотеки на постройку дома, заемщик должен спланировать какую сумму сбережений он готов внести в качестве первоначального взноса при возникновении такой необходимости. Следует точно рассчитать сумму займа и временной период, необходимый для полного погашения займа.

Заемщик должен определиться с системой внесения средств на счет долга: аннуитетная, дифференцированная. Первый способ подразумевает осуществление одинаковых ежемесячных платежей. Второй – уменьшающихся с каждым месяцем.

При выборе дифференцированного способа клиент должен перед проведением очередной оплаты уточнить размер суммы, необходимой для внесения на этом этапе ипотечного соглашения. Подробности относительно метода погашения задолженности прописываются в договоре.

При желании можно досрочно выплатить всю сумму кредита, клиент должен подать заблаговременно (за 30 дней) заявление.

Провести операцию разрешается после письменного одобрения банком подобных действий. Иначе, клиенту будет начислен штраф за досрочное погашение долга.

После полного закрытия ипотеки, заемщику следует получить справку-выписку, подтверждающую выполнение договора и отсутствие претензий со стороны банка к клиенту.

На сегодня, данная программа в ВТБ — приостановлена. Причиной стал ряд проводимых улучшений для программы в соответствии с изменениями на экономическом рынке. Некоторые условия претерпят незначительные обновления. В настоящее время спросом пользуется потребительское кредитование.

Требования

ВТБ 24 — банк, отличающийся особенной лояльностью к постоянным и потенциальным клиентам, не предъявляет особенно жесткие условия к заемщикам, а предлагает преимущественные условия тем, кто перечисляет заработную плату на пластиковую карту банка: ставка кредитования для них уменьшена.

Прежде чем начать процедуру оформления, финансовая организация предоставляет возможность рассчитать кредитную способность клиента при помощи онлайн-калькулятора. Найти его можно на официальном сайте ВТБ 24, по адресу в сети: https://www.vtb.ru/personal/kredit-nalichnymi/.

От потенциального заемщика требуется определиться с размером кредита на строительство дома и сроком для погашения займа. Система в режиме реального времени просчитывает и предоставляет информацию о сумме ежемесячного платежа и переплате.

В этой же опции можно ознакомиться с графиком платежей по выбранным условиям, в котором отражены параметры:

- срок погашения;

- проценты за пользование кредита;

- основной долг;

- платеж;

- остаток долга.

Требования к заемщику

Требования банка, предъявляемые к потенциальному заемщику малы:

- Он должен являться гражданином РФ, о чем свидетельствует паспорт.

- Он должен быть зарегистрирован в любом населенном пункте, где осуществляет свою деятельность представительство банка ВТБ 24.

Необходимые документы

Чтобы подготовиться к оперативному оформлению кредита, следует заранее подготовить пакет основных необходимых документов, который собрать не составит труда.

Чтобы подготовиться к оперативному оформлению кредита, следует заранее подготовить пакет основных необходимых документов, который собрать не составит труда.

Основные документы, которых достаточно для оформления кредита клиентам, получающим зарплату на карту банка ВТБ 24:

- гражданский паспорт;

- СНИЛС.

Дополнительные, для тех, кто не является зарплатными клиентами:

- справка о заработной плате, составленной бухгалтерией заемщика или документ о доходах за 6 месяцев, составленный по форме банка и заверенный подписью руководителя и печатью организации, в которой трудится клиент;

- трудовая книжка (копия) заверенная, для тех, кто претендует на кредит превышающий полмиллиона рублей.

Погашение ипотечного кредита ВТБ 24

Погашать кредит следует согласно графику платежей равными платежами в определенную договором дату каждый месяц.

Способы погашения долгов заемщик может выбрать самостоятельно, благо, что банк предлагает широкие возможности.

Сервисы ВТБ

После оформления кредита клиент получает специальную карту для внесения платежей или личный счёт. Благодаря этим инструментам оплатить ежемесячную задолженность можно:

- обратившись к специалисту в отделении банка;

- самостоятельно в банкомате;

- подключившись к сервису ВТБ Онлайн.

Преимуществом онлайн платежей является возможность переводить деньги удалённо. В данном сервисе существует опция «Автоплатеж», подключение к которой, обеспечивает перевод денежных средств на счёт банка точно по графику без участия заемщика.

Перевод с карты на карту

При использовании этого способа погашения кредитного долга, чтобы не просрочить платёж, необходимо учесть, что 3 дня потребуется на процесс перевода.

Существуют другие способы погашения взятого долга на строительство загородного дома, но следует учитывать, что они облагаются комиссионным сбором и зачисление денег на счет банка происходит в течение нескольких дней:

- в кассе «Почты России»;

- переводом денежных средств со счёта в другом банке;

- платежных терминалах;

- через сеть «Золотая корона».

Досрочное погашение

Банк предоставляет возможность досрочно погасить кредит: частично или полностью. Данная услуга не предполагает выплату комиссионных.

В том случае, если заемщик обладает финансовыми ресурсами и имеет желание погасить кредит досрочно в сервисе ВТБ Онлайн необходимо:

- написать заявительное письмо о погашении долга до назначенного в договоре срока;

- изменить основные условия выплаты кредита: уменьшить срок погашения или сумму платежа, осуществляемого ежемесячно;

- вовремя внести сумму досрочного платежа на банковский счёт.

В чем разница между этой программы кредитования и ипотекой

Ипотечные предложения банковских организаций предполагают отличия от других кредитов. Изначально это совершенно другие условия. Для ипотеки банковские организации предлагают:

- Средние суммы займов. Формирование программ осуществляется исходя из стоимости жилья в регионе.

- Срок погашения. Обычно в России выдаются ссуды до 20–25 лет. Этого времени достаточно для погашения задолженности, без необходимости строго экономить.

- Процентная ставка. Вознаграждение для банка значительно меньше, чем по стандартному варианту.

- Залоговое имущество. По обычным кредитным предложениям обеспечение не требуется. В случае с ипотекой обязательно нужно оставлять приобретаемое имущество в залог.

Государственное субсидирование на постройку или покупку частного дома

В качестве части суммы стоимости дома можно рассматривать материнский капитал. Очень часто он идет на погашение либо нового, либо уже имеющегося ипотечного займа. Его также можно использовать в качестве начального капитала при строительстве дома. Договор нужно заключать с какой-либо строительной фирмой либо производителем стройматериалов, которые принимают сертификаты материнского капитала.

Перечень документов

Для получения кредита на строительство, банку необходимо предоставить следующие документы:

- идентификация личности: паспорт гражданина РФ;

- платежеспособность: справку о доходах 2-НДФЛ или справка по форме банка, заверенная печатью организации;

- СНИЛС (страховое свидетельство пенсионного страхования);

- при запросе на кредит от 500 тыс. рублей, — копия трудовой книжки или трудового договора, заверенная печатью по месту работы.

Страхование

Банк клиентам, оформляющим крупный кредит наличными деньгами, который они впоследствии желают потратить на строительство загородного дома, предлагает на добровольных началах оформить страховку. Страхование заемщика по программе «Финансовый резерв» предусматривает финансовую защиту его на случай болезни или гибели.

Выдача кредита не зависит от наличия или отсутствия страховки. Заключение договора страхования защитит заемщика и его близких при наступлении неблагоприятных ситуаций:

- банк погасит задолженность по кредиту самостоятельно;

- окажет финансовую помощь.

ВТБ 24 предлагает еще две страховые программы:

- «Финансовый резерв Лайф+» — способствует финансовой защитите в случае смерти или потери заемщиком способности осуществлять трудовую деятельность;

- «Финансовый резерв Профи» — поможет не только при проблемах со здоровьем, но и потере рабочего места.

Страхование осуществляется одновременно с оформлением кредита и не требует предоставления дополнительных документов.

Способы погашения

Вносить ежемесячный платеж/частично погашать задолженность удобно с помощью дебетовой карты ВТБ (комиссионный сбор за выпуск и годовое обслуживание с владельца не взимается). Платеж списывается в автоматическом режиме – нужно только выбрать удобную дату погашения.

Пополнение можно производить в онлайн-режиме – средства зачисляются моментально, с карты любого банка.

Списания по ипотеке также контролируются в режиме онлайн.

Допускается частичное погашение – в данном варианте снизится переплата, сократиться срок выплат. Чтобы правильно все оформить, следует заполнить форму заявления, установленную банком, выбрать соответствующую опцию.

После списания средств с личного счета график платежей обновится.

Инструкция по дистанционному оформлению

Последовательность действий:

1.Отсканировать документы:

- паспорт / в т.ч. мужчинам моложе 27 лет – военный билет;

- СНИЛС/ИНН;

2. Получить копию трудовой книжки и справку о доходах. Получить сведения о трудовой деятельности удобно в личном кабинете сайта «Госуслуги», если работник выбрал ведение трудовой книжки в электронном виде:

- Выбрать раздел «Услуги», найти заголовок «Пенсия, пособия, льготы», о.

- В открывшемся окне выбрать заголовок «Получить услугу». Как только выписка будет автоматически подготовлена, она поступит в личный кабинет (страничка «Мои заявления»).

- Не покидая раздел, следует о. В открывшейся странице следует указать адрес электронной почты получателя, нажать «Отправить».

Магина Татьяна Витальевна

Эксперт по недвижимости, ипотечный брокер, специалист по работе с банками

Важное разъяснение! Электронная справка для ипотеки ВТБ на сельское жилье может заменить трудовую книжку только в случае совпадения названия последнего места работы (согласно выписке от ПФР) и «Справке о доходах»

Сведения не совпадают – дальнейшие действия

На практике часто встречается несовпадение указанных данных. В таком случае оформление продолжается в следующей последовательности:

- После получения выписки перейти в «Каталог . О.

- В открывшемся окне найти «Выписку из электронной трудовой книжки», отметить последовательно получение онлайн, затем подтвердить получение услуги. Результат – поступление документа, в личный кабинет Госуслуг.

- На завершающем этапе нужно выбрать пункт «Переслать на e-mail», ввести электронный адрес получателя и отправить документ.

Для получения справки по форме 2-НДФЛ нужно войти на сайт nalog.ru, посетить личный кабинет в разделе «Доходы» и скачать справку о доходах за прошедшие 12 месяцев. Справка отправляется в банк – либо менеджеру, либо в личный кабинет на сайте ВТБ.

Магина Татьяна Витальевна

Эксперт по недвижимости, ипотечный брокер, специалист по работе с банками

Важное дополнение! Допускается подтверждение дохода предоставлением электронной выписки с банковского счета заемщика. Из личного кабинета онлайн банка документ нужно переслать сотруднику банка

Требования к недвижимости

Для сельской ипотеки ВТБ в условиях получения предусмотрено выполнение нескольких обязательных требований к выкупаемому объекту:

1. Пригодность для проживания.

2. Нахождение на предлагаемой территории (село/агломерация).

3. Наличие (централизованно/автономно) систем жизнеобеспечения:

- водоснабжения/водоотведения;

- отопления;

- электроснабжения;

- газификации (при наличии в данной местности).

4. Совпадение количественного состава семьи новоселов с предписаниями СанПиНа (площадь в расчете на 1 проживающего).

В случае приобретения квартиры она должна располагаться в доме от 1 до 5 этажей. Данное ограничение действует с 2021 года – ранее высота дома могла быть любой.

Сравнение ипотечных программ ВТБ с предложениями других банков

Для получения более полной информации сравним предложения ВТБ с ипотечными программами других банков под строительство частного дома.

| Наименование банка/критерий сравнения | Название программы | Сумма кредита | Минимальная ставка процента | Максимальный срок кредита | Минимальный первичный взнос |

| Сбербанк | Строительство жилого дома | От 300 тыс. руб. | от 10,6% | 30 лет | 25% |

|

Росбанк |

Ипотека на строительство дома | по результатам скоринга | от 8,25% | 25 лет | 40% (готовое жилье) |

| Московский Индустриальный банк | Целевой под залог недвижимости | 500 тыс. руб.-20 млн. руб. | 11% | 30 лет | определяется индивидуально |

| Россельхозбанк | Ипотечный кредит | 100 тыс. руб.-20 млн.руб. | 9,3% | 30 лет | от 15% |

| ВТБ |

Нецелевой кредит под залог недвижимости |

до 15 млн. руб. | 11,1% | 20 лет | нет данных |

| ВТБ | Залоговая недвижимость | 600 тыс. руб.- 6 млн. руб. | от 9,6% | 30 лет | от 20% |

Как видно из таблицы, предложения ВТБ не являются самыми предпочтительными.

Таким образом, большинство кредитных организаций имеет в наличии специальные кредиты на строительство дома. В ВТБ такого предложения нет.

Однако многим заемщикам подойдут универсальные предложения банка, в том числе подходящие на покупку в кредит собственного дома или на его строительство.

Условия банков и особенности

Для того чтоб вам удобнее было сравнить ипотечные программы на строительство частного дома, ниже представлена таблица с условиями кредитования двух рассматриваемых нами банков.

| Сбербанк | АТБ | |

|---|---|---|

| Процентные ставки | 10,5% — 0,5% — если у вас есть зарплатной карты; +1% — на период, пока вы не зарегистрировали ипотеку; +1% — если вы отказываетесь от страхования жизни и здоровья, как требует это Банк | 12,25 -12,5% · +1% при подтверждении части дохода по форме банка; · +1,5% для собственников бизнеса и индивидуальных предпринимателей; · +1,5% если вы будете строить загородный дом · размер процентной ставки увеличен на 2% будет до тех пор, пока не предоставите документы, которые подтверждают целевое использование кредитных средств |

| Срок кредита | до 30 лет | от 3 до 25 лет |

| Минимальная сумма | 300 000 рублей | 600 000 рублей в Москве и Московской; 350 000 — в других регионах |

| Максимальная сумма, руб. | Не выше 75% от оценки залога | Не ограничена, но не более 70% залога |

| Первоначальный взнос | от 25% | от 30% |

| Страхование | Обязательное страхование залогового имущества (кроме земельного участка) | Страхование жизни, здоровья Заемщика и залога Причем, при отказе от одной из страховки, процентная ставка увеличивается от 1 до 1,5% |

Программа «Молодая семья»

Государство запустило ряд программ поддержки ипотечных заемщиков, чтобы помочь максимально выгодно решить жилищную проблему жителей страны. Более подробно о них мы говорили ранее в посте ипотека с господдержкой. А сейчас вкратце обсудим ряд из них относительно стройки.

Воспользоваться программой ипотека «Молодая семья» в Сбербанке может семья, в которой хотя бы один из супругов не достиг 35-летнего возраста на момент подачи заявки на кредит или неполная семья, в которой родитель не достиг 35-летнего возраста на момент подачи заявки на кредит. Кредит по данной программе выдается под 11,25%, первоначальный взнос от 20%.

В АТБ существует подобная программа под названием «Ипотека молодым», но ее условия отличаются от Сбербанковской. Если в Сбербанке льготными условиями «молодая семья» вы можете воспользоваться при получении кредита, то в АТБ льготная программа для молодых семей предназначена для поддержки заемщиков, с которыми уже заключен ипотечный договор после рождения или усыновления ребенка, позволяя в течение льготного периода (один календарный год) оплачивать установленные кредитным договором ежемесячные платежи в уменьшенном размере.

Материнский капитал

Ну и, конечно же, никто не отменял право использование материнского капитала. Ипотека с материнским капиталом подразумевает полное или частичное использование вами данных денежных средств для погашения части жилищной ипотеки. Условия использования капитала также различаются в рассматриваемых нами банках, итак:

– в Сбербанке вы можете использовать материнский капитал для первоначального взноса или его части, а также для частичного досрочного погашения;

-а в АТБ – только на частичное досрочное погашение кредита.

И не забывайте, что решение о переводе средств по мат капиталу принимается в течение двух месяцев, поэтому заранее об этом побеспокойтесь.

Прежде, чем закончить наш ликбез по ипотеке на строительство дома, хочется сказать о дополнительных льготных условиях, которые имеются в рассматриваемых нами финансовых организациях, они конечно разные, но их наличие приятно, в принципе.

В Сбербанке вы можете в течение двух лет воспользоваться отсрочкой по уплате основного долга или увеличить срок кредитования. Для этого вам нужно представить документы о том, что стоимость вашего строящегося жилого дома увеличилась на период стройки.

В свою очередь, в АТБ вы можете снизить ежемесячные платежи по программе «Назначь свою ставку». Смысл заключается в том, что вы вносите единовременный платеж, соответствующий требованиям, соответственно ваша процентная ставка уменьшается. Варианта три:

«Лайт» – единовременный платеж составляет 1% от суммы кредита, ставка снижается на 0,5%;

«Классик»: единовременный платеж – 2,5% от суммы кредита, ставка снижается на 1,0%;

«Премиум»: единовременный платеж – 4% от суммы кредита, ставка снижается на 1,5%.

Налоговые вычеты

Ну, и нельзя не упомянуть о налоговых вычетах. Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета — 13%, максимум – 260 000 рублей. Вычет предоставляется после получения на руки Свидетельства о праве собственности на жилой дом.

Подробнее читайте наш пост: «Налоговый вычет проценты по ипотеке»

Страхование

Если клиент желает получить ипотеку на строительство дома посредством получения кредита наличными “Крупный” и дальнейшего направления денежных средств для реализации цели, то он может застраховать риски по программам:

- “Лайф”;

- “Лайф +”;

- “Профи”.

Данные программы страхуют следующие риски:

| Наименование страховой программы | Временная нетрудоспособность | Госпитализация и травмы | Потеря работы | Постоянная нетрудоспособность | Смерть |

| Лайф | Нет | Нет | Нет | Да | Да |

| Лайф + | Нет | Да | Нет | Да | Да |

| Профи | Да | Нет | Да | Да | Да |

По продукту “Под залог жилья” в обязательном порядке необходимо страхование объекта залога от рисков утраты или повреждения. Страхование заемщика не является обязательным требованием. Если заемщик страхует только обязательный риск, процентная ставка по данному продукту будет увеличена на 1 %.

Итак, в банке ВТБ 24 не существует отдельного предложения по кредитованию населения на строительство частного дома.

Зато заемщики могут воспользоваться другими предложениями, предполагающими не целевое расходование средств, и направить деньги на услуги по строительству, ремонту и отделке.

Отзывы об ипотеке в ВТБ 24 с государственной поддержкой вы можете найти в статье: ипотеки ВТБ 24 с государственной поддержкой. Кому дают ипотеку на жилье в Сбербанке, читайте здесь.

Расчет досрочного погашения ипотеки в ВТБ 24 рассматривается на этой странице.