Потребительские кредиты

Содержание:

- Сбербанк

- Как получить кредит в Совкомбанк

- Как производится погашение потребительского кредита

- Требования к заемщикам

- Каким способом можно получить деньги?

- Потребительские кредиты для физических лиц

- Условия оформления потребительского кредита

- Шаг 6: Погашение задолженности по кредиту

- Получение в день обращения

- Условия кредитования в Альфа банк

- Оформление потребительского кредита на примере Сбербанка

- Условия потребительского кредита в банках

- Завершенные дела

- Выдача

- Взять кредит наличными в Ренессанс Кредит

- Альфа-Банк

- Онлайн заявка на кредит

- Как оформить потребительский кредит

- Выгодный потребительский кредит

- Потребительский кредит это

- Погашение долга

- Выдача кредита в ВТБ 24

- Условия выдачи ипотечного кредита

- Подача онлайн заявки

- Выдача кредитов пенсионерам

- Виды кредитов

Сбербанк

Акция носит название “Побеждай”. До 31 июля 2018 года действует пониженная ставка (от 11,4 %) по потребительским займам, оформленным в Сбербанк Онлайн. Для сравнения – в офисе она составит от 11,9 %.

Я не буду останавливаться в этой статье на требованиях к заемщикам и необходимых документах по кредитам в Сбербанке

Обращу внимание, что действуют льготы для зарплатных клиентов

Потребительский кредит выдается на срок до 5 лет и на сумму до 5 млн. рублей.

Подробнее по процентным ставкам.

| Условия | В Сбербанк Онлайн | В офисе |

| Ставки при сумме кредита до 300 000 руб. | ||

| Специальные условия, если получаете зарплату или пенсию в Сбербанке | 12,4 – 19,4 % | 12,9 – 19,9 % |

| Общие условия | 13,4 – 19,4 % | 13,9 – 19,9 % |

| Ставки при сумме кредита от 300 000 до 1 000 000 руб. | ||

| Специальные условия, если получаете зарплату или пенсию в Сбербанке | 11,4 – 15,4 % | 11,9 – 15,9 % |

| Общие условия | 12,4 – 15,4 % | 12,9 – 15,9 % |

| Ставка при сумме кредита от 1 000 000 руб. | ||

| Единые условия для всех клиентов | 11,4 % | 11,9 % |

Что можно сказать об этом предложении? Самый выгодный процент (11,4 %) вы сможете получить только, если берете более 300 тыс. руб. и являетесь зарплатным клиентом. Если вы не получаете зарплату или пенсию в банке, то на сниженную ставку можно рассчитывать только при сумме от 1 млн. руб.

Сбербанк разработал и новые программы по ипотеке. Например, по поддержке семей, у которых родился второй или третий ребенок за период с 01.01.2018 г. по 31.12.2022 г.

Действует льготная ставка 6 %, но только в первые 3 года, если родился второй ребенок, и 5 лет – если третий. Потом ставка станет равной 9,25 %. Срок кредитования до 30 лет, а сумма зависит от региона. Для Москвы, МО, Санкт-Петербурга и ЛО – до 8 млн. рублей. Для остальных регионов – до 3 млн. рублей.

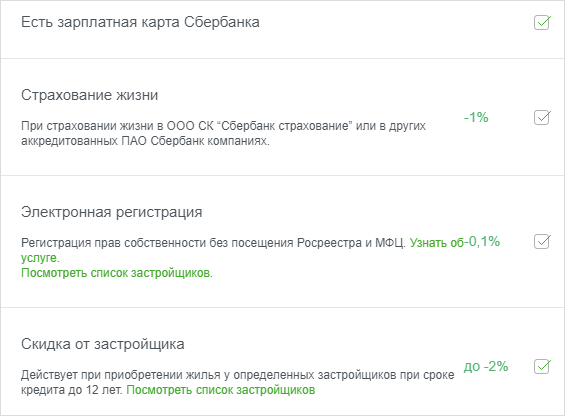

Снижены ставки по ипотеке на новостройки до 6,7 %. Это предложение действует до 31 августа 2018 г. На минимальную ставку можно рассчитывать, если выполнены следующие требования.

Срок кредитования до 30 лет, а сумма должна быть от 3,8 млн. рублей с первоначальным взносом от 15 %.

Как получить кредит в Совкомбанк

Совкомбанк достаточно надежный, имеет благоприятные условия. В этом банке можно оформить получение:

- Потребительского кредит.

- Экспресс-плюс кредит. Сумма может варьироваться от 5 тыс. до 40 тыс. рублей. Предоставить можно только паспорт.

- Кредит Стандартный плюс. Дает более широкие возможности для кредитования. Максимальная сумма кредита составляет до 300 тыс. рублей.

- Кредитование Суперплюс. Размер кредита может составлять 1 миллион рублей и при этом банку не нужно будет отчитываться о своих расходах. Ставка годовых может составлять до 23 %.

- Кредиты под залог недвижимости. Позволяют покупать жилье или автомобили.

Получить кредит в таком банке могут жители РФ с 20 и до 85 лет. Стаж работы должен быть более 4 месяцев. Банк требует наличия в доме стационарного телефона, а также прописку в регионе, где есть отделение банка.

Как производится погашение потребительского кредита

Обычная схема, когда сумма займа погашается частями путем внесения равных ежемесячных платежей. Это называется аннуитетным платежом — при нем ежемесячно гасится как тело долга, так и проценты по нему.

Его противоположность — дифференцированный платеж, уменьшающийся ежемесячно. При таком графике первые платежи направлены на максимальное погашение процентов по ссуде. И чем больше будут взносы заемщика, тем меньше в итоге окажется переплата по ссуде.

Непосредственно погашение займа на потребительские нужды возможно различными способами:

- через кассу банка;

- через онлайн-банкинг;

- через банкоматы;

- банковским или почтовым переводом.

При выборе варианта погашения важно учитывать как скорость зачисления средств на кредитный счет, так и отсутствие комиссии

Требования к заемщикам

Рассчитывать на наименьший процент по потребительскому кредиту может заемщик, который идеально соответствует всем требованиям кредитора.

- Возраст от 21 года и до 65 лет.

- Гражданство России.

- Хорошая заработная плата.

- Официальное место работы.

- Положительная кредитная история.

Если заемщик привлекает к оформлению кредита поручителя, последнего также будут проверять по указанным критериям.

- Зарплатные клиенты, которые получают заработную плату на карту учреждения, где оформляется займ.

- Сотрудники компаний, являющихся партнерами банковской организации.

- Люди, вышедшие на пенсию по старости.

- Постоянные клиенты, которые уже давно пользуются услугами кредитора.

Для таких заемщиков предусматриваются минимальные проценты, не предъявляются жесткие требования к документам и платежеспособности.

Каким способом можно получить деньги?

В зависимости от целей и предпочтений клиентов банки предлагают 3 распространенных варианта выдачи кредитных средств.

Наличными

Такой кредит подходит для тех, кто планирует совершить крупные и средние траты без безналичных расчетов. Для получения крупной суммы наличных денег в кассе банка она заказывается заранее – за 1-5 рабочих дней до выдачи средств. По этой причине при необходимости получить кредит срочно рекомендуется воспользоваться другим способом – например, перечислением денег на карту.

Сотрудник банка заблаговременно проинформирует клиента о том, когда он может прийти за кредитными средствами и что ему необходимо иметь с собой. Выдача наличных из кассы банка производится в упаковке предприятий Госзнака, Банка РФ или иных кредитных организаций.

На карту

При оформлении кредита заемщику могут предложить оформить банковскую карту. На нее после одобрения кредита перечислят денежные средства. Банк может прислать карту заемщику на дом вместе с договором для подписания или выдать ее в одном из своих отделений.

Банковская карта – удобное средство платежа. К тому же для заемщиков по ней обычно действуют более лояльные условия – например, бесплатное обслуживание, наличие бонусных программ. Главное – отслеживать безопасность данных, для чего необходимо использовать мобильный банкинг. Также необходимо заранее ознакомиться с тарифами, стоимостью оповещений и с другими опциями.

Некоторые банки оформляют кредиты только на карту – что, например, относится к Тинькофф. В случае одобрения заявки на работу или дом клиента приезжает курьер с дебетовой картой и банковским договором для подписания. В дальнейшем с карты можно при необходимости снять наличные.

Кредит на карту отличается от кредитки тем, что он невозобновляемый и по нему отсутствует льготный период.

На банковский счет

При желании можно получить денежные средства на банковский счет. Однако перевод займет больше времени – обычно для зачисления средств на счет требуется до 5 рабочих дней. Необходимо заранее ознакомиться с условиями обслуживания счета в банке.

Законодательство РФ устанавливает следующее: все операции по счету – его открытие, зачисление кредитных средств – должны осуществляться банками бесплатно. Регистрация счета для кредитования заемщика не является самостоятельной банковской услугой. По этой причине кредитор не имеет права включать договор условие о том, что за открытие ссудного счета с клиента будет взыскиваться определенная сумма денег.

Если заемщик не планирует пользоваться картой или кредитным счетом после выплаты кредита, необходимо оформить отказ по этим банковским продуктам. В противном случае за их обслуживание может взиматься оплата, а при отсутствии средств на счетах возникнут задолженности.

Потребительские кредиты для физических лиц

В случае с потребительским нецелевым кредитованием банк не отслеживает, как заемщик тратит кредитные средства. Нет необходимости собирать документы, которые подтверждают целевое расходование средств. Также по целевому кредитованию денежные средства чаще всего передаются не заемщику, а продавцу товаров и услуг – например, застройщику, автосалону или учебному учреждению.

Есть и другие особенности потребительского кредитования. Есть займ нужен на небольшую сумму – до 70 тысяч рублей – то банки предлагают экспресс-кредиты. Ставки по ним повышенные, однако вследствие короткого срока кредитования (1-3 года) общая переплата оказывается невысокой.

Если потребительский кредит оформляется на минимальный срок, то процентная ставка будет низкой, а если на максимальный – повышенной.

Также минимальная ставка по кредиту действует в том случае, если заявка на его получение оформляется в онлайн-режиме.

Условия оформления потребительского кредита

Чтобы получить потребкредит, заемщику необходимо удовлетворять следующим условиям:

- гражданство РФ;

- возраст от 18 лет (для некоторых продуктов минимальный возраст может быть увеличен);

- хорошая или удовлетворительная кредитная история;

- наличие стабильного источника доходов;

- регистрация в России;

- стаж на последнем месте работы от 3 месяцев.

Это усредненный список требований, предъявляемых банками к заемщикам. Они могут меняться в зависимости от банка и предлагаемого им кредитного продукта.

На что обратить внимание при получении кредита

Чтобы потребительское кредитование не стало финансовой ловушкой, при получении займа стоит уделить внимание следующим нюансам:

- Наличие страховки — часто ее закладывают в займ по умолчанию. Но у заемщика есть законное право от нее отказаться, причем это не может послужить причиной отказа в займе.

- Условия досрочного погашения. При досрочном закрытии ссуды не должны взиматься дополнительные комиссии и штрафы.

- Способы оплаты. Как платить без комиссии и с минимальным сроком проведения платежа? Это либо оплата в кассе банка, либо посредством онлайн-банкинга.

И, конечно же, проверяйте процентную ставку по потребкредиту. В 2021 средняя ставка 8-10% годовых.

Шаг 6: Погашение задолженности по кредиту

К сожалению, получение желаемого товара и начало его использования вовсе не означают окончание забот, связанных с его покупкой – нужно еще и расплатиться по кредиту. Обязательно своевременно вносите ежемесячные платежи по кредиту. Просрочка влечет за собой штрафные санкции, увеличение размера следующего ежемесячного платежа, а при длительной просрочке и увеличение общей суммы задолженности.

При осуществлении оплаты имейте в виду, что дата оплаты далеко не всегда совпадает с датой поступления денег на счет банка, некоторые способы оплаты подразумевают определенные сроки перечисления средств. Например, при оплате потребительского кредита в банке, перевод может затянуться на срок до 3-х банковских (рабочих) дней; оплата в некоторых терминалах также занимает более суток. Поэтому оплачивайте кредит заранее, либо через систему интернет-банка.

Получение в день обращения

Для того чтобы рассчитывать на быстрое оформление кредита, следует:

- указать в онлайн-заявке подробную и правдивую информацию о себе и своих доходах;

- иметь положительную кредитную историю без допущенных в прошлом просрочек;

- находиться у выбранного банка «на хорошем счету» – например, быть зарплатным клиентом, иметь вклад в банке на внушительную сумму или уже не в первый раз оформлять кредит.

Некоторые полагают, что самый простой способ – сразу прийти в отделение банка с документами. Однако чаще всего это невыгодно: если по заявке поступит отказ, то человек зря потратит время на ожидание в очереди. К тому же он не сможет в оперативном порядке ознакомиться со всеми кредитными предложениями и возможностями банка, выбрав оптимальный для себя вариант.

Также есть риск того, что менеджер компании оформит потребительский кредит на не самых выгодных условиях, включив в договор услуги, без которых можно было бы обойтись. К ним относятся удаленное обслуживание, SMS-уведомления, нотариальные услуги и другие опции. Многие из них при желании можно отключить, однако это займет время.

Поэтому самый оптимальный вариант – подать заявку онлайн: это удобно и быстро, к тому же кредитные средства могут доставить на дом.

Условия кредитования в Альфа банк

При стандартных условиях оформления кредитования, заемщик может получить средства в размере 1 млн. рублей, на срок выплат до 5 лет. Если у клиента на карту Альфа банка оформлено получение зарплаты, то они могут получать до 3 миллиона рублей, со ставкой годовых 11,99%.

Среди преимуществ получения кредита в Альфа Банке стоит отметить:

- Скорость оформления и просмотра заявок (1-2 дня).

- Право подачи заявки через интернет.

- Нет нужды находить поручителей или оставлять имущество под залог.

- Есть разрешение на полное или частичное досрочное погашение.

- Можно оплачивать ежемесячный платеж через интернет-банк.

Чтобы получить финансовую поддержку в Альфа Банке достаточно выполнить несколько простых пунктов:

- Заполнить поля анкеты, указав личные данные.

- Дождаться ответа от банка об одобрении или отказе в кредите.

- При получении положительного ответа приехать в отделение банка со всеми необходимыми документами и подписать договор.

- Получить в кассе средства.

Оформление потребительского кредита на примере Сбербанка

Для получения денег в Сбербанке нужно:

- Посетить отделение банка с паспортом и вторым документом.

- Получить талончик на электронную очередь.

- При достижении очереди подойти к указанному в талоне окну, заполнить с кредитным специалистом банка заявку на займ.

- При положительном решении банка необходимо подписать договор, затем получить карту с находящимися на ней заемными средствами.

Пользователи интернет-банка Сбербанк могут оформить ссуду в течение нескольких минут онлайн. Достаточно в личном кабинете перейти во вкладку «Кредиты и займы», выбрать нужную сумму и, после одобрения, подписать оферту кодом из СМС. Кредитные деньги будут автоматически перечислены на карту.

Условия потребительского кредита в банках

Каждый банк предлагает свои условия кредитования, поэтому стоит рассмотреть предложения самых надежных и крупных банков России.

Сбербанк

- Процентная ставка – от 12,9 % годовых.

- Сумма займа – от 30 тысяч до 3-5 миллионов рублей. Точная величина зависит от того, имеет ли заемщик зарплатную карту Сбербанка. Зарплатные клиенты вправе рассчитывать на кредит до 5 миллионов рублей, остальные – на 3 миллиона.

- Период погашения задолженности – от 3 месяцев до 5 лет.

Банк не требует привлекать поручителей или вносить имущество в залог. При выдаче денежных средств комиссия не взимается.

Годовой процент рассчитывается в зависимости от суммы займа и участия в зарплатном проекте. Чем крупнее размер кредита, тем меньше процент. Зарплатные клиенты могут претендовать на минимальный процент.

При оформлении потребительского займа сотрудники Сбербанка требуют предоставления документов, удостоверяющих наличие официальной работы и заработной платы.

Россельхозбанк

- Годовой процент – от 9,9%.

- Время действия займа – не более 7 лет.

- Размер кредита – до 1 миллиона рублей.

Зарплатные клиенты имеют возможность получить сумму до 1,5 миллиона рублей. Если заемщик предоставит обеспечение, банк может выдать более крупный кредит.

При оформлении требуется предъявить подтверждение доходов и официального трудоустройства.

ВТБ

- Минимальный годовой процент – 11%.

- Кредитный лимит – 5 миллионов рублей.

- Срок кредитования – 7 лет.

За предоставление займа комиссионные сборы не взимаются. Обеспечение не требуется, но при желании клиент может его предоставить, чтобы получить более крупную сумму.

Таким образом, условия потребительского кредита в банках разнятся. Чтобы найти выгодную программу, следует проанализировать все предложения банковских учреждений.

Как выбрать лучший кредит 5 правил

Читайте так-же: Кредитная карта 100 дней без процентов условия и оформление

Завершенные дела

Все судебные дела размещены с согласия должников

А40-112778/2020

Было долга — 2 193 951 руб.

Москва

Завершено:

08.06.2021

Этапы:

26.06.2020

Поступило в работу

07.07.2020

Подача заявления

17.09.2020

Признан банкротом

Списано долга:

2 193 951 руб.

А03-13399/2020

Было долга — 668 224 руб.

Алтайский край

Завершено:

01.06.2021

Этапы:

16.09.2020

Поступило в работу

29.09.2020

Подача заявления

29.10.2020

Признан банкротом

Списано долга:

668 224 руб.

А68-12994/2019

Было долга — 3 795 671 руб.

Тульская область

Завершено:

02.04.2021

Этапы:

24.10.2019

Поступило в работу

05.11.2019

Подача заявления

29.01.2020

Признан банкротом

Списано долга:

3 795 671 руб.

А32-12808/2020

Было долга — 346 572 руб.

Краснодарский край

Завершено:

07.04.2021

Этапы:

01.04.2020

Поступило в работу

13.04.2020

Подача заявления

03.06.2020

Признан банкротом

Списано долга:

346 572 руб.

А40-223737/2019

Было долга — 1 977 521 руб.

Москва

Завершено:

01.04.2021

Этапы:

19.08.2019

Поступило в работу

02.09.2019

Подача заявления

05.11.2019

Признан банкротом

Списано долга:

1 977 521 руб.

А56-48616/2020

Было долга — 762 797 руб.

Санкт-Петербург

Завершено:

02.04.2021

Этапы:

07.06.2020

Поступило в работу

22.06.2020

Подача заявления

25.07.2020

Признан банкротом

Списано долга:

762 797 руб.

А40-1677/2020

Было долга — 732 454 руб.

Москва

Завершено:

26.03.2021

Этапы:

30.12.2019

Поступило в работу

17.01.2020

Подача заявления

05.06.2020

Признан банкротом

Списано долга:

732 454 руб.

А40-113915/2020

Было долга — 534 425 руб.

Москва

Завершено:

22.03.2021

Этапы:

25.06.2020

Поступило в работу

10.07.2020

Подача заявления

10.09.2020

Признан банкротом

Списано долга:

534 425 руб.

А40-61775/2020

Было долга — 4 142 050 руб.

Москва

Завершено:

22.03.2021

Этапы:

02.04.2020

Поступило в работу

14.04.2020

Подача заявления

28.07.2020

Признан банкротом

Списано долга:

4 142 050 руб.

А40-106783/2020

Было долга — 357 070 руб.

Москва

Завершено:

18.03.2021

Этапы:

21.06.2020

Поступило в работу

06.07.2020

Подача заявления

01.10.2020

Признан банкротом

Списано долга:

357 070 руб.

А32-54260/2019

Было долга — 871 990 руб.

Краснодарский край

Завершено:

15.03.2021

Этапы:

10.11.2019

Поступило в работу

22.11.2019

Подача заявления

05.02.2020

Признан банкротом

Списано долга:

871 990 руб.

А40-93113/2020

Было долга — 1 156 298 руб.

Москва

Завершено:

11.03.2021

Этапы:

18.05.2020

Поступило в работу

09.06.2020

Подача заявления

31.08.2020

Признан банкротом

Списано долга:

1 156 298 руб.

А40-57695/2020

Было долга — 876 526 руб.

Москва

Завершено:

04.03.2021

Этапы:

13.03.2020

Поступило в работу

26.03.2020

Подача заявления

09.06.2020

Признан банкротом

Списано долга:

876 526 руб.

А40-86385/2020

Было долга — 3 428 453 руб.

Москва

Завершено:

01.03.2021

Этапы:

12.05.2020

Поступило в работу

27.05.2020

Подача заявления

24.08.2020

Признан банкротом

Списано долга:

3 428 453 руб.

А70-11989/2019

Было долга — 879 202 руб.

Тюменская область

Завершено:

09.03.2021

Этапы:

01.07.2019

Поступило в работу

12.07.2019

Подача заявления

04.09.2019

Признан банкротом

Списано долга:

879 202 руб.

А66-4236/2020

Было долга — 628 134 руб

Тверская область

Завершено:

04.03.2021

Этапы:

01.04.2020

Поступило в работу

09.04.2020

Подача заявления

28.05.2020

Признан банкротом

Списано долга:

628 134 руб.

А60-16037/2020

Было долга — 645 455 руб.

Свердловская область

Завершено:

26.02.2021

Этапы:

02.04.2020

Поступило в работу

17.04.2020

Подача заявления

10.07.2020

Признан банкротом

Списано долга:

645 455 руб.

А75-9102/2020

Было долга — 1 061 170 руб.

Ханты-Мансийский Автономный округ

Завершено:

18.02.2021

Этапы:

03.06.2020

Поступило в работу

19.06.2020

Подача заявления

17.07.2020

Признан банкротом

Списано долга:

1 061 170 руб.

А32-27832/2020

Было долга — 1 044 289 руб.

Москва

Завершено:

27.01.2021

Этапы:

08.07.2020

Поступило в работу

21.07.2020

Подача заявления

25.08.2020

Признан банкротом

Списано долга:

1 044 289 руб.

А40-324764/2019

Было долга — 1 151 567 руб.

Москва

Завершено:

15.02.2021

Этапы:

05.12.2019

Поступило в работу

17.12.2019

Подача заявления

19.02.2020

Признан банкротом

Списано долга:

1 151 567 руб.

Посмотреть все

Выдача

Для того чтобы получить потребительский кредит без поручителей и залога, необходимо иметь идеальную кредитную историю, а также предоставить документы о платежеспособности.

Если же пользователь является зарплатным клиентом банка или в прошлом уже выплатил от него кредит без просрочек, то справок от него банк может и не потребовать – достаточно предоставить паспорт и заполнить онлайн-заявку.

В то же время по желанию можно предоставить поручителей и залоговое имущество. Это позволит повысить вероятность одобрения заявки на выгодных условиях – при сниженной процентной ставке и повышенном лимите.

Фрилансеры, студенты, мелкие ИП и другие категории населения часто не имеют документального подтверждения трудоустройства. Однако и в этом случае есть возможность получить кредит. Для этого подготовьте дополнительные документы, доказывающие платежеспособность, – например:

- загранпаспорт;

- выписку по счету, который открыт в любом банке;

- правоустанавливающую документацию на движимое или недвижимое имущество;

- документы, которые подтверждают приобретение товаров и услуг в течение последних 12 месяцев на крупную сумму;

- кредитный отчет из БКИ о хорошей кредитной истории.

Практика показывает, что на таких условиях можно оформить кредит до 300-500 тысяч рублей на срок до 3-4 лет.

Взять кредит наличными в Ренессанс Кредит

Один из лучших банков, для тех кому нужно получить деньги в день обращения. Рассмотрение Вашей заявки будет выполнено в считанные минуты, после ее заполнения (в рабочие часы банка). У данного банка есть еще два больших преимущества. Деньги можно забрать в кассе банка сразу после одобрения, и очень привлекательная процентная ставка — от 12,9% годовых.

Кредиты без справок и поручителей в банке Восточный

Рассмотрение онлайн заявки в данном банке занимает в среднем около 5 минут (в часы работы банка). Также банк уверенно лидирует по числу одобренных кредитов. Добавьте к этому большое количество отделений, в кассах которых вы сможете забрать наличные и вы получите банк с отличным предложением.

Быстрый кредит в Уральском Банке Реконструкции и Развития (УБРиР)

Данный банк также является рекордсменом по скорости рассмотрения заявки (в часы работы финансовой организации). Имеет очень лояльное отношение к заемщику, из-за этого процент отклоненных заявок не велик. А его бонусом является понижающая процентная ставка при своевременном погашении.

Альфа-Банк

Кредитная организация не осталась в стороне от спортивного праздника и снизила процентную ставку по потребительским займам до 10,99 %

Я уже рассматривала условия получения и погашения кредитов в Альфа-Банке, поэтому здесь обращу внимание только на тарифы

Для стандартных условий кредитования действуют следующие тарифы.

| Срок кредитования | От 1 года до 5 лет |

| Сумма кредита | До 3 000 000 руб. |

| Ставка при сумме кредита от 700 001 до 3 000 000 руб. | 10,99 – 19,49 % |

| Ставка при сумме кредита от 250 001 до 700 000 руб. | 14,99 – 19,49 % |

| От 50 000 до 250 000 руб. | 16,99 – 22,49 % |

Оставьте заявку на кредит от Альфа-Банк

Итак, на сниженную ставку в 10,99 % можно рассчитывать при крупной сумме от 700 001 рублей. Но банк оставляет за собой право назначить и более высокую ставку. Она, как правило, устанавливается в индивидуальном порядке. Не исключено, что акция просто пройдет мимо вас.

Онлайн заявка на кредит

Всего 4 простых шага для получение денежных средств:

- Выберите от 1-го до 3-х банков из нашего списка (но не более 3, т.к. это может привести к отказу сразу во всех банках), и перейдите по ссылкам на страницы с анкетами на официальных сайтах банка)

- Заполните анкету и примите согласие на обработку персональных данных. Для заполнение анкеты вам понадобятся: паспорт, адрес вашего фактического проживания и номер телефона. Т.к. кредиты выдаются по двум документам, то вам также могут понадобиться: именная банковская карта, водительское или пенсионное удостоверение, любой другой именной документ.

- Дождитесь результата обработки вашей заявки и в случае одобрения вы можете выбрать лучшие условия, если вы подавали несколько заявок

- Получите деньги в кассе банка или дождитесь зачисление на карту.

Как оформить потребительский кредит

В первую очередь изучите условия кредитования в разных банках, обратив внимание на следующие моменты:

- сумме по кредиту, сроки, ставка

- требования к будущим заемщикам;

- стоимость дополнительных услуг по кредиту;

- наличие комиссии за досрочную выплату кредита;

- способы получения заемных средств и выплаты задолженности;

- порядок погашения кредита – аннуитетными или дифференцированными платежами;

- обязанность оформлять страховку;

- возможность оформить кредит при испорченной кредитной истории, при неофициальном трудоустройстве.

Оформить потребительский кредит через интернет легко – для этого нужно выполнить следующие действия:

- заполнить онлайн заявку на официальном сайте выбранного банка;

- дождаться предварительного решения по обращению – по почте, SMS или через звонок банковского сотрудника;

- прийти в ближайшее отделение банка с паспортом и другой запрашиваемой документации при необходимости;

- получить деньги выбранным способом в тот же или на следующий день.

В заявке-анкете указываются стандартные сведения – ФИО, паспортные данные, дату рождения, размер доходов, желаемую сумму кредитования и срок действия кредитного договора. Следует внимательно перепроверить внесенные данные, так как одно из оснований для отказа в кредитовании – недостоверная информация.

При отрицательном решении банка через несколько дней можно отправить заявку снова. Иногда повторно обращаться в банк за кредитом допускается уже на следующий день.

Выгодный потребительский кредит

Исходя из вышенаписанного, можно сделать вывод, что выгодным является потребительский кредит, который соответствует следующим требованиям:

- Низкая процентная ставка;

- Прозрачные условия и отсутствие скрытых комиссий;

- Быстрые сроки рассмотрения;

- Простой пакет документов;

- Дополнительные предложения, типа «Кредитных каникул»;

- Страхование кредита на случай форс-мажорных обстоятельств.

Кроме того, не стоит стесняться собирать максимальную информацию о кредитной организации, у которой хотите одолжить денег. Возможно, там кредитовался кто-то из Ваших знакомых или родственников. Да и отзывы в интернет тоже не стоит сбрасывать со счетов — именно они могут удержать от принятия необдуманного решения.

Мы рассмотрели возможные виды потребительского кредитования и их особенности. Выбор кредита должен соответствовать Вашим целям: если необходимо совершить срочную покупку — оптимально будет воспользоваться потребительским кредитом или рассрочкой. Если расходы должны носить скорее периодический характер — лучше выпустить кредитную карту. Если Вы не берете кредиты, но не застрахованы от непредвиденных перерасходов — неплохим вариантом будет открытие овердрафта — лучшие дебетовые карты позволяют это сделать.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Потребительский кредит это

Потребительский кредит предоставляется частным лицам (домохозяйствам) для покупки предметов потребления. Объектами потребительского кредита могут быть практически любые покупки — квартира, машина, телефон, телевизор, организация свадьбы, лечение зубов и т.д. Потребительский кредит имеет целевое назначение — то есть, при его оформлении банк ставится в известность, на какие нужды будут потрачены заемные средства. Иногда банк выдает кредит наличными нецелевого назначения.

В чем заключаются плюсы кредита? Можно позволить себе приобрести понравившуюся вещь практически сразу. Кредит — своего рода, фиксация стоимости товара от будущего подорожания. Оплата за товар вносится небольшими частями — ежемесячными платежами, позволяя оптимально спланировать семейный бюджет и избавить от финансового провала в виде единовременной крупной денежной траты.

Среди минусов потребительского кредита можно отметить: высокую процентную ставку, которая существенно увеличивает стоимость товара, наличие скрытых дополнительных платежей и комиссий, которые выставляют недобросовестные кредиторы. Ну и психологическую составляющую: первые эмоции улеглись, вещь протестирована и используется, остается головная боль ежемесячных платежей. Чем крупнее покупка, тем больший фактор стресса: получится ли заплатить вовремя, не случится ли форс-мажоров с доходами, нужно больше работать и зарабатывать, ну и так далее…

Погашение долга

Своевременное погашение долга избавит от неприятностей в виде штрафов, пеней, звонков от банка.

Как узнать, поступил ли платеж?

Обратитесь в ближайшее отделение банка или свяжитесь с сотрудниками через онлайн-чат, по телефону. Также вся необходимая информация по кредиту есть в личном кабинете онлайн-банка или в мобильном приложении.

Другой способ – отправить банку запрос на его электронную почту, предоставив информацию о себе.

Как погасить весь кредит досрочно?

Направьте в банк заявление о досрочной выплате кредита, после чего перечислите на кредитный счет запрашиваемую сумму. Без заявления зачислять деньги на счет не нужно, так как в дату платежа банком будет взыскана только стандартная ежемесячная сумма.

Как и где оплатить кредит?

Каждый банк предлагает свои способы выплаты кредита – например:

- через мобильный или онлайн-банк;

- через электронный кошелек;

- через банкомат;

- по системе денежных переводов;

- по Почте России;

- наличными в отделении банка.

Каждый из указанных способов отличается сроками внесения средств и взимаемой комиссией.

Может ли кто-то оплатить кредит вместо меня?

Любой человек, даже не имеющий отношения к кредиту, может внести платеж вместо главного заемщика. Потребуется иметь при себе паспорт плательщика и реквизиты.

Если необходимо досрочно погасить кредит, то заемщику необходимо оформить на плательщика нотариально удостоверенную доверенность. При ее отсутствии плательщик может только внести на кредитный счет достаточную для его выплаты сумму, и деньги со счета будут списываться ежемесячно. Отправить в банк заявление о досрочном погашении кредита без доверенности третье лицо не вправе по закону о банковской тайне.

Выдача кредита в ВТБ 24

Чтобы оформить кредитование в банке ВТБ, нужно учесть следующие его условия:

- Гражданство и паспорт Российской Федерации;

- Регистрация, которая прописана в том районе, где есть отделение банка.

- Предоставлять справку 2-НДФЛ или же предоставить справку по банковской форме, в которой будет указан источник доходов.

- СНИЛС (страховое свидетельство государственного пенсионного страхования).

- Если размер кредита больше 500 тыс. рублей, то необходимо предоставлять копию трудовой.

Отправить заявку на кредит можно с помощью онлайн сервиса или при личной встрече в отделении банка. В обоих случаях заявка рассматривается в течение нескольких дней, и если банк одобряет ее, заемщик должен приехать в банк, чтобы подписать договор.

После этого, деньги сразу же поступят на карту или клиент сможет получить их в кассе.

Сумма кредита, сроки и проценты определяются для каждого конкретного случая, в зависимости от доходов клиента и его целевой направленности.

Условия выдачи ипотечного кредита

Ипотечный кредит дает право приобрести недвижимость (квартиру, дом, комнату). С одной стороны, это может показаться очень удобным и надежным способом. Однако, имеется множество моментов, которые стоит учитывать при принятии решении об оформлении ипотеки.

Это практически единственный вариант для покупки недвижимости в РФ, который может выдаваться на сроки от 5 и более лет. Данный вид кредитования доступен, имеет невысокие проценты, однако переплата за многолетний срок выплаты составляет достаточно внушительные суммы.

К основным условиям для ипотечного кредитования относятся такие пункты:

- Возраст от 23 лет.

- Стаж последнего официального трудоустройства – 3 месяца.

- Регистрация в районе, в котором оформляется кредит.

Подача онлайн заявки

Ознакомьтесь с самыми выгодными предложениями от банков и заполните онлайн заявку. Рекомендуется отправить на рассмотрение сразу несколько заявок, чтобы гарантированно получить положительное решение. После предварительного одобрения можно сравнить, где действуют наиболее выгодные условия.

На сайтах банков действует защита персональных данных пользователей. Сторонние лица и организации не смогут получить доступ к личной информации заемщика.

На каждом сайте при подаче онлайн-заявки есть кредитный калькулятор. Он позволяет сразу же рассчитать приблизительный ежемесячный платеж исходя из необходимой суммы кредита и минимальной процентной ставки. Также можно получить расчет общей переплаты по кредиту.

Однако подобный расчет не является фиксированным: если пользователь откажется от страховки, залога, поручителей и других опций, то банк повысит ставку на 0,5-1 пункта, что повлияет и на сумму кредитования.

Выдача кредитов пенсионерам

Пенсионеры имеют право получать кредиты в банках России, всего лишь, предоставив паспорт и выписку из ПФ РФ. Кредиты пенсионерам дают до 76 лет, поэтому при необходимости каждый пожилой человек сможет обратиться в этот банк за помощью.

Условия для получения кредита пенсионерам в разных банках не имеют существенных отличий. Так как главный критерий одобрения – это хорошая кредитная история и подтверждение платежеспособности.

Пенсионеры имеют право оформлять разные виды кредитование, на оплату имущества, строительные работы или лечение. Одним из основных видов кредитов является потребительский, при котором требуется минимальное количество документов, а вероятность получить положительный ответ возрастает.

Комментарии

Виды кредитов

Потребительский кредит — это не только займы наличными на неотложные нужды, но и масса других кредитных продуктов. Все их можно разделить на следующие группы:

- С обеспечением и без обеспечения. Обеспечением по займам выступает как отдаваемое под залог имущество заемщика, так и поручительство.

- Целевые и нецелевые. Под целевыми понимаются займы, выдаваемые на конкретные цели, тогда как при нецелевых ссудах заемщик не обязан отчитываться о своих тратах. Одним из видов целевых потребительских займов является POS-кредитование — покупка товаров в кредит непосредственно в офисе или магазине.

- Краткосрочные, среднесрочные и долгосрочные. Денежные займы сроком до 1 года относятся к краткосрочным, от 1 года до 5 лет — к среднесрочным. Долгосрочные займы выдают на 7–10 лет.

- Стандартные и особые. К стандартным продуктам относятся общедоступные предложения банков. К особым займам относятся персональные или закрытые продукты и кредитные линии, доступные корпоративным клиентам, держателям зарплатных карт, постоянным клиентам банка, отдельным заемщикам.

- Единоразовые и возобновляемые. С единоразовыми ссудами все просто — заемщику выдается указанная в договоре сумма, которую он или она возвращают в соответствии с графиком. Возобновляемые кредитные линии — это предоставление лимита денег, которыми заемщик распоряжается в течение всего срока действия договора.

![]() Виды кредитов

Виды кредитов

Кредитные карты, хоть они и относятся к разновидности нецелевого потребкредита, выведены финансовыми организациями в самостоятельные кредитные продукты.

Подходит ли вам банкротство?