Банковская выписка по счету: подробные сведения

Содержание:

Нормативное обоснование

Согласно ст. 9 ФЗ № 129, регламентирующего ведение бухучета, любая организация обязана документально подтверждать все осуществляемые финансовые операции. Несмотря на то, что банковские выписки не фигурируют напрямую в нормативном определении, они, тем не менее, полностью отвечают его реализации.

Кроме того, обязательства банковских структур регулируются положениями ФЗ № 395-1 «О деятельности банков». Ст. 31 обязывает финансовые учреждения документировать все расчеты в соответствии с нормами Центробанка РФ. В соответствии со ст. 40.1., предусматривается хранение банками информации обо всех произведенных операциях на протяжении 5 лет с обеспечением доступа к документам.

Когда лучше формировать выписку по кредитной карте?

Банк обычно устанавливает дату регулярного формирования выписки на основании внутренней политики или в связи с условиями конкретного договора. Обычно промежуточные итоги использования карты подводятся в период с 20 по 30 число каждого месяца. Изменить график можно на этапе заключения договора. Вопрос следует обсудить заранее, а затем обозначить комфортную дату в момент открытия кредитной карты.

Формирование выписки влияет на расчет процентов по кредиту и предоставление льготного периода. Стороны обычно выбирают дату, которая максимально приближена к сроку списания средств по кредиту. Таким образом, пользователь карты получает самую свежую информацию о состоянии счета.

При закрытии карты банки рекомендуют запросить так называемую «нулевую» выписку. В случае возникновения разногласий, с ее помощью удастся подтвердить выполнение финансовых обязательств.

Выписка по счету кредитной карты — документ, позволяющий следить за доходными и расходными операциями. Клиент вправе запросить отчет на бумажном носителе или в электронном виде. Обычно выписка носит информационный характер, но ее можно использовать в качестве одного из ключевых доказательств платежеспособности, надежности и финансовой грамотности владельца кредитки.

Кредитный лимитдо 300 тыс.руб.

Беспроцентный периоддо 180 дней

Стоимость в годбесплатно

Скидкипо всему миру

Кредитный лимитдо 700 тыс.руб.

Беспроцентный периоддо 120 дней

Стоимость в год0-1188 руб.

Быстрая заявка на госуслугах

Кредитный лимитдо 500 тыс.руб.

Беспроцентный периоддо 120 дней

Стоимость в год0-1200 руб.

Снятие наличных без комиссии

Кредитный лимитдо 500 тыс.руб.

Беспроцентный периоддо 120 дней

Стоимость в год

Кэшбэк на покупки до 10%

Вам может быть интересно:

Вас также может заинтересовать:

Кредитные карты с наиболее выгодной системой кэшбэка

Банковские пластиковые карты позволяют своему владельцу не беспокоиться о том, сколько наличных денег носить в своем кошельке. Однако, владельца банковского пластика ждет еще один приятный сюрприз: программы лояльности, ведущее место среди который занимает кэшбэк.

Как правильно пользоваться кредитной картой

Статья рассказывает о том, как правильно оформить кредитную карту, а также каким образом впоследствии осуществлять её повседневное использование, чтобы оно было не только удобным и экономически выгодным, но и максимально безопасным во всех отношениях.

Характеристики, классы обслуживания и разновидности банковских карт

Информационный материал, рассказывающий о популярном платежном инструменте — банковских пластиковых картах. Из чего состоит современная пластиковая карта, её характеристики. Типы банковских карт, классы обслуживания, и другая полезная информация.

5 рекомендаций по выбору кредитной карты

Советы для получателей банковских карт. факторы, влияющие на стоимость кредита. Юридическое сопровождение сделки и методики выгодного использования карт.

Рекомендации для держателей карт, позволяющие защитить средства от злоумышленников.

Как получить выписку по счету?

Как было упомянуто выше, способов достаточно много, Банки сейчас упор делают на дистанционные каналы обслуживания клиентов, поэтому специально идти за выпиской в банк, имея личный кабинет, нет смысла. Особенно, когда счетов несколько, и они находятся в разных банках, проще контролировать движения на счетах в онлайне. Итак, получить банковскую выписку можно несколькими способами:

Как было упомянуто выше, способов достаточно много, Банки сейчас упор делают на дистанционные каналы обслуживания клиентов, поэтому специально идти за выпиской в банк, имея личный кабинет, нет смысла. Особенно, когда счетов несколько, и они находятся в разных банках, проще контролировать движения на счетах в онлайне. Итак, получить банковскую выписку можно несколькими способами:

- В офисе банка. Это самый простой способ. Для этого нужно зайти в офис, взять талон, дождаться своей очереди, предъявить паспорт и попросить выписку в окне у операциониста. Все просто, однако, не всегда удобно приезжать в банк (особенно, если у него отделений немного), и есть временные затраты на очередь. В итоге получаем слишком много затрат для получения выписки.

- Личный кабинет. Это отличная альтернатива походу в банк. Личный кабинет доступен 24 часа в сутки в любом месте. Функционал онлайн-банка сейчас значительно расширился по сравнению несколькими годами ранее. Это не просто информационный ресурс, а полноценная платформа для самостоятельной работы в банке. Взять Тинькофф или Точка Банка – вся работа ведется только в онлайне и никаких офисов нет. В личном кабинете можно увидеть все свои счета с актуальными балансами. Здесь же есть возможность сформировать выписку за любой период, посмотреть ее и даже распечатать. Есть только один недостаток. Распечатанная выписка будет только с факсимильной печатью или вообще без нее, поэтому предоставление такой выписки куда-то невозможно. Некоторые банки практикуют возможность заказа банковской выписки с печатью заказным письмом по почте. Через некоторое время заказчик получает заказное письмо с требуемой выпиской. Опять же здесь временные затраты. Если взять Тинькофф или Точка банк, то это единственный способ получить оригинал выписки с печатью.

- Банкомат или устройства самообслуживания. Полную выписку здесь сделать не удастся, а вот сформировать выписку по последним операциям по карте вполне просто.

- Получение выписки на электронную почту. Можно настроить в личном кабинете или по заявлению в банке получение банковской выписки на периодической основе на свой е-майл. Чаще всего так делают владельцы кредитных карт. На первое число месяца к ним приходит выписка об операциях за прошедший месяц, сумма в льготном периоде, размер минимального платежа.

Форма выписки

Для получения справки, необходимо обратиться в банк, где открыт счет. Предварительно уточните, какая требуется форма для предоставления.

Виды отчета:

- Справка о зарплате;

- Квитанция, полученная в банкомате, где видно остаток денежных средств на счете;

- Выписка из банка с указанием поступлений денег на счет;

- Справка о приобретении валюты;

- Банковская выписка со всеми операциями за определенный период, обычно от 3 до 6 месяцев;

- Договор вклада;

- Кредитная карта с установленным лимитом;

- Дорожные чеки с подтверждающими документами.

Форму устанавливает принимающая сторона. Например, для поездки в Испанию потребуется сканированная копия кредитки с чеком, подтверждающим величину лимита или выписка из банка за последние 3 месяца, справка о покупки валюты. При отправлении в Грецию, Чехию, Эстонию, потребуется справка об остатке денег на счете из банка в оригинале. Стандартная выписка банка потребуется для поездки в Австрию, Германию, Литву, Норвегию и т. д.

Банк может предоставить выписку об остатке денежных средств на счете, об оборотах или только о поступлениях денег на счет за установленный период и т. д.

Имейте в виду, что не все Консульства принимают в качестве доказательства платежеспособности наличие кредитной карты. По большому счету это заемные средства банка, несмотря на установленный кредитный лимит.

К срочным депозитам также отношение неоднозначное, зависит от условий размещения, возможности полного или частично-досрочного расторжения договора. Может быть выставлено требование о замораживании денежных средств до получения визы.

Дополнительным подтверждением платежеспособности выезжающего могут стать документы на недвижимость, находящуюся в собственности туриста, на дорогой автомобиль, наличие акций, облигаций и т. д. Индивидуальные предприниматели могут представить налоговые декларации.

Какая информация должна быть в стандартной выписке:

- Наименование кредитной организации, ее реквизиты;

- Ф.И.О. гражданина, паспортные данные;

- Контактные данные;

- Номер счета, дата открытия;

- Остаток денежных средств по состоянию на конкретную дату, поступления на счет или полные обороты по счету за установленный период;

- Дата выдачи;

- Подпись банковского работника, печать.

Дополнительно следует узнать, на каком языке должен быть оформлен документ. Как правило, для граждан из России – это русский. Исключение составляют поездки в Великобританию и Ирландию. Там требуется, чтобы документы были оформлены на английском языке. Получают справки на иностранном языке также в банках или обращаются в фирмы, которые имеют лицензию на официальный перевод документов.

Справка действует от 21 до 30 дней.

Как работает банковская выписка или чек

Банк выдает выписку из банковского счета владельцу счета, который показывает подробную активность на счете. Это позволяет владельцу счета видеть все транзакции, обработанные на его счете. Банки обычно отправляют ежемесячные выписки владельцу счета в установленную дату. Кроме того, транзакции в выписке обычно отображаются в хронологическом порядке.

Особые соображения

Многие банки предлагают владельцам счетов возможность получать бумажные выписки или использовать безбумажные, электронные, обычно доставляемые по электронной почте. Электронная версия называется электронной выпиской и позволяет владельцам счетов получать доступ к своим выпискам в Интернете, где они могут скачать или распечатать их. Некоторые банки отправляют заявления клиентам по электронной почте в виде вложений. Хотя при этом банкоматы предлагают возможность печати краткой версии банковской выписки, называемой историей транзакций.

Некоторые учреждения взимают плату за бумажные выписки. В то время как многие банки, использующие только онлайн, требуют цифровой доставки. Даже с удобством, ценностью и доступностью электронных заявлений, бумажные заявления вряд ли исчезнут в ближайшее время.

Опрос, проведенный финансовой компанией в 2017 году, показал, что почти 70% потребителей считают, что легче отслеживать расходы и управлять финансами с помощью бумажных отчетов. Две трети предпочитают сочетание бумажных и электронных заявлений. Многие получатели электронных заявлений по-прежнему распечатывают свои заявления дома, предпочитая вести постоянный учет.

Преимущества банковской выписки

Во время сверки своего банковского счета с банковской выпиской владельцы счетов прежде всего должны обязательно проверять расхождения. Владельцы счетов должны сообщать о расхождениях в письменной форме как можно скорее. Банковская выписка также называется выпиской по счету. Показывает, отвечает ли банк за деньги владельца счета.

Банковские выписки являются отличным инструментом, помогающим владельцам счетов отслеживать свои деньги. Они могут помочь владельцам счетов:

- отслеживать свои финансы;

- выявлять ошибки;

- распознавать привычки расходов;

Владелец счета должен проверять свой банковский счет на регулярной основе, чтобы убедиться, что его записи соответствуют записям банка. Это помогает снизить плату за овердрафт, ошибки и мошенничество. Если обнаружены какие-либо несоответствия, они должны быть своевременно сообщены в банк. Владельцы счетов обычно имеют 60 дней с даты их заявления, чтобы оспорить любые ошибки. Они должны вести ежемесячные выписки не менее одного года.

Банковская выписка или банковский чек: в чем разница

Требования к банковской выписке

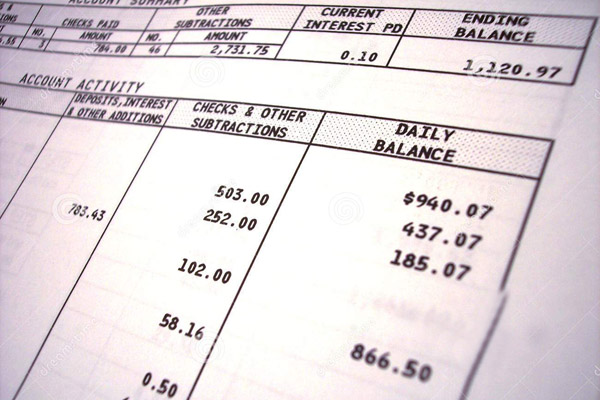

Часть банковской выписки включает в себя информацию о банке, такую как название и адрес банка, а также Вашу информацию. Банковская выписка будет содержать информацию об учетной записи и дату выписки, начальное и конечное сальдо счета. Также включены сведения о каждой транзакции (в частности, о сумме, дате и получателе), которая произошла на банковском счете в течение периода. Например, депозиты, снятие средств, оплаченные чеки и любые сборы за обслуживание.

Например, в банковской выписке может быть указан беспроцентный текущий счет с начальным сальдо в размере 1050 долларов США. При этом общая суммой депозитов в 3 тыс долларов, общим снятием средств в размере 1 950 долларов США, конечным балансом в размере 2100 долларов США и нулевой платой за обслуживание за период с 1 сентября по 30 сентября.

Что такое выписка по расчетному счету

Это бланк, который запрашивается клиентом и выдается по утвержденной банком форме. В этой справке содержатся сведения о самом банке, его полное наименование и корреспондентский счет, информация о клиенте. Выписка банка по расчетному счету конкретизирует:

- состояние средств на р/с;

- сумму комиссионных, которые взимаются за обслуживание;

- количество денег на начало и конец обозначенного в запросе временного отрезка;

- суммы прихода и расхода финансов в пределах указанного клиентом банка периода с наименованием источников и адресатов поступлений, т.е. контрагентов.

Получить документ можно следующими способами:

- Обратившись в отделение или филиал банка, в котором открыт р/с, лично или через доверенного представителя.

- Через Почту России.

- Через личный кабинет на сайте банка в интернете, онлайн посредством дистанционных сервисов кредитного учреждения, на свой адрес электронной почты.

Нормативное регулирование

Действующая редакция Гражданского кодекса РФ в статье 857 гарантирует соблюдение банковской тайны в отношении клиента. Данные по р/с могут получить только клиенты кредитной организации или их уполномоченные представители, у которых есть соответствующие доверенности. Другим физическим и юридическим лицам банковская выписка выдается только в ситуациях, которые предусматривает законодательство РФ.

Если владелец счета умер или пропал без вести, выписку выдадут только по запросу лица, которое было обозначено владельцем в завещательном распоряжении, или нотариусам, или консульствам.

Порядок выдачи справок может обозначаться в договоре и других документах, заключаемых между банком и клиентом.

Закон не ограничивает в праве получать сведения о своем р/с. Банк тоже не может установить такие ограничения. Кредитная организация регулирует порядок представления выписки по соглашению с клиентом, например, на бумаге или в виде электронного документа, обозначает стоимость этой услуги и другие условия, кроме периодичности предоставления справок о состоянии счета.

Документировать все банковские операции финансовая организация обязана, это обозначено в законе.

https://youtube.com/watch?v=HMKg1LiUlds

Выписка по карте Сбербанка

Узнать историю операций по карте Сбербанка можно с помощью мобильного приложения или посмотреть в личном кабинете на официальном сайте банка. Также получить выписку по карте Сбербанка не составит труда через банкомат.

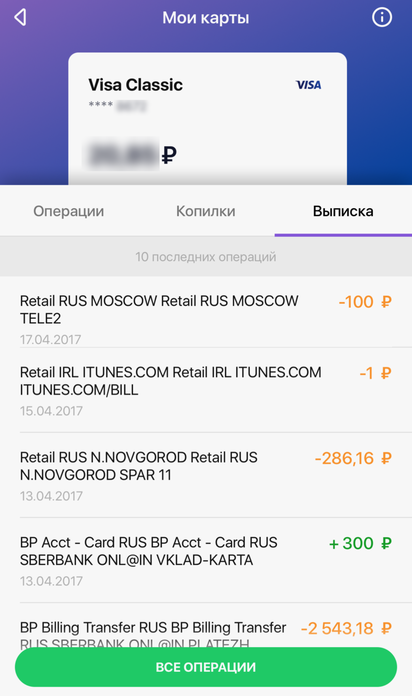

Через мобильное приложение

Выписка по карте через приложение Сбербанк Онлайн оформляется просто. Нужен мобильный телефон (Android, Iphone), где скачано приложение банка и есть доступ к интернету.

- Выполните вход в приложение, указав свой логин и пароль;

- На главной странице выберите меню «Карты», затем из всего списка ту, выписка по которой необходима;

- Откроется меню, выберите «Выписка по дебетовой карте за произвольный период», установите период, операции за который вас интересуют: неделя, месяц или точные даты с и по какую нужен отчет;

- Затем нажмите «Сформировать», появится выписка по счету карты за указанный период.

Такая проверка бесплатная, количество возможных запросов выписки не ограничено.

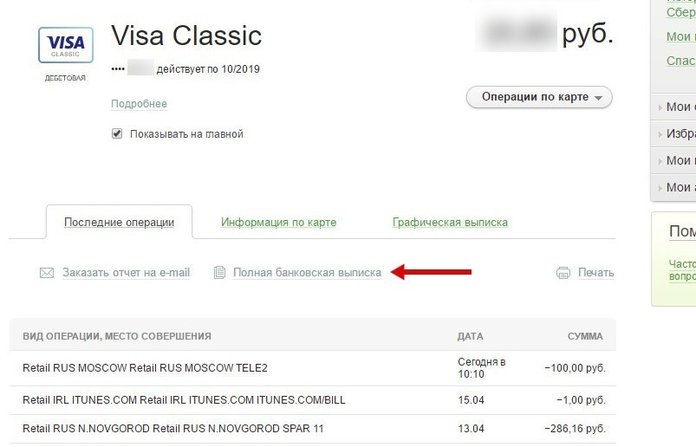

Через Сбербанк Онлайн на сайте

Посмотреть выписку в Сбербанк Онлайн проще простого. Для этого следуйте инструкции:

- Авторизуйтесь в личном кабинете на сайте банка;

- В главном меню выберите «Карты», затем из появившегося списка — нужную;

- Теперь в горизонтальном меню кликните «Последние операции»;

- Появится возможность посмотреть полную банковскую выписку или установить нужный период;

- Кликните «Показать выписку».

Через банкомат

Заказать выписку по карте Сбербанка кредитной / дебетовой / зарплатной можно в банкомате. Для этого:

- Вставьте карту в устройство самообслуживания (обязательно Сбербанка, иначе за операцию снимется комиссия);

- Введите пин-код от карты;

- В экранном меню банкомата выберите пункт «Информация и сервис», затем «Информация карты»»

- Выставьте с помощью кнопок нужный период и кликните «Печать»;

- Заберите распечатку с историей операций по карточке за указанный период.

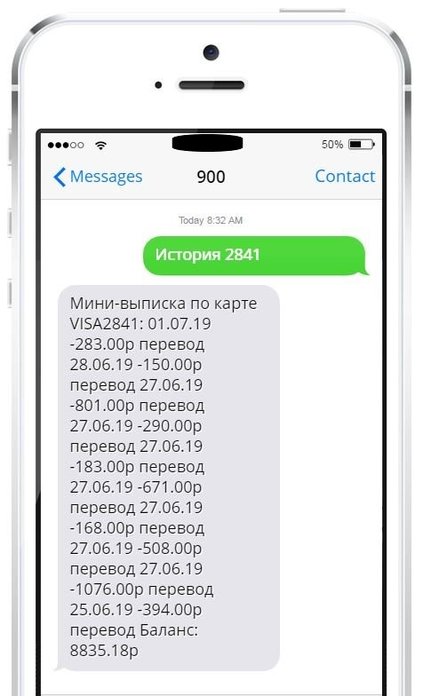

По смс

Посмотреть мини-выписку по карте Сбербанка клиенты, подключившие услугу Мобильный банк (Тариф «Полный»), могут отправив специальный запрос на сервисный номер банка 900.

В ответ придет смс в виде мини-выписки с датой и наименованием операции «перевод», «оплата». В конце будет указан текущий баланс пластика.

В отделении банка

Получить полную выписку по операциям с карты, лицевого счета, вклада, пенсионного счета, накопительного клиент Сбербанка может обратившись напрямую в отделение банка. При себе нужно иметь паспорт и саму карту. В отделении займите электронную очередь, дождитесь своего номера и запросите историю операций и переводов у сотрудника банка.

Какая информация отражена в выписке

Визуально выписка напоминает таблицу, в которой отражается: дата операции, сумма, назначение транзакции и реквизиты сторон. Утвержденной формы на законодательном уровне нет, поэтому формы выписок в банках могут отличаться друг от друга, но содержимое остается неизменным.

В выписке по расчетному счету должны быть:

- сведения о владельце счета: ФИО, паспортные данные;

- номер расчетного счета, по которому представлены сведения;

- название банка и его реквизиты;

- валюта каждой транзакции;

- общие число транзакций за период (обычно месяц);

- счет отправителя;

- дата и время по каждой операции;

- баланс счета;

- сведения по дебету и кредиту.

Юридическим лицам может потребоваться расширенная выписка. Кроме указанных сведений в ней отражено:

- способ проведения транзакции: через кассу, интернет-банк или банкомат;

- кто является контрагентом: ИП или ООО;

- название товара или услуги, в счет оплаты которой отправлены или зачислены деньги;

- сумма комиссии, которую начислил банк за проведение операции.

Бухгалтер предприятия проверяет выписку в день выдачи. Цель проверки:

- выявление неточностей и ошибок;

- контроль за движением денег по счету;

- создание справочных сведений;

- передача выписки в архив, для хранения.

Виды выписок

Выписка имеет несколько разновидностей, зависящих от статуса владельца счета и вида используемого банковского продукта:

Выписка по расчетному счету. Составляется ежедневно в отношении операций, проходящих по счету компании или ИП. При необходимости можно запросить документ за определенный временной интервал – месяц, квартал и т.п. Расчетный счет клиента является для банка пассивным, поэтому дебет означает списание средств, а кредит – их поступление (подробнее про дебет и кредит).

Выписка по счету вклада. Составляется и передается клиенту по запросу. Документ содержит:

- сумму, имеющуюся на счете;

- размер начисленных процентов;

- операции по поступлениям и расходам.

Стандартный пример такой выписки – распечатка в сберегательной книжке. Но можно сформировать документ и по счету, привязанному к любой дебетовой карте. Это бывает необходимо при оформлении кредита.

Выписка по ссудному счету. Отражает размер внесенных средств, сумму списания (с разбивкой на основной долг и проценты), а также остаток ссудной задолженности. В отношении кредитных карт составляется счет-выписка, содержащая, помимо указанной выше информации, сумму обязательного платежа.

Электронная выписка. Это аналог обычной выписки на бумажном носителе, который распечатывается самостоятельно и заверяется в представительстве банка (при необходимости). Электронная выписка доступна клиентам, использующим сервисы онлайн-банкинга: для юридических лиц – система удаленного банковского обслуживания (интернет-банк), для граждан – интернет-банк или мобильный банк.

Что такое банковская выписка по расчетному счету

Выписка — это копия записей банка о счете, выдаваемая на руки клиенту. Этот первичный бухгалтерский документ служит основанием для налогового и бухучета.

Свой счет в банке может быть не только у юридического, но и у физического лица. Например: дебетовые банковские карты. Операции по ним тоже отражаются в выписке.

Держатели дебетовых карт обычно обходятся мини-выпиской, которую можно получить через банкомат. В ней отражаются только даты и суммы последних приходов или расходов. Но иногда и физлицам требуется расширенная выписка из банка.

- для получения визы;

- для получения кредита;

- для подтверждения сделки;

- для иных подтверждений платежеспособности и отсутствия задолженности.

Чтобы получить такую выписку нужно обратиться в банковское отделение. При себе стоит иметь паспорт и договор на открытие счета.

Составление выписки происходит в отделении фин. учреждения, документ может включать данные по нескольким счетам фирмы. В справке можно увидеть:

- Суммы поступлений.

- Расходные транзакции.

По любым счетам банк ведет документальное оформление операций в электронном варианте. Поэтому обратиться за справкой можно в любое удобное время.

Понятие выписки и порядок ее выдачи закреплен в законе «О бухгалтерском учете». Это документ, который:

- считается основанием для выполнения бух. и налогового учета;

- является доказательной базой и включает реквизиты в рамках п.2, ст.9 данного закона.

Как получить выписку с расчетного счета

Банк сам устанавливает, в какие сроки и в каком виде предоставлять клиенту выписки.

Получить выписку можно:

- на руки в отделении банка;

- по почте;

- по электронной почте;

- в режиме онлайн.

Периодичность выдачи выписок может быть прописана в договоре с банком, а можно получить ее по требованию:

- в офисе банка;

- в онлайн-кабинете;

- по телефону;

- через SMS;

- через банкомат.

В зависимости от банка и тарифа некоторые способы запроса выписки могут облагаться комиссией.

1

Ф.И.О. и адрес прописки для ИП и физлиц, наименование организации — для юридических;

2

период, за который требуется выписка;

Оформить заверенную выписку можно в отделении. Если вам не нужен вариант с печатью, то получить документ можно без посещения офиса в режиме онлайн. Для этого:

- Зайдите на сайт банка (или в мобильное приложение) и авторизуйтесь в личном кабинете.

- Выберите раздел «счета», в нем найдите желаемый счет.

- В разделе операций выберите «выписка по счету».

- Укажите, с какого по какой периоды нужны данные и нажмите «получить».

Несмотря на запросы, банк не предоставляет выписку по расчетному счету. Подскажите, обязан ли банк предоставить выписку по счету?

Что такое выписка по расчетному (банковскому) счету?

Выписка по расчетному счету это документ, в котором содержится информация обо всех операциях по счету. Это может быть получение и возврат кредита, списание денежных средств в счет комиссий и иных платежей, в общем — все движения средств по счету. В выписке должен быть указан номер счета клиента, даты финансовых операций, и две колонки — дебет (списание средств со счета) и кредит (зачисление денежных средств на счет).

Из выписки можно понять, когда и на какие цели банком тратились деньги, поэтому мы достаточно часто просим наших клиентов заказывать в банках выписки по счету. Также выписка необходима для подсчета средств, которые были незаконно выплачены клиентом банку, для оформления или . Однако бывает, что банк не предоставляет выписку, законно ли это?

Правовое регулирование выписки по банковскому счету.

Правила выдачи выписок по банковскому счету регулируются Положением Банка России от 16 июля 2012 г. № 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации». Вот, что в них сказано о выписке по счету:

«Выдача клиентам выписок из лицевых счетов и приложений к ним осуществляется в порядке и сроки, которые предусмотрены соответствующим договором, на бумажном носителе либо в электронном виде (по каналам связи или с применением различных носителей информации). В случае, если выписки из лицевых счетов и приложения к ним передаются клиенту в электронном виде, то указанные документы подписываются аналогами собственноручной подписи уполномоченного лица кредитной организации. Выписки из лицевых счетов по банковским счетам клиентов за последний рабочий день года (по состоянию на 1 января года, следующего за отчетным), а также в других случаях, если это предусмотрено законодательством Российской Федерации, подлежат выдаче клиентам на бумажном носителе».

Как получить выписку по счету в дополнительных офисах кредитных организаций?

Иногда сотрудники допофисов говорят, что они не имеют права или возможности передавать клиенту выписку по счету. Однако указанное выше Положение гласит, что «к началу операционного дня кредитная организация (филиал) по каналам связи передает в дополнительные офисы данные по операциям, проведенным по счетам клиентов за истекший день, дополнительные офисы самостоятельно распечатывают выписки по счетам».

Предоставление выписки по счету

На основании ч. 1 ст. 10 Закона РФ от 07.02.1992 г. N 2300-1 «О защите прав потребителей», исполнитель обязан своевременно предоставлять потребителю необходимую и достоверную информацию об услугах, обеспечивающую возможность их правильного выбора.

Подпунктом «д» пункта 3 Постановления Пленума Верховного Суда Российской Федерации от 28 июня 2012 г. N 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей» определено, что при отнесении споров к сфере регулирования Закона о защите прав потребителей следует учитывать, что, под финансовой услугой следует понимать услугу, оказываемую физическому лицу в связи с предоставлением, привлечением и (или) размещением денежных средств и их эквивалентов, выступающих в качестве самостоятельных объектов гражданских прав (предоставление кредитов (займов), открытие и ведение текущих и иных банковских счетов, привлечение банковских вкладов (депозитов), обслуживание банковских карт, ломбардные операции и т.п.).

При оказании банком физическому лицу финансовой услуги в виде предоставления кредита, потребитель имеет право на получение информации о предоставляемой ему услуге, в том числе о полной стоимости кредита, размере задолженности, порядке зачисления денежных средств в счет погашения долга, и иных необходимых потребителю сведений о состоянии лицевого счета по кредиту. При этом реализация данного права не может быть обусловлена уплатой какого-либо вознаграждения за предоставление такого рода информации.

Указанная информация, в соответствии с п. 3 ст. 10 Закона РФ «О защите прав потребителей», доводится до сведения потребителя, в том числе, посредством предоставления ему выписки по лицевому счету.

Любые организации или предприятия обязаны формировать документацию со всеми денежными документами. Одним из основных является банковская выписка по расчётному счёту. В том случае, если у налоговой службы возникают вопросы по поводу финансовых операций, одной из сторон которых была организация, сотрудники ведомства потребуют предоставить данный документ.

Обработка выписок с расчетного счета

Проверка и ведение справок осуществляется бухгалтером предприятия. Порядок действий следующий:

- Подготовка бумаг, которые стали основанием для выполнения сверки.

- Подробная сверка полученной информации с записями из первичной отчетной документации. На этом этапе бухгалтер находит незачисленные средства или излишне переведенные суммы. Сверка позволяет установить соответствие выписки с отчетной документацией.

- При выявлении ошибок ставится в известность руководитель предприятия и выясняются причины расхождений.

Проверенные справки вводятся в электронную систему учета организации. Бухгалтер выполняет проводку по каждой транзакции отдельно. Лицевой счет в выписке считается пассивным, поступления и остаток отражаются по кредиту. Списанные деньги переходят на дебет. В ходе обработки информации используется правило “повторной записи”. В проводке используется кор. счет 51 или прочие счета, исходя от типа и назначения транзакции.

Зачем банковские выписки физлицам и организациям?

Как указывалось выше, данный документ содержит информацию обо всех транзакциях, совершаемых за конкретный период времени. Выписка может быть оформлена по карточному, расчётному, депозитному, кредитному и иному счёту. Её изготовление доступно и юридическим лицам, и физическим (ИП, нотариусам, частным клиентам).

Выписка представляет собой документ первичной отчётности. Она необходима для осуществления бухгалтерского и налогового учёта.

Держатели карт обычно заказывают сокращённые версии, а владельцы р/с или депозитов – расширенные. Данный документ может потребоваться для оформления визы, подтверждения планируемой сделки, одобрения займа и проверки платёжеспособности лица.

Банковская выписка по расчётному счёту юридического лица или ИП содержит следующие сведения:

- типы осуществляемых транзакций;

- даты и время их проведения;

- номер расчётного счёта;

- остаток денежных средств на момент оформления запроса;

- номера счетов контрагентов, получивших или перечисливших финансы;

- реквизиты платёжных поручений;

- назначение операций;

- сведения о списанных и зачисленных деньгах (дебете и кредите).