Акции газпрома прогноз 2021, 2022

Содержание:

Долгосрочные прогнозы для Газпрома

В долгосрочном плане глупо отрицать, что глобальный спрос на газ продолжит расти. Газ – это пока еще не топливо прошлого, но еще имеет перспективы в будущем. Газ активнее будет использоваться в химической промышленности. Параллельно с электромобилями газомоторное топливо будет вытеснять бензин, и этот процесс еще в самом начале. А главное – значение газа в энергетике продолжит расти. Газ параллельно с возобновляемыми источниками энергии еще активнее продолжит вытеснять из энергобаланса каменный уголь. При этом, если технологии использования ВИЭ увеличивают свою эффективность и получают преимущество против газа в выработке электрической энергии, то в сфере тепловой энергии им еще очень и очень далеко до газового топлива.

СПГ и Газпром

Негативный для «Газпрома», но не для газового рынка, долгосрочный фактор заключается в бурном росте индустрии сжиженного природного газа (СПГ).

СПГ радикально меняет рынок газа и делает его глобальны и мобильным. Стратегия «Газпрома», строящего все новые дорогостоящие газопроводы, больше себя не оправдывает.

Благодаря СПГ, потребители все меньше привязаны к поставщикам газа. СПГ может поставляться куда угодно, и туда, где есть газопроводы, и туда, где их нет. А «Газпром» остается привязан с тем рынкам, куда он построил трубу. Но при этом уже не может рассчитывать на монопольное положение там. «Газпром» будет терять долю на традиционных для себя рынках, и чтобы сохранять ее, будет вынужден стать более гибким, рыночным и эффективным.

Чтобы вписаться в новую эпоху, «Газпрому» нужно менять стратегию, и возможно, пройти через реформу, от которой раньше отказались.

Рынок газа становится не региональным, а глобальным, все более похожим на рынок нефти, с большим количеством независимых игроков и рыночным ценообразованием. Это значит, что ему будет присуща такая же цикличность по объемам спроса и предложения и по ценам.

Что влияет на цену акций Газпрома?

В целом существует несколько ключевых факторов, влияющих на стоимость активов. И первое, это зависимость от мировых цен на газ и нефть. Они формируются под влиянием экономического роста развитых стран. При развитии производства и увеличении спроса на топливо наблюдается рост стоимости и наоборот.

Также на цену актива влияет экономическое состояние компании. Рост прибыли, хорошие показатели финансовой отчетности увеличивают спрос на ценные бумаги, что положительно сказывается на их цене. Получение государственных заказов, заключение выгодных контрактов с другими странами способствует увеличению стоимости.

Выше перечислены основные причины, но в частности на цену активов влияют также другие моменты, а именно:

- Снижение ключевой ставки. Что приводит инвесторов к требованию более низкой доходности.

- Возрастание количества ценных бумаг в свободной продаже. Это повышает значимость Газпрома в развивающихся странах. Что вынуждает международные фонды, ориентированные на данные страны, докупать ценные бумаги.

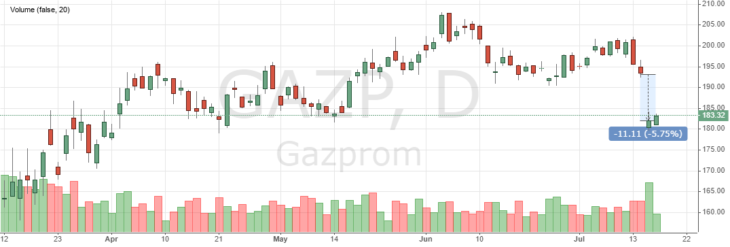

Как быстро акции Газпрома закроют дивидендный гэп?

Акции «Газпрома» открылись 15 июля с гэпом вниз на 6%. Это – дивидендный гэп: вчера акции включали в себя рекордные дивиденды, которые компания заплатит за прошлый год. На дивиденды направлено 30% чистой прибыли по МСФО, величина дивиденда составит 15,20 р на акцию, и дивидендная доходность составила к закрытию дня почти 8%.

Акции Газпрома. Прогноз

Акции Газпрома. Прогноз

То есть далее «Газпром» торгуется уже без учета этих дивидендов. Однако, хотя это и дивидендный гэп, на этот раз не стоит рассчитывать на его скорое закрытие. В этом году компания резко ухудшит свои финансовые результаты, и рынок это учитывает. Как раз вчера «Газпром» одним из последних представил отчетность за I квартал 2020 года, в то время как уже начинается сезон отчетности за полугодие.

Уже в первом квартале выручка «Газпрома» от продаж снизилась на 24%. При этом экспортная выручка от продажи природного газа упала вдвое. Продажи газа в Европу в первом квартале снизились в объеме на 18%, а средняя цена – на 37% до 162 долларов за тысячу куб. м. «Газпром» впервые за долгое время показал чистый убыток, который составил 116,249 млрд руб. против прибыли в 535,9 млрд руб., полученной годом ранее.

Правда, надо оговориться, что, как и в случае с «Роснефтью», это «бумажный» убыток, вызванный переоценкой валютных обязательств компании. Переоценка производится на последнюю отчетную дату, а, как мы помним, как раз в конце марта курс рубля резко провалился. Без учета этой переоценки «Газпром» получил бы прибыль в размере 288 млрд рублей. Хотя это и меньше, чем годом ранее, но именно из этой суммы рассчитывались бы дивиденды «Газпрома», если бы он платил их ежеквартально. С учетом того, что в 2020 году «Газпром» должен распределять на дивиденды уже 40% чистой прибыли, дивиденды составили бы 4,87 руб. на акцию. Однако это лишь промежуточный результат, а нужно исходить из итогового результата за год.

Изменения в дивидендной политике Газпрома

Газпром по праву считается крупнейшим представителем газодобывающей и перерабатывающей промышленности, охватывающей 11% мировой и 66% внутригосударственной добычи газа. Компания по форме организации представляет собой публичное акционерное общество (ПАО), большая часть акций которого принадлежит государству.

Начиная с 2016 года правительство настаивало на увеличении выплат акционерам до 50% от скорректированной чистой прибыли (СЧП). Однако, Газпром всячески отказывался от подобных повышений, ссылаясь на значительные капитальные затраты, связанные со строительством стратегически важных объектов вроде «Силы Сибири» и «Турецкого потока» или «Северного потока – 2».

В конце декабря 2019 года Газпром сообщил о принятом Советом директоров решении от 24.12.2019, о внесении изменений в ранее установленную ранее дивидендную политику компании. Согласно новой политике, размер ежегодных выплат должен составлять не менее 50% СЧП, но прийти к этому показателю можно только поэтапно. Согласно новому распоряжению целевой уровень будет повышаться в три этапа:

- В 2020 году размер выплат по дивидендам должен составить более 30% от СЧП по итогам 2019 года;

- По итогам деятельности 2020 года компания направит на выплату дивидендов в 2021 году сумму не менее 40% от чистой прибыли;

- А в 2022 году, размер ежегодной выплаты должен достигнуть более 50% от полученной по итогам 2021 года скорректированной чистой прибыли.

Однако компания оставляет за собой право, вносить изменения в размер обязательной к выплате прибыли акционеров, если на расчетный период коэффициент чистого долга будет выше запланированного максимума (2,5).

После публикации решения Совета директоров цены на акции Газпрома взлетели на всех биржах. Стоимость одной достигала 260 рублей, и по перспективным прогнозам дивиденды должны составить рекордные 30 рублей на акцию.

Перспективы роста курса акций Газпрома в 2022 году

Ожидаемая динамика курса акций будет разнонаправленной, с изменениями в начале и конце месяца. Прогноз курса акций Газпрома на 2022 год следующий:

- Январь: повышение в начале месяца +3.01%, понижение в конце месяца -1.31%.

- Февраль: снижение курса -4.6%

- Март: снижение курса в начале месяца -2.11%, в конце -2.78%

- Апрель: повышение в начале +2.62% и понижение в конце -2.39%

- Май: снижение до -3.69%

- Июнь: повышение курса в начале месяца +2.81% и в конце до +3.43%

- Июль: повышение в начале +2.92% и +2.18% в конце месяца.

- Август: снижение курса -2.62% и -0.14% в конце месяца.

- Сентябрь: снижение курса -2% до -2.34% в конце месяца.

- Октябрь: снижение с – 1.34% до -2.92%.

- Ноябрь: снижение курса с -1.25% в начале и небольшое повышение в конце месяца +0.62%.

- Декабрь: повышение курса +1.87% в начале и +0.94% в конце месяца.

Что может пойти не так

Но, по традиции, стоит упомянуть о рисках. Потому что фондовый рынок — в любом случае дело плохо предсказумое. И, пожалуйста, не надо, вдохновившись нашим материалом, вкладывать в акции «Газпрома» все свои деньги.

Первая причина кроется в оговорке «акции достигли максимума за десятилетие». Почему не максимума вообще? А потому что до 2008 года «Газпром» стоил дороже — тогда цена акции достигала 365 рублей. Что было дальше? Дальше обвал почти до 90 рублей и медленное восстановление, которое на данный момент вроде бы не завершилось. Кто даст гарантию, что история не повторится?

Второй нюанс, на который таки стоит обратить внимание, — альтернативная энергетика. Потому что есть вариант развития, когда спрос на газ может и правда упасть

Если Евросоюз начнет требовать производить водород не из природного газа, то ситуация станет для «Газпрома» гораздо хуже. Правда, справедливости ради стоит отметить, что это дело не ближайшего будущего.

Так что тщательно взвешивайте все риски, пусть газпромовские акции сейчас и выглядят привлекательно. В очередной раз Финтолк напоминает: фондовый рынок — это риск, и никогда не стоит забывать о диверсификации своих активов.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Среднесрочные прогнозы

В среднесрочной перспективе, я полагаю, можно исходить из того, что газовый рынок уперся в дно, и дальнейшего падения спроса и цен не будет, а будет, напротив, восстановление. Сначала медленное. Но уже во второй половине следующего года рынок вернется к докризисным темпам роста.

Возвращаясь к акциям «Газпрома», я бы не ожидал от них сильной динамики в этом году. Вряд ли они подорожают выше 200 рублей за штуку. Но даже при негативном раскладе событий и слабой отчетности потенциал дальнейшего снижения будет ограничен уровнем в 150 рублей за штуку, где они снова были бы привлекательны для покупки.

- Пресс-конференция Кристин Лагард: пик кризиса пройден, но неопределенность остается

- Евро/доллар: время спекуляций

- Курс рубля: ждем корпоративной отчетности за 2 квартал

Газпром: о компании

История Газпрома

История Газпрома началась еще в 1960-е годы с открытия больших месторождений газа в Сибири, на Урале и в Поволжье, что впоследствии сделало СССР одной из крупнейших газодобывающих стран.

Изначально всем этим добром ведало Министерство газовой промышленности СССР, а Российское акционерное общество “Газпром” появилось в 1993 году в результате распада советского союза и начала приватизации.

Развал СССР сильно ударил по тогдашнему Газпрому — концерн потерял треть трубопроводов и четверть мощности компрессорных станций, поэтому в 90-е годы приоритетной задачей для корпорации оставалось восстановление и удержание текущих позиций на мировом рынке

Статус открытого акционерного общества компания приобрела лишь в 1998 году.

Суть бизнеса Газпрома

Большая часть выручки генерируется продажей газа, нефти и нефтепродуктов, но все начинается, разумеется, с добычи.

На сегодняшний день основные добывающие мощности расположены в Уральском округе:

Рис.1 Добывающие мощности

А одним из самых перспективных центров газодобычи является полуостров Ямал. Основные капексы в сегменте добыча направляются туда, а также на месторождения способные обеспечить газом наших китайских коллег.

После добычи газ летит по трубам конечному покупателю, а нефть либо отправляется на продажу в сыром виде, либо перерабатывается в различные виды топлива, масла, полимеры, а уже потом продается.

Всей нефтянкой заведует входящая в холдинг Газпром Нефть и приносит Газпрому немного немало, а 37% всей выручки.

Еще 7% приносит «Газпром энергохолдинг», которому принадлежат контрольные пакеты акций ПАО «Мосэнерго», ПАО «ТГК-1», ПАО «МОЭК» и ПАО «ОГК-2». Эти компании занимаются производством и продажей электрической и тепловой энергии.

Оставшиеся 56% — собственно, реализация газа и сопутствующие доходы.

На этом мы остановимся подробнее.

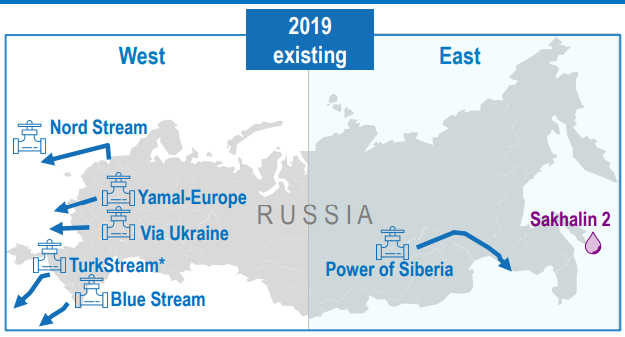

Для транспортировки “голубого топлива” в пределах России Газпром использует свою гигантскую сеть протяженностью 175,4 тыс. км и периодически сдает трубы в аренду независимым производителям газа, что тоже приносит копеечку.

Почти весь экспорт осуществляется в одном направлении. Все трубы смотрят в Европу:

Рис. 2 Экспорт

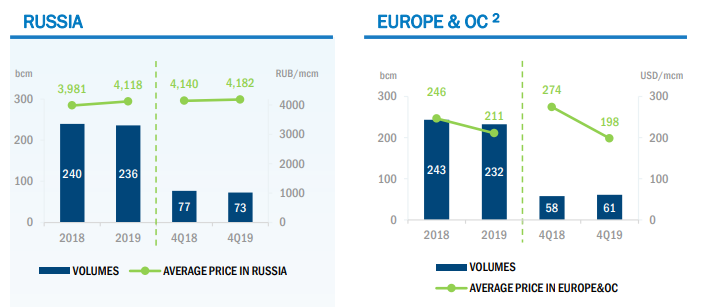

Поставки в РФ и в “Европу и другие страны” по объемам примерно одинаковые — чуть больше 230 млрд м3, но цены на этих рынках разнятся колоссально:

Рис. 3 Ценообразование

В Российской Федерации цены на газ для конечных потребителей подлежат государственному регулированию, и в 2019 году ср. цена была 4118 рублей или 56 $ за 1000 м3 по текущему курсу, в то время как в сегменте “Европа и другие страны” — 211 $.

Получается, российский рынок приносит Газпрому всего 917 млрд или 12% от выручки, а зарубежный, за исключением стран БСС (бывшего советского союза) — 2490 млрд — 32,5%.

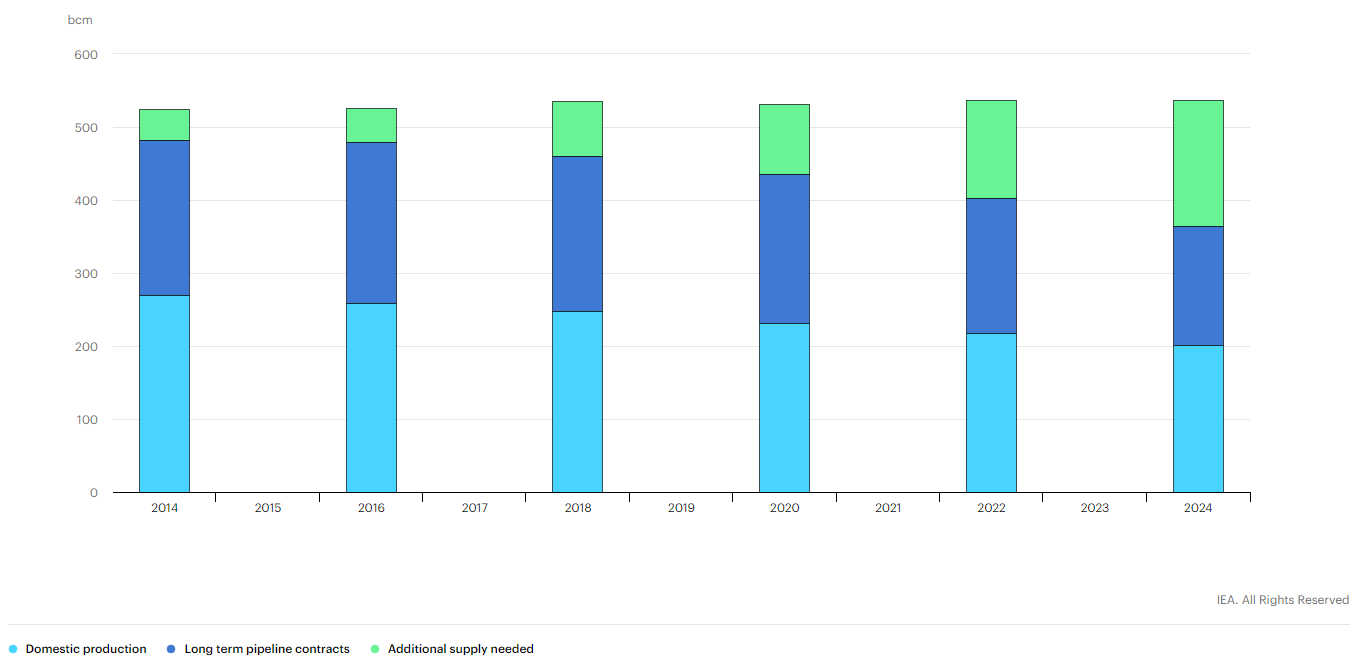

Сейчас 36% всего газа, потребляемого Европой поставляется Газпромом, а добыча Европейских компаний неустанно снижается, но поможет ли это Российскому газовому гиганту занять еще большую долю? Или возникнут проблемы?

Что делать нынешним инвесторам в акции Газпрома?

Те, кто планирует на сегодняшний день приобрести активы, следует рассчитывать на долгосрочную стратегию «купил и держи», либо на краткосрочное держание, в пределах одного квартала.

При этом следует сразу определиться, какой процент займут активы в общем портфеле и приобрести их по максимально низкой цене.

Для тех, кто уже владеет, предлагается следующая стратегия: продать половину при стоимости более 250, оставшуюся оставить до получения дивидендов. В целом нецелесообразно все продавать не дождавшись дивидендов, так как даже в самом худшем случае они могут частично компенсировать просадку.

Финансовое положение

Показатели

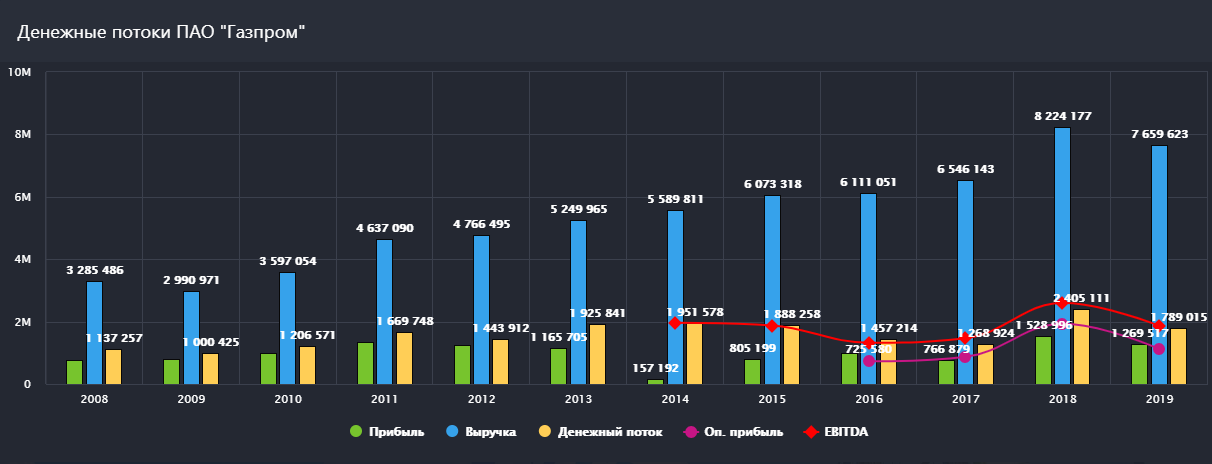

Начнем с обзорной экскурсии по финансовой истории.

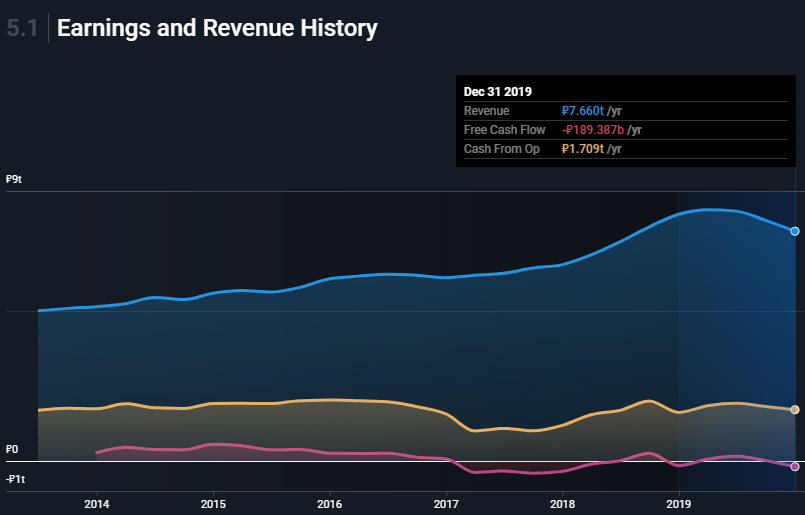

На первый взгляд все выглядит неплохо. Мы видим постоянно растущую выручку и стабильные показатели прибыли:

Рис. 8 Денежные потоки

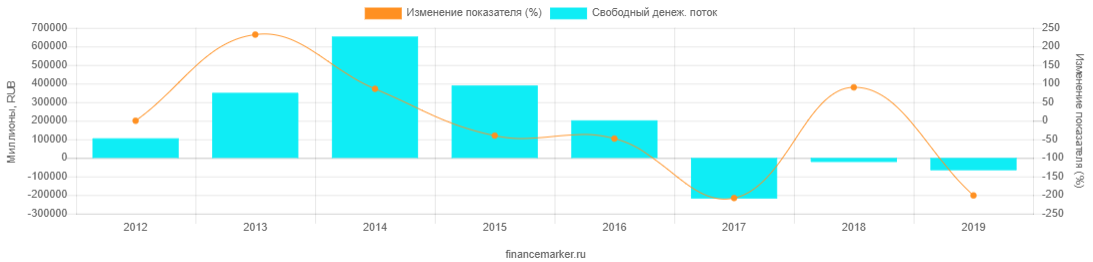

Но давайте разберем эту ситуацию. С 2013 года выручка выросла почти на 46% и составила 7 660 млрд., в то время как операционный денежный за 2019 год оказался даже ниже уровня 13 года, а FCF и вовсе ушел в отрицательную зону:

Рис. 9 Выручка, OCF и FCF

Понятно, что причиной является инвестиционная программа, и часто это вполне нормально когда у компании отрицательный FCF, поскольку она активно инвестирует в развитие, но новые проекты должны приносить деньги.Стагнация операционного денежного потока говорит об одном — сколько бы новых труб Газпром не проложил, прибыль от этого не увеличится.

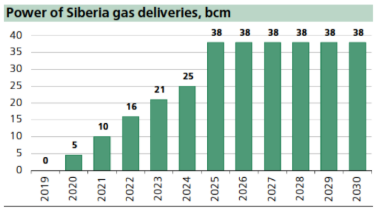

В 2019 году Газпром завершил укладку газопровода «Турецкий поток», а также ввел в эксплуатацию объект «Магистральный газопровод «Сила Сибири». Суммарные кап. затраты составили 1,776 трлн. рублей.

Менеджмент заявлял, что девятнадцатый год был пиком кап. затрат, но меньше 1 трлн. в год компания тратить все равно не сможет.

Газпром продолжит закапывать деньги в проекты с сомнительной отдачей, уменьшая тем самым FCF, из которого платятся дивиденды.

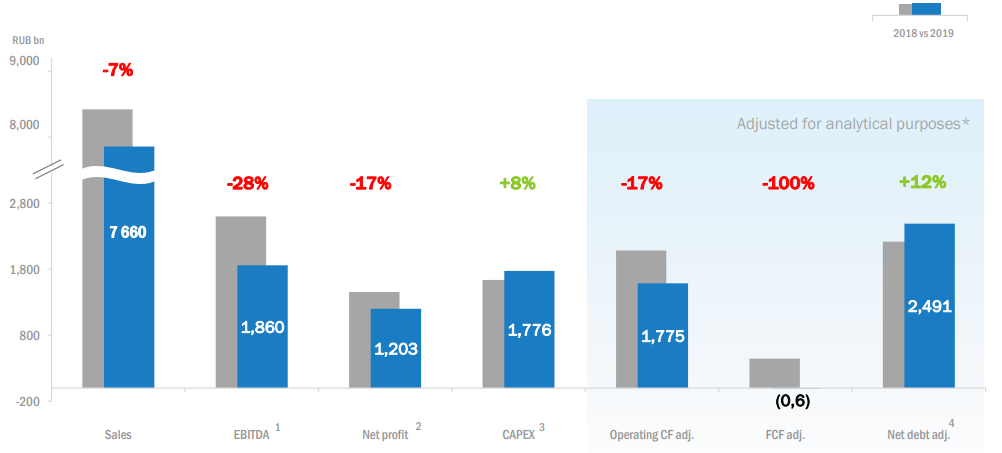

Перейдем к финансовым показателям за полный 2019 год, которые компания опубликовал 29 апреля.

Выручка уменьшилась на 7% до 7 660 млрд. руб. против 8 220 млрд. годом ранее:

Рис. 10 Финансовые показатели

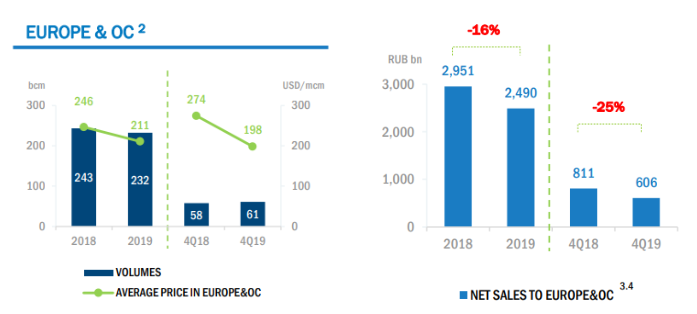

Провал произошел на основном рынке — в сегменте “Европа и другие страны” Газпром получил на 460 843 млн. руб. или 16% меньше чем в 2018 году:

Рис. 11 Выручка в Европе

Причиной таким удручающим показателям стала аномально теплая зима и рост поставок СПГ.

EBITDA улетела вниз еще сильнее. Снижение составило целых 28% до 1 860 млрд., что связано с неудавшимися попытками менеджмента сдержать операционные расходы.

Чистая прибыль по итогам года снизилась на 17% до 1 269 517.Выручило укрепление рубля по отношению к доллару и евро и соответствующая переоценка кредитов и займов в иностранной валюте.

FCF за 19 год как и в 18 не вышел из отрицательной зоны и даже снизился до -66539 против -22 090 годом ранее.

Рис. 12 FCF

Причины мы обсуждали выше.

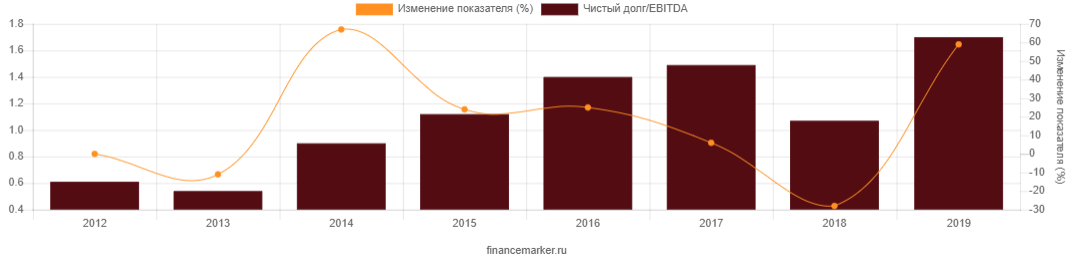

Показатель чистый долг EBITDA вырос до 1,7 против 1,16 в 2018.

Рис. 13 Net Debt/EBITDA

Пока ничего критичного. Рост произошел за счет падения EBITDA в этом году. Чистый долг вырос незначительно.

Откровенно говоря, 2019 год оказался провальным и ожидать, что 2020 будет лучше — нет никакого смысла.

МЭА прогнозируют снижение глобального спроса на газ на 5% в 2020 году. Как производители СПГ, так и Газпром увидят серьезные просадки в выручке и в денежных потоках, что в свою очередь отразится и на дивидендах.

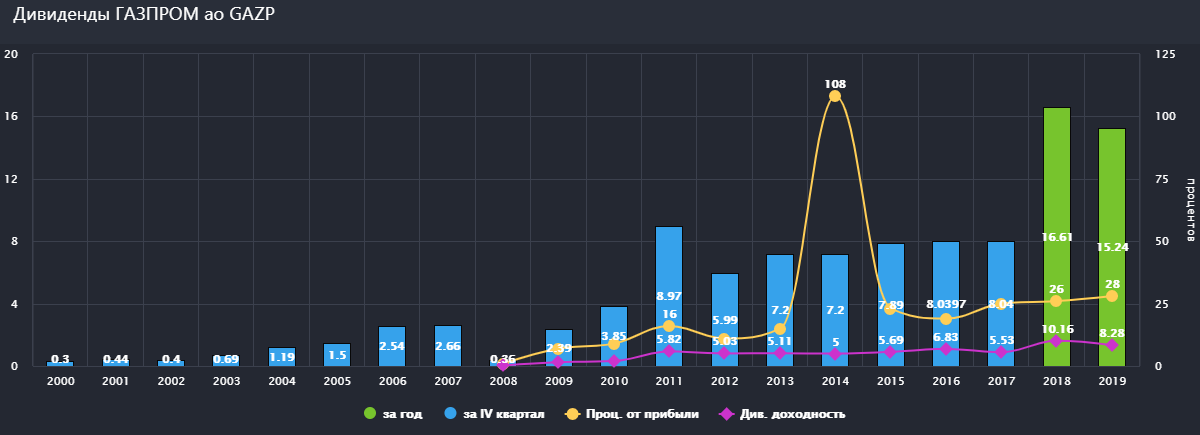

Дивиденды Газпрома

Именно дивы — основной драйвер роста акций.

Исходя из обновленной див. политики газпром заплатит 30% по итогам 2019 года, 40% — по итогам 2020-го и 50% — по итогам 2021-го

Все это будет действительно, если отношение чистого долга к EBITDA не превысит 2.5.

14 апреля Менеджмент объявил о выплате 15,24 рублей на акцию за 2019 год, что при текущей цене дает очень неплохую доходность — 8,1%

Рис. 16. Дивиденды

Закрытие реестра ожидается 18.07.2020

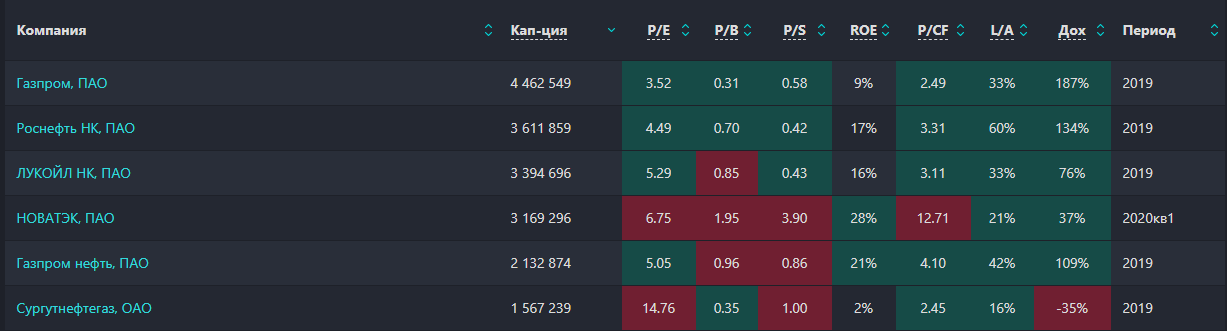

Мультипликаторы Газпрома и конкурентов

Газпром остается невероятно дешевой компанией в сравнении с конкурентами:

Рис. 15 Мультипликаторы

Особенно бросаются в глаза показатели P/E и P/B

Ситуация в секторе

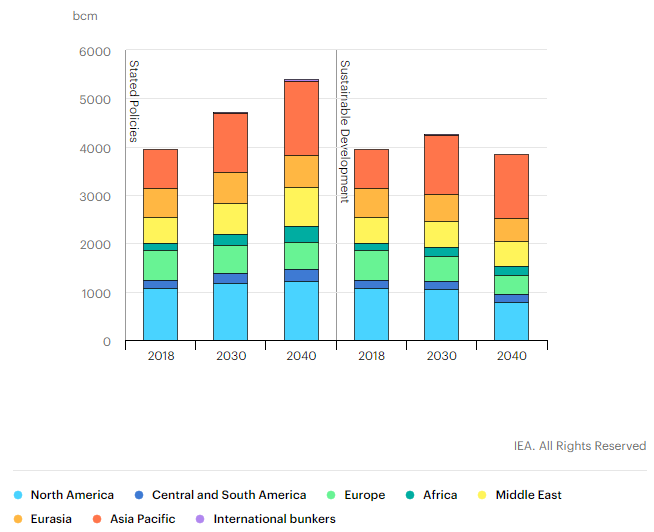

Для начала предлагаю взглянуть глобально на рынок энергетики и оценить перспективы газового бизнеса.

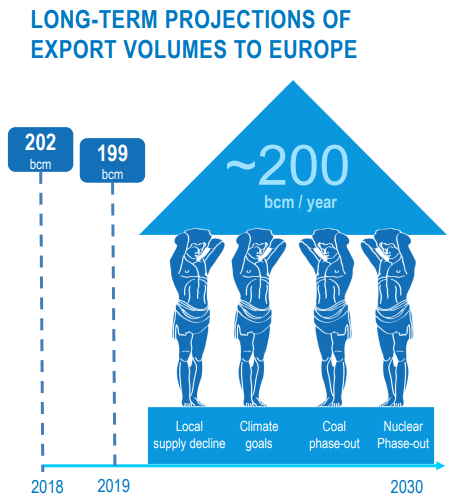

По прогнозам МЭА рост спроса на газ мы будем наблюдать, как минимум до 2030 года. И самое главное, что этот рост будет осуществляться в основном за счет Азиатско-тихоокеанского региона:

Рис. 4 Потребление газа — прогноз

Уже к 2035 году Азия может стать крупнейшим потребителем газа в мире, а Европа, как видно из графика, не будет наращивать поставки.

Все дело в том, что европейцы уже давно перешли на ВИЭ, которые генерируют более 40% всей энергии в ЕС.

Более того, помимо трубопроводного газа Европа активно закупает СПГ и, что самое интересное, 20% всех поставок СПГ в Европу приходится на Новатэк в то время, как “главный конкурент” — США поставляет всего 13%.

МЭА прогнозирует дальнейшее увеличение доли СПГ на Европейском рынке, что, разумеется, неблагоприятно скажется на Газпроме:

Рис. 5 Наращивание поставок СПГ (светло-зеленый)

Менеджмент в свою очередь утверждает, что объемы поставок трубопроводного газа сохранятся на текущих уровнях еще на 10 лет:

Рис. 6 Прогнозы менеджмента

Вывод следующий.

Именно Китай, а не Европа — точка роста для компании. Газопровод «Сила Сибири» уже начал свою деятельность, а выход на проектную мощность планируется к 2025 году:

Рис. 7 Сила Сибири

Все уже учтено в котировках акций

Говоря о перспективах акций «Газпрома», нужно исходить из того, что все это в той или иной степени, уже учтено рынком в их стоимости. Как и то, что кризисы не длятся вечно, и уже к концу года можно ожидать, что тренды развернутся.

Я выделил две группы факторов, которые стоит учитывать: краткосрочные и долгосрочные.

- Среди краткосрочных практически нет позитива. А негатив в том, что спрос на газ из-за пандемии и общего падения экономической активности спрос на газ резко упал, и это наложилось на теплую зиму и накопленные рекордные запасы газа в европейских подземных хранилищах.

- И позитив здесь только один, он сильный и заключается в том, что все это временно. Пандемия закончится, ограничения снимутся, и спрос восстановится.

Поезд все не уходит и не уходит

«Не хочу быть московским мэром, президентом и даже премьером, я хочу быть акционером ОАО „Газпром“», — подпевали мы несколько лет назад Семену Слепакову. Это были времена, когда многие даже не подозревали, что фондовый рынок — это так просто и стать акционером «Газпрома» в буквальном смысле может каждый. Конечно, не с целым одним процентом акций, как в песне, но все же.

Но что же всегда удерживает от покупки акций российского газового гиганта? У них есть интересный эффект: вечно кажется, что поезд уже ушел. Например, в девяностые кто-то выгодно вложил в акции «Газпрома» свои приватизационные чеки-ваучеры и разбогател. Все смотрели, думали: ну что ж, жалко, конечно, но второй большой приватизации-то уже не будет…

Потом выросли цены на газ — и опять та же история. Даже казавшиеся дорогими акции «Газпрома» подорожали еще сильнее. И продолжают дорожать. Сейчас — очередной виток. На фоне нехватки газа в Европе и Азии ценные бумаги «Газпрома» установили максимум десятилетия, перевалив недавно отметку в 300 рублей за штуку.

Марк Гойхман, главный аналитик TeleTrade:

— Основные драйверы для роста проявляются в последние недели. Это нехватка природного газа в некоторых регионах за рубежом, как следствие — высокие цены на экспортный газ, а также скорое введение в эксплуатацию «Северного потока — 2». Заполнение газохранилищ в Европе сейчас находится на уровне 62,4 %, тогда как средний пятилетний показатель конца августа — 72,3 %. Цены на газ, лежавшие в основе предыдущих расчетов котировок акций «Газпрома», находились на рубеже около 250 долларов за тысячу кубометров. Но уже очевидно, что среднегодовая цена окажется выше 300 долларов.

Казалось бы, все последние несколько лет мы слышим разговоры про развитие альтернативной энергетики и про то, что российский газ будет никому не нужен. В стране даже начали принимать программы поддержки коммерческого и общественного транспорта на сжатом метане, чтобы активнее использовать эту продукцию внутри страны. И тут на тебе — оказывается, за границей в очередь выстраиваются и просят, чтобы из России поддали газку.

Артем Деев, руководитель аналитического департамента AMarkets:

— На рынке складывается отличная ценовая конъюнктура — предложение не успевает за спросом, из-за чего цены на газ выросли в пять раз к уровню прошлого года. При условии холодной зимы вполне могут повториться рекорды декабря — января, когда на азиатских направлениях спотовые цены превышали 1 000 долларов за тысячу кубометров газа. Эта тенденция отразилась на ценах «Газпрома» по долгосрочным контрактам. Повышенная прибыль означает и более высокие дивиденды по бумагам в будущем.

Финансовая устойчивость и дивиденды

На решение людей приобретать активы тех или иных предприятий существенное влияние имеет ее финансовая стабильность и устойчивость. Газпром отвечает предъявляемым требованиям и является одной из надежных энергетических компаний российского рынка.

Каждый год потребителям поставляются около 200 млрд куб м газа в 67 регионов РФ. Корпорация оказывает непосредственное влияние на развитие почти всех областей страны. И вносит существенный вклад в улучшение их жизнедеятельности.

Кроме того, она постоянный и надежный поставщик газа для ближнего и дальнего зарубежья. По итогам 2020 года было экспортировано около 180 млрд куб м газа. Эти показатели являются рекордными.

Чистая прибыль по итогам 2019 года составила 1,203 трлн рублей. Но по ряду причин она снизилась в следующем году. Такие результаты работы согласуются с политикой компании, которая заключается в надежном и сбалансированном обеспечении своих потребителей природным газом.

Дивиденды выплачиваются из чистой прибыли. Однако процент выплат по ним был сравнительно невысоким. Это обуславливалось необходимостью:

- Пополнения резервного фонда.

- Вложению и продвижению инвестиционной программы. В частности на развитие четырех крупных проектов: «Сила Сибири», «Турецкий поток», «Северный поток 2», разработка Харасавэйского месторождения. Именно необходимость вложений в развитие инвестиционной программы является самым главным ограничителем для роста дивидендов.

Однако правительство РФ стремится обязать компании с государственным участием выплачивать по дивидендам до 50 % чистой прибыли. В связи с этим была пересмотрена дивидендная политика и приняты шаги достижения поставленной цели.

Для этого по итогам:

- за 2019 год выплаты составили 30 % чистой прибыли;

- за 2020 год 40 %;

- в 2021-м планируется достижение отметки 50 %.

Решение о выплате дивидендов принимается при участии совета директоров и общего собрания акционеров. Для того, чтобы вложить средства в ценные бумаги и рассчитывать на получение с них прибыли, необходимо обладать минимальными знаниями по этому вопросу. Сама по себе покупка еще мало что значит.

Для права получать дивиденды необходимо на определенное число быть держателем акции. И здесь нужно ознакомиться с процессом отсечки под дивиденды. Это достаточно важный процесс, который заключается в составлении списка акционеров.

Он готовится под конкретную дату. И выплаты производятся только тем лицам, которые попадают в «реестр акционеров для выплаты дивидендов». Другими словами, если держатель продал их за неделю до составления реестра другому лицу, право на получение выплаты будет иметь покупатель.

Преимущество покупки активов Газпрома заключается в том, что компания берет на себя все организационные вопросы и ежегодно объявляет дату составления списка на официальном сайте.

Здесь сразу хочется предостеречь желающих получить быстрые и легкие деньги на покупке и быстрой продаже ценных бумаг. Так как их нет. Новичкам вообще не советуют играть в подобные игры, потому что велика вероятность убытка. И обуславливается это таким понятием как «дивидендный гэп».

Что он значит? После начисления выплаты в ближайшее время происходит падение цены, пропорциональное размеру дивидендов или значительно больше. Поэтому при покупке активов зачастую действует правило «купил и держи». Именно долгосрочное владение приносит ожидаемую прибыль.

И еще небольшой нюанс, дивидендный доход облагается 13 % налогом. И денежные средства акционеры получают уже с учетом вычетов.

Выводы о перспективах акций Газпрома

На субъективный взгляд автора данной статьи, инвестора с 15-летним стажем, акции Газпрома имеет смысл сейчас покупать при соблюдении следующих условий:

- Использовать для этого деньги, которые не понадобятся 5-10 лет

- Активно использовать налоговые льготы (ИИС)

- Акция не должна занимать более 20% места в портфеле, а портфель желательно наполнить и другими акциями

Подробнее все необходимые способы повышения отдачи от таких инвестиций будут рассмотрены в отдельной статье.

С высокой вероятностью на горизонте ближайших 5-10 лет акции Газпрома принесут прибыль, намного превышающую прибыль от банковских вкладов, облигаций и даже вложений в валюту.

Факторы, которые делают это очень вероятным:

- Низкая цена в настоящий момент, всё самое плохое, возможно, с акцией уже случилось

- Политическая воля руководства страны, испытывающего необходимость в повышении отдачи от бизнесов, где государство является главным акционером

- Практически неосвоенный внутренний рынок, на котором газ продаётся в 10 раз дешевле, чем европейским потребителям

Как уже говорилось, акция очень сильно недооценена (в 4 раза, т.к. её балансовая стоимость 575 рублей). Конечно, на это есть причины (политика, коррупция), поэтому восстановление к «справедливой» стоимости может занять годы.

Тем не менее, вот образ мыслей, которым можно руководствоваться все эти годы:

Конечно, эти +25% не как проценты в банке, которые каждый год в определённый день «капают» нам на счёт. Чаще всего участь владельца акций заключается в том, чтобы ждать и… терпеть.

Точнее, продолжать заниматься своим делом — работой, бизнесом и т.д.. Акции годами могут болтаться в узких корридорах, а потом, как-будто из ниоткуда приходит взрывной рост, который окупает все месяцы или даже годы ожидания (надо помнить, что нельзя использовать для инвестиций в акции деньги, которые понадобятся ранее, чем через три года, а для акций Газпром лучше установить горизонт 5-10 лет).

Есть даже поговорка «следить за ростом акций скучнее, чем смотреть, как сохнет краска». Необходимую помощь в этом скучном многолетнем марафоне дадут высокие дивиденды Газпром, которые уже обгоняют по доходности вклад в Сбербанке.

Таким образом, даже если акции продолжат «болтаться» на текущих уровнях, дивиденды +6,5% годовых и возврат налогов +3,5% годовых дадут в сумме комфортные +10% годовых, а дожидаться лучших времён с такой подпиткой намного приятнее.

В худшем случае мы получим эти самые +10% годовых, а это уже неплохо, учитывая, что мы сохраняем шанс получения неограниченных доходов в будущем.

- Методика инвестирования Assetes Allocation (распределение активов)

- Сколько можно заработать на акциях «Газпром»

- Как получать дивиденды по акциям Газпрома

- Безрисковый способ инвестирования в акции Газпрома

- Достаточно ли одного Газпрома?