Как открыть валютный счет в банке физическому лицу

Содержание:

- Преимущества накопительных валютных счетов

- Условия

- Документы для открытия валютного счёта

- Предназначение валютного счета

- Открытие валютного счета

- Открытие счета физическими лицами

- Как открыть счет в Сбербанке

- Как снять валюту со сбербанковского депозита

- В каком банке лучше открыть валютный счет для физических лиц?

- Что такое валютный счет

- «Кредит Европа-банк»

- Что такое валютный вклад?

- Что представляет собой валютный контроль

- Документы

- Условия открытия валютного счета

- Открытие и ведение валютных счетов

- Как открыть валютный депозит

- Как оформить долларовую карту Сбербанка

- Недостатки валютных вкладов.

Преимущества накопительных валютных счетов

Депозитный счет с объединенными функциональными возможностями расчетного счета, дебетовой карты, вклада и депозита, называется накопительным. По нему начисляются проценты вне зависимости от объема совершенных операций. Для приумножения средств достаточно оформить счет и пополнить его на любую сумму. При этом банками не устанавливаются требования к минимальной сумме инвестиции.

При снятии средств держателю банковского продукта придется учитывать требования к неснимаемому денежному остатку, который должен остаться на балансе. Накопительный счет в большинстве случаев открывается и обслуживается бесплатно. Он бессрочен. С него допускается вывод средств в любое время. При этом уже начисленные проценты не сгорают.

Накопительный счет позволяет хранить деньги и получать процент на остаток

Накопительный счет позволяет хранить деньги и получать процент на остаток

Часть инвестированных средств страхуется Агентством страхования взносов. Клиенты банковских учреждений отмечают преимущества накопительного счета в возможностях:

- беспрепятственного доступа к деньгам;

- повседневного использования для текущих денежных операций;

- пополнения в любом размере, не превышающем десятикратный объем первоначальной суммы;

- снятия денег без потери начисленных средств и снижения процентной ставки;

- неограниченного срока действия договора обслуживания;

- управления через функционал интернет-банкинга или мобильное приложение;

- получения дохода за непродолжительный временной период;

- начисления процентов на остаток средств по итогам периода, указанного в договоре.

Условия

Программы валютных вкладов доступны для клиентов любого материального положения. Величина первоначального взноса составляет 100 долларов. По вкладам «Управляй» и «Управляй Онлайн» внести необходимо минимум 1000 долларов. Ставки по вкладам в Сбербанке невысокие. Однако клиентов привлекает стабильность банка и гарантированный доход. Величина ставки зависит от суммы и длительности вклада. Самое выгодное предложение по доходности — вклад «Сохраняй Онлайн», однако по условиям этого депозита не допускается пополнение и снятие средств до окончания срока действия договора.

| Наименование вклада | Процентная ставка (доллары) |

| Сохраняй | 0,05-1,15 |

| Сохраняй Онлайн | 0,1-1,35 |

| Пополняй | 0,05-0,95 |

| Пополняй Онлайн | 0,25-1,15 |

| Управляй | 0,01-0,60 |

| Управляй Онлайн | 0,15-0,80 |

| Сберегательный счет | 0,01 |

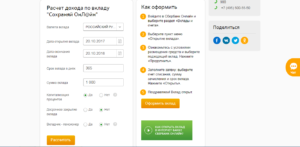

Рассчитать доходность по вкладу можно через онлайн-калькулятор.

Выбираете интересующий вклад, внизу страницы увидите форму «Расчет дохода по вкладу». Для получения результата нужно выбрать валюту счета, даты открытия и закрытия или срок вклада в днях, сумму вклада, будет ли производиться капитализация процентов. Затем нажимаем «Рассчитать». Справа в поле появится сумма процентов по вкладу и сумма ежемесячной доходности. Пенсионеры имеют право на максимальную процентную ставку по вкладу.

Сроки по вкладам «Сохраняй», «Пополняй» и «Управляй» составляют от 1-3 месяцев до 3 лет. Можно установить срок вклада в днях или приурочить его к определенной дате. Если в договоре предусмотрен пункт об автоматической пролонгации займа, то он будет продляться без участия вкладчика. Сберегательный счет открывается бессрочно.

Страхование вкладов осуществляется на основании ФЗ «О страховании вкладов физических лиц на территории РФ». Сбербанк включен в реестр участников страхования вкладов. Номер, присвоенный банку Агентством по страхованию вкладов – 417. С 29.12.2014 года размер страховой выплаты по вкладам, при наступлении страхового случая, составляет 1 400 000 рублей.

Проценты, начисляемые на сумму депозита, зависят от нескольких факторов – сроки размещения вклада, сумма вклада, вид банковского депозита. Начисление процентов происходит каждый месяц. Их можно снимать или добавлять к основному счету, чтобы на них в дальнейшем также начислялся процент – это, так называемая, капитализация процентов. При заключении договора клиент может указать номер расчетного счета, куда ежемесячно будет перечисляться сумма начисленных на депозит денежных средств.

Прочие условия и требования банк устанавливает исходя из условий вида депозита. Один человек имеет право открыть несколько вкладов. Вклад открывается только на конкретное лицо. Заключить договор вклада на двух и более человек нельзя. Можно по доверенности поручить третьим лицам управление денежными средствами по вкладу. Доверенность заверяется нотариально или оформляется через банк.

Документы для открытия валютного счёта

У вас уже имеется расчётный счёт в банке?

В таком случае при оформлении валютного счёта потребуется минимальный комплект документации – заполненный бланк запроса, предоставленный менеджером, паспорт заявителя и доверенность либо иной документ, подтверждающий его полномочия.

При первом обращении в банк для подачи заявления на открытие валютного счёта для организации необходим объёмный пакет документации:

- учредительные бумаги;

- свидетельство о постановке на учёт в ФНС;

- лист записи ЕГРЮЛ;

- справка из Росстата о присвоении кодов статистики;

- документы, подтверждающие полномочия заявителя и должностных лиц.

Точный список устанавливается кредитной организацией, в которой оформляется соответствующий счёт для ведения внешнеторговых операций. Свяжитесь с представителем конкретного банка и получите подробную консультацию.

Предназначение валютного счета

Субъект, который открыл валютные счета в банках, имеет право совершать два типа операций в иностранной валюте – это текущие сделки и операции, связанные с движением капитала.

К первому типу относятся такие финансовые действия:

- денежные перечисления за импорт или экспорт товара;

- открытие кредита на срок не более 6 месяцев;

- начисление дивидендов, процентов и прочих видов дохода от используемого капитала;

- другие перечисления денег: заработная плата, пенсия, гонорары.

С движением капитала связаны следующие операции по валютным счетам:

- инвестиции в уставный капитал зарубежной фирмы или в ценные бумаги;

- оплата за недвижимость в другой стране, если это позволяет ее законодательство;

- открытие кредитов на срок более 6 месяцев;

- отсрочка платежей по экспортно-импортным сделкам;

- другие действия с валютой.

На средства, которые находятся на счетах и определенное время не используются, банк начисляет проценты. Это финансовое вознаграждение клиентов за обороты их денежных запасов.

Открытие валютного счета

Для всех категорий клиентов доступно открытие валютного счета в долларах и евро. При подключении платных тарифов возможно хранение средств в швейцарских франках, фунтах стерлингов, йенах.

Нюансы открытия

Завести счет в валюте онлайн возможно при наличии у клиента другого продукта банка, например карты.

Не все филиалы осуществляют обслуживание в фунтах стерлингов, японских йенах и швейцарских франках, поэтому требуется уточнить информацию об офисах по каналу горячей линии.

Как выбрать тариф

При выборе тарифа следует учитывать планируемые виды и количество операций, а также стоимость услуг. Чем больше функций будет использоваться, тем дороже обслуживание. Например, тариф «Эконом» включает опции по пополнению, снятию денег, переводы, его стоимость — 89 руб. в месяц. При «Максимуме» доступны карты премиум-класса, бонусы и льготы. Предоставляются бесплатная страховка, поддержка за границей и другие персональные привилегии. Стоимость тарифа составляет 499 руб. в месяц.

Плюсы и минусы

При открытии счетов в валюте в дополнительных офисах преимуществом является возможность обсудить все нюансы с менеджером, задать интересующие вопросы. Операционно-кассовый сотрудник поможет провести операцию.

Недостатки — менее выгодный курс при совершении операций с наличными, затраты времени на ожидание в очереди.

В качестве негативных моментов можно отметить платное обслуживание приложения (59 руб. в месяц). Задержки в подтверждении банком процедуры открытия счета могут составлять до 3 суток. Ответы операторов чата содержат краткую информацию, не в полной мере поясняющую ситуацию.

Оформление и сроки открытия

Заявку на открытие валютного депозита можно подать в электронном виде с помощью системы «Альфа-Клик». Процедура аналогична оформлению рублевого счета. Процесс занимает 5-10 минут, но операция требует подтверждения в финансовой организации. Поэтому совершать операции сразу невозможно, только после предоставления доступа. Проверка заявки может занять от нескольких часов до 2-3 суток.

Открытие счета физическими лицами

Открыть валютный счет можно в представительстве банка или при помощи интернет-банкинга кредитной организации.

При посещении офиса банка потребуется написать заявление на открытие счета. У физического лица должен быть паспорт или иной документ, удостоверяющий личность.

Для открытия валютного счета физическому лицу, без посещения не представительства банка, потребуется предварительно зарегистрироваться в сервисе «Сбербанк онлайн».

Для открытия депозитного счета необходимо следующее:

- Войти в личный кабинет.

- Открыть вкладку «Вклады».

- Выбрать депозит с подходящими условиями.

- Выбрать валюту вклада.

- Ввести сумму.

- Выбрать счет, с которого будет осуществлена операция.

- После ознакомления с условиями договора, подтвердить открытие.

На заметку: открыть срочный валютный вклад можно в долларах или евро, максимальный процент начисляется по программе «Лидер сохраняй» – 3% годовых в долларах и 0,2% годовых в евро.

Физические лица могут оформить карту в долларах. Она позволяет не только сберегать и накапливать средства, но и совершать операции по счету. Для открытия картсчета клиент должен иметь гражданство РФ и регистрацию в регионе обращения, паспорт. Заказать карту можно через Сбербанк онлайн, а затем получить в банке. Моментальные карты можно получить в день обращения в представительство банка.

Следует знать! Открытие валютного счета влечет за собой необходимость соблюдения требований валютного законодательства РФ. Если на счет будут перечисляться деньги от нерезиденстов, операция будет подлежать валютному контролю со стороны банка. Кредитная организация вправе запрашивать документы-основания для сделки. До получения сведений деньги будут зачисляться на транзитный счет.

Как открыть счет в Сбербанке

Открыть счет в Сбере можно, посетив представительство. В зависимости от вида счета его можно открыть с помощью интернет-банка, мобильного приложения, в банкомате.

В отделении

Самый простой способ, который подходит всем клиентам Сбербанка и тем, кто собирается ими стать. Необходимо посетить представительство банка по месту регистрации или работы. Выбирать следует офис, где будет удобно обслуживаться в дальнейшем.

В офисе клиент пишет заявление, в котором указывает параметры счета. Сотрудник банка формирует договор на обслуживание, который подписывается сторонами. Далее клиент вносит денежные средства на свой счет (при необходимости).

В Сбербанк Онлайн

С помощью интернет-банка клиенты могут открывать и закрывать некоторые виды счетов. Возможность открытия зависит от типа счета, например, можно открыть депозитный счет, но нельзя открыть вклад онлайн на несовершеннолетнего ребенка.

Через сайт банка пользователи могут подавать заявки на оформление карты и соответственно карточного счета. Счет будет открыт после получения карты в офисе банка.

Открыть депозитный счет в Сбербанк Онлайн могут зарегистрированные в системе пользователи, которые заключили с банком договор о банковском обслуживании

Порядок действий:

Открыть сайт банка https://www.sberbank.ru/, перейти в «Сбербанк Онлайн».

Авторизоваться на сайте, введя логин и пароль.

Перейти во вкладку «Вклады и счета».

Открыть ссылку «Открытие вклада».

-

Ввести параметры вклада.

-

Счет будет открыт автоматически, для открытия вклада на него необходимо перевести деньги.

Другие способы

Открыть вклад физическому лицу онлайн можно также в мобильном приложении. Для этого потребуется следующее:

После входа в личный кабинет выбрать раздел «Открыть вклад».

Выбрать вид вложения, ввести необходимые параметры.

После открытия счета, необходимо перевести на него денежные средства.

Если у пользователя есть карта Сбербанка, он сможет открыть депозитный счет через банкомат:

Войти в личный кабинет с помощью ПИН-кода.

Выбрать «Операции со счетами, вкладами и кредитами».

Перейти во вкладку «Вклады».

Выбрать «Открытие вклада».

-

Далее выбирается вид вклада, вводятся его параметры.

-

После перевода денег и подтверждения операции вклад будет открыт.

Как снять валюту со сбербанковского депозита

Снимать проценты по накопительному вкладу можно каждый месяц. Получить проценты или часть вклада легко в банковском отделении, предъявив паспорт или совершив перевод денег на пластиковую карточку. Финансовые манипуляции осуществляют через систему «Сбербанк Онлайн» в личном кабинете. Алгоритм:

- В разделе «Вклады и счета» выбрать около своего вклада позицию «Перевести часть средств».

- В появившейся форме обозначить сумму и банковские реквизиты для перечисления.

- Проверить правильность введённых данных.

Важно! Снимая основную часть вклада, обращайте внимание на тарифный план. Получить часть средств можно в линейке «Управляй»

В каком банке лучше открыть валютный счет для физических лиц?

Итак, где физическим лицам лучше всего открыть валютный счет? Рассмотрим самые популярные иностранные банки для открытия счета среди граждан России, Украины, Беларуси и других стран СНГ. Начнем с банков Швейцарии. Вот что нужно знать, если вы хотите открыть счет в швейцарском банке:

- Швейцарские банки открывают мультивалютные счета.

- Нужно быть готовым внести начальный взнос в размере 5 тысяч евро, долларов США или швейцарских франков.

- Желательно поддержание неснижаемого остатка на счете в размере 1 тысячи евро, долларов США или швейцарских франков.

- Открываются именные карты Visa, MasterCard и другие, а также анонимные карты.

- Весь сервис в швейцарском банке доступен на русском языке, включая интернет-банкинг и персонального банкира.

- Счет открывается удаленно с помощью видеособеседования с банкиром на русском языке! А значит, никуда ехать не нужно. Документы тоже могут быть верифицированы в онлайн режиме без нотариального заверения.

- Есть услуги Wealth Management.

- Все вклады застрахованы на сумму до 100 тысяч швейцарских франков.

Мы рекомендуем банк в Швейцарии как тем, кто открывает счет за границей впервые, так и состоятельным клиентам. Этот банк удобен тем, что не требует выписки с активного счета в другом учреждении или рекомендации. Как видите, швейцарские банки не так недоступны, как некоторые могут считать.

Следующая страна, в которой мы советуем открыть счет – Португалия. Вот что предлагает португальский банк:

- Основной валютой счета являются евро или доллары США.

- Для активации счета вносится 50 евро. В дальнейшем нужно внести и поддерживать неснижаемый остаток на счете в размере 35 тысяч евро.

- Выпускаются именные карты Visa.

- Весь сервис оказывается на английском и португальском языках.

- Счет в португальском банке открывается удаленно без прохождения собеседования с банкиром.

- Все вклады застрахованы на сумму до 100 тысяч евро.

Мы рекомендуем португальский банк тем, кто:

- планирует получить золотую визу и гражданство Португалии;

- интересуется программами страхования жизни и пенсионных накоплений;

- предпочитает европейские банки с хорошим отношением к нерезидентам, недорогим сервисом и несложными требованиями к документам.

Еще одна страна – Грузия. Открытие счета в грузинском банке имеет следующие особенности:

- Вы можете выбрать в качестве основной валюты счета грузинский лари, доллар США, британский фунт или евро.

- Для активации счета нужно внести всего 100 евро, при этом не нужно в дальнейшем поддерживать минимальный остаток на счете – это главные преимущества грузинского банка.

- Выпускаются дебетовые карты Visa Electron и Cirrus Maestro.

- Обслуживание полностью возможно на русском языке – интернет-банк, поддержка клиентов и т.д.

- Открыть счет в грузинском банке возможно как лично приехав в страну, так и удаленно по доверенности.

- Открытие счета занимает всего 3 дня!

- Для хранения крупных сумм грузинские банки не являются идеальным выбором, так как отсутствует страхование депозитов.

Мы рекомендуем присмотреться к грузинскому банку тем, кто:

- хочет открыть валютный счет в хорошем, недорогом банке, который не предъявляет высоких финансовых требований к своим клиентам;

- планирует оформить депозит – грузинский банк предлагает широкий спектр типов депозитов;

- занимается криптовалютами;

- хочет получить VIP-обслуживание – открытие депозитов на особых условиях, карты Visa и MasterCard в подарок, привилегированный страховой пакет и многое другое.

Другими странами, где граждане Украины, России, Беларуси и других стран часто открывают валютные счета, являются Германия, Лихтенштейн, Македония, Доминика, Белиз и другие. Выбор будет зависеть от ваших целей, банковских услуг, которые вам нужны, и многих других факторов.

Что такое валютный счет

На него начисляются проценты в эквиваленте денежной единицы инвестиции, являющиеся частью дохода, полученного банком от размещения средств на международном валютном рынке форекс. Иностранная валюта размещается на специальном банковском счете, с которого банк может совершать денежные обороты. Процедура его открытия, а также перечень и содержание доступных транзакций регламентированы законодательными актами и Положениями ЦБ РФ. Запрет на проведение операции любого плана возможен только в случае отзыва лицензии на проведение финансовых операций или окончания срока ее действия.

Валютный счет могут открыть как физические, так и юридические лица

Валютный счет могут открыть как физические, так и юридические лица

Для чего он необходим

Владельцу валютного счета, открытого в банковском учреждении, доступны два вида операций, которые могут быть реализованы в иностранной валюте – текущие сделки и транзакции, ориентированные на движение капитала. В категорию текущих сделок включены следующие операции:

- денежные поступления за экспорт или импорт товара;

- оформление кредита на срок, больший, чем полгода;

- начисление процентов или дивидендов, отнесенных к категории дохода от используемого капитала;

- денежные начисления в виде заработной платы, пенсии и гонорара.

Движение капитала по валютному счету происходит при оформлении инвестиций в ценные бумаги и при пополнении уставного капитала субъектов хозяйствования, зарегистрированных за рубежом. Оно также актуально при приобретении представителем бизнеса недвижимости в других странах на условиях, когда возможно проведение операции согласно законодательству, а также при оформлении займа на срок, превышающий 6 месяцев. Движение характерно при отсрочках платежей, имеющих отношение к экспорту или импорту, а также для любых других валютных действий.

Средства на валютном счету, которые не использовались держателем определенное время, облагаются процентами, начисляемыми со стороны банка. Они идентифицируются как финансовое вознаграждение за использование денег клиента, находящихся в обороте.

Виды валютных счетов

Различают два вида валютных счетов. Для ведения учетных операций банки открывают их транзитную версию, являющуюся внутренним банковским продуктом, на который изначально засчитываются все поступления. Деньги на нем хранятся до тех пор, пока его держатель не предъявит в финансовое учреждение документацию, необходимую для прохождения процедуры контроля.

После ее завершения средства зачисляются на текущий счет. Они находятся в полном распоряжении клиента, который может свободно ими управлять. Держатель банковского продукта может хранить деньги без проведения каких-либо действий, оформлять переводы иностранным контрагентам или перечислять их на рублевый счет по актуальному на момент проведения операции обменному курсу. Банк может открыть и специальный счет транзитного назначения, основное предназначение которого заключается в учете сделанных клиентом эпизодов по покупкам и продажам валюты на внутреннем финансовом рынке.

«Кредит Европа-банк»

В этом банке валютный счет оформляется в евро, долларах, турецких лирах и фунтах стерлингах. Нужно лишь иметь паспорт, а оплата услуги равна 10 условным единицам. Обслуживание стоит столько же. Плату не взимают для действующих вкладчиков и заемщиков. За переводы платят 1-10 % от суммы. Можно получить дебетовую карточку для распоряжения денежными средствами.

«Альфа-Банк»

Банк позволяет оформить текущий счет в любой валюте. Можно выбрать 1 из 4 пакетов услуг – «Эконом», «Оптимум», «Комфорт» и «Максимум плюс». Разница состоит в цене пакета услуг. Чем выше стоимость, тем больше возможностей предоставляется. Клиенты могут пользоваться услугами бесплатно при открытии счета для перечисления основного дохода.

По условиям обслуживания, банк может открыть счет в любой валюте: рублях, долларах, евро. Начисляется доход до 7 % на остаток. Можно оформить карту и использовать дистанционные сервисы. Валюту переводят в любую нужную форму.

Что такое валютный вклад?

Это вариант вложения валюты на определенный срок с целью сохранения и получения процентов. Поскольку интерес вложения заключается в скачках курсов, ставки по валютным вкладам невысокие. На текущий момент в среднем по банкам ставки по валютным вкладам достигают 0,1-1%. С одной стороны не совсем привлекательные ставки для получения дохода, но за счет курсовых разниц, общий доход превышает ставки по рублевым вкладам.

Особый интерес представляют собой мультивалютные вклады. Традиционно они открываются в трех валютах: евро, доллары, рубли. В любой момент в отделении банка или через онлайн-банк вкладчик может конвертировать валюту между счетами по нужному ему курсу, тем самым зарабатывая себе доход. При наличии мультивалютного вклада нужно держать руку на пульсе, постоянно отслеживая курсы и играя на них.

Вкладчики, которые хотят просто положить валюту до лучших времен, открывают моновалютные вклады. Это обычные вклады, у которых есть сроки начала и окончания, установлена ставка. По мере необходимости деньги с такого вклада можно снять. Потерь особых не будет ввиду низкого процента.

Таким образом, валютные вклады отличаются от рублевых механизмом получения дохода. Рублевый вклад зарабатывает за счет процентной ставки, а валютный – за счет роста курса валюты. Валютный вклад требует личного управления и постоянно отслеживания курса валют. При таком раскладе он способен дать доход больше, чем по рублевому. Однако, если курсы валют стоят на одном месте и сильного колебания нет, то вкладчик ничего не зарабатывает. Если курс падает, а вкладчик рассчитывал на рост, то здесь за определенный промежуток времени получается убыток.

Что представляет собой валютный контроль

Валютный контроль способствует соблюдению законов и правил, касающихся расчётов, проводимых в иностранной валюте. В Российской Федерации соблюдение валютного законодательства обеспечивают различные органы:

- Центробанк.

- Министерство финансов.

- Правительство РФ.

- Таможенный комитет.

- Органы исполнительной власти.

Перечисленные госорганы осуществляют валютный контроль в глобальном плане. Непосредственно контролирующую функцию выполняют уполномоченные Центробанком агенты – коммерческие банки. Они отвечают за законность и правильность прохождения валютных платежей. Валютное регулирование в России соответствует принципам единства внешней и внутренней политики, защиты резидентов и нерезидентов при проведении взаимных расчётов в инвалюте по сделкам, запрета незаконного вмешательства в валютные операции.

Сбербанк Российской Федерации предлагает физическим и юридическим лицам выгодные условия открытия валютных счетов и вкладов для увеличения финансовых накоплений. Узнав, как открыть долларовый счёт в Сбербанке, вы сможете конвертировать валюту, переводить деньги, совершать расчёты с представителями зарубежного бизнеса.

Документы

Валютный счет для организации оформляется по правилам банка. Сначала надо собрать документы. Требования к ним могут отличаться. Но обычно организациям нужно предоставить:

- заявление, составленное по форме банковского учреждения;

- договор;

- ИНН;

- учредительные бумаги;

- выписку из ЕГРЮЛ/ ЕГРИП;

- карточка с образцами подписей и оттиска печати;

- паспорта лиц, которые могут пользоваться счетом.

Если счет оформляется в банке, в котором уже ведется обслуживание, то список требуемых документов уменьшается. В данном случае менеджер попросит заполнить заявление и подписать договор.

Когда открыт счет за пределами страны, то в течение 7 дней надо оповестить об этом ФНС. Иначе может быть выписан штраф в сумме 5 тыс. рублей. При оформлении счета в России банк сам уведомляет налоговую.

Юридическому лицу необходимо:

- выбрать подходящий банк;

- проконсультироваться по поводу открытия счета в валюте;

- собрать документацию;

- открыть 3 аккаунта: текущий, транзитный, специальный;

- подписать договор.

Так происходит оформление в большинстве банков. После прохождения всех этапов можно пользоваться счетом для выполнения нужных операций. По любым операциям можно обращаться к представителям банка.

Где же лучше оформить счет? Каждый может выбрать подходящий вариант с приемлемыми для себя условиями

Но важно учитывать, что некоторыми банками взимается плата за обслуживание, а другие этого не делают. К тому же иногда можно получать доход от личных сбережений

Условия открытия валютного счета

Альфа-Банк предоставляет возможность зарегистрировать евровый, долларовый валютные счета. В линейке предложений есть мультивалютный счет, на котором можно хранить несколько валют единовременно и проводить конвертацию денег.

Банк предлагает также валютные карты в качестве альтернативы счету. Они рекомендованы клиентам для частых переводов денежных средств и снятия наличных.

Возможно подключение «Копилки» для хранения заработной платы и других сервисов для перевода иностранных денег. Правила предоставления услуг физическим и юридическим лицам отличаются.

Для физического лица

В Альфа-Банке частным лицам доступна регистрация счета для хранения и совершения финансовых операций в иностранных валютах. Опция рекомендована гражданам для совершения трат в государстве пребывания.

Регистрация для физических лиц доступна онлайн. Им можно привязать банковскую карту к валютному счету, выполнять перевод рублей с конвертацией. Клиентам доступно подключение к интернет-банку.

Доступно размещение сбережений также в иенах, фунтах и т.д. Однако регистрация соглашения с клиентом проводится только в банковских отделениях после изучения условий программ, проведения расчетов.

Финансовая компания предлагает физическим лицам:

- широкий выбор валютных депозитных программ для сохранения капитала и получения прибыли;

- мобильные приложения, дополнительные сервисы;

- льготные предложения для подключения накопительных депозитов, конвертации.

Максимальный процент по валютным программам составляет 7%, минимальный – 0,05%. Менее выгодные условия предусмотрены по пакетам с индивидуальными характеристиками. Минимальный размер вложений – 1 единица иностранной валюты.

Для юридического лица

Собственники ОАО либо ООО могут зарегистрировать счет в иностранной валюте на выгодных условиях. Однако пакет бумаг для участия в программе для них больше, чем для физлиц.

Необходимо на официальном сайте банковской организации оформить запрос в электронном виде, затем при встрече с представителем в офисе передать подборку бумаг.

Банк начисляет до 1% на размещаемые сбережения, предлагает клиентам при оформлении валютной программы сервис для поддержки бухгалтерии, расчетов и способы продвижения бизнеса.

Юридическое лицо может оформить валютный депозит в качестве основного счета и хранить накопления с получением прибыли. Средства доступны для совершения финопераций.

В перечне дополнительных услуг банка:

- постановка на учет контрактов по импорту, экспорту, кредитных соглашений с присвоением номера;

- прием справок, контрактов на учет;

- проверка законности валютных операций;

- информирование о проведении операций между контрагентами;

- сообщение о переводе средств на транзитный счет;

- помощь в оформлении отчетной документации;

- проведение платежей между зарубежной и российской сторонами;

- получение консультаций по изменениям в законодательстве, нормативных актах РФ;

- выдача копий из графика валютного контроля и т.д.

Открытие и ведение валютных счетов

Для проведения внешнеторговых операций компании и ИП должны открыть специальный счёт.

Он может быть оформлен в том же банке, в котором у бизнесмена имеется расчётный счёт, или в любом другом. Стоимость и скорость оказания услуги зависят от кредитной организации.

Банки предлагают комплексное обслуживание по ВЭД:

- открытие счёта в кратчайшие сроки;

- автоматическое заполнение справок;

- покупку валюты в один клик;

- возможность постановки контракта на учёт и внесения в него изменений бесплатно;

- помощь персонального валютного контролёра (ассистента);

- осуществление операций через онлайн-сервисы;

- проверку документации;

- учёт специфики работы с крупными компаниями;

- гибкие тарифы;

- сопровождение сделки на любом этапе.

Как открыть валютный депозит

Валютные вклады, открываемые в отделениях Сбербанка России, привязываются к рублевому счету, что позволяет автоматическую конвертацию валют при осуществлении платежей и переводов. Поэтому открытие рублевого счета является обязательным условием для открытия валютного.

В отделении СБ РФ

Открытие валютного счета в любой валюте физическим лицом непосредственно в Сбербанке потребует:

- прийти с паспортом в отделение Сбербанка;

- проконсультироваться у менеджера банка по поводу подбора самого подходящего вида депозита;

- написать заявление на его открытие;

- внести на счет начальную сумму (не менее 5$ в эквиваленте);

- подписать типовой договор об открытии валютного счета.

Предварительно можно зайти на сайт СБ РФ и ознакомиться с банковскими продуктами, которые открываются в его отделениях, в разделе «Накопить и сохранить» -> «Вклады».

Через Сбербанк Онлайн

Те, кто дорожит своим временем, задумываются, как открыть быстро валютный счет с минимальными временными затратами в Сбербанк Онлайн. Данная услуга от СБ РФ должна быть предварительно подключена. После авторизации в сервисе нужно:

- перейти в раздел «Вклады и счета»;

- выбрать «Открытие вклада»;

- из предлагаемого набора выбрать нужный вид;

- выбрать валюту;

- определить карту списания первоначального взноса, зачисляемого в валюте открываемого счета;

- выбрать вариант начисления процентов (капитализация на вкладе либо перечисление на карту, которую необходимо выбрать из списка);

- задать срок, на который открывается депозит;

- подтвердить открытие вклада.

Как оформить долларовую карту Сбербанка

- гражданство РФ

- наличие постоянной регистрации в регионе обращения

- возраст от 18 до 65 лет

При этом ограничений по платежеспособности не предусмотрено.

Для оформления долларовой карты достаточно взять с собой паспорт. Если вы являетесь представителем какой-либо организации, то, помимо паспорта, необходимо предоставить дополнительные официально заверенные сведения:

- свидетельство о регистрации юридического лица

- приказ или иной документ, дающий вам полномочия для открытия счета в валюте

- заверенные копии устава предприятия и другие учредительные документы

Далее следует обратиться в одно из подразделений Сбербанка и написать заявление-анкету установленного образца. Заявка будет рассмотрена в течение двух рабочих дней.

Недостатки валютных вкладов.

К ним можно отнести:

- Низкий процент. Ставки по валютным депозитам традиционно ниже рублевых, поэтому заработать на доходности не получится. Если по долларам ставки еще колеблются в пределах 1%, то по евро ситуация более печальная – 0,1-0,3%.

- Снятие валюты. Валютные вклады можно открывать в офисе банка или дистанционно. При первом варианте нужно прийти в офис, открыть вклад, подписать договор, внести деньги на счет. При закрытии вклада валюта выдается тоже в кассе. Если открывать вклад в онлайн, то нужно внести деньги на счет. Это можно сделать с помощью карты и банкомата. К сожалению, пока в России мало валютных банкоматов. Находятся они в основном в крупных городах. Проблема также будет и со снятием депозита. Те же банкоматы загружены валютой номиналом не менее 100-500 ед.

- Страхование. АСВ также гарантируется возврат валютного вклада при страховом случае в эквиваленте 1,4 млн.р. Валюта при компенсации не выплачивается. Т.е. на дату наступления страхового случая фиксируется курс, и по нему будут пересчитаны валютные вклады к выдаче. Если курс меньше того, по которому покупал валюту вкладчик, то вкладчик остается в убытке. Поэтому хранить валютные вклады эксперты рекомендуют в надежных банках.

- Курсы валюты. Как было сказано выше, зарабатывать владельцы валютных вкладов могут только на разнице курсов. Если курсы на протяжении длительного времени сильно не меняются и даже падают, то вкладчик может не получить дохода или вовсе остаться в минусе.