Как работает мультивалютная карта тинькофф?

Содержание:

- Условия мультивалютной карты Тинькофф банка

- Проценты на остаток по счету

- Вопросы и ответы

- Валютная карта банка Тинькофф

- Как сделать платежный инструмент Тинькофф мультивалютным

- Мультивалютный вклад в Тинькофф Банк

- В какой валюте можно открыть мультивалютную карту Тинькофф

- Мультивалютный вклад Тинькофф: условия и проценты

- Особенности мультивалютного счета

- Как пополнить мультивалютную карту

- Какие валюты доступны для подключения к карте

- Обмен валюты с мультикартой Тинькофф

- Плюсы и минусы мультивалютной дебетовой карты

Условия мультивалютной карты Тинькофф банка

По условиям банка Тинькофф, открыть мультивалютный счет клиент может без посещения банка (Тинькофф не имеет собственных отделений), также не требуется подписывать новые документы. Операция выполняется в интернет банке либо с использованием мобильного приложения. За это действие не взимаются комиссии.

Плюсы использования продукта:

- Можно заранее приобрести валюту и хранить ее до поездки или покупки;

- Можно совершать платежи в других странах, не меняя деньги по невыгодному курсу;

- Клиент может быстро переключить валюту и работать с нужными накоплениями;

- Можно оперативно оплачивать покупки в онлайн – магазинах.

Дополнительные преимущества для клиентов – начисляются проценты на остаток, можно получать кэшбэк, а также бонусы от партнеров банка – их сумма может достигать 30% от потраченных средств за товар.

Выгодный курс обмена с мультивалютным счетом

Одно из преимуществ Блэк – можно обменять деньги с наименьшим спредом. Курс евро в Тинькофф банке максимально приближен к показателям Московской биржи, считается одним из наиболее выгодных. При совершении внутренних операций спред наименьший.

Если использовать рубли для покупок в иностранных интернет – магазинах, курс обмена будет менее выгодным для клиента. Помимо этого, возможно проявление конвертации, в результате будет списана наибольшая сумма.

Выгода от оплаты в валюте мультивалютной картой по сравнению с рублевой

Транзакции в евро или долларах выгоднее осуществлять с использованием мультивалютной Тинькофф Блэк, при этом требуется переключить ее на соответствующий счет, чтобы избежать комиссий за обмен денег. Если требуется произвести оплату в другой валюте, нужно выбрать соответствующий счет.

Наиболее выгодный курс валюты считается в будние дни с 10 утра до 6:30 вечера по мск. При оплате с использованием российских рублей, конвертация осуществляется в момент обработки транзакции.

При оплате долларами потребуется перевести рубли на них по курсу для внутренних операций, впоследствии можно осуществить оплату без дополнительных комиссий. Если осуществлять выплаты рублями, при росте курса доллара на момент подтверждения операции, снимаются средства по новому курсу.

Тарифы на обслуживание мультивалютной карты в Tinkoff

Сделать мультивалютной можно только карту Тинькофф Black. Операция доступна только для дебетовых счетов. Перед заказом рекомендуется ознакомиться с тарифами, наличием комиссий за различные операции.

Особенности использования:

- За операции с использованием средств клиент получает возврат в размере от 1% до 30% от размера потраченных средств;

- Банк начисляет проценты на остаток до 6%;

- Размер комиссии за внешний перевод – до 15 д.е.;

- Внутренний перевод бесплатный;

- Снятие наличных от 3000 рублей до 150 тысяч бесплатно за период (в случае, если снимаются доллары или евро, сумма составит от 100 до 5000 д.е.). В ином случае взимается комиссия – 90 рублей (при снятии рублей), 3 доллара или евро в зависимости от вида валюты;

- Пополнение бесплатное при соблюдении условий;

- Интернет банк и мобильное приложение – бесплатные.

Продукт доставляется в течение 1-2 суток на дом или на работу клиенту. Он является валютным. Обслуживание будет бесплатным в случае, если на вкладах у клиента находится не менее 50 тысяч рублей, либо у него есть кредитка Тинькофф, неснижаемый остаток не менее 30 тысяч за расчетный период.

Проценты на остаток по счету

Как было отмечено выше, держатели дебетовых Тинькофф Блэк имеют возможность получать дополнительный доход в виде процентов на остаток по счету.

Как считаются и начисляются проценты на остаток?

Расчет и начисление процентов на остаток по счету производится в следующем порядке:

- Для рублевых счетов – в данном случае начисляется 3,5% годовых по следующим правилам:

- на остаток до 300 000 рублей (при покупках от 3000 рублей),

- на остаток 100 000-300000 рублей при покупках от 3000 рублей (по тарифу 6.2),

- в иных случаях – 0%.

- Для счетов в долларах/евро – на остаток до 10 000 долларов/евро начисляется 0,01% годовых. В отношении сумм, превышающих этот лимит, применяется 0%.

ВАЖНО. Для дебетовой Tinkoff Black Metal начисление процентов на остаток по счету производится без соблюдения каких-либо условий со стороны держателя

Размер – 3,5%.

Вопросы и ответы

Она станет мультивалютной автоматически, если вы сделаете такой основную. У каждой будет свой валютный счет (4 вида).

Может ли владелец дополнительной карты самостоятельно переключать валюту по своей карте?

Не может, но эта функция в планах. Сейчас переключать валюты карт может только владелец счета — в своем мобильном банке или личном кабинете.

Владелец дополнительной карты в мобильном банке будет видеть счет, к которому привязана его карта, и лимит, установленный для него по этому счету.

Как пополнить мультивалютную карту. Куда попадут деньги

Если пополнение происходит по номеру карты: вы вносите в долларах (через банкомат или переводом), доллары поступают на долларовый счет.

Причем неважно, какой именно счет активен. Даже если Активен рублевый, деньги все равно поступят на долларовый

Если счет в долларах не активирован вами, то деньги поступят на рублевый счет по курсу обмена на момент пополнения.

При пополнении по номеру счета или договора: сумма поступает в валюте, которую вы переводите (вносите). Если счет рублевый, а валюта вносится в долларах, евро, фунтах, то произойдет конвертация и деньги поступят в рублях.

Где посмотреть номер счета?

Реквизиты счета находятся в меню “О счете” – “Реквизиты”.

Валютная карта банка Тинькофф

Основная валютная карта Тинькофф – Tinkoff Black.

Ознакомьтесь с условиями валютной карты, прежде чем заказать ее в Тинькофф

Доступная валюта:

- Доллары;

- Евро;

- Фунты стерлингов.

Есть возможность сделать карту Тинькофф мультивалютной и оперативно менять валюту на нужную в реальном времени. Это делает удобным использование валютной карты Тинькофф за границей, а также сохраняет деньги при изменении курса.

Подключение мультивалютности доступно в личном кабинете Тинькофф Банка через мобильное приложение или интернет-банк. Достаточно авторизоваться, зайти во вкладку действий и выбрать опцию. Тарифы и условия по имеющейся карте при этом сохраняются прежними.

Переход между счетами тоже реализуется в личном кабинете клиента. Операции подтверждаются СМС-кодами. Если интернета под рукой нет или алгоритм настройки непонятен – можно воспользоваться услугой оператора горячей линии – он переведет карту в нужную валюту.

Рассмотрим условия валютной карты Тинькофф, действующие на данный момент.

Условия обслуживания

Валютные карты Тинькофф Black, в отличии от рублевого аналога (может требовать ежемесячной оплаты), обслуживаются бесплатно.

Прочие условия обслуживания валютной карты таковы:

- Не снимается комиссия за внутрибанковские переводы, межбанковские – 15 $/€.

- Обналичивание средств от 100 до 5 тыс. у.е. в любом банкомате Тинькофф или партнеров – бесплатно. Меньшая сумма снимается с комиссией 3 $/€. При изъятии большей суммы через партнеров – 2% (мин.3 $/€).

- Валютная карта банка Тинькофф в валюте картсчета суммой до 10 тыс. пополняется бесплатно (за большее пополнение снимется 2%), в отличительной валюте – первые 4 мес. комиссий нет, с 5-го – 0,01 $/€ за операцию.

- Оповещения по всем операциям – 1 у.е./мес.

Ничего не платится за СМС-информирование (пополнение карты, операции в интернет и мобильном банке) и мобильный банк. По окончании срока действия валютные карты Тинькофф перевыпускаются бесплатно, за неплановый перевыпуск по инициативе держателя карты придется заплатить 10 у.е.

Скачать

Условия обслуживания дебетовой валютной карты Тинькофф в долларах.pdf

Кэшбэк и процент на остаток

По валютной карте банка Тинькофф, так же как и по обычной дебетовой в рублях, начисляется кэшбэк:

- 1% по всем покупкам;

- 5% по выбранным повышенным категориям (устанавливается клиентом самостоятельно раз в квартал);

- 3-30% вернется при оплате у партнеров Тинькофф и по спец.предложениям.

Если валютной картой банка Тинькофф пользоваться (совершить хоть одну покупку за месяц), но при этом сохранять остаток суммой до 10 тыс. $/€ – будет насчитываться 0,1% годовых.

На сумму превышающую указанную, процент начисляться не будет. Процент равен нулю и в случае отсутствия хотя бы одной операции за расчетный период.

Условия начисления кэшбэк на остаток средств по валютной карте Тинькофф

Условия начисления кэшбэк на остаток средств по валютной карте Тинькофф

Как сделать платежный инструмент Тинькофф мультивалютным

Если вы приняли решение заказать мультивалютную карту от описываемой банковской структуры, то вам потребуется действовать следующим образом:

- В самом начале необходимо посетить сайт рассматриваемой банковской структуры и оформить заказ на изготовление дебетового платежного инструмента.

- Далее необходимо дождаться рассмотрения вашего запроса на получение дебетовой карты и согласовать с сотрудником банковской структуры время ее доставки.

- На следующем этапе вам потребуется зайти в личный кабинет онлайн-сервиса описываемой банковской структуры и заполнить анкету, внеся в нее необходимые личные данные, также информацию о месте своей работы и размере заработной платы. Также в специальные поля необходимо внести свои контактные данные.

- Затем вам потребуется дождаться звонка от сотрудника описываемой банковской структуры и во время разговора заявить ему о том, что вы желаете, чтобы заказанный вами платежный инструмент был мультивалютным.

- После того, как заказанный вами платежный инструмент будет доставлен, вам останется лишь выполнить процедуру его активации.

Отдельного упоминания заслуживает тот факт, что заказать мультивалютный платежный инструмент от описываемой банковской структуры можно и при помощи приложения Тинькофф. Приложение для мобильных устройств от описываемой банковской структуры, по сути, является аналогом онлайн-сервиса.

Вам полезно будет узнать о том, что при помощи приложения вы можете сразу же заказать мультивалютную карту. Также можно заказать обычный дебетовый платежный инструмент и сделать его мультивалютным уже после получения. В этом случае после получения и активации платежного инструмента вам потребуется выполнить следующие действия:

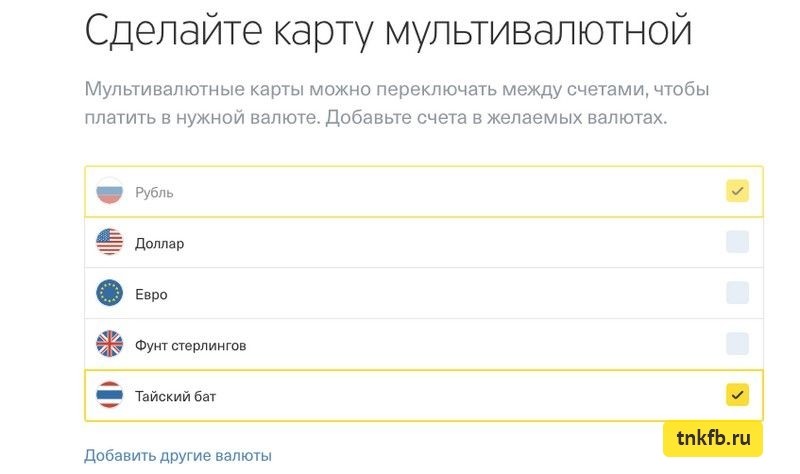

- В первую очередь необходимо запустить приложение Тинькофф на своем мобильном устройстве и перейти в раздел с доступными вам платежными инструментами.

- Далее от вас потребуется выбрать нужную карту и в контекстном меню выбрать опцию «Действия».

- В новом меню вам необходимо отыскать и выбрать команду «Сделать карту мультивалютной».

- На завершающем этапе от вас потребуется выбрать дополнительную валюту счета и подтвердить совершенные вами действия при помощи специального кода, который будет выслан в СМС-сообщении на ваш смартфон.

Мультивалютный вклад в Тинькофф Банк

Для своих вкладчиков Тинькофф предлагает единый депозитный счет, максимально комфортные условия и выгодную ставку по процентам.

Основные условия

- Депозит открывается по желанию клиента в рублях, евро, долларах или фунтах.

- Минимальная сумма вклада составляет 50 тысяч российских рублей или 1000 – в другой валюте.

- На одно имя допускается оформление 8 мультивалютных вкладов.

- Возможно ежемесячное начисление процентов на карту или их капитализация.

- Дополнительно к вкладу выдается карта Black Edition, которая обслуживается бесплатно в течение всего периода действия счета.

- В случае досрочного закрытия договора и блокировки депозитного счета начисления составят 0,1%.

Пополнение депозита

Мультивалютный вклад является пополняемым. Клиент в любое время в течение всего оговоренного в договоре срока может инвестировать деньги на счет. Период, на который возможно открыть депозит, может составлять три или шесть месяцев, год или два.

Для пополнения депозита существует несколько способов:

- перевод денежных средств с карты другого банка;

- перевод наличной суммы через партнеров Тинькофф – Золотую Корону, Евросеть, Элекснет или систему «Контакт»;

- зачисление денежной суммы через кассу любой другой финансовой компании;

- перевод с карты Black Edition (с дебетовой бесплатно, а с кредитки будет снята комиссия).

Возможно пополнение только одной валюты, напримкр евро, или же сразу всех. Во втором случае будет автоматически произведена конвертация внесенных средств согласно установленному банком курсу обмена.

По условиям Тинькофф пополнение вклада лимитировано. За месяц допустимо внести не больше 300 000 рублей. Если установленный лимит превышен, придется заплатить 2% комиссии. Такой ситуации можно избежать, пополнив депозит на более значительную сумму через партнеров Тинькофф. В этом случае комиссия не берется. Условие соблюдается, если на протяжении следующего месяца со счета не будут сниматься деньги. Вкладчик, который вначале пополнит депозит, а затем снимет даже самую маленькую сумму, автоматически потеряет 2% с вклада.

Частичное снятие

По истечении 60 дней с момента открытия депозита клиент может снять часть вложенных денег. Обналичиваемая сумма должна быть не меньше 15 тысяч рублей или 500 евро, долларов, фунтов. Если сам счет не блокируется, то процент на полученную часть денег составит 0,1%. На оставшиеся вложения будет начисляться изначально выбранная ставка.

Проценты по вкладу

При размещении валютных вкладов Тинькофф на срок от 3 до 5 месяцев клиент получит 6,16% на рублевый и 0,7% на долларовый счет. Если договор заключить на 6-11 месяцев, то прибыль в рублях составит 9,38%, а в долларах – 1,5%. На 12 месяцев – соответственно 8,84% и 2,01%, а двухлетняя инвестиция принесет дополнительно 8,83% от суммы в рублях и 1,98% от валюты. На открытые вклады в евро и фунтах стерлингов устанавливается ставка в 0,7%. Для годового депозита она составит 0,9%, а для двухлетнего – 0,86%.

Есть еще одно выгодное предложение от Тинькофф, которое позволит поднять процентную ставку, – срочный вклад. Если в процессе открытия мультивалютного счета указать, что пополнение депозита планируется в первый месяц, то в договоре автоматически будут просчитаны повышенные ставки. Это касается счетов, открытых в рублях и долларах.

В какой валюте можно открыть мультивалютную карту Тинькофф

У карты от Тинькофф Банка предусматривается наличие четырех основных валют: рубли, доллары США, евро и фунты стерлингов. Как уже было отмечено, помимо этих валют держатель открывает счета еще в 26 валютах самых разных стран мира. В их числе:

- Норвежская крона (NOK).

- Тайский бат (THB).

- Азербайджанский манат (AZN).

- Дирхам (AED).

- Белорусский рубль (BYN).

- Индонезийская рупия (IDR).

- Чешская крона (CZK).

- Турецкая лира (TRY).

- Китайский юань (CNY).

- Грузинский лари (GEL).

- Казахский тенге (KZT).

- Новый израильский шекель (ILS).

- Польский злотый (PLN).

- Индийская рупия (INR).

- Вьетнамский донг (VND).

- Японская иена (JPY).

- Швейцарский франк (CHF).

- Болгарский лев (BGN).

- Венгерский форинт (HUF).

- Сингапурский доллар (SGD).

- Канадский доллар (CAD).

- Армянский драм (AMD).

- Шведская крона (SEK).

- Гонконгский доллар (HKD).

- Австралийский доллар (AUD).

Отключать мультивалютность не требуется. Достаточно в приложении выбрать ненужные счета, и воспользоваться кнопкой “Скрыть”. При их повторной надобности таким же образом валютные счета можно открыть.

Мультивалютность считается неотключаемой опцией, поэтому не предусматривает отмены. Для удобства все ненужные счета и валюты можно скрыть. Делается это через приложение или личный кабинет: достаточно выбрать конкретный счет, нажать и воспользоваться опцией скрытия.

Выгода от использования мультивалютной карты очевидна. Особенно она полезна для тех пользователей, которые по долгу службы или по личной инициативе часто ездят за границу России. К примеру, при нахождении в США они включают американский доллар по счету, в ОАЭ — дирхам, в Таиланде — бат. При этом опция cashback распространяется только на рубли, доллары, евро и фунты. По остальным валютам получение прибыли с покупок не пока предусматривается.

Переоформление на моновалютную карту

Такой услуги Тинькофф банк не предусматривает. Если вы открыли валютные счета, то закрыть их не получится. Вы можете выбрать карты для каждой валюты, привязать их к соответствующим счетам и больше не переключать валюту.

Мультивалютный вклад Тинькофф: условия и проценты

В Тинькофф предусмотрен мультивалютный вклад, который может открыть любой клиент, у которого есть карточка этого банка. Для открытия, необходимо войти в раздел «Вклады» и выбрать новый продукт, а также вид валюты.

Условия

Важно проводить эту операцию тогда, когда на счету уже есть деньги, которые будут переводиться на вклад, потому что система спросит, какую сумму отправить на новый счет. Условия банковского обслуживания:

- Для доллара процентная ставка варьируется от 0,1 до 1,5%.

- Проценты, если вклад в евро или в фунтах — от 0,1 до 0,4%.

- Срок: от 3 месяцев до двух лет.

Чтобы получить максимальную процентную ставку по вкладу, необходимо пополнять счет только первый месяц после открытия.

Как пользоваться

Управлять мультивалютной карточкой или вкладом можно из личного кабинета на виртуальном портале или в приложении. Если требуется перебросить деньги между л/с, достаточно создать операцию, и указать путь отправки и номер счета, с которого сервис произведет списание. Шаги:

- зайти в приложение;

- выбрать пункт «Пополнить»;

- выбрать счет списания пополнения;

- указать сумму перевода.

Чтобы провести пополнение из сторонних ресурсов, достаточно указать номер счета. Если вносятся рубли на мультивалютный л/с или вклад, то система автоматически проведет конвертацию.

Особенности мультивалютного счета

Сам по себе мультивалютный счет обслуживается по особому тарифному плану, благодаря которому реализуется использование нескольких денежных единиц одновременно.

А вы знали, что если у клиента нет мультивалютного пластика, то он не сможет оформить мультивалютный вклад?

Выделим главные особенности данной формы счета:

- Использование нескольких валют одновременно;

- Отсутствие стоимости за обслуживание депозитного счета;

- Невозможность пополнения в процессе действия вклада;

- Возможность частичного снятия денежных средств в процессе обслуживания вклада при выборе «Смартвклада»;

- Возможность расторжения соглашения до окончания срока обслуживания без потери процентов;

- Максимальное количество открытых вкладов составляет 8;

- Максимальный лимит денежных средств, положенных на счета, может составлять 100 миллионов рублей;

- При открытии вклада клиент получает бесплатный дебетовый пластик.

Важно заметить – обслуживание мультивалютного счета осуществляется на бесплатной основе только в случае наличия хотя бы одного из следующих параметров:

- Минимальная сумма вклада – 30 тысяч рублей или 1000 долларов и евро;

- Наличие оформленной задолженности в Тинькофф банке;

- Включение льготного обслуживания в договор еще до его подписания;

- Наличие расчетного счета с общей суммой от 30 тысяч рублей или от 1 тысячи долларов и евро.

Как пополнить мультивалютную карту

Чтобы пополнить мультивалютную карту, нужно пополнить соответствующий ей валютный счет. Самый простой способ пополнить валютный счет — это сконвертировать имеющиеся у вас рубли с рублевого счета на валютный.

Заходим в валютный счет и нажимаем «Пополнить» — «С моего счета» и выбираем рублевый счет. Если указать сумму, сразу увидите курс:

Пополнение наличными долларами и Евро

В банкомате Тинькофф

Если у вас есть наличная валюта (доллары или евро), вы тоже можете их положить на свою карту (счет в нужной валюте). Например, у вас доллары.

Сначала нужно привязать одну из карт к счету в долларах. После этого ваша карта становится долларовой. Теперь надо найти банкомат Тинькофф, который принимает доллары, это можно сделать в мобильном приложении. Дальше — едете в банкомат и пополняете вашу долларовую карту зелеными американскими президентами.

С наличными Евро — то же самое. В крупных городах валютные банкоматы Тинькофф — есть. Главное тут — заранее привязать карту к нужному счету и не ошибиться, деньги зачислятся на тот счет, к которому привязана карта.

У партнеров

У банка Тинькофф для пополнения карт всегда были партнеры. И некоторые их них позволяют пополнять валютные карты долларами и Евро.

Contact — валюта — до 5000$ (обратите внимание, можно внести доллары на долларовый счет), рубли без ограничений. Юнистрим — до 5000 долларов или 4000 евро

Рубли до 900000 за раз.

Как обменять валюту на рубли

В обратную сторону — то же самое, достаточно пополнить рублевый счет с валютного, выбрать сумму, курс обмена будет указан внизу:

Курс продажи валюты банком видно перед операцией обмена

Для разных операций у банка в каждый момент времени разные курсы, они приводятся на странице https://www.tinkoff.ru/about/exchange/ и могут меняться несколько раз в сутки. В рабочее время спред (разница курсов) минимальная, в выходные и нерабочее время спред больше.

Например, в воскресенье спред по доллару составил 2.90 рубля, продажа 62.6 при курсе ЦБ на пятницу — 61,2632, т.е. примерно +2% к курсу ЦБ. Поэтому, чтобы купить валюту, лучше дождаться буднего дня. Самый выгодный обмен — с 10:15 до 18:45 (MSK) по рабочим дням, 0.5-0.6 рубля. В остальное время спреды обычно раздвигаются пошире:

Какие валюты доступны для подключения к карте

Доступны 30 валют:

- российские рубли

- американские доллары

- евро

- английские фунты стерлинги

- тайский бат

- дирхам (ОАЭ)

- белорусский рубль

- индонезийская рупия

- чешская крона

- турецкая лира

- китайский юань

- грузинский лари

- казахский тенге

- новый израильский шекель

- польский злотый

- индийская рупия

- вьетнамский донг

- японскую иену

- швейцарский франк

- болгарский лев

- венгерский форинт

- сингапурский доллар

- канадский доллар

- армянский драм

- шведская крона

- гонконгский доллар

- австралийский доллар

- южнокорейская вона

- азербайджанский манат

- норвежская крона.

Можно подключать все сразу, а можно только те, которые вам будут нужны и вы будете ими пользоваться. В любой момент можно подключить нужную дополнительно.

У клиентов Тинькофф Банка также есть возможность подключать мультивалютную карту к Apple Pay, Samsung Pay и Google Pay.

Обмен валюты с мультикартой Тинькофф

Чтобы приобрести нужное число денежных знаков с помощью мультивалютной карты Tinkoff, необходимо:

- нажать на название нужного счета в валюте;

- выбрать меню Пополнить;

- указать, с какой карты или вклада будут списаны деньги;

- вписать сумму;

- нажать Перевести и подтвердить операцию кодом из смс или push-уведомления.

Курс при покупке по мультикарте Тинькофф банка «замораживается» на две минуты. Если вы не успели завершить операцию, то придется обновлять его вручную.

При продаже валюты действует тот же алгоритм. Вам нужно выбрать рублевый счет и нажать Пополнить, а в качестве объекта списания денег указать валютный. Курс также фиксируется на две минуты.

Никаких дополнительных комиссий за перевод банк не взимается.

Плюсы и минусы мультивалютной дебетовой карты

![]()

В современном мире с глобальной экономикой мультивалютная дебетовая карта Тинькофф Блэк не является продуктом для избранных. С развитием онлайн-магазинов практически каждый совершает покупки за границей, даже если никогда не ездит за границу. Платить при этом выгоднее именно в валюте продавца. Но перед заказом надо обязательно оценить плюсы и минусы мультивалютной карты.

Преимущества

Плюсы мультивалютной карточки от Tinkoff:

- Большой выбор валют. Открыть счет и привязать к нему свою мультивалютную карту можно в более чем 30 мировых валютах (в том числе, в юанях, йенах, франках, фунтах, дирхамах и тд).

- Исключение потерь из-за роста курса валюты. В промежуток времени от авторизации операции до проведения ее по счету курс может меняться и если он вырастет, то при проведении платежа в рублях банк спишет разницу. Дебетовая мультивалютная карта Тинькофф подобную ситуацию помогает исключить. Средства на ней блокируются в валюте, выбранной клиентом.

- Возможность купить валюту по выгодному курсу. Дебетовая карта Тинькофф в разных валютах списывает средства с соответствующего, выбранного клиентом счета. Приобрести доллары, евро и другие национальные валюты для пополнения счета можно в онлайн-банке. Курс при этом будет выгоднее, чем при конвертации в платежной системе.

- Нет необходимости декларировать наличные при поездках в другие страны. Таможенные службы не контролируют, сколько денег ввозится на картах. Валюта карточного счета при этом не играет никакой роли. Если потребуются наличные их можно снять в любом банкомате мира без комиссии, если сумма операции больше 3 тыс. р.

- Дополнительный доход. На остаток собственных средств клиент получает проценты при выполнении простых условий. А также банк выплачивает кэшбэк по мультивалютной карте в размере 1-5%, а у партнеров – до 30%.

- Экономия на ежемесячной плате. Стоимость обслуживания оплачивается клиентом за 1 карточку. Этой комиссии можно избежать, поддерживая остаток на рублевом счете более 30 тыс. р., открыв вклад или получив кредит. Либо подключив специальный тариф (подробнее как это сделать читайте в обзоре карты).

- Возможность оформить мультивалютную карту для премиальных клиентов. Тинькофф Black Edition дает дополнительные преимущества: выгодный процент на остаток, бесплатная страховка в путешествиях, проход в бизнес-залы, консьерж-сервис и тд. Выгодна для тех, кто хранит в банках от 3 млн. рублей или тратит по картам от 200 тысяч рублей. В данном случае, обслуживание будет бесплатным.

Недостатки

У каждого продукта есть преимущества и недостатки. Не является исключением и мультивалютный пластик Tinkoff Black. Из минусов у него можно отметить следующие моменты:

- Возможность выбрать только дебетовый продукт. Разные валюты на одной карте Тинькофф для кредиток не предлагает.

- Невозможность выбрать программу лояльности. Несколько валют на одной карте позволяет объединять только дебетовая карта Тинькофф Блэк с кэшбэком.

- Наличие ежемесячной платы. Кэшбэк и разница в курсах за 1-3 месяца активного использования легко окупают не только месячное, но и годовое обслуживание карточки. А при выполнении простых условий и вовсе не будет ежемесячных комиссий.