Комиссия за снятие наличных в втб

Содержание:

Условия обслуживания кредитной карты ВТБ

Формально, кредитная карта ВТБ предполагает платное обслуживание в размере 249 рублей в месяц (2988,00 рублей в год). Однако банк уточняет, что эту сумму нужно будет оплачивать только в том случае, если клиент не выполняет условий банка и не использует карту. Если выполнять требования, то платить за использование карты не потребуется. С другой стороны, если клиент пользуется заемными средствами, возвращать долг и выплачивать проценты все равно будет необходимо. Так, стандартной ставкой по кредиту является 26% годовых. Условно, если взять в кредит 10 тысяч рублей, то вернуть придется порядка 12,6 тысяч рублей. В то же время, процентную ставку можно снизить до 16% годовых, если сумма расходов по карте в месяц составит более 75 тысяч рублей и клиент подключит специальную программу «Заемщик». В последнем случае переплата за год (если рассматривать указанный выше пример) составит всего 1600,00 рублей.

Бесплатное обслуживание карты ВТБ

Для того, чтобы обслуживание карты стало бесплатным, нужно ежемесячно тратить более 5 тысяч рублей. Это достаточно небольшая сумма. Большинство семей тратит больше денег на покупку продуктов питания в течение 1 месяца, так что особых проблем возникнуть не должно. Для пенсионеров действует упрощенная система: если на счет клиента пришла хотя бы 1 копейка пенсии, карта автоматически становится бесплатной на следующий месяц. Нужно учитывать тот факт, что при оформлении платежного средства 249 рублей заплатить все равно придется, но, если условия бесплатного обслуживания выполняются, в конце месяца эта сумма поступит на счет клиента в качестве возврата.

Платные услуги в пакете

У рассматриваемой кредитной карты есть еще и отдельные платные услуги, однако пользоваться ими не обязательно:

- Выпуск 6-й дополнительной карты: 500 рублей. При этом, до 5 дополнительных карт можно оформлять абсолютно бесплатно. Редко когда требуется больше.

- Если карта утеряна или по какой-то причине перестала работать, можно заказать срочный перевыпуск. Это обойдется клиенту в 50 рублей.

- Пакет «СМС-оповещения» — 59 рублей.

- Уточнение баланса при помощи стороннего банкомата: 50 рублей за каждый запрос.

Следует учитывать еще и тот факт, что при снятии наличных средств в банкомате или кассе банка с клиента взимается дополнительная комиссия в размере 5,5% от суммы, но не меньше 300 рублей. Кроме того, если выбран вариант с получением средств в кассе и сумма меньше 100 тысяч рублей, то к 5,5% придется добавить еще и 1 тысячу рублей. Например, снимая в банкомате 10 тысяч рублей, клиент заплатит комиссию в размере 550 рублей. А если он будет снимать средства через кассу банка, то сумма комиссии будет равна уже 1550 рублей.

Сколько выдадут по дебетовой карточке?

Если у человека все-таки возникла необходимость в получении более крупной суммы, превышающей ограничения, он может обратиться в банк и попросить ВТБ выдать ему деньги. Это можно сделать при наличии паспорта и карточки или карточек, с которых желают снять средства. Банк должен точно знать, что деньги будут выданы именно владельцу пластика, и что ими не завладеет мошенник.

«Превышен лимит выдачи наличных» — такую надпись может выдать банкомат ВТБ держателю пластиковой карты. Это означает, что суточный или месячный лимит уже превышен и для получения средств придется пойти другими путями. Пытаться снять деньги в других банкоматах не стоит, надпись будет везде высвечиваться, ведь ограничение распространяется на карточку, а не на пункт выдачи денежных средств. И даже в сторонних банкоматах человеку будет отказано в осуществлении операции по снятию нужной суммы.

Ограничение по снятию денег в банкоматах и кассах ВТБ установлено с целью безопасности. В случае завладения чужим пластиком мошенник не сможет сразу снять всю доступную сумму, а частое снятие вызовет у банка вопросы и он заблокирует карточку, пока ее владелец не подтвердит личное снятие денег с карты.

Для получения обычно потребуется только паспорт, если сумма выдается со вклада или с личного счета. В отдельных случаях банк может потребовать предоставления документов, подтверждающих легальность поступившей крупной суммы. Например, при покупке недвижимости придется предоставить договор купли-продажи.

В реальности, чтобы получить большую сумму, нужно заказывать ее за несколько дней. Это правило действует во всех банках. Различие заключается только в сроках и в суммах. Рассмотрим подробнее, зачем нужно заказывать наличные деньги для получения, как нужно заказывать и что для этого нужно?

Банк может принять любую сумму на хранение в любое время. При этом, на принимаемую сумму не накладываются практически никаких ограничений в виде лимитов или комиссий. А вот процедура получения денег из банка гораздо сложнее: придется оплачивать комиссию, если сумма превышает определенный порог, и ждать, пока нужная сумма появится в отделении. Таким образом, ситуация, когда клиент приходит в банк и ему сразу же выдается крупный объем наличности в двух чемоданах, это всего выдумка сценаристов кинофильма.

Что такое «Браво» и за что начисляются баллы

Для начала давайте разберемся с основными условия карты, которые предлагает ВТБ. Мультикарта предоставляет следующие возможности:

- Льготный период 101 день без начисления процентов за использованные кредитные средства. Распространяется как на покупки, так и на переводы и снятие наличных.

- Максимальный кредитный лимит — 1 млн ₽. Рассчитывается банком ВТБ индивидуально в зависимости от статуса клиента и его финансовых возможностей.

- Возможность подключения 1 из 6 опций, расширяющих базовые возможности карты.

- Ставка Мультикарты по истечению 101 дня без начисления процентов — 26% годовых.

- Возможность бесплатного обслуживания.

На первый взгляд все условия привлекательные и кроют в себе никаких «подводных камней». Но давайте разберемся более подробно.35 852 заявки за 30 дней

41 359 заявок за 30 дней

8 782 заявки за 30 дней

Tinkoff Black

Для сравнения можно ознакомиться с условиями, которые предлагаются обладателю карты Тиньков Блэк, это довольно длинный список:

- Высокий кэшбэк – на некоторые категории товаров до 30%;

- Обналичивание без оплаты услуги в любой стране.

Обслуживание счета стоит 99 рублей в месяц, но у клиента есть шанс эту сумму не платить:

- Для этого достаточно открыть вклад на сумму не менее 50000, 1000 долларов или евро.

- Клиент воспользовался кредитным продуктом и платит без просрочек и пропусков

- На счету должно быть как минимум 30000 рублей (1000 долларов или евро).

Платить комиссию за наличные не придется, если снимать суммы четко в указанных банком рамках: 3000-150000 – бесплатно.

До 3000 – выплачивается 90 рублей, больше 150000 – 2% от суммы.

Для контроля состояния счета клиент может подключить полный пакет СМС. Это сообщения обо всех операциях и расходах.

Партнеры ВТБ

С развитием крепких партнёрских отношений с другими банками, нет необходимости разыскивать офис, чтобы обналичивать средства в банковской кассе или банкомате. Это можно сделать в филиалах или терминалах партнёров ВТБ.

Ими являются:

- Банк Москвы – начал с 2016 г. сотрудничество.

- Почта Банк – организовали ВТБ и компания Почта России. Основой объединения стал Лето Банк.

- ТрансКредитБанк – с 2013 года в составе группы.

По пластиковым картам Visa, MasterCard клиенты получают деньги без комиссии в банкоматах партнёров.

Сбербанк является одним из главных партнеров. Физическим или юридическим лицам – клиентам ВТБ – предлагаются: кредиты, беспроцентный выпуск карт, кассовые операции, аренда депозитных ячеек, терминалы.

Это интересно: Военная карта ВТБ (видео)

Как снять деньги с карты ВТБ без комиссии – все способы

Если вы не желаете переплачивать за обналичивание денег с пластика, выданного ВТБ, то есть несколько вариантов для снятия денег без дополнительных сборов. Комиссии можно избежать, если знать – где и как снять деньги бесплатно. Разберем все возможные варианты:

- Банкоматы и кассы подразделений ВТБ – все дебетовые карты банка;

- Использование банкоматов банков-партнеров – только дебетовые карточки;

- В банкоматах ВТБ для кредитной карты «Мультикарта» первые 7 дней с момента ее получения, в сторонних банках – проценты вернутся в виде кэшбэка.

Банкоматы и офисы ВТБ – снять с карты без комиссии

Во всех банкоматах суть операций по снятию денег с карты однотипна, у каждого банка могут лишь отличаться интерфейсы. Доступ к банкоматам ВТБ круглосуточный, снять деньги можно с любого типа карты. Эти терминалы принимают карточки платёжных систем МИР, MasterCard, VISA. Схема работы с банкоматом:

- Вставьте карту в картридер, и активируйте ее – введите PIN-код;

- В открывшемся меню на экране банкомата выберите «Снять наличные»;

- Выберите тип счета – «Текущий»;

- На экране появится несколько сумм, которые вы можете снять – кликните на нужную, если нужной суммы нет, кликните «Другая сумма», и введите необходимый размер для снятия наличных, подтвердите операцию;

- Заберите карту из устройства, заберите чек, и возьмите свои деньги.

Важно! Снять наличные деньги с дебетовой карты без комиссии клиенты ВТБ могут в собственных банкоматах и кассах ВТБ, а также в банкоматах банков –партнеров – Банк Москвы и Почта Банк

Как снять деньги с карты ВТБ без комиссии в банках партнерах

Большинство российских банков подписывают партнерские соглашения с другими кредитными учреждениями. Когда такие соглашения есть – это снижает финансовую нагрузку для клиентов при переводах денег между такими банками, или делает незатратным снятие наличных в партнерских банкоматах.

Несмотря на то, что у ВТБ на 2020 год присутствует более 4 000 банкоматов по стране, не всегда они расположены удобно для клиентов. Но вы сможете воспользоваться услугами банков-партнеров, если в вашем регионе они есть. Банки партнеры позволяют снимать средства с карты в их банкоматах без удержания комиссии.

На текущий момент таких банков, которые одновременно входят в группу компаний ВТБ всего два:

- Банк Москвы;

- Почта Банк.

В странах ближнего зарубежья – Украине, Беларуси, Казахстане, Азербайджане, Армении и Грузии в банкоматах ВТБ вы снимите деньги с дебетовой карты также без комиссии.

Оцените, пожалуйста, публикацию:

Комиссия за снятие наличных с карт ВТБ24

Расскажем подробнее, какой лимит и процент за снятие наличных средств предусмотрен для каждого из типов клиентских карточек банка ВТБ24. И здесь следует быть внимательным, ведь нередко, «подсаживая на пластик» потенциального клиента, сотрудники кредитной организации попросту умалчивают о комиссии за снятие денег в банкомате, а иногда попросту вводят в заблуждение, уверяя, что никаких комиссий за получение наличных не предусмотрено.

В статье мы рассмотрим три основных и, пожалуй, наиболее распространенных среди клиентов вида кредиток. Итак, к ним относятся:

Классическая кредитная карта

За обналичивание средств в рамках кредитного лимита карты ВТБ24 назначается ставка в размере 5,5 % от суммы снятия, начиная от 300 рублей . Если на карте, помимо заемных имеются, и собственные средства держателя, то комиссия за их снятие в банкомате эмитента будет равна нулю. В чужом банке при снятии суммы свыше 300 рублей с клиента спишут 1% .

Предусмотренный лимит на снятие наличных с кредитки подобного вида составляет: 100 тысяч рублей ежедневно и 1 миллион рублей в месяц

Важно учитывать этот момент при планировании своих трат

Золотая кредитная карта ВТБ24

Лимит по этой карте вдвое выше, чем в предыдущем варианте. Установленный процент за снятие наличных с кредитной карты ВТБ 24 в этом случае равен 5,5 % при сумме как минимум в 300 рублей . Собственные средства в банкомате ВТБ24 можно снять без каких-либо комиссий. При обращении к услугам стороннего банка комиссия также составит 1% от любой суммы свыше 300 рублей.

С Золотой карты ВТБ24 можно снимать не более 200 тысяч рублей в сутки и до 2 миллионов рублей в месяц.

Платиновая кредитная карта ВТБ24

Комиссия за снятие средств кредитного лимита для держателя платиновой карты ВТБ 24 составит 5,5 % от снятой суммы свыше 300 рублей . Получение личных сбережений с карты ВТБ 24 бесплатное, но сторонние банки устанавливают комиссию, равную 1% от снятой суммы размером более 300 рублей.

Также установлен предел возможных снятых средств — 300 тысяч рублей в день и 3 миллиона рублей в месяц.

Снятие наличных

Хранить средства на пластике выгодно и безопасно. Но бывают ситуации, когда без наличных не обойтись. Снять деньги с мультикарты можно несколькими способами:

- Банкоматы любого банка;

- Кассы в отделениях ВТБ и других финансовых организациях.

|

|

||||

|

|

||||

При этом, банк установил лимиты на снятие наличных. Они достаточно лояльны. За 24 часа клиент может обналичить 350 тысяч рублей. В месяц кэшем доступно 2 миллиона. При превышении порога расходования средств по дебетовым картам комиссионный сбор возвращается кэшбеком в следующем за операцией месяце.

Где можно снять деньги с карты ВТБ

Клиентам ВТБ доступны самые разные способы обналичивания. Наибольшей популярностью, что вполне логично, пользуются те из них, которые не предусматривают взимание комиссии. Именно они в первую очередь интересуют владельцев карточек банковского учреждения.

Без комиссии

В настоящее время возможность снять деньги с карточки без комиссий и процентов предоставляет своим клиентам как сам ВТБ, так и многочисленные банки-партнеры ВТБ, входящие в структуру финансового холдинга. Таковыми в разное время стали:

- ВТБ 24;

- Банк Москвы;

- Транскредитбанк;

- Почта Банк.

Каждая из перечисленных организаций предлагает владельцам карточек ВТБ обналичить собственные средства в кассах или банкоматах без взимания комиссии. Речь в данном случае идет только о дебетовых пластиках или собственных средствах клиентов, размещенных на кредитках.

Более того, банк предлагает обладателям дебетовой Мультикарты ВТБ уникальную и крайне выгодную возможность снимать средства в банкоматах других банков. При этом комиссия, которая взимается за подобные операции, может быть возвращена владельцу пластика, сделав операцию бесплатной для него. Главное условие для получения такого своеобразного кэшбэка – ежемесячный размер покупок с использованием всех продуктов ВТБ на сумму от 75 тыс. руб.

ВТБ стал первым банком в России, который предложил владельцам карт такие выгодные условия обналичивания. Логичным следствием этого стало увеличение количества пользователей карточных продуктов финансовой организации. Еще одним важным плюсом возможного сотрудничества стало вступление банка в СБП, как сокращенно называется созданная Центробанком страны Система быстрых платежей. Она позволяет совершать переводы внутри СБП по номеру карты или телефона получателя средств без комиссии. В сочетании с выгодными условиями обналичивания это открывает перед обладателями карточек нескольких разных банков новые возможности по снятию наличных.

С комиссией

Взимание комиссии предполагается при обналичивании средств с карты ВТБ в терминалах и банкоматах других банков, которые не входят в холдинг. Это в равной степени касается как дебетовых, так и кредитных пластиков учреждения.

Нужно учитывать тот немаловажный факт, что при обналичивании с кредитки с использованием заемных средств банковского учреждения клиенту придется заплатить дополнительно, независимо от того, каким банкоматом или устройством самообслуживания он пользуется. Такой подход к ценообразованию предоставляемых услуг используется не только ВТБ, но и всеми другими отечественными банками.

Условия кредитной карты 110 дней, проценты за пользование

| Условия по кредитной «карте возможностей» ВТБ | |

| Лимит суммы | до 1 млн. ₽ |

| Длительность льготного периода (без процентов) | 110 дней |

| Процентная ставка за пользование кредитом в льготный период, годовых | 0% |

| Ставка по кредиту на оплату товаров и услуг вне льготного периода (при нарушении условий) | от 14,9% |

| Ставка по кредиту на снятие наличных | от 34,9% |

| Нижний предел суммы ежемесячных выплат по основному долгу (снятой с карты) | не менее 3% |

| Минимальный ежемесячный платёж по основному долгу | не менее 3% |

| Комиссионный сбор за снятие наличных с карты ВТБ | 0 ₽ — при сумме до 50 тыс. ₽ (в мес.); 5,5% (мин. 300 ₽) — при сумме более 50 тыс. ₽ (в мес.) |

| Сбор за переводы на карты других банков | 5,5% (мин. 300 ₽) |

| Пеня за нарушение графика выплаты задолженности | 0,1% от суммы задолженности в день |

| Кэшбэк за покупки | 1,5% за любые покупки; до 15% за любые у партнёров |

Для заказа карты, нужно отправить онлайн заявку, в течении короткого времени Вам перезвонит сотрудник банка с разъяснениями.

Как действует льготный период и как погашать

В данный период, до 18-00 20 числа каждого месяца необходимо внести ежемесячный платёж (не менее 3%) указанный в выписке.

Платежи приравниваемые к снятию наличных

Операции совершаемые по карте в виде расчётов за товары и услуги фильтруются и разделяются на разные категории, среди которых есть оплаты относящиеся к категории снятия и переводов.

снятиепервые 2 месяца после оформления.

Условия дебетовой Мультикарты

Дебетовая мультикарта привлекательна для тех, кто тратит в месяц не меньше 15 000, расплачиваясь пластиком. Максимальные бонусы от использования банковского продукта доступны при тратах свыше 75 000. Именно от этой суммы начисляется максимальный кэшбэк и процент на остаток по счету.

Кроме возврата средств, доступно:

- Бесплатное смс-информирование;

- Одновременное использование собственных и заемных средств в рамках одного карточного счета;

- Начисление процентов на остаток;

- Личный кабинет на сайте и удобное мобильное приложение для android и ios;

- Снятие наличных без комиссии в банкоматах любых банков;

- Возможность бесплатно открыть до 5 карт одновременно.

Вклад ВТБ на Мультикарту

С помощью мультикарты можно не только тратить деньги, но и откладывать. Держателям дебетового пластика доступен пополняемый вклад «Накопительный счет». Капитализация по нему не предусмотрена. Но при условии ежемесячного пополнения удастся получить неплохие проценты.

Подробности приведены в таблице:

|

|

Отличительные нюансы кредитной карты ВТБ

Для начала разберемся, что собой представляет данный продукт, предлагаемый ВТБ. Он называется Кредитная Мультикарта. Она признана лучшей банковской «кредиткой» за 2017 год по версии портала banki.ru.

За обслуживание банк также не взимает вознаграждение при соблюдении предусмотренных тарифным планом критериев:

- осуществление безналичных покупок на сумму не менее пяти тыс. руб.;

- поступление социальных выплат (в т. ч. пенсий) от 0,01 рубля за последний квартал.

При соблюдении одного из данных критериев вознаграждение банка за обслуживание карты не предусмотрено. За невыполнение данных условий взимается комиссия 249 рублей.

Одно из конкурентных преимуществ ВТБ – отсутствие требования предоставления дополнительных документов при открытии лимита до 300 тыс. руб.

В этом случае банк потребует предоставить лишь паспорт. Если речь идет о предоставлении в долг более крупной суммы, то заемщику следует подтвердить свой доход.

Среди других преимуществ Мультикарты ВТБ выделим:

- предоставление широких возможностей по снятию средств в наличной форме благодаря широкой сети банкоматов;

- использование возможностей быстрого и надежного интернет-банкинга;

- получение интересных скидочных и бонусных предложений от банка и его партнеров.

Процент за снятие наличных с кредитной карты ВТБ

Снять наличные с кредитки ВТБ можно в кассе банка либо через банкомат. И в том, и в другом случае придется заплатить комиссионный сбор за услугу.

- При обналичивании в отделении банка комиссия будет равна 5,5% от выводимой суммы (минимум 300 руб.).

- Если деньги снимаются при помощи «родного» банкомата, то сбор также составит 5,5%, но не менее 300 руб.

В целом кредитной картой выгодно пользоваться для безналичных расчетов. Обналичивание всегда сопровождается высокой комиссией.

Кстати, перевод с кредитной карты ВТБ на дебетовую ВТБ так же облагается комиссией, так как данная операция расценивается, как обналичивание. О том, как выполнить ее в статье:

Можно ли перевести деньги с кредитной карты ВТБ на карту Сбербанка?

Пользование кредитной картой ВТБ достаточно комфортное. К примеру, чтобы перевести деньги с «Мультикарты» на пластиковый продукт Сбербанка, необходимо просто зайти в личный кабинет на сайте ВТБ. Далее действовать так:

- Проследуйте в раздел «Переводы»;

- Укажите номер своей карты, с которой будет происходить отчисление;

- Введите реквизит пластика адресата;

- Вбейте сумму отправления;

- Подтвердите транзакцию командой «Перевести».

Комиссия за данную операцию составит всего 1,25% от размера перечисления, но не менее 30 руб.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

ВТБ привилегии

Карта ВТБ привилегия предоставляет расширенную функциональность владельцу карты.

В список банковских бонусов входят:

- повышенный кэшбэк по программе «Мультибонус»;

- повышенный процент по накопительному счету;

- обмен потраченных рублей на мили;

- экстренный перевыпуск карты;

- экстренная выдача средств.

Владельцам пакета «Привилегия – «Мультикарта» выдается одноименная кредитка.

При соблюдении одного из условий ее обслуживание бесплатно.

В список таковых условий входят:

- от 2 млн рублей на счетах и вкладах;

- от 1оо ооо рублей – оплата картой;

- от 200 000 рублей – перевод зарплаты на карту;

- от 450 млн акций в инвестиционном портфеле ВТБ.

В остальных случаях плата за пакет услуг составит 5 000 р. ежемесячно.

Подключение опции Путешествия

Программа «Путешествия» позволяет обменивать рубли, потраченные при совершении покупок, на мили и другие смежные услуги.

Такие как:

- покупка железнодорожных и авиабилетов;

- бронирование отелей и каршеринг;

- покупка товаров для путешествий и т.д.

Обмен проходит по курсу: 1 рубль = 1 миля.

Опция подключается в мобильном приложении – при выборе соответствующего варианта подписки.

Величина вознаграждения определяется суммой, потраченной на покупки за месяц – по всем карточным продуктам, подключенным к пакету «Мультикарта».

Зачисление работает по следующим правилам:

- распространяется только на покупки, сделанные в пределах России;

- не зачисляется по онлайн переводам и платежам.

Сменить опцию разрешается в любое время. Однако активация произойдет с 1-го числа следующего месяца.

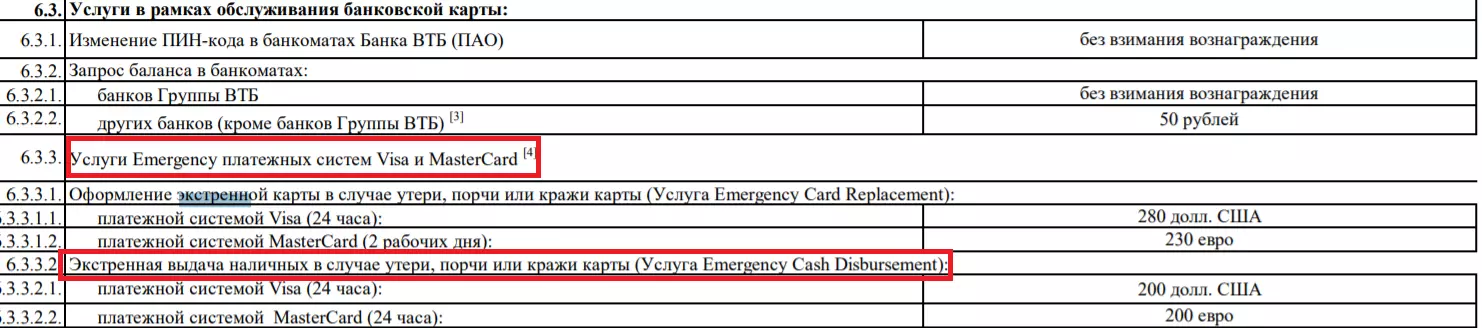

Оформление экстренной карты в случае утери, порчи или кражи карты

Экстренный перевыпуск карты Emergency Card Replacement предусматривает оформление новой карты в кратчайшие сроки.

- Visa: 280 $, выпуск займет 24 часа;

- Mastercard: 280 €, выпуск займет 48 часов.

Экстренная выдача наличных

Экстренная выдача наличных или Emergency cash – это услуга, которая позволяет держателю карты обналичить хранящиеся на ней средства в случае утери пластикового носителя. Банк берет за данную услугу комиссию.

- Visa: 200 $;

- Mastercard: 200 €.

Кредитная карта ВТБ заказать

Чтобы заказать кредитку от ВТБ, не обязательно идти в отделение банка.

Оформление происходит онлайн:

- желаемый кредитный лимит;

- личные данные (пункт можно пропустить при синхронизации с Госуслуги):

- Ф.И.О. и дату рождения;

- сотовый телефон;

- электронную почту.

- Проходит идентификацию по номеру телефона: в всплывающем окне вводится код, полученный по СМС.

После рассмотрения заявки банк отправляет клиенту сообщение с принятым решением.

Рассмотрение заявки занимает от 5 минут до нескольких суток – в зависимости от загруженности.

ВТБ банк кредитная карта выдается в любом удобном для заемщика отделении.

Цифровая кредитная карта возможностей

Банк приступил к выпуску цифровых кредиток в конце 2020 года.

Цифровая карта возможностей ВТБ не имеет физического носителя и активируется через мобильное приложение.

Подать заявку на оформление виртуального карточного продукта, клиент может так же в приложении, где указывает:

- платежную систему (Виза, Мастеркард, МИР);

- тип карты: классическая или Travel (доступна владельцам пакета «Привилегия»);

- кредитный лимит.

Кредитный договор заключается в онлайн-формате.

После получения одобрения карта загружается в электронный кошелек на телефоне и используется при оплате.

Оформление Дополнительной кредитной карты возможностей

Дополнительная карта – это пластиковый носитель, который выпускается к уже открытому счету клиента .

От основной карты дополнительная отличается только реквизитами.

Оформить такой продукт можно на себя или на другого человека – к примеру, на родственника.

ВТБ предусматривает возможность оформления как дебетовых, так и кредитных дополнительных карт.

Для этого заемщик:

- Готовит документы: российский паспорт и паспорт того человека, на которого оформляется продукт (если кредитка будет передаваться).

- Заполняет заявление в банковском отделении и передает сотруднику.

- Получает карту – самостоятельно или передает это право третьему лицу на кого была выпущена дополнительная карта. От получателя требуется только удостоверение личности.

Банк оставляет за клиентом право выпустить до 5 бесплатных карт, привязанных к одному счету.

Виды и возможности кредитных карт ВТБ

Банковская организация работает с такими платежными системами, как:

- «Виза». Платежная система, которая действует по всему миру. Основная валюта – американский доллар. Позволит выполнить операции по конвертированию более выгодно. Действуют бонусные программы, если вы покупаете вещи или услуги у компаний, которые являются партнерами «Визы».

- «Мастеркард». Ведущая валюта – евро. Совершая оплату «пластиком», вы получаете бонусы. Потратить их можно, покупая товары из специального каталога «Мастеркард».

- «Мир». Система чаще всего используется для получения выплат от внебюджетных, а также бюджетных фондов России, например пенсий, льгот, пособий, стипендий.

С платежной системой «Мир» некоторые компании и банки не работают. Это единственный минус таких карточек, которые по другим параметрам подходят под международные стандарты.

Когда человек выбирает кредитку, он хочет не просто с комфортом покупать товары и услуги, но и воспользоваться другими финансовыми возможностями. Далее перечислим, какими именно.

Льготный период. Грейс-период по кредитной карте ВТБ составляет 50 дней. Это значит, что на протяжении этого времени проценты за кредит не будут начислены. Если заем будет погашен досрочно, начнется новый льготный период.

Держатель «пластика» всегда будет знать дату начала и конца грейс-периода. Дело в том, что льготный период по карточке начинается первого числа, а завершается 20 числа другого месяца, таким образом длительность его составляет 50 дней.

Лимит. Лимит кредитной карты ВТБ — это наибольшая сумма, которую банк может предоставить клиенту. С повышением статуса пластиковой карточки увеличивается и лимит.

Если вы хотите, чтобы этот параметр был максимальным, необходимо всегда осуществлять возврат денежных средств вовремя. Тогда при необходимости вы сможете воспользоваться крупной суммой, ведь кредитный лимит будет большой.

Процентная ставка. Стандартно у всех банков ставки на пластиковых карточках максимальные, если сравнивать их с обычными кредитами. Ставка кредитной карты ВТБ вариативная. Это значит, что ее размер определяется статусом пластика, а также лимитом.

Годовое обслуживание. Если вы хотите взять кредитную карту ВТБ, помните, что годовое обслуживание может быть бесплатным. Единственное, что вам нужно сделать, это совершать ежемесячно покупки при помощи карточки на указанную сумму.

Дополнительные опции. У всех карточек есть свои дополнительные опции, позволяющие сделать взаимодействие с банковской организацией наиболее выгодным и комфортным для клиента.

Cash back. Кредитные карты ВТБ 24 (в настоящее время ВТБ) выпускаются с разными приоритетными направлениями. Например, при помощи «пластика» выгодно оплачивать счета в кофейнях, покупать бензин либо совершать покупки в онлайн-магазинах. Если торговая точка является банковским партнером, держателю кредитки вернется 1–5 % от потраченной суммы. Подобрать карточку с cash back можно с учетом ваших потребностей.

Процент на остаток. Если данная услуга подключена у кредитной карты ВТБ, проценты будут начисляться каждый день на остаток счета.

СМС-оповещение. Данная функция позволяет отслеживать любые операции, будь то пополнение кредитки либо совершение платежей. Это значит, что, если злоумышленник завладеет вашей карточкой, вам придет СМС-оповещение, и вы сможете мгновенно заблокировать «пластик».

Онлайн-банкинг. Владелец кредитки может воспользоваться интернет-банкингом, чтобы пополнить счет либо совершить оплату покупки, перевести деньги.

Бонусные программы. Покупая товары и услуги у компаний-партнеров банка, держатель «пластика» получает «мили» (баллы). Благодаря им можно воспользоваться дополнительной скидкой.

Сравнение карты с аналогами

В целом, карта выглядит довольно выгодно, если сравнивать её с конкурентами. Для примера прибегнем к помощи таблицы:

| Карта | «Карта возможностей» ВТБ | 110 дней без процентов Райффайзенбанк | 100 дней без процентов Альфа-Банк | 240 дней без процентов УБРиР |

| Выпуск | ₽0 | ₽0 | ₽0 | ₽0 |

| Обслуживание | ₽0 | ₽0, если сумма расчетных действий по карте превышает ₽8000 в мес. | До ₽457 в мес. | ₽599 в мес. |

| Снятие наличных | До ₽50000 бесплатно, далее 5,5% | 3,9% от суммы + ₽390 | До ₽50000 бесплатно, далее 5,9%, мин. ₽500 | До ₽50000 бесплатно, далее 5,99%, мин. ₽500 |

| Кредитный лимит | ₽1000000 | ₽600000 | ₽1000000 | ₽700000 |

| Процентная ставка | 14,6% — 28,9% | 19% — 29% | 11,99% — 29,9% | 17% — 29% |

| Грейс-период | 110 дней | 110 дней | 100 дней | 240 дней |

| Кэшбэк | Программа лояльности 1,5% за ₽590 | Нет | Нет | 1% на всё, 10% в категориях |

Комиссии за снятие наличных с кредитной карты ВТБ

Прежде чем, оформлять заявку на данный продукт, рекомендуется выяснить, какой предусмотрен процент за снятие наличных с кредитной карты.

Банк разработал специальный тарифный план для удержания комиссий за снятие наличных средств с «кредитки». ВТБ предусматривает различные способы выдачи заемщику наличных средств:

- в терминалах банка и Группы ВТБ;

- в терминалах других организаций;

- в кассах банка;

- в кассах сторонних учреждений.

В зависимости от выбранного пункта выдачи средств будет различаться комиссионное вознаграждение. Оно также зависит от того, снимает держатель карты личные средства или кредитные.

Через терминал ВТБ 24

Если заемщик снимает с кредитной карты собственные средства через терминал ВТБ или Группы, то комиссия за «обналичку» не списывается.

Величина удерживаемого вознаграждения ВТБ за снятие средств за счет кредитного лимита составит 5,5%. Минимальный банковский сбор – 300 рублей.

Та же сумма взимается и при обналичке карты в терминалах стороннего банка. Однако здесь необходимо еще и учитывать тарифы другого банка (при их наличии).

Через сторонний банкомат

Если заемщик снимает собственные деньги через сторонний банкомат, то комиссия составит 1% (минимум 99 рублей). Совершение данной операции возможно и без взимания дополнительных сборов при соблюдении определённых требований.

Так, банк возмещает клиенту уже уплаченную им комиссию при совершении им безналичных покупок на сумму больше 5 тыс. руб. в месяц.

В кассе своего банка

Банком также предусмотрена возможность снятия средств с Мультикарты в кассах банка. Величина комиссионного вознаграждения находится в зависимости от снимаемой суммы.

Так, при обналичке личных средств держателя на сумму до 100 000 рублей комиссия составит 1 000 рублей. Аналогичная сумма взимается и при списании кредитных средств, но к ней еще добавляются 5,5% от суммы снятия (не менее 300 рублей).

Если клиент снимает с карты сумму свыше 100 тыс. руб. (или иностранную валюту), то ВТБ не взыщет комиссию при снятии личных средств. Если же заемщик обналичивает средства за счет лимита, то размер комиссии составит 5,5% (минимум 300 рублей).

В кассах других банков

ВТБ 24 также предусматривает возможность обналички кредитки в кассах сторонних организаций. Так, при снятии личных средств в отделениях других банков вознаграждение составит 1% от суммы снятия (минимум 300 рублей). При «обналичке» кредитных средств со счета спишется 5,5% (минимум 300 рублей).

Можно обойтись без уплаты банку вознаграждения при выдаче средств за счет лимита в терминалах ВТБ в течение первой недели после получения первой карты. Это правило распространяется только на операции, не превышающие 100 тыс. руб.

Наименее выгодно снимать с карты кредитные средства в кассах на сумму до 100 000 рублей.