Сбербанк отказал в выдаче кредита, почему?

Содержание:

- Что делать, если отказали в кредите

- Как повысить шансы на одобрение?

- Основные причины отказа Сбербанка в выдаче кредита

- Как исправить ситуацию

- Самые распространенные причины отказа зарплатным клиентам

- Как исправить кредитную историю?

- Нюансы получения займа при онлайн-заявке

- Распространенные причины отказа Сбербанка в кредитовании

- Как узнать причины отказа в получении кредита

- Что делать при отказе?

- Какие требования нужно соблюдать, чтобы не получить отказ

- Почему Сбербанк может отказать зарплатным клиентам

- У кого самые высокие шансы получить потребительский кредит?

- Этапы разбирательства

- Когда можно подать повторную заявку?

- Почему Сбербанк мог отказать в кредите?

- Каким образом банковские организации принимают решение на выдачу займов

- Какие требования к заемщикам у Сбербанка?

- Что делать после получения одобрения

- Причины, зависящие от заемщика

- В каких случаях люди должны погашать долги своих близких?

- Выясняем причину отказа

Что делать, если отказали в кредите

Отказ в выдаче кредита – это еще не конец света. Не стоит паниковать, а лучше попытаться все же определить причину такого решения и ее устранить на будущее.

Рассмотрим, что можно предпринять в случае отказа по кредиту:

- Проверить кредитную историю. Иногда в нее попадают ошибочные данные. В итоге банки считают, что вы имеете просрочки по другим кредитам, хотя на самом деле это не так. Исправить ошибки можно, обратившись в организацию, внесшую соответствующие данные в БКИ. Если же просрочки действительно есть, то их следует закрыть, и лишь потом думать о новом кредите.

- Сравнить размер выплат и собственный бюджет. Возможно, что выплачивать кредит своевременно, по мнению банка, вы просто не можете. Например, если в расчет была принята только зарплата по основному месту работы без дополнительных заработков.

- Попробовать обратиться в другой банк. Иногда другие кредитные учреждения одобряют кредит тем, кому отказал Сбербанк, но проценты у них часто выше.

- Подать новую заявку. Если все возможные причины отказа вы устранили, то можно попробовать вновь обратиться в Сбербанк за кредитом.

Как повысить шансы на одобрение?

Так как вы уже знаете, что повторная заявка на кредит в Сбербанке имеет временные рамки, пора разобраться в том, как можно повысить вероятность вынесения положительного решения.

Кроме устранения основных причин отказа, о которых сказано ранее, есть еще 4 действенных варианта – выберите подходящий:

- подайте заявку на кредит меньшего размера, чем было запрошено ранее;

- подберите кредитную программу с более лояльными требованиями к заемщику;

- запросите более продолжительный срок кредитования по выбранной программе;

- предоставьте банку обеспечение по займу – залог или поручительство третьих лиц.

Если Сбербанк отказал в кредите (когда можно обратиться повторно вы уже знаете), лучшим способом получить доверие компании станет предоставление обеспечения. Ликвидная недвижимость, транспортное средство или платежеспособный поручитель – ко всему этому банк относится крайне положительно.

Даже отсутствие большого дохода не станет помехой для получения крупного кредита, если есть обеспечение.

Также на официальном сайте Сбербанка вы сможете воспользоваться кредитным калькулятором. Это простой и функциональный инструмент, который поможет вам рассчитать комфортный размер платежа и срок погашения.

Лучшие предложения кредитов Смотреть все

| Банк | Сумма | Срок | Ставка | Заявка |

|---|---|---|---|---|

|

Тинькофф Банк |

до 2000000 руб. | до 36 мес. | от 12% | |

|

Альфа-Банк |

до 4000000 руб. | до 84 мес. | от 11,99% | |

|

Банк Ренессанс Кредит |

до 700000 руб. | до 60 мес. | от 10,9% |

Основные причины отказа Сбербанка в выдаче кредита

В плюсе обычно те люди, которые сотрудничают с компанией через дебетовую карту, но вдруг решили получить кредит. У банка уже есть полный перечень информации, как и процент доверия к клиенту. Но не всем может так повезти, так что вопрос о том, почему отказ произошел и что делать с этим, более чем актуален.

Причины, почему «Сбербанк» отказывает в кредитах своим клиентам, не объясняются, чтобы информация не попала не в те руки. Но работники должны проводить частый анализ множества данных, даже малейшее несоответствие сводит возможность одобрения займа к нулю. Частая причина отказа — плохо заполненная анкета для оформления занятых средств. Но есть и другие, не менее важные.

Плохая кредитная история

Прежде чем принять заявку, компания делает запрос в БКИ. Там хранятся кредитные истории. Даже если человек не успел прежде ничего оформить, он там тоже будет числиться, правда, история будет «нулевкой» и смс приходить не будут.

В полученных данных сотрудники увидят полную картину отношения человека к кредитованию, до малейших просрочек, а также видно, если человек перестал выдавать обратно взятые деньги. Так как такую информацию никак не скрыть, кредитная история часто становится камнем преткновения для выдачи ссуды и основной причиной отказа в кредите в «Сбербанке».

Кредитная нагрузка заемщика

«Сбербанк» не подтвердит выдачу кредита, если у заемщика слишком большая кредитная нагрузка. Хотя каждая компания имеет свое представление об этой нагрузке, мнение конкретно от «Сбербанка» узнать не получится.

Если на одно лицо оформлено множество ссуд на разные суммы, и это занимает большую часть заработной платы, банк точно не пойдет навстречу. Он отклоняет запрос по той причине, что организации нужно быть уверенной в том, что деньги вернут вовремя и с выплатой насчитанных процентов.

Неподходящий возраст дебитора

Возраст относится к стандартным требованиям у всех финансовых учреждений. Если обычно требуемый минимум составляет 18 лет, то тут требования более жесткие — с 21 года, но и не больше 65 лет.

Причина отказа от «Сбербанка» онлайн проста: подростки и люди пожилого возраста часто имеют проблемы с официальным трудоустройством. Поэтому нельзя рассчитывать, что заработок получающего ссуду будет на полную ставку и постоянным, да и у людей старшего возраста выше риск для жизни.

Отсутствие документов или проблемы с ними

Так как основной документ для оформления — как минимум паспорт, то его проверке принято уделять много внимания и времени. Если каких-то данных по ошибке оформляющих документы органов нет, придется сверять данные с другими копиями.

Если будут найдены ошибки или некоторые факты не будут сходиться (это касается и других документов, например, ИНН), то можно не только получить отказ в сообщении, но и понести уголовную ответственность за мошенничество и подделку документов. Часто подделывают и такие справки, как 2НДФЛ и 3НДФЛ. Даже отсутствие одной из таких справок может ответить на вопрос, почему не одобряют кредит.

https://youtube.com/watch?v=R5hFOR3NOiQ

Как исправить ситуацию

Если вы еще не являетесь зарплатным клиентом Сбербанка – станьте им. Для таких клиентов существует облегченный пакет документов при выдаче, и множество преференций, таких как скидки по процентной ставке. Банк лояльно относится к клиентам, получающим заработную плату на свои карты. Опять же, это не является единственным условием, чтобы получить кредит в Сбербанке.

Если выяснилось, что вы допустили ошибку при заполнении заявки, отправьте ее повторно. Также имеет смысл сделать еще одну попытку в случае изменений каких-либо условий в лучшую для вас сторону:

- улучшение финансового положения (повышение дохода, уменьшения расходов):

- появление имущества в собственности, способного стать предметом залога;

- погашение обязательств перед другими банками;

- выплата по другим обязательствам;

- достижение предъявляемых банком критериев (возраст, стаж);

- улучшение деловой репутации;

- смена места работы.

Всегда предоставляйте в банк достоверные сведения о себе. Любая информация проверяется официальными и неофициальными источниками. Старайтесь произвести благоприятное впечатление на сотрудников банка. Не старайтесь оспорить такие очевидные вещи, как передача персональных данных и проверка кредитной истории.

Если вам не дали кредит в Сбербанке – попробуйте подать заявку в другой банк.

Самые распространенные причины отказа зарплатным клиентам

Лица, входящие в число наиболее благонадежных клиентов Сбербанка, обсуживающихся по зарплатному проекту, тоже могут получить отказ в предоставлении кредита.

Процесс особой проверки Сбербанком направленной заявки, под названием скоринг, имеет три шага, выполняясь:

- кредитным специалистом, обрабатывающим сведения будущего заемщика;

- андеррайтером, ведущим проверку бумаг и просчитывающем риски;

- отделом экономической безопасности.

Отказ в предоставлении займа корпоративному клиенту может обосновываться:

- Недостаточным стажем трудовой деятельности.

- Неудовлетворительным доходом.

- Обязательствами перед другими кредитами свыше возможностей заемщика.

- Допущены ошибки в персональных данных при оформлении анкеты.

Как исправить кредитную историю?

Процедура потребует времени. Срочный займ взять в Сбербанке не получится. Но на будущее принятые меры будут полезными. Возьмите поочередно пару кредитов, например, на бытовую технику. Вовремя или раньше погасите долги, закройте кредит. Это поднимет рейтинг заемщика в Сбербанке и изменит историю к лучшему.

Задача – увеличить число записей, характеризующих заемщика в положительном ключе. Каждый заем в Сбербанке, если он вовремя возвращен, без просрочек, исправляет положение. На практике для улучшения потребуется от 6 месяцев. Некоторые банковские структуры разработали продукты, нацеленные на улучшение репутации. «Кредитный доктор» – услуга, позволяющая спустя 2-3 шага получить кредит в четверть миллиона рублей. Помощь в получении кредита Сбербанка оказывает ряд организаций. Методы различны, стоимость услуг также отличается. Главное — обращайтесь в надежные, проверенные, зарекомендовавшие себя компании.

Оформите кредитную карту Сбербанка. Активное применение поднимет репутацию. Пользуйтесь бонусами, участвуйте в акциях, тратьте деньги, гасите долги. Льготный период – количество дней, в течение которых проценты не начисляются. Гасите задолженность до того, как он истечет, и не теряйте деньги. Спустя полгода рейтинг поднимется. Тогда и оформляйте заявку на кредит.

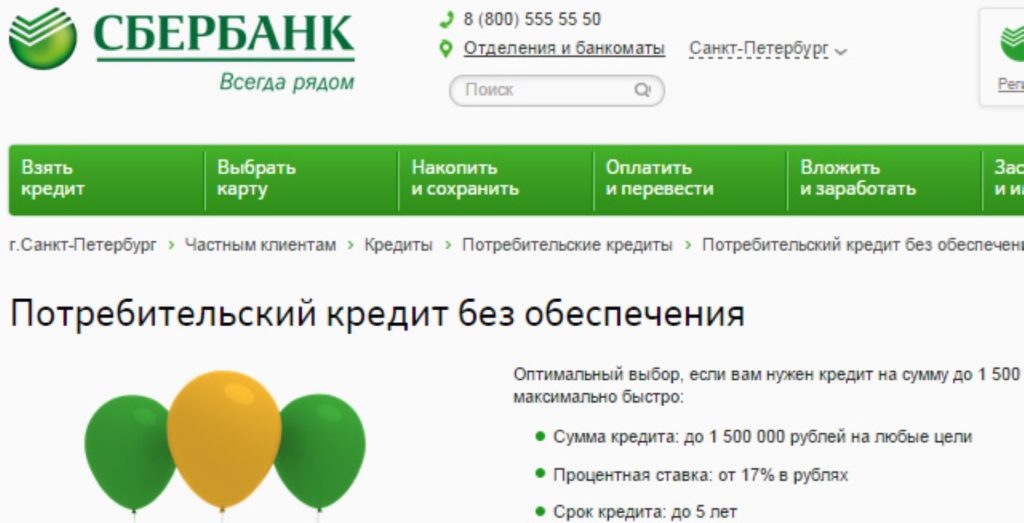

Нюансы получения займа при онлайн-заявке

Условия, предъявляемые к потенциальному займополучателю довольно лояльные. Это следующие требования:

- дееспособность;

- российское гражданство;

- наличие хорошей кредитной истории;

- возрастное ограничение — 21–65 лет (на момент полной выплаты по ссуде);

- рабочий стаж: от полугода на последнем рабочем месте и от года за последние пять лет.

Отсутствуют и дополнительные комиссионные – оформление и выдача займа совершенно бесплатная. Также не требуется привлечение созаемщиков/поручителей. Не нужен и залог на выдачу займа. Но можно повысить шанс одобрения заявки предоставление справки о доходности (по типу 2НДФЛ или на бланке банка). Минимальный набор документов – СНИЛС и паспорт.

Стоит знать, что у банковской организации уже имеются необходимые документы, которые предоставлял клиент при оформлении пластиковой сберкарточки. После заполнения и отсылки онлайн-заявления потенциальному заемщику остается дождаться только ответа от Сбербанка и в случае одобрения, получить заемные средства.

Оформление онлайн-заявки не вызывает особых трудностей

Оформление онлайн-заявки не вызывает особых трудностей

Распространенные причины отказа Сбербанка в кредитовании

Есть факторы, влияющее на результат обращения. Сотрудники финансового учреждения досконально проверяют данные о клиенте, когда запрошенная сумма большая. Почему Сбербанк обычно отказывает в кредите:

Есть факторы, влияющее на результат обращения. Сотрудники финансового учреждения досконально проверяют данные о клиенте, когда запрошенная сумма большая. Почему Сбербанк обычно отказывает в кредите:

Подача заявок сразу в несколько банков.

Слишком большие запросы пользователя, указавшего громадный предел суммы, что не соотносится с допустимыми банком доходами гражданина.

Консервативность Сбербанка была отмечена даже на высшем уровне. Банки сегодня вынуждены всесторонне защищать себя от действий мошенников, а также невозвратов ссуд, которые выдают. В связи с этим и процентные ставки возрастают, и сами кредиты дают лишь небольшому числу людей, несмотря на то, что в СМС-оповещении онлайн системы постоянно значатся сообщения о выгодных займах.

Сбербанк постоянно проводит мониторинг и скрининговые обследования, направленные на изучения социального и экономического статуса своих пользователей. Впрочем, некоторые заявки могут даже не дойти до работников банка, поскольку система отменяет их уже на этапе сортировки. В этом случае какие-то данные о пользователе, предоставленные им в заявлении, оказались неверными, либо у человека плохая кредитная история.

Как узнать причины отказа в получении кредита

Банковские работники обычно не комментируют решение кредитной комиссии. И Сбер в этом плане не исключение. При подаче заявки сотрудники кредитного отдела могут сразу скорректировать некоторые моменты, способные повлечь за собой отказ:

обратить внимание заемщика на то, что запрошена слишком большая сумма; проверить сроки годности документов и попросить их обновить; уточнить лимиты кредитования в своем банке и степень закредитованности клиента. Если что-то из перечисленного можно поправить, это будет сделано на этапе подачи анкеты

Кредитный менеджер не меньше клиента заинтересован в том, чтобы заявка была одобрена, поскольку от этого зависит его зарплата. Но после получения отказа узнать его причины уже невозможно

Если что-то из перечисленного можно поправить, это будет сделано на этапе подачи анкеты. Кредитный менеджер не меньше клиента заинтересован в том, чтобы заявка была одобрена, поскольку от этого зависит его зарплата. Но после получения отказа узнать его причины уже невозможно.

Что делать при отказе?

Разберем, как действовать, если вам отказали в ипотеке от Сбербанка.

Можно ли подать повторную заявку на ипотеку в Сбербанке?

При отказе в кредите никто не помешает вам подать заявку еще раз, что чаще всего и происходит. Однако нет смысла подавать заявку еще раз, если вы собираетесь идти в банк с тем же самым пакетом бумаг. Попробуйте предоставить документы так, чтобы показать себя в более выигрышном варианте.

Как оценить свои шансы?

Попробуйте проверить требования банка еще раз – возможно, вы что-то пропустили? Если вы соответствуете всем требованиям банка, не имеете судимости, тяжелых заболеваний и отрицательной кредитной истории, то ипотечный заем вам скорее всего одобрят.

Как повысить шансы на одобрение ипотеки в Сбербанке?

Если найден хотя бы один пункт, по которому вы можете не проходить, то его нужно исправить. Так, к примеру, низкую заработную плату можно исправить с помощью дополнительного залога или созаемщиков, испорченную кредитную историю – займом в другом банке или программой «Кредитный доктор». А если у вас есть какие-то долги по кредитам, то все задолженности желательно погасить.

Более подробно о том, почему отказывают в ипотеке, можно узнать из видеоролика

Какие требования нужно соблюдать, чтобы не получить отказ

Из-за жестких требований как к новым, так и к постоянным клиентам, случаются накладки. Малейшее несоответствие рекомендациям может привести к быстрому отказу

Чтобы не вышло так, что не дали кредит, следует взять их во внимание

Основных требований всего четыре: наличие гражданства России, подходящий возраст, наработанный стаж и реальная регистрация. Чтобы подойти по возрасту, нужно входить в рамки 21-65 лет, ни больше ни меньше. Стаж принимается от полугода, для тех клиентов, кто получает заработную плату — 3 месяца.

Постоянная регистрация необходима, дабы кредитор был уверен, что кредитуемый не исчезнет в неизвестном направлении вместе с занятыми на время деньгами

Внимание со стороны учреждения зависит и от размера платежа в соответствии со взятым сроком. Пункт, который не оглашается, так как зачастую логичен — наличие документов с данными, идентифицирующими личность

Почему Сбербанк может отказать зарплатным клиентам

Многие привыкли к тому, что человек при заработной плате без проблем может получить хотя бы небольшой займ. Особенно это касается тех, кто постоянно пользуется карточкой «Сбербанка», так как у компании заранее есть вся необходимая информация о клиенте. Но это еще не значит, что такое сотрудничество — гарантия для всех сделок. Время от времени «Сбербанк» отказывает в кредитах зарплатным клиентам тоже.

Существует ряд причин, почему «Сбербанк» отказал в кредите зарплатным клиентам:

- Недостаточный стаж работы.

- Малый доход.

- Регулярные непогашения долгов.

- Неправильно внесены данные в анкету.

- Множество параллельных ссуд, которые еще не выплачены.

У кого самые высокие шансы получить потребительский кредит?

Процесс оформления кредита сегодня выглядит, как и до начала пандемии, стандартно: человек обращается в офис банка с паспортом, индивидуальным налоговым номером (ИНН) и другими требуемыми документами и заполняет заявку. Затем его обращение обрабатывается скорринговой программой. Каждый вариант ответа в анкете связан с определенным количеством баллов, на основании чего и рассчитывается ответ: положительный или отрицательный.

В целом высокие шансы на одобрение кредитов возникают, когда потенциальный клиент банка соответствует следующим критериям:

- рабочий стаж заемщика составляет больше 1 года, при этом на последнем месте работы человек трудится более 6 месяцев;

- возраст в пределах 23-40 лет;

- семейное положение — женат, замужем;

- детей нет или есть 1 ребенок (чем больше иждивенцев, тем ниже уровень одобрения);

- жилье — собственное;

- уровень дохода средний или выше среднего в регионе.

Если скорринговая программа одобряет кандидатуру клиента, далее его проверяют уже «вручную» сотрудники банка.

Хотите взять кредит в банке, но не знаете, что написать в анкете, чтобы не получить отказ?

Какую проверку могут провести банковские служащие по заявке клиента на кредит:

звонят работодателю заемщика;

разговаривают с родственниками человека;

проверяют движение средств по зарплатной карте заемщика

Особенное внимание специалист кредитных отделов обращают на факты наложения арестов на счета должника по требованию судебных приставов;. Если же у человека:

Если же у человека:

- недавно были просрочены кредиты;

- идут активные просрочки и начисляются пени,

банк не даст кредит. Заявка будет отклонена еще на стадии проверки компьютерной системой.

Основная причина отказа в кредите — неуверенность, что клиент расплатится

Нужно тщательно проанализировать себя как потенциального заемщика: выяснить собственный кредитный рейтинг, создать правильный имидж заемщика, подготовить документы, которые повысят шансы на одобрение. Банк вправе отказать, и необходимо будет разбираться с причинами.

Этапы разбирательства

Банк имеет право подать заявление в суд на взыскание задолженности с должника в течение 3-х лет с начала невнесения платежей.

Досудебный

До подачи заявления в суд менеджеры банка пытаются связаться с неплательщиком по телефону и почте. Но если клиент не идет на контакт или скрывается от специалистов кредитной организации, то дело переходит в суд. На этом этапе банк разрывает договор с неплательщиком и штрафы по кредиту перестают начисляться.

Судебный

Чаще всего суд принимает решение в пользу банка и назначает способ, которым будут осуществляться платежи по кредиту. При этом должнику не обязательно находиться в суде во время разбирательства, вердикт могут вынести и без его личного присутствия.

Заемщик может в судебном порядке оспорить размер долга, если у него есть документальные подтверждения того, что просрочка по кредиту была допущена по уважительным причинам.

К ним относятся:

- Серьезная болезнь.

- Временное лишение трудоспособности.

- 3адержка и невыплата заработной платы.

В этом случае штрафы и пени должны быть аннулированы.

Исполнение решения

Суд постановляет должнику выплатить сумму займа и назначает срок на это. Но если решение суда не было исполнено, оно переходит к судебным приставам, которые предпринимают действия по взысканию задолженности. Это может быть:

- Арест имущества — этот способ используется только в том случае, когда нет другой возможности взыскать задолженность. Но при этом арестовать недвижимость могут только в том случае, если у должника в собственности находится несколько квартир или домов. Лишить единственного места для проживания банк не имеет права.

- Взыскание с финансовых счетов — судебные приставы могут взять под свой контроль все банковские счета клиента и удерживать с них задолженность. Здесь тоже есть ограничение — приставы не имеют права полностью перекрывать все счета, лишая человека средств для существования.

- Ограничение начислений заработной платы — судебные приставы могут отправить по месту работы должника исполнительный лист, согласно которому до 50% заработной платы будет поступать в счет долга.

- Запрет на выезд из страны — должник лишается любой возможности выехать из страны до того момента, пока не выплатит все долги перед кредитной организацией.

Вокруг деятельности судебных приставов много мифов и домыслов. Например, ходят слухи, что за долги перед банком могут лишить родительских прав. Эта информация неверная. Такие действия к должникам не предпринимаются, так как не являются законными.

Когда можно подать повторную заявку?

Если кредит не одобрили, стоит понять основную причину отказа и устранить проблему.

Можно сразу же подать повторную заявку на заем после отказа, если он произошел:

- По личной инициативе заемщика еще до принятия решения Сбербанком.

- Из-за проблемы технического характера, допущенной организацией.

Повторная подача заявления возможна:

- Через тридцать дней, если кредит был разрешен, но заемщик захотел отказаться от него;

- Через два месяца, если в выдаче денег было отказано.

Вот и все, что необходимо знать о подаче повторной заявки на кредит.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Почему Сбербанк мог отказать в кредите?

Причина отказа в кредите зависит от обстоятельств, которые могут повлиять на решение банка. В основном отказ от банка приходит в том случае, когда у заемщика плохая кредитная история, нет необходимого залога или у финансового учреждения отсутствует уверенность в своевременном возврате займа. Например, клиент не может предоставить банку справку о доходах или его доходы не смогут покрыть задолженность. Стоит отметить, что в некоторых случаях банки могут не просить предоставить справку о доходах или гарантировать заем соответствующим залогом. Также существуют другие причины, по которым банк отказывает в кредитовании клиента.

Причина отказа в кредите зависит от обстоятельств, которые могут повлиять на решение банка. В основном отказ от банка приходит в том случае, когда у заемщика плохая кредитная история, нет необходимого залога или у финансового учреждения отсутствует уверенность в своевременном возврате займа. Например, клиент не может предоставить банку справку о доходах или его доходы не смогут покрыть задолженность. Стоит отметить, что в некоторых случаях банки могут не просить предоставить справку о доходах или гарантировать заем соответствующим залогом. Также существуют другие причины, по которым банк отказывает в кредитовании клиента.

Причины, зависящие от банка

Иногда в банк обращаются клиенты с хорошей кредитной историей и имеют все показатели, чтобы получить большой кредит. Однако и в этом случае банк может дать отказ по следующим причинам:

- проводится смена кредитных продуктов;

- у банка недостаточно денежных средств;

- у учреждения появились текущие проблемы различного характера;

- осуществляется смена политики кредитования;

- есть проблемы с ликвидностью;

- другие проблемы у финансового учреждения.

При этом «Сбербанк» может отказывать даже зарплатному клиенту.

Причины, зависящие от заемщика

Относительно самого заемщика может быть масса причин, по которым банк отказывает в кредитовании. Отказать банк может, например, если у заемщика нет постоянной регистрации или российского гражданства, плохая кредитная история. При этом временная прописка принимается, но договор заключается на ее срок действия.

Относительно самого заемщика может быть масса причин, по которым банк отказывает в кредитовании. Отказать банк может, например, если у заемщика нет постоянной регистрации или российского гражданства, плохая кредитная история. При этом временная прописка принимается, но договор заключается на ее срок действия.

Часто отказывают, если нет официального трудоустройства, стажа в полгода на действующем месте работы или стабильного дохода. Немаловажными факторами являются: размер зарплаты, непогашенные задолженности или другие кредиты, предоставление липовых документов или судимость.

Иногда причиной отказа может служить неправильный выбор жилья, приобретаемого в ипотеку. Это связано с тем, что недвижимость является залогом на период кредитования и если заемщик не в состоянии выплатить кредит, то банку надо будет продать квартиру или дом. В этом случае стоит избегать жилья с несанкционированной перепланировкой или того, которое находится в обветшалом или аварийном доме.

Также в займе могут отказать слишком молодым гражданам или тем, которым уже исполнилось 70-75 лет.

При этом все банки не всегда охотно работают с гражданами, которые работают по специальностям, с доходом, зависящим от сезона, премий, бонусов, с нестабильным заработком или сотрудниками с профессиями, где есть большой риск для жизни.

Многие заемщики полагают, что образование не самый главный показатель для банка. Однако в финансовых учреждениях уверены, что чем лучше и выше образование у клиента, тем он надежнее.

Почему отказывают зарплатному клиенту?

Особых причин, по которым банк не дает кредит зарплатному клиенту, нет. В финансовом учреждении прекрасно видят все денежные обороты своего клиента и в случае необходимости могут списывать нужную сумму с его зарплатной карточки. В большинстве случаев заемщик получает отказ по причинам, которые описаны выше. В основном причина кроется в недостаточной заработной плате, малом сроке на действующем месте работы, отсутствие прописки, возрасте и так далее.

Каким образом банковские организации принимают решение на выдачу займов

В любой банковской организации существует кредитный отдел со штатом специалистов, принимающих и обрабатывающих каждую заявку на кредит.

В ходе беседы с клиентом специалист обращает внимание на документальные доказательства платежеспособности лица, а также на мельчайшие детали поведения и внешнего вида человека, тем более, если речь идет о крупной сумме платежей. Также рассматривается социальное и семейное положение

При выяснении факта о предстоящем разводе и возможном разделе кредита ситуация становится неудовлетворительной для Сбербанка.

Эти же специалисты получают и обрабатывают онлайн-обращения. Платежеспособность по долговым обязательствам подтверждается или опровергается при помощи системы скоринга. Преимуществом Сбербанка выступает наличие собственной системы и доступ к базам других банков по стране (500 шт). Благодаря этому работники просматривают кредитную историю интересующих граждан (включая частных клиентов, малый бизнес и ИП).

Подразумевается и анализ предоставленных персональных сведений, а также история пользования услугами Сбербанка: платежи и переводы, аресты счетов и т.д. Хранение средств по договорам банковского вклада или осуществление различных транзакций (в том числе доходных и пенсионных) на счетах в Сбербанке являются положительными для удовлетворения запроса на потребительский кредит.

Какие требования к заемщикам у Сбербанка?

Каждый клиент, который обращается в «Сбербанк» для оформления любого кредита должен соответствовать определенным требованиям:

Каждый клиент, который обращается в «Сбербанк» для оформления любого кредита должен соответствовать определенным требованиям:

- он обязательно должен быть гражданином Российской Федерации с постоянной пропиской и возрастом от 21 года до 75;

- заемщик должен быть трудоустроенным с официальным доходом и стажем на одном месте не менее полугода, а общий стаж не должен быть меньше одного года;

- у клиента нет других открытых крупных кредитов в любых финансовых учреждениях (в том числе и «Сбербанке»), в противном случае он получит отказ из-за закредитованности;

- у заемщика положительная кредитная история, в случае ее полной отсутствия банк также может отказать в займе;

- у клиента есть постоянный доход не ниже 30 тысяч рублей ежемесячно.

В зависимости от суммы займа банк может потребовать дополнительные документы или учитывать другие факторы для отказа или одобрения кредита.

Что делать после получения одобрения

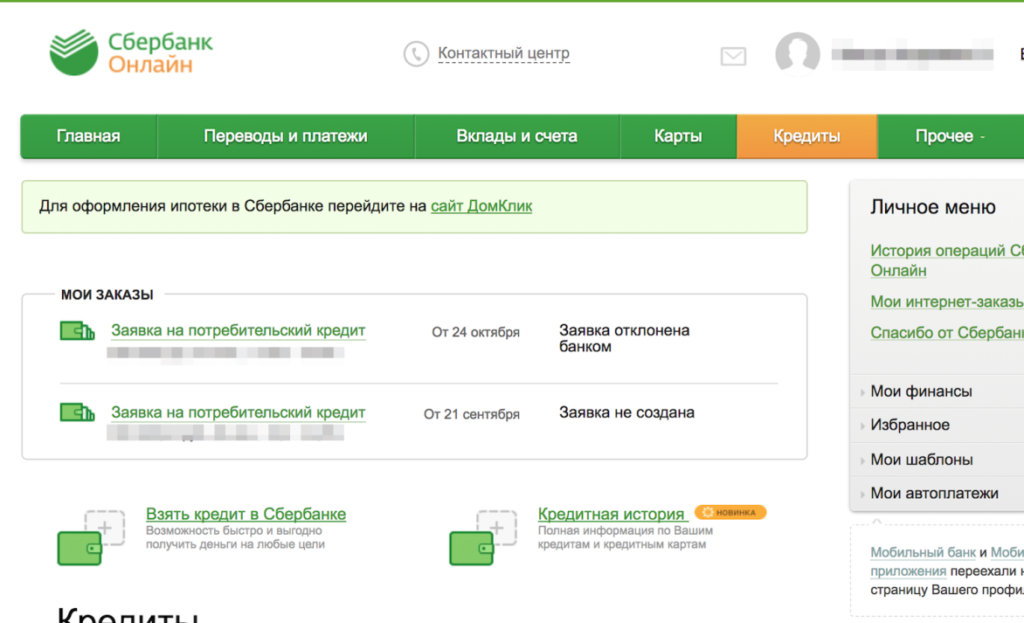

Если вы увидели одобрение в приложении, при посещении личного кабинета или по смс, то можете после изучения предлагаемых условий оформить займ в Сбербанк Онлайн или в отделении. В первом случае необходимо нажать на окно «оформить кредит» и заполнить все поля.

Выбираемые переменные:

- наличие страховки;

- карта для зачисления (при наличии нескольких);

- дата погашения кредита и возможность оформить досрочную выплату.

Оформленные поля заявления-анкеты отправляются сразу же, или заполненная форма сохраняется в черновики (в той же вкладке «Кредиты»). Человек может обратиться и по стандартной схеме в общедоступной вкладке на сайте. Стоит лишь учесть, что банковское учреждение, скорее всего, откажет, если уже был проанализирован и предложен оптимальный вариант.

Как же получить деньги после того, как система одобрила кредит в Сбербанке? Если ожидается перевод на карту, то деньги придут в течение одного рабочего дня после одобрения. Если ваша заявка на кредит была одобрена Сбербанком, то зачисление производится на дебетовую карту, выданную в том же офисе, где оформляется кредит. Забрать деньги в кассе можно в течение 30 дней.

Причины, зависящие от заемщика

В заимствовании вправе отказать, если:

имеется несоответствие требованиям, установленным конкретным банковским кредитным продуктом;

кредитную историю нельзя признать хорошей;

кредитную загруженность клиента признали чрезмерной. Как правило, таковой ее считают, если уровень ежемесячных платежей перешагивает 35%-ный рубеж доходов

Внимание Сбербанком уделяется и родственникам, на которых может оказаться немало непогашенных заимствований;

отмечено несоответствие по возрасту. Пенсионеру откажутся предоставить заимствование, если он окажется старше 65-ти лет к сроку истечения договора

Преклонный возраст может оказаться причиной отказа в кредите в Сбербанке при хорошей кредитной истории;

выявлены проблемы с законом или наличествует судимость;

профессиональную деятельность потенциального заемщика относят к повышенно рисковым;

нет российского гражданства;

регистрация не соответствует месту нахождения банковского отделения;

нет официального трудоустройства или стаж трудовой деятельности меньше шести месяцев – непрерывно и меньше года – за последнее пятилетие;

доходы заемщика низки или не подтверждены;

нет собственности, которая будет предложена под залог;

не предоставлены поручители;

у потенциального заемщика много иждивенцев, содержание которых ставит под сомнение возможность своевременно вносить платежи по кредиту;

выявлены ошибки в предоставленных документах или заявке. В Сбербанке, объясняя, часто ли отказывают в кредитах, эту причину называют основной;

обнаружена недействительность предоставленных данных или подлог;

внешний вид и поведение внушают опасения относительности адекватности и платежеспособности.

В каких случаях люди должны погашать долги своих близких?

Существует много случаев, в которых родственники не вносят платежи за кредитование – это влечет за собой длинный шлейф проблем, которые, в свою очередь, вызывают ряд вопросов.

К примеру, муж оформил кредит на крупную сумму и не уплачивает, должна ли супруга платить за кредит вместо него? В каких ситуациях дети выплачивают за кредиты своих родителей?

Когда должник не в состоянии закрыть собственный кредит, круг близких людей делает это вместо него, если:

- Они были указаны как поручители в заключенном кредитном соглашении и подписали договор о поручительстве (то есть, были в курсе всех условий, ответственности и обязанностей и дали самостоятельное согласие);

- В случае кончины родственника, который брал на себя кредит.

По поводу последнего случая – если отказаться от наследства, родственники могут не брать на себя обязанность по оплате кредита умершего.

Если кредит не был направлен в сторону общих потребностей семьи, тогда никто не может заставлять жену уплачивать по кредиту своего мужа. Или же если она дала согласие на то, чтобы быть поручителем своего мужа, тогда она обязана оплачивать его задолженность, так как имеет ровно такие же обязательства, как сам заемщик.

Справка! Если супруги разводятся, один из них в полном праве отказаться от выделенной ему доли имущества, взятого в кредит, если он является поручителем и не желает погашать кредит за него.

Лишь по своей воли можно задолженность родственника, поскольку закон запрещает принудительные меры по этому поводу, за исключением только что перечисленных случаев.

По факту чаще всего оказывается, что люди, проживающие в одной квартире с заемщиком, который по уши в долгах, или же его близкие родственники — страдают от набегов финансово-кредитных организаций и их последователей по поводу возврата денежных средств. Коллекторские конторы стараются испортить жизнь всем людям, которые хоть как-то знакомы с неплательщиком. Коллекторы любят унижать должника перед его друзьями, работодателями и другими. Они не брезгуют любыми низкими и аморальными способами добиваться своей цели.

Родственники и члены семьи не мало переживают в таких ситуациях, ведь чаще всего они находятся в заложниках, поскольку должник может намеренно исчезнуть, дабы его не досаждали. А его близкие попадают под расстрел.

Приставы наносят визит по месту регистрации и могут взять под арест любое имущество, которое там находится, если оно принадлежит должнику. В обратном случае предстоит доказывать, что это взыскание было проведено незаконно и добиваться возврата вещей через суд.

Выясняем причину отказа

Можно попытаться выяснить в Сбербанке, почему в займе было категорически отказано. Для этого необходимо обратиться в соответствующее подразделение организации и уточнить причины. В большинстве случаев отрицательное решение принимается ввиду несоответствия заемщика требованиям финансово-кредитного учреждения. Каким именно, вам, возможно, объяснят сотрудники отдела.

Но что делать, когда Сбербанк не озвучивает причину отказа? Можно попытаться проанализировать сложившуюся ситуацию самостоятельно, тщательно изучить требования банка к кредитуемым лицам, сделать запрос в Бюро КИ, проверить личную выписку оттуда.

В большинстве случаев удается самостоятельно докопаться до истины, и понять, что отрицательный вердикт вполне оправдан. Но если вы считаете, что отказ ничем не мотивирован, можно оформить письменную претензию Сбербанку через официальный портал. Время рассмотрения такого заявления – не более 1 месяца.