42306810 вид счета сбербанк

Содержание:

- Субъекты, для которых открываются расчетные счета

- Письмо Банка России от 25 апреля 2018 г. N 18-1-1-11/763 “Об отражении в бухгалтерском учете операций по специальным банковским счетам платежных агентов”

- Структура расчетного счета

- ПАО «Сбербанк» — реквизиты

- Код рубля 810 или 643 – пояснение Центрального Банка РФ.

- Детальная расшифровка счета

- Что такое номер счета карты

- Информация об открытии расчетного счета

- Для чего нужна расшифровка расчетного счета в банке?

- Из чего состоит расчетный счет

- Счет по вкладам

- Как узнать

- Разновидности счетов в Сбербанке

- Как расшифровывается?

- Банковский счет. Что это такое?

- Стоимость открытия счета

Субъекты, для которых открываются расчетные счета

Расчетный счет в соответствии с действующей Инструкцией Банка России должен быть открыт для всех юридических лиц. Исключениями являются следующие случаи:

- кредитные организации (банки);

- индивидуальные предприниматели;

- лица, которые занимаются частной практикой (нотариусы, адвокаты, которые учредили собственный кабинет, детективы, частнопрактикующие врачи и т.д.).

Помимо этого, в соответствии с действующим российским законодательством, иными субъектами, которые обязаны открыть расчетный счет для ведения своей профессиональной деятельности, выступают:

- представительства кредитных организаций,

- организации, которые не ставят получение прибыли в качестве основной своей цели (для них главной задачей является достижение общественно-значимых целей и результатов).

К последним можно отнести религиозные организации, профессиональные союзы, объединения инвалидов, ветеранов и т.д.

Письмо Банка России от 25 апреля 2018 г. N 18-1-1-11/763 “Об отражении в бухгалтерском учете операций по специальным банковским счетам платежных агентов”

14 мая 2018

Департамент бухгалтерского учета и отчетности Банка России (далее — Департамент) рассмотрел обращение Ассоциации Российских Банков от 13.02.2018 N А-02/5-42 (далее — обращение) и в дополнение к письму от 13.03.2018 N 18-1-1-11/364 сообщает мнение Департамента национальной платежной системы Банка России по вопросу осуществления операций по специальным банковским счетам платежных агентов.

Частями 16 и 17 статьи 4 Федерального закона от 03.06.2009 N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (далее — Федеральный закон N 103-ФЗ) установлен режим специальных банковских счетов платежных агентов.

Указанный режим не предусматривает возможности непосредственного списания денежных средств со специальных банковских счетов платежных агентов на счета, не являющиеся банковскими счетами, а также не допускает возможности зачисления на них денежных средств, переводимых со счетов, не являющихся специальными банковскими счетами платежных агентов.

Также сообщаем мнение Департамента по вопросам бухгалтерского учета.

Балансовый счет N 47422 «Обязательства по прочим операциям» для отражения сумм переводов денежных средств, поступающих со специальных банковских счетов платежных агентов (счет N 40821 «Специальный банковский счет платежного агента, банковского платежного агента (субагента), поставщика» (далее — счет N 40821), открытых в других кредитных организациях, не применяется.

Мнение Ассоциации Российских Банков о недопустимости осуществления операций по зачислению денежных средств на счет N 40821 в корреспонденции с балансовыми счетами N 40817 «Физические лица», N 40911 «Расчеты по переводам денежных средств» соответствует позиции Департамента по данному вопросу.

Применение балансового счета N 30233 «Незавершенные расчеты с операторами услуг платежной инфраструктуры и операторами по переводу денежных средств» для отражения кредитной организацией операций по зачислению денежных средств на специальный банковский счет платежного агента до момента их получения от платежного агента не соответствует его назначению и характеристике, изложенным в пункте 3.28 части II Положения Банка России от 27.02.2017 N 579-П «О Плане счетов бухгалтерского учета для кредитных организаций и порядке его применения».

Установленный Федеральным законом N 103-ФЗ режим допускает осуществление расчетов с платежными агентами в порядке, предусматривающем предварительное зачисление денежных средств на корреспондентский счет кредитной организации с последующим их отражением на таких внутренних счетах.

В этом случае кредитная организация вправе применить балансовый счет N 30232 «Незавершенные расчеты с операторами услуг платежной инфраструктуры и операторами по переводу денежных средств».

| Заместитель главного бухгалтераБанка России -заместитель директора Департаментабухгалтерского учета и отчетности | М.С. Волошина |

Структура расчетного счета

Как правило, расчетные счета используют в целях надежного и быстрого доступа к собственным средствам по первому требованию. Дополнительным бонусом является то, что на остаток средств начисляются небольшие проценты, однако их размер настолько мал, что заработать на них не представляется возможным.

Пример расчетного счета выглядит следующим образом:

ААА ББ ВВВ Г ДДДД ЕЕЕЕЕЕЕ

Исходя из примера, 20-значное число разбито на несколько групп, каждая из которых несет в себе определенную информационную нагрузку.

Группа А

Расшифровка расчетного счета, а именно группы А, представляет собой обозначение номера балансового счета первого порядка. Данные 3 разряда играют ключевую роль, так как отражают основное назначение счета, его принадлежность, в частности, для кредитных организаций:

- 102-109: фонды, капиталы и прибыли и убытки;

- 203-204: хранение и перемещение драгметаллов и драгкамней;

- 301-329: межбанковские операции;

- 501-526: обращение ценных бумаг.

Для клиентов предназначены следующие счета:

- 401: оплата платежей в федеральный бюджет;

- 402: оплата платежей, поступающих в региональный и местный бюджеты;

- 403: управление прочими средствами, находящимися в распоряжении Министерства финансов, а также кредитами, полученными и выданными от иностранного государства (для всех уровней);

- 404: внебюджетные фонды;

- 405-406: предприятия, учредителями которых являются органы власти государственного и муниципального уровня;

- 407: коммерческие и некоммерческие организации, созданные физическими и юридическими лицами;

- 408: иные лица.

Начиная с 411, расшифровка цифр расчетного счета, обозначает вклады, размещенные в банках, например:

- 411-419: для организаций, владельцами которых выступает государство;

- 420-422: частные компании (коммерческие и некоммерческие);

- 423: российские граждане;

- 424: иностранные организации;

- 425: иностранные граждане.

- 430: собственные и привлеченные средства банков, прибыли и иные операции, проводимые внутри кредитной организации.

Группа Б

4-й и 5-й знаки более подробно расшифровывают значения группы А. Так, вторая группа предназначена для указания на назначение бюджетных средств (федеральные налоги, предназначенные для распределения; деньги, выделенные из регионального бюджета и адресуемые организациям различной организационно-правовой формы и т.д.).

Относительно внебюджетных фондов группа Б отражает их вид, то есть ФОМС, ПФ, ФСС.

Для государственных предприятий эта группа означает вид деятельности:

- коммерческая, целью которой является получение прибыли;

- некоммерческая, цель которой заключается в достижении общественно значимой цели.

Кроме того, частным компаниям присваиваются:

- 40701: принадлежность организации к финансовому сектору, а именно центрам микрофинансирования, негосударственным пенсионным фондам, кредитным союзам и т.д.);

- 40702: разделение на ООО и ЗАО;

- 40703: некоммерческие организации;

- 40704: хранятся и распределяются средства, которые предназначены для проведения выборов и референдумов.

Группы В, Г, Д и Е

Третья группа указывает на валюту, в которой производятся операции, а именно:

- 643: рубль;

- 840: американский доллар;

- 978: евро;

- 156: юань и т.д.

Первые три группы расчетного счета (А, Б и В) несут на себе основную смысловую информацию.

- 4-я группа Г отражает контрольную цифру. Рассчитывается она по достаточно сложному алгоритму и предназначается для проведения проверки правильности счетов выполняемых операций.

- 4 знака группы Д являются кодом подразделения банковского учреждения. Если в данном разделе стоит 0000, то это указывает на головной офис банка.

- Группа Е – внутренний лицевой счет непосредственно в кредитном учреждении.

Таким образом, расшифровка номера расчетного счета позволяет выяснить, кому он принадлежит, в каких целях используется и в какой валюте проводятся все операции.

ПАО «Сбербанк» — реквизиты

Кор. счет: 30101810400000000225 в Главном управлении Центрального банка Российской Федерации по Центральному федеральному округу г. Москва (ГУ Банка России по ЦФО)

Расчетный счет — 30301810000006000001

БИК Сбербанка — 044525225. Это не просто набор цифр — в нем содержится определенная информация о нахождении его владельца:

- 04 — банк находится на территории Российской Федерации;

- 45 — расположение ПАО «Сбербанк России внутри страны;

- 25 — условный номер подразделения. Он не указывается ни в одном элементе реквизитов, а существует только для уникализации БИК;

- 225 — условный номер филиала.

Другими словами, БИК каждого отдельного расположения Сбербанка отличается в рамках последних семи цифр. Так, например, Московский филиал ПАО «Сбербанк России» имеет БИК 044525225. Отметим, что это номер головного офиса банка (главного управления).

Для осуществления переводов и платежей необходимо указывать БИК конкретного филиала, а не общий. Поэтому возникает вопрос о том, как узнать нужный БИК. Сделать это можно следующими способами:

- в договорах и прочих документах, где указаны реквизиты сторон;

- в конверте пластиковой карты;

- позвонив по телефону контактного центра;

- посетив раздел «О банке» на официальном сайте Сбербанка;

- в онлайн кабинете отправить запрос на уточнение реквизитов.

Последним способом является запрос реквизитов непосредственно в отделении Сбербанка. При этом обратиться можно в любой офис, у сотрудников реквизиты всегда есть в распечатанном виде. Получение сведений бесплатно и осуществляется вне очереди.

Код рубля 810 или 643 – пояснение Центрального Банка РФ.

В разрядах с 6 по 8 указывается код валюты, в которой открыт счет. Расшифровку кода валют можно посмотреть в Общероссийском классификаторе валют (Классификатор ОК (МК (ИСО 4217) 003-97) 014-2000 с изменением и дополнениями).

Чаще всего счета открывают в трех основных валютах:

- Доллар США – код 840 (USD)

- Евро – код 978 (EUR)

- Российский рубль – код 643 (RUB)

Применение кода валюты Российской Федерации имеет свои особенности.

При международных расчетах, когда код валюты – отдельный реквизит расчетных документов, проставляется «новый» код российского рубля «643» (см. разъясняющие Письма Центрального Банка РФ)

Детальная расшифровка счета

Для банков были установлены правила, по которым они формируют расчетные счета для своих клиентов. Поэтому более детальная расшифровка поможет выявить специфику деятельности компании, её название и другие полезные параметры.

К примеру, по первой группе можно узнать предназначение открытия расчетного счета, согласно установленным Банком России правилам:

- 102-109 – крупные фонды, которые занимаются хранением денежных средств и проводится учёт убытков и прибыли;

- 203-204 – номер счета, который используется для учёта драгоценных металлов;

- 301-329 – проведение финансовых операций между банками;

- 401-402 – осуществление платежей в бюджет;

- 403 – счет в пользовании Министерством Финансов России;

- 404 – любые фонды, которые не являются бюджетными;

- 405-406 – государственные учреждения;

- 407 и 408 – определяет категорию владельца счета – ИП и ООО или физ лицо;

- 411-419 – депозитные счета, открытые государственными компаниями;

- 420-422 – сберегательный счет юридических лиц;

- 423 – депозитный счет, открытый физическим лицом

- 424 – счета, которые используются иностранной компанией для ведения бизнеса;

- 425 — депозитный счет, держатель которого является не гражданином РФ со статусом физического лица;

- 430 – расчетный счет, принадлежащий банковской организации;

- 501-526 используются для ведения операций с ценными бумагами.

Также важно обратить внимание на следующие 2 цифры после кода, потому что они дают дополнительную информацию о владельце счёта. Рассмотрим на примере ООО под кодом 407:

- 40701 – организация ведет свою деятельность в финансовой среде (МФО, пенсионные фонды и другие);

- ***02 – открытые и закрытые общества;

- ***03 – некоммерческие организации;

- ***04 – денежные средства, которые используются для проведения различных выборов или других общественных собраний.

Расшифровка номера расчетного счета даёт понять, что означают цифры и самостоятельно увидеть, кому принадлежит счет и для каких целей он используется.

Собираетесь ли вы открыть расчетный счет?

ДаНет

Что такое номер счета карты

Расчетный счет (далее РС) присваивается при оформлении банковского продукта. Это уникальная для каждого банка комбинация из 20 цифр, используемая для совершения операций. Пользователь вправе пополнять баланс и снимать наличные неограниченное количество раз. В рамках тарифа возможно открытие РС в рублях и иностранной валюте.

При заказе мультивалютной карты открывается несколько РС в разных валютах, они будут иметь схожую числовую комбинацию.

Номер карточного счета от номера карты отличается не только количеством чисел. В отличие от цифр на лицевой стороне пластика, которые являются уникальной комбинацией, РС может повторяться. Однако в одном банке не может быть двух одинаковых РС.

Зачем нужен счет карты

Несмотря на то, что для переводов Card2Card не требуется указание реквизитов, некоторые операции нельзя провести, не зная их. Без указания 20 чисел нельзя получить заработную плату на карточку, социальные выплаты, пособия, стипендию и т.д.

При оформлении безналичного платежа или переводе денег от юридического лица тоже требуется указать РС. Без этих данных транзакцию совершить невозможно.

Информация об открытии расчетного счета

Чтобы открыть расчетный счет, юридическое лицо должно предоставить в кредитную организацию (банк) пакет документов:

- свидетельство, подтверждающее регистрацию юридического лица;

- учредительные документы (устав, положение, нормативно-правовые акты);

- лицензии, свидетельствующие о способности организации заключать договор на открытие расчетного счета;

- карточка с примерами подписей ответственных лиц;

- бумаги, которые подтверждают полномочия конкретного лица или единоличного исполнительного органа распоряжаться средствами;

- свидетельство того, что организация поставлена на учет в налоговом органе.

Если расчетный счет открывается для индивидуального предпринимателя или лица, которое занимается частной практикой, необходимо подготовить следующие документы:

- паспорт или какой-либо другой документ, подтверждающий личность физического лица;

- карточка с примером подписи;

- бумаги, подтверждающие полномочия лица, обозначенного в карточке, на распоряжение средствами, находящимися на расчетном счету;

- подтверждение о постановки на налоговый учет;

- документ, который удостоверяет статус индивидуального предпринимателя (подтверждение от органов юстиции или выписку из реестра адвокатов);

- лицензии или патенты на право осуществления конкретного вида профессиональной деятельности.

Если лицо является гражданином иностранного государства, то к указанным документам дополнительно необходимо приложить миграционную карту или справку о разрешении пребывания или проживания иностранца на территории Российской Федерации.

Для чего нужна расшифровка расчетного счета в банке?

Расчетные счета в банке открываются в соответствии с Положением от 27 февраля 2017 года № 579-П «О плане счетов бухгалтерского учета для кредитных организаций и порядке его применения» (далее План счетов).

Обычно при открытии счета в кредитном учреждении (банке) заключается договор на открытие счета, в котором обычно указывается:

- Вид счета;

- на кого открыт счет;

- дату открытия счета;

- дату и номер договора;

- процентную ставку по вкладу или кредиту;

- цель, на которую выдан кредит;

- срок погашения кредита,;

- валюту вклада и другие данные.

Очень часто при проведении банковских операций и во многих других случаях нужна информация о расчетном счете и никаких источников получения ее у нас под рукой нет. Что же тогда можно сделать? В ответе на этот вопрос нам может помочь сам номер счета, который несет себе определенную информацию.

Из чего состоит расчетный счет

Формат и структура р/с строго регламентированы: количество цифр всегда равно двадцати символам, которые разбиваются на пять разрядов (групп). Такая дифференциация не случайна. Выстроенная логически, для банковских учреждений она несет конкретный практический смысл. Чтобы разобраться, взглянем на пример номера расчетного счета — ААА-ВВ-ССС-D-ЕЕЕЕ-FFFFFFF. Символы были разделены дефисами для наглядности; на практике р/с указывается в реквизитах слитно.

Что же означает каждый из разрядов?

- ААА — номер балансового счета первого порядка;

- ВВ — номер балансового счета второго порядка;

- ССС — обозначение валюты, в которой проводятся операции по счету;

- D — контрольный разряд;

- ЕЕЕЕ — обозначение представительства, в котором был открыт р/с;

- FFFFFFF — лицевая часть р/с.

Как расшифровать

Итак, расчетный счет начинается с цифр банковского баланса. Их перечень утвержден Центробанком и включает несколько порядков (разделов). Первые цифры, стоящие в начале, указывают на специфику р/с. Для наглядности перечислим несколько комбинаций:

- 101 — 111. Учет прибыли и убытков, хранения капитала;

- 202 — 203. Учет драгметаллов и денежных средств;

- 301 — 329. Обозначение межбанковских операций;

- 401 — 479. Учет транзакций с клиентами;

- 501 — 528. Учет операций с ценными бумагами и фин. инструментами;

- 601 — 621. Учет средств и имущества;

- 706 — 708. Финансовые результаты.

Прибавив к первым цифрам еще два символа, мы получаем счет второго порядка. Все пять цифр нужно толковать в совокупности — это дает полное представление о юридическом статусе владельца счета. Рассмотрим несколько примеров:

- 20309. Счета физических лиц в драгоценных металлах;

- 30231. Счета банков-нерезидентов в российских рублях;

- 40703. Средства негосударственных некоммерческих организаций;

- 40802. Средства индивидуальных предпринимателей;

- 41806. Депозиты коммерческих организаций в срок до трех лет.

Следующий разряд, состоящий из трех цифр, обозначает валюту, в которой совершаются операции по счету. Полный перечень используемых комбинаций дан в Общероссийском классификаторе валют (ОКВ).

В качестве примера приведем валюты, в которых наиболее часто открываются р/с:

Очень немногие, глядя на реквизиты организации, интересуются значением цифр расчетного счета. Хотя информация, в них зашифрованная, может представлять немалый интерес. Номер счета скажет об организации много больше, чем ее название.

Расшифровка расчетного счета в банке, для предусмотрительного бизнесмена и его бухгалтера, должна стать обязательной процедурой при встрече с новым контрагентом. Хотя бы в качестве предохранительной меры от разного рода злоумышленников. Да и здоровое любопытство будет в какой-то мере удовлетворено.

Счет по вкладам

Счет по вкладам или другими словами счет по депозиту открывается в банковской организации физическим и юридическим лицам для получения дохода в виде процентов, которые начисляются на сумму положенных денег на счет. Счет по депозиту для физических лиц делят на два вида:

- срочные — оформляются на конкретный срок. Ставка при этом выше, чем у второго вида счета. В конце срока можно забрать накопленные денежные средства;

- до востребования — оформляются на неограниченный срок, деньги можно снять в любой момент.

Юридические лица открывают счет по вкладу на большие сумму, чтобы получать пассивный доход за счет начисления процентов. Обычно банки предлагают юридическим лицам открыть срочный депозит на определенный период с фиксированной процентной ставкой.

Как узнать

Если вам понадобилось узнать личный РС, нельзя просто взять пластик и посмотреть данные, поскольку они не отражены на физическом носителе. Те цифры, которые вы видите, — это номер карточки.

Существуют способы, позволяющие узнать (посмотреть) номер карт-счета банковской карты:

- банкоматы и терминалы;

- мобильное приложение;

- конверт с PIN-кодом и договором;

- звонок в контактный центр или посещение офиса.

В документах

При оформлении карточки банк заключил с вами договор на обслуживание в 2 экземплярах, один из которых должен находиться у вас. В документе указана информация о реквизитах, которые потребуются для совершения операций (ваш РС, БИК и полное наименование организации). Если договор утерян, не расстраивайтесь, есть другие способы, но они займут немного больше времени.

В онлайн-банке

Информация о карточке дублируется в личном кабинете. Для этого нужно зайти в ЛК на официальном сайте банка, выбрать карточку и перейти в раздел «Информация». Для удобства можно отправить реквизиты третьему лицу или скопировать данные в буфер обмена. Так вы не допустите ошибок при вводе комбинации цифр.

Если у вас нет доступа к онлайн банку, зарегистрируйтесь в системе. Обычно для этого нужно указать номер пластика с лицевой стороны и мобильный телефон, указанный при оформлении. Регистрация занимает около 2-3 минут.

В банкомате или приложении

Когда банкомат находится в непосредственной близости, можно узнать реквизиты. Вставьте пластик в банкомат или терминал, выберите пункт «Информация» или аналогичный раздел. Далее закажите печать реквизитов. Банкомат выдаст чек с нужными данными.

Если банкомата нет поблизости, но есть мобильный телефон, зайдите в приложение. Информация о картах обычно публикуется во вкладке «Информация».

В службе поддержки или отделении

Чтобы узнать номер расчетного (лицевого) счета кредитной карты Сбербанка в отделении, не обязательно идти в офис, где вы получила пластик. Подойдет любое ближайшее отделение. С собой нужно иметь физический носитель карточки и паспорт.

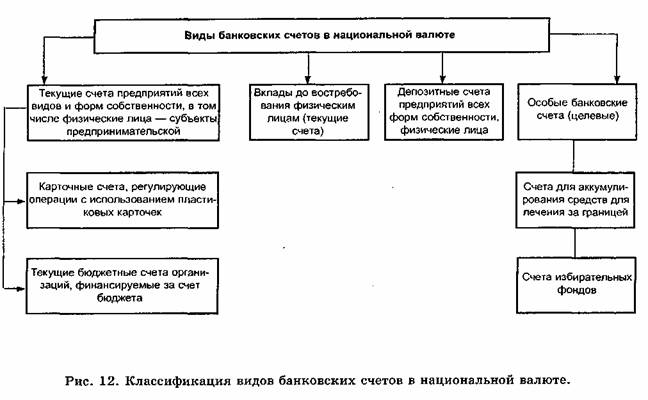

Разновидности счетов в Сбербанке

Банковский счет – это инструмент, который позволяет фиксировать движение денежных операций, когда ведется бухгалтерский учет и отчетность. Банковские и кредитные карты привязываются к личному балансу. Новая кредитка имеет отдельный баланс 20-значного цифрового значения. При потере пластика или окончании срока его службы, средства все еще остаются на балансе, то есть деньги не исчезают. Если требуется продлить срок пользования, физическим лицам выдается новая карта. Если потребитель прекращает сотрудничество, тогда подписывается договор об отказе продолжения сотрудничества с банком. Вид счета карты Сбербанка зависит от их предназначения. Для того чтобы тщательно ознакомиться с каждым типом, следует определить их основные характеристики.

Депозитный – пользуется большим спросом среди клиентов, которые хранят средства на банковском балансе. Сбербанк начисляет определенный процент круглый год. Для получения депозитного счета следует обратиться по адресу ближайшего филиала и подписать заявление.

Текущий тип служит для получения денежных средств на счет физического лица. Денежная транзакция осуществляется тогда, если клиент работает в организации. Главной особенность является моментально зачисление средств в любое время. Однако процент на остаток суммы не зачисляется. Обладателями текущего счета могут стать как российские, так и иностранные граждане, проживающие на территории России. Тип карточного связан с выдачей кредитной или дебетовой карты. Данный баланс привязывают к определенной территории, где проживает клиент банка Сбербанк. Существует лишь один недостаток – нужно оплачивать за обслуживание банковской услуги.

Карточный тип – это аналог текущего баланса. Клиент может осуществлять денежные операции без надобности обслуживания банковского сотрудника. Это вид счета дебетовый карты Сбербанка. Клиент может приобретать товар в различных магазинах, совершать денежные переводы, перечислять средства третьему лицу при помощи пластиковой карты.

Основной задачей кредитного счета является его привязка к кредитной карте. В основном данной услугой пользуются постоянные/проверенные клиенты. При наличии действующего баланса в банковском учреждении Сбербанка, сотрудники предлагают оформить кредитный счет. Новые клиенты должны предъявить бумагу с копией трудовой книжки.

Как расшифровывается?

Первая и вторая группа цифр расчетного счета содержит в себе информацию о балансовых аккаунтах банка. Их перечень утвержден Банком России и включает несколько разделов.

Три цифры, стоящие вначале, отражают специфику расчетов. В качестве примера можно привести такие комбинации:

- С 102 по 109 – расшифровка: счета фондов, учета прибыли убытков и хранения капитала.

- 203 – 204 – учет драгоценных металлов.

- С 301 по 329 – межбанковские аккаунты для проведения операций.

- 401 – 402 – счета для выполнения платежей и переводов в бюджет.

- 403 – управление финансовыми средствами, находящимися под ведением Минфина.

- 404 – фонды внебюджетного характера.

- 405 – 406 – расчетные счета компаний, работающих на государственной основе.

- 407 — 408 – юридические, физические лица и ИП.

- С 411 по 419 – вклады гос. структур.

- С 420 по 422 – средства для хранения от юридических лиц.

- 423 — 425 – вклад от физического лица резидента, нерезидента.

- 424 – 430 – финансовые активы иностранных компаний, банков.

- С 501 по 526 – аккаунты для учета ценных бумаг.

Следующие две цифры выступают в роли дополнения к предыдущим и трактуются вместе с ними. Так, в качестве примера можно рассмотреть аккаунт юридической компании, который начинается с кода 407:

- 01 – финансовый сектор.

- 02 – закрытые и открытые акционерные общества.

- 03 – некоммерческие объединения.

- 04 – деньги, выделенные на проведение выборов или собраний.

Остальные разделы номера счета

С остальными знаками расшифровка номера расчетного счета обозначает еще и тип валюты, который используется выполнения операций. Числовое обозначение валютам присваивается на основании ОКВ, действующем еще с 1995 года. В качестве наиболее распространенных обозначений выступают:

- Рубль – 810.

- Американский доллар – 840.

- Юань – 156.

- Гривна – 980.

- Евро – 978.

Далее код содержит в себе контрольный знак, в основе расчета которого лежит сложный алгоритм. Его функция заключается в предоставлении возможности сотрудникам банка проверить правильность всех указных в счете данных при проведении операции.

Еще 4 цифры, следующие после, обозначают числовую кодификацию отделения, в котором был открыт аккаунт. Если они представлены в виде 0000, расшифровка может означать, что у банка нет отделений, или операция произведена в главном офисе.

Код рубля 810 или 643 — пояснение Центробанка

Довольно часто на практике возникают ситуации с неправильной расшифровкой номера счета из-за того, что в обозначении такой валюты, как рубль, используются две числовые комбинации. Официальные пояснения по этому поводу были опубликованы Центробанком в сентябре 2017 года.

Согласно позиции финансового регулятора произошло изменение кода рубля на основании приказа Банка России № ОД-3433 «О применении общероссийских классификаторов», согласно этому документу для обозначения рубля используются:

- Код – 643.

- Буквенное обозначение – «RUB».

Использовавшиеся ранее обозначения были исключены из общероссийского классификатора на основании внесенного изменения 6/2003 от 1.02.2004. Однако стоит отметить, что такой код применяется только при проведении международных операций или открытии таких аккаунтов. Соответствующее разъяснение содержится в письме № 176-Т.

Банковский счет. Что это такое?

Подытожим вышесказанное.

Банковский счёт – это счёт, который открывается банком физическому или юридическому лицу для их участия в денежном безналичном обороте и накоплении на нём безналичных денежных средств для их целевого использования.

Сам по себе счет – это своего рода учетная запись, применяемая финансовыми учреждениями для учета денежных операций своих клиентов. Идентификатор (номер) счета клиента представляет собой числовой код, состоящий из 20-ти цифр, причём каждая цифра имеет своё значение, в соответствии с Приложением 1 к Положению Банка России от 16 июля 2012 г. N 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ».

Для наглядности разобьём номер счета на определенные группы цифр следующим образом:

ААА ББ ВВВ Г ДДДД ЕЕЕЕЕЕЕ

ААА (цифры с 1-ой по 3-ю) — номер балансового счёта первого порядка (например: 408, 423, 426);

ББ (цифры 4-я и 5-я) — номер балансового счёта второго порядка (например: 17, 20, 01);

ВВВ (цифры с 6-ой по 8-ю) — код валюты счёта, согласно Общероссийскому классификатору валют ОКВ. Примеры кода валюты: для рублёвых счетов – 643 (для международных расчётов) и 810 (при совершении операций по счетам в валюте России, подробности в Разъяснении Банка России от 9 ноября 2017 г. “По вопросу, связанному с обозначением признака рубля в номере лицевого счета”), для долларовых счетов США – 840, для счетов в евро – 978;

Г (цифра 9-я) — контрольная цифра;

ДДДД (цифры с 10-ой по 13-ую) — четырехзначный код подразделения банка;

ЕЕЕЕЕЕЕ (14—20-я цифры) — внутренний семизначный номер счёта, который присваивается клиенту.

Эта информация интересна скорее специалисту (банковскому сотруднику, бухгалтеру и т.д.), но тем не менее даже обычному клиенту некоторые комбинации цифр могут сказать о многом. Например, наметанный глаз по первым двум группам (5 цифр) сразу увидит вид счёта (расчётный, вклад и т.п.) и по третьей группе (3 цифры) его валюту.

Ниже приведены лишь некоторые расшифровку первой группы цифр:

- 102…109 — счета фондов, хранение капитала, учёт прибыли и убытков;

- 203, 204 — счета для учёта драгметаллов;

- 301…329 — счета для проведения операций между банками;

- 401, 402 — счёта для переводов в бюджет;

- 403 — управление деньгами, находящимся в ведении Минфина;

- 404 — внебюджетные фонды;

- 405, 406 — счета государственных компаний;

- 407 — юридические лица и ИП;

- 408 — физические лица;

- 411…419 — вклады, открытые государственными структурами;

- 420…422 — хранение средств юридических лиц;

- 423 — вклад открыт физическим лицом-резидентом;

- 424 — средства иностранных компаний;

- 425 — средства на вкладе принадлежат физическому лицу-нерезиденту;

- 430 — средства банков;

- 501…526 — счета, необходимые для учёта ценных бумаг.

А вот несколько расшифровок комбинаций цифр из второй группы (их удобнее рассматривать совместно с первой группой).

Счета негосударственных организаций:

- 40701 — финансовые организации (например, МФО, пенсионный фонд и т. д.);

- 40702 — сюда относят коммерческие организации (например, открытые и закрытые общества);

- 40703 — счета некоммерческих организаций;

- 40704 — средства, выделенные для проведения выборов или общественных собраний.

Счета физических лиц:

- 40817 – расчётный счёт физ.лица – резидента РФ;

- 40820 – расчётный счёт физ.лица – нерезидента РФ.

Пример номера счета: 40817810500000000012 – рублёвый карточный счёт физ.лица-гражданина РФ.

Исчерпывающую информацию по расшифровке счетов вы можете найти в упомянутом ранее Приложении 1 к Положению Банка России от 16 июля 2012 г. N 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ»

Стоимость открытия счета

В соответствии со статьёй 846 ГК РФ. Заключение договора банковского счета, банк не вправе отказать в открытии счета, совершение операций по которому предусмотрено законом, учредительными документами банка и выданным ему разрешением (лицензией), за исключением случаев, когда такой отказ вызван отсутствием у банка возможности принять на банковское обслуживание либо допускается законом или иными правовыми актами.

Стоимость открытия банковских счетов зависит от ряда факторов:

- Правового положения клиента (физическое или юридическое лицо);

- Вида счета;

- Тарифов банка.

Открытие счета для физических лиц производится бесплатно. В ряде случаев может быть предусмотрена комиссия за годовое обслуживание счета, которая списывается банком автоматически, при поступлении денежных средств на счет. Исключением из данного правила являются депозитные счета. Так как они предназначены для сохранения и приумножения денежных средств клиента, банк не взимает комиссий ни за открытие, ни за обслуживание депозита.

Открытие счета для юридических лиц, как правило, является платным. Ориентировочная стоимость услуги составляет 2000 рублей, не считая затрат на заверение копий каждого документа и оформление карточки с образцами подписей и оттиска печатей.

Стоимость обслуживания банковских счетов зависит от:

- Вида счета;

- Правового статуса клиента;

- Оборотов денежных средств;

- Тарифов банка;

- Видов денежных операций;

- Валюты счета;

- Региона, где находится филиал банка.