Условия по картам с кэшбэком в промсвязьбанке

Содержание:

- Сколько стоит выпуск и обслуживание карты all inclusive Промсвязьбанка

- Дебетовая карта All Inclusive («Всё включено»)

- Инструкция по оформлению

- Какие «вкусные» варианты может предложить этот банк?

- Как применять бонусы по карте?

- Возможности и дополнительные функции карты «Твой кэшбэк»

- Все включено

- Мобильный банкинг

- Условия и тарифы

- Дополнительные возможности карты «Твой кэшбэк»

- Как заказать карту Твой Кэшбэк от Промсвязьбанка

- Как оформить карту?

- Как начисляется кэшбэк до 5%?

- Особенности дебетовой карты «Твой Кэшбэк»

- Переводы

- Условия бонусной программы

- ПСБ кэшбэк

- Как получить карту

- Полезные статьи на тему дебетовых карт

Сколько стоит выпуск и обслуживание карты all inclusive Промсвязьбанка

Оформить карту all inclusive ПромсвязьБанка можно, заполнив специальную форму на сайте:

Карта делается несколько дней. Готовую карту привезет курьер — представитель Банка.

Карта all inclusive Промсвязьбанка может быть либо платежной системы MasterCard категории World, либо Visa Platinum с соответствующими этим категориям привилегиям.

Карты поддерживают бесконтактный способ оплаты:

Карта выпускается бесплатно и также бесплатно может обслуживаться, если выполнять одно условие: всегда поддерживать на карте неснижаемый остаток в размере более 50 000 рублей.

В противном случае, за обслуживание придется платить. При этом клиенту предлагается на выбор два варианта оплаты за обслуживание карты:

- за год вперед — 1500 рублей;

- за месяц вперед — 150 рублей.

- Если вы выбираете годовую оплату, то 1500 рублей придется отдать сразу же, как только Вы пополните карту. Через год Банк проанализируют Вашу активность по карте: если весь год Вы соблюдали условие по поддержанию неснижаемого остатка в размере более 50 000 рублей, то Банк ничего не спишет, и весь ближайший год Вы можете пользоваться картой бесплатно, в противном случае снова придется заплатить 1500 рублей. И так далее каждый год.

- Если Вы выбираете ежемесячную оплату, то первый месяц обслуживания по карте для Вас будет бесплатным без условий. Если весь месяц Вы будете поддерживать неснижаемый остаток по карте более 50 000 рублей, то следующий месяц обслуживания для Вас будет бесплатным, в противном случае Банк удержит 150 рублей. И так далее каждый месяц.

Важно понимать, что уплата годовой либо месячной комиссии не страхует Вас от возможных изменений в условиях обслуживания, например, уменьшение либо отмена кэшбэка по карте.

Вы можете заказать карту со индивидуальным дизайном, выпуск такой карты стоит 333 рубля единоразово.

Дебетовая карта All Inclusive («Всё включено»)

Первое, что необходимо отметить, такая карта, при выполнении некоторых условий, может с легкостью стать абсолютно бесплатной. Для этого требуется на протяжении месяца держать на карте не менее 50к рублей. При этом первый месяц не идет в счет. Помимо всего прочего, клиенту дополнительно будет начисляться процент на остаток по карте, который составляет 5% в год, причем это условие продолжит работать вне зависимости от оборота средств по карте.

Очень удобная карта с высоким кэшбэком

Очень удобная карта с высоким кэшбэком

Карта не участвует в программе «PSBonus», поэтому возврат средств по ней происходит не в качестве баллов, а настоящими деньгами. Как минимум это является достаточно удобным и практичным. Что касается товаров и услуг, за которые начисляются возвраты, сюда входят далеко не все товары, а только определенные категории.

Сейчас актуальны следующие категории товаров, за которые можно получить возврат в размере 5%:

- Бензин.

- Товары для ремонта и дома.

- Обувь.

- Ж/д и авиа билеты.

- Одежда.

В категории ресторанов, кафе и супермаркетов кэшбэк 3%.

Инструкция по оформлению

- Заполните анкету заявителя, внеся в нее личные и контактные данные (ФИО, номер телефона, пол, гражданство, место работы и дату рождения).

- Ознакомьтесь с условиями передачи данных и дайте согласие на их обработку.

- Заполните оставшуюся часть анкеты – здесь вам пригодится паспорт.

- Ожидайте решения банка – ответ будет отправлен на мобильный телефон клиента в течение того же дня. Для уточнения статуса заявки свяжитесь с кредитным менеджером Промсвязьбанка по номеру телефона 8 800 333 03 03.

- Получить готовую карту можно в банковском отделении или же на дом с курьером (услуга предоставляется бесплатно и действует в 465 городах России). Срок доставки составляет от 1 до 5 дней.

При оформлении заявки на сайте и без справки о доходах максимальный лимит на карте составит всего 100 тыс. Если вы рассчитываете на получение большей суммы, то сразу же после получения предварительного одобрения предоставьте сотруднику банка все необходимые подтверждения. Что касается процентной ставки, ее размер никак не зависит от полноты пакета документов.

Какие «вкусные» варианты может предложить этот банк?

Интересных вариантов карт у банка предостаточно. Причем они не ограничиваются только теми предложениями, которые являются оптимальными для широкой аудитории своих клиентов, в арсенале банка есть и узконаправленные предложения, среди которых есть:

- Карта «В движении». Этот продукт актуален для активных людей, которые с ее помощью смогут получить небольшие преимущества в «Московском марафоне», помимо всего прочего, карта также предоставляет разные акции на мероприятия международного уровня.

- Есть карты, которые будут актуальны для людей, делающих частые покупки в разных интернет магазинах, включая «Aliexpress» и «Ebay». Карты предлагают кэшбэк с каждой покупки на самых крупных торговых площадках мира. Помимо всего прочего, также необходимо отметить еще одну приятную особенность этой карты, по ней начисляются баллы, благодаря разнице курса валют между самим банком «ПСБ» и разницей курса покупки. Также действуют постоянные скидки на доставку товаров из-за границы.

- В ассортименте предложений с кешбеком, есть карта, которая более актуальной станет для людей, любящих путешествия. Для них разработаны специальные пакеты программ, которые позволяют конвертировать свои полученные баллы в мили от авиакомпании S

Кэшбэк в банке, начисляется в виде специальных баллов, так называемых «PSBonus». Клиент банка способен распоряжаться ими по своему усмотрению: можно свободно конвертировать их в рубли и снять со счета или оформить на них покупки. Стоит отметить, что такой бонус актуален далеко не для всех карт, например для карт, что предоставляют мили для путешественников.

Однако самой популярной и востребованной картой, среди всех рыночных продуктов является карта «Всё включено» с кэшбэком.

Как применять бонусы по карте?

Баллы по кэшбеку начисляются за приобретение товаров в сети интернет, начиная от 15 рублей и за оплату в интернет-банкинге, начиная от 50 рублей. Причем в банковской системе присутствует всего несколько уровней начисления.

- Уровень «приоритет» подразумевает под собой начисление 1.4 бонуса за каждые потраченные 15 рублей.

- Уровень «платина» подразумевает начисление 1.3 балла, за каждые 15 рублей.

- Уровень «золотой» предоставляет 1 балл за каждые потраченные 15 рублей.

Чтобы перейти с уровня «золотой» на «платину», необходимо в месяц сделать оборот более 25 тысяч рублей, чтобы получить «приоритет» — тогда оборот должен быть от 50 тысяч рублей.

Как потратить накопленные баллы?

Все полученные баллы, пользователь карты имеет возможность подарить любому другому пользователю карты, списать в качестве оплаты за покупки или даже продать другому клиенту Промсвязьбанка. Можно и просто обменять их на деньги.

Чтобы приступить к списанию баллов в счет своих покупок, требуется, чтобы на счету было не менее 7 тысяч баллов, причем списать можно не менее 6 тысяч символов, что в перерасчете равняется 300 рублям. Баллами можно оплатить даже всю 100% стоимость покупки. В интернет-банкинге предоставляются следующие возможности с такими ставками:

- Пополнить мобильный счет на 300 рублей – 6250 баллов.

- Пополнить мобильный счет на 1700 рублей – 20 тысяч баллов.

- Для конвертации баллов в рубли необходимо не менее 50 тысяч баллов на счету, которые будут конвертированы по курсу 1 балл = 0.1 рубль.

Это общие правила, которые могут быть изменены банком, поэтому для получения актуальной информации, необходимо постоянно следить за информацией на сайте или связаться с менеджером по горячему телефону. В общем, этот продукт достаточно удобен и способен конкурировать с аналогичными картами других банков, благодаря высокому кэшбэку.

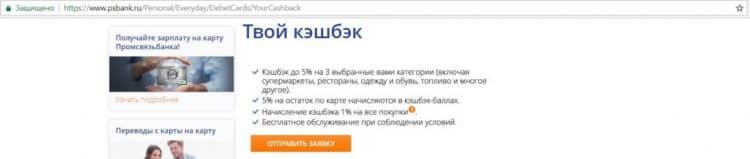

Возможности и дополнительные функции карты «Твой кэшбэк»

Мы уже говорили, что дебетовая карта «Твой кэшбэк» дает возможность пользователю получать прибыль. Достаточно выбрать один из вариантов: кэшбек до 5%, либо начисление 5 процентов на остаток сбережений. Одновременно использовать оба способа нельзя, так как каждый из них имеет свои особенности, сложности и ограничения.

Кэшбек по карте «Твой кэшбэк»

Начисление кэшбека на карту осуществляется в виде бонусов, которые в дальнейшем меняются на рубли. Курс обмена: 1 балл = 1 рублю. В течение всего периода пользования банковской дебетовкой бонусы «капают» на специальный счет, и зачисляются на него в течение недели, следующей за месяцем пользования картой. Кэшбек имеет свой жизненный срок – год. В течение этого периода необходимо успеть обменять их на деньги, иначе они просто «сгорят».

Есть одно условие, которое не стоит игнорировать: начисление бонусных баллов возможно только тогда, когда владелец карты за месяц потратил по банковскому пластику не менее 5 000р. Разберем распределение дохода от кэшбека по категориям расходов:

- 5% — в салонах красоты/парикмахерских, в барах/кафе/ ресторанах, кино/театры/развлечения, такси/услуги каршеринга, в аптеках, за покупку детских товаров, книг, канцелярских принадлежностей, товаров для животных, цветов, подарков.

- 3% — сюда входят товары для отдыха и здоровья, покупка одежды и обуви, спортивные аксессуары, а также автоуслуги, АЗС.

- 2% — покупки в супермаркетах/универсамах/универмагах, строительные и отделочные материалы, электроника, техника для дома.

- 1% — за покупку остальных товаров, не вошедших в перечисленный список.

Разрешается выбирать не больше 3-х категорий из предложенных вариантов. Нет обязательного условия по отбору товаров в разделах, можно при желании выбрать услуги или продукты по 5-ти процентному начислению. Ограничение на «Твой кэшбэк» – не более 1 500 баллов (рублей) за один месяц. Осуществить возврат на больший лимит будет невозможно. Это то, что касается выбранных категорий. Но, не стоит забывать и про 1% на остальные товары и услуги. Возврат за другие расходы будут возмещаться владельцу карты на тот же бонусный счет. Ограничения те же – не больше 1 500 баллов (рублей). В общем за месяц на карту можно вернуть до 3-х тысяч рублей в виде кэшбека при условии активного использования пластика.

Повторять одни и те же категории каждый квартал нельзя. Необходимо искать другие варианты в разделах. Например, если в начале года был выбран супермаркет, то через три месяца его стоит сменить на другой вид. Карту стоит оформлять, когда есть заинтересованность в покупке предложенных вариантов по категориям. Тогда и % твоего кэшбека будет повышенным, и возврат денег – ощутимым.

Единственный минус кэшбека, получаемого от Промсвязьбанка, заключается в округлении баллов не в большую сторону. Начисление возвратных бонусов рассчитывается, кратно ста рублям. Например, купив вещь за 800р. и за 899р., владелец получит одинаковый кэшбек с 800р.

Начисление процентов на остаток суммы на счете

Дебетовая карта дает возможность ее владельцу получать дополнительный доход по сумме остатка на счете за хранение в размере 5% за год. Это не означает, что надо положить деньги и ждать положенных накоплений. Чтобы воспользоваться предлагаемым вариантом прибыли, необходимо соблюдать установленные правила пользования картой. Это значит, что в месяц необходимо тратить по банковскому пластику не меньше пяти тысяч рублей. В противном случае функция получения процентов на остаток не сработает. Стоит помнить о том, что она осуществляется на сумму среднемесячного показателя остатка, поэтому будет выгодно не уменьшать размер остатка по карте.

Проблема программы Промсвязьбанка «Проценты на остаток» в том, что установлено ограничение в размере 1500р. или баллов. Больше установленного лимита получить прибыль не получится, а значит хранить деньги на карточке в размере больше 360 000р. нет смысла. Лучше оставшуюся часть денежных средств вложить в другое, например, оформить вклад, либо перевести на другой пластик с аналогичным проектом получения % на сумму остатка денег на счете.

Все включено

“Все включено” – зарплатная карта ПСБ. Карточка выпускается в платежной системе МИР, которая предполагает дополнительное вознаграждение по программе лояльности “Привет, МИР!”.

Условия кэшбэка

Если сумма покупок в месяц не превышает 3000 руб., банк начисляет 2% от показателя. Если сумма покупок в магазинах любой категории, кроме супермаркетов, превысила 3000, банк вернет 1%.

Процент на остаток

Если в отчетном месяце средний остаток по счету от 100 до 300 тыс. и оплата покупок в любых торговых точках превышает 10 тыс., финансовое учреждение выплатит 8% годовых от суммы остатка.

Если остаток по карте от 100 до 300 тыс. и сумма покупок в любых торговых точках в месяц меньше 10 тыс., банк начисляет 3% годовых от суммы остатка.

За отчетный месяц число баллов по услуге “Процент на остаток” ограничено 5 тыс.

Условия начисления кэшбэка на зарплатную карту «Все включено»

Условия пользования

Основная карта обслуживается бесплатно, дополнительная – за 500 руб. ежегодно.

Услуга SMS-оповещения подключается за 59 руб. в месяц. Сообщения о поступлении зарплаты бесплатны.

Снять деньги в АТМ ПСБ и партнеров (Альфа-банк, Россельхозбанк, Бинбанк) можно без комиссии. В банкоматах и кассах прочих учреждений без процентов можно получить сумму от 3000 руб. При снятии меньшей суммы взимается комиссия 90 руб. Месячный лимит на получение наличных – 1 млн.

В сторонние банки можно перевести каждый месяц до 100 тыс. Суммы более 100 тыс. переводятся с комиссией 0,2%.

Мобильный банкинг

Приложение позволяет проверять баланс счетов, совершать платежи и переводы средств, погашать кредиты и открывать дополнительные вклады. Доступно создание шаблонов для частых платежей с сохранением реквизитов оплаты.

Настройка приложения не требуется: при первом входе оно копирует шаблоны платежей из интернет-банкинга.

PSB-Mobile персонализируется под пользователя: расположение иконок меняется на удобное для клиента.

На частые платежи можно установить фотографии для упрощения их идентификации.

В приложении доступна функция обмена валют.

Геолокация позволит в короткие сроки найти ближайшее отделение банка.

Условия и тарифы

Не менее важным преимуществом дебетового пластика «Твой кэшбэк» являются выгодные тарифы и условия обслуживания.

| Система платежей | МИР, Mastercard |

| Тип пластика | Классическая/ World |

| Валюта | RUB |

| Сколько действует? | 4 года |

| Кэшбэк | От 1,5 до 5% + 1% за все покупки |

| Стоимость обслуживания основной карты | Бесплатно при условии, что оплаты картой составляют больше 5 000 в месяц. Иначе – 149₽ (1-й месяц не оплачивается). |

| Стоимость обслуживания дополнительного пластика | Первая – бесплатно, остальные – 250₽ в год. |

| Снятие наличных |

Лимиты – до 150 000₽ в день, до 300 000₽ в месяц. |

| % на остаток | До 4% |

| Технологические возможности | Чип, технология 3D Secure, бесконтактная система PayPass, Apple Pay / Google Pay / Samsung Pay / Кошелек Pay (Mastercard) |

| Овердрафт | Нет |

| Приложение для Android, iOS | Бесплатно |

| Смс-банкинг | Первый месяц бесплатно, затем 69₽. |

| Основные требования |

|

На заметку! Чтобы поменять пин-код на дебетовой карточке «Твой кэшбэк», воспользуйтесь банкоматом. Если же пин-код забыт, восстановить его не получится, так как данная информация является конфиденциальной. В этом случае обратитесь в банковское отделение с заявлением о перевыпуске.

Дополнительные возможности карты «Твой кэшбэк»

Дебетовая карта «Твой кэшбэк» позволяет выбрать одну из двух опций для получения дополнительного дохода: либо кэшбек от 1 до 5%, либо доход на остаток средств до 5% годовых. Одновременно две эти опции работать не могут. И каждая из них имеет определенные особенности и ограничения, которые нужно учитывать.

Кэшбек по карте «Твой кэшбэк»

Кэшбек начисляется в виде бонусных баллов, которые можно обменять на рубли по курсу один к одному. Капают на бонусный счет они в течение первых восьми рабочих дней месяца, следующего за тем, в котором вы тратили деньги. Срок жизни баллов – один год, поэтому нужно успеть их преобразовать в деньги до того, как они сгорят.

Возврат начисляется только в том случае, если за месяц вы потратили минимум 5000 рублей. Проценты кэшбека распределяются по следующим категориям:

- 5% – красота, кафе/фастфуд/рестораны, развлечения/театры/кино, такси и каршеринг, аптеки, детские товары, канцелярия и книги, товары для животных, подарки и цветы.

- 3% – спорт и отдых, здоровье, АЗС и автомобильные услуги, обувь/аксессуары/одежда.

- 2% – супермаркеты/универмаги, товары для ремонта и дома, бытовая техника и электроника.

- 1% – все остальные покупки.

Можно выбрать три категории из 16 предложенных. Не обязательно по одной категории в разделе: можно хоть все три выбрать в разделе 5%. Ограничение на кэшбек серьезное – можно получить только 1500 рублей в месяц в рамках возврата средств в выбранных категориях. Дополнительно будет начислено не больше 1500 рублей за покупки в категории «на все» за 1% кэшбека.

Важно, что нельзя выбирать одни и те же категории в любом разделе каждый квартал: если вы, например, выбрали «Супермаркеты» в начале года, то нельзя будет выбрать эту же категорию на следующий квартал. То есть карту есть смысл оформлять, если есть не три, а хотя бы пять-шесть интересующих вас пунктов повышенного кэшбека

Проблема кэшбека от Промсвязьбанка в том, что он постоянно округляется в меньшую сторону: возврат начисляется только с суммы, кратной 100 рублям. То есть и за 900, и за 999 рублей трат придет возврат лишь с 900 рублей.

Если вы выбрали получение кэшбека, то можете забыть о проценте на остаток. Можно получить только одну из двух предложенных программ.

Доход на остаток средств

Дебетовая карта позволяет получать доход за хранение средств – 5% годовых. Но нельзя просто положить ее на полку и ждать, пока на ней будут копиться деньги. Для получения процента нужно тратить по 5000 рублей ежемесячно, иначе никаких денег не придет. Возврат начисляется именно на среднемесячный остаток, поэтому выгодно лишний раз не снижать количество средств на карте.

У программы есть проблема: каждый месяц можно возвращать только 1500 баллов в рамках программы «Проценты на остаток». Поэтому нет смысла хранить на ней более 360 тысяч рублей, или остальные проценты будут срезаться. Все, что более 360 тысяч рублей, можно положить на депозит или перевести на любую другую карту с доходом на остаток.

Если вы выбрали программу «Процент на остаток», то вы не сможете получать кэшбек за покупки. Можно выбрать только одну из двух программ.

Как заказать карту Твой Кэшбэк от Промсвязьбанка

Оформить дебетовую карту в учреждении Промсвязьбанк можно двумя путями.

Первый – классический. Посещаете банк, заполняете заявку и получаете карточку. Второй – онлайн оформление. Открываете сайт финансовой организации, заполняете графы ФИО, пол, дата рождения, № телефона, гражданство, соглашаетесь с обработкой персональных данных и нажимаете на «Оформить».

Здесь отметим, что карту могут оформить и клиенты, не являющиеся гражданами РФ, но им придется обращаться непосредственно в банковские отделения. Заказ финансового инструмента через сайт Промсвязьбанка для них не допускается.

Жители почти полсотни городов могут даже не ходить в банк для получения пластика. В 465 населенных пунктах действует курьерская доставка. Активация карты разрешается через мобильное приложение, интернет банк, с помощью банкоматов.

Для управления картой её держателю предлагается Личный кабинет (ЛК).

Владельцам карты «Твой кэшбэк» доступен личный кабинет. Для авторизации в нем данные предоставляют сотрудники финансовой организации. Зайдя первый раз в ЛК, нужно будет поменять пароль.

С сайта Промсвязьбанка можно скачать мобильное приложение, разработанное для управления картой Твой кэшбэк. Оно бесплатное и совместимое с платформами Android/IOS.

ЛК имеет следующие возможности:

- Отслеживать финансовые движения

- В онлайн режиме выполнять нужные операции

- Осуществлять платежи (оплачивать налоги, вносить штрафы и пр.)

- Выполнять переводы на счета, открытые в прочих финансовых организациях

- Открывать кредиты/вклады

Авторизации в мобильном приложении предполагает аналогичные операции. Для смартфона допускается настройка входа в приложение по отпечаткам пальцев.

Отметим, что эта дебетовая карта от Промсвязьбанка с кэшбэком обычная. Поэтому на неё можно переводить зарплату. Необходимо написать заявление и подать его в бухгалтерию по месту работы. Условия обслуживания не поменяются.

Как оформить карту?

Оформить дебетовую карту может российский и иностранный гражданин, достигший возраста 18 лет. Регион прописки и проживания при этом не играет никакой роли. Пластик не позволяет пользоваться заёмными деньгами и доступен всем совершеннолетним лицам, пожелавшим его оформить.

Процедура заказа и получения карточки включает в себя 4 шага:

- Изучение условий и выбор наиболее подходящей платёжной системы. Нужно заранее определиться, нужна карта MasterCard или МИР. Если планируется пользоваться пластиком в других государствах, то нужно заказывать MasterCard. В РФ не возникнет проблем с использованием обеих платёжных систем.

- Подача заявки. Её можно оформить в офисе либо на сайте ПСБ. Действующие клиенты Промсвязьбанка также могут заказать пластик через онлайн-банк.

- Получение сообщения о готовности карты. Она изготавливается в течение 3-10 дней в зависимости от региона проживания клиента и загруженности банка. После изготовления пластика клиента уведомят посредством СМС-сообщения или с помощью телефонного звонка.

- Подписание договора и получение карточки. По желанию клиента пластик можно забрать в любом офисе Промсвязьбанка или с доставкой домой/на работу. При получении карточки необходимо подписать договор с банком. Его надо внимательно изучить перед подписью, чтобы в дальнейшем избежать недопонимания и спорных ситуаций.

Карточки выдаются в неактированном виде — это делается из соображений безопасности. Перед использованием пластика необходимо его активировать и установить ПИН-код. Клиент может это сделать самостоятельно в онлайн-банке, выполнив 4 простых шага:

- Вход в сервис дистанционного обслуживания (устройство самообслуживания, интернет или мобильный банк).

- Поиск карточки, которую необходимо активировать.

- Ввод придуманного ПИН-кода.

- Подтверждение установки ПИН-кода с помощью одноразового пароля из СМС.

При необходимости за помощью в установке ПИН-кода можно обратиться к сотрудникам офиса или контактного центра Промсвязьбанка.

Оформить карту

Как начисляется кэшбэк до 5%?

Работать с кэшбэком по карте от Промсвязьбанка можно в двух режимах:

- Получать 1% кэшбэка на любые виды трат и 5% начисляется на остаток по карте.

- Получать повышенный кэшбэк в трех предусмотренных категориях и 1% на все покупки.

Ежемесячно человек может изменять параметры действия кэшбэка в зависимости от планируемых трат. Такие гибкие условия позволяют максимально выгодно распоряжаться картой в зависимости от потребностей.

Банк возвращает 1% со всех покупок, кроме исключений. В остальном, клиенту придется выбирать — получать повышенный кэшбэк или процент на остаток. К сожалению, получить оба пункта не получится. На выбор доступны 3 из 15 категорий. Действуют три месяца, потом выбираем заново. Повторить предыдущий выбор не получится. Поэтому есть смысл обдумать как минимум 6 полезных групп. Размер возврата также отличается. Для удобства категории сведены в таблицу:

| 5% | 3% | 2% |

| Кино, театр, развлечения | Здоровье | Бытовая техника, электронника |

| Фастфуд, кафе, рестораны | АЗС, автоуслуги | Супермаркеты,универмаги |

| Красота | Одежда, обувь, аксессуары | Товары для дома, дачи |

| Аптеки | Спорт, активный отдых | |

| Детские товары | ||

| Товары для животных | ||

| Книги, канцтовары | ||

| Такси, каршеринг | ||

| Цветы, подарки |

Начисление происходит в баллах, но они легко обмениваются на рубли по курсу 1к1. При месячных покупках меньше 5 тыс. рублей баллы не начисляются.

Лимит начисления баллов — не больше 1500 в месяц в выбранных и 1500 по категориям, которые не относятся к выбранным. Еще одной «фишкой» является округление в меньшую сторону до 100 рублей. То есть при покупке на 299 рублей будет начислено только 2 балла, а не 2.99. Такая вот ложка дегтя.

У банка есть большой список партнеров, покупки у которых дают скидку до 23%.

Особенности дебетовой карты «Твой Кэшбэк»

В рамках программы «Твой Кэшбэк» банк предлагает клиенту на выбор выпуск пластика платёжной системы МИР или MasterCard. Все выпускаемые карточки поддерживают технологию бесконтактных платежей. Пластик можно привязать к Android, Apple или Samsung Pay и платить за покупки с помощью смартфона без необходимости доставать карточку.

Существует также ряд особенностей, о которых следует знать потенциальному владельцу пластика:

- Снимать наличные без комиссии можно в банкоматах ПСБ и партнёров. При использовании сторонних устройств или касс для получения налички комиссия составит 1%, но не меньше 299 рублей. Месячный лимит на данный тип операции — 300 тысяч рублей, а дневной — 150 тысяч. При превышении дневного лимита банком дополнительно списывается плата в 2% от суммы превышения.

- Переводы на карты ПСБ — бесплатно, на карты других банков по номеру телефона — без комиссии до 100 тысяч рублей в месяц, по номеру карты в другие банки — 1,5% от суммы (минимум 30 рублей).

- Сервисы дистанционного обслуживания. Клиентам предоставляется возможность бесплатно пользоваться мобильным и онлайн-банком. За уведомления по операциям через СМС взимается плата в 69 рублей в месяц.

- Пластик «Твой Кэшбэк» можно сделать зарплатной картой. Для этого клиенту нужно подать заявление работодателю. Его образец можно найти на сайте банка или в офисе. Сотрудники бюджетных организаций смогут использовать для получения зарплаты только карточку платёжной системы МИР.

- Выпуск второй основной карты в рамках тарифного плана на 1 физическое лицо невозможен. По желанию владельца возможен выпуск до 3 дополнительных карточек к основному счёту. Однако за их обслуживание придётся доплачивать отдельно.

Оформить карту

Переводы

Условия переводов изменяются в зависимости от категории платежа. Их можно совершать через пункты приема наличных и онлайн. Внутрибанковские операции не тарифицируются. Перечисления в бюджет – тоже.

Карта «Твой кэшбэк»: особенности безналичных переводов:

- Через банкомат на счета в других организациях –1.5%, мин. 30 р.;

- Через другие банкоматы – 1.5%, мин. 30 р. + дополнительные комиссии, установленные в этих компаниях;

- На другую ДК Промсвязьбанка через интернет-банк (ЛК) – 1.5% до 2999 р., 0% – от 3000 р., если в месяц было перечислено меньше 20 т.р., когда больше – 1.5%;

- С ДК на ДК сторонней организации через личный кабинет – 0.5%, макс. 3000 р., через контактный центр или отделение – 1.5%, по номеру телефона – 1%;

- С ДК на ДК категории «Виза» – 1.5%;

- Получение от юрлиц или предпринимателей – 1% от 150 т.р. до 600 т.р., выше – 5%.

Условия бонусной программы

Бонусная программа по карте Двойной кэшбэк от Промсвязьбанка предоставляется на следующих условиях:

300 приветственных бонусов – начисляются за покупки от 1000 руб., совершенные в первые 2 недели с момента активации из средств кредитного лимита;

До 10% – за оплату покупок в одном из пакета привилегий (Авто, Семья, Досуг);

1% – начисляется за любые другие покупки по карте, распространяется как на кредитные средства, так и на собственные;

1% – бонусы по пластику Двойной кэшбэк можно получить даже за погашение задолженности. Для этого достаточно пополнить баланс с других карт в банкоматах и терминалах Промсвязьбанка, а также на официальном сайте или через мобильное приложение (операции «С карты другого банка», «По номеру карты»)

Те деньги, которые вносятся на личные нужды, а не в счет долга, не будут приниматься во внимание.

По условиям программы за 1 месяц можно получить не более 2 000 баллов. Бонусы обмениваются на наличные по курсу 1:1 и тратятся на усмотрение держателя.

Отдельно нужно сказать и про пакет привилегий. Держатель кредитного пластика Двойной кэшбэк от Промсвязьбанка вправе выбирать его самостоятельно, воспользовавшись соответствующей опцией в мобильном приложении или же на сайте банка. За каждое изменение начисляется комиссия в сумме 990 руб. При этом все 3 пакета обладают индивидуальными условиями использования.

| Пакет/Cash back | Досуг | Авто | Семья |

| 10% | Такси/каршеринг | Оплата штрафов ГИБДД на сайте или в мобильном приложении | Общественный транспорт |

| 7% | Кино | ТО и автомойки | Аптеки |

| 5% | Рестораны и кафе | АЗС | Дом и ремонт |

ПСБ кэшбэк

ПСБ – универсальный банк. Вот уже более 20 лет он создает самые различные предложения своим клиентам, чтобы сделать их обслуживание максимально комфортным и интересным. Неудивительно, что постоянных клиентов насчитывается более 2,4 млн человек. По всей территории России можно встретить более 300 отделений.

Основные направления банка – предоставлять обслуживание физических лиц, юридических лиц, корпоративных клиентов, выдавать кредиты и предоставлять возможность накапливать деньги путем открытия депозитного или инвестиционного счета.

В качестве удобства расставлено более 8 тыс. банкоматов и более 200 терминалов. Поэтому пользоваться продуктами банка так удобно. Это можно сказать и про пластик «Твой кэшбэк». Но что такое кэшбэк?

Тинькофф: кэшбэк – это своего рода благодарность со стороны банка за то, что вы являетесь его клиентом. Большинство карт сочетают в себе самые разные возможности, в том числе кэшбэк. Но есть отдельные карты, которые выполняют именно функции максимального возврата денег за покупки. В них кэшбэк увеличен, поэтому накопить деньги намного проще.

Как получить карту

Заказать можно:

- в отделении;

- через сайт банка, для этого откройте страницу с информацией о продукте, перейдите по кнопке заказа и заполните небольшую анкету с личными и контактными данными;

- по телефону 88003330303.

Выберите удобный способ доставки: в офис банка или курьером по указанному вами адресу.

Активация

Карточка активируется с первой операцией, совершенной с вводом PIN-кода. Для его получения вам потребуются логин и пароль от личного кабинета, полученные при оформлении документов в Промсвязьбанке.

После авторизации:

Для активации выполните любую операцию в банкомате или совершите покупку с указанием ПИНа.

Полезные статьи на тему дебетовых карт

-

Дельные советы

Иногда простая операция по переводу денежных средств с одной карты на другую может быть осложнена условиями банков. Как перевести деньги без проблем? Что делать при ограничениях и задержках перевода?

-

Ликбез

Дебетовая карта – это инструмент, предназначенный для осуществления различных финансовых операций. Её основная функция – замена бумажных денег. Владельцем дебетовой карты является банк, а клиент – её держателем. Существуют дебетовые карты, по которым можно расходовать только собственные средства, и карты с возможностью использования заёмных средств (с разрешенным овердрафтом).

-

Дельные советы

Дебетовая карта – современное и удобное средство для осуществления разнообразных финансовых операций. Однако её использование сопряжено с определёнными рисками. Одним из них является возможность утраты.

-

Ликбез

Дебетовые карты сегодня – это не только способ уйти от «бумажных» денег, но и удобный инструмент расчетов. В современном мире становится все больше возможностей для использования пластиковых карт.

-

Злободневное

Кража денег с карты.

Если у Вас есть банковская карта,

Вы должны это знатьМошенники изобретают всё новые способы кражи денег с банковских карт. Какие из них распространены сегодня?

-

Ликбез

Уморительные случаи

от банковских работников.

Так смешно бывает только в жизниБанки – это серьезно, но не всегда. Порой клиенты становятся главными действующими лицами курьёзных историй и случаев, способных позабавить и рассмешить.

-

Злободневное

Банки будут хранить не только деньги,

но и Ваш голосГолосовая идентификация в банках может упростить дистанционное обслуживание и расширить его возможности. Но так ли всё хорошо на практике?

-

Дельные советы

Переводы денежных средств осуществляются в разных формах: по аккредитивам, инкассовым поручениям, чеками. А первое место в объёме документов, на основании которых производятся эти операции, занимают платёжные поручения (платёжки).

-

Дельные советы

Карта Сбербанка МИР социальная предназначена для получателей пенсий и других социальных выплат. Она заменила собой аналогичный карточный продукт Maestro «Активный возраст». Эта замена была осуществлена в целях реализации требований федерального закона от 01.05.2017 №88-ФЗ.

-

Ликбез

Золотая карта

Пластиковые карты прочно вошли в нашу жизнь и продолжают непрерывно расширять сферу своего применения. Десятки миллионов людей в России пользуются ими в повседневной жизни: оплачивают товары и услуги в торговых и сервисных точках, осуществляют денежные переводы, снимают наличные. На рынке банковских услуг предлагаются тысячи карточных продуктов с разнообразными возможностями. Однако при таком богатстве выбора пластиковые карты чётко разделяются по принадлежности к тому или иному классу.

- Еще почитать