Подоходный налог в сша: сколько и куда платят американцы?

Содержание:

Подоходный налог (Income Tax)

Говоря о том, какие налоги платят американцы, нельзя не упомянуть самый основной – income tax. Подоходный налог в Америке взимается с какого угодно дохода, который получило физическое лицо в Соединенных Штатах. Средний налог в США на доход колеблется от 10% до 39,6%. Налог на доход в США платят с:

- заработной платы;

- премий;

- бонусных выплат;

- компенсационных выплат;

- дивидендов;

- дохода от аренды;

- процентов от владения капиталом;

- доходов от продажи недвижимости, земельных участков, корп. прав;

- доходов, полученные от самостоятельной предпринимательской деятельности.

Но при этом налоги в США для физических лиц предусматривают безусловный необлагаемый минимум дохода – с него никогда и ни при каких обстоятельствах не платят ни доллара. Размер этого минимума зависит от множества разнообразных социальных факторов: семейный статус, наличие детей и внуков, вдова/вдовец и т.д.

Приведем простой пример льгот по налогу на прибыль в США: холостое физическое лицо без детей, в возрасте до 65 лет – необлагаемый минимум равен 12 200 долларов США в год.

Процент подоходного налога в США является прогрессивным и также учитывает различные социальные факторы. Пример: холостой мужчина 25 лет, годовой доход которого составил 75 000 долларов. В США ставка подоходного налога для него составит 22%.

Налог на доходы физических лиц в США требует, чтобы налоговая декларация подавалась ежегодно, начиная с первого января. Крайний срок подачи декларации – пятнадцатое апреля, это последний день налогового периода в США. Декларация либо отправляется по почте, либо подается в электронном виде. В последнем случае можно воспользоваться одним из веб-сервисов, которые упрощают расчеты по налогам. Таких сервисов, учитывая сколько налогов в США, в англоязычном сегменте Интернета, в настоящее время десятки и даже сотни.

Налоговая система Франции

Налоговая система Франции известна тем, что именно в этой стране впервые был введен НДС в 1954 году. В настоящее время французское налогообложение является образцом стабильности в отношении установленных налогов и правил их применения. Ежегодно во Франции пересматриваются ставки по налогам из-за сложившейся нестабильной ситуации в экономике.

Как и налоги других стран, французские можно поделить на 2 вида: прямые и косвенные налоги.

Прямые налоги федерального значения включают в себя следующий перечень:

- Налог на недвижимое имущество. Дополнительно во Франции действует налог на новую недвижимость. К примеру, приобретая квадратные метры в новостройке, рядовой француз может заплатить 19,6% от их стоимости в качестве налога. Эта сумма может быть возвращена владельцу недвижимости по истечении 20 лет при одном условии – в случае ее продажи владельцем. Возмещается налог в пропорциональном размере.

- Подоходный налог для физлиц. В отличие от других стран во Франции этот налог обеспечивает лишь пятую часть (20%) всех налоговых поступлений. Ставка налога имеет прогрессивный характер и может доходить до 52%. Налог действует с 1914 года.

- Налог на прибыль юрлиц. Он был принят сразу после окончания Второй мировой войны. Ставка составляет 33%.

- Общий социальный налог. Одной из особенностей французского налогообложения является высокая ставка взносов на социальное обеспечение. Так государство обеспечивает исполнение своих социальных обязательств.

- Солидарный налог на состояние. Он предназначен для финансирования государственных программ по выплате малоимущим слоям населения субсидий и других социальных пособий.

Также на федеральном уровне взимаются косвенные налоги:

- НДС;

- надбавка на бензин (налог обеспечивает до 9% налоговых поступлений в бюджет страны);

- акцизы на алкоголь, табак и спички;

- сборы на регистрацию услуг, марки, операции на бирже и другие.

Французские органы местного управления могут дополнительно взимать прямые (налоги на землю, налог на жилье, профессиональный налог на частную экономическую практику) и косвенные налоги (автотранспортный налог, сборы на электричество, за смену владельца собственности). В настоящее время во Франции рассматриваются законопроекты, которые дадут местным властям право на повышение ставок по местным налогам.

Система администрирования налогов в США

В Америке, как в большинстве государств с федеративным устройством, система налогообложения имеет несколько уровней:

- Федеральные налоги США – общие принципы взимания налогов и размер ставок для всех, обязательны на всей территории страны.

- Уровень штата – законодательные собрания каждого субъекта федерации вольны разрабатывать свои нормативно-правовые акты, действующие только в пределах штата.

- Муниципальный – взносы и сборы собираются только на административной территории отдельного населенного пункта по правилам, принятым властями этого города.

Налоговое законодательство Америки включено в состав Сборника кодексов США в . В нем же определен круг плательщиков фискальных обязательств:

- граждане страны;

- налоговые резиденты (находящиеся в ее пределах 183 дня и дольше);

- нерезиденты, получившие доход на территории США, в том числе, если с государством их происхождения нет соглашения о предупреждении случаев двойного налогообложения.

На первый взгляд, налоговая система в США кажется запутанной, поскольку , которые кардинально отличаются даже в граничащих между собой федеральных субъектах.

Еще один миф – слишком высокие ставки налогов. На практике выясняется, что обложение доходов происходит по прогрессивной шкале: чем больше заработок, тем выше ставка подоходного.

Для людей с невысоким годовым доходом или обремененных повышенными социальными обязательствами (семья, дети, нетрудоспособные иждивенцы, болезнь, выплаты по кредитам на жилье и прочее) действует система налоговых вычетов, уменьшающих базу обложения.

Федеральное налоговое управление и фискальные органы внутри штатов

Федеральная налоговая служба в США (, Internal Revenue Service) напрямую подчинена Министерству финансов страны (). Ее обязанность – следить за соблюдением законодательства о налогах и сборах всеми налогоплательщиками.

Поскольку в США действует система сплошного декларирования полученных за год доходов, в список отчитывающихся попадают и те, для кого процесс самостоятельного заполнения документов является непосильной задачей. Если воспользоваться профессиональной помощью бухгалтера им не позволяет финансовое положение, то получить бесплатную консультацию и помощь можно от волонтеров из .

Постойте, а можно ли так сравнивать?

Вот здесь, например, пишут:

Бухгалтера, как высказавшаяся выше, не имеют связи с реальностью — они на “отлично” сдают свои бухгалтерские экзамены и знают на зубок все циферки, но они никогда не работали предпринимателями самостоятельно.

У предпринимателей вечная проблема — накормить своих работников. Предприниматели часто работают в убыток себе, лишь бы выплатить всем причитающуюся зарплату. Предприниматель из кожи вон лезет чтобы получить от клиента 100 долларов и смочь заплатить работнику зарплату.

И во сколько именно превратятся эти 100 долларов — это что, не имеет значения???

По моему мнению, сравнивать можно и нужно так, и только так!

Бесплатная медицинская помощь

Medicare – это медицинская программа, которая позволяет получать квалифицированную помощь специалистов людям старше 65 лет, а также инвалидам. Дело в том, что в Америке стоимость страховки может достигать нескольких тысяч долларов, что под силу оплатить далеко не каждому пожилому человеку. Поэтому была разработана программа, которая существует за счет налога, отчисляемого с заработной платы. Если человек регулярно платил отчисления в течение хотя бы 10 лет, в случае необходимости ему будет доступна качественная и недорогая медицинская помощь. Сумма налога по программе составляет всего 1,5 % от доходов. Такую же сумму должен будет отчислить и ваш работодатель, если вы решите принять участие в Medicare.

Налоговые санкции

Несвоевременное осуществление платежей или непредставление деклараций может повлечь за собой существенные штрафы. Некоторые преднамеренные сбои могут привести к тюремному заключению.

Налоговые декларации могут рассматриваться и корректироваться налоговыми органами. Налогоплательщики имеют право обжаловать любое изменение налогов, и эти права различаются в зависимости от юрисдикции. Налогоплательщики также могут обратиться в суд, чтобы оспорить налоговые изменения. Налоговые органы не вправе вносить изменения по истечении определенного срока (как правило, трех лет).

А теперь поговорим о НДС и Sales Tax

Я нарочно не упомянул в вычислениях выше НДС, потому что многие российские компании платят налоги по упрощённой схеме. Но очень-очень многие компании платят НДС. И это прибавляет к сумме, требуемой на зарплату работнику, ещё 18%!

Сейчас в меня полятет камни от лицензированных бухгалтеров: мол, НДС никакого отношения к зарплате не имеет. Это было бы действительно так, и я не упомянул бы этого, если бы в США система не работала бы немного по-другому. В США существует так называемый Sales Tax, налог на продажу. Он прибавляется к стоимости товаров точно так же как в России прибавляется НДС. Но вот только в отличие от России, он не применяется к огромному ассортименту товаров (многие продукты питания, например) и услуг. Практически все услуги не облагаются налогом на продажу, и поэтому множество компаний — как пример, практически все IT-компании — к Sales Tax не имеют никакого отношения.

Да, Sales Tax различен от штата к штату, в некоторых штатах его нет вообще.

Уж так получилось, что я — программист, и мне эта тема близка.

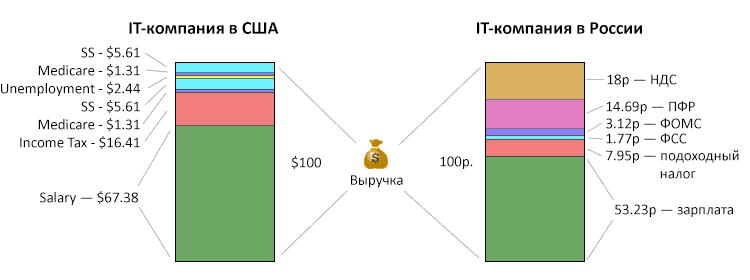

Возьмём к примеру две IT-компании, в России и в США:

|

IT компания в США

Американские программисты, например, получают проект на те же условные $100. Клиент платит им $100. Так как они оказывают услуги, физических продуктов не продают — то Sales Tax не применяется. Сколько из этих полученных $100 американская компания может позволить выплатить в фонд зарплат? Как мы посчитали выше – $90.62 Вычитаем налоги с работника (SS=6.2%, Medicare=1.45%, федеральный подоходный=18%), и получаем $67.38, которые выплачиваются работнику. У работника на руках: $67.38 |

IT компания в России

Русские программисты получают проект на те же самые 100, только теперь рублей. Клиент платит им 100 рублей. От этих 100 рублей 18% должны быть уплачены в виде НДС, то есть на зарплатный бюджет остаются лишь 82 рубля. Теперь платим “зарплатные” налоги: 34% от зарплаты, входящей в 82 рубля уходят на ПФР, ФОМС и ФСС. Остаются 61.19 рубль. Из них ещё вычитаются 13% подоходного налога, и остаются 53.23 рубля, которые выплачиваются работнику. У работника на руках: 53.23 рубля |

В результате этого эксперимента получаем, что компания в США может выплачивать своим сотрудникам 67.38% от денег в кассе, тогда как компания в России — лишь 53.23% от тех же самых денег в кассе.

Вот вам для большей наглядности:

Получается так, что в Америке всякими налогами “съедается” 32.62% от поступающих денег, а в России — целых 46.77%, а это гораздо больше!!!

Получается так, что в Америке всякими налогами “съедается” 32.62% от поступающих денег, а в России — целых 46.77%, а это гораздо больше!!!

Конечно, от штата к штату, от компании к компании, от случая к случаю (в обоих странах есть куча нюансов и вариантов, типа упрощённого налогообложения, разнице в акцизных сборах, и так далее) — но в целом картина просто ошеломляющая!

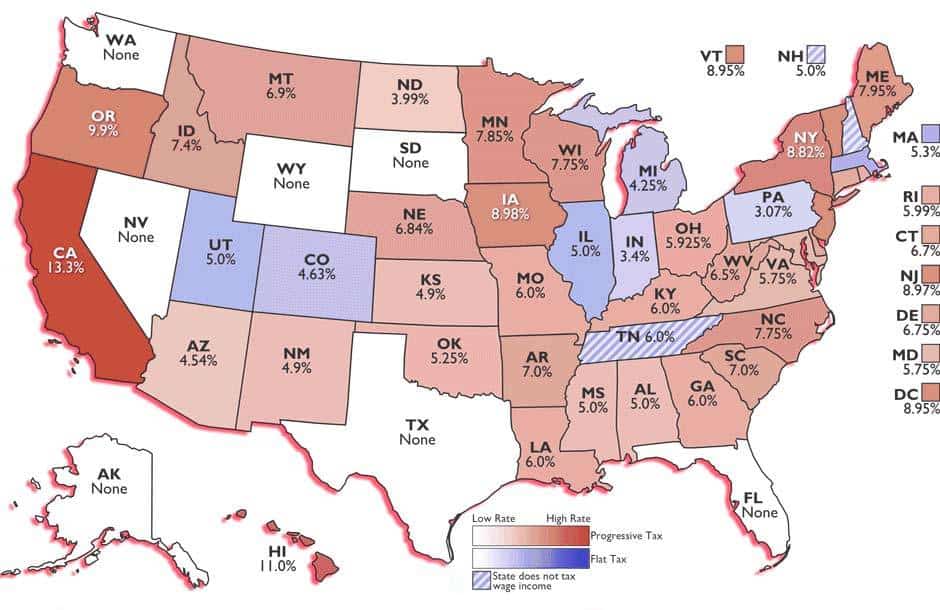

2 – Подоходный Налог Штата

Это тоже подоходный налог, но отчисляемый штату, резидентом которого вы являетесь.

Как и в случае с Федеральным Подоходным налогом: если вы работаете у работодателя, он может выплачивать этот налог за вас, выдавая вам уже чистую зарплату. Если вы работаете на себя — вы сами должны будете заплатить этот налог в конце года.

В каждом штате этот налог разный:

Где-то он отсутствует (в 8-ми штатах, включая наш Техас).

Где-то он фиксированный, а где-то прогрессивный.

Вот карта США с налоговыми ставками штатов за 2013 год:

Красным цветом показаны штаты с прогрессивной шкалой, синим — с фиксированной.

В штатах с прогрессивной шкалой цифры взяты усреднённые.

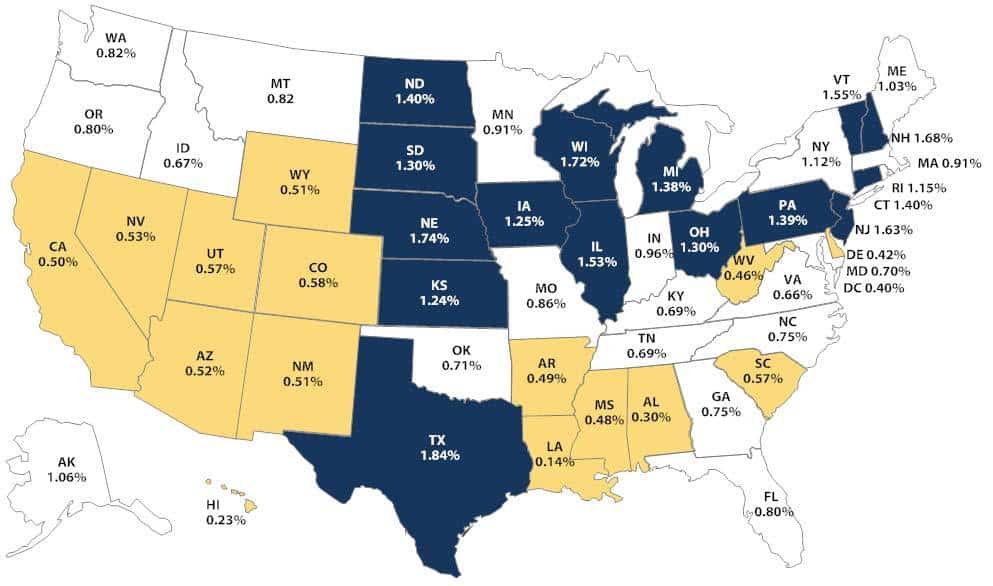

Налог на недвижимость

В США есть налог на недвижимость, выплачиваемый домовладельцами.

Он вполне ощутимый, поэтому стоит и о нём упомянуть.

Например, у вас дом стоимостью в $280,000. Вы будете выплачивать налог на недвижимость, который может составить от $2,000 до $5,000 в зависимости от штата. Это означает выплаты в $200-500 каждый месяц!

Вот карта с налогами на недвижимость в разных штатах:

Например, в Техасе самый большой в США налог на недвижимость, а в Калифорнии он меньше аж в 3 раза! Но не стоит паниковать – не забывайте разницу в самой стоимости дома в Техасе и дома в Калифорнии 🙂 В Калифорнии сами дома стоят в среднем в 2 раза больше, и размер налога получается не таким уж и маленьким.

Система налоговых кредитов

Что касается системы налоговых кредитов, то ее принято считать самой популярной льготой для юридических лиц. Система налоговых кредит подразумевает вычеты, которые проводят сразу из начисленных налогов. Практика показывает, что налоговые кредиты стимулируют инвестиции и инновации.

В Штатах также одной из самых распространённых форм государственной помощи инновационной активности благодаря налоговому кредиту называют уменьшение размера налогов или сокращение суммы сформированных налоговых обязательств. Существуют разные типы налоговых кредитов:

1. налоговый кредит на заработанный доход (Earned Income Tax Credit); 2. инвестиционный налоговый кредит для «бизнес-ангелов» (Angel Fund Investment Credit); 3. налоговый кредит на создание рабочих мест (Work Opportunity Tax Credit); 4. налоговый кредит на инвестиции в возобновляемую энергию (Renewable Energy Investment Tax Credit).

Кроме того, выделяют возвращаемые и невозвращаемые налоговые кредиты. В первом случае, если необходимо уплатить налоги в США в размере 500 долларов, однако вы имеете возможность получить возвращаемый налоговый кредит в размере 1,000 долларов. В такой ситуации, не нужно платить налоги и вам еще вернут 500 долларов в качестве возврата налогов. Во втором случае, даже если у вас будет невозвращаемый налоговый кредит на 1,000 долларов, то ваши налоговые обязательства снизятся до нуля, но при этом вы ничего не получите.

Налоговая система США

Налоговая система США похожа на российскую своим федеративным устройством. Она имеет 3 уровня: федеральный, уровень штатов и муниципальных образований.

Из характерных особенностей можно выделить следующие:

- Федеральные налоги имеют прогрессивный характер, то есть с увеличением объекта налогообложения растет и налоговая ставка, «штатные» и местные налоги могут рассчитываться по регрессивной ставке.

- Хотя налоговая система США состоит их 3 уровней, законодательство четко не делит действующие налоги на федеральные, налоги штатов и местные. Каждый штат имеет право утверждать собственные налоги, достаточно лишь соблюдать законодательные требования.

- Одновременное обложение одними и теми же налогами федеральным правительством, властями штатов и местными органами управления. К примеру, население штата может уплачивать по 2 вида подоходного и поимущественного налога, 3 вида акциза в разные уровни бюджета. Компании уплачивают корпорационный налог на федеральном уровне. В большинстве штатов им еще придется платить этот же налог, но уже в бюджет штата.

- Налоговая система США в основном ориентирована на прямые налоги. К примеру, такого налога, как НДС, в Соединенных Штатах нет, но практически в каждом штате обязателен к уплате налог с продаж.

- В отличие от российской системы платежи на социальное обеспечение работников могут осуществлять не только компании, но и сами работники.

- Большая часть налогов (около 70%) поступает в федеральный бюджет.

Итак, в качестве основных налогов, принятых в США, можно назвать:

- Личный подоходный налог, который служит главным налоговым доходом федерального бюджета. Его также уплачивают физлица, которые ведут индивидуальный бизнес.

- Поимущественный налог для физлиц и компаний.

- Корпорационный налог для компаний (российский аналог налога на прибыль).

- Акцизы (косвенный налог).

- Налог с продаж (косвенный налог).

- Налоги, начисляемые на оплату труда (взносы на социальное обеспечение).

- Налог на ликвидацию безработицы.

В целом налоговая система США обеспечивает 30% ВВП страны. Налоговая нагрузка США признана одной из самых низких среди индустриальных стран.

Сравнительный анализ имущественного налогообложения в развитых и развивающихся странах вы можете посмотреть в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Виды налогов в США

Перечень выплат в бюджет страны может отличаться в каждом штате, если речь не идет о федеральных обязательствах.

| Наименование | Федеральный уровень | Уровень штата | Местный уровень | Федеральный норматив |

|---|---|---|---|---|

| Подоходный налог с физлиц (Individual Income Tax) | + | + | + | Подраздел А часть 1 параграфа 26 U.S.Code |

| Корпоративный налог на прибыль юридических лиц (Corporate income tax) | + | + | + | Подраздел А часть 2 параграфа 26 U.S.Code |

| Социальные взносы на страхование по старости, на случай безработицы или инвалидности (Old-age, survivors, and disability insurance) | + | Подраздел А глава 2 параграфа 26 U.S.Code | ||

| Взносы на медицинское страхование (Hospital insurance) | + | Подраздел А глава 2 параграфа 26 U.S.Code | ||

| На наследование и дарение (Estate and Gift Taxes) | + | + | + | Подраздел В параграфа 26 U.S.Code |

| Акцизы (excise tax) | + | + | — | Подраздел Е параграфа 26 U.S.Code |

| На прирост капитала (capital income tax) | + | + | + | Статья 865 параграфа 26 U.S.Code |

| Таможенные пошлины (customs duties) | + | Параграф 19 U.S.Code | ||

| Налог с продаж (Sales taxes) | + | + | ||

| Сборы с владельцев имущества (Property taxes) | + | + | + | Часть 41 параграфа 26 U.S. Code |

| На доходы от источника (Income from sources) | + | Подраздел N параграфа 26 U.S.Code | ||

| Экологический сбор (environmental tax) | + | + | Часть 52 параграфа 26 U.S.Code |

Сборы на уровне штата и местные налоги в США устанавливаются вне зависимости от того, действует ли такой механизм в какой-либо еще местности. Единственное условие: региональные и муниципальные налоги не должны идти вразрез с федеральным законодательством и противоречить Конституции США.

Налоговая декларация и возврат налогов

Физические лица (с доходом выше минимального уровня), корпорации, товарищества, поместья и трасты должны подавать ежегодные отчеты, называемые налоговыми декларациями, в федеральные и соответствующие государственные налоговые органы. Можно оформить возврат части налогов. Эти возвраты сильно различаются по уровню сложности в зависимости от типа файла и сложности их дел. В декларации налогоплательщик отчитывается о доходах и вычетах, рассчитывает сумму задолженности по налогам, сообщает о платежах и кредитах, а также рассчитывает причитающийся остаток.

Федеральные декларации по налогу на доходы физических лиц, имущества и трастов должны быть представлены к 15 апреля (в 2017 году, 18 апреля) для большинства налогоплательщиков. Декларации по корпоративным и партнерским федеральным доходам должны быть получены через два с половиной месяца после окончания финансового года корпорации. Налоговые декларации освобожденных от уплаты налогов организаций должны быть представлены через четыре с половиной месяца после окончания финансового года. Все федеральные возвращения налогов могут быть продлены. Сроки и Положения о продлении для государственных и местных налоговых деклараций различаются.

Декларации по налогу на прибыль, как правило, состоят из основной формы с прилагаемыми формами и графиками. В зависимости от сложности и характера дел налогоплательщика для физических и юридических лиц доступны несколько форм. Многие люди могут использовать одностраничную форму 1040-EZ, которая не требует никаких приложений, кроме заявлений о заработной плате от работодателей (формы W-2).

Электронная подача налоговых деклараций может осуществляться для налогоплательщиков зарегистрированными налоговыми органами.

Если налогоплательщик обнаруживает ошибку в декларации или определяет, что налог за год должен отличаться, он должен подать исправленную декларацию. Эти возвращения образовывают заявки для возмещения, если определено, что были переплачены налоги. Поэтому окончательная цифра, сколько подоходный налог в США в процентах от дохода, налогоплательщикам становится ясна только после сдачи и анализа налоговыми офицерами декларации.

Уровни налогов

Налоговая система Америки имеет несколько уровней, на которых взимаются налоги. Самый верхний уровень – федеральный. За ним следуют штаты, которые также имеют право назначать свои выплаты. Размер каждый штат назначает самостоятельно, поэтому в некоторых местах Америки жить гораздо выгоднее, чем в других. И, наконец, органы местного самоуправления также имеют право назначать налоги для пополнения бюджета и осуществления целей для блага налогоплательщиков. Несмотря на это, некоторые налоги могут взиматься сразу на нескольких уровнях.

- Федеральные налоги для физических лиц в США составляют 70 % от бюджета государства, поэтому очень важны для него. За пополнением казны на федеральном уровне строго следят. Сборы начисляются на продажи, акцизы, имущество, сверхприбыль, заработную плату и другие виды доходов. Все налоги для физических лиц в США на федеральном уровне обладают прогрессивной ставкой.

- Налоги на уровне штатов являются индивидуальными для каждого региона. Штаты могут самостоятельно назначать и менять налоговые выплаты в соответствии с законом. Но при этом граждане США всегда заранее знают, какие конкретно суммы им нужно будет заплатить.

- Местные органы управления чаще всего обладают значительными финансовыми средствами, которые получены из денег налогоплательщиков. На этом уровне взимается подоходный налог, налоги на прибыль, недвижимость, акцизы.

Подавать ли самостоятельно?

Большинство американцев подают налоговую декларацию самостоятельное — вышеупомянутые сервисы делают сейчас процесс простым и удобным, и занимает он сейчас не более получаса.

Тем не менее, всегда есть люди пожилые, люди, которые путаются в налоговых формах, люди, которые просто боятся что-нибудь не так заполнить, люди, у которых слишком сложные доходы и вычеты, чтобы разбираться во всех нюансах, да и просто люди, не умеющие читать — естественно они предпочитают воспользоваться услугами налогового профессионального консультанта (Tax Return Preparer).

Сайт IRS предлагает несколько советов по выбору налогового консультанта и у них даже есть небольшая база данных для поиска ближайшего консультанта в вашей местности.

Также очень много где предоставляются бесплатные консультации по заполнению налоговой декларации. Узнайте в вашей городской библиотеке, или в ближайшем Walmart. У нас, например, почти все библиотеки не только консультируют, но и помогут отправить вашу декларацию в электронном виде, совершенно бесплатно.

Понятие “размер оклада”

Начнём с того, что в России и в США разные понятия “размер оклада”, или зарплаты.

В США работник платит больше разных налогов со своей зарплаты, и размер оклада указывается до их вычета. В России же с зарплаты работника вычетается только подоходный налог.

Например фраза “ты будешь получать $60,000 в год” означает в этих двух странах совершенно разные количество денег, выданные на руки. От этого сильно зависит восприятие цифр, как размера самой зарплаты, так и налогов на неё.

Представим себе ситуацию: у работодателя есть бюджет на зарплату и равен он 100 монеткам. В Америке — американским, в России — русским. Какая сумма объявляется как размер оклада? Какие налоги из неё вычитаются?

|

В США

Со стороны работодателя оплачиваются:

“Cверх оклада” получается налогов в сумме 10.35%. От имевшихся 100 монеток на налоги уйдут $9.38 и на фонд зарплаты останется $90.62. Озвучивается размер оклада: $90.62 При выплате зарплаты, удерживаются также налоги с работника:

Перед выплатой зарплаты от $90.62 отнимаются ещё эти 25.65% ($23.24), остаются $67.38 Выплачено работнику: $67.38 |

В России

Со стороны работодателя оплачиваются:

В сумме, “сверх оклада” работодатель в Росси доплачивает налогов ещё около 34% от зарплаты. Озвучивается размер оклада: 74.62 рубля При выплате зарплаты, с размера оклада удерживаются налоги, причитающиеся с работника: Федеральный подоходный налог (13% от оклада) Вычитаем из размера оклада подоходный налог в размере 9.70 рублей, остаются 64.92 рубля Выплачено работнику: 64.92 рубля |

Как вы видите, налоги очень разные и начисляются разными способами.

Но нолучается, что “съедается” ими примерно поровну — что в России, что в Америке, причём американскому работнику даже чуть больше денег осталось.

Обратите внимание, что американский работник считает что его оклад равен 90.62 долларам, тогда как русский работник знает только цифру в 74.62 рубля, и считает её размером своей зарплаты. Получив примерно одинаковое количестно денег на руки, русский работник полагает, что у него налоги меньше — ведь он знать не знает о том, сколько куда-то там выплачивает работодатель. Кстати, вы сейчас скажете — это в Техасе нет налога штата, а в Калифорнии добавь-ка ещё 10%?

А я вам отвечу что я и в российском примере не указал, к примеру, накопительной части пенсии — ещё 6% от зарплаты.

В любом случае, даже если рассматривать дорогую Калифорнию — всё равно в Америке зарплата получилась не особо отличающейся от Российской

Кстати, вы сейчас скажете — это в Техасе нет налога штата, а в Калифорнии добавь-ка ещё 10%?

А я вам отвечу что я и в российском примере не указал, к примеру, накопительной части пенсии — ещё 6% от зарплаты.

В любом случае, даже если рассматривать дорогую Калифорнию — всё равно в Америке зарплата получилась не особо отличающейся от Российской.

Дополнительные налоги в США

Помимо основных, существует ещё множество федеральных и муниципальных налогов, о которых знают даже не все американцы. К примеру:

- на авиаперелёты;

- на регистрацию предприятий;

- на выдачу и обмен водительских прав;

- на мусор и утилизацию отходов;

- за пользование автомагистралями;

- на регистрацию собак;

- лицензионный сбор со свадеб;

- на парковку;

- на выдачу паспорта;

- на лицензию охотника и многие другие, количеством до ста.

Довольно неожиданными бывают дополнительные налоги 2-го и 3-го уровней. Так, некоторые штаты вводят налог на вход в парки, на пользование телефоном. Власти штатов Мэриленд и Вирджиния, с целью заставить обывателей экономить воду, ввели налог на спуск воды в унитазе.

К подобным странностям можно отнести следующие налоги США:

- на загар (посещение солярия стоит дополнительно $10);

- налог спортсмена, который должны платить спортсмены, выступающие в разных штатах;

- налог на запрещённые наркотики – в штате Теннесси торговцы наркотиками должны анонимно платить в государственный фонд; в случае ареста они доказывают уплату налога, показывая полученную печать;

- налог на снегоходы в Монтане, на форель в Нью-Мексико, на заключение брака в Массачусетсе.

Если сравнить процент налогов от доходов юридического или физического лица в США и России, то однозначный ответ дать нельзя по той причине, что он может быть разным в различных штатах. Однако, остаётся несомненным факт, что доходы жителей Америки позволяют им быть законопослушными налогоплательщиками, и в то же время не испытывать финансовых трудностей.

Особенности подоходного налога в США

Определённый процент с полученных доходов американцы платят, даже находясь за пределами государства. Подоходный налог взимается и с граждан других стран, находящихся в Америке установленное время, и даже с нелегальных мигрантов (16-я поправка к Конституции).

Сетка подоходного налога выглядит следующим образом:

- Для одиноких американцев:

доход до $7000 – 10%;

до$ 28 000 – 15%;

до $68 000 – 25 %;

до $143 000 – 28%;

до $311 000 – 33%;

свыше $311 000 – 35%;

- Для супругов:

до $14 000 – 10%;

до$ 58 000 – 15%;

до $114 000 – 25%;

до $174 000 – 28%;

до $311 000 – 33%;

свыше $311 000 – 35%.

Существует необлагаемый минимум, зависящий от целого ряда факторов.

- Доход в $7000 не будет облагаться налогом для одинокого человека до 65-ти лет, в $10000 – для овдовевших. У семейной пары этой возрастной категории ставка снижается до $3000 на каждого.

- Супругам старше 65-ти лет полагаются большие налоговые льготы.

- Ставка подоходного налога зависит также от числа работающих в семье, количества иждивенцев, причастности к выделенным социальным группам.

Уменьшить сумму подоходного налога можно при помощи благотворительных взносов, инвестиций в медицину, Учебный и Пенсионный фонды.

Иммигранты, официально работающие в США, обязаны платить следующие налоги:

Federal Income Tax – 10%-39%

Social Security Tax – 6,2%

Medicare Tax – 1,45%

State Tax – 0%-11%

Важным фактором является широкая самостоятельность штатов в налогообложении. В налоговом законодательстве не существует перечня налогов 2-го и 3-го уровней, штаты и муниципалитеты обладают правом устанавливать на своей территории любые налоги, конечно, в рамках принципов Конституции. В девяти штатах Америки подоходный налог не взимается вообще.

- В Теннесси и Нью-Гемпшире налогом облагаются только проценты, начисленные на депозиты и дивиденды.

- Вайоминг – жители не платят не только подоходный, но и налог с полученной прибыли.

- В Колумбии и Техасе существует налог для богатых граждан, что позволяет большинству населения не платить налоги со своих доходов.

- Власти штата Северная Дакота обложили налогом банковскую франшизу и ввели акциз на табачные изделия, освободив от уплаты подоходного налога жителей штата.

- Бюджет штата Невада пополняется налогами на азартные игры, что также позволяет отказаться от налога на доходы населения.

- Во Флориде бюджет наполняют налоги на недвижимость и процент с продаж.

- Жители Аляски освобождены от уплаты подоходного налога с 1980-го года.

Налог на прибыль в США (Corporate Income Tax)

Корпоративный налог на прибыль, подлежащий к уплате юридическим лицом, напрямую зависит от его организационно-правовой формы.

С точки зрения налогообложения стоит отдельно выделить такие типы компаний как:

- Корпорации, которые бывают в виде C-корпораций и S-корпораций;

- LLC — Limited Liability Company (аналог российского общества с ограниченной ответственностью).

S-Corporation не уплачивает налог на прибыль от своего имени, доходы или убытки деятельности разделены между участниками корпорации, на которых возлагается обязанность по уплате налогов.

С-Corporation уплачивают Corporate Income Tax от своего имени. Федеральный налог для корпораций рассчитывается по ставке 21%. Помимо этого каждый штат может устанавливать собственные ставки: где-то он не взимается вообще (Делавэр), а в Айове составляет 12%.

У корпорации облагаются абсолютно все доходы, что были получены во всех странах мира. Однако из этого правила есть исключения в зависимости от наличия налоговых соглашений США с другими странами.

Базой обложения служит чистая прибыль, которая определяется как разница между всеми поступлениями и суммой разрешенных законодательством расходов, понесенных компанией за отчетный период. При этом в отношении корпораций налог охватывает не только полученную юридическим лицом чистую прибыль, но и распределенную прибыль, т.е. акционеры обязаны также уплатить налог на прибыль с полученных дивидендов.

Механизм корпоративного налогообложения LLC может быть различным: они могут облагаться как корпорация, уплачивая Corporate Income Tax, или как партнерство, распределяя полученный доход между участниками.

Если у Вас возникли вопросы относительно налогооблагаемой базы, ставок, сроков подачи или заполнения налоговой отчетности по Income Tax, обратитесь за помощь к профессиональным налоговым консультантам.

| Компания American Corporate Services, Inc. уже почти 30 лет оказывает различные налоговые услуги. Опытные CPA-специалисты и налоговые адвокаты готовы оказать как консультативную поддержку по отдельным вопросам корпоративного налогообложения, так и взять на себя весь комплекс работ по минимизации налогообложения и заполнению налоговой декларации. |

Особенности налоговых сборов в Америке для нерезидентов

Если вы не являетесь полноправным гражданином страны, а только временно проживаете в США на правах иностранца, то для вас все налоговые издержки будут связаны с двумя категориями доходов:

- доход, полученный в результате любой торговой, а также коммерческой деятельности на территории страны — ECI (Effectively Connected Income). Налог по данному доходу рассчитывается по прогрессивной ставке, которая ничем не отличается от той, которая предусматривается для резидентов страны, и зависит не только от суммы прибыли, но и от многих сопутствующих обстоятельств. При оформлении налоговой декларации данный тип дохода уточняется на самой первой странице формы 1040NR, U.S. Nonresident Alien Income Tax Return;

- доход, подпадающий под категорию FDAP (Fixed, Determinable, Annual, or Periodical — фиксированный, определяемый, годовой или периодический). Такой тип дохода может быть любым, но чаще всего речь о пассивном доходе, например, проценты по банковскому депозиту, дивиденды, доход с аренды, различные отчисления и гонорары. Данный доход подлежит налогообложению по фиксированной ставке в 30%, однако при соблюдении особых процедур данную ставку можно существенно уменьшить.

При уплате налогов по своим доходам стоит помнить о возможностях избежания двойного налогообложения в случае, если между США и вашей страной заключено соответствующее соглашение. Что касается налогообложения доходов с криптовалют, то как активы, больше всего похожие на ценные бумаги, они подпадают под категорию FDAP, в подкатегорию “прирост капитала”.

Заключение

Налоговая система США очень развита и сложно организована. Она имеет свои особенности и специфику, поэтому многим иммигрантам поначалу сложно справиться с налоговыми декларациями. Каждый год правительство пересматривает налоговые нормы, добавляя или отменяя какие-то положения. Если вы планируете переезд в Штаты или уже проживаете там, то вам стоит обратиться к налоговым консультантам, которые помогут вам разобраться с оплатой налогов и подскажут, как снизить налоговые обязательства. За счет денег налогоплательщиков государство улучшает инфраструктуру в городах, выплачивает пенсии и пособия, развивает научные проекты и медицины, а также обеспечивает безопасность своих граждан. Поэтому стоит ответственно относиться к уплате налогов.

голос

Рейтинг статьи

Post Views: 1 933