Что такое мастер-счет втб 24 и зачем он нужен

Содержание:

Условия использования

Что такое «Мастер-счет» от ВТБ и зачем он нужен уже можно было понять, теперь можно донести до читателя информацию относительно тарифов и условий, на которых можно пользоваться данной услуги.

В рублях

Открытие «Мастер-счета» в рублевом эквиваленте — это обязательная процедура, при условии, что клиент ВТБ желает пользоваться полным комплексом услуг, в том числе, интернет-банкингом.

- Финансовая структура готова открыть «Мастер-счет» своему клиенту на совершенно бесплатной основе;

- Месячное и годовое обслуживание – бесплатное, то есть, на протяжении всего срока использования данной услуги никаких вложений со стороны гражданина не требуется;

- Осуществление платежей и переводов юридическим и физическим лицам, оплата «коммуналки» и покупки в сети производятся без комиссии и иных взысканий;

- При подключении данной услуги, к ней в автоматическом режиме привязывается тариф «Базовый», который обеспечивает клиенту постоянное информирование о поступлениях на карту путем отправки ему СМС-уведомлений.

В иностранной валюте

Как снять доллары с «Мастер-счета» в ВТБ? — этот вопрос пользуется большой актуальностью среди граждан РФ, которые желают снять со своего счета денежные средства в иностранной валюте

Исходя из этого, внимание клиентов акцентируется на том, что хранить свои сбережения в ВТБ банке в рамках вышеупомянутой услуги можно, как в долларах, так и в евро

Условия использования «Мастер-счета» в долларах аналогичные условиям использования услуги в рублях, правда, отметить все же есть что.

- Для пополнения счета в долларах и евро необходимо обратится в банк для получения реквизитов, которых будет два: для долларовой валюты и для валюты в евро.

- Согласно правилам ВТБ банка существуют некого рода ограничения на сделки в иностранной валюте, поэтому, если счет будет использоваться для перевода или получения больших сумм, необходимо проконсультироваться по этому поводу с сотрудником финансового учреждения по работе с физическими лицами.

Управление счетом-копилкой

Совершать операции с накопительным счетом вы можете с помощью:

- интернет-банкинга;

- мобильного приложения;

- СМС-команд (при наличии данной услуги);

- сотрудников любого из офисов банка.

Указанные способы можно использовать для проведения приходных и расходных операций по продукту. Что касается иных действий, то на них существуют некоторые ограничения. К примеру, СМС-запросы нельзя использовать для открытия счета-копилки. В офисе банка невозможно подключить опцию автоматического пополнения счета.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Управление «копилкой» через банкоматы не предусмотрено. Многих клиентов интересует, как закрыть накопительный счет в «ВТБ 24-Онлайн»

К сожалению, такой возможности интернет-банкинг, как и любой другой способ дистанционного обслуживания клиентов, не предусматривает. Закрыть счет можно только путем личного визита в офис

Многих клиентов интересует, как закрыть накопительный счет в «ВТБ 24-Онлайн». К сожалению, такой возможности интернет-банкинг, как и любой другой способ дистанционного обслуживания клиентов, не предусматривает. Закрыть счет можно только путем личного визита в офис.

Кроме того, существует ряд правил относительно приходных и расходных операций по счету-копилке. Перечислим основные:

- с накопительного счета нельзя совершать переводы в адрес других лиц/организаций;

- для снятия средств и их расходования следует сначала перевести необходимую сумму на основной дебетовый счет;

- при наличии кредитов в банке «ВТБ24» вы можете погашать их средствами с накопительного счета напрямую, без предварительного перевода на дебетовый;

- в случае закрытия карты или расторжения договора на комплексное обслуживание по действующему пакету, накопительный счет будет закрыт автоматически;

- вы можете настроить автоматические переводы на счет-копилку с дебетовой карты или любого другого источника в «ВТБ24».

При автоматическом закрытии счета, все имеющиеся на нем средства будут переведены на основной дебетовый счет. В случае если «копилка» была открыта в иностранной валюте, перевод будет сопровождаться конвертацией накоплений в рубли по действующему курсу банка. Процентов за последний месяц обслуживания в такой ситуации начислено не будет.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! При переводе средств с рублевого дебетового счета на валютный счет-копилку, конвертация будет производиться банком автоматически по действующему на момент перевода внутреннему курсу. Изучив правила пользования накопительными счетами, а также отзывы клиентов «ВТБ24», можно составить собственное мнение относительно доходности этого финансового инструмента

Конечно, на сайте банка есть калькулятор доходности (он находится на странице с описанием продукта). Но с его помощью можно просчитать только идеальный вариант пользования «копилкой», не предполагающий ни расходных операций, ни внезапного изменения банком процентных ставок, ни снижения ваших текущих расходов по Мультикарте

Изучив правила пользования накопительными счетами, а также отзывы клиентов «ВТБ24», можно составить собственное мнение относительно доходности этого финансового инструмента. Конечно, на сайте банка есть калькулятор доходности (он находится на странице с описанием продукта). Но с его помощью можно просчитать только идеальный вариант пользования «копилкой», не предполагающий ни расходных операций, ни внезапного изменения банком процентных ставок, ни снижения ваших текущих расходов по Мультикарте.

В целом же, накопительный счет хорош для тех клиентов банка, кто только начинает формирование для себя финансовой подушки. Он позволяет откладывать средства:

- после каждой покупки;

- с каждой приходной операции;

- в любой удобный владельцу момент.

При должной финансовой дисциплине, можно с нуля накопить минимальную сумму для более серьезного срочного депозита. Собрав, к примеру, 30 000 рублей, можно открыть «Пополняемый» вклад в том же банке, обеспечивающий более надежные условия хранения денежных средств и более выгодный процент.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Сами эксперты банка «ВТБ24» в одном из интервью рекомендовали размещать на накопительных счетах не более 20% от имеющихся у клиента сбережений

Возможно, стоит обратить внимание на этот совет

https://youtube.com/watch?v=agaqoMJ6kRE

Возможности

Вот некоторые возможности мастер-счёта:

- качественно проработанный дружественный интерфейс для удалённой работы через Сеть;

- удобное средство конвертации при проведении финансовых операций с несколькими валютами, в том числе с долларами и евро;

- для отправления денег или оплаты услуг теперь не нужно посещать одно из отделений ВТБ. Достаточно будет устройства с выходом в Сеть и данных для входа в свой Личный кабинет;

- быстро осуществлять перемещение капитала между своими счетами в филиале ВТБ или самостоятельно дистанционным методом, например, можно погасить кредит прямо из дома;

- простое открытие депозитных или других вариантов счетов, работа с ними, блокирование и закрытие;

- дистанционное создание заявок на новую пластиковую карту или получение ссуды;

- подключение услуги «Овердрафт»;

- можно стать участником программ лояльности и получать бонусы при оплате карточками;

- получать ответы на свои вопросы от специалистов ВТБ в онлайн-режиме.

Накопительные счета ВТБ 24 позволяют в 2019 году получать высокий доход, как по вкладу, а также свободно распоряжаться сбережениями в рублях и иностранной валюте: долларах и евро. Разберем их подводные камни, как начисляются и выплачиваются проценты, а также сравним действующее сегодня ставки и условия.

Накопительный счет ВТБ 24 – это финансовый сервис, который будет удобен и выгоден для тех, кто не хочет открывать вклад, поскольку не имеет больших сбережений, но намерен заставить свои деньги работать. Это своего рода копилка, в которую можно залезть при необходимости, однако средства в ней не только хранятся, но и приносят пассивный доход. При этом проценты по счету могут быть даже больше, чем у вкладов (обзор депозитов банка ВТБ для физических лиц смотрите здесь).

Сегодня ВТБ предлагает два вида подобных продуктов:

Они имеют различные схемы начисления процентов и ставки.

В этом обзоре мы сравним условия и доходность накопительных счетов банка ВТБ, выясним их подводные камни, а также узнаем, какой из них будет наиболее выгодным сегодня.

Бонусная программа: краткий обзор опций

Премиальная программа кэшбэка и бонусов – это самое «вкусное», что предлагает ВТБ в своем пакете «Мультикарта». Условия их получения одинаково применимы как к дебетовой, так и кредитной карте. Отличий между ними не имеется.

Итак, оформляя карту, вы можете бесплатно подключить 1 опцию (согласно договору). Она позволяет получать повышенный кэшбэк на покупки в определенных категориях:

- «Авто». Включает покупки на АЗС и оплату парковок в любое время суток. Максимальный кэшбэк – 10%;

- «Рестораны». Включает оплату услуг в кафе, ресторанах, сетях быстрого питания. Максимальный кэшбэк – 10%;

- «Cash Back на все». Возврат по всем покупкам, совершенным с использованием карты. Максимальный кэшбэк – 2%;

- «Путешествия». Начисление бонусных милей за каждые 100 руб. расходов. Мили могут затем расходоваться на оплату билетов, гостиниц, отелей;

- «Сбережение». Предусматривает получение до 8,5% годовых на сумму, лежащую на накопительном счете в ВТБ.

Особенности пополнения мастер-счета

Если вам потребуется пополнить свой мастер-счет, то сделать это вы сможете при помощи одного из следующих методов:

- Внести денежные средства на мастер-счет можно при помощи личного счета в онлайн-сервисе.

- Также для пополнения счета вы можете использовать банковские переводы со счета в любой отечественной банковской структуры. Для осуществления подобного перевода вам необходимо лишь знать реквизиты мастер-счета.

- Кроме того, чтобы пополнить мастер-счет, вы можете использовать любую из систем денежных переводов.

- Также перевести денежные средства на мастер-счет вы можете с кошелька любых электронных платежных систем.

- Кроме того, процедуру пополнения мастер-счета можно выполнить, просто пополнив наличными средствами привязанный к нему платежный инструмент.

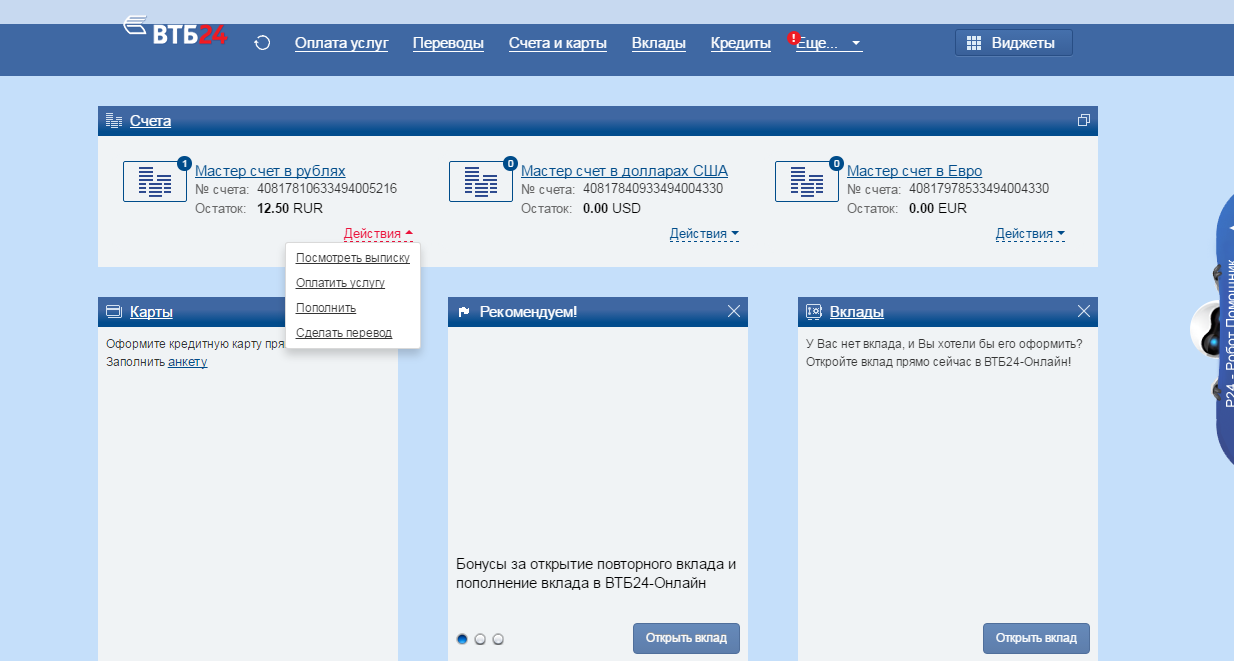

Практика свидетельствует о том, что чаще всего клиенты рассматриваемой банковской структуры предпочитают использовать для пополнения мастер-счета личный кабинет в онлайн-сервисе. Данная процедура предполагает выполнение следующих действий:

- В первую очередь вам необходимо зайти в личный кабинет в онлайн-сервисе при помощи своего логина и пароля.

- После попадания в основное меню вам потребуется перейти в раздел «Денежные переводы».

- На следующем этапе вам потребуется выбрать команду «По реквизитам банка».

- Далее в появившейся на экране форме потребуется указать реквизиты вашего матер-счета.

- На следующем этапе необходимо указать объем денежных средств, которые вы планируете отправить.

- В самом конце вам потребуется лишь подтвердить выполнение транзакции при помощи кода, который поступит в сообщении на ваш телефон.

Что касается методов снятия денежных средств с мастер-счета, то для осуществления подобной операции лучше всего использовать привязанный к нему платежный инструмент. Для снятия наличных средств вы сможете использовать любой банкомат рассматриваемой банковской структуры или устройство самообслуживания сторонних банков.

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Тарифы и комиссии

Сборник «тарифов вознаграждений за услуги, оказываемые Банком ВТБ (ПАО)» в филиалах Банка ВТБ (ПАО): филиал № 6602 Банка ВТБ (ПАО), филиал № 7806 Банка ВТБ (ПАО), филиал № 6318 Банка ВТБ (ПАО), филиал № 5440 Банка ВТБ (ПАО), филиал № 3652 Банка ВТБ (ПАО), филиал № 2351 Банка ТБ (ПАО), филиал № 2754 Банка ВТБ (ПАО), филиал № 7701 Банка ВТБ (ПАО) «для следующих субъектов Российской Федерации: г. Москва, Московская область, г. Санкт-Петербург, Ленинградская область»

13.08.2018, xls, 369 кб

Сборник «тарифов вознаграждений за услуги, оказываемые Банком ВТБ (ПАО)» в филиалах Банка ВТБ (ПАО): филиал № 6602 Банка ВТБ (ПАО), филиал № 7806 Банка ВТБ (ПАО), филиал № 6318 Банка ВТБ (ПАО), филиал № 5440 Банка ВТБ (ПАО), филиал № 3652 Банка ВТБ (ПАО), филиал № 2351 Банка ВТБ (ПАО), филиал № 2754 Банка ВТБ (ПАО), филиал № 7701 Банка ВТБ (ПАО) для всех субъектов Российской Федерации, кроме: г. Москвы, Московской области, г. Санкт-Петербург и Ленинградской области.

13.08.2018, xls, 356 кб

Сборник тарифов вознаграждений за услуги, оказываемые Банком ВТБ (ПАО) в следующих филиалах Банка ВТБ (ПАО): Филиал «Центральный» Банка ВТБ (ПАО) (за исключение Регионального операционного офиса «Курский»), Филиал «Северо-Западный» Банка ВТБ (ПАО) (за исключением Операционного офиса «Выборгский»)

13.08.2018, XLSB, 188 кб

Сборник тарифов вознаграждений за услуги, оказываемые Банком ВТБ (ПАО) в следующих филиалах Банка ВТБ (ПАО): Филиал «Дальневосточный» Банка ВТБ (ПАО), Филиал «Приволжский» Банка ВТБ (ПАО), Филиал «Северо-Кавказский» Банка ВТБ (ПАО), Филиал «Сибирский» Банка ВТБ (ПАО), Филиал «Уральский» Банка ВТБ (ПАО), Филиал «Южный» Банка ВТБ (ПАО), Региональный операционного офиса «Курский» Филиала «Центральный» Банка ВТБ (ПАО), Операционный офис «Выборгский» Филиала «Северо-Западный» Банка ВТБ (ПАО)

13.08.2018, xlsb, 187 кб

Когда открывают Master Account

Главное условие для открытия мастер счета – вы должны стать клиентом банка ВТБ. Для этого заключается договор между физическим лицом и финансовым учреждением. Суть договора между ВТБ и гражданином в том, что банк предлагает своему клиенту комплексное обслуживание на определенных условиях. ВТБ дает своим клиентам, в соответствии с договором возможность получать все банковские продукты по удобным тарифам и планам.

Условия банка

По условиям ВТБ 24 является обязательным открытие мастер счета для клиентов, которые:

- оформили дебетовую или кредитную карты;

- оформили кредит;

- сделали пополнение по вкладу;

- оформили пакет услуг;

- те, кто планирует переводить средства с других банков.

Возможности Master Account

Так что же дает клиенту подписание договора комплексного обслуживания от ВТБ? Вот перечень тех самых возможностей, которые активируются сразу же.

Как пополнить счет? – спросите вы. Это можно сделать несколькими способами, весьма простыми в исполнении:

- через интернет банк, указав данные счета с которого нужно сделать перевод, а также данные master account;

- через сторонний банк, указав реквизиты мастер счета ВТБ;

- путем виртуальных денежных переводов;

- через электронные кошельки;

- в банкомате и терминале.

Что дает открытие мастер аккаунта в ВТБ?

А теперь подробнее о том, какие блага открываются перед клиентом, открывшим мультивалютный мастер счет:

- плоьзование бесплатно открытыми дополнительными картами;

- совершение различных платежей, переводов, оплат услуг по всему миру через интернет банкинг;

- все операции производятся без комиссий;

- оформление займа;

- оформление вклада;

- использование нескольких карт одновременно с возможностью перевода средств в трех валютах;

- денежные операции можно производить в любом банкомате группы ВТБ;

- возможность закрывать кредиты или делать запросы на займы, не посещая отделение;

- выбирать более выгодные тарифы;

- возможность открывать различные бонусные карты, а также накопительные карты системы VISA Мaster Account красная;

- доступны все банковские предложения.

Оплачивать коммунальные услуги, совершать покупки, переводить деньги, платить по кредитам и прочее – все это можно осуществлять без процентов, так как ВТБ 24 не взимает никаких комиссий, если клиент использует в своих целях деньги с мастер счетов.

Клиенты ВТБ, открывшие master аccount счет, высоко ценятся банком. Им предлагаются выгодные условия на различные банковские продукты, пониженные процентные ставки, выдаются ссуды по удобным тарифам. Все это можно получить совсем бесплатно – лишь подписав договор комплексного обслуживания в банком ВТб.

Мультикарта ВТБ в чем подвох

ВТБ мультикарта дебетовая перезапускалась банком летом 2020 года – как и другие финансовые продукты.

Из положительных сторон перезапуска можно отметить:

- понизилась стоимость обслуживания (карта стала условно бесплатной);

- упростились правила начисления кэшбэка;

- упразднились требования к min. обороту для начисления кэшбэка.

К минусам, которые важно учитывать при оформлении мультикарты ВТБ, относятся:

- необходимость тратить от 5 000 рублей – для бесплатного обслуживания;

- отмена двух популярных пунктов повышенного кэшбэка (заправки и рестораны);

- снижение максимально допустимых ставок вознаграждения.

ВТБ отказался от трехступенчатой схемы привилегий, согласно которой максимальный уровень открывался при тратах от 75 000 рублей.

Новый карточный продукт стал более экономичным и простым.

Для тех клиентов, которые не хотят разбираться в способах извлечения выгоды это плюс.

Для клиентов, ожидающих от тарифа вариативного списка возможностей – минус.

Комплексное обслуживание втб 24

Стандартно эта услуга включает поддержку мобильного банка, некоторых финансовых продуктов и интернет-банкинга. С помощью личного кабинета на официальном сайте гражданин может подключать разные услуги. Мобильный банк полностью дублирует функционал интернет-банкинга. Для авторизации в приложении пользователь должен будет ввести логин и пароль личного кабинета.

Операции в личном кабинете

Работать в личном кабинете можно везде, где есть компьютер, подключенный к интернету. Технические инженеры компании рекомендуют использовать для этих целей собственный защищенный антивирусов ноутбук, чтобы избежать ситуации с кражей логина, пароля и всех средств со вкладов. Если реализовать это невозможно, то стоит подключить смс-подтверждение аутентификации.

Мобильный банк

Приложение для смартфонов является полным аналогом личного кабинета на сайте ВТБ 24. Физическое лицо сможет оплачивать мобильную связь, переводить деньги друзьям, получать выписки о состоянии собственных вкладов. В мобильном банке быстрее всего появляется информация о текущих акциях. При открытии мастер-счета пользователь может оформить подписку на получение курсов обмена валюты, драгоценных металлов на смартфонное приложение.

Возможность использования финансовых продуктов банка

Мастер-счет втб 24 некоторым клиентам нужен для того, чтобы воспользоваться прочими услугами финансового учреждения. В их список входит открытие брокерских вклад и участие в паевых инвестиционных фондах (ПИФ). Договор с банком предусматривает, что любой текущий счет можно переделать в брокерский. Клиент или его представитель должен написать заявление. Открытие/трансформация осуществляется за 2-3 дня. Приобретать облигации можно только в тех ПИФах, которые являются партнерами ВТБ 24. Их список есть на официальном сайте.

Мастер-счёт «ВТБ24» – что это такое и зачем он нужен?

Мастёр-счёт – это единый счёт клиента в банке «ВТБ24», к которому привязаны все активные дебетовые и кредитные карты. Этот счёт создан для более удобного доступа к платежам и переводам между картами, открытию и пополнению вкладов, погашения задолженностей по кредитам или кредитным картам.

По своей сути мастер-счёт представляет единый счёт для работы с тремя валютами: рублями, долларами и евро, поэтому открывая счёт, уточняйте, в какой именно валюте Вы хотите это сделать. Рублёвый счёт и счета в иностранной валюте будут иметь разные реквизиты для перевода.

Мастер-счёт открывается в соответствии с договором об оказании комплексного обслуживания (ДКО), который полностью регламентирует отношения банка с клиентом.Мастер-счёт не открывается, если:

- клиент открыл расчётный счёт до введения банком «ВТБ24» урегулирования отношений посредством договора комплексного обслуживания;

- карта «ВТБ24» является зарплатной;

- клиент получил кредитную карту без выпуклых надписей (неэмбоссированную);

- первые действия клиента в банке были дистанционными, например, приобретение ПИФов через сайт управляющей компании.

«В чём отличие мастер-счёта от расчётного счёта?» Расчётный счёт позволяет совершать только простейшие операции со счётом, например, денежные переводы, снятие и пополнение счёта, тогда как мастер-счёт открывает полный доступ ко всем банковским операциям и системам дистанционного обслуживания.

Открытие мастер-счёта в «ВТБ24» обязательно, если Вы:

- Оформляете именную карту: дебетовую или кредитную;

- Оформляете кредит в «ВТБ24»;

- При открытии текущего расчётного счёта;

- При совершении депозитов.

Дистанционный банкинг также доступен только при открытом мастер-счёте.

«Накопительный счет» банка ВТБ: условия и проценты

Главное отличие «Накопительного счета» от вклада в том, что сумма и срок вложения денег строго не установлены. Можно положить в банк хоть 100 рублей, хоть миллион, а забрать хоть через месяц, хоть через год. Все равно определенный доход вы получите.

Коротко условия «Накопительного счета» банка ВТБ выглядят следующим образом.

Условия открытия «Накопительного счета» в банке ВТБ

- Валюта: рубли РФ, доллары США, евро;

- Срок: не установлен;

- Минимальная сумма: без ограничений;

- Пополнение: без ограничений;

- Минимальная сумма дополнительного взноса: без ограничений;

- Снятие денег: без ограничений и потери начисленных процентов.

Процентные ставки «Накопительного счета» ВТБ без Мультикарты

Проценты начисляются ежемесячно на сумму минимального остатка на «Накопительном» счете в течение месяца.

Для того чтобы получать высокий доход, достаточно сохранять сумму неизменной или пополнять счет. С течением времени ставка будет увеличиваться.

| Срок | Процентная ставка |

| c 1 мес. | 4,00% |

| c 3 мес. | 5,00% |

| c 6 мес. | 5,50% |

| c 12 мес. | 6,00% |

| Срок | Процентная ставка |

| c 1 мес. | 0,01% |

| c 3 мес. | 0,50% |

| c 6 мес. | 1,00% |

| c 12 мес. | 2,00% |

| Срок | Процентная ставка |

| c 1 мес. | 0,01% |

| c 3 мес. | 0,01% |

| c 6 мес. | 0,01% |

| c 12 мес. | 0,01% |

Рассчитайте доход от вложения сбережений на депозитном калькуляторе

Как получить повышенную ставку

Держателям Мультикарты ВТБ предлагает повышенные проценты по Накопительному счету. Для того, чтобы получить их надо открыть кроме Счета еще и Мультикарту ВТБ с опцией «Сбережения».

В этом случае размер надбавки к базовой процентной ставке будет зависеть от суммы покупок по Мультикарте ВТБ в месяц.

Процентные ставки Накопительного счета ВТБ с Мультикартой и опцией «Сбережения»

Условия начисления процентов с Мультикартой ВТБ:

- Надбавка начисляется на сумму минимального остатка в течение календарного месяца, при совершении покупок по Мультикарте ВТБ на сумму не менее 5000 рублей и выплачивается не позднее 15 числа следующего месяца.

- Выплата процентов осуществляется в последний день месяца путем капитализации. Если сумма остатка на Накопительном счете более 1,5 млн рублей, то надбавка начисляется только на сумму 1,5 млн рублей.

Смотрите условия накопительного счета в Альфа-Банке. Подробнее >>

Где открыть «Накопительный счет»

Оформить «Накопительный счет» ВТБ можно тремя способами:

- в любом отделении банка ВТБ. Для этого понадобится только паспорт;

- онлайн в Интернет банке;

- через Мобильное приложение.

Условия закрытия

- Проценты за месяц, в котором был закрыт счет, не начисляются;

- Возврат остатка на «Накопительном счете» производится на мастер-счет клиента.