Сбербанк россии отзывы с оценкой «ужасно»

Содержание:

Обзор действующих кредитных программ

Получить потребительский кредит в Сбербанке может любой российский гражданин, соответствующий требованиям. Несмотря на это, при выборе кредитной программы желательно в первую очередь учесть как процентную ставку, так и региональные особенности.

vidtok

Программы кредитования в Сбербанке на 2018−2019 год, показатели которых актуальны для жителей Москвы и Санкт-Петербурга:

| Потребительская программа | Потребительский под залог недвижимости | Новогодний | Рефинансирование |

| Диапазон ставки | 12,5 (фиксированная ставка) | 11,9−19,9% | 12,5−13,9% |

| Максимальная сумма | 10 млн | 5 млн | 3 млн |

| Срок кредитования | до 20 лет | до 5 лет | до 7 лет |

Всего их 8, но большинство из них предназначены для приобретения квартиры или загородного жилья.

Условия кредитования

По отзывам клиентов о кредитах онлайн на карту Сбербанка делают вывод, что заемщикам, получающим зарплату в этом банке, доступны самые выгодные программы кредитования. От них не требуют дополнительного обеспечения в виде залога или поручителей. Им оформляют займы с минимальными процентами.

Кредиты выдают на любые цели – покупку мебели, бытовой техники, лечение, путешествия и др (скачать условия предоставления). Сумма ссуды варьируется от 30 000 до 3,5 млн. рублей. Срок погашения долга – от 3 до 60 месяцев. В отзывах на потребительский кредит в Сбербанк Онлайне заемщики говорят о гибкой системе процентных ставок:

- до 300 000 руб. – 13,9% для категории клиентов, получающих зарплату или пенсию и от 14,9% — для остальных граждан;

- от 300 тыс. до 1 млн. – 11,4% и 12,4% соответственно;

- свыше 1 млн. – ставки варьируются от 11,4% до 12,4% — для зарплатников и пенсионеров, от 12,4% до 13,4% – для других категорий населения.

К клиентам предъявляют определенные требования. Возраст потенциального заемщика – от 18 до 65 лет. Он должен иметь стабильный доход и получать официальную зарплату не менее 6 месяцев подряд.

В отзывах о кредитах в Сбербанке онлайн и заявке на кредит клиенты подтверждают, что нужно отправиться в офис и предъявить документы:

- удостоверение личности гражданина РФ с регистрацией на территории страны;

- подтверждение платежеспособности и наличия постоянного дохода (скачать список документов);

- заполнить анкету на сайте.

После заключения договора, заемщик получает деньги на карту банка или наличными через кассу. Выплачивают долг равномерными платежами, с соблюдением указанных сроков.

Специальные аспекты процедуры одобрения кредита в Сбербанке

Кредитный рейтинг и его роль при анализе заявки на кредит

Кредитный рейтинг – числовое выражение степени благонадежности клиента. При этом определяется также и уровень риска кредитования субъекта.

При расчете кредитного рейтинга учитывают данные кредитной истории:

- наличие просрочек;

- давность данных, имеющихся в базе;

- качество обслуживания кредитных обязательств.

Если узнать свой персональный кредитный рейтинг, можно сделать предположение о возможности кредитования в Сбербанке, а также принять меры для того, чтобы увеличить шансы на одобрение заявки.

Значение баллов кредитного рейтинга

Диапазоны значений кредитного рейтинга могут несколько разниться от одного БКИ к другому, но в целом картина следующая:

- 600-850 баллов присваивается практически идеальному заемщику, тому, кто всегда аккуратно исполнял свои обязательства по кредитным договорам. Вероятность одобрения его заявки очень высока;

- 650-690 баллов открывают доступ к кредитам по ставке на уровне среднего значения;

- 600-650 баллов – возможно, заем предоставят в сумме ниже запрашиваемой;

- 300-600 баллов – это средний уровень кредитного рейтинга. Заявку, скорее всего, одобрят, но ставка будет высока, а сумма минимальна;

- менее 300 баллов – Сбербанк с данной категорией соискателей работать не станет.

Чем выше балл кредитного рейтинга, тем выше шансы на одобрение кредитной заявки.

Гарантирует ли высокий кредитный рейтинг одобрение кредитной заявки?

Кому Сбербанк дает кредиты, определяется по итогам рассмотрения целого комплекса параметров. Кредитный рейтинг – один из определяющих, но не единственный.

Выгодно ли брать кредит в Сбербанке?

Это кредитно-финансовое учреждение является крупнейшим транснациональным банком. Аккредитация Сбербанка России подтверждается наличием у него генеральной лицензии Центрального банка России. Его влияние распространено не только на территорию РФ, но и страны ближнего зарубежья, где открыты филиалы и подразделения.

Взаимовлияние Сбербанка и финансового рынка наблюдается при выявлении множественных программ и проектов с участием законодательных актов и государственного бюджетирования. Что касается конкретно кредитования, то Сбербанк активно поддерживает позицию правительственного аппарата относительно имущественного обеспечения граждан.

Это отражается в узких целевых ипотечных программах с участием федерального бюджета:

- ипотека и материнский капитал;

- ипотека для семей с малолетними детьми, последний из которых рожден в период с января 2018 по декабрь 2022 года;

- военная ипотека для участников специализированной накопительной гос системы.

Для обеспечения граждан жильем через кредитование в Сбербанке подключаются программы, действующие на территории отдельных субъектов РФ с использованием местного бюджета.

Выгода кредитного обслуживания выявляется при рассмотрении самостоятельно разработанных кредитных категорий, а также усредненных банковских предложений в различных кредитно-финансовых учреждениях. Последнее касается рассмотренных ранее бюджетных программ по кредитованию нуждающихся или привилегированных категорий граждан.

Условия программ и процентная ставка по ним

Прежде, чем заключать соглашение с банком, необходимо тщательно изучить условия кредитования по выбранной программе, которые действуют на данный момент.

В первую группу входят заемщики с низким уровнем риска не возврата кредита. Это клиенты банка, которые уже брали кредит и выплачивали его без задержек. Также здесь зарплатные клиенты и те, кто готов предоставить максимум документов, оформить залог, а также страхование собственной жизни, трудоспособности.

Во вторую группу входят заемщики с высоким уровнем риска. Как правило, это люди без кредитной истории, то есть те, кто еще никогда не брал кредит в банке.

Клиенты с плохой кредитной историей могут даже не подавать заявку в Сбербанка, так как данное финансовое учреждение с заведомо проблемными лицами не сотрудничает.

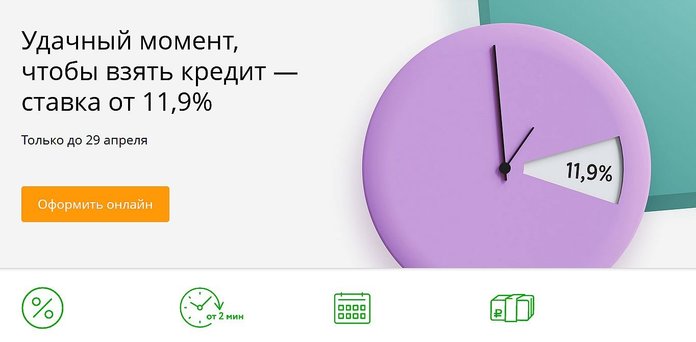

Текущая акция

Сбербанк несколько раз в год выпускает новые программы потребительских кредитов. Как правило, условия для действующих клиентов банка (зарплатники, вкладчики и т.д.) более выгодные, чем для остальных заемщиков.

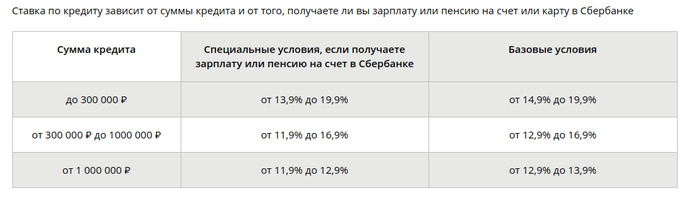

Итак, сегодня в Сбербанке можно оформить кредит под названием «Удачный момент, чтобы взять кредит». Согласно условиям программы физические лица могут взять кредит до 5 миллионов рублей (для клиентов, получающих заработную плату в Сбербанке), до 3 миллионов (для всех остальных клиентов).

Ставка по кредиту зависит от двух факторов: сумма, которую вы запрашиваете и получаете ли вы зарплату на карту банка. Минимальная для зарплатников — 11,9% за год, а для новых заемщиков — 12,9%.

Срок кредитования от 3 месяцев до 5 лет. Однако если потенциальный заемщик обладает временной регистрацией получить деньги он может на время действия регистрации.

Кредит без обеспечения

На самом деле такой программы нет, поскольку Сбербанк, как правило, укладывает все свои предложения потребительского кредитования в одну программы. Но, ставка и условия зависят от того:

- какой статус у клиента (зарплатный или новый);

- в какую группу он входит (с высоким или низким уровнем риска);

- какие документы готов предоставить (есть справка о доходах или нет);

- есть обеспечение или нет (обеспечение — это имущество, которое можно составить в залог банку).

Все это придется указать в анкете при подаче заявки на кредит по акции «Удачный момент, чтобы взять кредит». Но если вы не получаете зарплату на карту Сбербанка МИР и не обладаете имуществом, которое можно оформить, как залоговое, вам предложат следующие условия:

- ставка от 14,9% до 19,9%;

- сумма от 300 000 до 1 500 000 рублей.

Из документов нужен паспорт и справка о доходах 2 НДФЛ или по форме Сбербанка.

Кредит для клиентов, ведущих личное подсобное хозяйство

Данный кредит от Сбербанка станет отличным решением для людей, которые ведут собственное хозяйство. Условия:

- Сумма – до 1,5 млн. рублей;

- Ставка равна 17% в год;

- Срок составляет до 5 лет.

Те люди, которые разводят скот, птицу, либо выращивают урожай, с помощью Сбербанка получают возможность развивать собственное хозяйство. В данном случае не нужен залог, но придется привести поручителя. Для увеличения суммы кредита требуется созаемщик, им может быть кто-то из членов семьи. Деньги выдаются на карту, либо наличными. Чтобы оформить подобный кредит в Сбербанке, необходимо приложить к заявлению паспорт, хозяйственную книгу, документы о трудовой занятости, если клиент работает.

Кредит на любые цели под залог недвижимости

Подобный кредит предполагает получение до 10 млн. рублей. Конечная сумма зависит от результатов оценки недвижимости, которую замщик готов предоставить в залог банку.

Условия:

- Ставка составляет до 13% в год;

- Наименьшая сумма – 500000 рублей;

- Сумма не может превышать 10 миллионов, либо 60% от стоимости недвижимости, которая становится залогом;

- Срок – до 20 лет.

Подобный кредит становится прекрасной альтернативой ипотеке. При этом не придется подтверждать цель, на которую вы получаете кредит.

В роли залога может быть жилое помещение, дом с участком, на котором он находится, гараж или участок, либо гараж с участком. Главное — имущество предоставляемое в залог не должно быть уже с обременением и являться единственным жильем.

Действия при отказе в выдаче кредита

Если потенциальный заемщик столкнулся с тем, что в его заявке отказано, ему не нужно паниковать, а постараться воспользоваться таким алгоритмом действий:

- Постараться выяснить причину отказа. Если она вызвана маленькими доходами, или тем, что человек занесен в черный список кредитных историй, то ничего уже сделать не получится. Ее можно выяснить у менеджера, или написать письмо в бюро кредитных историй. Бывают ситуации, когда гражданин возвращает ранее взятые деньги, и его исключают из черного списка. Если отказ в связи с неправильным оформлением документов, то можно подать заявку снова.

- Подать запрос в бюро кредитных историй, и выяснить на каких основаниях там находятся данные лица. Бывают ситуации, когда человек потерял паспорт, и им воспользовались мошенники взявшие кредит. Если такая информация выяснится, то нужно убрать себя из черного списка путем подачи заявления, или решением суда.

Если данный алгоритм не помог, тогда лучше всего обратится в другой банк, или выждать определенный промежуток времени примерно год или пол — года и попробовать обратится снова за кредитом. Сбербанк России предоставляет кредиты населению под различные программы.

Отказы в выдаче займов чаще всего касаются лиц, которые внесены в черный список кредитных историй, либо имеют доход, который не позволит им выплачивать займ и проценты. Во всех остальных случаях получить ссуду в Сбербанке можно в самые кратчайшие сроки.

Стоит ли брать кредит в Сбербанке? Как досрочно погасить кредит через Сбербанк Онлайн:

Watch this video on YouTube

Watch this video on YouTube

19 мая 2018 Юлия Юрьевна

1087

Почему Сбербанк может отказать во втором кредите

Риск отрицательного решения возрастает, если клиент имеет больше одного кредитного обязательства. Чаще всего отказ Сбербанка обусловлен несколькими причинами:

Если расчет показал, что при получении денежных средств размер ежемесячного платежа составит больше половины дохода заемщика или общая сумма долга окажется больше, чем установленный для конкретного клиента предел.

Если заявитель допускал просрочки по платежам. В этом случае заключение нового кредитного договора будет связано с повышенными рисками, который сотрудники банка не могут допустить.

При проверке заявки на второй и последующий кредиты производится сравнение поданные в разное время данные. Если информация в документах отличается по пунктам размера заработной платы, адреса регистрации или прописки, у работников Сбербанка возникнут подозрения в честности клиента. И вероятность отказа увеличится.

Правила Сбербанка не запрещают выдавать кредиты при наличии действующего долгового соглашения. Оформить заявку на него можно в отделении банка или в онлайн режиме. Однако на решение представителей кредитной организации влияет репутация клиента, его способность выполнить обязательства. Помимо этого в расчет принимается установленный для конкретного заемщика кредитный лимит, а также соотношение ежемесячного заработка к ежемесячному платежу. Существует несколько способов увеличить шансы на получение средств, в том числе заявка на объединение нескольких кредитов, заказ кредитной карты, привлечение созаёмщика, поручителя или залог.

Часто смотрят :

- Золотые карты Visa и MasterСard Gold

- Сервиса Ладошки от Сбербанка

- Смс о кредите с паролем от Сбербанка

- Кредит под залог автомобиля

- Карта Виза в Сбербанке — условия оформления

Что нужно для того, чтобы Сбербанк одобрил заявку на кредит

Что нужно, чтобы одобрили кредит в Сбербанке:

- полностью соответствовать требованиям банка по конкретному кредитному продукту;

- иметь достаточную платежеспособность;

- кредитная история должна быть идеальной;

- нужен кредитный рейтинг на уровне выше среднего;

- запрашивать адекватную сумму, соответствующую доходу;

- подробно и грамотно заполненная анкета;

- действительные документы;

- иметь постоянную работу у надежного работодателя;

- не участвовать в процедурах банкротства, в судебных тяжбах, не доводить до ареста имущества;

- проверить свое имя во всевозможных открытых базах данных (по розыску МВД, по наличию штрафов ГИБДД и прочим);

- при личном обращении иметь аккуратный внешний вид.

Поход в банк

Идти в кредитную организацию за получением кредита нужно в начале месяца и обязательно в первой половине дня. Очень часто офисы банка выставляют определенный лимит по количеству выданных за месяц кредитов или устанавливают максимум по суммам этих кредитов. Чтобы не стать жертвой «системы», лучше идти в банк за получением кредита в самом начале месяца, когда «отсчет» кредитов и сумм только начинается.

Необходимость идти за кредитом в первой половине дня обуславливается человеческим фактором. Дело в том, что в Сбербанке очень важную роль в оформлении кредита играют персональные менеджеры, которые помогают с заполнением анкеты, проверяют документы и т.д. Давно доказано, что в первой половине дня трудоспособность человека значительно выше, чем во второй, поэтому обратившись к специалисту в утреннее время, заемщик в меньшей степени будет подвержен риску ошибки, в том числе со стороны сотрудника банка.

Кроме того, поданные с утра документы на кредит гарантируют, что заявку начнут рассматривать в тот же день. Если обратиться в банк после 3-4 часов дня, то проверкой займутся только на следующий день. Таким образом, обращение клиента за кредитом в первой половине дня способствуют минимизации ошибок и более быстрому рассмотрению заявки на кредит.

Стоит уделить внимание своему внешнему виду. Дело в том, что в стандартной анкете на кредит есть поля не только для заемщиков, но и для кредитных специалистов

Сотрудник банка по своему усмотрению их заполняет. Анкета для банкира состоит из нескольких вопросов, в которых нужно описать внешний вид клиента, его состояние, связность речи, одежду и т.д

Поэтому так важно одеться опрятно и вести себя максимально естественно

Никто не заставляет заемщиков одеваться в костюмы тройки или наряды типа «белый верх-черный низ». Достаточно одеть чистую выглаженную одежду. Сотрудник даст гораздо меньше баллов заемщику, который придет в брюках и старом растянутом свитере с катышками, чем заемщику в чистых джинсах и выглаженной льняной рубашке, пусть даже и не в белой.

Как получить в Сбербанке кредит на карту

Если вы получаете на счет в Сбербанке заработную плату или пенсию, то у вас есть уникальная возможность – оформить заявку через Интернет, и в тот же день получить денежные средства на вашу зарплатную\пенсионную карту, если анкету одобрили. При этом вам не нужно никуда ходить, что-то подписывать, все соглашения вы даете при заполнении заявления через свой Личный кабинет в интернет-банке.

Какие предлагаются условия:

- Сумма – от 30 тысяч до 3 миллионов рублей.

- Срок действия кредита – от 1 месяца до 5 лет.

- Процентная ставка варьируется от 11,9% до 19,9% в год.

- При отказе от оформления личного страхования действует надбавка к базовому проценту

После того, как вы получите логин и пароль для входа в свой личный кабинет, вам нужно будет сделать следующее:

- Зайти в свой ЛК по логину и паролю;

- Подтвердить вход по коду из смс;

- В главном меню выбрать раздел «Кредиты»;

- Далее – получить новый кредит;

- Выбираете программу, читаете условия;

- Заполняете анкету – указываете, сколько вы хотели бы получить и на какой срок. Процент программа подберет автоматически;

- Если вас все устроит, отправляйте анкету.

Далее нужно подождать, пока заявление будет рассмотрено, как правило, это происходит в тот же день. Одобренная сумма сразу зачислится на ваш счет. Если вы хотите иметь на руках бумажный вариант договора, его можно получить в отделении, где вы обслуживаетесь.

Есть ли такая возможность по получению кредита онлайн у тех, кто не обслуживается в Сбербанке? Нет, они обязательно должны приходить в офис, подавать там заявку, и получать деньги на карточный счет, который им откроют в банке.

Требования к заемщику

Первым делом нужно рассмотреть, кто может претендовать на кредит в Сбербанке. Требования вполне стандартные, среди них:

- Возраст. На момент получения займа, если есть поручители – 18 лет. Крайний срок погашения может быть в возрасте 75 лет. Если поручителей нет, то возрастные рамки – 21-65 лет.

- Стаж работы. Общий стаж не меньше 1 года, на текущем месте от 6 месяцев. То есть понятно, что взять кредит может только официально трудоустроенный человек. Если зарплату, пенсию или другие выплаты клиент получает через Сбербанк, то требования к стажу более лояльные – 3 месяца. Особые условия для работающих пенсионеров. Если они получают через банк пенсию, то общий стаж за прошедшие 5 лет должен быть не меньше 6 месяцев.

- Доходы. Заемщик должен убедить банк в своей финансовой состоятельности, для этого предоставляется подтверждение в виде справки о доходах и копии трудовой книжки с записью о теперешнем месте работы. Получить эти документы можно у работодателя, написав соответствующее заявление.

оформление займа

оформление займа

Важно! Сбербанк не берет комиссию по кредиту, но сотрудники всегда предлагают страхование жизни, однако это добровольное решение клиента. Для тех, кто получает зарплатные выплаты на карточку Сбербанка, действуют более удобные условия, в частности сниженные ставки по кредитам

Для тех, кто получает зарплатные выплаты на карточку Сбербанка, действуют более удобные условия, в частности сниженные ставки по кредитам.

Основные требования к клиентам

Не секрет, что банк тщательно проверяет каждого клиента и сотрудничает только с платежеспособными гражданами, которые не нарушают сроки оплаты. В результате этого с негативной кредитной историей клиент с большей вероятностью получит отказ.

Требования:

| Вид кредита | Возраст, лет | Регистрация | Стаж работы, месяцев |

|---|---|---|---|

| На любые цели | 18-70 | На территории РФ, временная или постоянная | 6 месяцев, для работающих пенсионеров, получающих пенсию в Сбербанке — не менее 3 месяцев на текущем месте работы |

| Для молодежи и пенсионеров | 18-80 | ||

| Рефинансирование | 21-70 | ||

| Автокредит | 21-75 | ||

| На любые цели, под залог недвижимости | 21-75 | ||

| На образование с государственной поддержкой | От 14 лет | Не требуется | |

| Покупка в кредит | 21-65 | — |

Стоит отметить, что все продукты банка, согласно правилам, предназначены для граждан РФ.

| Вид кредита | Паспорт | Документ, подтверждающий финансовое положение | Документ, подтверждающий трудовую деятельность | Дополнительные документы |

|---|---|---|---|---|

| На любые цели | + | + | + | нет |

| Для молодежи и пенсионеров | Пенсионное удостоверение | |||

| Рефинансирование | Справка или выписка по кредиту, если рефинансируете кредит другого банка. | |||

| Автокредит | Второй документ из списка: в/у, СНИЛС, ИНН, заграничный паспорт. | |||

| На любые цели, под залог недвижимости | Документы по залогу, подтверждающие право собственности | |||

| На образование с государственной поддержкой | — | — | Заемщикам до 18 лет следует предоставить согласие от опекунов, на получение кредита. Дополнительно договор с учетным заявлением и счет на оплату обучения. | |

| Покупка в кредит | Нужна только действующая карта Сбербанка |

Неработающие пенсионеры вместо справки о доходах могут предъявить выписку по пенсионному счету. Больше шансов получить одобрение у граждан пенсионного возраста, которые получают пенсию на карту Сбербанка.

Помимо документов клиент должен заполнить заявление-анкету. При электронном кредитовании она заполняется в онлайн-режиме. Если заявка подается через офис, то менеджер сам заполнит заявление, приняв документы, и даст клиенту его проверить и подписать.

Стоит ли брать кредитную карту Сбербанка

Кредитка – удобный продукт для оплаты повседневных расходов. Она позволяет проводить расчеты за счет заемных средств, а собственные средства при этом можно разместить под проценты на вкладах или накопительных счетах. При погашении долга до конца расчетного периода никакой переплаты не будет. Дополнительным плюсом станет также кэшбэк.

Но брать кредитную карточку Сбербанка можно только при планировании всех расходов и умении контролировать свои траты. Иначе вместо выгоды клиент получить довольно большую переплату.

Отзывы по кредиткам Сбера показывают, что это один из лучших продуктов в данной категории на рынке. Они отличаются понятными и прозрачными условиями, а также полностью честным грейс-периодом, хоть он и имеет продолжительность всего в 50 дней.

Понравился материал? Будем благодарны за репосты и лайки.

Особенности кредитов в Сбербанке через интернет

Берёте ли вы кредиты?

Да, это нормально 26.5%

Только в крайнем случае 23.86%

Приходилось, но больше не буду 18.51%

Нет, никогда не брал 31.13%

Проголосовало: 1513

Сбербанк по максимуму использует новейшие разработки по автоматизации своего функционала. Это имеет большое значение для специалистов и обслуживающихся здесь потребителей банковских услуг. Примером эффективной электронной автоматизации выступает официальный портал Сбербанк Онлайн.

Относительно вопроса кредитования этот сервис может стать как отправной точкой при запросе кредита, так и давать возможность его полноценного оформления с фактическим перечислением денежных средств. Последнее позволяет получить итоговый перевод на имеющуюся дебетовую карту без посещения отделения. Достижимо это за счет статуса «зарплатник» у клиента и запроса определенного вида кредита.

Сбербанк Онлайн предлагает свои услуги на каждой стадии кредитного обслуживания:

- Ознакомление с параметрами кредитования по каждому направлению работы: предлагаемые банком условия, требования к заемщикам и документам, открытие и распечатка необходимых бланков документов.

- Платный запрос кредитной оценки о своей долговой биографии (по иным текущим или уже погашенным задолженностям во всех банках России), отображающей шансы на получение займа.

- Осуществление предварительного расчета по большинству кредитов. Расчетные калькуляторы в данном случае прикрепляются непосредственно к странице, посвященной конкретной кредитной категории.

- Отправка запроса и возможное получение денег на банковскую карту либо получение денег на руки в кассе / на банковские реквизиты после донесения документов в отделение (это зависит от вида займа).

- Ведение процесса обслуживания кредита: просмотр актуальных сведений и их распечатка, подключение услуги рефинансирования задолженности, запрос и осуществление досрочного погашения задолженности (если вы практически вернули сумму долга, или долговой остаток еще достаточно велик).

Сервис Сбербанк Онлайн разработан в виде сайта или приложения, установленного на личный мобильный телефон. Более развернутая версия располагается именно на сайте. Приложение также дает возможность оформления и получения заемных средств в несколько упрощенном виде. В обоих случаях требуется регистрация и открытие личного кабинета.

Как оформляется кредит на сайте:

- После авторизации в личном кабинете следует зайти во вкладку «Кредиты» в верхней части экрана.

- Нажать на ссылку «Взять кредит».

- Выбрать условия обслуживания: обычные или специальные (зарплатный или пенсионный статус).

- Указать запрашиваемые параметры: срок (количество месяцев или лет), общая сумма.

- Отметить согласие или отказ от страховки.

Результаты заполнения этих пунктов:

- Общая сумма кредита с подключенной страховой защитой.

- Уровень ежемесячного платежа (руб. в месяц).

- График платежей.

Где именно представлены кредитные калькуляторы на сайте Сбербанк Онлайн:

- потребительский кредит на любые цели;

- нецелевой кредит под залог недвижимости;

- ипотека на готовое и строящееся жилье (в том числе, по специальным программам для молодых родителей), строительство дома или приобретение загородной недвижимости (земля, жилой дом), покупка машиноместа.

- рефинансирование кредитных продуктов.

В ряде случаев отсутствует возможность расчета на специализированном калькуляторе. Такого сервиса нет на странице кредита для владельцев частных подсобных хозяйств. Также калькулятор отсутствует и во вкладке по реструктуризации кредитов. В этих случаях будущим заемщикам следует обратиться непосредственно в офис Сбербанка, потому что на положительное решение банка влияет то, какая кредитная история у человека, обратившегося в финансовую организацию.

По окончанию расчетов по кредиту через Сбербанк Онлайн здесь же оформляется заявка. При нажатии соответствующей кнопки происходит переход на страницу авторизации в личном кабинете. При фактическом обслуживании выданного кредита здесь подразумевается просмотр информации по кредиту: график платежей, наличие арестов и взысканий с указанием на законное основание и т.д.

Что касается оформления кредита в приложении, то оно осуществляется предельно просто, ограничением выступает лишь выбор кредитной категории. Для того, чтобы сформировать заявку, необходимо перейти в нужную категорию «Кредиты» на главной странице и нажать кнопку «Рассчитать и взять кредит». Здесь можно выбрать вид кредитования с заполнением заявления или же оценить кредитный потенциал.

Сумма и срок кредитования

Чтобы получить выгодный потребительский кредит в Сбербанке, клиенту нужно определиться с кредитной программой и параметрами будущего займа. Банк предлагает потенциальным клиентам беззалоговый заем на любые цели, кредит под поручительство физлица, либо под залог недвижимого имущества. Здесь есть и целевой займ без залога и поручительства, который выдается на рефинансирование задолженности в сторонних кредитных организациях. Например, вы набрали кредитов в разных банках и не можете выплачивать все вовремя, тогда лучше взять кредит и рефинансировать все займы (погасить одновременно досрочно) и выплачивать один ежемесячный платеж одному банку, а не всем сразу.

Самые выгодные условия кредитования ждут заемщиков, которые выберут кредиты под залог или поручительство физлиц. Ставка здесь ниже, суммы больше, а сроки длиннее. Стандартный заем без обеспечения в Сбербанке тоже выдается на крупную сумму до 3-х млн рублей, а сроки кредитования варьируются до 60 месяцев.

Другой вариант расчета — указать необходимую сумму и менять сроки, чтобы получить приемлемый ежемесячный платеж. Таким образом, клиент узнает срок, на который нужно взять кредит, чтобы платить посильный платеж каждый месяц.