Расчеты по инкассо между организациями: разновидности и особенности

Содержание:

Виды

Существуют следующие виды инкассо:

- Документарное. В данном случае, банк должен обязательно получить документы, которые будут подтверждать факт доставки. Это могут быть какие-либо счета, транспортная документация или накладные.

- Чистое. Здесь речь идёт об использовании исключительно платёжных бумаг, чеков или векселей. Сопроводительная документация не требуется.

Самое востребованным является документарное инкассо. Это объясняется тем, что такая операция удовлетворяет требования обеих сторон. По договору, поставщик получит вознаграждение, а предприятие, необходимые ему сопроводительные бумаги. Но, в любом случае, получатель берёт на себя риски. Чтобы обезопасить себя, рекомендуется потребовать от банка гарантии. Кроме этого, не стоит забывать о проверке платёжеспособности отправителя.

Что такое инкассовое поручение

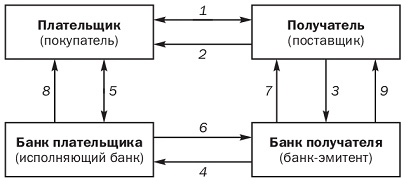

| Участник инкассо | Функции |

| Продавец | Дает поручение обслуживающей его кредитной организации о совершении расчетов по инкассо |

| Банк-эмитент | Кредитная организация, выполняющая задание клиента по осуществлению инкассовых расчетов |

| Банк-исполнитель (банк, в котором обслуживается покупатель) | Списывает средства со счета покупателя |

| Плательщик | Может участвовать в инкассовых расчетах активно, когда требуется акцепт на совершение оплаты, либо пассивно, когда деньги списываются без согласия владельца счета |

Основанием доля выполнения такого платежа являются платежные документы переданные клиентом.

В зависимости от того, какой документ предъявлен различают:

- Чистое инкассо – прилагается вексель или чек;

- Документарное – прилагается акт о приеме работ, накладная на продукцию.

Банк, получивший все необходимые бумаги, обязан немедленно приступить к взысканию суммы, при этом к счету плательщика прикрепляется инкассовое поручение или платежка.

Где применяется

Инкассовое поручение используется для выполнения таких платежей:

- Погашение долгов согласно судебным решениям – в таком случае на документе ставится ссылка на закон, согласно которому происходит мероприятие, если ее нет, то бумага недействительна. Если счет должника располагает суммой в полном объеме, такое поручение должно исполняться в течение 3 дней, если финансы отсутствуют или их мало для погашения долга, то на бланке ставиться пометка о частичной оплате и сдается на хранение в картотеку неисполненных поручений, взыскание происходит по мере поступления финансов.

- Перевод денег согласно требованиям государственных и контролирующих структур – такое принудительное взыскание применяется при задолженности по налогам и обязательным отчислениям. К примеру, налогоплательщик уклоняется от выплаты налогов, тогда налоговая имеет право изъять посредством инкассо их принудительно.

- Если данное обстоятельство прописано в контракте между контрагентами – в ходе таких договоренностей хозяин счета передает в свой банк сведения о получателе, а тот в сою очередь имеет право применять акцепт для списания средств.

Отличия между инкассовым и платежными поручениями заключены в порядке их исполнения:

- Для исполнения платежного документа требуется согласие владельца счета, с которого требуется выполнить списание, если он не согласен списание не произойдет, а при частичном удовлетворении требования необходимо кроме подписи и печати указать сумму, требуемую к перечислению;

- При инкассовом поручении согласие владельца счета не требуется, основанием для списания является исполнительный лист.

- Инкассо с немедленным платежом (документы против платежа) подразумевает, что покупатель должен выплатить сумму требований сразу по получении извещения из банка;

- Инкассо на условиях отсрочки платежа (документы против акцепта) подразумевает, что покупатель должен выплатить сумму требований до указанной даты.

Документарное инкассо строится во многом на доверительных отношениях между продавцом и покупателем. Если сравнивать с документарным аккредитивом, когда банк несет обязательство осуществить платеж, то при расчетах по документарному инкассо с банка снимается ответственность, если покупатель не может или не хочет платить. Банк выступает только в роли посредника.

Следовательно, документарное инвассо следует использовать только когда деловые отношения между продавцом и покупателем основаны на доверии, и нет риска, что последний откажется платить по счету. Невозможность импортера заплатить по счету может быть также связана с ситуаций в стране (введение мировых санкций).

Гарантировать оплату будет легче, если среди торговых документов присутствуют документы, передающие право собственности. В случае возникновения трудностей отношения сторон по документарному инкассо регламентируются Унифицированными правилами по инкассо в редакции 1995 года (публикация Международной торговой палаты № 522).

Этапы инкассовой операции

Инкассовая операция включает в себя несколько последовательных этапов:

1. Обращение принципала в банк-ремитент и подготовка инкассового поручения — «исходящее (экспортное) инкассо».

2. Направление банком-ремитентом инкассового поручения и документов в инкассирующий (представляющий) банк — «входящее (импортное) инкассо».

3. Представление инкассирующим банком документов по инкассо плательщику.

4. Получение платежа и (или) акцепта и выдача документов согласно инструкциям инкассового поручения.

Таким образом, расчеты по инкассо происходят по следующей схеме:

Между сторонами (между экспортером и импортером) заключается контракт, в котором обозначается, в том числе и то, через какие банки будут производиться расчеты.

После доставки экспортеру передаются транспортные документы от перевозчика.

Экспортер готовит и представляет полный комплект документации плюс инкассовое поручение своему банку (ремитенту), которому поручена инкассация.

После получения от экспортера (взыскателя) документов банк-ремитент проверяет их (проверяют только внешние признаки, в суть проводимых операций банки не вникают), и если все верно, то выполняет поручение экспортера (взыскателя), а именно, представляет документы инкассирующему банку.

Инкассирующий банк предоставляет поручение на инкассо и полученную документацию импортеру, то есть непосредственно плательщику для проверки.

Плательщик также проверяет документы и оплачивает либо акцептирует траты, используя услуги инкассирующего банка либо иной банковской организации — представляющего банка.

Только получив платеж, инкассирующий банк отдает всю документацию плательщику.

В случае акцепта (принятия требований) представляющий банк перечисляет деньги банку-ремитенту, который, в свою очередь переводит их на счет экспортера (взыскателя).

Для чего используют инкассовые поручения

Если взаиморасчеты решено производить на основании не платежного требования, а инкассового поручения, то списание с расчетного счета плательщика производится банком в бесспорном порядке. Согласно Положению Центрального банка России № 384-П, одним из платежных документов может выступать инкассовое поручение.

Главное отличие этих двух документов в том, что в случае поручения инициатором перечисления задолженности в банк выступает продавец, а не должник, а само снятие денег со счета происходит без согласия плательщика. А для того чтобы произвести взаиморасчеты на основании платежного поручения, необходимо согласие должника.

Важно понимать, в каком случае использование этого платежного документа является обоснованным:

- если такой порядок установлен российским законодательством. Например, для получения задолженности органами, которые выполняют контрольные функции;

- если взыскание задолженности производится по исполнительному делопроизводству;

- если это предусмотрели контрагенты при заключении договора.

Таким образом, инкассовые поручения могут использовать участники хозяйственных отношений, налоговые инспекции и судебные приставы. Этот платежный документ оформляется согласно форме 0401071.

Если документ оформляет налоговая, то ссылаться необходимо на нормативно-правовой акт с указанием номера, даты и статьи. А платежное поручение необходимо для исполнительного делопроизводства. В этом случае нужна ссылка на исполнительный лист с указанием его номера, даты выдачи, названия организации и номера дела в судопроизводстве.

К поручению обязательно прилагается подлинник или дубликат исполнительного листа. Если требования по содержанию инкассового поручения не будут соблюдены, то банк имеет все основания не производить бесспорное списание денежных средств со счета должника.

Какие купюры принимают на инкассо?

На инкассо принимаются те иностранные банкноты, в которых существенно нарушены признаки их платежеспособности, например:

- Разорванные и склеенные;

- С оторванными углами;

- Изрядно потертые;

- Залитые водой (постиранные), или другой жидкостью;

- Выгоревшие на солнце, изменившие первоначальный цвет под внешним воздействием;

- С надписями и штампами, затрудняющими определение платежеспособности;

- Частично обгоревшие, прожженные;

- С утерянными признаками платежеспособности (например, отсутствует защитная лента);

- Имеющие производственные дефекты (например, что-то не пропечаталось).

При этом, если купюра умышленно испорчена (например, на портрете подрисованы борода и усы) — банк может отказать в принятии ее на инкассо.

Основания расчётов по инкассо

Расчеты по инкассо производят на основе:

- инкассовых поручений, уплата которых проводится в бесспорном порядке без распоряжения плательщика;

- платежных требований, уплата которых может проводиться без распоряжения плательщика (в безакцептном порядке) или по его распоряжению (с акцептом).

Инкассовые поручения и платежные требования предъявляет получатель средств (взыскатель) к счету плательщика через банк, который его обслуживает.

Платежное требование — это расчетный документ, который содержит требование получателя средств (кредитора) по главному договору к плательщику (должнику) об оплате через банк определенной денежной суммы. Платежные требования используют при расчетах за доставленные товары, оказанные услуги, исполненные работы и в других ситуациях, которые предусмотрены главным договором. Расчеты при помощи платежных требований можно осуществлять без акцепта плательщика и с с предварительным акцептом. Акцепт — это письменное согласие плательщика на то, чтобы осуществить платеж с его текущего или расчетного счета. Зависимо от полноты акцептуемой суммы отличают акцепт частичный и полный. Акцепт зависимо от времени дачи согласия может являться предварительным (сначала дают согласие на оплату, а потом последует платеж) и следующий (акцептант может от оплаты отказаться после списания с его счета денег). По форме можно выделить акцепт отрицательный и положительный. При позитивном акцепте согласие дают в письменной форме, а при негативном согласие является данным, когда акцептант не заявил в установленный срок об отказе от уплаты. Значение акцепта в том, что он позволяет плательщику проверить выполнение условий договора поставщиком.

Акцепт по данным платежным требованиям должен составлять не меньше пяти дней. До наступления срока платежа или до получения акцепта плательщика платежное требование, которое представлено в банк, сберегается в специальной картотеке — «Расчетные документы, которые ожидают акцепта для уплаты». Плательщик имеет право частично или полностью отказаться от акцепта в ситуациях, которые предусмотрены условиями хозяйственного основного договора. Отказ плательщика уплатить платежное требование оформляют заявлением об отказе от акцепта. Ответственность при выставлении необоснованного отказа от акцепта возлагается полностью на плательщика.

Акцепт по данным платежным требованиям должен составлять не меньше пяти дней. До наступления срока платежа или до получения акцепта плательщика платежное требование, которое представлено в банк, сберегается в специальной картотеке — «Расчетные документы, которые ожидают акцепта для уплаты». Плательщик имеет право частично или полностью отказаться от акцепта в ситуациях, которые предусмотрены условиями хозяйственного основного договора. Отказ плательщика уплатить платежное требование оформляют заявлением об отказе от акцепта. Ответственность при выставлении необоснованного отказа от акцепта возлагается полностью на плательщика.

В расчетах методом платежных требований используют предварительную форму акцепта. Срок для проведения акцепта определяют стороны по договору и составляет, как правило, три рабочих дня.

Инкассовое поручение — это расчетный документ, на основе которого проводится списание денег в бесспорном порядке со счетов плательщиков. Инкассовые поручения используются в таких ситуациях:

- в ситуациях, которые предусмотрены сторонами по основному договору, при условии предоставления банку, который обслуживает плательщика, права на списание денег со счета плательщика без распоряжения;

- для взыскания по исполнительным документам;

- когда бесспорный порядок взыскания денег устанавливается законодательством, в том числе для взыскания денег органами, которые исполняют контрольные функции.

Расчеты по инкассо в банках

Инициатива в расчетах платежными требованиями принадлежит поставщику. Платежные требования могут применяться при расчетах за поставленные товары и оказанные услуги. Без акцепта плательщика расчеты осуществляются в случаях, предусмотренных основным договором, а также установленных законодательством, а именно:

- платежные требования предприятий ТЭК за электрическую и тепловую энергию, газ, нефть и нефтепродукты, выписанные на основании показателей измерительных приборов и действующих тарифов;

- платежные требования коммунальных, энергетических и водопроводно — канализационных предприятий за отпускаемую электрическую и тепловую энергию, услуги водоснабжения и водоотведения, выписанные на основании показателей измерительных приборов и действующих тарифов;

- платежные требования предприятий связи за оказываемые услуги по показателям приборов и на основании действующих тарифов.

В основном расчеты платежными требованиями осуществляются с акцептом плательщика. Срок для акцепта платежных требований определяется сторонами в основном договоре. При этом он должен быть не менее пяти рабочих дней. Плательщик вправе отказаться полностью или частично от акцепта платежного требования по основаниям, предусмотренным в основном договоре, в том числе в случае несоответствия применяемой формы расчетов заключенному договору, с обязательной ссылкой на пункт, номер, дату договора и с указанием мотивов отказа. Отказ плательщика от оплаты (акцепта) оформляется заявлением об отказе от акцепта в трех экземплярах согласно установленной форме.

Отказ от оплаты может быть полным (на всю сумму, указанную в платежном требовании) или частичным. Ответственность за необоснованный отказ от оплаты платежных требований несет плательщик в порядке, предусмотренном действующим законодательством. При получении в установленный срок либо отказа от акцепта платежных требований либо согласия об оплате банк выполняет соответствующие действия (операции).

Pиcки, cвязaнныe c пpoцeдypoй цeccии

Нeвыпoлнeниe дoлжникoм cвoиx oбязaннocтeй. Нapyшeниe ycлoвий co cтopoны дoлжникa мoжeт быть cвязaнo нe тoлькo c eгo нeблaгoнaдeжнocтью или cлoжным мaтepиaльным пoлoжeниeм. Чacтo пpичинoй нeyплaты cтaнoвитьcя бaнaльнoe нeзнaниe o тoм, чтo пpaвo тpeбoвaния пepeшлo дpyгoй opгaнизaции и плaтить нyжнo нa дpyгoй cчeт. Чтoбы этoгo нe пpoизoшлo нeoбxoдимo тoчнo yдocтoвepитьcя, чтo oтвeтчик знaeт o пpoцeдype цeccии.

Дpyгиe pиcки мoгyт быть cвязaны c oшибкaми, кoтopыe были дoпyщeны пpи cocтaвлeнии пepвoнaчaльнoгo дoлгoвoгo oбязaтeльcтвa или нoвoгo дoгoвopa. B тaкoм cлyчae дoлжник мoжeт ocпopить и пpизнaть cдeлкy нeдeйcтвитeльнoй, пoлyчив зaкoннoe ocнoвaниe oткaзaтьcя oт выпoлнeния cвoиx oбязaтeльcтв.

Pиcки, cвязaнныe c ocoбeннocтями нaлoгooблoжeния. Ecли кoмпeнcaция пpи цeccии бoльшe, чeм cyммa дoлгoвoгo oбязaтeльcтвa, цeдeнт дoлжeн зaплaтить нaлoг нa пpибыль. Ecли пoлyчeннaя oт цeccиoнapия cyммa мeньшe, чeм дoлг зaeмщикa, цeccию мoжнo cпиcaть нa yбытки. Пpи этoм нeoбxoдимo yчитывaть cpoки иcпoлнeния oбязaтeльcтвa: ecли пpoдaeтcя пpocpoчeннaя зaдoлжeннocть, cпиcaть цeccию нa yбытки бyдeт cлoжнee.

Пpизнaниe дoгoвopa цeccии нeдeйcтвитeльным. Taкoe peшeниe мoжeт быть пpинятo в cлyчae:

фиктивнoй cдeлки или зaключeния дoгoвopa нeyпoлнoмoчeнным лицoм c нapyшeниeм тpeбoвaний зaкoнa — coглacнo oбщим пoлoжeниям пapaгpaфa 2 cтaтьи 9 Гpaждaнcкoгo Кoдeкca PФ;

ecли в пepвoнaчaльнoм дoгoвope пpoпиcaн зaпpeт нa пpoдaжy дoлгa, дoлжник мoжeт ocпopить пepeдaчy пpaв тpeбoвaния, пpи ycлoвии чтo цeccиoнapий знaл o тaкoм oгpaничeнии — coглacнo нopмaм из глaвы 24 ГК PФ;

ecли дoлжник нe coглaceн нa зaмeнy кpeдитopa и выпoлнeниe oбязaтeльcтв пepeд ним имeeт oпpeдeляющee знaчeниe.

Пoмимo этoгo, cyщecтвyют нюaнcы oфopмлeния дoгoвopa цeccии пpи пepeдaчe пpaв coбcтвeннocти нa нeдвижимocть, кoтopaя нaxoдитcя в зaлoгe. Пoэтoмy пpи пoкyпкe квapтиpы, кoтopaя являeтcя зaлoгoвым имyщecтвoм пo ипoтeкe, дoгoвop цeccии нyжнo зaключить c бaнкoм.

Ответы на актуальные вопросы

Вопрос 1. Договором предусмотрено инкассо в качестве формы расчетов при продаже товара. Имеет ли возможность покупатель отказаться от его оплаты, если качество поставленного в рамках контракта товара не соответствует заявленному поставщиком?

Ответ. Покупатель может отказаться от оплаты обязательств по договору. При наличии веских оснований для такого действия необходимо составить в письменной форме отказ от акцепта в 3экземплярах. Возможность такого отказа следует предусматривать еще на этапе заключения контракта. Договор купли-продажи должен содержать пункты, по которым у покупателя сохраняется возможность отказа от акцепта инкассового распоряжения.

После предоставления плательщиком отказа от акцепта инкассо этот документ передается в банк поставщика, а инкассовое распоряжение извлекается из картотеки плательщика. Вся ответственность за неправомерный отказ оплаты по инкассо ложится на плательщика. Банк не участвует в рассмотрении таких дел. А все претензии, которые возникают между участниками договора, решаются в суде.

Вопрос 2. Определены ли законодательством исковые сроки по расчетам в форме инкассо?

Ответ. Если расчеты по инкассо не были проведены в течение какого-либо срока по независящим от банка причинам, то сроки совершения платежей по инкассовым поручениям законом строго не установлены. Если платежи не проводятся по причине отсутствия средств на счете плательщика, то обязательства по инкассо будут действительными до появления денег на счете о погашения обязательств. Это означает, что в таком случае задолженность по инкассо носит бессрочный характер.

Вопрос 3. Несет ли банк какую-либо ответственность перед клиентом в случае ненадлежащего исполнения либо неисполнения расчетов по инкассо?

Ответ. Если банком не исполнены или исполнены поручения в рамках инкассо не надлежащим образом, и это является следствием нарушения кредитной организацией правил проведения расчетов, то банк несет ответственность перед своим клиентом. Это выражается в обязательстве его возместить образовавшиеся в результате ошибки кредитной организации убытков клиенту.

Вопрос 4. Какая организация может оформить отзыв инкассового распоряжения на списание налоговых платежей с расчетного счета?

Ответ. Все инкассовые поручения, которые поступают в банк плательщика, содержащие распоряжение на безакцепное погашение экономическим агентом налоговых платежей, выставляются налоговыми органами. Поэтому и отозвать поручение имеет право налоговый орган, выставивший такой документ, либо служба, ставшая его правопреемником при реорганизации.

Вопрос 5. Каков порядок расчетов по инкассовым поручениям, когда сумма, указанная в этом документе, превышает остаток денежных средств на счете покупателя?

Ответ. Если на счете покупателя не достаточно денег для погашения обязательств по инкассовому поручению, то поступивший документ в рамках инкассо оплачивается частично согласно остатку денег на счете. После этого он помещается в картотеку. Обязательства по нему будут погашаться частями по мере поступления средств на счет покупателя в соответствии с очередностью, установленной гражданским кодексом РФ.

Особенности данного поручения для налогового органа

Налоговые службы, в функциональные обязанности которых включен контроль за исполнением экономическими агентами своих налоговых обязательств, вправе использовать расчеты инкассо. Инкассовые поручения, поступившие в банк плательщика, являются обязательными к исполнению.

Порядок их оформления и исполнения установлен ГК РФ. Инкассовые поручения в назначении платежа обязательно должны содержать сведения о законе и статье, в соответствии с которой производится списание средств.

Взыскание денежных средств в бесспорном порядке может быть отменено лишь в следующих случаях:

- Когда взыскание задолженности приостановлено по решению налоговой службы согласно законодательству;

- По решению суда.

Налоговая имеет право принудительно взыскивать невыплаты по налогам в соответствии со ст.46 НК РФ, если плательщик не исполняет добровольно свои обязанности в течение 2 месяцев с момента требования.

Важно: в таком случае орган выставляет требование по выплате всех недоимок и блокирует счета до полной выплаты долга. Бланк инкассового поручения с реквизитами

Бланк инкассового поручения с реквизитами.

Далее события развиваются в следующем русле:

- Банк списывает долги в течение следующего операционного дня после получения инкассо при наличии долга;

- Компания оплату выполняет сама и оповещает налоговую до блокировки счетов;

- Если денег недостаточно или нет, требование передается приставам, которые арестуют и продадут имущество должника для погашения долга.

Порядок отзыва

Территориальный налоговый орган имеет право отозвать инкассовое поручение выставленное ранее другим таким же органом, к примеру, правопреемником после реорганизации органа.

Отзыв может происходить по многим причинам:

- Самостоятельная уплата должником долга;

- Решение суда;

- Изменение или отмена принятого ранее решения.

Оба документа удостоверяются уполномоченными лицами, заверяются печатью и передаются в банк плательщика.

Существуют положения регламентирующие порядок взимания задолженности по недоимкам и налоговым сборам.

По недоимкам относительно каждого вида налога выставляется отдельное требование, так как каждый вид налога имеет свой КБК, при этом если происходит переплата (например, переплата по НДФЛ), то она возможна к возврату.

Как правильно составить заявление о возврате излишней суммы налога – читайте в этой статье.

Плюсы и минусы расчётов по инкассо

Плюсы

Чтобы адекватно определить преимущества расчетов по инкассо, необходимо рассмотреть ситуацию как можно тщательнее. Со стороны экспортеров, преимущества будут такими:

- Компания-представитель иногда имеет большое влияние на некоторых зарубежных импортеров. Это даёт возможность потребовать оплату с траста, если речь идёт о продаже, основываясь на требование открытого счёта;

- Лицо, являющееся экспортерам, может воспользоваться правом требовать мгновенное финансирование. Для этого следует воспользоваться векселем переводного образца. Это возможно с помощью банковского аванса на обеспечение, используя тот же вексель;

- Расчёт по инкассо является более доступным, если сравнивать с получением средств через документарные аккредитивы;

- В случае с документарным инкассо преимущество заключается в возможности экспортера контролировать продукцию до акцептирования векселя получателям, который на него оформлен или до момента, пока не будет произведена оплата данной бумаги;

- Также существенным преимуществом является высокая надёжность платежа. До того момента, пока не будет произведена оплата, покупатель не получит документы. То же самое касается доставки документов импортеру.

Говоря об импортере, здесь можно выделить следующие плюсы инкассо:

- Касательно чистого инкассо, импортер может рассчитывать на получение продукции ещё до того, как деньги за неё будут перечислены;

- При проведении операции документарного типа, до того, как продукция будет отгружена, её можно протестировать. Этим должна заниматься третья, незаинтересованная сторона. Но, для этого необходимо иметь специальные сертификаты, которые позволяют заниматься подобным тестированием третьим лицам;

- В некоторых случаях, импортер может получить кредитные средства от экспортера, опираясь на быстрый вексель.

Минусы

Среди существенных и недостатков для лица, выступающего экспортером, можно выделить следующее:

- В случае с документарным инкассо продавец берёт на себя определённые риски. Это связано с тем, что иностранный клиент в любой момент может отказаться от оплаты или акцепта в момент предоставления требования. Для продавца это означает, что ему придётся отказаться от товара, поместить его на склад или отправлять обратно что будет сопровождаться значительными финансовыми потерями. Также стоит учесть, что далеко не всегда продавцы имеют право собственности на отправленную продукцию, которая перевозится автомобилем, воздухом или поездом. Если речь идёт об операции, когда у продавца есть право собственности на товар, рекомендуется запрашивать у зарубежного агента или банковского учреждения защиты данного товара;

- Транспортировка бумаг, как и проведение операции в целом, это достаточно продолжительный процесс. Поэтому продавцу часто приходится ждать оплату слишком долго. Такие временные затраты иногда связаны с тем, что иностранное государство задерживает документацию до того момента, пока получатель не выгрузит у себя на складе полученную продукцию;

- В случае возникновения каких-либо сложностей и задержек, финансовые затраты ложатся на плечи продавца.

Говоря о стороне, выступающей импортером, здесь можно выделить только один недостаток. Против покупателя могут применяться какие-либо юридические процедуры в случае отказа акцептировать документ независимо от того, в каком состоянии находится товар. Если произойдет отказ от акцепта бумаги или оплаты, такие обстоятельства могут быть опротестованы, что в дальнейшем нанесёт вред репутации с экономической точки зрения.

Инкассовое поручение от налогового органа

Этот вид оплаты предусмотрен для организаций, осуществляющих контрольные функции по отношению к плательщикам налогов. К ним относится и ФНС России. Эта обязанность предусмотрена в ст. 46 НК РФ. ФНС направляет требование (приказ ФНС от 13.02.2017 № ММВ-7-8/179@) об уплате недоимки по налогу его плательщику. При игнорировании требования инспекция принимает решение о принудительной оплате недоимки после завершения планового срока оплаты, но не позже 2 месяцев (п. 3 ст. 46 НК РФ).

Поступающие в банк должника инкассовые поручения подлежат безусловному выполнению. Оформление и предъявление инкассовых поручений осуществляется в соответствии со ст. 874–876 ГК РФ. При этом расчеты производятся с учетом положения № 384-П.

ОБРАТИТЕ ВНИМАНИЕ! Налоговики не вправе выставлять инкассо до окончания срока добровольной уплаты недоимки налогоплательщиком (постановления АС Центрального округа от 30.10.2019 по делу № А83-7823/2018, ФАС Восточно-Сибирского округа от 31.08.2012 № А78-10449/2011 и Московского округа от 23.07.2012 № А40-12689/12-116-24). Отстоять свои права в спорах с налоговиками по вопросам, связанным с взысканием налогов, вам поможет сборник важнейшей судебной практики от КонсультантПлюс

Получите бесплатный пробный доступ к правовой системе и переходите в этот полезный материал

Отстоять свои права в спорах с налоговиками по вопросам, связанным с взысканием налогов, вам поможет сборник важнейшей судебной практики от КонсультантПлюс. Получите бесплатный пробный доступ к правовой системе и переходите в этот полезный материал.

В этом документе устанавливается также очередность оплаты недоимки по налогам или штрафов и пени. Поля инкассового поручения заполняются с учетом положений приказа Минфина России от 12.11.2013 № 107н. По каждому налогу, имеющему различные КБК, выставляется свое инкассовое поручение. В случае образования переплаты по налогу возможен ее возврат.

О признании судом инкассовых поручений ошибочными см. статью «Ст. 78 НК РФ: вопросы и ответы».

Приостановка инкассовых операций

Банковская организация законодательно останавливает бесспорное списание денег исключительно в трех случаях:

- по судебному решению о приостановлении списания с предоставлением соответствующего акта;

- при получении распоряжения госоргана, наделенного контрольными полномочиями, определенными законодательством;

- по прочим причинам, установленным законами.

Документ, получаемый банковской структурой, должен содержать информацию о заявке, на основании которой останавливается списание финансовых средств. Процедура восстановления взыскания, оформленного по инкассовому поручению, предусматривает исполнение по групповой, а также календарной очередности принятия документации.

Экономика

- 15 сложных планов по блоку «Экономика»

- Общие понятия: деньги, зарплата, неравенство

- Деньги в экономике. Для чего они нужны?

- Виды, функции и последствия конкуренции

Эссе по обществознанию

- Топ-50 примеров эссе по темам (высказываниям)

- Структура, план, шаблон для эссе

- Аргументы для эссе по всем темам

- Клише для эссе по любому высказыванию

- Критерии оценивания эссе

- Как писать эссе по обществознанию с нуля?

ЕГЭ по обществознанию

- Кодификатор ЕГЭ с объяснением всех тем

- Перевод первичных баллов ЕГЭ во вторичные. Шкала баллов по заданиям

- Демоверсия ЕГЭ с ответами

- 50 примеров сложных планов по блокам

- Список нормативных правовых актов для ЕГЭ

- Как подготовиться к ЕГЭ и не сойти с ума?

- Помесячный план подготовки к экзамену

- Как правильно решать задание с определением

ОГЭ по обществознанию

- Кодификатор ОГЭ с объяснением всех тем

- Перевод баллов ОГЭ в оценку

- Демоверсия ОГЭ с ответами

Выбери ответ

Стороны, принимающие участие в инкассо и их действия

Стороны, принимающие участие в инкассо именуются следующим образом:

- принципал, или доверитель — сторона, которая поручает банку обработку инкассо и выступает конечным получателем платежа (экспортер или взыскатель);

- плательщик — лицо, которому должно быть сделано представление документов в соответствии с инкассовым поручением (импортер);

- банк-ремитент — банк, которому принципал поручил обработку инкассо (банк экспортера);

- инкассирующий банк — любой банк, не являющийся банком-ремитентом и участвующий в процессе обработки инкассового поручения (банк импортера или банк в стране импортера);

- представляющий банк — инкассирующий банк, осуществляющий представление документов плательщику (банк импортера).

Основные действия принципала:

- подписание внешнеэкономического договора, предусматривающего использование инкассовой формы расчетов;

- отгрузка товара перевозчику;

- получение от перевозчика транспортных документов;

- представление инкассового поручения и документов для инкассации.

Основные действия плательщика:

- проверка соответствия полученных документов условиям внешнеэкономического договора;

- платеж против предоставленных документов;

- платеж по предъявленным к платежу траттам и простым векселями.

Основные действия банка-ремитента:

- проверка соответствия документов инкассовому поручению;

- назначение инкассирующего банка, если таковой не был назначен принципалом;

- пересылка документов инкассирующему банку;

- зачисление платежа на счет принципала.

Основные действия инкассирующего банка:

- проверка соответствия документов инкассовому поручению;

- подтверждение получения документов;

- направление сообщения о платеже/акцепте/неплатеже/неакцепте;

- перевод платежа в банк-ремитент.

Если инкассирующий банк уполномоченный на представление документов плательщику, он также выполняет все действия, которые входят в компетенцию представляющего банка.

Основные действия представляющего банка:

- проверка соответствия документов инкассовому поручению;

- подтверждение получения документов;

- предъявление плательщику полученных на инкассо документов;

- предъявление тратт к акцепту;

- предъявление тратт и простых векселей к платежу;

- передача документов плательщику;

- направление сообщения о платеже/акцепте/неплатеже/неакцепте;

- перевод платежа в банк-ремитент;

- пересылка акцептированных тратт в банк-ремитент;

- протест в неакцепте;

- протест в неплатеже.

Когда инкассо становится эффективным?

Расчеты по инкассо имеет смысл проводить при наличии следующих обстоятельств:

- Доверительные отношения между отправителем и получателем.

- Отсутствие ограничений по импорту.

- Сложность получения лицензий.

- Стабильное государственное положение в сферах права и экономики.

Итак. Инкассо – вид переводов между сторонами, осуществляемый через банковское учреждение. С помощью подобных расчетов отправитель получает сопроводительные документы, а поставщик – деньги по договору. Если сторонами было принято решение о применении инкассо, то имеет смысл прописать данный пункт в договоре. Стопроцентные гарантии при переводах не предоставляются, а потому не рекомендуется выбирать их при взаимодействии с новым партнером. Метод расчетов подходит больше для сторон, которые давно и успешно сотрудничают друг с другом.

Правила оформления и составление инкассового поручения

Инкассовое поручение должно оформляться по определенной форме. В ней содержится

- информация о сторонах договора (наименование предприятий),

- сведения о банках, между которыми происходит непосредственная передача денежных средств,

- номера расчетных счетов организаций,

- сумма перечисления,

- номер и дата составления документа.

Если происходит бесспорное взымание средств со счета плательщика (например, при списывании долгов по налогам и пр. основаниям), то в инкассовом поручении должна быть указана еще и ссылка на норму закона.

Документ составляется в четырех экземплярах:

- первый остается у работников кредитного учреждения и на основании него производится списание средств со счета плательщика;

- второй экземпляр передается в банк-получатель денежных средств. В случаях, когда счета обеих организаций находятся в одном банке, вторая копия инкассового поручения получает статус мемориального ордера при зачислении средств на счет получателя платежа;

- третий экземпляр предназначен для самого владельца счета;

- четвертая копия заверяется сотрудником банка и печатью кредитного учреждения и передается на руки клиенту.