Пошаговая инструкция открытия счета для ооо по доверенности на 2019 год

Содержание:

Можно ли открыть расчетный счет по доверенности

Один доверитель может иметь сразу нескольких представителей. Согласно действующему законодательству, число представителей у одного лица не ограничено. Если у ИП или организации есть несколько расчетных счетов в разных финансовых учреждениях, то для каждого отдельного счета должна составляться своя доверенность. Если же только один банк обслуживает все расчетные счета, то хватает одной доверенности на человека.

Прежде, чем банк примет доверенность, он проверит ее действительность. В данном случае может быть отправлен запрос нотариусу или другую организацию, составившую или заверившую доверенность.

Как открыть расчетный счет по доверенности

Порядок оформления расчетного счета по доверенности выглядит следующим образом:

- Необходимо найти банк, который позволяет открывать расчетные счета по доверенности. Примечательно, что далеко не все финансовые учреждения предоставляют подобную услугу

- Ищем нотариуса, который заверит доверенность — его услуги оплачиваются отдельно

- Все документы, которые необходимы для открытия расчетного счета, передаются представителю

- Собственник или директор компании ждет, когда счет будет открыт, чтобы получить его реквизиты

Доверенность на управление банковским счётом

Управление банковским счетом по доверенности, как и открытие расчетного счета по доверенности в банке, может осуществляться как одним лицом, так и группой лиц. Они, согласно оформленной доверенности, имеют законное право осуществлять все операции со счетом, если это не противоречит прописанным нормам в самом документе. Такая доверенность позволяет не только управлять самым счетом, но и распоряжаться всеми средствами, которые на нем находятся. Оформить такую доверенность может любой гражданин, который достиг совершеннолетия и имеет в том или ином банке счет.

Если у доверителя имеется сразу несколько банковских счетов, и он хочет оформить доверенность на лицо или группу лиц, которые смогут управлять этим счетом без привлечения доверителя, то на каждый отдельный счет должна оформляться своя доверенность. Если все р/с были оформлены на одно финансовое учреждение, то достаточно одной общей доверенности.

Доверенность на внесение денег на расчетный счет

Компания и ее представитель дополнительно составляют договор. В нем конкретно расписывается, на что имеет право доверенное лицо, и какую оно несет ответственность в случае невыполнения условий подписанного им договора. Для примера, если представитель должен был внести средства на счет, но утерял их, то он несет за это материальную ответственность и обязан будет их вернуть. В противном случае, к нему могут быть применены меры согласно действующему законодательству.

Если доверенность генеральная, то, как правило, в ней прописываются дополнительные действия, которые может выполнять представитель со счетом. Например, он может как пополнять счет, так и снимать с него деньги, и даже совершать платежи.

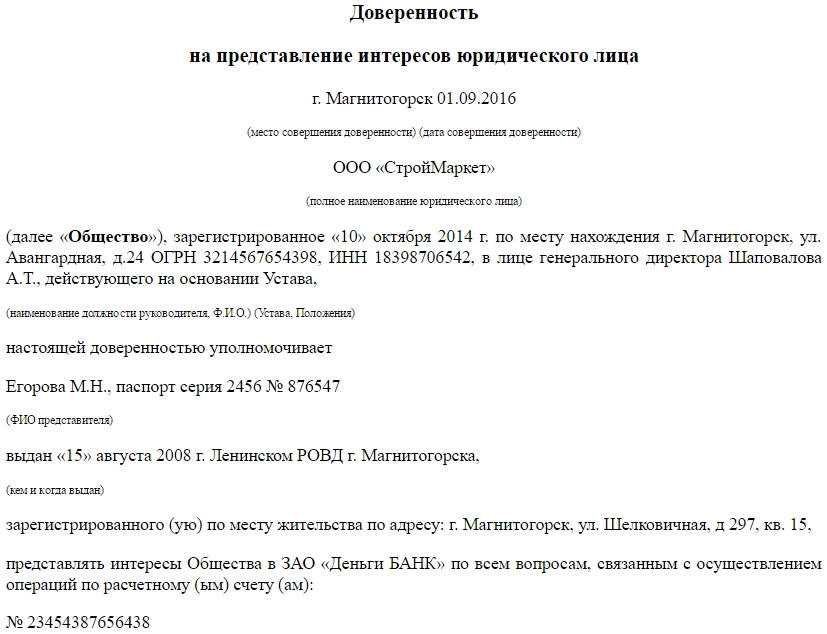

Инструкция по заполнению доверенности в банк от юридического лица

Первая часть

Условно поделить бланк доверенности в банк можно на две части. Первая включает в себя основные данные о доверителе и его представителе.

- В «шапке» документа нужно указать город, в котором оформляется доверенность, дату ее заполнения, а также полное наименование юридического лица-доверителя (с указанием его организационно-правового статуса).

- Далее нужно вписать реквизиты компании: где и когда она была зарегистрирована, ОГРН, ИНН (эту информацию можно взять из регистрационных документов), указать руководителя организации (его должность, фамилию, имя отчество) и на основании какого документа он действует (чаще всего здесь пишут «на основании Устава»).

- Затем вписываются сведения о доверенном лице, которое будет представлять интересы компании в банке. Сначала указывается его фамилия, имя, отчество (имя-отчество можно вписывать в виде инициалов), паспортные данные (серия, номер, когда и кем выдан), адрес места регистрации (по паспорту).

- После этого следует указать в каком именно кредитном учреждении доверитель дает право представителю действовать от своего имени (название банка можно взять из договора на обслуживание), а также номера счетов, если доверенный человек уполномочен на ведение финансовых операций.

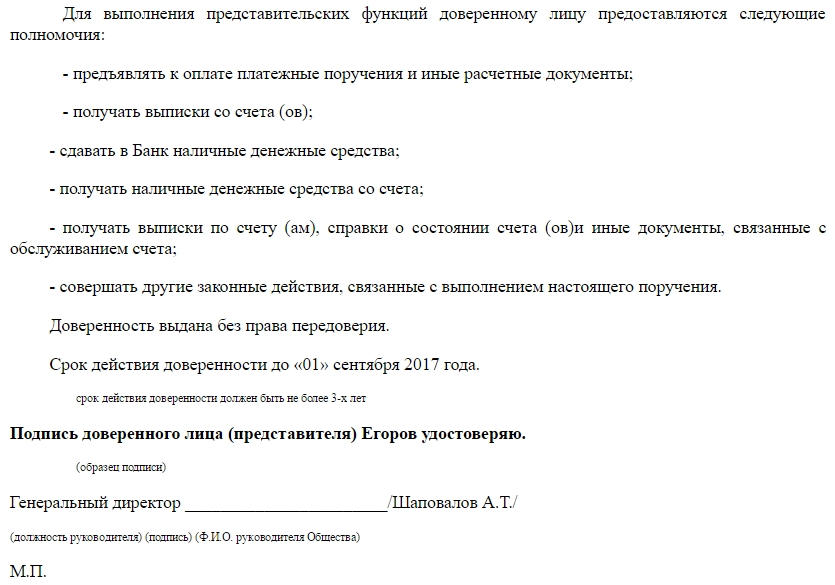

Вторая часть

Вторая часть доверенности включает в себя полный перечень действий, на которые уполномочен представитель компании–доверителя

Формулировки в этой части должны быть максимально корректными, чтобы исключить отказ в признании доверенности со стороны банка – даже если полномочия очень широки, каждое разрешенное действие следует указать отдельным пунктом.

Далее нужно обязательно включить строку о возможности передоверия доверенности (важно отметить, что доверенности с правом передоверия в обязательном порядке должны удостоверяться у нотариуса). Если таковая возможность исключается, то это нужно также указать.

В основном компании предпочитают вместо возможности передоверия выписывать сразу несколько доверенностей на разных людей.

Чуть ниже пишется срок, на который выдан документ

Здесь могут быть указаны любые даты, по закону на данный момент длительность подобной доверенности может быть не ограничена.

В завершении доверенное лицо ставит под документом свою подпись, которую удостоверяет руководитель организации доверителя. Он также расписывается под доверенностью и ставит печать организации (следует отметить, что с 2016 года юридические лица не обязаны пользоваться печатью, тем не менее, кредитные компании, ровно как и многие государственные учреждения, чаще всего по прежнему требует наличия оттиска на документах).

Какие виды расчётных счетов предлагаются организациям?

Перед регистрацией нового расчётного счёта по доверенности представителю организации следует выбрать валюту (обычно счета открываются в российских рублях), а также вид продукта. Банковские организации предлагают индивидуальным предпринимателям, ООО и акционерным обществам девять видов расчётных счетов.

Основной (текущий) счёт. Стандартный банковский продукт для индивидуальных предпринимателей, малого и среднего бизнеса, позволяющий рассчитываться с контрагентами, оплачивать налоги, перечислять зарплату персоналу и отчитываться перед государственными структурами. На основе операций по расчётному счёту оценивается специфика бизнеса, рассчитывается сумма налога на прибыль, проводятся проверки деятельности предприятия.

Депозитный счёт организации. Аналог банковского вклада для частных лиц, этот вид счёта предназначен для сбережения свободных средств компании и получения процентного дохода. Обычно депозитный и текущий счета открываются в одном банке.

Счёт банковской карты, оформленной для оплаты текущих расходов компании. По желанию представителя организации к основному или депозитному счётам привязывается пластиковая карта, позволяющая снимать наличные купюры для оплаты различных расходов. Например, сотрудники компании могут заказывать канцелярские товары, оплачивать услуги мастеров по ремонту офисного помещения. Все расходы по корпоративной карте следует подтверждать документами (например, счетами, договорами).

Бюджетный счёт компании. Такой вид банковского счёта создаётся для организаций и частных предпринимателей, получающих бюджетные субсидии или гранты из средств государственного бюджета. Расходы по бюджетному счёту подлежат усиленному контролю со стороны ФНС (федеральная налоговая служба), организации нужно согласовывать каждую операцию.

Лицевой счёт для клиентов компании. Банковские лицевые счета открывают компании, обслуживающие частных лиц. Например, ГУП (государственное унитарное предприятие) Водоканал владеет лицевыми счетами в каждом регионе, чтобы принимать платежи от населения.

Аккредитивный банковский счёт организации. Такая разновидность счёта открывается торговыми и посредническими предприятиями для обеспечения гарантии выполнения обязательств обеими сторонами сделки. Например, покупатель планирует приобрести партию цветного металла, открывает аккредитивный счёт и размещает предполагаемую стоимость товара. После поставки товара продавцом деньги автоматически списываются, сделка закрывается. Если поставка товара не состоялась, средства с аккредитивного счёта переходят обратно покупателю.

Банковский счёт для капитальных вложений. Крупные предприятия производственной сферы вкладывают средства в строительство объектов недвижимости и создание инфраструктуры (например, подъездных железнодорожных путей к складу). Счёт для капитальных вложений помогает бизнесу быстрее накапливать требуемую сумму денег и вести учёт расходов в процессе строительства очередного объекта.

Инвестиционный банковский счёт компании. Крупные организации широкого профиля деятельности открывают отдельные счета для вложений в акции, облигации, валюту, объекты недвижимости и другие активы. В отличие от депозитного, инвестиционный счёт организации предназначен для получения высокого дохода за счёт рискованных вложений свободных средств.

Транзитный банковский счёт организации. Юридическое лицо, заключающее сделки с иностранными контрагентами, открывает транзитный счёт в иностранных денежных единицах, чтобы выполнить требования валютного законодательства Российской Федерации. Выручка, полученная в результате исполнения импортного контракта, поступает на транзитный счёт, проходит банковскую проверку, конвертируется в российские рубли и поступает на текущий счёт юридического лица.

Открытие спецсчета по доверенности

Предприятия, желающие принимать участие в электронных конкурентных торгах, обязаны открыть спецсчет (ФЗ от 05.04.2013 № 44-ФЗ). Его позволено создать на базе уже имеющегося у организации. Главное — проверить, включен ли банк в список Минфина (утвержден Распоряжением Правительства № 1451-р от 13.07.2018). Если банк находится в списке, надо написать заявление и заключить с банком дополнительное соглашение.

В случае, если банка в списке Минфина нет, надо:

- Выбрать банк, оформить доверенность на открытие спецсчета и подать заявление.

- Предоставить пакет документов по списку финансовой организации.

- Дождаться решения, и в случае положительного решения заключить договор на оказание услуг.

Назначение и виды доверенности

Доверенность – это официальная бумага, посредством которой клиент банка наделяет стороннее лицо полномочиями проводить финансовые операции. Она используется в случае, если собственник счета отправляется в отпуск, не располагает достаточным количеством времени, болеет, и т.д.

Документ может быть оформлен на человека, либо организацию, и позволяет законному представителю осуществлять определенный перечень операций.

Операции, которые дает право выполнять доверенность:

- Открывать и ликвидировать счета.

- Пополнять баланс счета и снимать с него деньги.

- Отправлять и принимать финансовые средства безналичными переводами.

- Анализировать отчет о проведенных финансовых манипуляциях.

- Заверять документы личной подписью.

Доверенность бывает нескольких градаций. В зависимости от длительности действия она бывает единовременная и срочная. Исходя из объема доступных финансовых манипуляций бывает генеральная и специальная. Особенности, значение каждого вида представлены в таблице.

| Наименование | Характеристика |

|---|---|

| Единовременная |

Предполагает назначение в физического или юридического представителя в лице законного резидента для выполнения одного действия. После выполнения этого действия документ утрачивает свою силу и считается недействительным. |

| Срочная | Если законный представитель требуется не для выполнения одной операции, а постоянно, лучше оформить срочную доверенность. Она имеет ограниченный период действия, который указывается при ее составлении.

По требованию собственника депозита доверенность отзывается раньше истечения срока действия. |

| Генеральная | Позволяет распоряжаться счетом по усмотрению доверенного лица на протяжении длительного периода времени. |

| Специальная | Документ позволяет выполнять определенный перечень действий на протяжении срока, указанного при составлении. Например, доверенность на право ликвидации реквизитов.

Документ дает право закрыть счет, но не управлять им. |

В каких случаях нужна доверенность в банке «Открытие»

Документ может потребоваться в разнообразных ситуациях.

Документ может потребоваться в разнообразных ситуациях.

Документ, позволяющий производить действия от имени доверителя, должен включать перечень операций, которые получателю разрешено совершать. Чаще всего это следующие процедуры:

- открытие и закрытие расчетных счетов и вкладов;

- внесение на счет и снятие наличных денег;

- получение сведений о задолженности перед бюджетом или налоговыми органами;

- представление платежных поручений к оплате;

- получение справок о движении денег на счете;

- представление интересов компании в судебных и иных инстанциях.

На открытие счета

Чтобы открыть расчетный счет в банке, доверенному лицу придется заключать договор с финансовой организацией, подписывать соответствующие документы, вносить денежные средства. Однако все это он сможет делать только после того, как предоставит сотрудникам банка соответствующую доверенность. Поэтому эти действия должны входить в перечень разрешенных поручений.

На внесение или получение денег

С ноября 2020 г. в новую редакцию Указаний Банка России от 5 октября 2020 г. N 5587-У не включен пункт о выдаче наличных денег. Однако, согласно разъяснению Департамента наличного денежного обращения финансового регулятора РФ, по законодательству РФ средства подлежат выдаче.

Физическое лицо при внесении или получении денег от имени доверителя нотариально подтверждает свои полномочия. Также положениями ст. 185.1 ГК РФ п.3. установлен перечень граждан, которые могут удостоверить документ другим способом: подписав у руководителя организации, в которой доверитель работает, или у администрации лечебного стационара.

На представление интересов

Иногда представителю организации-доверителя нужно решить возникшие вопросы с сотрудниками банка. Однако эта возможность должна быть указана в списке действий, которые может совершать обладатель документа о передаче полномочий. В противном случае банк может отказаться выполнять его требования.

Открыть расчетный счет по доверенности для ИП и ООО: где и в каком банке можно

Коротко о главном:

Коротко о главном:

В статье рассмотрим, можно ли открыть расчетный счет в банке по доверенности. Разберемся, что должно быть прописано в доверенности и по каким причинам банк может отказать в открытии счета предпринимателю и юридическому лицу. А также мы собрали список банков, где вам откроют счет по доверенности.

По российскому законодательству для ИП и юрид. лиц нет ограничений в открытии счета по доверенности. Сделать это возможно, но не в каждом банке.

Если вы смогли открыть расчетный счетГде открыть расчетный счет для ИП и ООО в 2019 году: сравнение тарифов и отзывы по доверенности в СбербанкеОткрыть расчетный счет в Сбербанке для ИП и ООО: тарифы на РКО и отзывы, то это не гарантирует такого же результата в другом банке.

Центробанк позволяет банку самостоятельно решать, каким образом идентифицировать клиента, поэтому он имеет право не принимать доверенность.

Доверенность на открытие расчетного счетаЧто такое расчетный счет ИП и ООО и зачем он нужен в банке обязательно должна быть заверена нотариусом, т. е. вам придется оплатить дополнительные расходы.

Поэтому сначала узнайте, в каких банках возможно при открытии использовать доверенность.

Рекомендуем прочитать: банков для малого бизнеса с выгодным РКО для ИП и ООО банков для малого бизнеса 2019 года с выгодным РКО для ИП и ООО.

В каких банках можно открыть счет по доверенности

Как мы уже говорили, не все банки открывают счета для бизнеса по доверенности. Поэтому составили список банков, где практикуют это:

Виды доверенностей

В зависимости от срока выдачи доверенность на открытие расчетного счета юридического лица может быть разовой и срочной:

- Разовая оформляется с целью совершения отдельной операции. Например, после того, как вы получили логин и пароль к интернет-банку, она перестает действовать.

- В срочной доверенности также прописываются определенные полномочия, но они доступны для представителя в течение установленного срока. Максимальный срок — 3 года.

В зависимости от полномочий доверенность подразделяется на специальную и генеральную.

- Специальная дает возможность действовать от лица доверителя только по определенным вопросам. Чаще всего представителя наделяют такими полномочиями, как внесение денег на счет через кассу банка, получение информации о состоянии счета (баланс, наличие арестов и блокировок), получение выписок и корпоративных карт, передача документов в банк, подача заявления на перевыпуск бизнес-карты и пр. По сути, в качестве полномочий можно вписать хоть что.

- Генеральная доверенность наделяет представителя теми же полномочиями, что есть у руководителя организации. То есть доверенное лицо может осуществлять все операции по счету, включая закрытие счета и перевод остатка средств со счета в другой банк.

Рекомендуем прочитать: Банки с самым дешевым открытием и обслуживанием расчетного счета для ИП и ООО банков с самым дешевым открытием расчетного счета для ИП и ООО.

Доверитель — тот, кто наделяет третье лицо полномочиями. Им может быть руководитель организации или ИП. Например, в доверенности от генерального директора доверителем будет выступать сам генеральный директор.

Доверенное лицо — тот, на кого возлагаются полномочия по представлению интересов доверителя. Это может быть любое третье лицо, например, бухгалтер.

Срок действия доверенности

Доверенность может быть оформлена на срок от 1 дня до 3 лет. На какой период оформить — решает доверитель. Срок обычно прописывается в тексте, но если в тексте его нет, доверенность действительна 1 год.

Доверенность может закончиться и раньше в случаях:

- Если доверитель отменил доверенность через заявление.

- Если одна из сторон была признана недееспособной на момент подписания доверенности.

- Вследствие смерти доверителя или представителя.

- Если у одной из сторон изменилась подпись или фамилия.

Текст доверенности обязательно должен включать несколько блоков:

- Общая информация: название «Доверенность», место и дата оформления (например, г. Москва).

- Персональные данные: название организации, от лица которой составляется доверенность, ИНН фирмы, паспортные данные и ФИО представителя, иногда прописывается адрес проживания представителя.

- Полномочия, т. е. какие функции представитель может выполнять от лица доверителя (например, передача документов в банк, внесение наличных на счет и пр.) и в каких банках.

- Срок действия доверенности; должность, подпись и ФИО доверителя, при наличии печать организации.

Выбор банка

Если предприниматель все же решил, что расчетный счет для реализации индивидуальной предпринимательской деятельности ему все-таки требуется, то, прежде, чем думать о том, какие документы нужны для открытия счета в банке для ИП, следует изначально выбрать сам банк. В настоящее время предложений от разнообразных банков – целое множество.

Каждый из них предлагает свои индивидуальные условия и различные тарифы обслуживания. Данную информацию легко можно получить в свободном доступе, занявшись изучением официальных сайтов этих банковских учреждений.

Также можно почитать отзывы клиентов на сторонних сайтах, чтобы выбрать в своем городе оптимальный вариант.

Преимущества крупных и мелких финансовых учреждений

При выборе крупного банка (Альфа-банк, Сбербанк и прочие) для открытия расчетного счета для своего ИП следует знать, что их тарифы, как правило, значительно выше, по сравнению с другими, менее масштабными банковскими учреждениями. Однако при желании вполне возможно отыскать какой-либо банк с наличием бесплатного обслуживания, которое предоставляется в связи с соблюдением определенных требований.

К примеру, при отсутствии превышения какой-нибудь регламентированной суммы прихода финансовых средств в квартал или же при условии бесплатного обслуживания в первые пару-тройку лет.

Система дистанционного обслуживания

В сфере банковского обслуживания существует очень удобная функция, получившая название «Система Банк-Клиент». Другое название – «Интернет-Банк».

Такая функция позволяет индивидуальному предпринимателю управлять своим расчетным счетом при помощи интернета. Система «Интернет-Банк» позволит коммерсанту в любое время получить информацию о текущем остатке по своему счету, а также произвести различные виды оплат, в том числе налоги и какие-либо платежи внебюджетным фондам.

То есть предпринимателю не придется заполнять всякого рода квитанции, не придется стоять в очереди. Поэтому при выборе банка, следует так же уточнить и стоимость обслуживания этой функции.

Мнение эксперта

Ильин Григорий Тимофеевич

Консультант в области права с 10-летним стажем. Специализируется в области гражданского права. Имеет опыт в защите правовых интересов.

Зачастую, эта удобная функция предоставляется бесплатно, а в некоторых, такой вид обслуживания через интернет стоит на порядок дешевле, нежели традиционное обслуживание.

Советы по выбору банковского тарифа

Таким образом, различные банки предлагают свои индивидуальные тарифы в рассчетно-кассовом обслуживании (РКО) счета для ИП

Прежде чем нести документы для открытия счета в банке для ИП, выбирая тариф РКО, лучше всего обратить внимание на следующие нюансы:

- стоимость непосредственного ведения расчетного счета предпринимателя;

- стоимость самого открытия этого счета для ИП;

- стоимость тарифа по приему и выдаче данных;

- сумма стоимости банка заказчика;

- сумма стоимости платежного поручения;

- тариф на интернет-банкинг

Кроме того, следует обратить внимание на срок отправки всех платежных поручений индивидуального предпринимателя, требующуюся дату платы и время, до которого банковское учреждение может принимать данные платежи для отправления в обязательно оговоренную установленную дату платежей

Пластиковая карточка банка

При регистрации предпринимателю также требуется завести и пластиковую карточку физического лица. Для каких целей она нужна? Дело в том, что при снятии наличных средств с расчетного счета ИП, существует определенная комиссия – процент, который забирает себе банк.

При помощи перевода денег на пластиковую карточку через услугу интернет-банка не нужно платить никакой комиссии.

Где можно провести процедуру

Юридическая безграмотность наших граждан приводит к тому, что им приходится значительно переплачивать за работу нотариуса. Кроме госпошлины придется оплатить услуги юриста. В некоторых конторах их стоимость явно завышена. Не все знают, заверить документ можно не только у нотариуса. Значительно снизить затраты можно в том случае, если заверить документ непосредственно в банковском учреждении.

Для этого доверителю необходимо лично явиться в банк с уже составленным доверительным документом. Банковский работник сверит указанную информацию с паспортными данными. Если все заполнено правильно, он поставить в доверенности свой автограф и печать отделения. Теперь документ считается заверенным. Вряд ли у работников банка в будущем возникнут вопросы по поводу подлинности своей же печати.

(Видео: “Порядок оформления нотариальной доверенности”)

Срок действия

Рекомендованный срок действия такой доверенности составляет три года. Ведь за это время обстоятельства могут измениться, и в более длительном действии документа просто не будет необходимости. Хотя нужно сказать, рекомендованный срок не является обязательным. При желании доверитель имеет право выписать доверенность на более длительный период. Нет ограничений и по минимальным срокам.

Хотя и рекомендуется проставлять срок действия документа, это условие не является обязательным. При отсутствии этой информации документом можно будет пользоваться в течение года. Естественно, чтобы начать отсчет, должна стоять дата оформления.

Доверитель имеет право досрочно снять со своего представителя полномочия. Для этого ему следует так же явиться в банк, и предъявить отмену документа в письменном виде. Естественно, об этом нужно сообщить не только сотрудникам банка, но и самому представителю.

Заверение

Заверять или не заверять нотариусом — зависит от того, какие функции передаются исполнителю.

Когда директор поручает решение дел своему подчиненному, хватит его подписи и печати организации. Если речь об использовании денег, то помимо подписи генерального директора, в документе расписывается главный бухгалтер. Но есть и случаи, требующие нотариального заверения:

- передача прав служащему другой организации;

- когда предприятие оформило безотзывные полномочия;

- если сделка проходит государственную регистрацию.

Для подготовки документа достаточно двум сторонам обратиться к банковскому работнику, который составит и заверит необходимый документ, после чего внесет его в базу банка.

Какими полномочиями наделяет документ

Безусловно, список полномочий определяет исключительно доверитель. Главное, чтобы они не нарушали закон. Сразу после оформления документа поверенный имеет право на различные действия. Наиболее частными из них являются:

- Открытие дополнительного счета;

- Внесение денежных средств;

- Снятие наличных;

- Перевод третьему лицу;

- Получать выписки и другие документы, связанные с этим счетом;

- Закрывать счет;

- Составлять и расторгать договор с банком.

По сути, владелец правильно оформленной доверенности имеет те же права, что и хозяин счета

Именно поэтому крайне важно перечислить все действия, которые разрешено выполнять представителю. Причем нужно помнить, если полномочия не были указаны, сотрудники банка все равно обязаны считать такой документ действительным, соответственно, представителю будет предоставлены абсолютно все полномочия

Также нужно учитывать, полномочия во многом зависят от того, какой вид имеет доверенность. Например, если это разовый документ, он дает возможность доверенному лицу выполнить какую-то конкретную операцию. К примеру, это может быть закрытие счета, снятие наличных, перевод средств на другой счет. Естественно, после выполнения данного поручения документ автоматически утрачивает свою силу. Если это специальная или генеральная доверенность, то полномочия поверенного значительно расширяются. Обычно такие документы используются при выполнении многочисленных поручений одинакового характера.

(Видео: “Как оформить доверенность”)

Кто может быть доверенным лицом в банке

Как таковых, конкретных требований к представителю не существует. Это может быть частное лицо, которому владелец счета доверяет распоряжаться своими средствами. Главное, чтобы поверенный был совершеннолетним и дееспособным гражданином.

Достаточно часто для выполнения каких-то банковских процедур своих представителей назначают организации. По доверенности часто открывают банковские счета, и полностью ими распоряжаются. Обычно в качестве представителя компания назначает своего сотрудника. Его выбирает руководитель фирмы. Его подпись в доверенности является обязательной. Банковское отделение, с которым собирается работать организация, также выбирается исключительно доверителем. Кстати, обслуживание клиентов является обязанностью любого финансового учреждения. Таким образом, его сотрудник не имеет права отказать в предоставлении услуг.

Но следует упомянуть, на практике все происходит не так гладко. В свою очередь специалисты имеют право попросить руководителя компании лично прибыть в банковское отделение. Также, чтобы уточнить подлинность доверенности, сотрудники банка могут делать запросы на юридический адрес компании, созваниваться по контактным телефонам, требовать предъявить какие-либо дополнительные документы. Конечно, это все можно объяснить тем, что банк пытается убедиться в подлинности доверительного документа. Хотя это и создает определенные неудобства, ведь проверка может занимать несколько дней.

Вовсе не обязательно, чтобы интересы компании в банке представлял сотрудник. Это может быть и посторонний человек, на которого руководитель фирмы возлагает такие полномочия. Хотя здесь есть некоторые нюансы. Например, при открытии счета нужно указать, что его управлением может заниматься не только поверенный, но и сам директор компании. Иначе ситуация будет рассматриваться немного иначе. По сути, человек, не являющийся сотрудником фирмы, может оказывать на нее финансовое влияние. Здесь могут возникнуть подозрения в нелегальном получении прибыли и укрывании настоящего собственника бизнеса. Соответственно, банк может временно запретить проведение операций с этим банковским счетом.

Кроме этого, нужно знать, имеются ситуации, при которых банк вправе отказать в обслуживании представителя:

- просрочена сама доверенность;

- недействительным является паспорт;

- доверенность составлена с ошибками, поэтому признается недействительной;

- поверенный является недееспособным;

- доверенное лицо не соображает, что делает, например, появилось в кредитной организации в алкогольном опьянении.