Одна тридцатая (должны нам) против трети триллиона (должны мы). госдолг не в нашу пользу

Содержание:

На что США тратят такие большие деньги?

Говоря о госдолге страны, важно учитывать, на что ее правительство тратит такие огромные средства. Главными статями расходов Америки являются:

- Медицина. Порядка 1,1 триллиона долларов уходит на различные программы в этой области:

- медобслуживание граждан с определенными заболеваниями, а также пенсионеров старше 65 лет;

- квалифицированная помощь малоимущим слоям населения.

- Финансовое обеспечение и программы социальной защиты пенсионеров и инвалидов. На подобные мероприятия выделяется порядка 1 триллиона долларов.

- Оборона. 1,3 триллиона долларов Америка тратит на защиту своей территории и участие в различных военных операциях за рубежом.

- Прочие значимые траты: общественный транспорт, образование, международная политика.

Структура долга

Рассмотрим, как раскиданы займы США для пополнения казны с привлечением заимствований:

- около 30% приходится на госкомпании (к примеру, ФСС США);

- примерно 37% приходится на физлиц, банковские и инвестиционные компании и так далее;

- около 33% приходится на иностранные заимствования из других государств.

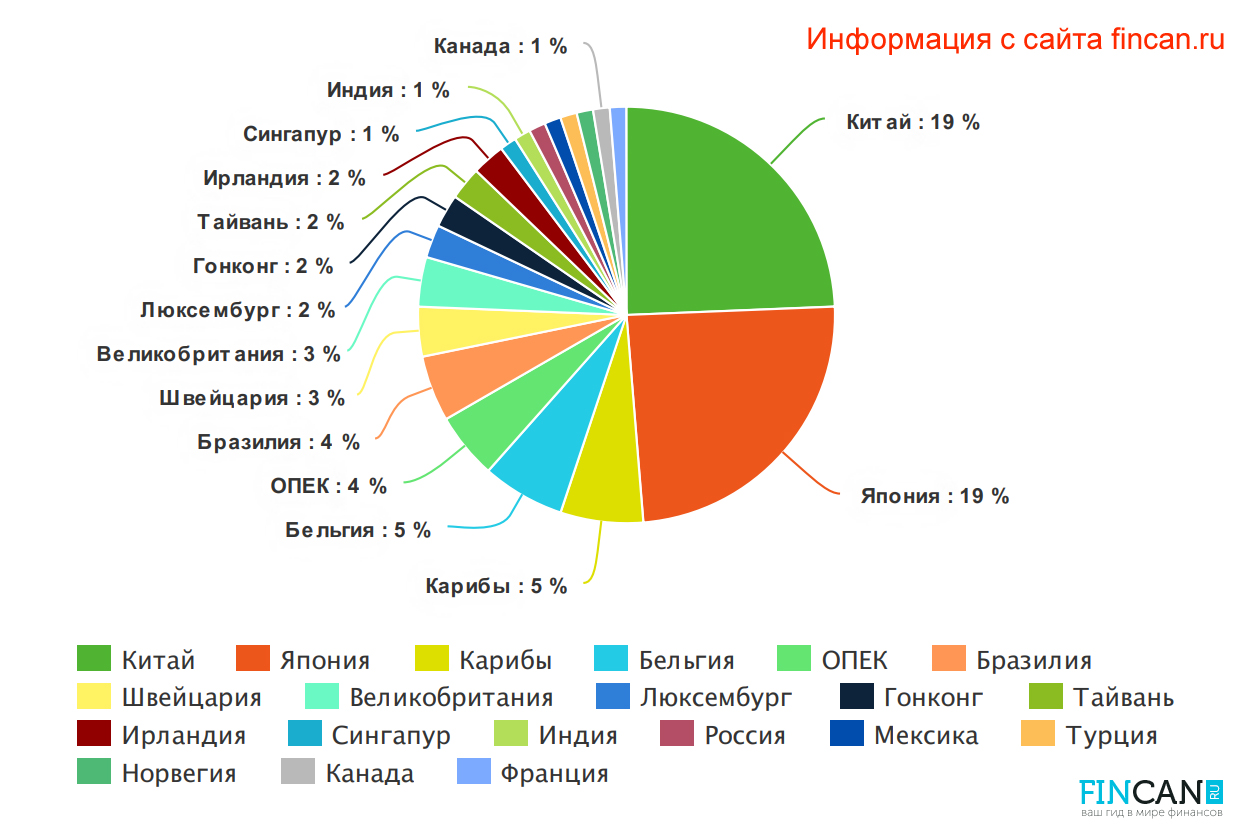

Среди зарубежных государств крупнейшими держателями штатовских гособлигаций по состоянию на 2019 год являются Япония и Китай (их доли примерно равны). Россия сократила вложения в госдолг США до 14 млрд., что примерно равно займам, которые были в 2007 году.

Приведем таблицу процентного отношения иностранных госзаймов:

| Китай | 19% |

| Япония | 19% |

| Карибы | 5% |

| Бельгия | 5% |

| ОПЕК | 4% |

| Бразилия | 4% |

| Швейцария | 3% |

| Великобритания | 3% |

| Люксембург | 2% |

| Гонконг | 2% |

| Тайвань | 2% |

| Ирландия | 2% |

| Сингапур | 1% |

| Индия | 1% |

| Россия | 1% |

| Мексика | 1% |

| Турция | 1% |

| Норвегия | 1% |

| Канада | 1% |

| Франция | 1% |

Что такое внешний долг и что он в себя включает

Экономика семьи, предприятия, банка и страны базируется на бюджете. Он дает возможность планировать расходы, опираясь на доход. И если в случае семьи план держится в голове, то для страны – это документ, имеющий форму Закона.

Пополняется бюджет за счет:

- налоговых поступлений;

- ренты на природные ресурсы, такие, как нефть, газ, полезные ископаемые;

- прибыли с экспорта товаров и услуг госпредприятий;

- процентов от покупки Правительством ценных бумаг других стран и т.д.

Расходная часть включает затраты на медицину и образование с наукой, оборону, социальное обеспечение, развитие инфраструктуры и многое, многое другое.

Практически всегда расходы государственного бюджета превышают доходы. Возникает дефицит денежных средств. Если он находится в пределах от 0,1 до 3%, ничего страшного не происходит – за счет роста внутренней инфляции дефицит бюджета перекрывается. Другое дело, когда нехватка средств большая, например, резко упали цены на нефть и газ, а платить пенсии, заработную плату учителям, врачам военным надо.

Дороги и больницы так же строить необходимо. В этом случае государство прибегает к займу. Деньги можно занять внутри страны у населения, банков, той части сектора экономики, которая занимается производством товаров и оказанием услуг (его называют корпоративным сектором). Если дефицит погасить не получается – выходят на международный рынок ценных бумаг, где предлагают облигации под определенный процент. И чем он выше, тем быстрее пакет раскупается.

Это классическая модель долга государства. Но жизнь разнообразнее. Поэтому во внешней задолженности присутствуют и другие денежные обязательства. Их полный перечень можно увидеть из определения внешнего долга в учебниках по экономике.

Внешний госдолг – это финансовые обязательства государства перед субъектами международного права: странами, фондами, банками, корпоративным сектором. В задолженность входят: уплата процентов по ценным бумагам и зарубежным кредитам, погашение (выкуп) ценных бумаг по истечении срока действия и возврат займа, гарантии под ссуды, выданные зарубежными банками национальным корпорациям и компаниям, обязательства по оплате импорта.

Из приведенного определения можно сделать важный вывод: в мире нет страны без внешнего долга. Даже Китай, с его мощными финансовыми ресурсами его имеет – образуется просто: компания купила товар с отсрочкой платежа. Пока деньги не ушли продавцу, государство, в лице покупателя, имеет долг.

Откуда такой большой долг у США?

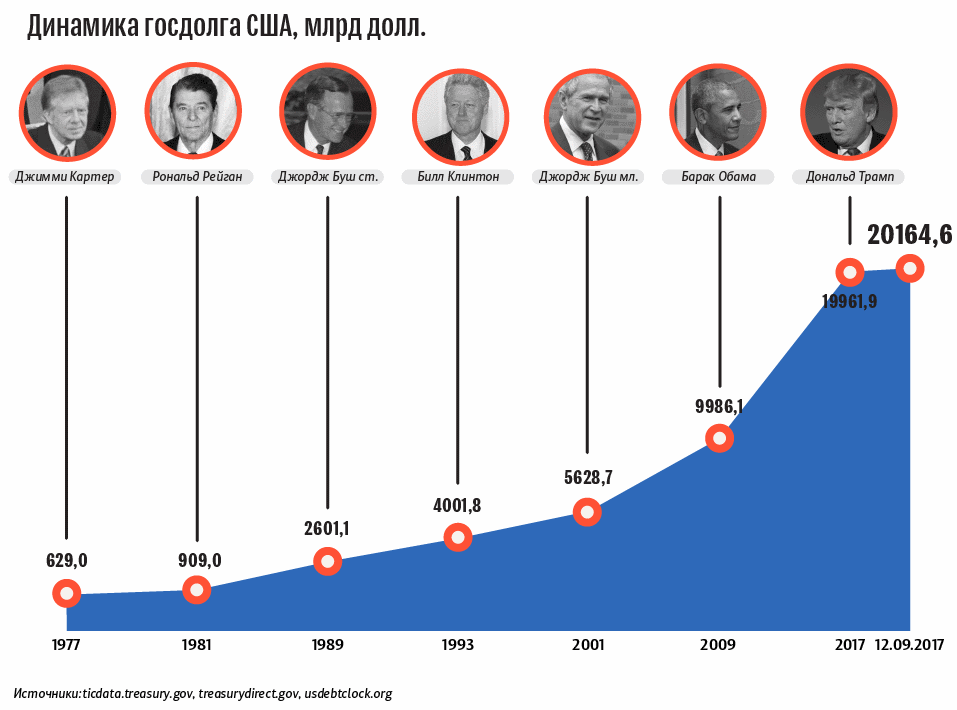

Темп роста американского госдолга заставит удивиться любого. Сумма уже перевалила отметку в 23 триллиона долларов и постоянно увеличивается.

Госдолг подразделяется на внутренний и публичный. В первом случае правительство США имеет финансовые обязательства в размере 5,5 трлн долларов перед пенсионным фондом и другими организациями. Публичный долг – общая сумма задолженностей перед странами-кредиторами.

Возникает вопрос: зачем большой и мощной державе занимать деньги у других государств?

На самом деле у Вашингтона достаточно часто возникает дефицит бюджета. Если его не устранить, то начнутся проблемы в области здравоохранения, обороноспособности и т. д.

В этом ролике финансовый аналитик Станислав Миронов расскажет, почему экономика Америки держится на плаву и даже развивается в условиях постоянно растущего долга:

Альтернативным решением было бы сокращение расходов на социальную, медицинскую и другие сферы, а также повышение налогов. Но это вызвало бы снижение уровня жизни и, соответственно, массовое недовольство простых американцев.

Страна, желающая стать кредитором США, приобретает ценные бумаги в виде облигаций госзайма.

Впрочем, инвестировать в американскую экономику могут не только другие государства. Ценные бумаги активно покупаются:

- Компаниями;

- Частными лицами;

- Резервной системой;

- Некоторыми штатами.

Как мы реагируем

Россия тем временем продолжает сокращать вложения в госдолг США. В январе было $6,145 миллиарда, в феврале – $5,756, сообщил 15 апреля американский Минфин. При этом доля долгосрочных облигаций уменьшилась практически в девять раз: 306 миллионов вместо 2,7 миллиарда месяцем ранее. Краткосрочные облигации – 5,45 миллиарда (в январе – 3,4).

Реализуя эти бумаги, правительство США покрывает бюджетный дефицит и прочие расходы.

В 2010-2013 годах российские вложения в общую структуру американского госдолга превышали 170 миллиардов. Москва входила в число крупнейших держателей трежерис (этот термин – обобщённое название долговых обязательств правительства США, происходящее от английского слова «Treasury» (Казначейство).

Но после того, как в апреле 2014-го Вашингтон активизировал санкционную политику против России, от них стали избавляться.

В 2018-м Центробанк устроил масштабную распродажу, сократив портфель казначейских обязательств США сразу вдвое. Доля американских бумаг в международных резервах свелась к минимуму. Освободившиеся средства перенаправили в золото, а также евро и юани.

Отношения СССР и России с МВФ

Изначально сотрудничество с Международного валютного фонда в СССР рассматривалось как решение проблем структурной перестройки советской экономики. На одной из встреч Эдуарда Шеварнадзе с главой МВФ того времени отмечалось, что «в складывающемся новом характере международных отношений созрели условия для начала переговоров о присоединении СССР к МВФ». Участие в этой организации, подчеркнул на встрече, Шеварнадзе, в СССР рассматривали как логическое продолжение курса на широкое включение в современные меры хозяйственной связи.

Советское правительство придавало большое значение участию СССР в разработке принципов международного сотрудничества. В рамках данных целей руководство шло на определенные уступки союзникам ради возможности воздействовать на формирование послевоенного международного экономического порядка.

Поддержание образа влиятельного игрока на международном рынке так же было в приоритете. Однако Вячеслав Молотов, председатель Совета народных комиссаров СССР, написал отказную резолюцию на вступление в МВФ.

Главный научный сотрудник Института мировой экономики и международных отношений Дмитрий Смыслов так объяснил причину отказа от вступления СССР в МВФ: «Роль сыграли догматические идеологические стереотипы, которые были присущи прежнему политическому руководству СССР».

Сотрудничество России с международным валютным фондом после распада Советского Союза осуществлялось в рамках обязательств по проведению конкретной макроэкономической политики. С 1992 года России пришлось взять кредит у МВФ на сумму 22 миллиарда долларов США. Деньги начали брать сразу после распада СССР: стране были нужны кредиты. Это Россия объясняла необходимость получения новых кредитов стабилизационными мерами в рамках переходной экономики (сумма была относительно небольшая – только 3 миллиарда долларов США). Однако несмотря на небольшой объем очередного кредита, общая задолженность росла.

В рамках механизма финансирования системных преобразований Россия вновь получила 2 кредита по 1,5 миллиарда долларов от МВФ в 1993 году. В 1994 году главной макроэкономической целью России стало подавление инфляции и ужесточение денежно-кредитной политики. Чтобы это все реализовать, в 1995 году Россия получает очередной крупный кредит в размере 6,8 миллиарда долларов США.

В то время МВФ ужесточает требования к потенциальным заемщикам. Главными условиями стали:

- Сокращение дефицита государственного бюджета до 6% ВВП;

- Снижение инфляции до 1% в месяц;

- Устранение внешнеторговых льгот;

- Либерализация экспорта нефти;

- Отмена экспортных пошлин до 1996 года.

В марте 1996 года Международный валютный фонд вновь предоставил России новый кредит в размере 10,1 миллиарда долларов США. Этот кредит стал на тот момент крупнейшим в истории МВФ кредитным соглашением.

Россия длительное время была крупнейшим заемщиком Международного валютного фонда. К 1998 году количество выданных кредитов превышало квоту более, чем в три раза.

Однако в связи с объявление дефолта по внутреннему государственному долгу в 1998 году кредитный пакет помощи России был заморожен. С 2000 года Россия ни разу не обращалась за кредитами МВФ. А спустя 5 лет, в 2005 году, Россия выплатила МВФ весь объем накопленной задолженности, полностью погасив свои обязательства.

Впоследствии Россия получила статус кредитора Международного валютного фонда. После приобретения данного статуса, Россия, решением Совета директоров МВФ, была включена в группу разработки плана финансовых операций фонда.

В настоящее время Россия с некоторой периодичностью проводит консультации с Международным валютным фондом по всем основным вопросам экономического ситуации и развития мировой экономики.

Другие бюджетные показатели в России

| Индикатор | Период | Факт. значение | Пред. значение |

|

Бюджетные расходы |

авг. 2020 |

322.025 млрд. USD |

284.275 |

|

Государственный бюджет от ВВП |

2019 |

1.8 % |

2.9 |

|

Военные расходы |

2018 |

64.193 млрд. USD |

66.527 |

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2019 |

70.4 % |

74 |

|

Ирландия |

2019 |

58.8 % |

63.6 |

|

Люксембург |

2019 |

22.1 % |

21 |

|

Испания |

2019 |

95.5 % |

97.6 |

|

Исландия |

2019 |

37 % |

37.4 |

|

Норвегия |

2019 |

40.6 % |

39.4 |

|

Беларусь |

1 кв./20 |

26.5 % |

27.1 |

|

Бельгия |

2019 |

98.6 % |

99.8 |

|

Болгария |

авг. 2020 |

20.7 % |

20.7 |

|

Хорватия |

2019 |

73.2 % |

74.7 |

|

Кипр |

2019 |

95.5 % |

101 |

|

Чехия |

2019 |

30.8 % |

32.6 |

|

Дания |

2019 |

33.2 % |

33.9 |

|

Эстония |

2019 |

8.4 % |

8.4 |

|

Еврозона |

2019 |

84.1 % |

85.8 |

|

Европейский Союз |

2019 |

79.3 % |

80.4 |

|

Финляндия |

2019 |

59.4 % |

59.6 |

|

Франция |

2019 |

98.1 % |

98.1 |

|

Германия |

2019 |

59.8 % |

61.9 |

|

Греция |

2019 |

177 % |

181 |

|

Венгрия |

2019 |

66.3 % |

70.2 |

|

Италия |

2019 |

135 % |

135 |

|

Латвия |

2019 |

36.9 % |

37.2 |

|

Литва |

2019 |

36.3 % |

33.8 |

|

Македония |

2018 |

40.7 % |

39.5 |

|

Мальта |

2019 |

43.1 % |

45.6 |

|

Молдова |

2018 |

27.4 % |

28.9 |

|

Черногория |

2018 |

62.27 % |

62.5 |

|

Нидерланды |

2019 |

48.6 % |

52.4 |

|

Польша |

2019 |

46 % |

48.8 |

|

Португалия |

2019 |

117 % |

122 |

|

Румыния |

2019 |

35.2 % |

34.7 |

|

Россия |

2018 |

12.2 % |

13.5 |

|

Сербия |

2019 |

52 % |

53.7 |

|

Словакия |

2019 |

48 % |

49.4 |

|

Словения |

2019 |

66.1 % |

70.4 |

|

Швеция |

2019 |

35.1 % |

38.8 |

|

Швейцария |

2019 |

41 % |

41 |

|

Турция |

2019 |

33.1 % |

30.4 |

|

Украина |

2019 |

50.3 % |

60.9 |

|

Великобритания |

2019 |

80.7 % |

82.4 |

|

Албания |

2019 |

65.9 % |

67.9 |

|

Босния и Герцеговина |

2018 |

24.8 % |

26 |

|

Республика Косово |

2018 |

17.12 % |

16.22 |

Государственный внешний долг

Государственный долг России (млрд. долл.)

Общая сумма современного внешнего государственного долга России представлена c 1991 по 2018 год.

| Дата | Сумма, млрд долл. США |

|---|---|

| 1991, 25 декабря | 67,8 |

| 1997, 31 декабря | ▲123,5 |

| 2000, 1 января | ▲158,7 |

| 2001, 1 января | ▼143,7 |

| 2002, 1 января | ▼133,5 |

| 2003, 1 января | ▼125,7 |

| 2004, 1 января | ▼121,7 |

| 2005, 1 января | ▼114,1 |

| 2006, 1 января | ▼ 76,5 |

| 2007, 1 января | ▼ 52,0 |

| 2008, 1 января | ▼ 44,9 |

| 2009, 1 января | ▼ 40,6 |

| 2010, 1 января | ▼ 37,6 |

| 2011, 1 ноября | ▼ 36,0 |

| 2012, 1 января | ▼ 34,7 |

| 2013, 1 января | ▲ 54,4 |

| 2014, 1 января | ▼ 61,7 |

| 2015, 1 января | ▼ 54,4 |

| 2015, 1 декабря | ▼ 50 |

| 2016, 1 января | ▼ 50 |

| 2016, 1 декабря | ▲ 51,2 |

| 2017, 1 января | 51,2 |

| 2017, 1 декабря | 51,2 |

| 2018, 1 января | ▼ 49,8 |

| 2018, 1 декабря | ▼ 47,1 |

| 2019, 1 июня | ▲ 51,3 |

Вместе с уменьшением внешнего долга России происходил рост внутреннего долга. По данным Минфина, к года внутренний долг составил 9 094,74 млрд рублей, что по курсу Центробанка России эквивалентно 138,65 млрд долларов США.

Структура государственного внешнего долга

| Наименование | Сумма, млн. долларов США | Эквивалент, млн. евро |

|---|---|---|

| Государственный внешний долг Российской Федерации (включая обязательства бывшего СССР, принятые Российской Федерацией) | ▲ 51 475,7 | ▼ 45 866,2 |

| Задолженность перед официальными двусторонними кредиторами — не членами Парижского клуба | ▼ 664,3 | ▼ 591,9 |

| Задолженность перед официальными двусторонними кредиторами — бывшими странами СЭВ | ▼ 399,9 | ▼ 356,3 |

| Задолженность перед официальными многосторонними кредиторами | ▼ 870,0 | ▼ 775,2 |

| Задолженность по внешним облигационным займам | ▲ 37 659,7 | ▼ 33 555,8 |

| Задолженность по ОВГВЗ (облигации внутреннего государственного валютного займа) | ▼ 5,3 | ▼ 4,8 |

| Прочая задолженность | ▲20,6 | ▼18,3 |

| Государственные гарантии Российской Федерации в иностранной валюте | ▼11 855,9 | ▼10 563,9 |

возможны неточности из-за округления

Оценки состояния государственного долга

После кризиса 1998 года государственный долг стремительно сокращался, уменьшая и общий внешний долг. В результате длительных переговоров, к концу августа 2006 Россия осуществила досрочные выплаты 22,5 млрд долларов по кредитам Парижского клуба, после чего её государственный долг составил 53 млрд долларов (9 % ВВП). В 2008 году внешний долг составлял всего 5 % ВВП страны. На года — 55,8 млрд долларов, что является одним из самых низких показателей в Европе. По относительным показателям, российский внешний госдолг составляет 5-10 % от объёма ВВП страны. Государственный внешний долг России остаётся очень низким, в пределах 10 % к ВВП страны.

«Это приятная, хорошая информация: впервые в истории наши резервы полностью покрывают внешний долг как государства (он у нас очень небольшой), так и коммерческого сектора. И эти деньги работают, в том числе в полном объёме поступают в российский бюджет доходы от размещения средств в Фонде национального благосостояния», — заявил Владимир Путин в обращении к Федеральному собранию года.

И, наконец, о «прощённых» государствам Африки $20 миллиардах

Российский министр иностранных дел Сергей Лавров в своё время заявил, что на 90 процентов эти списанные долги были невозвратными. И с его утверждением нельзя не согласиться: даже коллектор с пенсионера мог бы взять больше, чем мы с африканского государства-должника.

Журнал «Военное обозрение» наиболее полно прояснил ситуацию на своих страницах:

«В обмен на прощённые долги Москва получает определенные преференции на рынках африканского континента. Ведь сегодня африканские страны являются третьим после Китая и Индии покупателем российского вооружения и военной техники… Кроме того, в ряде африканских государств есть свои интересы и у крупнейших российских компаний. Например, в Гвинее работает российский «Русал», так как в этой африканской стране сосредоточено до двух третей мировых запасов бокситов. Россию интересуют и природные ресурсы ЦАР, ряда других африканских государств».

Или вот: «выгода от участия, например, РЖД в развитии железнодорожного сообщения на африканском континенте может быть в разы большей, чем вся сумма прощённого всем африканским странам долга. Тоже самое касается и других компаний, которые имеют собственные интересы на африканском континенте».

Ну, в самом деле: мы ведь больше не СССР, чтобы миллиардами просто так разбрасываться. Только на форуме Россия-Африка, который состоялся в Сочи в 2019 году, было подписано контрактов почти на те самые $20 миллиардов. Об этом заявил в своё время советник президента РФ Антон Кобяков. Не стоит удивляться тому, что с тех пор общая сумма контрактов с африканскими странами вполне могла удесятериться.

Данные и иллюстрации – из открытого доступа

Почему внешний долг может стать проблемой для государства

Долг – это и проблема, и благо. Думаем граждане многих стран хотели бы жить так, как союзники США (в Люксембурге, Гонконге, Германии, Японии) с долгами, чем без «этих долгов». Например,

- начинающий учитель в Люксембурге получает зарплату в 6 тыс. евро в месяц;

- опытный педагог — 10 тыс. евро.

Минусы накопления внешнего долга:

- При отсутствии свободных денежных средств на дату выплаты государство вынуждено тратить валютные запасы, сокращая ЗВР, т.е. уменьшая свою финансовую подушку безопасности.

- Каждый кредит нужно вернуть с процентами, т.е. отдаешь всегда больше, чем берешь.

- Высокая долговая нагрузка чревата понижением кредитного рейтинга, что оборачивается более высокой процентной ставкой, т.е. отдавать нужно еще больше.

- Кредиты по низкой ставке от международных доноров (МВФ, ВБ, ЕБРР и др.) вынуждают правительство идти на определенные меры, которые могут не совпадать с их видением развития страны или быть непопулярными в народе, т.е. среди избирателей. Например, отказ от льготной цены на газ, сокращение зарплат и пособий пока доходы бюджета не позволят тратить больше.

- Чем сильней долговое бремя страны, тем ниже интерес со стороны инвесторов. Они опасаются грядущего кризиса со всеми его последствиями – высокой инфляцией, девальвацией и т.д.

Чем грозят санкции против российского госдолга

США уже несколько раз грозились ввести санкции против российского госдолга (и иногда-таки вводили). Что это значит на практике? США запрещают своим внутренним инвесторам приобретать и хранить российские государственные бумаги – то есть ОФЗ.

Чем это грозит России?

Владельцами значительной части ОФЗ (в разные времена – от 30% до 44%) является нерезиденты России – иностранные инвесторы. Чтобы купить ОФЗ, они меняют свои франк, иены и доллары на рубли. Если они будут выходить из ОФЗ, это грозит:

- обвалом стоимости ОФЗ (и одновременно ростом их доходности – это мы видели в 2018 году после первого пакета санкций);

- обвалом курса рубля, так как его все будут продавать.

С другой стороны, падение стоимости ОФЗ повлечет повышение их доходности – и внутренние инвесторы будут охотнее скупать российские госбумаги с высоким уровнем надежности. Но вот девальвация рубля – это будет очень неприятно.

История госдолга США

По мнению ряда исследователей, громадный государственный долг США имеет объективную историческую подоплеку. Штаты изначально были территорией, куда еще с 16 века устремлялись переселенцы из Европы в поисках лучшей жизни. Помните «Титаник»? Ирландцы и другие национальности — богатые с верхней палубы и бедные с нижней — плывут искать свое счастье. Считается, что одной из причин финансовых кризисов в стране в начале двадцатого века и в 30-е годы мог стать наплыв мигрантов, который экономика не смогла безболезненно переварить.

Так или иначе масштабные кризисы стали свершившимся фактом, причем события 1929 года ударили не только по фондовому рынку, но и по населению — страна скатилась в нищету и строительство городков-поселений в виде лачуг из подручных материалов, которые существовали вплоть до конца 40-х годов. Но…

Выйти из обоих кризисов Соединенным Штатам помогли войны — Первая и особенно Вторая мировая. В последнем случае экономики европейских и некоторых других стран оказались в бедственном состоянии, тогда как на территории США боевые действия не велись и их реальный сектор не пострадал.

Так что обладая определенными запасами (хотя и долгами 30-х годов), США явились фактическими учредителями международных финансовых институтов — Всемирного банка и Международного валютного фонда (МВФ). Они в свою очередь стали раздавать странам мира кредиты, что неизбежно усиливало политическое влияние Америки.

Такое положение дел не замедлило сказаться и на укреплении авторитета доллара, подорванного в эпоху Великой Депрессии девальвацией к золоту. В итоге USD обрел статус главной валюты, обвал которой на сегодня приведет к падению всей мировой экономики.

Конечно, причины влияния США не только в эксплуатации военных последствий, но и в последующем благоприятном развитии американского бизнеса, несмотря на кризис 70-х годов. Посему иностранным партнерам проще постоянно кредитовать Вашингтон, вкладываясь в трежерис, чем допустить всемирный экономический коллапс.

Нельзя сказать, что долг Америки рос постоянно. Опустив раннюю историю американских займов, где общим местом является заметный рост в военные и кризисные периоды, с 1950-х по конец 70-х годов задолженность США на фоне бурного роста рынка 1950-1965 г. существенно сократилась примерно со 120% до своего исторического минимума почти в 30% от ВВП.

Однако… политика Рейгана по сокращению налогов и увеличения военного бюджета положила начало резкому витку госдолга США вверх, продолжающемуся до сих пор. Наиболее стремительный рост пришелся на время Обамы и был вызван ликвидацией последствий мирового кризиса. При этом актуальные высказывания Трампа сводятся к бесполезности установления лимита госдолга США и предстоящих дебатов на тему его отмены.

Объем госдолга США по состоянию на конец апреля 2018 составил $21,055 трлн. (). Историческую планку в 20 триллионов американский долг взял в сентябре предыдущего года. Стопка из 100-долларвых купюр, соответствующая этому долгу, была бы высотой более 20 000 км, что почти в два раза больше диаметра Земли!

Рост объема американских заимствований при президенте Трампе часто объясняют и оправдывают ураганами Ирма и Харви, которые обрушились соответственно на Флориду и Техас в августе 2017 и вынудили федеральное правительство выделять огромные средства на ликвидацию страшных последствий стихии. Ниже наглядное видео, как еще можно визуализировать госдолг США на 2012 год — с того момента он вырос еще почти на 25%, т.е. картинка показывает три четверти актуальной суммы. Но все равно впечатляет:

Любые санкции мы можем обойти

Салтыкову-Щедрину приписывают ставшую крылатой фразу: «Суровость законов Российской Империи компенсируется необязательностью их исполнения». Сейчас впору распространить смысл этого чудесного изречения на всю санкционную политику в коллективного Запада отношении России.

И наши деловые партнёры из Западных стран (без кавычек) похоже, научились у нас такому отношению к вредоносной политике своих правительств.

Заинтересованные в использовании те же российских облигаций федерального займа (ОФЗ) западные инвесторы давно используют схему, позволяющую обойти возможные ограничения.

РИА Новости цитируют мнение генерального директора УК «Спутник – Управление Капиталом» Александра Лосева:

«Санкции действенны только для евробондов с расчётами в долларах и депозитарным учетом в Euroclear и Clearstream, потому что лишь в этом случае OFAC Минфина США способно контролировать их выполнение. Запрет на ОФЗ бесполезен, потому что инвесторы, которых интересуют эти бумаги, приобретают не сами ОФЗ, а процентные и валютные свопы (обмены платежами или активами. – Прим. ред.), привязанные к доходности ОФЗ и форвардным курсам «доллар-рубль».

Если же западным инвесторам запретят покупать ОФЗ напрямую, средства направят через посредников, в том числе российских.

Один из возможных механизмов противодействия санкциям – использование компаний с особым статусом, не раскрывающих конечных бенефициаров. Кроме того, нерезидентам ничто не мешает задействовать криптовалюты или иные цифровые активы, источник и направление которых отследить невозможно.