Даст ли банк ипотеку, если есть кредит: требования и отзывы + причины отказа

Содержание:

Какие документы нужны для одобрения ипотеки

Чтобы ипотеку одобрили, подготовьте следующие документы:

- Паспорт и второй документ, удостоверяющий личность.

- Справки, подтверждающие доходы — 2-НДФЛ или другие документы в произвольной форме.

- Заверенная копия трудовой книжки.

- Копия трудового договора — если имеется работа по совместительству, то договор и с этой работы.

- Копия налоговой декларации за отчетный период — для подтверждения других источников получения доходов, помимо зарплаты.

- Дипломы об образовании, учебные сертификаты.

- Документы, подтверждающие права собственности на имущества, недвижимость, транспорт.

- Подтверждение владения ценными бумагами.

- Копии кредитных договоров, взятых ранее.

Можно ли взять ипотеку, если есть кредит: подробный разбор вопроса

Так как примерно 20% населения имеет непогашенный кредит, наличие заемных средств не станет причиной отказа в ипотеке. В противном случае банковские организации были бы вынуждены отказывать слишком большому числу людей, что в итоге привело бы к банкротству предприятия.

Вместе с тем, банк тщательно проверяет каждого клиента перед выдачей ипотечного кредита. Причина заключается в том, что ипотека — это дорогостоящий вид кредитования, где порой участвуют суммы в размере десятков миллионов рублей. Разумеется, такой крупный заем не могут выдать кому угодно.

Поэтому банковские организации, если у заемщика есть потребительский или иной кредит, сначала проверяют его по собственным параметрам. Так они определяют, можно ли клиенту брать ипотеку. Основные параметры для проверки включают в себя:

- Кредитную историю заемщика;

- Уровень доходов, наличие ликвидной собственности;

- Допустимую финансовая нагрузка клиента.

И если с первым-вторым пунктом все ясно, то третий понятен не всегда и не всем.

https://youtube.com/watch?v=mExDfzLSOYE

Рейтинг банков по уровню лояльности к плохой кредитной истории

1. «Московский кредитный банк», «ТрансКапиталБанк», «ДельтаКредит»Банки максимально лояльные к заемщикам с плохой кредитной историей. Речь, конечно, не идет о злостных неплательщиках, скорее, о заемщиках с редкими или объективно обусловленными нарушениями кредитных обязательств. Эти банки могут одобрить заявку заемщика с просрочкой более 90 дней, однако ему необходимо будет предоставить объяснительную о причинах задолженности или закрыть текущие кредиты, редко – даже исправить ошибки в кредитной истории, когда заемщику приписывают «несуществующие» нарушения.

2. Банк «Возрождение» и ВТБ24Относятся к числу банков, которые дают обратную связь заемщикам с плохой кредитной историей – аргументируют свой отказ и предлагают пути решения выхода из сложившейся ситуации.

3. «Промсвязьбанк», «Россельхозбанк», «Газпромбанк»Банки с наиболее строгой политикой в отношении просрочек в кредитной истории, которые обычно не поясняют заемщикам причины отказа.

Как на практике банки проверяют заявителей на ипотеку? Может ли официально не работающий человек взять ипотеку?

Как узнать решение банка

Стандартный срок для принятия решения по одобрению ипотеки, который декларируется Сбербанком – от 2 до 5 дней. Они необходимы для внимательного изучения предоставленных заемщиком документов и сборе сведений о его кредитной истории.

Получить информацию о принятом в банке решении можно несколькими способами:

- в подавляющем большинстве случаев на указанный в качестве контактного телефон клиента приходит СМС-сообщение от Сбербанка;

- при отсутствии реакции со стороны заемщика специалист финансового учреждения звонит ему лично;

- клиент самостоятельно обращается к застройщику или ипотечному брокеру, через которых подавал заявку на выдачу ипотеки.

Возможные причины отказа

Наиболее частыми основаниями для отказа в одобрении ипотечной сделки выступают:

- проблемная кредитная история потенциального заемщика;

- высокий уровень имеющихся у него финансовых обязательств;

- недостаточная величина или стабильность официального дохода;

- предоставление ошибочных или недостоверных сведений и, тем более, подделка документов;

- отсутствие подтверждения предоставленных данных о размере зарплаты со стороны работодателя.

Повторная заявка

Получение отказа со стороны Сбербанка вовсе не означает невозможности получения ипотеки. Нередко допускается возможность повторной отправки заявки на выдачу кредита после устранения замечаний, высказанных специалистами финансовой организации. Обычно речь в данном случае идет о технических ошибках, допущенных заявителем, в числе которых:

- недействительные данные паспорта, отсутствующие в базе данных ФМС;

- низкий уровень дохода;

- ошибки в ходе оформления зарплатной карточки при указании паспортных данных или ФИО заемщика.

Повторная отправка заявки допускается через 2 месяца после получения отказа по первоначальной. Этого времени вполне достаточно, чтобы собрать необходимый комплект документов с учетом ошибок, допущенных ранее.

Какое влияние кредиты оказывают на ипотеку?

Заемщикам, которые исправно погашают текущие потребительские займы и не допускают просрочек, бояться нечего. Наоборот – у них явно положительная кредитная история, что благоприятно влияет на вероятность того, что кредит будет одобрен. Однако банки проверяют не только статистику заемщика, но и кредитную нагрузку на его личный либо семейный бюджет.

Дадут ли ипотеку, если есть кредит, который уже занимает немалую часть личного бюджета? Скорее всего нет. Например, если у заемщика официальный доход 50 000 рублей в месяц, из которых 15 000 рублей уходит на выплату действующего долга, на ипотечный платеж остается не более 10 000 рублей.

Мало где можно найти ипотеку, по которой доступен такой небольшой ежемесячный платеж. Единственный вариант – оформление ипотечного займа на очень продолжительный срок, но это невыгодно, так как переплата будет значительной.

Как оценить и повысить свои шансы

Скептически настроенные граждане даже не помышляют о том, чтобы получить ипотечный заем при наличии непогашенных кредитов. И лишь небольшой процент потенциальных заемщиков изыскивают способ воплотить мечту о покупке квартиры в жизнь. Таких граждан прежде всего интересует следующий вопрос: как узнать, дадут ли мне ипотеку?

Оценивать свои шансы следует путем сопоставления требований кредитора реальному положению дел. Причем начинать целесообразнее с проверки кредитной истории. С этой целью нужно обратиться в Бюро кредитных историй. Это организация, специализирующаяся на сборе, обработке и хранении информации о банковских клиентах, при обращении в которую можно получить сведения о потенциальном заемщике, о всех его исполненных и неисполненных обязательствах.

Именно в БКИ обращаются кредитные организации, когда рассматривают очередную заявку на выдачу ипотеки. Любой гражданин, желающий проверить на чистоту свою кредитную историю, может обратиться в

Бюро, воспользовавшись одним из следующих способов:

Если в ходе проверки вскроются какие-либо упущения со стороны кредитора (например, если банк не предоставил информацию о погашении кредита), заявитель вправе подать прошение в БКИ о внесении соответствующих изменений до подачи заявки в банк.

Помимо этого, чтобы повысить шансы на одобрение кредита, важно позаботиться об изменении представления кредитора относительно финансовой состоятельности клиента. С этой целью можно предпринять следующие действия:

С этой целью можно предпринять следующие действия:

- Изыскать дополнительные источники дохода, например, найти подработку, заключить договор аренды на передачу имущества во временное пользование (факт получения дополнительного заработка нужно подтвердить);

- Найти человека, готового выступить поручителем или созаемщиком;

- Подготовить документы на объекты движимого и недвижимого имущества, находящегося в собственности заемщика, которые можно предложить в обеспечение исполнения обязательства;

- Предварительно накопить крупную сумму для погашения первоначального взноса.

В достижении поставленной цели все средства хороши, кроме тех, которые идут в разрез с законом и портят репутацию клиента. А если трезво оценить свои возможности и заблаговременно позаботиться о будущем, шансы на одобрение ипотеки при наличии непогашенных кредитов вырастут в разы.

Помощник

- Информация для заемщика

- Полезная информация

Ирина ВолковаАвтор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Можно ли получить ипотеку с плохой кредитной историей? Ответ зависит от позиции кредитора. Не каждый банк дает займы клиентам, которые не смогли закрыть долг в соответствии с графиком

Обстоятельства могут быть разными, но финансовые учреждения получают информацию только о факте просрочки, поэтому не берут во внимание ситуацию, которая привела к задолженности

Впрочем, некоторые банки все же дают деньги клиентам в том числе и с плохой КИ. При этом, как и в случае с любой другой ипотекой, недвижимость передается кредитору в залог и в случае просрочки переходит в его собственность.

Чтобы вы не искали, где взять ипотеку, мы собрали на одной странице предложения за 2021 год для клиентов с плохой кредитной историей. Ознакомьтесь с условиями займов и выберите наиболее выгодную программу во Владимире.

Кому доступна ипотека

Жилищные займы предоставляются клиентам, которые соответствуют следующим требованиям:

- являются российскими гражданами;

- официально трудоустроены (с рабочим стажем на текущем месте работы не менее 3 месяцев);

- могут подтвердить документами наличие постоянного дохода, которого хватит на выплату кредита.

Ипотека с плохой КИ с большей вероятностью будет предоставлена тем, кто может дополнительно передать в залог ценное имущество (помимо ипотечной недвижимости).

Как выбрать жилищный кредит

Определите, какой ежемесячный взнос будет для вас приемлемым. Используйте онлайн-калькулятор Выберу.ру, чтобы узнать график платежей. В меню на странице программы для клиентов с плохой кредитной историей задайте нужные вам стоимость жилья, сумму первоначального взноса и срок погашения займа. Калькулятор покажет график погашения с указанием ежемесячного платежа.

Обратите внимание! Если банк предлагает как аннуитетную (равными долями), так и дифференцированную схемы погашения, вы вправе выбрать для расчета любой вариант.

Как оформить заявку

Чтобы узнать, дадут ли ипотеку, подайте заявление в отделении банка или онлайн. Второй вариант удобнее тем, что не придется тратить время на посещение офиса. Заполните и отправьте анкету и дождитесь ответа. Если заявка одобрена, нужно прийти в отделение банка. С собой следует взять документы для оформления договора (их список указан на странице кредита).

Вопросы и ответы

Дадут ли ипотеку с плохой КИ?

Кредитная история – важный фактор для одобрения ипотеки. Если испорчена КИ, заемщик вряд ли может рассчитывать на получение кредита. Теоретически клиент банка может оформить ипотечный кредит с такой КИ, если возьмёт его по повышенной годовой ставке, внесет первоначальный взнос не в стандартном размере около 15%, а выше, подтвердит платежеспособность, будет иметь постоянное рабочее место, высокий уровень дохода.

Какие требования у банков?

Банки выдают ипотеку тем заемщикам, которые достигли 18–21 года, имеют гражданство РФ, хорошую кредитную историю, определенный размер непрерывного стажа – общего и на последнем рабочем месте, уровень платежеспособности, за счёт которого на выплату кредита будет уходить не более 50% дохода семьи. Для одобрения ипотечной заявки нужно заранее проверить соответствие требованиям. Требования предъявляются к недвижимости. Оформить ипотеку можно на жильё (квартиру, дом, в том числе с земельным участком) на первичном или вторичном рынке.

Как взять ипотеку с плохой кредитной историей и просрочками?

Чтобы оформить ипотеку с испорченной КИ, необходимо закрыть текущие долги, обращаться в лояльный банк (например, в тот, где клиент получает зарплату), внести увеличенный первый взнос. Не помешает залог – это может быть недвижимость или авто в собственности заемщика. Охотнее банки выдают ипотеку своим клиентам, которые уже погасили кредиты, имеют активные вклады, получают выплаты. Это повысит шансы получить деньги даже с испорченной кредитной историей.

Ипотека с плохой кредитной историейИпотека без первоначального взноса

Ипотечное страхованиеДополнительные доходы для оформления ипотеки

Причины отказа банков в оформлении ипотекиДосрочное погашение ипотеки

Выберите ипотеку

На строительство дома Квартира в ипотеку Под залог имущества в 2021 году

Ипотека на покупку комнаты Соц. ипотека во Владимире Ипотечный кредит многодетным семьям

Кредит на жилье по 2 документам На коммерческую недвижимость

В каком состоянии ваша кредитная история

При оформлении залога банку требуется кредитная история заявителя. Но, в связи с большим количеством бюро кредитных историй в России, с этим вопросом царит полная неразбериха. В интернете же эту информацию редко можно получить бесплатно.

Как правило, о БКИ, где хранится ваша кредитная история, знает только банк, который последним подавал туда запрос. Как же найти свое БКИ и бесплатно получить эту информацию?

- Для этого зайдите на сайт Центрального банка РФ.

- Введите код вашего кредитного договора.

- Если вы его не знаете, обратитесь в банк, где в последний раз брали кредит.

- Если за ссудами вы ранее не обращались, значит и кредитной истории у вас нет.

- Если вы знаете код договора, введите его на сайте ЦБРФ, и вам бесплатно подскажут, в каком БКИ находится ваша кредитная история.

- После этого обратитесь в свое БКИ. Это делается на сайте этого бюро в интернете.

- Затем пройдите регистрацию на сайте, и получите информацию о вашей кредитной истории.

Дадут или нет ипотеку

Скажем сразу, что ответить однозначно на такой вопрос сложно. Связано это с индивидуальными особенностями самого клиента и внутренней политики банка. Одному гражданину заявку одобрят и выдадут деньги, а другому нет. Но все-таки есть факторы, которые влияют на исход дела.

Факторы, которые влияют на принятие решения о выдаче займа:

- Уровень кредитной истории. Если заемщик по всем информационным базам характеризуется как положительный заемщик, с которым нет проблем, то даже при наличии у него текущего долга заявка будет одобрена. Если же проблемы с кредитом есть или они были в прошлом с другими долгами, то тогда шансы на оформление ипотеки минимальны. Следует запомнить, что ипотека никогда не выдается людям с плохой кредитной историей. Это невозможно;

- Размер остатка по задолженности. Вид займа. В зависимости от того, какой кредит – потребительский или, например, автокредит, будет разное решение по ипотеке. Также влияет остаток задолженности: чем она меньше, тем лучше;

- Размер семейного дохода за месяц. Это, пожалуй, самый важный фактор, который влияет на решение банка: чем больше доход, тем лучше. Если у семьи или у заемщика будет достаточно материальных средств для погашения текущего долга и жилищного займа, то никаких проблем возникнуть не должно.

Как же рассчитывается платежеспособность клиента? Для банка важно, чтобы у каждого клиента уходило не более 50% от общего дохода на оплату кредитных платежей. Если же этот показатель будет превышен, то тогда в ссуде будет отказано в любом случае, даже при соответствии клиента всем остальным параметрам

Но даже этого параметра не достаточно. Должен быть соблюден и другой критерий платежеспособности – после оплаты всех кредитов на каждого члена семьи, в том числе и несовершеннолетнего, должно приходиться не менее 1 прожиточного минимума. Для каждого региона устанавливается свой прожиточный региональный минимум. Если он не установлен, то тогда за основу берется федеральный общегосударственный прожиточный минимум.

Для того, чтобы стало понятно, рассмотрим пример:

Пример. Петренко С.К. вместе со своей женой желают оформить ипотеку, ежемесячный платеж по которой будет составлять 10 000 рублей. В семье имеется несовершеннолетний ребенок в возрасте 3-х лет. Мать уже вышла с декрета и имеет официальную работу, где получает ежемесячно 18 000 рублей. Отец семейства имеет доход в 36 000 рублей. Есть потребительский кредит, платеж по которому составляет 2 000 рублей. Будет ли им одобрена ипотека?

Расчет:

- Определяем общий совокупный доход семьи: 36000+18000=54000 рублей;

- Определяем остаток семейного дохода после оплаты всех кредитов (если будет одобрена ипотека): 54000-10000-2000 = 42000 рублей;

- Рассчитываем размер дохода на каждого члена семьи: 42000/3 = 14000 рублей.

Получаем, что доход семьи позволяет обеспечить достаточность проживания семьи, поскольку на каждого члена семьи приходится сумма, превышающая установленный прожиточный минимум на государственном уровне.

Одобрение ипотеки в Сбербанке

Получение предварительного одобрения ипотечного кредита означает, что банк может предоставить вам определенную сумму денежных средств. Этот показатель рассчитывается для каждого клиента индивидуально в зависимости от количества поручителей и уровня вашей доходности. Окончательный размер займа рассчитывается после предоставления требуемых документов. По итогам скоринга (проверка заемщика на соответствие требованиям банка) его величина может быть снижена Сбербанком. Такое происходит, когда, по мнению кредитного инспектора, недостаточно предоставленных сведений или доход не позволяет оформить ссуду на заданных заемщиком условиях.

Если жилищный кредит одобрен, требуется подтверждение для выдачи заемных средств по ипотеке. Сбербанк дает на это 114 дней, в течение которых вы должны определиться с выбором недвижимости и предоставить специалисту организации требуемые документы.

Внимание! Сбербанк одобряет ипотеку, как часть платы за выбранную жилплощадь. Максимальный лимит – 90% от стоимости недвижимости

Оставшиеся деньги вы вносите из личных накоплений.

Одобрение ипотеки в Сбербанке

Первый этап оформления ипотечного кредита – это выбор банка для дальнейшего сотрудничества. Преимущества Сбербанка очевидны и состоят в следующем:

- лидирующие позиции на отечественном банковском рынке;

- стабильное финансовое положение;

- большое количество офисов, банкоматов и терминалов;

- репутация самого успешного банка страны в сочетании со статусом крупнейшего финансового учреждения России;

- выгодные условия кредитования, в том числе – ипотечного;

- разнообразие предлагаемых заемщикам ипотечных кредитов.

Следующий этап оформления ипотеки – получение одобрения со стороны банка. Для этого необходимо выполнить три обязательных условия: собрать необходимые документы, отвечать требованиям банка к заемщикам и подать официальную заявку на выдачу ипотечного кредита.

Кому одобряют ипотеку в Сбербанке

Ответ на вопрос, одобрят ли ипотеку в Сбербанке, зависит от выполнения нескольких базовых требований к заемщику. В первую очередь речь идет о следующих условиях выделения кредита:

- возраст клиента в пределах от 21 года (на момент выдачи ипотеки) до 75 лет (на дату окончания срока действия кредитного договора с банком);

- как минимум, полгода рабочего стажа на последнем месте официального трудоустройства и 1 год общей продолжительности работы за 5 последних лет;

- российское гражданство.

Допускается привлечение к сделке по кредитованию в качестве созаемщиков до 3-х физлиц, доходы которых включаются в расчет минимальной величины ипотеки. К ним предъявляются требования, аналогичные перечисленным выше для основного заемщика.

Необходимые документы

Второе условие одобрения выдачи ипотеки со стороны Сбербанка – сбор и предоставление комплекта документации. В его состав входят:

- паспорт клиента и созаемщиков по кредитованию;

- документ об официальной регистрации заемщика;

- документы о финансовом положении потенциального клиента банка – источниках и уровне дохода;

- справка с места официального трудоустройства;

- документы на имущество, предоставляемое в качестве залога (если таковым не является приобретаемое жилье);

- дополнительные документы, наличие которых необходимо для участия в различных социальных и льготных ипотечных программах (например, для кредитования по программе «Молодая семья» предоставляются свидетельства о браке и рождении детей).

Подача заявления

Еще один обязательный для предоставления в банк документ – заявление на получение ипотеки. Оно подается одним из трех способов:

- при непосредственном посещении офиса Сбербанка потенциальным заемщиком;

- через партнеров финансового учреждения, перечень которых постоянно пополняется;

- дистанционно в режиме онлайн при помощи сервиса Сбербанка ДомКлик.

Именно последний вариант используется сегодня в качестве основного, так как выгоден и удобен для всех участников сделки. Потенциальный заемщик экономит время и средства на поездку в офис, а Сбербанк избавляется от необходимости открывать новые подразделения для обслуживания возрастающего количества клиентов.

Платежеспособность

Самое весомое требование, которое банки предъявляют ко всем без исключения заемщикам, — это платежеспособность. Уровень и стабильность доходов прямо пропорциональны регулярности и внесению ежемесячных платежей по жилищному кредиту.

Чтобы документально доказать и подтвердить банку свои доходы, нужно представить справку по форме 2-НДФЛ. Возможен вариант банка. Будут полезны и другие справки и документы, подтверждающие дополнительный или основной доход.

Основные доходы — это:

- заработная плата по основному месту работы;

- пенсия;

- доходы, полученные от ведения предпринимательской деятельности.

Дополнительные доходы — это:

- заработок от работы по совместительству;

- доходы рантье — от сдачи объектов недвижимости в аренду;

- доходы от любого другого вида деятельности.

Размер ежемесячной выплаты по кредиту должен составлять половину совокупного бюджета семьи. Если из всех ваших доходов такая сумма получится, значит, банк одобрит вам ипотеку.

Как узнать, одобрят ли ипотеку?

Но как узнать, какое решение принял банк? Все современные кредитные организации заботятся о комфорте и информированности клиентов. Поэтому предлагаются разные сервисы. Развит сектор электронного обслуживания клиентов.

Существует несколько способов уточнить статус заявления:

- личный визит в отделение банка;

- телефонный звонок менеджеру;

- уточнение в онлайн режиме.

В третьем случае вам нужно будет предварительно узнать у работников банка, предлагается ли такая услуга. Например, в Сбербанке она есть. Узнать, одобрили вам ипотеку или нет, можно в личном кабинете на сайте Сбербанка.

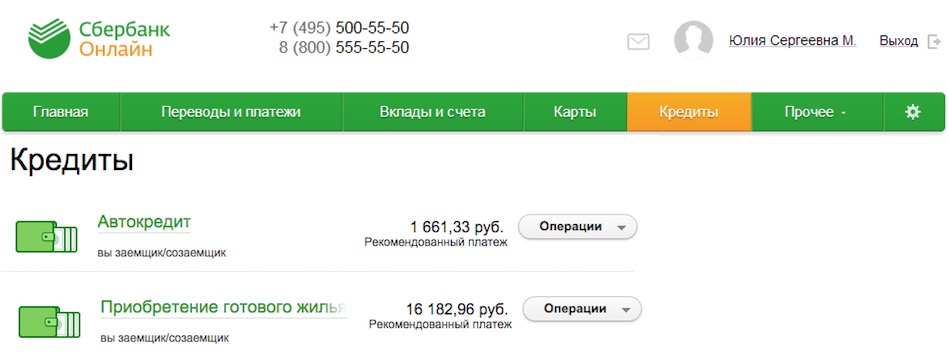

Потребуется знание номера заявки, присвоенного при передаче документов сотруднику банка. Это цифровое значение можно найти во втором экземпляре или в разделе интернет-сервиса «Кредиты».

Чтобы узнать, одобрили ли ипотеку каждым из перечисленных способов, потребуется знание номера заявки, который был присвоен при передаче документов сотруднику банка. Цифровое значение можно найти на втором экземпляре или в личном кабинете интернет сервиса в разделе «Кредиты».

Способы получения ипотеки с плохой кредитной историей

Клиент с испорченной кредитной историей, не успевший ее исправить, всегда беспокоится, сможет ли он оформить ипотечный кредит на жилье.

Все вполне реально, но действовать для достижения цели лучше в разных направлениях:

- В первую очередь, отправьте запросы в большие хорошо известные банки;

- Обратитесь в небольшие финансовые учреждения, которые борются за клиентуру;

- Добейтесь просрочки от застройщика;

- Не пожалейте денег на услуги квалифицированных специалистов в сфере финансов;

- Займитесь исправлением плохой кредитной истории и чем быстрее, тем лучше для вас.

Потребительский кредит

Важно помнить, ипотека на жилье тоже является займом. При некоторых обстоятельствах проще и лучше будет взять потребительский кредит

Его разница от ипотечного в том, что оформить его проще и быстрее. Не нужно много документов, условия более простые, хотя процентная ставка всегда будет выше.

Потребительский займ для приобретения жилья целесообразно брать, если у вас уже имеется не менее 70% от всей стоимости квартиры. Тогда за несколько лет можно выплатить остаток и стать полноправным хозяином своего дома.

Если ваших сбережений хватит только на оплату 50% суммы, то лучше оформлять ипотечный кредит, поскольку его можно растянуть на несколько десятков лет.

Подача заявки в крупные банки

Если банк крупный и почитаемый, это не значит, что заемщику с плохой кредитной историей не светит ипотека в нем.

Если банк крупный и почитаемый, это не значит, что заемщику с плохой кредитной историей не светит ипотека в нем.

Современная кризисная ситуация диктует свои правила банкам, потому они обслуживают не «идеальных» клиентов, предлагая им особенные условия:

- Процентная ставка всегда повышенная;

- Срок выплаты значительно сокращается;

- Большее количество надежных поручителей;

- Первоначальный взнос намного выше, чем обычно;

- Наличие стабильной и высокооплачиваемой работы;

- Приобретаемое жилье является залогом.

Договор составляется таким образом, что банк при любых исходах ничего не теряет. Если клиент не вносит регулярные платежи, то ипотечное жилье становится собственностью финансового учреждения.

Подача заявки в небольшие банки

Если крупный банк отказал вам в ипотечном кредитовании, то попытать счастья можно в небольших финансовых учреждениях, которые недавно начали свою работу. Для расширения клиентской базы и влияния на рынке финансов они взаимодействуют с разными заемщиками.

Взять ипотеку в кредитной организации

На данное время существует много разных кредитных организаций. Они дают кредит только по данным паспорта без проверки финансовой истории, но суммы незначительные и срок кредитования не долгий.

Ипотека по АИЖК

АИЖК не относится к банковским учреждениям. Это агентство, которое было специально создано, занимается выдачей ипотечного займа населению. Оно поддерживает государственные программы и проекты.

Подробнее про АИЖК мы написали в этой статье.

Условия более выгодные, чем предоставленные банками.

Важно знать:

Рассрочка от застройщика

Идеальным вариантом для клиентов с плохой кредитной историей является ипотечный займ от застройщика.

Идеальным вариантом для клиентов с плохой кредитной историей является ипотечный займ от застройщика.

Компании-строители более чем просто заинтересованы во вложении инвестиций, потому сотрудничают с покупателями и не интересуются состоянием их финансовой истории.

Взамен застройщик предлагает заемщикам рассрочку на недлительный срок, обязательный первый платеж и приобретение квартиры в период строительства.

Исправляем кредитную историю

Вся информация о клиентуре в базе данных банков хранится 35 лет, а в Базе кредитных историй не дольше 15 лет. Это очень долго, чтобы выжидать, поэтому лучше самому начать исправлять свою финансовую историю.

Инструкция в видео формате по исправлению КИ:

В первую очередь, вам стоит обратится в БКИ и получить сведения о себе. Услуга бесплатная, если запрос подается не чаще 1 раза в год.

Когда вы получили ответ, предпримите немедленно любые действия, чтобы доказать свою невиновность и правоту. Вооружитесь необходимыми справками и сведениями, которые подтверждают причины неплатежеспособности.

Чтобы в будущем избежать проблем, действовать так необходимо всегда. Банк просто даст вам кредитные каникулы и вы не испортите свою финансовую историю.

А возможно ли получить еще один ипотечный займ при непогашенном старом?

Ответ на вопрос зависит от множества факторов: наличия первоначального взноса и его размера, сумме доходов и их стабильности, кредитной истории и других параметров. От всего этого зависит, позволит ли банк взять обязательство платить сразу по двум ипотечным займам.

Единственное, что указано в перечисленных выше документах — что банковские организации сами принимают решение, выдавать кредит заявителю или нет. Административной и уголовной ответственности организация подлежит лишь в случае отказа по национальным, расовым или иным дискриминирующим принципам.

Поэтому формально любой клиент может получить столько ипотечных кредитов, сколько имеется предложений на рынке банковских услуг. На практике же после первой ипотеки вторую одобряют крайне редко. Для одобрения нужно соблюсти массу условий:

Иметь первоначальный взнос. Его отсутствие будет говорить о недостаточно высокой платежеспособности заявителя;

Обладать действительно большими доходами (от 140 тыс. рублей в месяц). При этом законный источник этих доходов должен быть документально подтвержден

Сотрудники будут также обращать внимание на стабильность и регулярность этих доходов;

Кредитная история должна быть безупречна;

Долговая нагрузка у клиента должна поглощать не более 20-ти процентов от доходов.

Скажем, если у клиента имеется займ с платежом 30 тыс. рублей ежемесячно, а его доход составляет 140 тысяч рублей в месяц, банк позволит взять займ с максимальным платежом 44 000 рублей. Таким образом, при соблюдении всех условий, получение второй ипотеки при непогашенной первой — вполне реальная процедура.

Как узнать задолженность?

Для того чтобы узнать задолженность по кредиту, Сбербанком предусмотрено 4 варианта:

- Личное обращение в банк;

- Звонок на горячую линию;

- Использование банкомата или терминала;

- Посещение онлайн-банка.

В первом случае клиент, при обращении в удобный для него филиал банка, должен предоставить кассиру паспорт и номер кредитного соглашения. Если по каким-то причинам номер договора был утерян, или были полностью утрачены документы на выданный займ, тогда сотрудник может по паспорту идентифицировать клиента и просмотреть информацию о его задолженности. При этом по требованию заемщика, ему может быть распечатан дубликат кредитного соглашения с графиком и суммами обязательными к ежемесячной уплате.

Следующий способ немного проще, клиент может осуществить звонок в call-центр по номеру 8(800)55-55-550. В голосовом меню нужно выбрать услугу связи с оператором из отдела просроченных задолженностей или просто связаться с сотрудником банка по общим вопросам, который вручную переключит на нужного сотрудника. После того как вы дозвонились нужному оператору, необходимо сообщить ему о желании узнать о скопившейся задолженности или уточнить размер ежемесячного платежа. Для получения такой информации, сотрудник call-центра попросит назвать паспортные данные, номер кредитного соглашения, а также тайное слово, присвоенное во время заключения договора. После идентификации будьте готовы записать нужную вам информацию, специалист вам ее продиктует.

Когда речь идет о задолженности по кредитной карте, тогда одним из весьма удобных способов получить информацию, является использование банкомата или терминала самообслуживания. В первом случае вам необходимо наличие карты и номер договора, а во втором даже карта не пригодится.

При использовании банкомата, вставляем карту и вводим свой пин-код. После того как загорится экран главного меню, переходим в раздел «Личный кабинет», а в нем находим пункт «Кредиты». Из предложенного списка услуг нажимаем на вкладку «Операции с кредитами» и путем нажатия на кнопку «Информация по кредиту» выводим на главный экран сведенья о вашей остаточной сумме по кредиту.

Для терминала процедура будет практически идентичной, только карта при этом не нужна. Все что нужно, это ввести номер кредитного соглашения и получить соответствующую информацию на экран.

А вот в последнем варианте, при использовании личного кабинета Сбербанка-онлайн через интернет, для начала нужно зарегистрироваться. Если вы являетесь активным пользователем персонального кабинета, тогда трудностей возникнуть не должно. Входим в кабинет с помощью логина и пароля. Если он осуществлен правильно, тогда вы увидите свою фамилию на открывшейся странице. Дальше переходим на страницу, посвященную кредитам и видим все оформленные кредиты и сумму, рекомендованную к оплате в текущем месяце.