История появления и развития альфа-банка

Содержание:

Услуги банка

Альфа-банк предлагает различные банковские продукты, с различной выгодой в зависимости от нужд клиентов: займы, депозиты, вклады, пластиковые карточки, ипотеки, кредиты для бизнеса и многое другое. В займы входят ипотеки на строящееся жилье, вторичный рынок, кредиты для юридических и физических лиц, потребительские, рефинансирование.

Банковские карты, кредитные и дебетовые, с кэшбэком, кобрендинговые, с процентами на остаток по счету, бонусные, скидочные, зарплатные проекты и многое другое. Широкий спектр продуктов позволяет выбрать максимально выгодное сотрудничество с этим финансовым учреждением и остаться клиентом банка на долгие года.

Отчетность по балансу

Доля активных средств, определяющих доходность финансовой организации, составляет 88.97% по отношению к общим показателям ликвидности, а процентные обязательства исчисляются в 78.09% по отношению к общей сумме пассивов. Доходные активы сопоставимы с усредненными данными по крупнейшим финансовым гигантам РФ (87%).

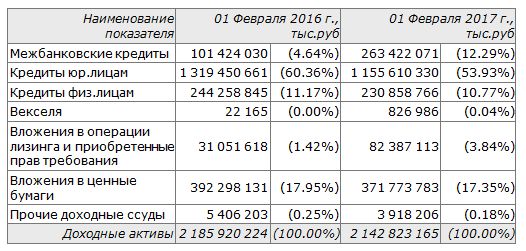

Доходность активов — сопоставление данных 2016 и 2017 года:

Небольшой спад отображен в графе, указывающей на кредитование частных лиц и компаний. В положительную сторону изменились суммы по векселям (на 8 млн. руб.), и в отрицательную по другим ц/б с 392 до 371 млрд. руб. Прочие доходные ссуды сократились за год на 0,07%. Общие показатели доходных активов снизились на 2.0% с 2185 до 2142 миллиардов руб.

Окупаемость оформленных займов:

Анализ годовой отчетности позволяет убедиться, что банк делает ставку на диверсифицированных займах с обременением в виде гарантий и поручительств. Общие показатели обеспеченности довольно высоки и в случае непогашения долговых обязательств, банк окупит выданные ссуды залоговым имуществом. Разница в сумме кредитного портфеля составляет 30 млрд. руб.

Обязательства по выплате процентных начислений клиентам:

Рейтинги

Рассмотрим оценки специализированных агентств, опубликованные в 2020 году.

- Moody’s. Выдан общий рейтинг Ba1 и стабильный прогноз на следующий отчетный период.

- Fitch. Присвоен кредитный рейтинг BB+ с негативным прогнозом. Причиной является общая нестабильность российского финансового рынка.

- Standard & Poor’s. Оценка ВВ+ в долгосрочной и B в краткосрочной перспективе. Специалисты считают общее положение стабильным.

- Эксперт РА. Присвоен долгосрочный кредитный рейтинг ruAA+, для его изменения агентство не видит причин.

Если говорить об истории оценок, то последнее десятилетие банк демонстрирует высокую стабильность. Выплаты долговых обязательств осуществляются в полном объеме, реализуется грамотная консервативная политика.

Какие показатели учитываются при расчете рейтинга

Подавляющее большинство банковских организаций активно и охотно сотрудничают с ведущими рейтинговыми агентствами и не отказывают им в предоставлении своих данных по итогам финансово-банковской деятельности. Именно на основании этих данных рейтинговые агентства и составляют свои списки.

А вот официальный отказ от участия в рейтинге будет восприниматься уже как довольно тревожный сигнал. Поэтому банки сами заинтересованы в участии составления анализа и итоговых списков. Стоит знать, что при составлении рейтинга ведущие эксперты работают не только с имеющимися показателями, но и учитывают следующее:

- наличие активов банка на сумму более 30 млрд руб.;

- участие в различных опросах и рейтингах;

- устойчивость и стабильность данной организации на протяжении определенного времени;

- зависимость от нюансов деловой (финансовой) среды;

- полученные прогнозы на фоне ухудшения экономической ситуации;

- имеющийся (предоставленный) доступ к финансовым ресурсам, выступающим в качестве альтернативных;

- показатели степени рисков.

А также множество иных факторов. В расчет идут только кредитно-банковские структуры, получившиеся аккредитацию непосредственно в ЦБ РФ. Центробанк, выступая главным, ведущим регулятором финансовой среды, непосредственно принимает участие в контроле за деятельностью всех банковских структур, работающих в России.

Клиентооборот Альфа-Банка

По итогам 2020 г. количество пользователей услуг Альфа-Банка выросло:

- на 88 тыс. в корпоративном секторе (составило 631 тыс.);

- на 1,6 млн в сегменте обслуживания физических лиц (число активных клиентов 7,3 млн).

Главная задача по развитию, которую Альфа-Банк поставил перед собой в 2021 г., – догнать своего конкурента Тинькофф Банк по количеству проданных в частном секторе кредитных продуктов. Основной способ ее решения – продажи на территории партнеров. В первую очередь, это магазины сети X5 Retail Group.

По итогам 2020 г. Альфа-Банк занимал третье в России место по суммарной задолженности пользователей по выпущенным им кредитным картам. Тинькофф Банк обгонял его почти на 45 млрд руб., занимая вторую позицию.

Рейтинг российских банков по надежности вкладов

Сбер России, которому доверяет свои вклады каждый второй вкладчик страны, традиционно возглавляет рейтинг надежности банков по данным Центробанка.

Собственный капитал учреждения превышает 3,3 трлн. руб., что является абсолютным рекордом среди всех банков страны. По размеру сети отделений и банкоматов Сбербанк, также является самым крупным финансовым учреждением страны.

Стоит отметить, что Сбербанк уже много лет занимает первые позиции по кредитам и депозитам для физических лиц, является крупнейшим эквайером карт, активно развивает кредитные карты.

2/3 взрослого населения страны уже доверило выплату своей пенсии этому банку. Для них в Сбербанке действуют особо хорошие условия, бонусы и кредитные линии и прочие банковские продукты.

Кроме Сбербанка, в первых рядах рейтинга банков ТОП 100 по надежности, по мнению Центробанка, входит еще ряд государственных банков – ВТБ, Газпромбанк и Россельхозбанк и (в ТОП 10 банков по надежности занимающих 2,3,5 место соответственно).

Доверие населения к банкам, где акционером является государство, позволяют им стабильно занимать самые высокие позиции во всех рейтингах.

Говоря о группе ВТБ нельзя не сказать об успехах банка в розничном бизнесе, который сегодня активно развивается.

Среди драйверов, особенно запомнившихся населению, можно назвать бонусную программу «Коллекция и мультикарты».

С 1 января 2018 года произошло присоединение ВТБ24 к ВТБ, что автоматически вывело объединенный банк на еще более высокие позиции во всех рейтингах.

Из частных банков в ТОП-10 системно значимых банков включены:

- Альфа-Банк (6 место в рейтинге с собственным капиталом в размере более 3,1 млрд. руб.) — крупнейший частный банк в РФ, является ядром международной бизнес-группы Альфа. Среди частных банков России, по оценкам зарубежных агентств, Альфа-Банк является самым надежным;

- Московский кредитный банк (7 место, собственный капитал более 2 млрд. руб.) – работает на рынке более 25 лет. Стоит отметить, что из всего списка ТОП-10, это единственное учреждение, деятельность которого сосредоточена в самом центре страны – в Москве и Московской области);

- ФК «Открытие» (8 место, размер капитала превышает 2,7 млрд. руб.) – традиционно входит в ТОП-10 крупнейших банков РФ по размеру активов. Несмотря на возможную санацию, закрывать этот банк регулятор не планирует – на данный момент ЦБ РФ предпринял все необходимые шаги, чтобы обеспечить его дальнейшее развитие;

- Промсвязьбанк (9 место, капитал более 1,4 млрд. руб. Напомним, Промсвязьбанк входит в тройку лидеров крупнейших российских частных банков. С 15 декабря ЦБ ввел временную администрацию и объявил о санации банка.

- Юникредит банк замыкает десятку с капиталом 1,9 млрд. руб. — является членом международной финансовой группы UniCredit. Первый в списке банк с иностранным капиталом.

В целом, если посмотреть на рейтинг банков ТОП-100 по надежности, наиболее системно значимыми, по мнению Центробанка, по-прежнему являются банки с государственной долей собственности — Сбербанк, ВТБ, Газпромбанк, Россельхозбанк, ЗАО Национальный клиринговый центр.

Стоит отметить, что ЗАО АКБ «Национальный клиринговый центр», акционерами которого являются через ПАО «Московская биржа», ЦБ РФ, Сбербанк России, Внешэкономбанк, ЕБРР и РФПИ Управление инвестициями -6, в соответствии с последними изменениями законодательства РФ, с ноября 2017 года ведет свою деятельность в форме НКО.

Еще один момент, на который стоит обратить внимание – это зависимость банка от размера его сети. Согласно списку ЦБ РФ банки, с большой сетью, автоматически поднимаются в рейтинге, и, напротив, малые банки, представленные не так широко, понижаются в рейтинге

Объясняется это достаточно просто – в случае краха банка с крупной сетью влияние на экономику страны, в целом, будет, конечно, больше.

Банки с иностранным капиталом (Юникредит, Росбанк) в рейтинге ТОП-100 надежности уступают госбанкам.

Насколько это верно, исходя из того, что за их плечами стоят организации международного уровня, активы которых превышают в разы собственный капитал банков ТОП-10 рейтинга, и их партнеры, сложно судить. В случае, по-видимому, решение о надежности размещения вклада нужно принимать с учетом данного факта.

Раскрытие в регулятивных целях

Кредитный рейтинг АО «АЛЬФА-БАНК» был впервые опубликован 29.08.2017. Предыдущий рейтинговый пресс-релиз по данному объекту рейтинга был опубликован 29.05.2020.

Кредитный рейтинг присвоен по российской национальной шкале и является долгосрочным. Пересмотр кредитного рейтинга и прогноза по нему ожидается не позднее года с даты выпуска настоящего пресс-релиза.

При присвоении кредитного рейтинга применялась методология присвоения рейтингов кредитоспособности банкам https://raexpert.ru/ratings/methods/current (вступила в силу 30.07.2020).

Присвоенный рейтинг и прогноз по нему отражают всю существенную информацию в отношении объекта рейтинга, имеющуюся у АО «Эксперт РА», достоверность и качество которой, по мнению АО «Эксперт РА», являются надлежащими. Ключевыми источниками информации, использованными в рамках рейтингового анализа, являлись данные Банка России, АО «АЛЬФА-БАНК», а также данные АО «Эксперт РА». Информация, используемая АО «Эксперт РА» в рамках рейтингового анализа, являлась достаточной для применения методологии.

Кредитный рейтинг был присвоен в рамках заключенного договора, АО «АЛЬФА-БАНК» принимало участие в присвоении рейтинга.

Число участников рейтингового комитета было достаточным для обеспечения кворума. Ведущий рейтинговый аналитик представил членам рейтингового комитета факторы, влияющие на рейтинг, члены комитета выразили свои мнения и предложения. Председатель рейтингового комитета предоставил возможность каждому члену рейтингового комитета высказать свое мнение до начала процедуры голосования.

АО «Эксперт РА» в течение последних 12 месяцев не оказывало АО «АЛЬФА-БАНК» дополнительных услуг.

Особенности и структура горячей линии Альфа-Банка

При обращении на номера телефонов горячей линии банка «Альфа-Консультант» время ожидания ответа в среднем составляет 1-3 минуты. Эти показатели могут варьироваться как в большую, так и меньшую сторону, поскольку напрямую зависят от загруженности сотрудников в определенные дни недели. Так, к примеру, в понедельник и рабочие дни после прошедших праздников запросов на предоставление консультаций, а также проведение различных операций больше, соответственно, звонки клиентов находятся в более длительном режиме ожидания.

При звонке на горячую линию Альфа-Банка за номерами +7 495 78-888-78 и 8 800 200-00-00 клиенты автоматически попадают в структурированное голосовое меню. Разделы в нем сгруппированы и выглядят следующим образом:

- Карты.

- Кредиты.

- Счета и вклады.

- Альфа-Клик, Альфа-Мобайл и Альфа-Чек.

- Качество обслуживания.

Для перехода в желаемый раздел и получения дополнительной информации на телефоне следует набрать соответствующую категории цифру. Рассмотрим подробно, какие функции доступны в меню «Карты»:

- Блокировка картсчёта.

- Проверка баланса.

- Дата и сумма обязательного платежа (актуально для кредитов).

- Общая сумма долга для окончательного погашения.

- Активация картсчёта.

- Информация о карте 100 дней без %.

- Другое.

В разделе «Кредиты» клиенты могут узнать:

- дату и сумму обязательного платежа для ежемесячного погашения задолженности;

- общую сумму долга с целью досрочной выплаты займа;

- баланс по счетам, в том числе и кредитным;

- статус рассмотрения поданной заявки на кредит или кредитную карту;

- сведения о карте 100 дней без %;

- другое.

В категории «Счета и вклады» физические лица могут:

- узнать остаток средств на текущих расчетных и депозитных счетах;

- провести операции по открытым вкладам и счетам;

- задать другой вопрос оператору.

В четвертом разделе «Альфа-Клик, Альфа-Мобайл и Альфа-Чек» клиенты банка могут получить ответы по использованию и настройкам соответствующего сервиса. «Альфа-Клик» представляет собой интернет-банкинг, «Альфа-Мобайл» — мобильный, а «Альфа-Чек» — смс-информирование об операциях по счету.

Меню «Качество обслуживания» разработано банком специально для оценки работы сотрудников и мониторинга уровня оказываемых услуг. Выбрав данную категорию, клиенты могут:

- оставить обращение, касательно какого-либо вопроса;

- получить ответ на ранее созданное обращение/претензию.

Резюме

«Эксперт РА» повысил рейтинг АЛЬФА-БАНКа до уровня ruAA+ и установил стабильный прогноз. Ранее у банка действовал рейтинг на уровне ruAA со стабильным прогнозом.

Повышение уровня рейтинга обусловлено увеличением буфера капитала, улучшением диверсификации бизнеса как по направлениям деятельности, так и по объектам крупного кредитного риска, а также поддержанием адекватного качества кредитного портфеля на фоне активного роста бизнеса

Также агентство приняло во внимание высокую способность банка по абсорбированию потенциального негативного влияния неблагоприятной рыночной конъюнктуры на фоне пандемии коронавируса без значимого ухудшения текущих финансовых метрик как за счет адекватной способности банка к генерации капитала, так и возможности привлечения капитала на облигационном рынке

Рейтинг банка обусловлен сильными рыночными позициями и запасом ликвидности при адекватных оценках достаточности капитала и качества активов, а также высокой оценкой качества корпоративного управления. Сильное положительное влияние на уровень рейтинга оказывает высокая вероятность финансовой и административной поддержки банка со стороны федеральных органов власти в связи с его статусом системно значимой кредитной организации.

АО «АЛЬФА-БАНК» – крупнейший российский универсальный частный банк, специализирующийся на обслуживании частных и корпоративных клиентов. На 01.04.2020 банк занимает 4-е место по величине активов и капитала в рэнкингах «Эксперт РА». Широкая география деятельности банка включает 7 филиалов и более 700 структурных подразделений, расположенных на территории России. Банк входит в группу ABH Financial Limited. Крупнейшими конечными бенефициарами, владеющими более 20% капитала банка, являются М.М. Фридман и Г.Б. Хан.

Топ-список самых надежных банков России на 2019 год

Только недавно начавшийся 2019 года ознаменовался потерей (ликвидацией) сразу двух банковских организаций. Центробанк отобрал лицензии сразу у пяти банковских организаций. Но пока одни финансовые структуры исчезают, другие прочно удерживаются на плаву и активно развиваются.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Под критерием банковской надежности аналитики подразумевают наличие способности у конкретного банка строго выполнять взятые на себя обязательства перед клиентами, а также сберегать и приумножать вверенные им денежные средства вкладчиков.

Чтобы узнать место Альфа-Банка в рейтинге надежности, стоит рассмотреть свежие данные от Центробанка. ЦБ РФ публикует их в свободном доступе, постоянно обновляя списки. При присвоении рейтинга по надежности учитываются такие показатели финансовой организации, как:

- Динамика роста активов.

- Уровень ликвидности.

- Рентабельность.

- Зависимость от вложенных вкладчиками средств, размещенных на счетах.

- Установленные процентные ставки по оформляемым вкладам.

В таблице представлен ТОП-10 самых надежных банковских организаций по данным 2019 года. Этот список состоит из самых стабильных финансовых групп, прошедших долгую проверку временем и обладающих наивысшими показателями по проверке надежности:

|

Позиция рейтинга |

Банковская организация |

Краткая характеристика |

| 1 | Сбербанк | традиционно и уверенно возглавляет список наиболее надежных банков, порядка 50,00% всех депозитных вкладов от россиян размещены именно на счетах данного учреждения, отзыв лицензии у данной организации практически невозможен |

| 2 | ВТБ | после присоединения к ВТБ компании ВТБ24 и осуществление успешной реорганизации, данная финансовая группа получила возможность экономить порядка 18 млрд руб. ежегодно, ВТБ показывает высокие позиции и по рейтингам иных авторитетных источников |

| 3 | Газпромбанк | основной целью создания данной организации явилось необходимость в финансировании и развитии нефтегазовой отрасли РФ, на данный момент Газпромбанк осуществляет все виды финансовых услуг и отличается стабильным ростом своих активов |

| 4 | Национальный Клиринговый Центр | акции данной финансовой организации принадлежат Московской Бирже, НКЦ показывает стабильно растущие показатели прироста активов, хотя кредитных рейтингов данная компания не имеет |

| 5 | Россельхозбанк | главное направление действия этого финансового института является финансирование развивающихся предприятий агропромышленной сферы, этот банк является полностью государственным и лишен каких-либо финансовых проблем |

| 6 | Альфа-Банк | крупнейшая в РФ коммерческая банковская структура на протяжении многих лет получает стабильно высокие оценки по надежности, отличается компания и стабильным приростом по числу активов |

| 7 | Московский Кредитный Банк | данное кредитно-финансовое учреждение предлагает к услугам своих клиентов полный ассортимент банковских продуктов, отличается структура обширной клиентской базой, расширение которой происходит благодаря индивидуальному подходу |

| 8 | Банк ФК-Открытие | не так давно данная организация пережила санацию, что пошло на пользу структура и привело к увеличению активов и повышению показателей по чистой прибыли |

| 9 | Промсвязьбанк | универсальная банковская организация принадлежит государству, ее основной целью является реализация заказов оборонных предприятий и сопровождение крупнейших государственных сделок-контрактов |

| 10 | Национальный банк Траст | сейчас эта банковская структура проходит процесс санации (оздоровления) с помощью главного регулятора – ЦБ РФ, который является владельцем 99,90% акций банка Траст |

Структура и динамика баланса

Объем активов, приносящих доход банка составляет 85.21% в общем объеме активов, а объем процентных обязательств составляет 80.68% в общем объеме пассивов. Объем доходных активов примерно соответствует среднему показателю по крупнейшим российским банкам (87%).

Структура доходных активов на текущий момент и год назад:

| Наименование показателя | 01 Июля 2020 г., тыс.руб | 01 Июля 2021 г., тыс.руб | ||

|---|---|---|---|---|

| Межбанковские кредиты | 266 122 404 | (7.72%) | 457 191 656 | (10.68%) |

| Кредиты юр.лицам | 1 802 504 493 | (52.28%) | 2 137 511 691 | (49.92%) |

| Кредиты физ.лицам | 738 551 029 | (21.42%) | 1 092 732 368 | (25.52%) |

| Векселя | 1 000 | (0.00%) | 1 000 | (0.00%) |

| Вложения в операции лизинга и приобретенные прав требования | 135 997 621 | (3.94%) | -2 772 | (-0.00%) |

| Вложения в ценные бумаги | 446 526 495 | (12.95%) | 526 082 199 | (12.29%) |

| Прочие доходные ссуды | 11 629 360 | (0.34%) | 16 704 853 | (0.39%) |

| Доходные активы | 3 448 101 464 | (100.00%) | 4 281 951 459 | (100.00%) |

Видим, что незначительно изменились суммы Кредиты юр.лицам, Векселя, Вложения в ценные бумаги, увеличились суммы Кредиты физ.лицам, сильно увеличились суммы Межбанковские кредиты, сильно уменьшились суммы Вложения в операции лизинга и приобретенные прав требования, а общая сумма доходных активов увеличилась на 24.2% c 3448.10 до 4281.95 млрд.руб.

Аналитика по степени обеспеченности выданных кредитов, а также их структуре:

| Наименование показателя | 01 Июля 2020 г., тыс.руб | 01 Июля 2021 г., тыс.руб | ||

|---|---|---|---|---|

| Ценные бумаги, принятые в обеспечение по выданным кредитам | 214 379 081 | (7.27%) | 372 261 268 | (10.03%) |

| Имущество, принятое в обеспечение | 1 113 781 639 | (37.79%) | 1 568 540 191 | (42.25%) |

| Драгоценные металлы, принятые в обеспечение | (0.00%) | (0.00%) | ||

| Полученные гарантии и поручительства | 6 320 156 549 | (214.46%) | 7 644 300 021 | (205.92%) |

| Сумма кредитного портфеля | 2 946 968 988 | (100.00%) | 3 712 327 749 | (100.00%) |

| — в т.ч. кредиты юр.лицам | 1 612 628 450 | (54.72%) | 1 952 453 520 | (52.59%) |

| — в т.ч. кредиты физ. лицам | 738 551 029 | (25.06%) | 1 093 776 556 | (29.46%) |

| — в т.ч. кредиты банкам | 266 122 404 | (9.03%) | 427 191 656 | (11.51%) |

Анализ таблицы позволяет предположить, что банк делает упор на диверсифицированное кредитование, формой обеспечения которого являются гарантии и поручительства. Общий уровень обеспеченности кредитов достаточно высок и возможный невозврат кредитов, вероятно, будет возмещен объемом обеспечения.

Краткая структура процентных обязательств (т.е. за которые банк обычно платит проценты клиенту):

| Наименование показателя | 01 Июля 2020 г., тыс.руб | 01 Июля 2021 г., тыс.руб | ||

|---|---|---|---|---|

| Средства банков (МБК и корсчетов) | 142 445 302 | (4.46%) | 197 026 909 | (4.86%) |

| Средства юр. лиц | 1 556 650 112 | (48.77%) | 1 965 878 764 | (48.49%) |

| — в т.ч. текущих средств юр. лиц | 863 169 925 | (27.05%) | 1 209 679 154 | (29.84%) |

| Вклады физ. лиц | 1 227 239 700 | (38.45%) | 1 490 854 699 | (36.77%) |

| Прочие процентные обязательств | 265 231 554 | (8.31%) | 400 449 346 | (9.88%) |

| — в т.ч. кредиты от Банка России | 13 637 372 | (0.43%) | 9 647 843 | (0.24%) |

| Процентные обязательства | 3 191 566 668 | (100.00%) | 4 054 209 718 | (100.00%) |

Видим, что увеличились суммы Средства банков (МБК и корсчетов), Средства юр. лиц, Вклады физ. лиц, а общая сумма процентных обязательств увеличилась на 27.0% c 3191.57 до 4054.21 млрд.руб.

Подробнее структуру активов и пассивов банка АО «АЛЬФА-БАНК» можно рассмотреть здесь.

SWIFT перевод через Альфа-Банк

- Банковские реквизиты.

- Уникальный код банка (его получают вместе с основным пакетом).

- Необходимость указывать отдельный код банковского филиала, где открыт расчётный счёт получателя.

В бланк на перечисление отправитель обязательно вписывает S.W.I.F.T bic Альфа-Банка, назначение платежа, свои ФИО на английском языке и полный адрес получателя средств. После того как оператор примет его, он введёт указанную информацию в электронную заявку и выдаст квитанцию. Последнюю надо проверить на корректность ввода данных. Иначе деньги никуда не уйдут, а зависнут на корреспондентском счёте банка.

Как делать переводы через Свифт в Альфа-Банке

Альфа-Банк проводит операции через СВИФТ для клиентов, имеющих открытые счета в банке. При этом можно воспользоваться личным кабинетом и совершить перевод онлайн. Для этого необходимо иметь информацию о реквизитах получателя и СВИФТ-коде его банка.

Стандартная процедура в отделении Альфа-Банка выглядит следующим образом:

- Предъявить специалисту бланк операции, где указать:

- имя и адрес отправителя;

- ФИО гражданина или наименование организации получателя;

- адрес регистрации получателя денег;

- наименование банка, его адрес и свифт-код;

- номер счета и назначение платежа;

- счет списания и сумму перевода.

- Получить квитанцию о совершенном переводе и проверить данные.

Система переводов СВИФТ на практике доказала свою эффективность и получила признание у клиентов разных стран. Это хорошая альтернатива другим платежным системам, и сегодня ею активно пользуются жители РФ, преимущественно для отправки денег получателям за рубеж. Клиенты Альфа-Банка имеют возможность отправки платежей через интернет-сервис или любое отделение банка, по доступным тарифам.

О деятельности Альфа-Банка с 2010 года по настоящее время

Деятельность финансового учреждения с 2010 г. обусловлена внедрением новых цифровых технологий во все банковские процессы: начиная от высокотехнологичной клиентской поддержки, заканчивая крупными сделками с компаниями, продвигающими web-, IT-, крипто- и другие технологии. С каждым годом растут доходность организации и клиентская база, открываются новые офисы и филиалы, расширяется «Альфа-Директ» — инвестиционный брокер.

Корпорация непрерывно развивается во всех направлениях своей деятельности. Об этом свидетельствует большое количество наград. Так, в 2018 г. банку присвоен статус «Серебряный работодатель», а уже в 2020 г. он получил еще 3 награды FinAwards — за карты Standard, Classic и VIP и самую лучшую рекламную кампанию.

Головной офис Альфа-Банка располагается в Москве.

Головной офис Альфа-Банка располагается в Москве.

Раскрытие в регулятивных целях

Кредитный рейтинг АО «АЛЬФА-БАНК» был впервые опубликован 29.08.2017. Предыдущий рейтинговый пресс-релиз по данному объекту рейтинга был опубликован 18.06.2019.

Кредитный рейтинг присвоен по российской национальной шкале и является долгосрочным. Пересмотр кредитного рейтинга и прогноза по нему ожидается не позднее года с даты выпуска настоящего пресс-релиза.

При присвоении кредитного рейтинга применялась методология присвоения рейтингов кредитоспособности банкам https://raexpert.ru/ratings/methods/current (вступила в силу 03.09.2019).

Присвоенный рейтинг и прогноз по нему отражают всю существенную информацию в отношении объекта рейтинга, имеющуюся у АО «Эксперт РА», достоверность и качество которой, по мнению АО «Эксперт РА», являются надлежащими. Ключевыми источниками информации, использованными в рамках рейтингового анализа, являлись данные Банка России, АО «АЛЬФА-БАНК», а также данные АО «Эксперт РА». Информация, используемая АО «Эксперт РА» в рамках рейтингового анализа, являлась достаточной для применения методологии.

Кредитный рейтинг был присвоен в рамках заключенного договора, АО «АЛЬФА-БАНК» принимало участие в присвоении рейтинга

Число участников рейтингового комитета было достаточным для обеспечения кворума. Ведущий рейтинговый аналитик представил членам рейтингового комитета факторы, влияющие на рейтинг, члены комитета выразили свои мнения и предложения. Председатель рейтингового комитета предоставил возможность каждому члену рейтингового комитета высказать свое мнение до начала процедуры голосования.

АО «Эксперт РА» в течение последних 12 месяцев не оказывало АО «АЛЬФА-БАНК» дополнительных услуг.