Кредитная карта втб

Содержание:

Установленные тарифы на обслуживание мультикарты

Мультикарта может быть оформлена российскими гражданами возрастной категории 21–70 лет, имеющими доход от 15000 рублей. За использование любого вида карточного продукта производится ежемесячное списание в размере 249 рублей. Средства взимаются даже в случае, если по карте не было движения. Однако при фиксировании денежного оборота в определенной сумме, обслуживание продукта бесплатно.

Комиссия за проведенные транзакции не взимается с пенсионеров и с физических лиц, которые тратят с карты более 5000 рублей. За перевод средств на счет других кредитно-финансовых организаций придется оплатить комиссию в размере до 1,25% от суммы операции.

По дебетовому пластику

С дебетовой карты в сутки можно обналичить до 350000 рублей, а в месяц – до 2000000 рублей. При реализации процедуры через кассу владельцу карточки придется оплатить комиссию 1% от всей суммы, однако не более 100000 рублей. На остаток собственных средств на счету на конец месяца, насчитываются проценты в размере 1–6%. Их величина определяется в зависимости от величины расходов по карте.

По кредиткам

Кредитная мультикарта ВТБ 24 обслуживается на общих основаниях, актуальных для программы. Однако существует и ряд особенностей, характерных только для этого банковского продукта.

При запросе баланса в банкоматах, не принадлежащих ВТБ, списывается 15 рублей. Тарифы за срочное оформление карты соответствуют 50 рублям. Ее повторный выпуск бесплатный. За снятие кредитных средств удерживается комиссия в 5,5 процентов, но не меньше 300 рублей.

При проведении операции в первую неделю после выпуска карты, со счета не будет произведено удержание. Однако за одну транзакцию при этом не может быть снято больше 100000 рублей. Обналичивание собственных средств в банкоматах другого банка обойдется человеку в 1% от суммы снятия.

Процентная ставка по кредиту составляет 26% в год. Наименьшая сумма ежемесячного платежа рассчитывается как 3% от размера долга.

По зарплатным картам

Держатели зарплатных карт получают возможность снятия денег без процентов. К карточке не применяется комиссия за начисление заработной платы. Ее владелец может пользоваться всеми привилегиям дебетовых продуктов.

Кредитная карта ВТБ или карта другого банка

Но, основным явным отличием ей от кредитки Тинькофф банка (120 дней) является требование банка по подтверждению кредитной способностью заёмщика, а именно подтверждением доходов справкой.

Лучшие предложения по кредитным картам банков с льготным периодом (0%) на сегодня

| Кредитные карты — наименование банка | Процентная ставка | Сумма | Кешбэк | Беспроцентный период (льготный период) | Обслуживание карты |

| ВТБ | от 14.9% | до 1 млн. ₽ | 3-15% | 110 дней | 0 ₽ |

| Банк Открытие | от 13,9% | до 500 т. ₽ | включён в условия обслуживания | 120 дней | 0% при выполнении условий (100 ₽ в месяц при покупках менее 5000 р. мес.) |

| МТС Деньги Weekend | от 19,9% | до 400 т. ₽ | 1 — 9% | 51 день | первый год бесплатно, со второго 1200 р. в год |

| Восточный Банк | от 18% | до 500 т. ₽ | до 15% | 90 дней | 0 ₽ |

| Райффайзен Банк | от 19% | до 600 т. ₽ | включён в условия обслуживания | 110 дней | 0 ₽ |

| Ренессанс Кредит | от 23,9% | до 600 т. ₽ | 3% | 55 дней | 0 ₽ первый год, со второго 0% при выполнении условий покупок в мес. на сумму от 10 000 ₽, в иных случаях 99 ₽ в мес. |

| Тинькофф Банк | от 12 % | до 700 т. ₽ | 3 — 30% | 55 дней | 590 ₽ в год |

| МТС CashBack | 11,99% | до 500 т. ₽ | 1-25% | 111 дней | 0 ₽ |

| Сбербанк | от 23,9% | до 600 т. ₽ | до 30% | 50 дней | 0 ₽ |

Тинькофф Платинум

| Условие | Кредитная карта «Карта Возможностей» ВТБ | Кредитная карта Тинькофф «Платинум» |

| Сумма кредита | до 1 млн. ₽ | до 300 тыс. ₽ |

| Период льготного кредитования | 110 дней | 55 дней (120 дней, при переводе кредита с другого банка) |

| Годовая процентная ставка в период льготного кредитования | 0% | 0% |

| Годовая ставка вне льготного периода | 14,9% — 34,9% | 12 — 29,9% (30%—49,9% на снятие наличных и операций приравненных к снятию) |

| Минимальная сумма выплат по кредиту (погашение основного долга) | 3% | 6% — 8% |

| Комиссионный сбор за переводы на карты банка (владельца кредитки) | 5,5% | на карты с тарифом ТПС 8.0 (рубли рф) — 0%, на кредитки 2,9%+290 руб |

| комиссия за переводы на карты иных банков | 5,5 (мин. 300) | 2,9%+290 руб |

| пеня за несвоевременную выплату задолженности | 0,1 от суммы задолженности в день | 19% (на весь кредит в течение расчетного периода, следующего после невыплаты ежемесячного платежа) |

странице

Условия, при которых банк начисляет проценты в льготный период

- если, во время льготного периода были просрочки по платежу;

- к концу льготного периода не возвращён долг.

Преимущества кредитной карты ВТБ 110 дней — бонусная и накопительная программа

«Карта Возможностей»кэшбэка

- «Коллекция» — до 4% (бонусы за любые покупки);

- «Cash back и Рестораны» — до 4,0%;

- «Заёмщик» — до 10,0%;

- «Cash back и авто» — до 4,0%;

- «Путешествия» — до 3,0%.

«Сбережения»картам рассрочки

Как пополнить?

Бесплатно мастер-счёт можно пополнить несколькими способами:

- в банкоматах с функцией приёма наличных и терминалах банков группы ВТБ (например, в Почта Банке или в Банке Москвы);

- с помощью перевода с карты на карту (Card2Card) c карточки стороннего банка Visa, MasterCard или отечественной платёжной системы МИР. Такая услуга называется стягиванием и доступна без комиссии в интернет-банке ВТБ Онлайн. Кстати, мультикарта позволяет стягивать деньги с себя без комиссии – этим, к примеру, можно воспользоваться при пополнении другой карты.

- в кассах банка, но здесь надо быть аккуратнее – при определённых суммах зачисления (от 100 до 30 000 руб.) банк удерживает комиссию (500 рублей);

- межбанковским переводом – только не через отделение банка, а с карточек, позволяющих делать межбанк бесплатно (подробнее о бесплатных межбанковских переводах), с таких же, к примеру, как и дебетовая мультикарточка.

Условия пользования

Расчет кредитного лимита

Величина кредитного лимита рассчитывается банком в индивидуальном порядке. Но заемщик может повлиять на решение банка.

Если вы рассчитываете на лимит в размере до 100 тыс. рублей, то вам достаточно предоставить в банк паспорт гражданина РФ и один документ на выбор (загранпаспорт или свидетельство о регистрации автомобиля).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Если вы хотите оформить сумму кредитных денег более 100 тыс. рублей, то обязаны подтвердить свой доход одним из следующих способов:

- справка по форме банка или 2-НДФЛ,

- выписка с личного банковского счета,

- справка с места работы.

Условия бесплатного обслуживания

Заявленная комиссия в 0 руб. за пользование карточкой доступна, только если будет соблюдено одно из условий:

- Сумма оплаты покупок по карте в месяц превышает 15 тыс. рублей.

- Минимальный остаток на счете – 15 тыс. рублей.

- Регулярное поступление пенсии.

- Поступления зарплаты или других выплат от юридического лица не менее 15 тыс. рублей в месяц.

Если не соблюдается ни одно из условий, то обслуживание за месяц составит 249 руб.

Беспроцентный период

Со льготным периодом, в течение которого вы можете пользоваться кредитными ресурсами и не платить за это банку, тоже не все просто. Он составляет 50 дней. При этом является нечестным. Что такое честный и нечестный льготный период, я писала в статье о грамотном пользовании кредиткой.

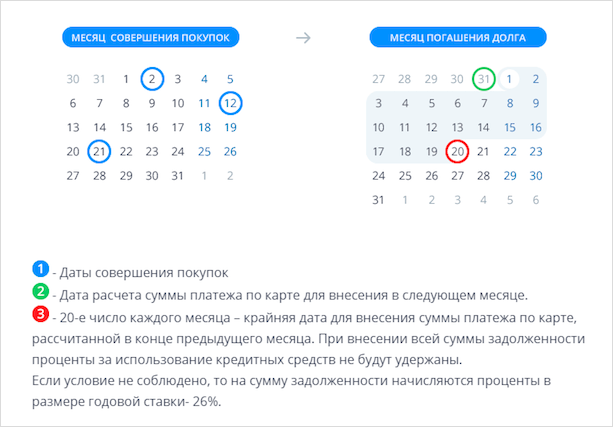

Банк требует полного погашения кредита до 20 числа следующего месяца. Если вы вносите только минимальный платеж, то вам не возобновляется беспроцентный период, и начинают начисляться проценты на сумму долга. Вот как это выглядит.

Отзыв о Мультикарте – стоит ли оформлять?

Реальные отзывы владельцев в 2020 году найти несложно. Многие клиенты довольны продуктом, но отмечают, что за последнее время условия по нему стали менее привлекательными особенно для тех, кто тратит по карточке немного. Информации о проблемах с обслуживанием также практически не встречается, а негативные отзывы обычно связаны с тем, что клиент не изучил внимательно условия по продукту или ориентируется на старые данные.

Стоит ли оформлять Мультикарту банка ВТБ? Этот вопрос требует индивидуального анализа. Если траты превышают 75000 рублей за месяц, то ее можно рассмотреть. А в остальных случаях можно найти более выгодный вариант без лишних подвохов в условиях.

Мультикарта ВТБ – продукт для тех, кто хочет настроить карточку под себя. В рамках пакета представлен широкий ассортимент кредитного и дебетового пластика с возможностью выбора условий по программе лояльности. Но действительно интересна Мультикарта только для клиентов, которые тратят с помощью карточек от 75000 рублей за месяц.

FAQ по Мультикарте от ВТБ-24

На различных форумах у владельцев пластика множество вопросов относительно ее использования. Основные из них мы собрали здесь и постарались максимально подробно на них ответить.

В рамках пакета Мультикарта можно оформить до 5 кредитных и 5 дебетовых карт. Если я, например, оформлю дополнительную карту для жены и старшего сына, они тоже будут бесплатными автоматически, если я выполняю условия для бесплатного обслуживания по своей карте? Или им нужно отдельно тоже выполнять условия для бесплатного обслуживания?

Ответ: Согласно условиям ВТБ-24 все дополнительные карты в рамках пакета услуг Мультикарта имеют аналогичную стоимость обслуживания, как и основная карточка. Если вы выполняете все условия для бесплатного обслуживания, значит, дополнительные карты будут использоваться бесплатно.

Я заказал карту в начале августа, а получил ее лишь 25 августа. Почему повышенный процент на остаток 10% годовых был начислен только с 25 по 31 августа, ведь в правилах написано, что он действует 1 месяц?

Ответ: Дело в том, что дополнительные опции действуют конкретно в месяц подключения. Например, если вы подключили опцию 5 августа, то действовать она будет не с 5 августа по 5 сентября, а с 5 августа по 31 августа. Именно поэтому лучше всего заказывать карту ориентировочно в середине месяца, чтобы она успела прийти к началу следующего месяца, а активировать ее нужно в первых числах. Тогда весь месяц вы сможете пользоваться повышенным начислением процентов на остаток.

Могу я получить Мультикарту с негативной кредитной историей?

Ответ: Скорее всего нет. ВТБ-24 очень щепетилен в выборе потенциальных заемщиков и не готов выдавать кредитные карты клиентам с низким кредитным рейтингом. Попробуйте обратиться в дочернюю структуру ВТБ-24 — Почта Банк. Здесь более лояльные условия обслуживания клиентов, поэтому вполне возможно, что кредитную карту этот банк одобрит.

Моя зарплата 20-25 тыс. руб., какой лимит по карте я получу?

Ответ: К сожалению, никакой. ВТБ-24 готов выдать Мультикарту лишь тем заемщикам, чей доход после налогообложения превышает 30 тыс. рублей.

Я являюсь зарплатным клиентом ВТБ-24, мне нужно нести справку о зарплате для получения мультикарты?

Ответ: Нет. Зарплатные клиенты банка должны предоставить лишь паспорт и выписку по зарплатному счету, которую можно получить на месте в офисе. Зарплатному клиенту карту выдадут с бесплатным годовым обслуживанием в любом из случаев.

Учитываются ли платежи ЖКХ в те 15 тыс. для бесплатного использования карты?

Ответ: Если вы будете оплачивать эти услуги в ВТБ-Онлайн, то нет. Они не будут учитываться. Если же вы будете оплачивать коммунальные услуги на официальных сайтах с помощью онлайн оплаты картой, то такие транзакции засчитаются в указанные 15 тыс. для бесплатного облуживания карты.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

Бонусы по мультикарте ВТБ 24

Банк предлагает сейчас сразу семь различных программ лояльности. Владельцы кредитки имеют возможность выбрать наиболее подходящий для себя бонус, который можно менять каждый месяц. Программы следующие:

- «Авто» (кэшбэк до 10% за любые покупки именно этой категории);

- «Рестораны» (кэшбэк до 10%);

- Cash Back (кэшбэк на все покупки, но в размере до 2%);

- «Коллекция» (всевозможные бонусы за любые покупки – до 15%);

- «Путешествия» (мили за любые покупки);

- «Сбережения» (7,5% в первый месяц по накопительному счету);

- «Заемщик» (выгодно платить в ВТБ кредит с мультикартой, так как при выборе этой опции происходит снижение процентной ставки и ежемесячного платежа по кредиту в размере до 3%).

Также рекомендуется узнать про компании и организации, которые являются партнерами банка ВТБ 24. Например, сейчас наиболее востребованы программы лояльности от компаний «РЖД» и «Трансаэро». С их помощью можно обменять скопленные бонусы на авиабилеты или билеты на поезд.

ВТБ Мультикарта, условия бесплатности

Бесплатное банковское обслуживание карточек этого пакета проводится при соблюдении одного из трех условий:

— на счетах всех банковский карточек пакета находится не меньше 15 тыс. руб.;

— оплата товаров, услуг по всем картам пакета свыше 15 тыс. руб./мес.;

— на дебетовую карточку поступает больше 15 тыс. руб./мес. от ИП, либо юрлица, но не от физического лица.

Если эти условия не соблюдаются, то плата за обслуживание Мультикарты составит 249 руб./мес.

Согласно пакету, допускается бесплатный выпуск пяти кредитных Мультикарты пяти дебетовых Мультикарт, обслуживаемых на безоплатной основе. Если Мультикарты заказываются и оформляются через интернет, то можно самому выбрать МИР, VISA, MasterCard. При заказе карты в отделении обычно проводится оформление платежных систем, находящиеся у банка на текущий момент в числе приоритетных.

Мультикарта ВТБ 24: плюсы и минусы

Основными преимуществами карточного продукта являются:

- беспроцентное пользование банковскими деньгами;

- возврат части суммы;

- бесконтактные покупки;

- выгодные опции;

- чтобы увеличить кредитный лимит, можно не заказывать продукт более привилегированного статуса;

- льготный период составляет 50 день;

- множество банкоматов по всей территории России;

- понятный мобильный банкинг.

Но имеются и недостатки этой карты:

- если расходы недостаточные, взимается большая плата;

- подключение только одной опции;

- чтобы получить большие бонусы, месячная трата должна составлять порядка 75 тысяч в месяц.

Но карта все равно заметно выделяется среди подобных предложений других банков.

Мультикарта ВТБ – что это такое?

Мультикарта – это прежде всего пакет услуг (далее – ПУ), в рамках которого банк вам открывает несколько счетов в различной валюте (рубли, доллары, евро), по терминологии банка – это мастер-счета. К ним «привязываются» дебетовые основные карты (вы можете открыть одну основную рублёвую или сразу 3 основных карты с рублёвым, долларовым и евро-счётом) и дополнительные карты (всего можно открыть до 4 доп.карт к каждому мастер-счету).

Также вы можете открыть кредитную карточку основную и 4 дополнительных, и, наконец, вам при первом визите в офис выдадут моментальную неименную карточку (пока не будут готовы именные).

Если говорить проще, то в рамках ПУ до 5 дебетовых и до 5 кредитных карт вы можете оформить бесплатно, а начиная с 6-ой и последующие – оформление 500 рублей.

Мультикарта ВТБ может быть дебетовой, кредитной, зарплатной и пенсионной.

Единый тариф применяется ко всем карточкам, открытым в рамках этого пакета услуг.

Плюсы и минусы Мультикарты

В целом, новая карта ВТБ, как кредитная, так и дебетовая, получилась вполне удобной для активного использования. В этом ей помогают такие преимущества:

- Для оформления кредитной карты не нужно много документов. Подтвердить доходы можно справкой по форме банка

- Карта от ВТБ предлагает разнообразные бонусы за покупки и очень высокие проценты на остаток. Не так много карт других банков могут предложить кэшбэк до 10% и проценты до 8,5% и более. Кэшбэк, баллы и проценты стабильно начисляются каждый месяц в дату открытия карты

- Бонусы и мили, накопленные Мультикартой, не сгорают при переключении программы. Они сгорят, только если долго не использовать их

- У карты работает бесконтактная оплата, ее распознают системы оплаты с помощью смартфона

- На дебетовую Мультикарту можно перевести зарплату или пенсию — тогда ее обслуживание станет бесплатным

Важное условие: перевести пенсию можно только на Мультикарту в системе МИР

Минусов у карты я нашел немного, и все они связаны с особенностями бонусных программ:

- Одновременно можно выбрать только один вариант бонусов. Нельзя одновременно включить, например, небольшой кэшбэк на все покупки и повышенный в определенных категориях, или, например, кэшбэк и проценты

- Бонусные баллы для «Коллекции» и «Путешествий» учитываются отдельно. Если человек часто пользуется «Коллекцией», а потом ему понадобилось переключиться на «Путешествия» (или наоборот), то ему придется копить баллы заново

- У карты достаточно дорогое обслуживание — почти 3 000 рублей в год. Комиссия взимается по всем тарифам, в том числе пенсионному. Однако, условия для бесплатного использования довольно простые, и их легко выполнить

- Для того, чтобы получать максимум бонусов при использовании карты, нужно поддерживать высокий оборот по ней — минимум 75 000 рублей в месяц. А для высоких процентов на остаток необходимо пользоваться ей больше года

Что за мультикарта и является ли она мультивалютной

Несмотря на схожесть названий, мультивалютная карта и мультикарта – разные вещи. Первая предполагает привязку к одному пластику сразу нескольких валютных счетов. То есть, владея одной картой, можно рассчитываться и в долларах, и в евро, и в рублях, не боясь при этом потерять на конвертации валют.

В зависимости от банка, валюта оплаты определяется автоматически или настраивается вручную в личном кабинете. Если на активном балансе в момент списания недостаточно средств, деньги заимствуются с другого счета – тогда оплата может произойти по невыгодному курсу.

Мультикарта (МК) – это название пластика, выпускаемого именно банком ВТБ. В других кредитно-финансовых организациях таких продуктов нет. В отличие от мультивалютной, дебетовая карта ВТБ привязывается к одному валютному счету: клиент при оставлении заявки указывает, в какой денежной единице ему нужен пластик. Доступные валюты мультикарты — доллары, евро и российский рубль.

Особенность МК в том, что она совмещает в себе функции нескольких видов карт. Если изучить предложения разных банков, то видно, что каждая организация, пытаясь привлечь клиентов, предлагает не просто платежный продукт, а карту с дополнительными бонусами: кешбэком, начислением процентов на остаток, скидками на услуги и т.д. Согласно условиям по использованию дебетовой мультикарты ВТБ, держатели могут получить сразу несколько полезных функций.

Есть ли у ВТБ мультивалютные карты в принципе

ВТБ 24 одним из первых начал выпускать мультивалютные карты, однако, не так давно банк отказался от их продажи, создав в качестве альтернативы мультикарту. Причины такого решения неизвестны: банк официального ответа не давал. Можно предположить, что прекращение продажи МВК связано с множеством негативных отзывов клиентов, которые жаловались дорогое обслуживание, некорректную работу, потерю средств на конвертации.

Дело в том, что когда клиент вносил на валютный счет соответствующую денежную единицу, деньги автоматически конвертировались в рубли. Когда же пользователь снимал валюту, она опять же конвертировалась.

По сути, банк как бы покупал иностранную единицу у клиента, а потом ему же ее и продавал. Так как курс нестабилен, получалось, что держатель карты терял часть средств, а иногда и оставался должен банку. С новым продуктом от ВТБ таких проблем не возникнет, так как по условиям пользования картой, мультикарта поддерживает только один счет.

Дополнительные бонусы и опции мультикарты

Перед тем как начать пользоваться специальными бонусами мультикарты, необходимо выяснить, что из себя представляют предложенные опции. В 2020 году банк предлагает 7 категорий:

- Авто. Повышенное начисление кешбэка за расчёты на АЗС оплату парковок. Пользователям возвращается от 2 до 11% от потраченных средств.

- Рестораны. Кешбэк от 2 до 11% предусмотрен за оплату счетов в кафе и ресторанах, а также за покупку билетов в кинотеатры и театры.

- Кешбэк. Опция предполагает начисление бонусов за оплату всех товаров и услуг. Размер начислений – от 1 до 2,5%.

- Коллекция. За любые покупки клиент получает бонусы, которые может потратить только на товары программы bonus.vtb.ru. Максимальное начисление – 16% от суммы покупок. 1% равен 1 бонусу.

- Путешествия. Здесь вместо бонусов, держатель пластика получает мили, которыми может оплачивать авиа- и ж/д-билеты, бронирование гостиниц, аренду транспорта и т.д. Все покупки производятся через travel.vtb.ru.

- Сбережения. Опция дает преимущества клиентам, у которых открыт счет в ВТБ банке – текущая годовая ставка вклада будет увеличена на 0,5-1,5%.

- Заемщик. Новая услуга в разделе «Специальные возможности МК». Согласно условиям, опция снижает годовую ставку по кредитам на 1–10%.

Расчёт бонусных начислений напрямую зависит от суммы потраченных средств. Банк разделяет размер денежного оборота на 4 категории:

- до 5 тыс. – начислений не будет;

- от 5 до 15 тыс. — минимальный процент;

- от 15 до 75 тыс. – средний процент;

- свыше 75 тыс. – максимальный процент.

Приблизительно рассчитать свою выгоду можно на сайте ВТБ. Найдите карту, соответствующую вашему типу, выберите «особую категорию», которую вы планируете использовать, укажите сумму своих ежемесячных расходов. Калькулятор покажет, какое вознаграждение вы сможете получить через год (например, https://www.vtb.ru/personal/karty/multikarta-debetovaya/).

Сравнение карты с аналогами

В целом, карта выглядит довольно выгодно, если сравнивать её с конкурентами. Для примера прибегнем к помощи таблицы:

| Карта | «Карта возможностей» ВТБ | 110 дней без процентов Райффайзенбанк | 100 дней без процентов Альфа-Банк | 240 дней без процентов УБРиР |

| Выпуск | ₽0 | ₽0 | ₽0 | ₽0 |

| Обслуживание | ₽0 | ₽0, если сумма расчетных действий по карте превышает ₽8000 в мес. | До ₽457 в мес. | ₽599 в мес. |

| Снятие наличных | До ₽50000 бесплатно, далее 5,5% | 3,9% от суммы + ₽390 | До ₽50000 бесплатно, далее 5,9%, мин. ₽500 | До ₽50000 бесплатно, далее 5,99%, мин. ₽500 |

| Кредитный лимит | ₽1000000 | ₽600000 | ₽1000000 | ₽700000 |

| Процентная ставка | 14,6% — 28,9% | 19% — 29% | 11,99% — 29,9% | 17% — 29% |

| Грейс-период | 110 дней | 110 дней | 100 дней | 240 дней |

| Кэшбэк | Программа лояльности 1,5% за ₽590 | Нет | Нет | 1% на всё, 10% в категориях |

Как закрыть мультикарту ВТБ 24

Закрыть мультикарту ВТБ достаточно просто. Для этого нужно:

- Перевести все средства с карты на другой счет и/или снять наличными.

- Обратиться в любое отделение ВТБ (при себе иметь паспорт и карту).

- Написать заявление на закрытие платежного средства.

- Передать карту менеджеру банка вместе с заявлением.

- Потребовать от менеджера уничтожить карту на глазах клиента и расписку в получении платежного средства.

В случае возникновения каких-то проблем можно будет предоставлять данную расписку. Обычно этого бывает достаточно, даже если факт закрытия по карте не успел пройти по всем базам. Никакой дополнительной оплаты при закрытии карты и ее счета не предусматривается. Разумеется, придется оплатить все долги, которые были у клиента на момент закрытия платежного средства

Важно помнить о том, что самостоятельно уничтожать карту нельзя. Она является собственностью банка и при закрытии счета ее обязательно нужно передавать ответственным сотрудникам

Условия пользования

Мультикарта это пакет услуг банка, удовлетворяющий почти все потребности клиентов. С ее помощью можно: оплачивать покупки в онлайн и оффлайн магазинах, снимать наличные, совершать любые переводы, а так же получать пенсии, стипендии и зарплату.

За использование средств на карте держатели получают вознаграждение от банка. Специалисты ВТБ разработали 7 видов бонусов. По условиям банка к однoй карте можно подключить только один вид зачисления кэшбэка. Вознаграждение начисляется в течение 30 дней после окончания расчетного периода. Менять тип бонусов можно ежемесячно.

Бесплатное обслуживание доступно при соблюдении условий использования карты, но об этом ниже. На снятие наличных банк установил ограничения. Компенсируется неудобство отсутствием комиссионного сбора.

Для получения дебетовой карты ограничений почти нет. Её выдадут любому гражданину РФ старше 18 лет. Для оформления достаточно оставить заявку на сайте или обратиться в любое отделение банка.

К желающим открыть кредитную линию финансовая организация относится строже. Для потенциальных заемщиков банк поднял возрастной порог до 21 года. Кроме того, нужно документальное подтверждение дохода.

Как закрыть мультикарту ВТБ 24?

Если по каким-то причинам было принято решение прекратить сотрудничество с банком и закрыть мультикарту ВТБ 24, необходимо совершить следующие действия:

- Посетить ближайшее отделение банка.

- Написать заявление о том, что необходимо закрыть счет карты. Сотрудники банка рассчитают имеющуюся задолженность по процентам (если она есть).

- Передать кредитку специалистам, чтобы она была уничтожена.

Затем клиенту выдается специальная справка, говорящая о том, что кредитная мультикарта от ВТБ уничтожена и счет закрыт (получить документ можно через 1,5 месяца после сдачи заявления).

Итак, мы сегодня рассказали вам, что такое кредитная мультикарта ВТБ, какие преимущества она несет своим владельцам, как вы можете варьировать программами лояльности по мере изменения определенной необходимости – перелёты, переезды, отпуска, крутые шоппигнги…

Приобретайте новинку от ВТБ, она будет вашим помощником в любой жизненной ситуации!

Оформление Мультикарты от ВТБ

Есть несколько способов оформления «Мультикарты»:

Для получения дебетовой карты в анкете следует указать:

- ФИО;

- дату рождения;

- пол;

- номер мобильного телефона;

- гражданство;

- адрес электронной почты.

Также в конце нужно дать согласие на обработку персональных данных.

После этого заполняются сведения о карте:

- город получения карты;

- платежная система (выбрать из предложенных вариантов);

- валюта начислений (сделать выбор);

- персональные сведения владельца карты.

После нужно будет придумать кодовое слово, необходимое для восстановления карты, если она будет утеряна. Далее нужно кликнуть на окно «Следующий шаг» и окончательно оформить анкету.

По завершении заполнения анкеты следует внимательно проверить ее и отправить. Через 7-10 суток можно забрать готовую карту в зоне выдачи.

Если клиент живет в Москве, пластик ему будет доставлен курьерской службой.

Кредитная «Мультикарта» требует внесения следующих данных:

- ФИО;

- дата рождения;

- пол;

- электронная почта;

- сотовый телефон;

- сумма займа;

- форма трудоустройства;

- название фирмы;

- город и офис, куда клиент придет получать карту;

- ИНН работодателя;

- месячная зарплата.

После проверки внесенных данных нужно нажать на «Следующий шаг». На появившейся странице следует заполнить все поля и перепроверить их.

Через 1-2 дня после отправки анкеты будет прислан ответ по заявке. Когда карта будет готова, он получит сообщение.

Чтобы получить зарплатную карту, заявитель указывает данные о себе:

- ФИО;

- дата рождения;

- пол;

- сотовый телефон;

- гражданство;

- город получения карты;

- выбранная платежная система;

- вид валюты;

- согласие на обработку данных;

- имя, которое будет указано на пластике;

- кодовое слово.

После внесения данных нужно продолжить ссылкой «Следующий шаг». По готовности карты поступит SMS сообщение, примерно через 7-10 дней. После получения карты (нужно при этом иметь при себе документы) и предъявить пластик в бухгалтерии по месту работы.

Как оформить карту?

Заказать карту можно в Сервисе ВТБ Онлайн или на официальном сайте Банка. Алгоритм действий при заказе будет следующим:

- В разделе “Кредитные карты” нужно выбрать “Карту возможностей” (не ошибётесь, на данный момент она там только одна), и нажимаем “Оформить карту”;

- Заполняем открывшуюся форму заявки, указываем желаемую сумму (лимит карты – от 10 000 рублей), фамилию, имя и отчество, паспортные и контактные данные (если у вас имеется подтверждённая запись на портале Госуслуги, то вам будет доступна опция автозаполнения);

- Дождитесь предварительного решения по заявке (посещать Банк не нужно);

- Если заявка одобрена, подождите срок изготовления карты, и отправляйтесь в отделение для получения (там нужно будет подписать документы, обязательно с собой возьмите паспорт);

- Получите пин-код кредитки и активируйте её через банкомат, выполнив по ней любую операцию;

- Карта готова к использованию – можно снимать наличные, оплачивать покупки, делать переводы и др.

Требования к заёмщикам и документы

-

Требования к заёмщикам:

- Гражданство РФ

- Постоянная регистрация в регионе присутствия Банка ВТБ

- Официальный от 15 000 рублей в месяц

-

Необходимые документы:

- Подтверждение дохода на выбор справкой 2-ндфл или справкой по форме Банка

- Если получаете зарплату на карту ВТБ, то подтверждать доход не нужно

- Банк вправе запросить с клиента дополнительные документы

-

Условия для неработающих пенсионеров:

- Паспорт гражданина РФ

- Пенсионное удостоверение

- Документ, подтверждающий размер пенсии

- Если получаете пенсию на карту ВТБ, а так же в рамках персонального предложения, подтверждать доход не нужно

- Банк вправе запросить дополнительные документы

Тарифы кредитной “Карты возможностей”

- Платёжная система: МИР, MasterCard, Visa

- Валюта карты: рубли РФ

- Минимальный лимит: 10 000 рублей

- Максимальный лимит: 1 000 000 рублей

- Ставка по безналичной оплате: от 14,9 % до 28,9 % годовых

- Ставка по снятию наличных: 34,9 % годовых

- Льготный период: 110 дней без процентов (на покупки всегда, на снятие наличных и переводы – 2 месяца после выпуска)

- Минимальный платёж: 3 % от суммы задолженности + проценты (если не укладывайтесь в Льготный период)

- Обслуживание: бесплатно (независимо от суммы покупок)

- Снятие наличных: 0 % – комиссия за снятие наличных в банкоматах Банка ВТБ до 50 000 рублей; при превышении лимита (от 50 000 рублей) – взимается комиссия 5,5 % (но, не менее 300 рублей)

- Опция Кэшбэк: 1,5 % с любых покупок по карте; до 15 % за покупки у партнёров “Мультибонус” (1 бонус = 1 рублю, стоимость опции – 590 рублей в год)

- Запрос баланса карты: в банкоматах группы ВТБ – бесплатно, в банкоматах сторонних банков – 50 рублей

- Размер неустойки: 0,1 % в день от суммы задолженности