Вклады «до востребования» сбербанка: условия и проценты

Содержание:

Плюсы вклада до востребования

Преимущества вклада до востребования, которые сделали его очень популярным у населения:

- Доступность банковского продукта: минимальная сумма рублевого депозита составляет всего 10 рублей. Соответственно, каждый человек может воспользоваться этой услугой без малейшего стеснения себя в собственных средствах. Обслуживание депозита бесплатно. Открыть его очень легко в отделении банка. Бесплатное обслуживание выгодно выделяет его по сравнению с альтернативой — пластиковой картой, за пользование которой снимается банком некоторая сумма.

- Широкие возможности для владельца счета. Можно совершать со средствами депозита любые операции. Можно переводить деньги, получать переводы, пополнять вклад или, наоборот, снимать с него необходимые средства — все это доступно без любых ограничений при единственном условии не снимаемого остатка — все тех же 120 рублей.

- Очень быстрое оформление, на которое уходит не более получаса.

Как оформить депозит?

Рассмотрим наиболее ходовые варианты открытия вкладов и разберёмся, можно ли оформить описываемый продукт традиционными методами:

- личное посещение банковского офиса;

- через Сбербанк Онлайн;

- посредством мобильного приложения.

Первым делом узнаем, какие документы требуется предоставить в СБ.

Оформление в офисе

Если привыкли, что вместо вас процессом оформления карт и счетов занимаются специалисты, обратитесь в ближайший офис Сбербанка. Предъявите паспорт и попросите открыть на ваше имя счёт «До востребования».

Через 5-10 минут вам предложат подписать договор и вручат реквизиты открываемого вклада.

В банкинге «Сбербанк Онлайн»

Если не располагаете большими объёмами времени, значит лучшим вариантом будет удалённый способ регистрации. Увы, пройти регистрацию через Сбербанк-Онлайн не получится. Об этом сказано на официальном сайте финансового учреждения.

Если нет возможности подойти в банк, рассмотрите похожее предложение учреждения — «Сберегательный счёт». Данный продукт доступен для оформления в онлайн режиме. Алгоритм следующий:

- Входите в личный кабинет.

- Кликаете на раздел «Вклады».

- Жмёте на «Открыть новый».

- Выбираете нужный продукт.

- Указываете предпочтительную валюту.

- Вводите цифры из СМС и завершаете операцию.

Описанным способом можно оформить и ряд других депозитов Сбербанка.

В приложении для мобильного

Всё сказанное выше относится и к открытию вклада с помощью мобильного приложения. Описываемый продукт недоступен для оформления через мобильный телефон.

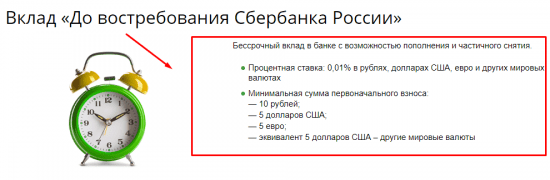

Что такое вклад «До востребования» в Сбербанке

Продукт предназначен для физических лиц. Депозиты можно вносить в рублях, долларах или евро. Вложенные финансы выдаются после запроса клиента. Без требования выдачи хранятся на счетах Сбербанка бесконечно. Управление деньгами осуществляется в офисах или дистанционно, через интернет банкинг и мобильное приложение.

Средства на депозитном счете не заморожены. Владелец может совершать финансовые операции, денежные переводы на другие счета, получать пополнения с банковских карт и реквизитов других лиц.

Продукт отличается от других вкладов:

- невыгодные проценты на инвестицию – 0,01%;

- хранить средства можно в одной из валют или нескольких;

- обналичивание, пополнение в любой момент без штрафов и комиссий;

- по решению клиента счет закрывается, нет ограничений по сроку действия договора.

Хранить сбережения по этой программе Сбера удобно гражданам, которые хотят вложить большую сумму на долгое время, но будут пользоваться этими финансами. Продукт предусматривает минимальные ограничения для вкладчиков.

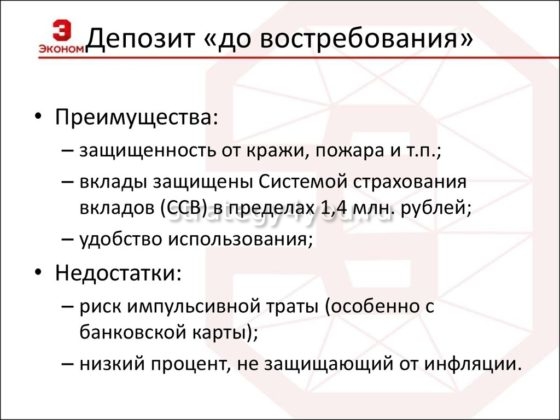

Плюсы и минусы депозита «До востребования»

Несмотря на то, что количество банковских продуктов Сбербанка постоянно увеличивается, на депозиты «До востребования» присутствует стабильный спрос. Подобное положение дел вызвано тем, что рассматриваемая депозитная программа обладает множеством плюсов, среди которых:

- Простота использования.

- Для создания подобного депозита вам потребуется лишь один паспорт.

- Минимальный объем денежных средств, который требуется для создания вклада(всего десять рублей).

- Возможность пополнения депозита и снятия средств в любой кассе рассматриваемой кредитной организации или через банкомат.

- Отсутствие комиссионных за пополнение депозита или снятие средств.

Главный минус рассматриваемой депозитной программы заключается в довольно низкой процентной ставке, из-за которой подобные вклады невозможно рассматривать в качестве источника получения пассивного дохода. Еще одним недостатком рассматриваемой депозитной программы является то, что вы не можете конвертировать денежные средства, находящиеся на счете, в другую валюту. При этом у вас есть возможность оперативно закрыть депозит и открыть вклад в другой валюте по вашему выбору.

Также следует отметить, что сберегательная книжка, которую выдают при открытии подобного счета, в отличие от пластиковой карты, довольно быстро изнашивается, а заменить ее на новую невозможно. Вы сможете получить новую сберегательную книжку лишь в том случае, если закроете текущий вклад и откроете новый. При этом существует возможность заменить выданную сберегательную книжку на специальную банковскую карту.

Несмотря на наличие недостатков у рассматриваемой депозитной программы, они являются довольно незначительными и практически не влияют на уровень ее популярности.

Рекомендуемые вклады других банков

Лицензия №354

Накопительный счет «Управляй процентом» 9,1

- Капитализация

- Пополнение

- Частичное снятие

| Сумма | Срок | Ставка |

|---|

7,5% годовых для новых клиентов в первые два месяца. Пополнение и снятие ваших денежных средств без потери процентов

- Общие условия

- Примеры расчётов

- Ставка: 7,5%

- Сумма: от 1 ₽

- Срок: от 1 дня

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

Лицензия №1978

Вклад «МКБ. Преимущество» 7

| Сумма | Срок | Ставка |

|---|

- Общие условия

- Примеры расчётов

- Ставка: до 8%

- Сумма: от 10 000 до 3 000 000 ₽

- Срок: от 95 до 370 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

Лицензия №1810

Вклад «Пара мандаринов» 8,7

- Пополнение

- Открытие онлайн

| Сумма | Срок | Ставка |

|---|

Оформите вклад до 7,4 % годовых. Получите доход под новый год!

- Общие условия

- Примеры расчётов

- Ставка: до 7,4%

- Сумма: от 5 000 ₽

- Срок: от 120 до 182 дней

- Специальная программа: сезонный

- Капитализация: нет

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: нет

Лицензия №1810

Вклад «Мёд» 7,8

- Капитализация

- Открытие онлайн

| Сумма | Срок | Ставка |

|---|

Выгодный вклад с доходностью до 7,4% годовых.

- Общие условия

- Примеры расчётов

- Ставка: до 7,4%

- Сумма: от 10 000 ₽

- Срок: от 92 до 1 098 дней

- Специальная программа: сезонный

- Капитализация: по выбору клиента

- Выплата процентов: ежемесячно

- Пополнение: нет

- Частичное снятие: нет

Лицензия №2673

СмартВклад — Мультивалютный 9

- Капитализация

- Пополнение

- Частичное снятие

- Автопролонгация

- Открытие онлайн

| Сумма | Срок | Ставка |

|---|

- Общие условия

- Примеры расчётов

- Ставка: до 5,5%

- Сумма: от 50 000 ₽

- Срок: от 3 до 24 месяцев

- Специальная программа: мультивалютный

- Капитализация: по выбору клиента

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

Советы при выборе вклада от экспертов

-

Злободневное

Самый выгодный вклад –

какой он?При поиске наиболее выгодного предложения вкладчик следует двум целям: накопить и сохранить свой капитал. При этом в каждом случае всегда есть перевес в ту или иную сторону. Как выбрать самый выгодный вклад с учётом этого факта?

-

Дельные советы

Сбербанк копилка –

что это такое?В числе множества банковских продуктов Сбербанк предлагает своим клиентам услугу «Копилка». Механизм этого сервиса позволяет копить деньги без лишних временных затрат со стороны клиента. Как работает эта услуга и что нужно знать, чтобы её использовать максимально эффективно?

-

Злободневное

Каждый человек перед оформлением депозита интересуется тем, насколько защищены его сбережение. Точный ответ на этот вопрос может дать система обязательного страхования вкладов населения.

-

Ликбез

Что такое капитализация

вклада в Сбербанке?Вложения с доходом, который сравним с инфляцией или превышает её, пользуются спросом у тех, для кого важна как прибыльность, так и сохранность денег. При этом доход выплачивается в виде процентов. Что ещё нужно знать про капитализацию вкладов в Сбербанке и других банках?

-

Ликбез

Выбирая лучший способ накопления денег, вкладчик представляет возможное будущее капитала. Оценив условия вклада – срок размещения, проценты и другие критерии – вкладчик подбирает самое выгодное решение. Но всегда ли стоит тратить время на анализ предложений по вкладам? Нет, если существует возможность пролонгации уже имеющегося вклада.

-

Подводные камни

Для вычисления доходности вкладов и депозитов в отдельных банках можно использовать онлайн-калькуляторы. Но всегда ли стоит полагаться на этот инструмент и какие есть альтернативные методы расчёта доходности, доступные каждому?

-

Ликбез

Что такое депозитный вклад,

или чем отличается

вклад от депозита?Понятия «вклад» и «депозит» часто воспринимают как одно и то же: размещение денег в кредитном учреждении для их сохранности и получения дохода в виде процентов. Действительно ли между этими двумя понятиями нет никакой разницы?

-

Злободневное

Банковские вклады и депозиты – разумная альтернатива хранению денег «в кубышке», ведь они не только обеспечивают сохранность денег, но и приносят доход. Вот только получится ли при необходимости вернуть деньги в экстренном порядке и как это осуществить?

-

Дельные советы

Вклады предполагают начисление и выплату процентов, что формально можно отнести к доходам физического лица. Если же процентная ставка превышает уровень инфляции, то доход из формального превращается в реальный. Нужно ли в таком случае платить налоги?

-

Подводные камни

Вклад до востребования –

что это такое?В условиях депозитных предложений банков встречается пункт о том, что при досрочном расторжении договора на сумму депозита начисляются проценты по условиям вклада «До востребования». Что означает эта формулировка и как сильно потеряет клиент в деньгах при применении данного условия договора?

- Еще почитать

Условия рассматриваемого депозита

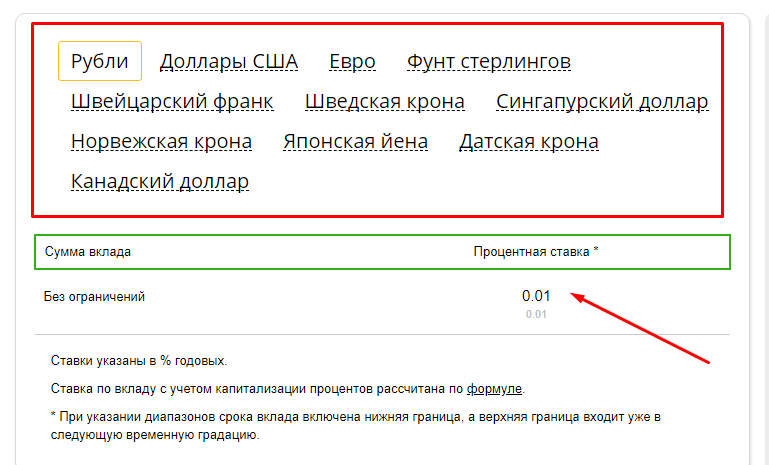

Отдельного упоминания заслуживает тот факт, что рассматриваемая депозитная программа не может похвастаться большой процентной ставкой, но, несмотря на это, она пользуется огромной популярностью среди наших соотечественников. Основной причиной популярности рассматриваемого депозита является то, что у вас есть возможность открыть счет практически в любой мировой валюте, и практически в любое время осуществлять частичное снятие средств.

Согласно правилам рассматриваемой депозитной программы, независимо от того, в какой именно валюте вы примете решение открыть счет, размер процентной ставки будет составлять 0,01%. Из-за довольно низкого размера процентной ставки, наши соотечественники предпочитают использовать рассматриваемую депозитную программу для временного хранения средств. Обычно они создают подобные счета перед переводом денег на расчетный счет или перед открытием собственной виртуальной карты.

Если вы планируете открыть подобный депозит, то вам следует помнить, что начисление процентов в рамках рассматриваемой депозитной программы осуществляется каждый квартал. Также отдельного упоминания заслуживает тот факт, что минимально возможный размер вклада(десять рублей или пять долларов) играет роль неснижаемого остатка. Таким образом, эти денежные средства вы сможете получить назад лишь после того, как закроете депозит.

Благодаря тому, что рассматриваемые вклады являются бессрочными, вам не потребуется тратить собственное время и силы для периодического продления срока депозита. При возникновении необходимости обладатели подобных депозитов могут доверить третьим лицам управление их вкладом. Чтобы кто-то из ваших близких мог снимать деньги с депозита без вашего участия, вам необходимо принести в банк доверенность на конкретное лицо, которому вы решили доверить право управления вкладом.

Преимущества и недостатки вклада

Вклад «До востребования» пользуется большой популярностью даже несмотря на большое количество новых банковских продуктов. Основной причиной такой востребованности является простота обслуживания и хранения. Из-за низкого процента вклад можно отнести к недорогому, что является очень важным для крупнейшей банковской организации Российской Федерации.

Для частных клиентов также существуют преимущества. Например, открыть такой вклад может любой человек, при этом нужно минимум документов (паспорт). Маленькая сумма первоначального клада делает его более доступным для разных слоев населения. Более того, открыть вклад «До востребования» можно в любом отделении банка, независимо от места прописки или проживания.

Пополнение и снятие средств доступно в банкоматах и отделениях Сбербанка. В отличие от некоторых депозитных счетов, условиями которых предусмотрена выдача процентов только в определенный временной период, вклад «До востребования» дает возможность воспользоваться средствами в любой момент. Снять со счета можно все средства (за исключением «несгораемых» 10 рублей).

Вклад «До востребования» дает возможность совершать такие операции: принимать переводы и платежи, переводить средства на другой счет, оплачивать услуги и товары. А пополнять вклад возможно на любую сумму.

Несмотря на низкую прибыльность вклада, его обслуживание осуществляется абсолютно бесплатно. Именно отсутствие комиссий привлекает частных лиц открывать такой вклад.

К недостатку вклада можно отнести невозможность конвертировать средства в другую валюту. Но в случае необходимости можно завести валютный вклад и перевести на него свои сбережения. Низкая ставка процента по вкладу также относится к недостатку вклада.

Сберегательная книжка довольно быстро приходит в негодность, а замена доступна только после окончания ее действия. При желании можно заменить сберкнижку на пластиковую карту, однако выпуск второй осуществляется платно.

Преимущества

«Вложения до востребования» получили большую популярность благодаря следующим преимуществам:

- безопасность хранения денежных средств. Сбербанк обладает достаточным уровнем безопасности для сохранения денежных средств в целости и сохранности;

- простота заключения договора. Чтобы заключить с банком соглашение, не нужно иметь безупречную кредитную историю или обладать большим ежемесячным доходом. Клиентом может стать практически каждый гражданин России, предоставив минимальный пакет документов;

- удобное управление денежными потоками на счет и с него. Вкладчик сможет осуществлять переводы и другие операции, а также в любое время пополнять или снимать деньги;

- возможность осуществлять вклад в валюте. Вкладчики Сбербанка смогут делать «вклад до востребования» как минимум в 11 разных иностранных валютах;

- минимальный вклад в рублях от 10 рублей. Если речь идет об открытии счета в иностранной валюте, достаточно 5 долларов или евро.

Преимущества и недостатки вклада

Вклад «До востребования» пользуется большой популярностью даже несмотря на большое количество новых банковских продуктов. Основной причиной такой востребованности является простота обслуживания и хранения. Из-за низкого процента вклад можно отнести к недорогому, что является очень важным для крупнейшей банковской организации Российской Федерации.

Для частных клиентов также существуют преимущества. Например, открыть такой вклад может любой человек, при этом нужно минимум документов (паспорт). Маленькая сумма первоначального клада делает его более доступным для разных слоев населения. Более того, открыть вклад «До востребования» можно в любом отделении банка, независимо от места прописки или проживания.

Пополнение и снятие средств доступно в банкоматах и отделениях Сбербанка. В отличие от некоторых депозитных счетов, условиями которых предусмотрена выдача процентов только в определенный временной период, вклад «До востребования» дает возможность воспользоваться средствами в любой момент. Снять со счета можно все средства (за исключением «несгораемых» 10 рублей).

Вклад «До востребования» дает возможность совершать такие операции: принимать переводы и платежи, переводить средства на другой счет, оплачивать услуги и товары. А пополнять вклад возможно на любую сумму.

Несмотря на низкую прибыльность вклада, его обслуживание осуществляется абсолютно бесплатно. Именно отсутствие комиссий привлекает частных лиц открывать такой вклад.

К недостатку вклада можно отнести невозможность конвертировать средства в другую валюту. Но в случае необходимости можно завести валютный вклад и перевести на него свои сбережения. Низкая ставка процента по вкладу также относится к недостатку вклада.

Сберегательная книжка довольно быстро приходит в негодность, а замена доступна только после окончания ее действия. При желании можно заменить сберкнижку на пластиковую карту, однако выпуск второй осуществляется платно.

Как переводить суммы на вклад «До востребования»?

При открытии описываемого вклада в Сбербанке пользователи преследуют различные цели:

- приём компенсаций, алиментов и аналогичных выплат;

- для переводов от государственных служб – ФНС, пенсионного фонда и т. п.;

- получение денег от клиентов за выполненную согласно договору работу;

- получения подарков от родных и близких;

- перечисления пособий, стипендий, зарплат и других выплат.

Перечисления в рублях

Чтобы отправитель смог правильно оформить транзакцию, ему нужно предоставить такие данные:

- БИК и ИНН Сбера;

- корреспондентский счёт – каждое отделение имеет собственный;

- данные паспорта держателя счёта;

- номер р/с;

- код отделения Сбербанка.

Валютные транзакции

Чтобы вам прислали перевод в иностранной валюте, у отправителя должна быть следующая информация:

- название финучрежения на английском языке;

- SWIFT-код конкретного офиса;

- номер л/с;

- ФИО адресат

Где найти реквизиты вклада?

Узнать реквизиты для передачи отправителям можно:

- в контракте, заключённом с банком;

- в приложении для мобильного телефона;

- в интернет-банкинге «Сбербанк Онлайн»;

- в отделении финансового учреждения у его сотрудников.

В последнем случае нужно предъявить паспорт кассиру.

Получение реквизитов через Сбербанк Онлайн

Если предпочитаете действовать через интернет-банкинг, алгоритм будет такой:

Необходимая информация появится на мониторе.

Особенности управления вкладом

Согласно правилам рассматриваемой депозитной программы, вы при первой необходимости можете снять деньги с депозита, а при желании и пополнить его на любую сумму. Пополнение рассматриваемого депозита может осуществляться как в кассе кредитной организации, так и при помощи специализированного терминала.

Осуществить частичное снятие средств вы можете в любом филиале рассматриваемой кредитной организации. Чтобы снять все деньги с депозита, вам нужно будет написать специальную заявку. Это вызвано тем, что полное снятие средств предполагает автоматическое закрытие депозита.

Если вы планируете досрочно закрыть рассматриваемый вклад, то вам следует осознавать тот факт, что ваш потенциальный доход находится в прямой зависимости от объема вклада, а также срока, который прошел с момента его открытия. Так как процентная ставка по рассматриваемой депозитной программе может изменяться с течением времени, то при закрытии депозита для определения размера начисленного дохода применяется текущее значение процентной ставки.

депозита

- Посетить онлайн сервис и зайти в личный кабинет.

- В главном меню отыскать пункт «Вклады и счета» и щелкнуть по ней.

- Далее необходимо щелкнуть по кнопке «Закрыть вклад» и из предложенного списка доступных вам депозитов выбрать «До востребования».

Важно упомянуть тот факт, что при дистанционном закрытии рассматриваемого депозита вам потребуется указать номер счета, на который будет осуществлен перевод средств после того, как вклад будет закрыт

Целевая аудитория

Если клиент банка заинтересован в получении дополнительного дохода от начисляемых процентов, то ему надо обратить внимание на другие виды депозитов

Что касается счета «До востребования», то он подходит в нескольких случаях:

Когда клиенту важно сохранить некоторую сумму на тот или иной срок. Например, после продажи квартиры человек собирается покупать другую, но через 2-4 месяца

Полученную сумму хранить дома крайне сложно. Правильным решением станет открытие депозита «До востребования».

Когда вкладчику нужно иметь постоянный доступ к деньгам. Снять все средства он может в любой день — дожидаться окончания срока договора не нужно.

Когда человеку нужно накопить некую сумму для любой большой покупки. Благодаря возможности пополнения счета сделать это будет просто и удобно.

Минусы вклада до востребования

Создавая такой удобный банковский продукт для клиентов, невозможно было избежать и некоторых недостатков:

- Низкий процент. При желании использовать депозит для наращивания сбережений нецелесообразно прибегать к вкладу до востребования. Он больше подходит для хранения денег, доступности средств в любое время, для удобного осуществления безналичных платежей. Сумма депозита за счет процентов увеличивается, но гораздо меньше, чем при использовании многих других банковских продуктов.

- Невозможно производить оплату посредством использования сберегательной книжки. Для любой операции со средствами на счете нужно посещать отделение Сбербанка. По сравнению с пластиковой картой этот минус достаточно весомый.

Если вас что то не устраивает, можно сделать досрочное расторжение договора по вкладу.

Здесь вы можете посчитать проценты по вкладу на калькуляторе.

Депозитные программы Сбербанка России

Сбербанком России предусмотрена только одна программа вкладов до востребования, которая позволяет вкладчику распоряжаться средствами на свое усмотрение в любой момент.

Однако, данный банк предлагает своим клиентам возможность оформить вклад еще по нескольким депозитным программам с возможностью досрочного снятия.

Если использовать следующие программы, кроме предложения «Вклад до востребования», то для снятия денег нужно будет подавать заявку в банк заранее.

Более того, по таким программам начисление процентов происходит ежегодно, в случае досрочного снятия проценты пересчитываются.

| Название | Особенности | Минимальная сумма | Проценты за год | Сроки |

| До востребования | Пополнение счета и снятие счет в любой момент | 10 руб.; 5 долларов США; 5 евро. |

От 0,01 % | 1 – 5 лет |

| Сберегательный счет | Депозит с возможностью досрочного снятия | 1 руб.; 1 единица в доступной иностранной валюте. |

От 1,5 % в рублях;

От 0,1 % в долларах США; От 0,1 % в евро. |

До года с возможностью продления |

| Мультивалютный | Счет в трех валютах одновременно, возможность досрочного снятия с потерей процентов | 5 рублей;

5 долларов США; 5 евро. |

6,9 % в рублях;

1,85 % в долларах США; 0,9 % в евро. |

До 2 лет с возможностью продления. |

| Пенсионный | Пополнение счета и снятие счет в любой момент без потери процентов | 1 руб. | 3,66 % | 3 года с возможностью продления |

Необходимые документы

Для оформления вклада достаточно одного документа с фото клиента. Это может быть пенсионное удостоверение, паспорт РФ, загранпаспорт или водительские права, а также множество других официальных документов.

Можно ли открыть вклад, не выходя из дома, и какие банки это предлагают, читайте здесь.

Если нужно оформить пенсионный вклад, то клиент обязан предъявить пенсионное удостоверение.

Требования к вкладчикам

Открыть вклад до востребования в Сбербанке России может каждый желающий гражданин страны. Единственное требование банка – это наличие постоянного места регистрации. Кредитная история, а также источник дохода вкладчика не имеет значения.

Зачем нужны вклады?

Зачем нужны вклады?

Снятие средств

Снять средства со счета при оформлении вклада до востребования можно в любой удобный момент. Вкладчик может обратиться в кассу любого банка с документом для идентификации личности, где кассир в любой момент выдаст нужную сумму.

Также средства на счету можно использовать для оплаты покупок в интернет магазинах. Вкладчик может перевести средства на банковскую карту при помощи приложения интернет-банкинга Сбербанка России.

Закрытие вклада

Вклад до востребования будет закрыт автоматически после снятия всей суммы. По желанию вкладчик может написать заявление в отделении банка на закрытие счета, что даст право потребовать у сотрудников организации документы, подтверждающие факт закрытия.

Как оформляется вклад — условия

- Валюта: Рубль, Доллар или Евро

- Срок вклада: не ограничен

- Минимальная сумма: от 10, от 5 $, от 5 €

- Пополнение счета: Есть

- Частичное снятие: Есть

- Пролонгация: Нет

- Досрочное расторжение

- Без потери процентов

Для физических лиц в 2021 году депозит открывается в отделении Сбербанка. Нужно явиться лично, взяв с собой гражданский паспорт или другой документ, принятый для удостоверения личности. Заполненная по образцу и подписанная лично клиентом анкета передается работнику банка, вносится первоначальный вклад в кассу (не менее 10 рублей при рублевом депозите или сумма, эквивалентная 5 долларам США в случае открытия счета в любой другой валюте). Сберегательная книжка выдается клиенту сразу

Важно при подписании заявления-анкеты запомнить сделанную подпись. Любые операции с вкладом будут производиться с такой же подписи клиента

Учитывая, что люди часто подписываются по-разному, лучше подписаться на листочке и сохранить его для напоминания.

Универсальный вклад и депозит до востребования: сравнение особенностей

Оба упомянутых счета очень похожи. Они предназначены для выполнения таких же функций, имеют одинаковые преимущества и недостатки. Но есть и разница. Она заключается в сроке действия продукта. Как упоминалось, вклад до востребования — бессрочный. Универсальный вклад требует пролонгации каждые 5 лет, или же закрытия счета по истечении этого времени. Продлевать счет до востребования не придется.

Вклад до востребования Сбербанка России проценты и виды валют

Мы выше перечислили всё возможные преимущества для вклада, какие только могут быть в Сбербанке России. Снятие, закрытие договора, пополнение, сроки — всё это определяется со стороны самого вкладчика. По сути, только он решает, что делать с вкладом, сбережениями. Ограничений нет, как и лимитов.

Так как процентная ставка равна одной сотой процента, она годовая, то банк пошёл навстречу и предложил вкладчикам ещё одно преимущество. Это большой количество валют, чтобы открыть депозит. К ним относятся:

- Рубли.

- Доллары: канадские, американские и даже сингапурские.

- Кроны.

- Швейцарские франки.

- Йены (японские).

- Фунты стерлинги.

Минимальная сумма для того, чтобы оформить вклад до востребования небольшая:

- Для российского рубля — всего лишь 10.

- Для всех остальных видов валют — по 5 денежных единиц. Например, для вклада в швейцарских франках требуется только 10 ₣.

У вас есть выбор, в какой валюте оформлять депозит. По каждой из них выдача денег происходит в рублях или в денежных единицах, в которых был открыт договор. Но не забывайте, что конвертация происходит по тому курсу, что актуален на момент вашего обращения за наличными.

Обязательные условия

Перед заключением договора важно детально изучить условия:

- Вкладывать и хранить деньги на депозите можно в разной валюте. Это рубли, евро, доллары США, а также ряд валют других стран мира.

- Открыть счет можно при внесении минимальной суммы, которая также считается неснижаемым остатком. Этот показатель зависит от валюты вклада и составляет 10 руб., 5 евро и 5 долл. США. Для вкладов в другой валюте неснижаемый остаток составляет эквивалент 5 долл. США.

- Пополнение счета. Клиент банка может пополнять депозит в любое время на любую сумму.

- Ставка вознаграждения по договору составляет 0,01%. Это фиксированный показатель. Он действует для вкладов в любой валюте (рублях, евро, долларах и др.).

- Начисление процентов происходит каждые 3 месяца.

- Для бессрочного депозита предусмотрена капитализация. После отчетного периода (3 месяца) начисляются проценты. В следующий отчетный период они будут рассчитываться с учетом основной суммы и уже начисленных процентов.

- По условиям все проценты, начисленные за период, поступают на счет депозита. Перечисление на отдельный счет не предусматривается.

Сбербанк обращает внимание клиентов на то, что не во всех отделениях банка есть возможность открыть счет в валюте , отличной от рубля, доллара и евро. По этой причине сотрудники финансовой организации рекомендуют предварительно уточнить эту информацию по телефону

На сайте банка предусмотрен специализированный калькулятор, с помощью которого можно рассчитать размер накоплений с учетом пополнения счета и капитализацией. Для этого в пустые окошки вводят сумму, срок размещения депозита, размер регулярных пополнений счета.

Закрытие вклада

Если держатель депозита решил закрыть вклад, то банку не требуется уведомление в письменной или в устной форме. В этом случае процесс будет полностью автоматизированным.

Чтобы расторгнуть договор о вкладе, необходимо снять со счета всю сумму, в т.ч. и неснижаемый остаток. Как только на депозитном счете не останется средств, произойдет автоматическое закрытие вклада, и договор будет расторгнут.

Чтобы расторгнуть договор о вкладе, необходимо снять со счета всю сумму, в т.ч. и неснижаемый остаток. Как только на депозитном счете не останется средств, произойдет автоматическое закрытие вклада, и договор будет расторгнут.

Доход будет начисляться с учетом того времени, в течение которого деньги находились на депозите. Процентная ставка используется та, что прописана в договоре.

Если ставка изменилась уже после открытия депозита, то размер вознаграждения будет рассчитан с использованием всех значений. При этом каждый из показателей будет применяться пропорционально сроку действия с даты заключения договора.

В некоторых случаях вкладчику может потребоваться документальное подтверждение того, что депозит был закрыт. Чтобы получить такие бумаги, необходимо обратиться в любое ближайшее отделение банка.

Чем отличается Сбербанк вклад до востребования от других простыми словами

Вклад назван «До востребования» не просто так. Он присутствует среди депозитов не только в Сбербанке, но и в других банках России. Такой вклад имеет одни и те же условия размещения. Самое главное — деньги выдаются не в конце, ни поквартально, а по требованию вкладчика. Он их получает со счета в любой момент. Кстати, вклад до востребования размещается в Сбербанке России не на конкретный срок, а на неопределённый период.

Нет ни сроков действия, ни получения денег, ни пополнения. Всё перечисленное происходит до востребования, то есть по желанию самого вкладчика. Он сам решает, когда пополнить счёт, на какую сумму, когда снять средства, закрыть договор. Свобода действия — главное кредо вклада, как банковской услуги.

Зачем же потребители открывают депозиты до востребования, в том числе и в Сбербанке России? Причин множество. Мы уже рассказали о свободе действий, о том, что снятие, пополнение осуществляется без ограничений со стороны банка. Вклад, к тому же, бессрочный. Но есть и другие его плюсы.

Точно так же подписывают доверенность на родного человека, чтобы тот мог время от времени снимать деньги со счёта. Например, мама открыла вклад до востребования, иногда пополняет его. Дочь снимает с него ту сумму, которая её нужна на важные нужды, например, ан покупку мебели, отдых, ремонт. Мать знает, что у той получится сделать всё по доверенности.

Когда необходим вклад до востребования

При низкой процентной ставке можно полагать, что такой вид банковской услуги (до востребования) невыгоден клиенту. Однако в ряде жизненных ситуаций этот вид депозита просто незаменим. Такой счет необходим в случае периодических переводов денег в другую страну (например, студенту от родителей). Эти операции могут осуществляться автоматически или самим клиентом в удобное для него время и в нужной ему сумме. Все услуги оплачиваются по тарифам банка.

В случае продажи квартиры, дома, автомобиля и дальнейшего использования этой суммы (например, также на крупную покупку) лучше сделать взнос на счет до востребования в Сбербанке, чем подвергать себя и своих родных, а также сами накопления опасности при хранении их дома. Создать счет до востребования удобно и при открытии другого депозита, в условиях которого нет пролонгации договора.

Когда заканчивается действие депозитного счета, Сбербанк автоматически переведет всю сумму на до востребования. Это делается по желанию клиента и по письменному соглашению. В некоторых банках при открытии отдельных видов депозита, к нему, в обязательном порядке создается вклад до востребования.