Система быстрых платежей в сбербанке

Содержание:

- Виды подписок, условия и стоимость

- Как отключить автоматическое продление

- Как переводить денежные средства в офисах Сбербанка

- Плюсы и минусы СБП?

- Как увеличить лимит переводов без комиссии

- Виды подписок, условия и стоимость

- 5 способов осуществления межбанковских переводов без комиссии

- Как сделать перевод в СБП

- Перевод с карты на карту стороннего банка

- Новые особенности перевода денег через Сбербанк

- Можно ли делать переводы без комиссии

- Подтвердить перевод

- Сколько можно перевести денег с карты на карту Сбербанк Онлайн в сутки

- Перевод денег на карты или счета других банков

- Какие требования ЦБ РФ предъявляет к системе моментальных платежей

- Как переводить со Сбера без комиссии?

- Активация Сбербанка-Онлайн и Мобильного банка

- Заключение

Виды подписок, условия и стоимость

Главный вопрос, интересующий пользователей — сколько стоит подключение подписки в Сбербанке? Конкретные условия зависят от выбранного варианта. Различия между видами подписок удобно оценить в виде таблицы.

| Виды подписок Сбербанка | На перечисления | На платежи и переводы | Плюс 50 тыс. руб. |

| Что входит в пакет? | Осуществление безналичных перечислений на счета клиентов Банка, в т.ч. с карты на карту. | Безналичные перечисления на карты и счета другим клиентам Банка, а также внесение платежей, например, оплата штрафов или услуг ЖКХ |

Возможность увеличения лимита на дополнительные 50 тыс. руб. до конца месяца |

| 1 месяц | 199₽ | 299₽ | 99₽ |

| 3 месяца | 499₽ | 749₽ | – |

| 1 год | 1599₽ | 2499₽ | – |

Как видно из таблицы, если пользователь Сбербанка отправляет большое количество денежных переводов, то ему выгоднее оформить подписку на более длинный срок.

Если клиенту нужно превысить лимит, то в этом случае будет применяться вознаграждение Сбербанка — 1%, но не более 1000 руб. Она действует, даже если перечисление средств осуществляется в одном регионе.

Однако, если клиенту Сбербанка необходимо увеличить лимит, то он может подключить сервис – «Плюс 50 тыс. руб.». В его рамках он сможет получить 50 тыс. руб. сверх лимита на осуществление безналичных перечислений другим клиентам Банка.

Для таких клиентов существует и альтернативный вариант – пакет услуг Первый и Private Banking. В него входят безлимитные переводы без комиссии.

Как отключить автоматическое продление

При подключении пакета он автоматически оплачивается каждый платежный период — через месяц, три месяца или двенадцать месяцев. Перед снятием денег за подписку клиенту придет уведомление от Сбербанка.

Однако, в некоторых случаях клиент хочет отключить автоматическое продление и не пользоваться тарифом. Сделать это можно в любой момент с помощью мобильного приложения Сбербанк или официального сайта в новом интерфейсе.

Чтобы отключить автоматическое продление, необходимо:

- Открыть приложение или сайт, зайти в личный кабинет.

- Перейти в профиль. В приложении — нажать на окошко с фотографией владельца (или без нее), на сайте профиль — в левой стороне экрана.

- Прокрутить меню профиля вниз.

- В разделе “Тарифы и лимиты” найти подписку, отключить ее.

P.S. Пакеты для безлимитных переводов и платежей без комиссии особо популярны среди клиентов, которые переводят ежемесячно от 50 000 рублей. Это очень удобно и позволяет экономить деньги.

Как переводить денежные средства в офисах Сбербанка

Чтобы отправить денежный перевод на иностранный счет получателя, необходимо посетить ближайшее подразделение Сбербанка, имея при себе следующие документы и данные:

- общегражданский паспорт отправителя;

- корректно указанное имя бенефициара средств, либо же полные реквизиты компании-получателя (если бенефициаром выступает юрлицо);

- номер банковского счета (для стран из ЕС — данные IBAN);

- SWIFT-код, БИК, либо же полное название банка получателя средств, адрес финучреждения, куда бенефициар перевода обратится за деньгами.

Важно! Перед тем, как совершать перечисление, отправителю желательно уточнить у менеджера банка, будет ли необходим документ, который подтвердит цели перевода (зависит от суммы транзакции)

Плюсы и минусы СБП?

Система быстрых платежей ЦБ РФ пока молодая и работает меньше года. Поэтому наряду с достоинствами у неё есть и достаточно много недостатков.

Начнем с плюсов, а потом разберем минусы системы.

-

Низкие комиссии До 31/12/2019 г. услуга для банков бесплатная. Начиная со следующего года, ЦБ будет взимать с них небольшую комиссию. Она зависит от суммы перевода:

• До 1000 руб. включительно: 0,5 руб.;

• 1001 — 3000; 1 руб.;

• 3001 — 6000: 2 руб.;

• 6001 — 600 000: 3 руб.Себестоимость СБП для банков ниже себестоимости межбанка/переводов с карты на карту. Поэтому можно предположить, что для обычных граждан комиссия будет минимальной или вовсе бесплатной. Ведь есть же сейчас банки с бесплатным С2С и межбанком!

-

Высокая скорость перевода и круглосуточная работа Выше мы уже говорили, что длительность перевода составляет 15 секунд (!) и СБП работает круглосуточно. Здесь нет также выходных и праздников.

По Межбанку/перевод с карты на карту операция может длиться до 5 дней.

-

Карта необязательна и простота использования Для осуществления перевода не обязательно иметь банковскую карту. Достаточно наличия счета в финансовом учреждении. Если их несколько, пользователь может сделать основным один из них. На него будут поступать средства от отправителей и с него – отправляться деньги получателям.

Для перевода нужен только телефонный номер. Не нужно запоминать/записывать номер карты или реквизиты счета.

- Оплата товаров/услуг Пока разрешаются переводы только физическим лицам. Однако в ближайшем будущем россияне смогут оплачивать услуги/товары, полученные в магазинах (сканирование QR кода). Предполагаются даже дополнительные бонусы для клиентов. Чуть позже потребители смогут переводить деньги в бюджет и появится возможность операций между юр. лицами.

- Слив информации Любой человек, зная ваш телефонный номер, легко узнает имя с отчеством, первую букву фамилии и банки с открытыми счетами. Это «лакомый кусок» для мошенников. К примеру, в Райффайзенбанке даже личного согласия не нужно, чтобы стать участником СБП!

- Отказ от перевода невозможен Пока получатель не может отказаться принимать переводы по СБП! Многие считают, что это отличный способ обвинить госслужащих в получении взятки. Но, ради справедливости, стоит сказать, что скоро такая возможность должна появиться

- Не видно отправителя Не в каждом банке видно, от кого пришел перевод. В СКБ ничего не отображается. Невозможно получить сведения об отправителе ни в интернет банке, ни в выписке. В Альфа-Банке получатель увидит какие-то непонятные цифры (шифр). Чуть лучше ситуация в Тинькофф. Здесь можно увидеть иконку банка, полное имя отправителя и первую букву его фамилии.

- Технические сбои Здесь особо распространяться не надо. В любом новом сервисе будут сбои. Надеемся, что со временем их будет меньше или они полностью исчезнут.

- Отмена перевода невозможна Отправитель не сможет самостоятельно отменить перевод, если он ошибся с получателем. Потребуется согласие другой стороны. Правда, вероятность ошибки минимальная. Потому что отправитель будет видеть имя с отчеством получателя и первую букву его фамилии. Еще надо будет подтвердить операцию вводом пароля, который поступит СМС сообщением.

- Антиотмывочный ФЗ № 115 Без этого минуса не обойдется ни одно обозрение банковских услуг. Сейчас любой банк в любое время, основываясь на этот Закон, может приостановить перевод и потребовать от отправителя подтверждающие документы. Это не исключается и в СБП. Однако система должна работать круглосуточно, без выходных/праздников. Как это будет реализовано банками, пока непонятно.

Как увеличить лимит переводов без комиссии

Для того чтобы переводить в месяц более 50 тыс. рублей без комиссии необходимо оформить подписку и выбрать специальный тариф. Среди наиболее распространенных вариантов выделяют «Подписку на переводы». Ее стоимость зависит от периода, в течение которого хотите производить переводы без процентов, а именно:

- 1 месяц – стоимость тарифа 199 рублей;

- 3 месяца – цена такой подписки составляет 499 рублей;

- 1 год – стоимость подписки 1599 рублей.

Помимо этого, Сбербанк предлагает подписку «Плюс 50 000 рублей на переводы». Ее стоимость составляет 99 рублей в месяц. Она позволяет увеличить лимит переводов с карты на карту на 50 тыс. рублей.

Виды подписок, условия и стоимость

Переводить деньги через Сбербанк теперь можно бесплатно, без комиссии. Такое условие работает, если платеж осуществляется на карту или счет клиента Сберегательного банка. Есть лимит — клиент может перевести без комиссии до 50 000 рублей в месяц. Пользователи, которые тратят больше денег ежемесячно, могут подключить подписку на бесплатные переводы и платежи.

Клиенты, которые уже пользовались платной подпиской, отмечают, что довольны услугой. Если ранее за каждую тысячу рублей, которую необходимо отправить в другой регион, взимали комиссию в размере десяти рублей, то сейчас это бесплатно. За перевод в 50 000 рублей клиент отдавал 500 рублей. Теперь платить за платежи в 50 000 р. в месяц не нужно.

Переводя 100 000 рублей, клиент терял 1000 рублей. Сейчас перевести такую сумму можно всего за 99 рублей, подключив соответствующий тариф. Всего их два:

| Подписка на… | “На переводы” | “На платежи и переводы” |

| 1 месяц | 199 р. | 299 р. |

| 3 месяца | 499 р. | 749 р. |

| 12 месяцев | 1 599 р. | 2 499 р. |

| Что входит в подписку | Переводы на карты и счета клиентов Сбербанка без комиссии | Переводы на карты и счета без комиссии, а также платежи (в том числе, ЖКХ) |

Можно воспользоваться услугой “Плюс 50 000 рублей” за переводы. К подключенной подписке прибавится лимит платежей и переводов без комиссии. Цена — 99 р. Она пригодится в том случае, если доступный клиенту лимит уже исчерпан.

Кредитная карта Тинькофф Платинум Получите кредитную карту, не выходя из дома Подробнее

Кредитная карта Тинькофф Платинум Получите кредитную карту, не выходя из дома Подробнее

5 способов осуществления межбанковских переводов без комиссии

- Перевод с карты на карту в пределах заданных лимитов

В некоторых банковских учреждениях существуют определенные лимиты на перевод финансовых средств на карты других банков. К примеру, собственники карт банка Тинькофф могут без комиссии ежемесячно переводить до 20 000 руб. на карточные счета других банковских учреждений, используя специальное приложение. Если сумма превышена, то применяется стандартная комиссия 1,5 % (но не менее 30 руб). Рокетбанк позволяет без комиссии ежемесячно переводить до 100 тыс. руб. на карты других банков (при условии подключения более дорогостоящего тарифа «Всё включено»).

Перевод по реквизитам счёта

Некоторые банки предоставляют возможность перечисления финансов без комиссии по реквизитам. Подобными переводами могут воспользоваться клиенты Альфа-Банка, Рокетбанка (5 или 10 переводов без комиссии ежемесячно согласно условиям выбранного тарифа), Тинькофф банка.

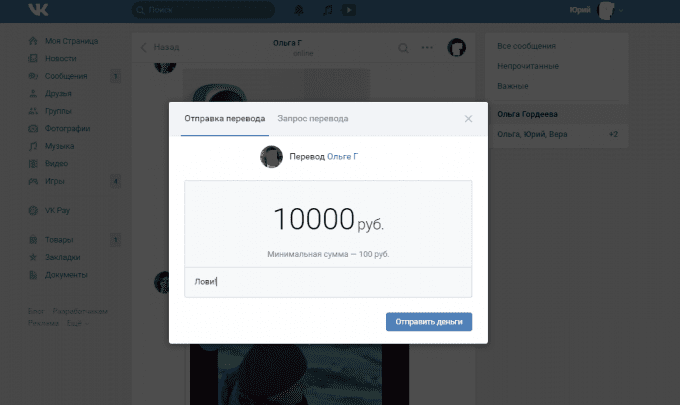

Через соцсеть «ВКонтакте»

Переводы без комиссии могут осуществляться на странице «Сообщения». Такая возможность существует только для собственников карт «Мастеркард» и «Maestro». Чтобы выполнить межбанковский перевод, необходимо указать получателя платежа и в меню выбрать опцию «Деньги» (символ, напоминающий скрепку). Минимальный размер платежа составляет 100 руб. Максимально можно осуществлять переводы на сумму 75 тыс. рублей в месяц (сверх этой суммы начисляется комиссия в размере 0,6 % + 20 руб).

Выпуск дополнительной карты

Каждая банковская карта привязана к определенному расчетному счету, к которому может быть привязана еще одна карточка другого человека. При совершении перевода с другой карты финансовые средства списываются с расчетного счета.

Для того чтобы человек, на которого оформлена дополнительная карта, не перевел слишком большую сумму, необходимо установить определенный лимит на платежи в течении месяца.

Совершается такой перевод моментально и без комиссии. Правда, в этом случае возникают расходы на выпуск дополнительной карточки (комиссия за эмиссию карт в разных банках отличается).

Card2card и партнёры

Выполнить межбанковский перевод ,используя интернет-банкинг, можно с карты отправителя в другом банковском учреждении (card2card). Эта функция доступна тем, кто пользуется услугами Альфа-Банка, Бинбанка, Рокетбанка, ВТБ, Тинькофф банка и т.д. Нужно учесть, что банк, выдавший карту, с которой выполняется перечисление, может снять комиссию. Этот момент стоит проверить заранее.

Для межбанковских переводов без комиссии нельзя использовать кредитные карты. В этом случае вы заплатите комиссионные, как при снятии средств в банкомате. Кроме того, не забудьте уточнить размер лимита на такие переводы. К примеру, в Рокетбанке по тарифу «Уютный космос» без комиссии можно перечислить от 5 тысяч рублей, а по условиям тарифного плана «Все включено» — любую сумму (но в каждом из этих случаев не более 100 тысяч рублей за один перевод). Стоит также учитывать наличие лимитов на пополнение карты межбанковским переводом. К примеру, по карте Tinkoff Black он составляет 300 тыс. руб. в месяц.

Как сделать перевод в СБП

Как подключится к СБП

Для перевода по системе быстрых платежей от клиента требуется только наличие счета или карты в банке-участнике системы. Никаких дополнительных знаний и устройств для этого не нужно. Если обслуживающий банк провел адаптацию своего программного обеспечения, то клиенту достаточно зайти в банковское приложение на Android или iOS (или в веб-версию интернет-банка), найти и активировать опцию подключения к СБП, и найти специальную вкладку, где можно осуществить платежи по номеру телефона.

Если ваш банк на данный момент не является участником системы быстрых платежей, то чтобы начать делать быстрые переводы в рамках СБП, вы можете либо дождаться подключения банка к системе, либо выполнить ряд простых действий:

- найти удобный вам банк, который является участником СБП (список всех банков-участников здесь);

- открыть в нём счет или карту;

- привязать свой действующий номер мобильного телефона к карте или счету (стандартная процедура, если вы хотите открыть карту или получить доступ в интернет-банк или мобильное приложение);

- установить мобильное приложение на свой телефон или воспользоваться веб-версией интернет-банка;

- в настройках приложения (интернет-банка) разрешить подключение к системе.

Совет: чтобы не тратить время на хождение по банкам, выберите банк с бесплатной доставкой и закажите карту с бесплатным годовым обслуживанием (к примеру, карту Блэк Тинькофф Банка).

Можно установить банк «по умолчанию» для получения быстрых переводов. Это также делается клиентом в банковском приложении. При этом на счета в других банках также можно будет получать переводы, просто выбранный банк будет приоритетным. Если банк «по умолчанию» не выбран, то при отправке перевода после ввода номера телефона отправителю будет представлен весь список банков, в которых у получателя есть счета.

Если по каким-то причинам клиент не желает получать переводы по системе быстрых платежей, то ему нужно просто обратиться в обслуживающий банк и написать заявление о несогласии на подключение к СБП или об отключении от сервиса. Это необходимо сделать в том случае, если банк по умолчанию подключил всех клиентов к сервису СБП. Если же банк даёт возможность подключиться самостоятельно, то вы можете просто этого не делать.

Как перевести деньги себе или другому лицу

Для перевода получателю или на свой счет в другом банке нужно:

- Войти в приложение банка и открыть вкладку для осуществления перевода по СБП.

- В специальное поле ввести телефонный номер получателя. Если деньги отправляются на свой счет, то указывается свой номер телефона.

- Из списка выбрать банк, в который нужно отправить получателю перевод.

- В поле «Сумма к переводу» указать нужную сумму. Выбрать счет для списания. Нажать кнопку «Перевести».

Интерфейсы банковских приложений отличаются, но технология отправки такого перевода у всех одинаковая.

Пример реального перевода по шагам

Посмотрим, насколько просто и понятно все происходит в реальности. Для этого воспользуемся услугой быстрых платежей от Росбанка, который одним из первых подключился к СБП. Для отправки перевода:

1. Заходим в мобильное приложение или в интернет-банк на компьютере. Переходим во вкладку «Оплата услуг и переводы», выбираем «Переводы».

2. Открывается список переводов по номеру телефона. Выбираем, кому отправить перевод. Если отправляем перевод внутри Росбанка, то нажимает «Клиенту Росбанка. Если нужно отправить деньги в другой банк, то – «В другой банк».

3. Выбираем способ отправки «По номеру телефона».

4. В открывшемся окне выбираем, с какой карты будем переводить. Со счета отправить перевод по СБП через Росбанк не получится. Требуется выбрать именно карту.

5. Вводим номер телефона получателя. Можно нажать кнопку справа и выбрать его из телефонной книги, что очень удобно.

6. Выбираем банк получателя. Если банк известен, то это упрощает задачу, иначе придется перебирать все банки из списка. Указываем сумму перевода. Нажимаем «Продолжить».

7. Проверяем номер телефона, наименование получателя, банк. Если все верно, то нажимаем кнопку «Подтвердить».

Если у клиента есть счет в этом банке, то перевод будет отправлен. Если счета в выбранном банке нет, то на экране появляется сообщение об ошибке. В случае если перевод не поступил получателю, нужно обязательно обратиться в банк по телефону горячей линии. В нашем примере деньги поступили получателю через 7 секунд после отправки.

Перевод с карты на карту стороннего банка

Отправить перевод по номеру пластика, обслуживаемого не Сбербанком, можно через УС или сервис удаленного доступа.

Через интернет можно послать деньги после авторизации клиента в ЛК. Во вкладке для осуществления расходных операций следует выбрать соответствующий пункт. Ряд кредитных организаций (Совкомбанк, СДМ-Банк) заключили соглашение со Сбербанком, позволяющее абонентам отправлять деньги по номеру мобильника. Чаще средства уходят по карточным реквизитам.

Операция требует подтверждения путем отправки ответного сообщения на номер 900

Обращайте внимание на сумму комиссионного вознаграждения за совершение транзакции

При отправке перевода через банкомат, обязательно возьмите чек, подтверждающий транзакцию, и храните его до получения сведений о зачислении.

Если в распоряжении отправителя есть 20-значный номер счета карточки, перевод, независимо от способа отправки, придет в течение 3 суток.

Система Card2card

Такие переводы называются «стягиванием средств». Оно работает только при отправке денег с дебетовых карт.

На данный момент большинство российских банков предлагают клиентам продукты с системой Card2card, но перед осуществлением операции лучше позвонить на горячую линию банка и уточнить возможность бесплатного перевода.

Отправлять можно через системы интернет-банкинга или мобильные приложения. Алгоритм операции такой же, как в случае с обычным переводом на счет стороннего банка.

Для проведения транзакции понадобится ввести все реквизиты карты, включая, код на обратной стороне, номер и срок действия. Подтверждение приходит по системе 3-D Secure.

Обратите внимание! В последнее время участились случаи мошенничества с системой Card2card. Злоумышленники просят передать данные карты, чтобы самостоятельно провести стягивание и сэкономить вам комиссию

Злоумышленники просят передать данные карты, чтобы самостоятельно провести стягивание и сэкономить вам комиссию.

Никому и ни при каких обстоятельствах не передавайте данные и содержание СМС-сообщений от банка.

Новые особенности перевода денег через Сбербанк

На момент размещения публикации переводы в другой регион с одной карты Сбера на другую облагается комиссией на следующих условиях:

- 1% от суммы.

- 1000 рублей.

Кроме того, обычно за переводы в рамках одного региона банк ничего не взимает. Т.е. в Сбербанке вы можете переводить деньги со своей карты, на карту другого человека при условии, что она выпущена в региональном отделении того же субъекта РФ. Однако, за оплату других услуг Сбербанк может взимать дополнительную комиссию, это правило существует чуть ли не с самого создания банковской организации.

Что до новой системы, то она будет подключаться даже в мобильном приложении. По заявлениям представителей Сбербанка, теперь все переводы до 50 000 рублей даже по России не будут облагаться дополнительной комиссией. А вот если вы переплюнули барьер в 50, но не превысили ограничения в 100 тыс. можно увеличить лимит. Правила следующие:

- Продление до конца месяца за 100 рублей.

- Полный безлимит с ежемесячной платой 140 руб./месяц.

Кроме того, предполагается, что будет 2 безлимитных подписки. И самая серьезная будет стоить уже 210 рублей в месяц. Но эти нововведения затрагивают только клиентов Сбербанка. Системы быстрых платежей это тоже касаться не будет.

Обещают, что система будет автоматически уведомлять клиента о скором превышении лимита в 50 000 рублей. И в онлайн-банкинге появится автоматический скрипт, предлагающий покупку подписки, при превышении установленного лимита. Кстати, представитель банка подчеркнул, что раньше такой системы не существовало. По крайней мере в контексте российского банковского сектора. Правда и бесплатными переводами без ограничений нас порадовать отказались.

По расчетам Национального платежного совета, из-за введения этой системы Сбербанк может лишиться части дохода. Потому что даже минимальная подписка не компенсирует в полной мере той системы, когда забирали комиссию в 1%. Ведь комиссия за операцию могла быть и 1000 рублей.

Можно ли делать переводы без комиссии

Перевести средства в другой регион без снятия комиссии не получится. Пересылать большие суммы денег через онлайн-сервис не рекомендуется. Для этого случая предусмотрен Федеральный закон «О противодействии легализации доходов, которые были получены преступным путем, и финансированию терроризма» от 07.08.2001 №115-ФЗ. Этот закон позволяет блокировать любые крупные операции, а также реквизиты отправителя и получателя до момента фактического прояснения ситуации. Разблокировка может быть осуществлена только по факту предъявления документальных доказательств (например, контракты на поставку товаров).

Когда есть необходимость отправить крупную сумму денег безопасным способом, тогда лучше обращаться в кассы компании. Комиссия составит 1,5% и более, но благодаря этому можно быть уверенными в осуществлении транзакции.

Переводы со Сбербанка на Сбербанк

В Сбербанке России предусмотрено сразу несколько вариантов пополнения карточек граждан. Сбербанк за некоторые способы перечисления денег взимает проценты, но есть и такие услуги, которые осуществляются бесплатно. Все зависит от нескольких факторов:

- Региона, в котором была выпущена карточка.

- Выбранного способа перечисления денег.

- Разновидности пластиковой карточки, на которую должны поступить средства.

За перечисление финансов с одной карточки Сбербанка на другую комиссия не взимается.

Играет ли роль способ перевода – через онлайн-кабинет или банкомат

Если было решено использовать онлайн-кабинет, тогда все банковские операции осуществляются безналичным путем, не только между карточными счетами одного клиента, но и в пользу третьего лица. Чтобы перевести собственные сбережения конкретному пользователю, нужно выполнить несколько действий:

- Авторизоваться в личном кабинете онлайн-банкинга.

- Указать номер карточки отправителя.

- Указать достоверные реквизиты, по которым должна быть осуществлена банковская операция.

- Подтвердить действия.

Такой подход позволяет перевести средства без комиссии на карточку Сбербанка удаленно.

Сбербанк отличается от других компаний тем, что имеет обширную сеть многофункциональных устройств для самообслуживания, благодаря которым можно не только снимать материальные сбережения, но и вносить их на карточный счет. При использовании банкомата средства поступают в пункт назначения мгновенно. В этом случае зачисление денег происходит без комиссии.

Внутри региона

Если кредитная карта получателя денег была оформлена в том же регионе, что и карточка отправителя, тогда система не взимает комиссию. Для перечисления средств можно посетить отделение финансовой компании. При себе отправитель должен иметь документ, удостоверяющий личность, а также реквизиты адресата.

Так как тарифы финансового учреждения могут кардинально измениться в любой момент, специалисты рекомендуют уточнять нужную информацию на официальном сайте либо позвонив на горячую линию компании. Для избежания распространенных ошибок рекомендуется внимательно вводить реквизиты, т. к. отменить операцию и выполнить возврат денег практически невозможно.

Клиент Сбербанка в другом регионе

Если отправитель и получатель денег оформили карты Сбербанка в разных регионах России, тогда за перевод обязательно будет взиматься комиссия. За перечисление нужной суммы через отделение банка придется заплатить комиссию 1,5%, а через сервис «Сбербанк Онлайн» размер комиссии составит 1%.

Самым выгодным является перевод между собственниками карт, которые были оформлены в одном отделении Сбербанка. Способ отправки не имеет значения. В любом случае сбор не предусмотрен.

Подтвердить перевод

Далее необходимо подтвердить перевод. После

нажатия кнопки Перевести в открывшейся заполненной форме перевода проверьте правильность указанных

сведений, после чего выполните одно из следующих

действий:

Подтвердить перевод. Убедитесь, что вся информация указана

верно. Затем для подтверждения операции нажмите кнопку Подтвердить по SMS

В открывшемся окне введите одноразовый пароль и нажмите кнопку Подтвердить.

Внимание! Перед вводом пароля убедитесь, что реквизиты операции совпадают с

текстом сообщения, полученного на мобильный телефон. Будьте осторожны, если данные не совпадают, ни в коем случае не вводите пароль

и никому его не сообщайте, даже сотрудникам банка

В результате Вы перейдете на страницу просмотра платежа.

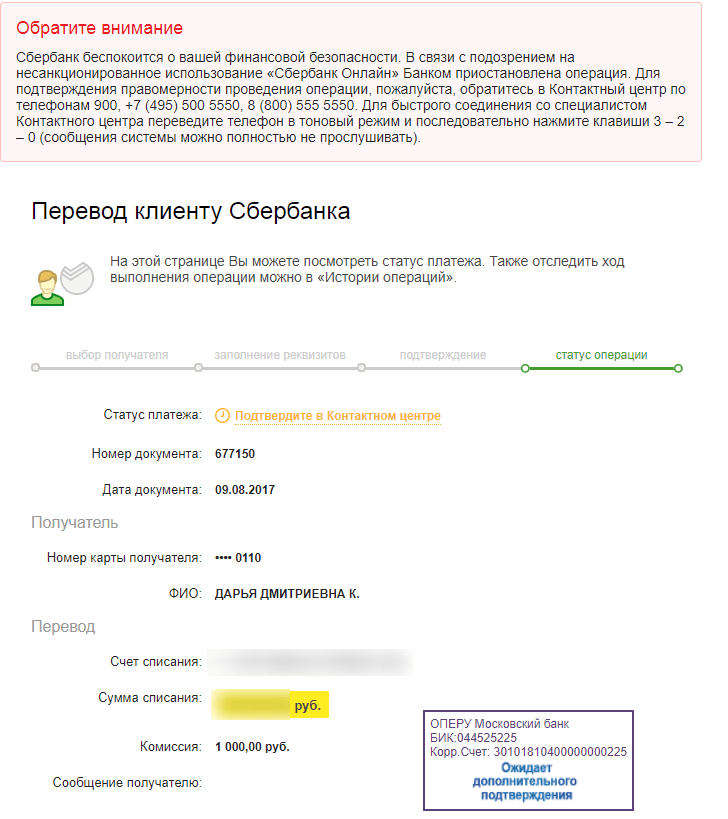

Примечание. Для выполнения переводов сверх установленной банком суммы подтвердите перевод через Контактный центр, позвонив по телефонам 900 (для абонентов сотовых операторов), +7 (495) 500‑55‑50.

Изменить реквизиты. Если при проверке перевода выяснилось,

что перевод необходимо отредактировать, то

щелкните ссылку Редактировать. В результате

Вы вернетесь на страницу заполнения

реквизитов перевода.

Отменить операцию. Если Вы передумали совершать операцию, то

щелкните ссылку Отменить. В

результате Вы вернетесь на страницу Переводы и платежи.

Сколько можно перевести денег с карты на карту Сбербанк Онлайн в сутки

Сбербанк беспокоится за безопасность переводов между счетами клиентов и для этого установил лимиты на переводы между счетами. Если мы собираемся переводить средства онлайн, то лимит на операции в сутки составляет 500 000 рублей.

Это лимит не на одну операцию , а на все операции за сутки. Но это не значит, что если нам нужно перевести сумму больше, то мы будем переводить ее неделя. Вовсе нет.

Просто для перевода более крупной суммы потребуется подтверждение операции через контактный центр Сбербанка. При превышении суточного лимита переводов вы увидите надпись “Требуется дополнительное подтверждение”.

Подтверждаем данную операцию по телефону горячей линии Сбербанка по телефону 8 (800) 555-55-50. Будьте готовы сообщить сотруднику банка данные паспорта, сумму перевода и некоторые другие конфиденциальные данные. Это поможет сотруднику банка идентифицировать вас как клиента и одобрить проведение операции перевода.

Перевод денег на карты или счета других банков

Сбербанк всегда взимает комиссию за финансовые операции, когда получатель средств оформил карточку в другом банке. Размер комиссии составляет 1,5% от суммы операции, но не может быть меньше 30 ₽. Клиентам Сбербанка нужно учесть несколько особенностей таких услуг:

- В 98% случаев зачисление средств осуществляется за 2-10 минут.

- Комиссия Сбербанка за перевод денег взимается всегда.

- Транзакция может быть осуществлена только на платежные системы Mastercard или Visa, а вот обслуживающий банк значения не имеет.

- Если клиент финансовой компании решит совершить платеж с кредитной карточки, то такая операция будет приравнена к обналичиванию денег. Размер взимаемого процента нужно уточнять в тарифах обслуживания конкретного банковского продукта.

- За 24 часа можно перевести максимум 150000 ₽, за месяц – 1,5 млн.

Удобнее всего перечислять деньги клиентам других банков через онлайн-банкинг, т. к. для совершения транзакции плательщику нужно знать только реквизиты получателя, а банк систему определит самостоятельно.

Какие требования ЦБ РФ предъявляет к системе моментальных платежей

Быстрые платежи – не новинка для российского банковского рынка. Клиенты Тинькофф Банка, Сбербанка, Visa и Mastercard также пользуются подобной услугой (речь идёт о переводах с карты на карту по номеру телефона). Однако СБП предлагает более широкие возможности. Отныне быстрые платежи по номеру телефона можно будет отправлять клиенту любого банка-участника системы, и не только с карты на карту, а между любыми счетами. При этом их стоимость обещает быть значительно ниже, чем, к примеру, в системе Сбербанка.

Потребность в быстрых переводах растет с развитием интернета и цифровых технологий. Все больше людей стремится осуществлять расчеты безналичным путем. За последние годы в России наблюдается стабильный рост операций с использованием банковских карт, мобильных переводов и операций с использованием электронных средств платежа.

Сейчас вариантов проведения безналичных расчетов немного:

- переводы с карты на карту card2card (C2C);

- межбанковские переводы со счета на счет;

- переводы в закрытых системах (между электронными кошельками, счетами мобильных операторов, участниками соцсетей и др.).

Существующие банковские сервисы не могут в полной мере удовлетворить потребность клиентов в быстрых, безопасных и недорогих расчетах онлайн. На помощь приходит СБП, отвечающая следующим требованиям:

- Удобство и простота. Для осуществления платежа не нужно знать никаких реквизитов получателя, кроме простого идентификатора (номер мобильного телефона).

- Скорость. Перевод поступит к получателю в течение нескольких секунд после отправки. Обычно средства зачисляются до 15 секунд.

- Доступность. Операции можно совершать в любое время и любой день. Сервис доступен 365/24/7.

- Низкая стоимость. Плата за осуществление операций в рамках СБП будет существенно ниже, чем за переводы с карты на карту.

- Надежность и безопасность. Защита транзакций и контроль Банка России за функционированием системы.

В ЦБ РФ заверяют, что СБП станет новой ступенью развития безналичных расчетов и создается исключительно с целью увеличения доли безналичных операций. Очевидно, что ЦБ РФ затеял создание такой системы из-за возможности получить неплохую выгоду. Если СБП станет популярной (а у неё есть все шансы с таким покровителем), то ЦБ РФ будет зарабатывать неплохие средства в виде комиссий с каждого перевода. Банки тоже будут зарабатывать, но не так много, как от других сервисов перевода, ведь СБП может положить на обе лопатки те же C2C-переводы, и уж точно погубит на корню похожие сервисы от того же Сбербанка… Но для клиентов выгода очевидна, и наверняка предпочтение будет отдано именно детищу Центробанка.

Как переводить со Сбера без комиссии?

Переводить деньги можно с помощью функции «Быстрые платежи», а точнее через сообщения. Данная операция также не отнимает много времени, а деньги поступают на карту незамедлительно.

Пользователю нужно всего лишь отправить SMS на номер 900, следующего содержания: «Перевод, реквизиты карты получателя (ее полный номер) и сумма».

Чтобы выполнить перевод средств данным образом, клиентам СберБанка необходимо включить функцию «Входящие платежи».

Проще всего это сделать через мобильное приложение. Нужно зайти в «Настройки» и в списке выбрать вкладку «Соглашения и договоры» затем нужно подключить «Входящие переводы». Только после этого перевод будет выполнен правильно и в кратчайшие сроки.

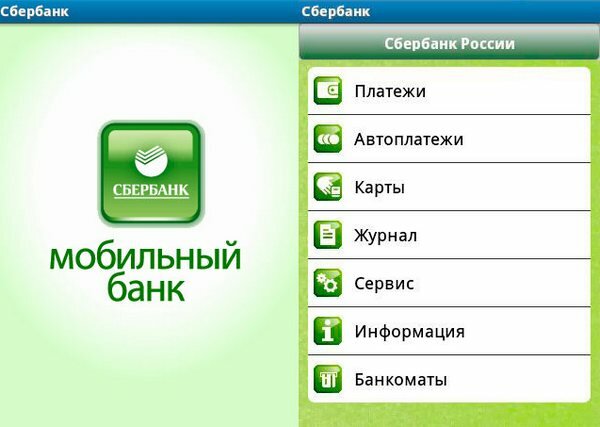

Активация Сбербанка-Онлайн и Мобильного банка

При выполнении отправлений с помощью Сбербанка Онлайн требуется привязать номер сотового телефона к сервису Мобильный банк. Кроме этого пройти регистрацию в Сбербанк@Онлайн. Подключение данных систем выполняется единовременно при заключении соглашения на изготовление карточки либо в иное время.

Направляемся к сотруднику в кассе Сбербанка с пакетом документов:

- ДКБО либо заявление о регистрации счета в Сбербанке;

- Паспорт;

- Заявка об активации привязки сотового телефона и интернет-банка (бланки выдаются, обратившийся обязан изучить данные и заверить подписью).

Спустя пару минут специалист предоставит клиенту руководство по подключению Сбербанк-Онлайн. Там отмечен номер телефона, по которому активируется сервис. Придерживаемся руководства.

Совершить привязку мобильного банка к сотовому телефону может сам клиент. Направляться в отделение Сбербанка для этих целей не требуется. Необходимо лишь в банкомате основном меню перейти в раздел «Мобильный банк “. Указать номер, для отправления смс-уведомлений.

Процесс регистрации в сервисе занимает около суток. Как только регистрация закончена можно выполнять отправления с помощью Сбербанк Онлайн в сети либо приложения для мобильных телефонов.

Заключение

Расширение направлений в системе мгновенных переводов позволило клиентам Сбербанка перечислять средства своим близким, родственникам и друзьям более комфортным способом – используя мобильное приложение интернет-банка. Банковское учреждение продолжает работать над расширением стран, куда можно совершать перечисления подобным образом.

Источники

- https://MybankPro.ru/bankingservice/sberbank-perevody-za-granitsu-kak-otpravit-dengi-cherez-sberbank

- https://bankiinfo.com/sberbank/perevod/za-granicu-cherez-sberbank-onlajn.html

- https://www.moneyinformer.ru/banks/sberbank/perevod-za-granicu.html

- https://kartavruke.ru/perevod-iz-za-granicy-na-kartu-sberbanka/

- https://bankiinfo.com/sberbank/perevod/iz-za-granicy-na-kartu.html

- https://sbankami.ru/perevody-i-platezhi/perevody-v-strany-sng-i-evropy.html

- https://creditvsbervbanke.ru/bankingservice/kak-perevesti-dengi-za-granitsu-cherez-sberbank

- https://www.sberbank.kz/ru/individuals/transfers/perevody-po-miru

- https://sberech.com/oplata/kak-otpravit-ili-poluchit-perevod-iz-za-granicy-na-kartu-sberbanka.html

- https://bankigid.net/kak-besplatno-pozvonit-v-sberbank-iz-za-granicy-onlajn-podderzhka-klientov/