Кредит с поручителем сбербанк

Содержание:

Права поручителя по кредиту

Кроме обязательств, лицо, поручившееся за заемщика, имеет ряд прав, защищающих его интересы. Взяв на себя погашение задолженности, и уплатив ее в полной мере, он может требовать от должника возмещения всех понесенных убытков. Такие претензии рассматриваются законом как долги одного физического лица другому.

Также в некоторых случаях законодательство предусматривает освобождение от поручительства. К ним относятся:

- изменение кредитором условий займа или перевод задолженности без письменного согласия поручителя;

- истечение срока поручительства согласно договору;

- смерть заемщика;

- ликвидация организации-заемщика.

При заключении договора поручитель является самой незащищенной стороной. Например, он не может рассчитывать на право собственности на приобретенное в кредит имущество, даже если ему самому пришлось выплатить всю сумму. И очень часто поручителю приходится судится с заемщиком или банком, отстаивая свои законные права.

Нужен ли поручитель для ипотеки?

Перед выдачей кредитов банки тщательно проверяют заемщика, его платежеспособность. Хотя сделка и подразумевает предоставление приобретаемой недвижимости в залог, кредиторы пытаются снизить риски, требуя поручительство, как дополнительное обеспечение.

Кто такой поручитель в ипотеке? Это лицо, которое берет на себя определенные обязанности. В случае ненадлежащего выполнения обязательств заемщиком банк вправе требовать с него погашение задолженности.

Поручительство используется также в случае, если доходов заемщика недостаточно для получения необходимой суммы для покупки квартиры. Хотя доходы поручителя не учитываются при расчете максимального кредита, его наличие снижает риски, повышает вероятность получения положительного решения.

Можно ли без поручительства оформить ипотечный кредит

Можно и самостоятельно оформить заем, но банкиры все равно компенсируют свои риски по ипотеке.

7 особенностей кредита без поручителей:

- повышенный процент;

- необходимость предоставить собственное имущество в качестве предмета залога;

- выдвигаются более серьезные требования к клиентам;

- повышается размер страховки;

- уменьшается срок, на который выдается ссуда;

- делается более дотошная проверка недвижимости, которая будет служить предметом залога, и самого клиента;

- усложняется схема оплаты. Передача денежных средств осуществляется с помощью банковской ячейки, наличные средства не выдаются на руки.

Чаще всего предметом залога является недвижимость. Но каждый вопрос решается с клиентом индивидуально. Вместо недвижимости в качестве залога может быть принято и другое имущество.

Поскольку условия устанавливаются более жесткие, следует хорошенько взвесить все за и против, прежде чем заключать сделку. Иногда имеет смысл подумать, кто может стать поручителем, чтобы заключить договор на более выгодных условиях.

Условия, при которых не потребуются созаемщик и поручитель

Поручительство является одним из основных способов гарантий для банков. В случае возможных проблем кредитно-финансовая организация может потребовать выполнения обязательств с поручителя, поэтому далеко не каждый человек согласится быть участником подобной сделки. При этом поручитель не имеет никаких прав на недвижимое имущество (). В свою очередь созаемщик является полноправным участником сделки, имеет право на недвижимость или долю квартиры, дома. Учитывая все моменты, многие заемщики хотят взять ипотеку без поручителей и созаемщиков.

Главным условием для получения такого займа является достаточный уровень доходов для выполнения обязательств по кредиту. Также стоит учитывать, что у потенциального заемщика должна быть положительная кредитная история и постоянное место трудоустройства. Пока ипотека без поручителей и созаемщиков представлена только в ряде банковских учреждений. Помимо достаточного уровня финансового положения, необходимо учитывать, что каждый банк предъявляет определенные требования к заемщику. К этим моментам относятся следующие аспекты:

- наличие гражданства Российской Федерации;

- соответствии возрастным ограничениям;

- определенный стаж работы.

Права и возможности

Закон строго ограничивает право гаранта отказаться от обязательств после оформления кредита, но некоторые возможности остаются. Если с согласия банка поручителя заменит другое лицо, либо будет предложено равное кредиту обеспечение, то есть шанс официально избавиться от поручительства. Можно воспользоваться правом отказа в случае, если долг по кредиту переводится на другого заемщика. Банки часто прописывают в договоре автоматическое согласие гаранта при переводе долга, однако на этапе подписания договора необходимо потребовать изменить данный пункт.

Для гаранта действует право регрессного требования к заемщику после оплаты долга (части долга). Если банк обратил взыскание на имущество поручителя и закрыл кредит, то гарант может обратиться в суд с регрессным иском к заемщику. В этом случае уже заемщик отвечает имуществом или доходами перед поручителем. Забрать единственное жилье у заемщика не имеют право, остальная собственность реализуется для погашения обязательств перед истцом.

Ипотечный кредит и созаемщики

Созаемщиками являются граждане, которые несут солидарную ответственность по ипотечному кредиту. Причем, они получают не только обязанности, но и права на недвижимость. Например, если ипотечный заем взял муж, то его жена будет являться поручителем. Иные условия стороны могут обговорить в брачном соглашении.

Если доход заявителя не дотягивает до нужной планки, то привлекается созаемщик. Его участие требуется, чтобы получить ссуду на нужную сумму. Доход считается в совокупности.

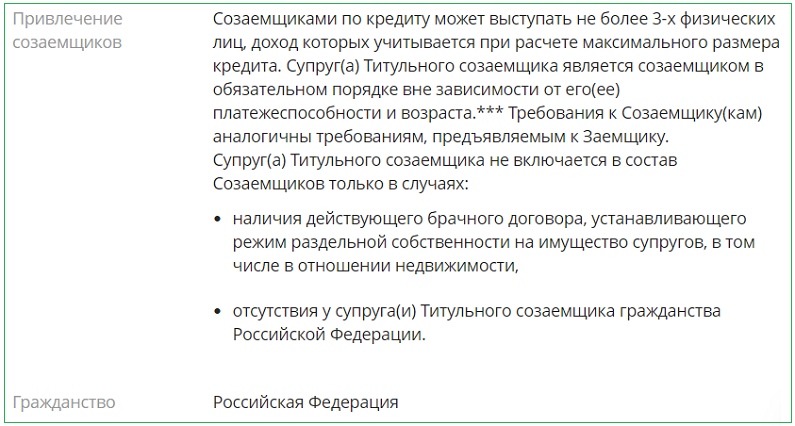

Принимать участие в сделке может до трех созаемщиков, и они совместно исполняют обязанности. Для одобрения банка созаемщикам также нужно подтвердить справками свой доход, показать документы на имущество, которым они владеют.

В случае развода второго супруга можно исключить из созаемщиков. Но каждый вопрос рассматривается банкирами индивидуально.

Созаёмщик при ипотечном кредитовании

Основное отличие созаёмщика от поручителя, возможность распоряжением приобретённой недвижимостью наравне с заёмщиком. Поручитель данную возможность может получить исключительно по решению суда. Действующими нормативами банка предусматривается возможность привлечения в качестве созаёмщика лиц, граждан РФ, в возрасте от 21 до 75 лет, имеющих стаж 6 месяцев на последнем месте работы (для трудоспособных граждан), предоставивших справку о доходах (2-НДФЛ, по форме банка). Также необходимо наличие:

- СНИЛС;

- ИНН;

- свидетельства о браке;

- паспорта РФ.

Процедурой получения ипотечного кредита предусмотрено обязательное участие супруга или супруги заёмщика в качестве созаёмщика. При этом наличие или отсутствие у них постоянного дохода не является препятствием для заключения договора кредитования. Количество одновременно привлечённых лиц в качестве созаёмщика регламентируется отдельно. Так для лиц, заключающих договор на получения займа по программе «Молодая семья», количество может достигать 6 человек.

Наиболее оптимальный вариант, привлечение в качестве созаёмщика близких родственников. Это позволяет повысить уровень доверия со стороны работников финансового учреждения. В дополнении к этому, подобная практика позволяет минимизировать риски самого заёмщика, так как привлечённые лица (созаёмщики) имеют право на распоряжение частью приобретённого имущества, которое в этом случае оформляется как общая собственность.

Как уже отмечалось, наличие созаёмщика позволяет на более выгодных условиях получит ипотечный кредит. Одновременно с этим следует помнить, что ответственность за погашение предоставленного кредита лежит на всех лицах, указанных в договоре. Дополнительно к основному договору непосредственно с лицом, оформляющим кредит, каждый участник сделки заключает отдельный договор.

Отличия созаемщика от поручителя

Ответить на вопрос, чем отличается созаемщик от поручителя, можно так. Они имеют разные права и обязанности. Хотя предназначение у них одно, – обеспечение возврата средств, взятых в долг основным получателем кредита.

| Созаемщик | Поручитель | |

| Ответственность | На весь срок действия договора | Только при не оплате ипотеки заемщиком |

| Право на недвижимость | Да | Нет |

| Влияние дохода на получениие более крупного кредита | Да | Нет |

Главные отличия созаемщика от поручителя в том, что первый может являться собственником определённой доли приобретаемой недвижимости, а второй – нет. Хотя и поручитель может в определённых ситуациях получить её, обратившись в суд.

Созаемщик должен ежемесячно вносить платежи за ипотеку вместе с основным заемщиком. При этом он может перестать выплачивать долг. Поручитель же никогда не становится собственником этого ипотечного жилья. Но его по решению суда могут обязать погашать долг в случае прекращения выплат заемщиком с созаемщиком.

Ещё одно отличие этих лиц – в учёте банком их платежеспособности при выдаче максимального кредита. Справка о доходах требуется лишь от созаемщика. Поручитель её не должен предоставлять, так как его доход кредиторы не принимают в расчёт.

Отличает их и степень ответственности. Созаемщики обязаны делать выплаты в течение времени действия договора. Поручители привлекаются к ним, если первые перестали вовремя погашать кредит.

Выгодна ли ипотека без поручителей?

Сегодня одни банки предлагают возможность оформить ипотеку без поручительства, другие требуют обязательное его наличие. Третьи предлагают заемщику самому решать, нужно ли оно или нет. Чтобы сделать правильный выбор, нужно учесть особенности ипотеки без поручительства:

- Проценты по таким ипотечным программам выше, так как они учитывают риски. Срок рассмотрения заявки также больше, а сумма меньше, чем по ипотеке с поручительством. В некоторых случаях выше сумма страховки.

- Проверка заемщика проводится более тщательно. Банк требует дополнительные документы, подтверждающие платежеспособность, отсутствие задолженности по квартплате и другие документы на свое усмотрение.

- К приобретаемому жилью предъявляются дополнительные требования. Банки требуют, чтобы оно было достроенным, свободным, жилым и готовым к заселению.

- Повышается риск отказа со стороны банка.

Все это говорит о том, что условия кредитования при отсутствии гарантов хуже. Поэтому целесообразно рассмотреть возможность оформления поручительства.

Риски гаранта по ипотеке

Прежде чем соглашаться выступать поручителем при оформлении ипотечного займа, стоит внимательно изучить договор. Если возникают сомнения, проконсультироваться со специалистом. Стоит помнить, что при обращении взыскания на имущество гаранта по ипотеке приставы тщательно проверят его финансы. На протяжении срока кредитования у поручителя могут возникнуть проблемы с оформлением собственного кредита, поскольку при анализе дохода банк учитывает и обязательства по чужой ипотеке. Чтобы свести к минимуму возможные риски, гарант должен:

- Убедиться в наличии постоянного дохода, собственности у заемщика;

- Изучить договор, проконсультироваться у юриста. Разъяснения заемщика, сотрудников финансовой организации в расчет принимать не стоит, поскольку у них другие интересы;

- Прописать в договоре субсидиарную ответственность по кредиту, которая предусматривает покрытие части долга или процентов. Подобная практика не находит распространения, так как не выгодна банкам.

Супругам, один из которых выступает заемщиком, а второй – гарантом, целесообразно оформить долевое право собственности на ипотечную недвижимость. При разводе претендовать на часть квартиры или дома сможет каждый из них. Такой же вариант подходит субъектам ипотеки, планирующим совместное проживание. Например, заемщиком выступает муж, созаемщиком — жена, а поручителем — один из родителей супругов, который намерен жить вместе с ними.

Причины отказов

Банк может отказать в кредите поручителю по разным причинам. Рассмотрим основные:

- Заемщик решил скрыть факт своего поручительства. Тем самым он свел к нулю свои шансы на кредит. У банков множество способов узнать достоверную информацию на этот счет. А предоставление ложной информации либо ее намеренное искажение и сокрытие делают заемщика неблагонадежным в глазах банка.

- Доход недостаточен для покрытия долга с поручительством и нового кредита. Ситуация усугубляется, если помимо поручительства, человек имеет свои непогашенные кредиты.

- Кредит, по которому было оформлено поручительство, погашен. Но в кредитной истории это не отражено. Иногда информация отражается с задержками. Решить вопрос просто – принести в новый банк справку о погашении кредита заемщиком.

- Кредит, по которому было поручительство, имеет просроченные платежи. Даже если суммы небольшие, весьма вероятен отказ.

Ипотека в Сбербанке

Сегодня Сбербанк предлагает несколько ипотечных программ, которые можно объединить в группы:

- на приобретение готового и строящегося жилья;

- ипотека, учитывающая в качестве первоначального взноса материнский капитал;

- на строительство загородной недвижимости, на земельные участки;

- военная ипотека.

Таким образом, получить ипотеку в этом банке может любой, кто сумеет доказать свою платежеспособность. Большой ассортимент программ и низкие процентные ставки сделали Сбербанк номером один в рейтинге ипотечных компаний.

В 2021 году процентные ставки начинаются от 6% на ипотеку с государственной поддержкой. Государство оплачивает первоначальный взнос социальным категориям населения: врачам, учителям, многодетным семьям. Срок ипотеки составляет до 30 лет.

Сбербанк – один из немногих позволяет оформить займ без первоначального взноса. Кроме того, у учреждения имеется самостоятельная система оценки для объектов недвижимости, а значит, отсутствует необходимость искать экспертов самостоятельно. Услуга предоставляется бесплатно.

Об ответственности

Если вас попросили стать поручителем, пусть это близкие родственники или хорошие друзья, не нужно спешить соглашаться. Сначала необходимо узнать условия кредитования, а также уровень платежеспособности потенциального заемщика. Это поможет реально оценить, будут ли своевременно выполняться кредитные обязательств и какова вероятность обращения к вам кредитора с требованием погасить ипотеку вместо прямого должника.

Риски

Подписывая договор поручительства физ- или юрлицо соглашается со всеми условиями кредита и обязуется их выполнять солидарно с заемщиком, а это значит:

- вносить ежемесячные платежи, если заемщик этого не делает;

- страховать свою жизнь и здоровье;

- полностью взять обслуживание кредита на себя, если должник умрет или потеряет трудоспособность, а также в случае его исчезновения;

- гарантировать своим имуществом своевременное выполнение обязательств перед банком.

Как выйти из договора поручительства?

По закону поручитель не вправе расторгнуть договор поручительства в одностороннем порядке. Если вы уже взяли на себя обязательства поручительства по ипотеке, то снять их по собственному желанию не сможете.

В каких случаях прекращается поручительство по ипотеке:

— полное погашение кредита;

— закончился срок действия договора поручительства;

— банк без согласия поручителя передал право на задолженность по кредиту коллекторам;

— без согласия поручителя банк изменил условия кредитования, к примеру, повысил кредитную ставку;

— с согласия кредитора заемщик привлекает другого поручителя.

Кто сможет стать поручителем по ипотеке?

Поручителем может выступить любой человек, который соответствует всем требованиям и предъявит полный пакет документов. На практике поручителями являются близкие люди, поскольку сложно найти кого-то постороннего, кто согласится выплачивать кредит, если этого не сможет делать заемщик.

Чтобы получить одобрение по ипотеке, нужно соответствовать всем требованиям. Изучив требования во всех крупных банков, можно понять, что главное отличие – это возраст заемщика.

Стандартные требования:

- Минимальный возраст на момент подписания договора: от 18 лет или 21 года.

- Максимальный возраст: до 70 лет, на дату последнего взноса по договору.

- Регистрация: постоянная, на территории России.

- Трудовой стаж: не менее 3 месяцев на текущем месте работы и не менее 6 месяцев общего трудового стажа.

- Занятость: официальная, по трудовому договору.

- Кредитная история: положительная, неприемлема закредитованность.

Если все требования выполнены, то следует подготовить документы.

Банки запрашивают:

- паспорт;

- второй документ для подтверждения личности: СНИЛС, водительское или пенсионное удостоверение и т.д.;

- копию трудовой книжки, заверенную работодателем;

- справку о доходах.

Что касается гражданства, то многие банки готовы выдавать кредиты и иностранцам, которые для этого должны иметь вид на жительство или иные документы, подтверждающие законное проживание на территории России.

Обратите внимание! На практике банки отказывают в поручительстве, если у заявителя есть непогашенный кредит или займ. При этом не так уровень дохода и какая кредитная история

Поэтому, привлекая поручителя, лучше искать родственника, который не обременен кредитами. В этом случае шансы получить одобрение возрастают.

Чем отличается поручитель от созаемщика

В отличие от созаемщика, форма ответственности поручителя может быть разной. Это:

- Солидарная — это когда физическое лицо обязуется обеспечивать своевременное погашение кредита при любых обстоятельствах.

- Субсидиарная – обязательство возникает после того, как банк докажет неплатежеспособность клиента.

В подавляющем большинстве случаев банк останавливается на первом варианте. Точный перечень обязательств будет прописан в отдельном договоре между поручителем и Сбербанком. При этом поручительство не дает человеку права распоряжаться ипотечной собственностью, как созаемщику. В доме/квартире можно прописаться, выделить в ней долю, но все это делается с разрешения основного клиента.

Как избавиться от поручительства

- Дождитесь полного погашения кредита заемщиком.

- Погасите займ досрочно вместо заемщика. Подобные моменты следует обговаривать совместно с ним. Досрочный возврат средств кредитору возможен после написания соответствующего заявления заемщиком. По желанию Вы можете документально закрепить способ возврата денег Вам от заемщика.

- Попробуйте расторгнуть соглашение о поручительстве. Способы расторжения обычно отражены в самом документе, но на деле такой договор крайне трудно расторгнуть. Однако опытные юристы выделяют случаи, когда попробовать стоит:

- заемщик перевел долг стороннему лицу без Вашего согласия;

- без Вашего ведома в кредитный договор внесены изменения банком;

- поручительство переоформляется на другого человека;

- срок поручительства, указанный в соглашении, окончен.

Можно ли взять кредит поручителю?

Может ли поручитель взять кредит? Может. Но не во всех случаях. Ответ на вопрос зависит от варианта кредитной политики банка и оценки кредитоспособности клиента.

Поручительство в некотором смысле является вариантом кредита. Только поручитель не распоряжается кредитными средствами. И возвращать долг будет лишь при условии, что заемщик его не вернет. И если заемщик, взяв один кредит, получает в банке второй и третий. То это может сделать и поручитель. В этом смысле ему даже проще, чем заемщику. Ведь заемщик всегда несет расходы по предыдущему кредиту, а поручитель – нет.

В любом случае у поручителя шансы взять новый кредит снижаются и зависят от следующих факторов:

- Сумма долга по кредиту, оформленному поручительством. Чем больше сумма, тем меньше вероятность одобрения.

- Величина запрашиваемого кредита. Мелкий кредит получить проще, чем крупный.

- Соотношение сумм нового кредита и величины поручительства. Например, поручительство оформлено по потребительскому кредиту в сумме 150 тыс. руб. Едва ли это повлияет на принятие решения по ипотеке размером 2 млн. руб. Обратная ситуация гораздо хуже. При сумме поручительства 2 млн. шансы даже на маленькую сумму близки к нулю.

- Срок кредита и время, оставшееся до его погашения. Если кредит оформлен на 5 лет и осталось 5 месяцев до его полного закрытия, получить одобрение нового займа легче.

- Платежная дисциплина заемщика. Нарушение графика платежей заемщиком, повышает вероятность отказа.

- Размер доходов. Это главный фактор в принятии решения банком.

Кто может стать созаемщиком (требования к ним)

Законодательство позволяет сделать созаемщиками практически любое платежеспособное лицо, согласное с условиями банка. Практика показывает, что ими становятся близкие родственники заявителя. На это редко соглашаются посторонние люди. Ведь, если основной плательщик по ряду причин (например, он станет неплатежеспособным, недееспособным) прекратит платить за ипотеку, то обязательства по ежемесячным выплатам в полном объёме перейдут к ним.

Созаемщики несут перед кредитором ответственность не меньшую, чем основной должник. Банки проверяют их платежеспособность, уровень дохода, кредитную историю и т. д.

Каждый банк предъявляет собственные требования к этим лицам, но есть обязательные для получения статуса созаемщика:

- российское гражданство;

- наличие регистрации (постоянной либо временной);

- возраст 21-55 лет (для женщин), 21-75 лет (для мужчин);

- минимальный стаж на последнем месте службы – от 6 месяцев до 1 года (определяет конкретный банк);

- положительная кредитная история;

- хорошая платежеспособность, определяемая по формуле: платёж по ипотеке не должен быть больше 40% от доходов.

Некоторые банки согласуют в качестве созаемщиков лишь наёмных работников, исключая индивидуальных предпринимателей, бизнесменов с долей свыше 5%, членов фермерского хозяйства, руководителей. Ряд банков требует от получателей кредита страхования жизни и здоровья. Созаемщику желательно застраховаться и от утраты дееспособности, чтобы при наступлении такого случая долги перешли к страховой компании.

Например в Сбербанке выдвигаются следующие требования:

Перед принятием решения стать созаемшиком, человеку следует знать, чем он рискует. Договор может заключаться на срок до 30 лет. За это время вполне вероятны изменения уровня доходов всех участников договора. Средств для выплат будет не хватать, а платить нужно. Также он лишается права самому стать титульным заемщиком при взятии кредита для себя. Отказ от обязательств возможен только через суд при наличии неоспоримых доказательств, которые не позволяют ему платить по кредиту.

Учитывая вышеизложенное, оцените свои возможности, все риски и только тогда принимайте решение стать созаемщиком. Ведь ипотечный долг – дело многих лет, которое требует больших денежных вложений!

Автор статьи:

Что будет с поручителем, если обанкротился основной должник

Если основной должник по любым причинам перестает выполнять свои финансовые обязанности, кредитор вправе требовать исполнить их с поручителя. Исчерпывающие комментарии по этому поводу дал ВАС РФ в Пленуме № 42. Их суть в следующем: даже если заемщик умрет, это не освободит поручителя от необходимости погашать его долги.

Несмотря на то, что Пленум вышел в 2012 году, то есть до вступления в силу Закона о банкротстве в 2015 году, суть комментариев не поменялась. Если основной должник заявит о своей несостоятельности, его долг однозначно перейдет к поручителю.

Если гарант по кредитному договору не готов гасить чужие долги или не имеет достаточных средств, остается единственный выход — банкротство.

На что следует обратить внимание поручителям

Если вы все-таки соглашаетесь стать поручителем, обязательно до подписания договора необходимо:

- Убедиться в финансовом положении заемщика, наличии у него имущества, на которое может быть обращено взыскание, способности заемщика своевременно платить по кредиту. Доверять словам в такой ситуации не стоит.

- Внимательно прочитать все условия договора поручительства, желательно и кредитного договора. Если что-то непонятно, вызывает сомнения, кажется слишком рискованным, покажите договор юристу, а не расспрашивайте нюансы в банке или у заемщика. Последнего интересует один вопрос – побыстрее оформить кредит и приобрести недвижимость. Сотрудники банка часто утаивают в разговоре некоторые детали, уточнение которых может вызвать отказ поручителя подписывать договор. Эти условия вовсе необязательно содержать что-то противоречащее закону, но они могут при определенных проблемах с выплатами кредита ухудшить положение поручителя или ограничить его права.

- Если есть возможность выбора – стать поручителем или созаемщиком, рассмотрите оба варианта внимательно. У созаемщика больше прав, а особенно – право претендовать на недвижимость, приобретенную в кредит. Аналогично стоит внимательно рассмотреть возможность оформления ипотечной недвижимости с долей поручителя. Этот вариант разумен, законен и эффективен, когда поручителями, созаемщиками, заемщиками выступают родственники, планирующие совместное проживание в ипотечной квартире или доме.

Меня просят стать поручителем по кредиту, это опасно?

С одной стороны нет, но с другой да, поскольку берете на себя ответственность за финансовые возможности другого человека

По сути, для банка важно, чтобы деньги в полном объеме были возвращены

Отвечая на вопрос, кто может быть поручителем по ипотеке, сразу обозначу, что только гражданин РФ, у которого есть стабильный подтвержденный доход и для его подтверждения нужна официальная справка. Если же человек не выплачивает средства, у него в истории часто наблюдаются опоздания выплат, то служба безопасности финансовой организации будет «налегать» на вас. В самой плохой ситуации, если кредит не будет погашен, тогда ответственность перекладывается на ваши плечи и кошелек.

Ответственность поручителя

Ответственность наступает в судебном порядке, хотя иногда банки или микрокредитные организации идут против закона, начиная «активизировать» третье лицо при первой же просрочке. Весь спектр ответственности прописан в документах на кредит

Также важно изучить, какие виды поручительства существуют и их принципиальные особенности

Права и обязанности поручителя регламентируются Гражданским Кодексом РФ статьей 553. Ответственность может быть солидарной, когда банк требует выплату как от заемщика, так и поручителя, так и субсидиарной, что наступает в случае, если у заемщика нет денег на погашение долга.

Выделяют поручительство по договору (прямое), ограниченное сроком (гарантируете возврат, но на определенное время), аваль, делькредере. Аваль — поручительство по чеку или векселю. Делькредере — ручательство за исполнение сделки. За заключение такого договора поручитель получает вознаграждение.

Права поручителя

Изначально стоит понимать: поручитель по кредиту несет такую же ответственность в случае невыплаты, как и заемщик, и по сути даже больше, если заемщика признают банкротом или недееспособным. На плечи будут переложены все издержки, и долг (не ваш) придется выплатить. При этом у поручителя остается право изменить свою роль — стать кредитором того человека, чей долг он покрыл. Получить свои деньги можно в судебном порядке, но процесс мягко говоря длительный. Усложняет ситуацию тот факт, что у лица, которое оформляло займ, просто не будет активов и не будет с чего изымать.