Как выбрать лучшего кредитного брокера в москве

Содержание:

Темная сторона кредитного брокерства

Условно, брокеров делят на белых, черных и серых. Выше речь шла именно о белых брокерах — консультантах, которые действуют в рамках закона и действительно помогают клиенту, а не бросают его на полпути. Черные же брокеры, напротив, заинтересованы только в получении денег от заемщика. Темная сторона проявляется:

- в намерении подделать документы заемщика, например, достать фальшивую справку с бо́льшим доходом, чем имеет его клиент на самом деле;

- в простом мошенничестве — консультант берет распечатку банковских предложений с первого попавшегося сайта и отдает клиенту за «бешеные» деньги.

Что касается серых брокеров, то это промежуточный тип. С одной стороны, они не нарушают закон напрямую и действительно могут помочь в получении займа, а с другой — они также заинтересованы только в получении денег, а не в оказании помощи. Обычно к «серым» относятся бывшие сотрудники банка, которые используя свои связи пытаются убедить кредитного менеджера выдать займ его клиенту. К услугам подобных «специалистов» обращаться также не рекомендуется.

Как выбрать брокера?

Профессиональный банковский брокер помощь в получении кредита предоставляет по договору без предоплат – этот вариант содействия самый безопасный, поскольку вы ничего не теряете.

Мы предлагаем вам прислушаться к рекомендациям нашего сервиса, которые помогут выбрать хорошего брокера даже среди частников:

- Уточните, предоставляется ли ваш брокер помощь в получении кредита по договору – только договор заставит брокера чувствовать ответственность и даст уверенность клиенту.

- Откажитесь от любых предоплат – по авансовой системе работают мошенники.

- Ещё на этапе консультации, уточните – по какой схеме планирует работать брокер. Откажитесь от сотрудничества с использованием незаконных методов работы (подделка справок, взятки и пр.).

- Зайдите на сайт кредитных брокеров АКБР и удостоверьтесь – нет ли выбранного брокера в списке мошенников (Ассоциация публикует мошенников на главной странице).

- Изучите максимальное количество отзывов о брокере – мнения заёмщиков дадут полноценную картину и ответы на важные вопросы – не мошенник ли, действительно ли помогает, как быстро и качественно решает проблемы.

Отзывы реальных клиентов есть в специальном разделе нашего сервиса:

Андрей Тихонов, Мурманск

4

Отзыв о CreditBroker

Причиной моего обращения к Финансовому Брокеру стала банальная ситуация. Пару лет назад брал кредит, выплатить вовремя не получилось. Сейчас ситуация наладилась, планировал взять ипотеку, но везде отказы. Знакомые посоветовали эту фирму – сказали помогают.

Не скажу, что я восхищен их работой, потому что сначала мне пытались продать программу «восстановление кредитной истории», правда отчет из БКИ действительно…

Алексей Мухин, Раменское

4

Отзыв о CreditBroker

Давно и безуспешно пытался получить кредит через брокера. Последний брокер оказался мошенником, о чем мне помог узнать брокер – они проверили мою кредитную историю и нашли заём, о котором я не знал.

У моей истории нет хэппи-энда, до сих пор пытаюсь доказать непричастность к тому займу и пока этого не сделаю, кредита мне не видать. Я платил за предоставление кредита, а по факту получил другое. Ощущения…

Татьяна, Мытищи

5

Отзыв о Московский брокер

Попала в тяжелое положение – бизнес супруга вынуждал постоянно брать кредиты, в общей сумме накопился долг 8 миллионов. Доходы от деятельности резко снизились. Платить по все долгам стало очень трудно, я всё время искала – где занять, как перекрыть, старалась не допускать просрочки. Из-за переживаний начались проблемы со здоровьем, ия вовремя позвонила Брокеру.

Мою проблему решили с помощью рефинансирования…

Борис, Люберцы

5

Отзыв о Московский брокер

Когда мне пришлось выбирать между мизерной официальной зарплатой и работой без трудовой книжки с нормальным доходом, я предпочел второй вариант, хотя знал, что с банками будут проблемы. Доход вполне стабильный, на жизнь хватает, но пришло время менять машину, не был готов финансово. Времени разбираться во всей этой системе не было, обратился к брокеру.

Первое, что поразило – официальный договор, денег…

Анохина С.В., Вологда

5

Отзыв о Кредитная помощь

К брокеру обращалась в марте, работала с молодым человеком – видно сразу, что профессионал. Дело в том, что я пенсионерка, и была очень удивлена, что в моём возрасте (61 год) получить кредит сложно. Некоторые банки одобряли, но не больше 100 тысяч. Пользуясь моей неграмотностью в этом вопросе, включали разные страховки – получалась переплата вдвое больше самого кредита.

Брокер нашел мне отличный вариант,…

Стоимость услуг агентств и частных брокеров находится на одном уровне, по этой причины мы рекомендуем выбирать качество и безопасность, обращаясь к проверенным брокерам.

Кто такой кредитный брокер и чем он занимается

Экая невидаль, скажут многие и будут по-своему правы. Но не спешите отметать с порога, есть посредники, реально помогающие получить ссуду по самым выгодным условиям. Взять займ в настоящее время легко, практически на любой улице есть конторы, предлагающие деньги, кто под залог недвижимости или автомобиля, кто требует только паспорт и обещает за несколько минут оформить.

Но главный вопрос, как отдавать, сколько будет составлять переплата по процентам. Вот здесь возникает необходимость в услугах посредника, что помогает определиться.

Какие услуги оказывает

Ведущие такой бизнес хорошо знают рынок кредитных услуг. У них есть связь с банками, специалисты хорошо разбираются в нюансах кредитных предложений и знают, каким образом заполнять бумаги и оформлять сделку. Не зря ведь говорят, что дьявол кроется в мелочах. А в случае оформления соглашения, мелочей огромное количество, даже человеку с университетским образованием в них разобраться непросто.

Посредники предлагают следующие услуги:

- выбор наиболее привлекательных предложений по условиям клиента;

- консультация по всем выбранным вариантам;

- расчет всех параметров кредита и суммы выплат;

- подготовка сделки;

- оформление договора.

Самым главным во всем этом процессе является то, что кредитный брокер представляет интересы человека, берущего заем, но не кредитора.

При отказе в выдаче ссуды одним банком организация поможет получить заем у другого кредитора. Ведущие посреднический бизнес отрабатывают сразу несколько вариантов с учетом кредитной истории клиента, суммы займа, лояльности кредитора к тем или иным заемщикам.

https://youtube.com/watch?v=wG_u4_2-BI8

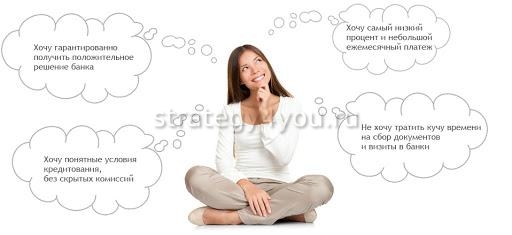

Кому нужен кредитный брокер

Обращаться за помощью, прежде всего, следует, когда требуется большая сумма. Во-первых, с ним больше шансов на одобрение самого кредита, во-вторых, даже с учетом оплаты комиссионных можно выиграть большую сумму при выплате долга и процентов по нему.

Кому необходим:

- Малому бизнесу подобные условия подходят больше всего.

- Людям, слабо разбирающимся в юридических терминах и финансовых условиях кредитования, берущим ссуду впервые, также нужно обращаться за помощью. Это сохранит время, нервы, а часто деньги, которые кредиторы любят брать за дополнительные услуги и условия.

- Заемщику с плохой кредитной историей или с недостатком средств для залога.

Получение ссуды наличными может вызвать определенные трудности, поэтому стоит воспользоваться услугами посредника с лицензией.

На чем зарабатывает

Посредник зарабатывает на процентах от суммы кредита или имеет фиксированную ставку за оказываемые услуги. Он может брать их с банка, но в российских реалиях оплачивать все приходится заемщику.

В чем заключается помощь брокера

Многие и не подозревают о том, что обратившись к кредитному брокеру, получат не только помощь в подборе интересного кредитного варианта, но и решат этим огромное количество сопутствующих проблем. Так, брокер самостоятельно оформит необходимый пакет документов, проконсультирует и даже возьмет на себя переговоры.

А если не удается самостоятельно выбрать размер займа, который будет вам по силам, то именно такой специалист поможет адекватно оценить свои финансовые возможности. Кроме того, он же поможет свести к минимуму возможность получения отказа.

А если не удается самостоятельно выбрать размер займа, который будет вам по силам, то именно такой специалист поможет адекватно оценить свои финансовые возможности. Кроме того, он же поможет свести к минимуму возможность получения отказа.

При необходимости он не обойдет вниманием и кредитную историю, и если она подпорчена или же является сложной, то не только поможет перед банком повысить ваш статус, но и сможет ее реабилитировать, правда, не быстро и не факт, что дешево, но такие возможности имеются

Уловки, совершаемые брокерами-мошенниками

Просьба об авансе

Работа с кредитным брокером должны осуществляться по принципам оплаты услуг после их оказания. Те брокеры, которые намерены лишь обмануть клиента, делают хитрые формулировки в своих договорах, обязывая вторую сторону произвести оплату за предоставление информационного разъяснения или консультацию. Такой брокер получит свои деньги даже тогда, когда банк откажет клиенту в деньгах.;

От кредитного брокера исходит просьба о предоставлении ему копии трудовой или формы 2-НДФЛ

Мошенник может воспользоваться полученными копиями в преступных целях. В результате этого, имя клиента может быть отмечено в межбанковском стоп-листе, что навсегда испортит его кредитную историю.

Проведение кредитным брокером вебинаров, доступных к общему просмотру

Клиенты должны самостоятельно заботиться о том, чтобы обезопасить себя от замысла мошенников. Видя, как с экрана телевизора, брокер делится своими наработки, у любого из нас должен возникнуть вопрос, для чего он делает это, утрачивая свое конкурентное преимущество. Проведение таких мероприятий может быть связано лишь с потребностью привлечения новой клиентуры, а также продажей курсов построения «прибыльного» дела.

Те специалисты, которые оказывают клиентам реальную помощь, довольно редко требуют дополнительной рекламы или публичности.

Наличие у кредитного брокера связей в банковской СБ

Несмотря даже на реальные связи брокера с сотрудниками службы безопасности, функционирующей в банке, рассчитывать на положительное решение о кредитовании нельзя, потому что СБ не уполномочено на принятие решений по заявкам заемщиков и не имеет возможности влияния на сведения, зафиксированные в кредитной истории.

В случае если бы вопрос о кредитовании решался через «своих людей», клиент мог бы рассчитывать на получение не более 20 % от суммы требуемого займа, что делает сотрудничество со «своими» людьми не выгодным.

Брокер имеет огромное количество положительных интернет отзывов

Приобрести требуемое количество отзывов брокер может у фрилансеров, которые готовы за определенные деньги разместить расширенный хвалебный отзыв любого лица, товара или услуги.

Самостоятельное оформление кредита имеет ряд рисков, которые удваиваются в том случае, если эти полномочия передаются кредитному брокеру. Причиной таких рисков служит отсутствие законодательного регулирования деятельности указанных специалистов.

Использовать услуги брокера стоит лишь тогда, когда у клиента нет уверенности в собственных силах и знаниях, достаточных для оформления выгодного займа.

Разве можно поверить, что это отзывы реальные?

Предложение об улучшении кредитной истории

Необходимо понимать, что данные КИ не могут быть удалены или исправлены. Клиент может лишь их улучшить за счет соблюдения платежной дисциплины по новым финансовым обязательствам.

Выгодно ли получать кредит через брокера

Посредник владеет информацией по всем кредитным программам организаций, с которыми у него заключен контракт. Это создает широкие возможности для заемщика. В некоторых случаях получить заем становится невозможно без помощи посредника.

Благодаря грамотной юридической поддержке клиентам удается сэкономить средства, кредитор может навязать ненужные услуги за отдельную плату. Посредник укажет на незаконные начисления, при необходимости будет их оспаривать. При самостоятельном обращении в банк неопытный заемщик может не заметить подводных камней и подписать соглашения на невыгодных для себя условиях.

Преимущества и недостатки

Сотрудничество с брокером освобождает от бремени, связанного с документооборотом и поиском оптимальной программы.

Главные преимущества работы с посредником:

- Получение квалифицированной консультации.

- Безопасность сделки.

- Уверенность заемщика в соблюдении собственных интересов.

- Независимый индивидуальный подход к решению вопросов.

- Высокая вероятность положительного решения со стороны банка.

- Быстрое решение вопросов.

- Возможность получения индивидуальных условий кредитования.

- Ведение конструктивного диалога с кредитной организацией.

- Экономия финансов за счет правильно подобранной кредитной программы.

К минусам можно отнести необходимость оплаты услуг, но во многих случаях эти траты окупают себя. Самостоятельные обращения в организации с отрицательным результатом отнимают время и силы.

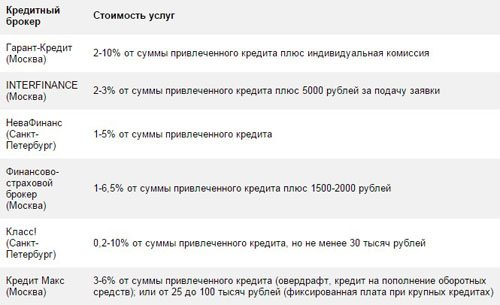

Стоимость услуг проверенных брокерских компаний

Первичное консультирование брокеры предоставляют бесплатно. Цена услуг зависит от истории выполнения кредитных обязательств и финансового положения заемщика, размера займа. Брокер разбирает каждую ситуацию для оценки возможностей, разработки плана действий. Оплата услуг зависит от сложности обстоятельств.

Первичное консультирование брокеры предоставляют бесплатно. Цена услуг зависит от истории выполнения кредитных обязательств и финансового положения заемщика, размера займа. Брокер разбирает каждую ситуацию для оценки возможностей, разработки плана действий. Оплата услуг зависит от сложности обстоятельств.

Какой процент брокер забирает

От суммы выданного займа посредник забирает от 1 до 5%. Величина комиссионных оговаривается при оформлении сделки. Существует и другой вариант — фиксированная плата за отдельные услуги. Возможна смешанная схема оплаты, при которой часть услуг оценивается фиксированной суммой, другие — процентом от кредита.

Можно ли получить кредит с плохой кредитной историей через брокеров

Статистика показывает множество примеров получения займа через посредников даже при наличии неблагоприятной кредитной истории. Но заниматься проблемными заемщиками возьмутся не все брокеры. Сложные ситуации требуют большего количества времени, дополнительные усилия брокера увеличат процент комиссионных.

Чем больше у брокера банков-партнеров, тем больше у него клиентов.

Ключевое значение для успеха бизнеса имеет правильно выбранное местоположение. Одни ищут помещение в непосредственной близости к местам скопления потенциальных клиентов — крупных розничных торговых точек или авторынков. Другие предпочитают открыть офис в деловом центре города, куда без проблем доберутся все.

При хорошем раскладе удачное местоположение обеспечит вас 40-70 клиентами ежемесячно.

Теперь о самом офисе. Он может быть небольшим — порядка 15 метров, на которых вы разместите 3 менеджеров-брокеров. Это ключевые специалисты бюро. Они будут объяснять клиентам плюсы и минусы кредитных продуктов, рассказывать, какие документы необходимы для получения ссуды, помогать оформлять бумаги, оценивать шансы потенциальных заемщиков на получение кредита и прочее.

Зарплата менеджеров складывается из оклада (6-10 тыс. руб.) и процента от сделки. В среднем менеджер получает от 0,5 до 1% от суммы каждого выданного кредита. Практики советуют выплачивать оклад только первые два-три месяца, пока новый сотрудник еще не освоился. Потом специалист должен обеспечивать себе достойную зарплату за счет одних только процентов.

Разумеется каждому сотрунику необходимо оборудовать рабочее место. Приготовьтесь на обустройство одного рабочего места потратить около 40 тыс. руб.

Отдельная статья расходов покупка телефонной линии и выделенного канала Интернет.

Кроме менеджеров потребуются системный администратор и бухгалтер. Задачи, которые решают эти специалисты, можно отдать на аутсорсинг. IT-специалисту достаточно появляться в офисе раз в три месяца. Каждый его визит будет обходиться примерно в 1-1,5 тыс. руб. Бухгалтеру-совместителю кредитные брокеры платят 10-15 тыс. руб. в месяц.

Однако вернемся к менеджерам. Так как специалист должен хорошо разбираться в процедуре оформления кредитов, уметь оценивать платежеспособность заемщика, лучше всего брать на работу бывших сотрудников кредитных подразделений банков или принимать на должность менеджера выпускников близких специальностей и учить их на практике самостоятельно.

Средняя сумма кредита, оформленного через брокеров, по оценкам экспертов, достигает 250-350 тыс. руб. Наиболее востребованные кредиты — потребительские. На втором место по популярности идут ссуды на покупку подержанных автомобилей.

Самый низкий спрос — на услуги по сопровождению ипотечного кредитования. В этом сегменте у независимых брокеров есть сильные конкуренты — агентства недвижимости.

На определенных видах ссуд брокеры предпочитают не специализироваться, чтобы не сужать свою клиентскую базу.

Кредитные бюро используют две системы оплаты услуг: одни берут процент от суммы выданного кредита, другие фиксированную плату. В случаях когда банк отказывается кредитовать клиента, компания денег за свои услуги не получает. В среднем полное сопровождение до момента получения кредита обходится заказчику в 5-10% от ссуды.

Продвигать услуги кредитных брокеров эффективнее всего через систему наружной рекламы, размещенной поблизости от офиса. Также неплохо показал себя Интернет.

Стоит размещать объявления на специализированных сайтах и активно предлагать свои услуги в форумах. Эксперты рекомендуют создать собственный сайт компании и разместить на нем информацию об услугах, контакты организации и «общеобразовательные» статьи о видах кредитов и их особенностях.

Сроки окупаемости напрямую зависят от качества работы брокера. В среднем из 40-70 клиентов, ежемесячно приходящих в кредитные бюро, ссуды получают 30-40%: с одними отказываются работать сами брокеры, других отсеивают банки.

По оценкам экспертов, на первых порах новый игрок может рассчитывать только на 15-20 посетителей в месяц. Но клиентская база растет быстро. По мнению экспертов активная рекламная кампания и удачное расположение офиса гарантируют кредитному брокеру рост числа клиентов на 20% в месяц, .что может окупить затраты уже через три-четыре месяца.

По материалам статьи Дмитрия Шлыкова, опубликованной в журнале Деловой квартал

01.01.1970

Все материалы по тегу: брокерство

304 человек изучает этот бизнес сегодня.

За 30 дней этим бизнесом интересовались 31633 раз.

Сохраните статью, чтобы внимательно изучить материал

Когда стоит обратиться за помощью к кредитному брокеру

Воспользоваться брокерскими услугами стоит, если необходимо взять в кредит большую сумму, и благодаря грамотному подбору программы кредитования можно хорошо сэкономить. Ведь разобраться в тонкостях каждого предложения самому очень сложно. К тому же на это потребуется много времени.

Кроме того, нередко кредитные организации предоставляют лишь краткое описание своих программ и не упоминают о дополнительных комиссиях и сборах, которые значительно поднимают стоимость кредита.

Узнать об уловках банка можно только непосредственно перед заключением договора при его тщательном изучении. Соответственно, в таком случае время на сбор документов и посещение банка оказывается потраченным впустую.

Если кредитный брокер – профессионал своего дела, он знает все тонкости программ кредитования каждого банка и сразу отсеивает невыгодные предложения.

Еще одним поводом воспользоваться брокерскими услугами является отказ кредитной организации в выдаче займа.

Итак, подытожим, какие функции выполняют брокеры:

Подбирают наиболее выгодные программы кредитования

Это очень важно, поскольку от условий программы зависит размер займа, величина ежемесячного платежа и стоимость кредита вместе с процентами и комиссиями за весь срок.Обычно посредники взаимодействуют с несколькими кредиторами и поэтому могут выбрать самое оптимальное предложение с учетом всех пожеланий заемщика. Правильно оформляют заявку на кредит

Кредитные брокеры знают, каким критериям должен соответствовать заемщик того или иного банка, а потому могут повысить шансы на получение ссуды, подав клиента с лучшей стороны и подготовив требуемые документы. Профессиональное оформление заявки и документов значительно отличается от самостоятельного. Разницу можно сравнить со стрижкой в салоне и подравниванием волос дома. Согласно статистике банки одобряют на 30–40 % больше заявок, поданных с участием брокеров, нежели без них.

Рассчитывают все расходы по займу, подготавливают кредитный договор. Схемы кредитования достаточно сложны, а стоимость кредита складывается не только из ежемесячных платежей. Расходы по его погашению всегда индивидуальны. Посредник помогает правильно рассчитать их, а также выявить все скрытые комиссии в договоре и оформить его на максимально выгодных условиях.

Помогают сэкономить. Нередко банки предоставляют своим брокерам-партнерам преференции: пользующимся брокерскими услугами клиентам делают скидки или бесплатно рассматривают заявку. Экономии добиваются также, подбирая страховку с наилучшими условиями (если она является обязательной для кредитного продукта).

Помогают рефинансировать кредит. Если среди программ кредитования, предлагаемых на рынке, есть более выгодные, чем ваша действующая, посредник может провести вам рефинансирование.

Ищут банки с высокой степенью лояльности к клиентам. Нередко кредиторы отказывают в займе по субъективным причинам. Поэтому отказ одного банка – это не фиаско. Кредитные брокеры, как правило, отправляют заявку нескольким банкам одновременно. Данная схема работы значительно повышает вероятность того, что кредит будет одобрен. Таким образом, посредник выступает еще и в роли апелляционного суда, принимающего «обжалования» банковских отказов в выдаче займа.

Кредит через кредитного брокера стоит оформлять в следующих случаях:

В каких случаях нужна помощь кредитного брокера

Кредитный брокер — специалист, который знает о кредитах и займах все. Иногда к нему обращаются просто для того, чтобы сэкономить время, а иногда без его помощи не обойтись. В каких случаях этот специалист может помочь?

- Неоднократные неудачные попытки оформить займ или кредит. Брокер выяснит причину отказов и поможет так составить заявку, чтобы вероятность одобрения возросла. Кроме того, он же поможет оформить все необходимые документы

- Плохая кредитная история. В этом случае специалист выяснит кредитный рейтинг заемщика и поможет улучшить кредитную историю, например, посодействует в оформлении рефинансирования или реструктуризации

- Низкий доход. Брокер подберет предложения в тех финансовых организациях, для которых не важен уровень заработка заемщика или не требуется подтверждение дохода

- Срочная необходимость в получении кредита. Благодаря связям в банковских кругах брокер может ускорить процесс рассмотрения банком заявки

- Проблемы с существующими долгами по кредитам. В этом случае специалист подберет оптимальные варианты рефинансирования или посодействует в оформлении реструктуризации долга

- Необходимость в консультации специалиста. Кредитный брокер может дать любую консультацию в сфере кредитования, начиная от вопросов кредитного рейтинга и кредитной истории, и заканчивая нюансами заполнения документов и процесса взыскания

- Получение кредита без ненужных дополнительных услуг. Как представитель заемщика брокер будет отстаивать его интересы в банке. Изучив договор, он может оспорить включение в него платных услуг, которые не требуются клиенту, например, договор на страхование жизни

- Экономия денег на переплате банку. Так как брокер подберет самый дешевый вариант среди тех, которые подходят клиенту, значит заемщик однозначно останется с выгодой. Так как те варианты, которые бы он подобрал самостоятельно, скорее всего предполагали бы большую переплату

- Проблемы при согласовании объекта недвижимости в ипотечном кредитовании. Если заемщик самостоятельно занимается оформлением ипотеки, получить одобрение банка на кредит еще полдела. Нужно еще выбрать такую недвижимость, которая будет подходить под все требования банка. А время действия положительного решения ограничено. Брокер проверит все документы на недвижимость и сразу сможет сказать, одобрит ли банк этот объект

- Помощь в тендерном кредитовании и крупных кредитах для бизнеса. Несмотря на то, что работа кредитных брокеров с юридическими лицами еще не слишком развита в РФ, есть компании, которые помогают предпринимателям и ООО получить кредит на развитие бизнеса или овердрафт, оформить гарантию или воспользоваться факторингом.

Финансовые решения для вашего бизнеса. Денежные средства на развитие и пополнение оборотных средств.

Задача любого бизнесмена — контролировать организационные процессы и в конечном итоге получать прибыль. Но как быть, если для процветания собственного дела вам потребовались средства на расширение горизонтов? Конечно, оформить кредит. Сегодня вы можете обратиться в нашу компанию, где наши специалисты подберут вам вариант финансирования от одного из банков-партнеров. Причин поступить именно так несколько:

- Мы определим цели и подберем для вас оптимальный вариант. Это может быть возобновляемый кредит в форме «овердрафт», кредитная линия, деньги на пополнение оборотных средств или заем под залог оборудования или товара.

- Вы не переплатите банку лишних процентов и комиссий. Гарантируем несколько программ на выбор от ведущих банков страны. Ставки с нами — от 4 % годовых. До 50 000 000 рублей.

- Возможность получить льготный кредит по государственной программе.

- Вы не тратите время на сбор документов, а спокойно занимаетесь непрерывными бизнес-процессами.

- Мы знаем, как правильно подать заявку, поэтому шансы получить отказ сводятся к минимуму.

Сохранить и приумножить бизнес — цель любого бизнесмена! И кредитные ресурсы часто становятся необходимым атрибутом для решения поставленной задачи. Мы гарантированно поможем сделать процесс оформления быстрым и комфортным для вас!

Список банков-партнеров и контрагентов

Условия получения кредита

Нюансы деятельности ипотечного брокера

С тем, что такое услуги ипотечного брокера, мы разобрались. Теперь рассмотрим нюансы такого вида деятельности. Во-первых, работа кредитных брокеров как таковое не регулируется законодательством РФ, отсюда и большое количество мошенников, из-за которых люди боятся прибегать к помощи кредитных консультантов.

Ни сертификатов, ни лицензий для кредитных брокеров не предусмотрено — только регистрация в налоговой с соответствующими кодами ОКВЭД.

Во-вторых, консультанты работают как с физическими, так и с юридическими лицами, однако, практика сотрудничества с последними менее распространена.

Брокерские компании всегда действуют в интересах клиента, а не банка. Это отличает политику российского брокера от зарубежного — там посредник старается для обеих сторон. Отсюда и третий нюанс — не все кредиторы одинаково охотно сотрудничают с брокерами.

Дело в том, что в России к услугам финансовых посредников чаще всего прибегают люди с безнадежно испорченной кредитной историей, а банки с такими клиентами не сотрудничают. Соответственно, когда брокер представляет интересы своего клиента, у кредитора возникают подозрения в отношении потенциального заемщика и его платежеспособности. Впрочем, если кредитный консультант имеет хорошую репутацию перед финансовыми учреждениями, то клиенту это, наоборот, сыграет на руку.