Обзор пифов газпромбанка

Содержание:

- Преимущества и недостатки паевых фондов

- ПИФ «Газпромбанк — Облигации Плюс»

- ПИФ облигации Плюс Газпромбанка

- ПИФ долговых бумаг в Газпромбанке

- Преимущества ПИФов от Газпромбанка

- Основные условия или инвест. стратегия

- Условия инвестиций в ПИФы Газпромбанка

- Как осуществлять в Газпромбанк Управление активами

- Виды облигаций Газпрома для физических лиц — доходность на сегодня

- Другие паевые фонды

- Стоимость ПИФов Газпромбанка

- Стоимость пая «Газпромбанк – Облигации Плюс» за последние 3, 6, 12 месяцев.

- Виды ПИФов в Газпромбанке

- Инвестиционная идея

Преимущества и недостатки паевых фондов

Управление ПИФами Газпромбанка осуществляет управляющая компания. Ее цель – выгодно разместить доверенные деньги. Преимуществом паевого инвестирования является высокая доходность. Обычно предлагаемые в фондах проценты выше, чем на депозитах и вкладах. Причем удачные инвестиции смогут повысить стоимость паев, динамику которых владельцы могут отслеживать в течение всего срока действия договора.

Недостатком паев Газпромбанка, как и любого другого ПИФа, является отсутствие гарантированной ставки, как это предусмотрено для вкладов/депозитов/сберегательных счетов при управлении активами. То есть, при изменении общей экономической ситуации стоимость пая может значительно упасть. Соответственно, доходность инвестиций станет минимальной. Именно поэтому эксперты рекомендуют инвестировать денежные средства одновременно в несколько ПИФов с разными степенями риска.

Перед приобретением пая, внимательно изучите все условия ПИФ Газпромбанка — это позволит получить максимальную прибыль, соответствующую ожиданиям

Перед приобретением пая, внимательно изучите все условия ПИФ Газпромбанка — это позволит получить максимальную прибыль, соответствующую ожиданиям

ПИФ «Газпромбанк — Облигации Плюс»

От чего зависит инвестиционная идея конкретного фонда и его дальнейшая стратегия деятельности? Их диктуют объекты инвестиций, с которыми работают ПИФы. На стратегию влияют экономическая ситуация стран, акции компаний которых используют для инвестирования. Стоимость облигаций зависит от состояния фондовых рынок и перспектив их развития.

Стоимость чистых активов и инвестиционного пая

| Наименование ОПИФа | СЧА, млрд. руб. | Стоимость пая, руб. |

| Облигации плюс | 38,25 | 1 942,22 |

| Сбалансированный | 7,65 | 3 086,75 |

| Валютные облигации | 0,826 | 4 268,38 |

| Акции | 0,987 | 3 076,77 |

| Золото | 0,655 | 1 980,35 |

| Международных дивидентов | 0,199 | 1 687,00 |

| Индия | 0,114 | 3 422,08 |

| Нефть | 0,217 | 919,46 |

| Электроэнергетика | 0,175 | 693,2 |

Из таблицы видно, что лидирующее место по наращиванию СЧА и росту стоимости паев из всех фондов Газпромбанк-Управление активами занимает ОПИФ «Облигации плюс».

Основная ошибка большинства начинающих инвесторов заключается в непонимании самого процесса инвестирования. Многие думают, что покупка паев любого из фондов гарантированно даст большую прибыль, чем при вложении денег в обычный депозит. Инвестирование всегда связано с риском, поскольку курсовая стоимость ценных бумаг подвержена скачкам. В то время как после закрытия депозита вам гарантированно возвращаются вложенные деньги с начисленными процентами.

У многих россиян ГПБ ассоциируется с широкой линейкой депозитных продуктов. И редко кто задумывается, что банк может предложить другие источники получения пассивного дохода. Управляющая компания банка помогает инвестировать деньги вкладчиков в акции, облигации крупных компаний, в нефть, золото. Широкий выбор организационных форм позволяет создать индивидуальный инвестиционный продукт, учитывая интересы любого клиента.

Стоимость чистых активов – это общая цена имущества фонда, которое находится в управлении. Данный показатель высчитывается как разница между ценой активов и суммой обязательств фонда – будущих платежей за услуги, которые фонду предоставлены. Рассчитывается СЧА на базе соответствующего Положения, введенного приказом Федеральной службы касательно фондовых рынков №05-21/пз-н за 15 июня 2005 года.

Фонд не использует спекулятивные стратегии, среди активов ПИФа есть только надежные эмитенты. Это крупные компании с небольшой кредитной нагрузкой и корпорации государственного типа, которые при появлении финансовых проблем имеют возможность рассчитывать на помощь со стороны правительства.

ПИФ облигации Плюс Газпромбанка

Банковские вклады и облигации имеют определенный срок обращения.Подробнее

Для каждого фонда характерна индивидуальная стоимость, применяемая к одному паю. Популярный среди инвесторов ПИФ «Облигации плюс» обойдется инвестору в 1696,4 рубля за пай. Стоимость пакета «Акции» составляет 2076,91 рублей, а «Валютных облигаций» — 3228,32 рубля. ПИФ «Газпромбанк Сбалансированный» стоит 2463,03 рубля. За «Золото» нужно заплатить 1199,31 рубля, а за «Мировую продовольственную корзину» — 1225,89 рубля. Цена ПИФ Газпромбанк Нефть — 983,27 рублей за пай, а «Индия» — 2558,68 рублей.

При выборе портфеля ПИФов следует учитывать применяемую инвестиционную стратегию и стоимость Пая. В долгосрочной перспективе актуально инвестирование в облигации, что обусловлено нацеленностью фонда на защиту от валютных рисков. На сегодняшний день актуально формирование портфеля такими активами, как:

- российскими акциями с высоким потенциалом роста;

- нефтью, поскольку паи можно купить по максимально низкой стоимости;

- ценными бумагами, имеющими отношение к сфере электроэнергетики.

Привлекательно выглядит ПИФ «Облигации плюс». Их ценность упала на фоне санкционирования держателей ОФЗ. Аналогичная ситуация сложилась с пакетом «Сбалансированных». Эти ПИФы выгодно держать в портфеле для страхования рисков.

По состоянию на конец 2019 года Управляющая компания «Газпромбанк — Управление активами» предлагает гражданам России вложить свои сбережения в 9 паевых инвестиционных фондов.

Тем гражданам, которые впервые решили инвестировать свои финансы в паевые инвестиционные фонды, специалисты рекомендуют приобретать облигации. Данный вид ценных бумаг отличается пониженным риском, но и доходность, как правило, невысокая. Приобретение акций наоборот характеризуется получением максимальной прибыли, но и риск все потерять увеличивается в разы.

ПИФ долговых бумаг в Газпромбанке

В банке есть ряд востребованных и наиболее популярных фондов, инвестиционный портфель которых создан и основан на долговых бумагах различного свойства — облигациях. Рассмотрим их подробнее.

Облигации плюс

Данный ПИФ больше всего подходит для инвесторов консервативного характера. Он позволяет получать доход, превышая темы банковского депозита и инфляции. По этой причине, ответственные за фонд совершают инвестиции исключительно в облигации высокого рейтинга, в том числе в государственные.

Уровень доходности за год может составить до 12%. Данный фонд является наиболее популярным. Хотя сформирован был лишь в 2013 году.

Ознакомьтесь с актуальными сведениями о ПИФе Облигации плюс

Ознакомьтесь с актуальными сведениями о ПИФе Облигации плюс

Ценные бумаги валютного характера

ПИФ Газпромбанка этого направления подходит для инвесторов, обеспокоенных нестабильностью национальной валюты (рубля). Средства клиентов вкладываются в евро облигации, номинированные в долларах.

Сбалансированный фонд

Подходит для инвесторов, которые хотят диверсифицировать вложения. Отличается от предыдущих ПИФов направлением. То есть, не ограничивается скупкой облигаций. Также закупаются акции больших компаний отечественного плана.

Название фонда полностью соответствует его статусу. Это настоящая золотая середина. Главная цель – доходность выше, чем тот же показатель в депозитном плане. Стоимость участия прежняя – 5 тысяч рублей за вход и 1 тысяча рублей для пайщиков. Имеется существенная разница между данным направлением и фондом Газпромбанк облигации плюс.

Оцените надежность и эффективность инвестиционной идеи Сбалансированного ПИФ, построенного на облигациях

Оцените надежность и эффективность инвестиционной идеи Сбалансированного ПИФ, построенного на облигациях

Стоимость паев

Необходимо понимать, что, в зависимости от прибыльности фонда растет или падает стоимость пая, к которому он относится. В настоящее время вы можете рассчитывать на следующие суммы:

Преимущества ПИФов от Газпромбанка

Одним из преимуществ инвестиционных инструментов является их доступность. Физические лица имеют возможность заработать на своих сбережениях, не владея теоретическими знаниями и практическими навыками в области инвестиций. Для приумножения денег достаточно доверить управление ими профессионалам.

Инвестиционный инструмент актуален и выгоден при планировании долгосрочных инвестиций. Он имеет высокий потенциал доходности, а риски минимизированы за счет диверсификации портфеля.

ПИФ позволяет увеличить доходность при долгосрочном сотрудничестве

ПИФ позволяет увеличить доходность при долгосрочном сотрудничестве

Рассматриваемая управляющая компания зарекомендовала себя среди граждан как надежная и заслужила признание профессионализма со стороны ведущих рейтинговых агентств. Она подотчетна перед государством и перед пайщиками, что придает деятельности организации прозрачность.

Из недостатков инвестиционного продукта можно отметить непредсказуемость доходов. Параметры ожидаемой прибыли прогнозируются на основании исторических данных и не могут служить показателем доходности в будущем периоде. Минусом является отсутствие страховки вкладов, а также высокая стоимость обслуживания.

Основные условия или инвест. стратегия

Объектом инвестирования БПИФ, являются корпоративные долговые бумаги российского рынка. С высоким инвестиционным рейтингом.

В состав БПИФ включаются облигации преимущественно из первого эшелона. Из разных секторов экономики. С высокой ликвидностью. И рейтингом, не ниже определенного уровня.

Среднее количество бумаг в портфеле состоит из 20 эмитентов. С разной долей веса. Максимальный вес, приходящийся на одного эмитента не может превышать 8%.

Все это делает портфели достаточно диверсифицированными.

Сама структура БПИФ повторяет некий индикатор. Который кстати сам Газпромбанк и разработал.

Обзор БПИФ от Газпромбанка | Даем взаймы банкам и нефтяным компаниям

Условия инвестиций в ПИФы Газпромбанка

Управляющая компания (УК) Газпромбанка ПИФов Управление Активами предлагает широким слоям населения разместить собственные средства в один из Паевых Инвестиционных Фондов банка. Прежде чем заключать договора, потенциальным клиентам следует узнать об особенностях покупки паев и вариантах доходности.

Стоимость паев основных фондов

Чтобы стать участником паевого инвестиционного фонда необходимо приобрести часть доли — пай. В зависимости от того, в какую программу вы хотите вступить и какое количество паев приобрести, будет зависеть сумма вложений и ваш доход. В Газпромбанке более 10 вариантов ПИФ, управление которыми построено на разных стратегиях. Рассмотрим диапазоны сумм по основным ПИФ:

- Самыми недорогими вложениями будут приобретения паев по программам Индекс ММФБ — Электроэнергетика и Газпромбанк-Нефть. В настоящее время их цена не превышает 750 рублей.

- Свыше 2 тыс. рублей стоят активы ПИФ Валютные облигации, Сбалансированный и Развивающие страны.

- Стоимость паев остальных программ колеблются в диапазоне от 1 тысячи до 2-ух.

Управление активами ПИФов

Доходность фонда напрямую связана с рискованностью инвестиций. В настоящее время наиболее востребованными программами инвестирования являются Облигации плюс — за счет высокой стабильности и наибольшей суммы активов и ММВБ — Электроэнергетика — за счет невысокой стоимости пая.

Действующие правила доверительного управления.pdf

Стратегия фонда Облигации плюс

Самым наибольшим по сумме активов является ПИФ Облигации плюс — на текущий момент она превышает 10 млрд. рублей при стоимости пая — 1484 руб. За последних три года прирост потенциальной прибыли превысил 30 процентов.

Инвестиционный фонд Облигации плюс подойдет клиентам, желающим получить стабильный доход, прибыль по которому превышает депозитную ставку и инфляционные риски. По стратегии управления активы размещаются в облигации с высокой доходностью, при этом вы можете продать свой пай в любое время.

Ознакомьтесь подробнее со стоимостью активов Облигации плюс и стратегией управления

Ознакомьтесь подробнее со стоимостью активов Облигации плюс и стратегией управления

Как правило, активы вкладываются в облигации с высоким уровнем надежности, преимущественно, государственного эмитента. Это обеспечивает минимальный риск для капитала.

Минимальная сумма инвестиций — 5 тыс. руб., в последующем вы можете приобретать не менее, чем на 1 тысячу. Расходы на обслуживание не превышают 2,6 % в год. Комиссия при погашении не более 2 процентов. Для тех, кто вкладывал активы на срок более трех лет, погашение проходит без комиссии. Комиссия в счет вознаграждения управляющему составляет 2%.

Особенности ПИФ Индекс ММВБ — Электроэнергетика

По сравнению с программой Облигации плюс, инвестиции в фонд Электроэнергетика подвергаются большему риску. Активы сформированы из акций, которые влияют на расчет индекса ММВБ — Электроэнергетика. Акции принадлежат компаниям энергетического сектора, которые показывают стабильные результаты своей деятельности, сохраняя на должном уровне финансовый результат.

При расчете доходности, прогнозируется, что в ближайшие пару лет компании увеличат выплаты по дивидендам, а значит потенциал доходности паев возрастет в ближайшей перспективе.

Условия приобретения паев аналогичны программе Облигация плюс. Однако, комиссия ПИФ Электроэнергетика, которая уходит управляющему несколько выше и составляет 3,5 процента от среднегодовой стоимости чистых активов.

Комментарии управляющего фондом Электроэнергетика позволят правильно оценить пригодность фонда для ваших инвестиций

Комментарии управляющего фондом Электроэнергетика позволят правильно оценить пригодность фонда для ваших инвестиций

Как осуществлять в Газпромбанк Управление активами

УК «Газпромбанк – Управление активами» — структурное подразделение ГПБ, предлагающее свои услуги рядовым клиентам и институциональным инвесторам. Она управляет свыше 330 млрд. руб.

В список институционных клиентов, доверяющих свои активы УК, входят:

- страховые компании;

- негосударственные пенсионные фонды;

- эндаумент-фонды;

- саморегулируемые организации.

Для корпоративных клиентов инвестирование осуществляется через закрытые и интервальные паевые инвестиционные фонды. Информация для посторонних лиц по ним скрыта.

Всем инвесторам следует учитывать, что такое вложение денег связано с разной степенью риска

Всем инвесторам следует учитывать, что такое вложение денег связано с разной степенью риска

Рассмотрим, что предлагается частным лицам:

- ПИФы – коллективный вариант инвестирования при помощи управляющих-профи. Фонды отличаются формой организации, разной доходностью, рисками, стратегиями, объектами инвестиций.

- Индивидуальный инвестиционный счет – инструмент, позволяющий получить не только прибыль, но и налоговый инвестиционный вычет от государства. В год это составляет 52 тыс. руб.

- Предоставление индивидуального доверительного управления. Это услуга по принятию нестандартного решения в выборе стратегий для определенного инвестора с гарантией полной прозрачности на всех стадиях инвестирования.

Наибольшей популярностью среди предложений УК у рядовых россиян пользуются ПИФы. Их участниками может стать любой гражданин старше 18 лет.

Как клиенты Газпромбанка могут инвестировать при помощи управляющих «Управление активами» в ПИФы? Для этого надо иметь на руках минимум 50 тыс. руб. (сумма первоначальных инвестиций). Дополнительно придется покупать паи (повторный взнос — минимум 1 тыс. руб.). Далее необходимо действовать в такой последовательности:

- Изучить информацию по фондам (стратегию, возможные риски, последние данные о стоимости пая и т.д.) для выбора ПИФа.

- Приобрести паи можно на сайте компании в онлайн-режиме, так и в отделении ГПБ после предъявления паспорт и оформления заявки.

Под активами предполагаются значительные суммы денег — минимальный взнос от 1 тыс. руб.

Под активами предполагаются значительные суммы денег — минимальный взнос от 1 тыс. руб.

Какие расходы несет клиент, становясь участником паевых фондов:

- Надбавка за приобретение паев отсутствует.

- Владелец паев может потерять до 2% при их погашении, в зависимости от того, когда подана заявка после покупки. Скидка 0%, если заявка подана не раньше 1096 дней после приходной записи.

Пользуясь услугами УК, клиент оплачивает ей вознаграждение. Его высчитывают в виде процентов от стоимости чистых активов (СЧА):

- 2 -3 «% — вознаграждение УК;

- 0,5% — регистратору, аудитору;

- прочие расходы составят еще 0,5%.

Вам может быть интересно:

Паевой Инвестиционный Фонд от Газпромбанка «Облигации плюс»

Большинство клиентов вкладывает свои средства в депозиты, забывая о том, что существуют намного выгоднее способы получить прибыль. ПИФ ГПБ относятся именно к таким способам. Облигация плюс является паевым фондом, платформой которого является инвестирование финансов в облигации надежных и проверенных компаний. Сегодня стоимость всех чистых активов составила 14,8 млрд. руб. В общей сложности Газпромбанк насчитывает:

- 11 открытых;

- 9 закрытых;

- 1 интервальный.

Инвестиционный фонд банка Газпром Облигации плюс на сегодняшний день в Российской Федерации является самым крупным паевым фондом, который стремительно развивается и растет. Благодаря своей политике деньги вкладываются непосредственно в корпоративные облигации довольно больших отечественных компаний.

Постоянный прирост прибыли обеспечил фонд популярностью среди инвесторов. Именно поэтому отзывы об Облигации плюс Газпромбанка имеет только положительную динамику. Начиная с 2013 года, ПИФ постоянно поднимает свой стабильный рост. За последние несколько лет его прибыль составила порядка 37,6%.

Чтобы получить статистические данные, необходимо зайти на web-портал компании и посмотреть изменение объема и другую информацию, сопровождаемую аналитическими отчетами и пояснительными записками.

Облигации банка Газпром плюс ‒ это активы, работающие только с прибыльными документами отечественных крупных компаний, имеющие рейтинг по кредитам порядка 95,47%. Также половина инвестиций вкладывается:

- 1,47% ‒ валюта с диверсификацией;

- 3,06% ‒ дебиторская задолженность.

Виды облигаций Газпрома для физических лиц — доходность на сегодня

Практически каждая Управляющая компания имеет в своем портфеле инвестиционный фонд со смешенными активами. Деньги клиентов направляются на покупку, как облигаций, так и акций крупнейших российских предприятий. В результате вкладчик получает сбалансированный уровень между большими рисками с высокой доходностью и маленькими рисками с низким показателем прибыли.

Стоимость пая регулярно растет. Инвестирования в ПИФ «Газпромбанк — Сбалансированный» могут стать отличной заменой вложениям в классический банковский продукт — вклад. Доходность фонда за последние несколько лет выросла на 31,4%. В конце 2019 года цена за пай составила 2865 ₽, СЧА – превысила отметку в 2,5 млрд. руб.

Этот ПИФ очень напоминает фонд «Облигации плюс», о котором было упомянуто выше. Отличие между ними заключается в том, что денежные средства расходуются на приобретение облигаций иностранных предприятий, а также на евробонды.

Кстати, для тех, кто не знает, евробонды — это облигации, которые могут выпускаться в любой мировой валюте, но она должна быть отличной от национальных валют, как эмитента, так и заемщика. Евробонды размещаются одновременно на финансовых рынках нескольких стран, исключение составляет лишь государство, в котором были выпущены облигации.

Основной валютой фонда является доллар, что будет крайне выгодно, если состояние национальной валюты не отличается стабильностью, как например в России. Вкладчик, инвестируя свои сбережения в ПИФ «Газпромбанк — Валютные операции», может получить прибыль не только при продаже паев, но и на разнице валютных курсов.

Цена за пай напрямую зависит от стоимости $ и за последние три года она увеличилась на 9,15%. По состоянию на 30.12.19 года стоимость одного пая фонда составила 3303 ₽, а стоимость чистых активов – более 500 млн. руб.

Фонд занимается приобретением акций российских и иностранных предприятий. Главной целью ПИФа является повышение роста капитала основных отраслей экономики и повышение индекса ценных бумаг на МФБ (Московская Фондовая Биржа).

Вложения в акции хоть и приносят неплохую прибыль, но одновременно являются и крайне рискованным делом. Именно поэтому, прежде чем инвестировать свои деньги в ПИФ «Газпромбанк — Акции» стоит очень хорошо подумать и обязательно взвесить все «за» и «против».

Финансовые аналитики отмечают неплохой рост уровня доходности данного ПИФа, которая за три года выросла на 32,6%. Стоимость одного инвестиционного пая на 30 декабря 2019 года составила 2582 ₽, СЧА – превысила отметку в 428 млн. руб.

Вкладывать финансовые средства в драгоценные металлы, тем более в золото, всегда было выгодно. Ведь именно в нем хранят свои резервы большинство кредитно-финансовых учреждений во всем мире. Кроме того, стоимость золото отличается постоянным ростом. Да и валютой приобретения паев является американский доллар, что может принести неплохой дополнительный доход за счет колебаний курсов валют, так же, как и при инвестировании в фонд «Валютные облигации».

Специалисты рекомендуют, для получения хорошей прибыли, приобретать паи фонда в собственность минимум на год. Стоимость одного пая в последние дни 2019 года составила 1391 ₽, стоимость чистых активов – 275 975 716 ₽. К сожалению, фонд отличается отрицательной динамикой и за последние три года убыток составил -0,27%.

В сентябре 2019 года был переименован в «Фонд международных дивидендов».

Данный фонд не имеет аналогов на российском рынке. Его средства расходуются на приобретение акций международных фондов, которые специализируются преимущественно на вложениях в аграрный сектор разных стран.

На сегодняшний день это наиболее выгодные активы, так как продукция сельского хозяйства в меньшей степени подвергается резким скачкам цен и отличается стабильностью, в сравнении с финансовыми рынками. Да и спрос на продовольственных рынках был, есть и будет всегда. Ведь каждому человеку для жизни просто необходимы продукты питания.

Риски от вложений в данный фонд минимальны. Валюта инвестирования – американский $. Стоимость одного пая на 30.12.19 составила 1244 ₽, СЧА – приближается к 63 млн. рублей.

Другие паевые фонды

В Газпромбанке существуют другие паевые фонды, каждому из которых присуща своя уникальная стратегия. Короткий обзор поможет вам оптимизировать поиск подходящего варианта.

Инвестиции в золото

На сегодняшний день инвестировать в золото – очень актуально. Так как стоимость золота напрямую формируется от состояния доллара США, данный тип инвестиций имеет высокий уровень защиты от рисков валютного характера. Сам фонд имеет оценку средней доходности при низком риске.

Мировая продовольственная корзина

Фонд является достаточно индивидуальным, так как не встречается у других компаний. Основная стратегия – вкладывание средств в зарубежные фонды товарного плана. Особую актуальность ПИФ имеет в период финансовой нестабильности. Это связано с тем, что реальный товар (сельскохозяйственные культуры) редко подвержены спекулятивным колебаниям, а портфель не содержит более никаких активов (в том числе, облигаций).

В настоящее время стоимость пая находится в районе 1,2 тыс. рубл. Эта цифра близка к той, с которой начинал свою работу ПИФ, что является благоприятным моментом для вложения капитала. В стране это единственный фонд с подобными стратегией и инвестиционными профилем.

Основные показатели фонда с активами не спекулятивного характера

Основные показатели фонда с активами не спекулятивного характера

Инвестиционный портфель с акциями

Считается фондом высокого риска. Однако доход также будет выше по сравнению с рядом других направлений. Стратегия заключается в инвестировании в акции крупных и средних российских компаний, составляющих основу экономического роста страны. Потенциальная доходность зависит именно от устойчивости развития комплекса фундаментальных предприятий.

Для желающих вступить в ПИФ стоимость пая на текущее время составит около 1600 рублей. К дополнительным расходам не забудьте отнести довольно высокий процент вознаграждения управляющему — 3,5%. Рекомендованное время работы инвестиций — от двух лет.

Доходы от нефтяного сектора

Портфель фонда не содержит ни акций, ни облигаций, клиент, который вкладывается в данный фонд, должен рассчитывать на рост цен на нефть. Стоимость пая зависит от рублевого эквивалента к нефти. Данное направление может быть идеальным вложением в нынешней экономической ситуации. Ведь цена на нефть сегодня достаточно низкая и при ее росте можно крупно выиграть.

Обладает минимальной стоимостью актива (пая) — 831 рубль на данный момент. Это связано с тем, что в настоящее время ситуация на рынке с нефтяными ресурсами складывается неоднозначная — цены долго держатся в узком коридоре, плюс, соглашение об ограничении добычи негласно нарушается, вызывая спекулятивные всплески. Пока ПИФ не может похвастаться позитивными результатами, последние три года вывели его на отрицательный уровень прибыльности. Однозначно, этот фонд — долгосрочной перспективы.

Сейчас нефтяной сектор не может похвастаться убедительным ростом — самое подходящее время для приобретения пая по невысокой стоимости в расчете на его доходность в будущем

Сейчас нефтяной сектор не может похвастаться убедительным ростом — самое подходящее время для приобретения пая по невысокой стоимости в расчете на его доходность в будущем

Стоимость ПИФов Газпромбанка

У инвестиционного пая номинальная стоимость отсутствует. Пай – это ни акция, ни облигация, это право пайщика на долю имущества фонда.

При формировании фонда определяется сумма, на которую выдают один пай.

При погашении пая выплачиваемая сумма вычисляется из расчетной стоимости за минусом надбавок и скидок. Сведения о владельцах инвестиционных паёв содержатся в реестре. Расчетная стоимость пая ПИФ определяется как частное деления СЧА ПИФ на число инвестиционных паёв, по сведениям реестра. Доля СЧА, приходящаяся на 1 пай, — расчетная стоимость пая.

Надбавка – это сумма вознаграждения при покупке ПИФ, выплачиваемая инвестором лицу, которое принимает заявку на покупку пая. Размер комиссии при выкупе пая ОПИФ – 0%.

Скидка – это сумма вознаграждения при погашении ПИФ, выплачиваемая лицу, которое приняло заявку на погашение. Размер комиссии при погашении – 2,0%, если инвестор владел паем меньше 182 дней.

Если инвестор владел паем три года, скидка при погашении не начисляется.

Сумма чистых активов и цена пая изменяются ежедневно, так как на биржевом рынке каждый день изменяется стоимость акций и облигаций, формирующих портфель фонда.

Пай ОПИФ гасят в любое время.

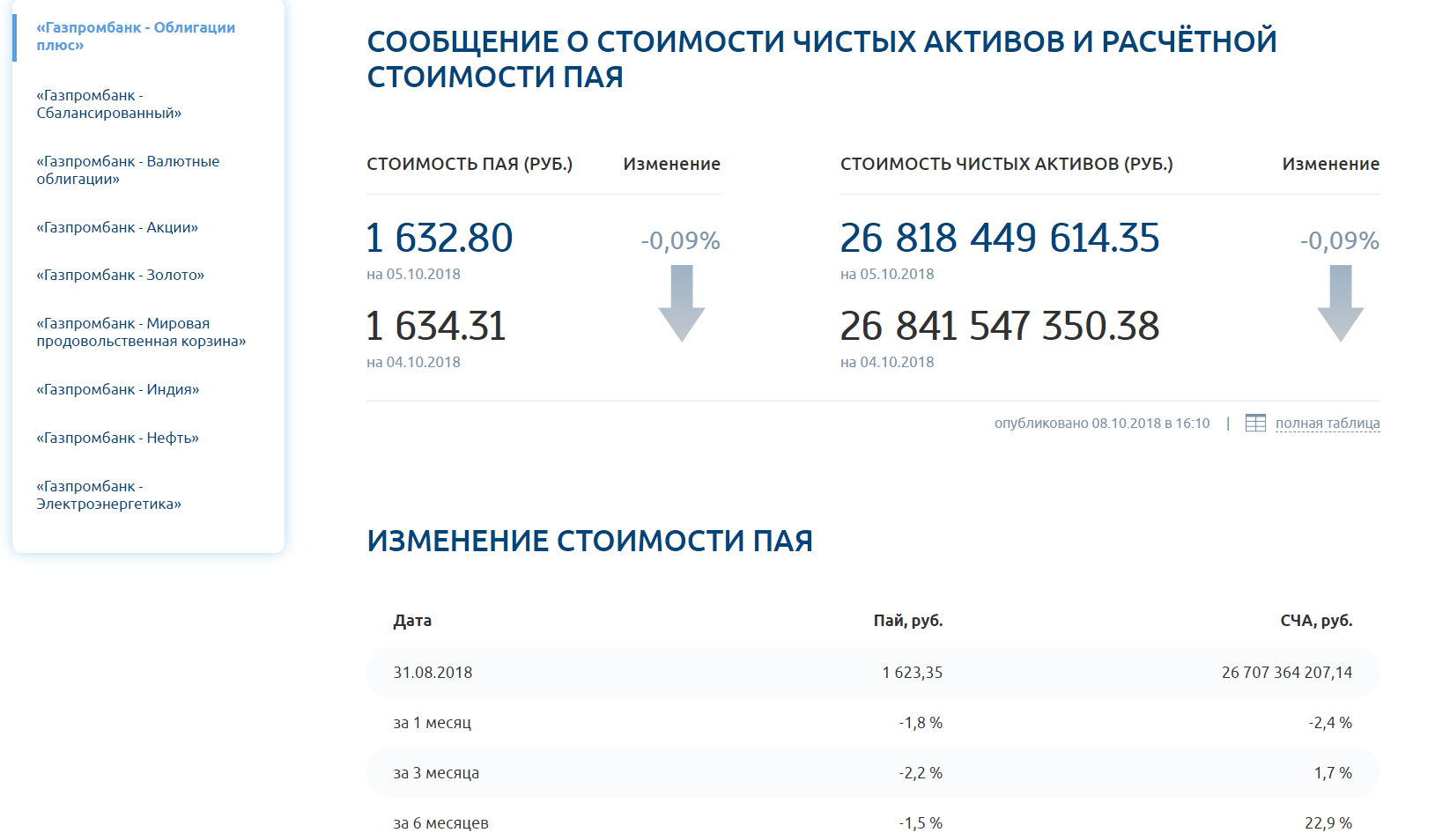

Стоимость пая «Газпромбанк – Облигации Плюс» за последние 3, 6, 12 месяцев.

Цена пая на сегодня (27.09.2018) составляет 1629,39 рубля. 26 октября 2017 года облигации стоили 1561,41 рубля за каждую. Прирост стоимости составил 4% годовых.

27 марта 2018 года 1656,56 рубля. За полгода цена уменьшилась на 1,67%. 27 июня 2018 года ОПИФ стоила 1652,63 рубля. За 3 месяца стоимость актива снизилась, хотя в конце рассматриваемого периода наметилась положительная динамика.

Снижение цен в августе обусловлено вводом нового пакета антироссийских санкций. Курс рубля стал снижаться, наблюдался отток иностранных инвестиций. Минфин РФ не размещал долгосрочных облигаций, поэтому управляющий фондом держит большое количество средств в качестве подушки ликвидности.

Виды ПИФов в Газпромбанке

Фонды этой управляющей компании можно классифицировать по разным признакам: выбранной стратегии, структуре портфеля, достигнутой доходности, рейтингу популярности у клиентов. Последний вариант наиболее распространённый.

Самый «раскупаемый» сегодня ПИФ Газпромбанка – это Облигации плюс, ориентированный на осторожных инвесторов. Портфель фонда на 99% состоит из акций российских эмитентов.

Несмотря на консервативную стратегию управления, УК успешно справилась с задачей защиты средств клиентов от инфляции и даже смогла приумножить их капитал. Доходность паевого инвестиционного фонда Газпромбанка Облигации плюс за прошлый год составила 9,5% годовых, что гораздо выше, чем текущие ставки по банковским депозитам.

Практически не уступает ему в популярности ПИФ Газпромбанка Сбалансированный. Основной инвестиционной идеей фонда является достижение разумного компромисса между желанием получить высокую доходность за счет высоколиквидных акций и необходимостью минимизировать риски путем приобретения облигаций надежных эмитентов. Текущая структура портфеля: долговые ценные бумаги – 50%, долевые – 40%, дебиторская задолженность – 5%.

Доходность инвест. фонда – 13% за год.

Открытий ПИФ Газпромбанка Нефть инвестирует в акции и депозитарные расписки зарубежных компаний одноименной отрасли. В связи с высокой волатильностью акций компаний нефтегазового сектора и отрицательной динамикой спроса на энергоресурсы в прошлом году фонд сильно «просел»: его паи подешевели на 32%. Опытные инвесторы говорят: «Пришло время покупать».

Стоит присмотреться и к ПИФу Газпромбанка Электроэнергетика, показавшему за прошлый год неплохую доходность 14% и имеющему резерв роста в среднесрочной перспективе. Сегодня портфель фонда на 96% состоит из акций российских предприятий одноимённого сектора. Выручка и прибыль этих компаний остаётся стабильной, что обуславливает положительную динамику их финансовых результатов.

Такие же хорошие показатели демонстрирует открытый ПИФ Газпромбанка Золото, основу которого составляют акции и ETF на акции золотодобывающих компаний. За прошлый год он показал лучший результат из всех фондов УК: стоимость пая увеличилась на 24%. Хотя, принимая решение вложиться в этот ПИФ, следует иметь в виду, что во многом такой впечатляющий эффект был достигнут за счёт повышения мировых цен на «жёлтый металл».

Полный перечень ПИФов Газпромбанка есть на сайте управляющей компании и порталах профильной тематики. Здесь можно выбрать подходящий вариант вложения средств, сравнив динамику стоимости паев и структуру портфелей нескольких фондов.

Инвестиционная идея

Фонд, в основном, рекомендован для тех клиентов, которые желают получить стабильный прирост своих сбережений. Причём условия таковы, что при этом предоставляется возможность возврата средств без риска потери текущей прибыли. Задача фонда заключается в том, чтобы защитить сбережения своих клиентов от возможной инфляции, а также обеспечить прирост инвестиций выше среднерыночных процентов по банковским депозитам.

Для того чтобы достичь всех этих целей активы фонда инвестируют в высоконадёжные облигации. На начальном этапе формировании, активы паевого фонда вкладываются в облигации компаний преимущественно с более высоким показателем кредитного качества, в том числе в государственные корпорации или же с его участием. Такие компании обеспечивают максимальную ожидаемую доходность, не прибегая к операциям повышенного риска. Подходит для клиентов, обеспокоенных нестабильностью рубля, т. к. инвестируют средства в такие инструменты, как еврооблигации.

Газпромбанк облигации плюс стоимость пая

Фонд не прибегает к спекуляции в число активов ПИФа Газпромбанк входят ценные бумаги исключительно надёжных эмитентов. Предпочтение отдаётся серьёзным компаниям с низким уровнем кредитных обязательств и государственным корпорациям, которые могут смело рассчитывать на поддержку со стороны правительства в том случае, если возникнут финансовые затруднения.

Бонды компаний, занимающие основную часть в портфеле ПИФа в процентах:

- Транснефть – 9,2;

- Роснефть – около 7;

- МТС – 6,6;

- Газпром нефть – 6,1.

Основную часть активов составляют облигации федерального займа с различным сроком погашения. Одним из актуальных инструментов для вложения является золото. Его цена зависит от курса доллара, соответственно инвестиции в ПИФ защитят вас от валютных рисков.

А также крупные доли имеют облигации, Ростелекома, РЖД, ФСК. Существенную часть активов пополнили облигации компании Камаз. Министерство финансов выступает гарантом облигаций Камаза и гарантирует выплату номинальной стоимости.

При расчётной стоимости инвестиционного пая в 1655 рублей, стоимость всех чистых активов пая составляет 27 425 720 894 рублей.

Изменение стоимости пая по состоянию на 29 июня 2018 года:

- за 1 месяц при стоимости пая 1655,01 рубля на — 0,2 процента;

- за 3 месяца на 0,1 процент;

- за 6 месяцев на 3.2 процента;

- за 12 месяцев на 8,2 процента;

- за 36 месяцев на 35,6 процента.

Динамика стоимости

В начале июля 2018 года стоимость пая ПИФа Облигации плюс составила 1654,88 рубля. Средний рост составляет порядка 0,6% в месяц.

От 8 до 10% прирост стоимости пая за 1 год и 4,5-5% за полгода.

Перед самой покупкой пая ПИФа «Облигации Плюс», следует учесть расходы на обслуживание.

Так, надбавка за приобретение пая не взимается, т.е. ценные бумаги фонда можно купить на всю свободную сумму без ограничений. Контрагент Газпромбанк также не взимает комиссий.

При продаже пая можно получить скидку (комиссию за погашение):

- 2% если продажа будет совершена не позднее полугода с момента покупки пая;

- 1% в промежутке от 6 месяцев до 3 лет;

- 0% по прошествии трёх лет.

Эти расходы следует заложить в расчёт стоимости ПИФ Газпромбанк Облигации плюс.

Комиссия и условия по приобретении и продаже паёв ПИФ Газпромбанк Облигации плюс

И также следует учесть затраты на управление и обслуживание:

2% будет брать управляющая компания;0,5% направится регистратору и аудиторам;0,5% другие расходы (какие именно расходы в документах фонда не указываются).

Эту комиссию пайщик не платит. Из расчёта стоимости всех чистых активов за год комиссия распределяется на всех участников поровну. В этой ситуации расходы на доверительное управление могут быть как меньше заявленных 3%, так и выше.

Если вы решили инвестировать свои средства — уточните, как выбрать выгодный и в экономическом плане безопасный ПИФ в 2018 году.

А также нужно учесть и налоги. При продаже пая ранее 3 лет необходимо будет заплатить 13 процентов от дохода. Если прошло более трёх лет с момента покупки пая, при продаже будет применён налоговый вычет.

Порядок покупки паёв в ОПИФ Газпромбанка

Для того чтобы приобрести паи ОПИФа Облигаций Газпромбанк Облигации плюс, необходимо:

- Прийти в ближайшее отделение Газпромбанка, с собой иметь паспорт.

- Сообщить сотруднику банка о том, что собираетесь совершить покупку.

- Заполнить все необходимые документы, заявление.

- Получить квитанцию;оплатить любым удобным для клиента способом, например, в кассе или по реквизитам через любой банк, в том числе онлайн.

Далее осталось только дождаться оповещения о том, что вас включили в список пайщиков фонда. Как правило, это происходит в течение 5 дней.