Можно ли по номеру карты найти мошенника

Содержание:

Последние 4 цифра номера карты.

Последние 4 цифры номера карты это… просто четыре цифры. Никакой полезной информации они не несут, и, завладев только этой «секретной» информацией, никто не сможет воспользоваться вашими деньгами.

Итог: владея только этой информацией, воспользоваться деньгами невозможно.

Если подвести общий итог, то:ни в коем случае нельзя никому (в том числе, сотрудникам банка) сообщать ПИН-код от вашей карты, CVC код, коды безопасности, поступающие на телефон. И ни в коем случае не размещайте фото своей карты в интернете.;

крайне нежелательно сообщать номер карты в комплекте с ФИО держателя и сроком действия;вполне безопасно сообщать только номер карты.

Чтобы понять правила безопасного использования платежных карт, проще всего представить, что ваша карта – это сейф с деньгами. ПИН-код – это основной ключ от сейфа. CVC код и код подтверждения безопасности из СМС – это дополнительный ключ. Номер карты – это адрес, где находится ваш сейф. Представьте себе все это, и сразу станет понятно, какие данные стоит отдавать в руки кому-то, кроме собственных, а какие — нет.

Если мошенники узнали номер банковской карты, чем это грозит

Для совершения кражи мошенникам необходимо получить следующие данные:

- номер карты и дату, до которой она действительна;

- фамилию, имя и отчество владельца карты.

Узнать номер карточки для вора не проблема. Для этого он может прибегнуть к хитрости: к примеру, если человек что-либо продает на «Авито», сказать ему, что покупает товар и попросить реквизиты для перевода денег за товар. Эта просьба совершенно не подозрительна, и, как правило, люди сообщают номера своих банковских карт потенциальным покупателям.

Есть у мошенников и другая схема: они носят с собой небольшие камеры, на которые записывают моменты расчета своих «жертв» за покупки по безналу. Просматривая видео в дальнейшем, они без труда узнают нужную для совершения кражи информацию.

Помимо номера карточки, нужны еще фамилия, имя и отчество ее владельца. Выяснить их тоже достаточно просто. В случае с «Авито», например, можно спросить продавца, на чье имя осуществить перевод. Этот вопрос будет вполне логичным. А можно просто начать осуществлять перевод средств на карту и после появления данных о ее владельце записать их и отменить операцию.

Идентифицировав личность, мошенники делают транслитерацию Ф. И. О. с помощью специального сервиса. Это им необходимо, чтобы правильно записать имя и фамилию на латинице.

Всё, сбор данных почти закончен. Злоумышленнику становятся доступными покупки на сайте Amazon или любом другом, не требующем ввода кода CVV и SecureCode, а также одноразового кода от Сбербанка. Только нужно еще узнать, когда заканчивается срок действия карты. И тогда растрате чужих денег жулику ничего не будет препятствовать.

Определение типа карточки труда не составляет: если номер 16- или 13-значный, то это Visa Card. Номера банковских карт такого типа начинаются с цифры 4. У владельцев MasterCard первая цифра 5, Maestro – 3, 5 или 6, а общее количество цифр – 13, 16 или 19. Нетрудно догадаться, что за 3 попытки мошеннику точно удастся определить тип.

Защита от ввода неверной информации в онлайн-магазинах отсутствует, поэтому система не потребует вводить капчу. Ограничения на количество запросов тоже не существует. Поэтому одна из многочисленных попыток мошенника окажется успешной, и он сможет потратить все деньги жертвы.

Только подумайте, как это досадно: по ошибке сказать номер своей банковской карты преступнику и остаться без денег. Хорошо, если он совершит всего одну покупку на небольшую сумму, но ведь он может потратить и 15 тыс. руб., и еще больше.

Как защитить свои средства от кражи? Безопасность могут гарантировать карточки Cirrus/Maestro Momentum Card. Оформить их можно в Сбербанке. Использование Cirrus/Maestro Momentum Card для оплаты товаров в онлайн-магазинах нельзя, а потому украсть с них деньги никто не сможет.

Как защититься от мошенников?

Хранить в секрете реквизиты своей карты – это хорошо. Но для полной гарантии сохранности денег надо также следовать и другим правилам:

- Если карта какое-то время была доступна третьим лицам, то желательно заблокировать ее и получить новую в банке. Например, человек забыл свою карту в кафе на столе. Спустя несколько минут он вспомнил о ней и вернулся. Администратор кафе или официант наверняка вернут карту владельцу. Вот только нет гарантии, что кто-то из сотрудников заведения не использовал скиммер. Данное устройство позволяет считать с карты ее основные данные, включая ПИН-код. Фактически, злоумышленник станет полноправным владельцем счета забывчивого клиента кафе;

- Любителям часто делать покупки в Интернете рекомендуется обзавестись виртуальной картой. Во многих банках держатели обычных пластиковых карт могут оформить виртуальную бесплатно;

- Хранить реквизиты в надежном месте. Записать ПИН-код от карты на бумажку и положить ее в ящик своего стола – не самая лучшая идея.

Какие данные карты можно, а какие нельзя передавать сторонним лицам и почему

Когда в нашей стране появились первые платежные карты, они были «фишкой» избранных. Расплатиться ими было нельзя  практически нигде, банкоматов для снятия наличных стояло тоже не очень много. Тогда карта была скорее элементом престижа, показателем статуса. Но время шло и карты получили широкое распространение, особенно когда организации стали перечислять на них заработную плату. Количество пластика выросло во много раз, и сейчас сложнее найти магазин, не принимающий его к оплате, нежели магазин с такой возможностью.

практически нигде, банкоматов для снятия наличных стояло тоже не очень много. Тогда карта была скорее элементом престижа, показателем статуса. Но время шло и карты получили широкое распространение, особенно когда организации стали перечислять на них заработную плату. Количество пластика выросло во много раз, и сейчас сложнее найти магазин, не принимающий его к оплате, нежели магазин с такой возможностью.

На фоне столь стремительного роста популярности этого средства платежа как грибы после дождя начали появляться различные схемы мошенничества с картами. Ведь на сегодняшний день оплатить что-либо с помощью реквизитов карты не составляет особого труда, достаточно их знать. И вот тут сотрудники банков, занимающиеся картами, очень часто сталкиваются с безответственностью, безалаберностью и полным непониманием держателями того факта, что сообщать кому угодно все реквизиты своей карты — это не самая умная мысль.

Какие данные карты можно сообщать другим, а какие нет? Чем чревато беспечное отношение к небольшому кусочку пластика с чипом и магнитной полосой?

Реквизитами карты в этой статье назовем следующую информацию:

- номер карты;

- номер расчетного (карточного) счета;

- ПИН-код карты;

- CVC код;

- ФИО держателя.

Конечно, называть все это реквизитами не совсем корректно, но в рамках статьи этот термин вполне подойдет.

Правила безопасного использования банковской карты:

- для снятия наличных рекомендуется использовать только банкоматы, которые расположены непосредственно в отделении банка;

- не стоит снимать деньги, если при осмотре банкомата были обнаружены следы скотча или клея, а также за спиной находятся подозрительные граждане;пПри вводе ПИН-кода в банкомате следует прикрывать его рукой, чтобы предотвратить считывание информации вероятно установленным скимминговым устройством, а также скрыть его от посторонних глаз;

- нежелательно пересчитывать сумму, которую выдал банкомат, не отходя от него. Это только создаст лишний повод для привлечения внимания мошенников. Как правило, вероятность ошибки в таком случае очень низкая и даже при ее наличии не будет решена на месте. Чтобы получить недостающие средства, необходимо лично обратиться с заявлением и копией квитанции в учреждение банка;

- если владелец карты рассчитывается ею в магазине, он должен позаботиться о наличии документа, удостоверяющего личность;

- при проведении манипуляций с картой продавцом или официантом необходимо не упускать ее из виду. ПИН-код озвучивать не нужно, достаточно будет самостоятельного введения данных в устройство;

- всегда следует проверять полученный чек, где списанная сумма с карты должна отвечать стоимости покупки;

при отправке сообщений посредством электронной почты не нужно указывать полные реквизиты карты, только ее номер; Если сайт вызывает подозрение, необходимо обратить внимание на то, как прописан его адрес. Может быть, владелец карты имеет дело с его двойником – фишинговым сайтом

При осуществлении онлайн-оплаты введение ПИН-кода является необязательным.

Безопасные покупки через Интернет или как не стать жертвой мошенников

Совершение покупок в сети Интернет происходит с помощью перевода денежных средств с банковской карты на счет продавца. Многие держатели бояться за сохранность своих накоплений, поскольку для проведения платежа нужно ввести некоторые реквизиты, в частности:

- сам номер платежного инструмента

- срок его действия (месяц и год)

- Ф.И.О. владельца

- защитный код

Последний пункт является дополнительной мерой защиты и обозначается как CVC2 или CVV2 (в зависимости от платежной системы) код. Именно он позволяет расплачиваться картой в интернете. Этот код представляет из себя трехзначную комбинацию цифр и расположен сзади карты около черной магнитной полосы. Поэтому ни в коем случае не позволяйте кому-либо его запомнить, т.к. узнать оставшиеся данные держателя для опытного мошенника не составит труда.

Хороший способ уберечь хотя бы часть накоплений – установить на расходные операции суточный кумулятивный лимит. Так злоумышленники не смогут снять со счета все имеющиеся средства, а у вас при подозрительных движениях на карте будет время для того, чтобы деактивировать платежный инструмент.

Оформите доп. карту для оплаты в Интернет

Самое главное правило – не используйте для расчетов зарплатную карту. Со своей стороны вы можете оформить отдельный платежный инструмент, с помощью которого будете проводить платежи через Интернет. Просто держите его счет пустым и пополняйте при необходимости оплатить товар онлайн. Желательно вносить только ту сумму, которую планируете потратить.

Строго конфиденциальные сведения

Все остальные сведения являются конфиденциальными, их нельзя разглашать. Совершать покупки и оплачивать услуги в интернете допустимо исключительно на известных ресурсах. Обычно, при оплате на интернет площадках требуются такая информация:

- номер пластика;

- срок действия;

- CVC2/ CVV2.

После ввода данных должен прийти СМС-код на телефон, который вводится на сайте. Так происходит защита пользователя от мошенничества в интернете. Известные онлайн магазины обязательно используют эту технологию для защиты своих клиентов. Если интернет портал не присылает код подтверждения, лучше воздержаться от проведения транзакции.

Большая опасность попасть на сайт фишинг. Это поддельный ресурс, который внешне выглядит как известный портал. Вводя информацию на нем, пользователь рассекречивает информацию с карточек, провоцируя несанкционированное списание средств.

Можно ли сообщать номер своей карты другому человеку?

В большинстве случаев передача номера банковской карты другим лицам не несет никакой опасности, поскольку он является своеобразным адресом, на который поступят деньги. Но тем не менее не стоит передавать его непроверенному человеку. Это связано с тем, что для проведения платежа на некоторых сайтах злоумышленнику достаточно будет ввести только номер карты и дату окончания ее срока действия. Получить ее можно простым подбором, а это не займет много времени, учитывая, что абсолютное большинство платежных инструментов функционируют три года.

Также подобная ситуация может возникнуть при оплате заказа в ресторане, поэтому не позволяйте официанту уносить вашу карточку с целью произвести расчет в кассовой зоне. Пройдите туда вместе с ним либо попросите принести к столику мобильный терминал.

Для того, чтобы обезопасить себя и свои деньги от незаконных действий кассиров в торговых точках, то при выпуске карточки заказывайте экземпляр той серии, которая предусматривает оплату товаров «в одно касание». Эта технология позволяет проводить платеж без необходимости вставлять карту в специальный разъем терминального оборудования. Теперь достаточно просто коснуться считывающего устройства частью карточки, а это может сделать и сам держатель. Так вы сможете держать платежный инструмент при себе, не передавая его в руки продавцу.

Для того, чтобы обезопасить себя и свои деньги от незаконных действий кассиров в торговых точках, то при выпуске карточки заказывайте экземпляр той серии, которая предусматривает оплату товаров «в одно касание». Эта технология позволяет проводить платеж без необходимости вставлять карту в специальный разъем терминального оборудования. Теперь достаточно просто коснуться считывающего устройства частью карточки, а это может сделать и сам держатель. Так вы сможете держать платежный инструмент при себе, не передавая его в руки продавцу.

Если карта утеряна

Когда карта украдена или утеряна, то в обязательном порядке позвоните по номеру горячей линии банка-эмитента и попросите оператора заблокировать платежный инструмент. Если он попадет в руки мошенников, то информации, размещенной с обеих сторон карточки, будет достаточно для полного снятия денег со счета.

Ни в коем случае нельзя сообщать номер карты человеку, которого вы никогда не видели и не знаете его контактных данных. Такая ситуация может возникнуть в случаях мошенничества по телефону, когда преступники используют неидентифицированные сим-карты. Совершив звонок на мобильный телефон жертвы, мошенники могут представиться сотрудниками банка и попросить сообщить им ПИН-код или CVV2/CVC2-код под предлогом проверки данных. Такое предложение никогда не поступит от действительных специалистов финансового учреждения, поэтому такая просьба должна сразу вас насторожить. Если вы все же думаете, что вам звонят настоящие сотрудники банка, то закончите текущий разговор и позвоните сами по номеру горячей линии, который указан на обратной стороне платежного инструмента. Затем поинтересуйтесь у оператора о том, звонил ли кто-нибудь от имени банка по конкретному вопросу.

Запомните три категории данных карточки, которые должны быть известны только вам:

- ПИН-код

- код безопасности CVV2/CVC2

- секретное слово (оно требуется для проведения некоторых операций и чаще всего запрашивается оператором call-центра банка)

Если у вас просят номер платежного инструмента лица, не внушающие доверия, то лучше всего попросите отдать вам наличные деньги, а не перевести их на картсчет.

Каким образом они узнали ваше имя

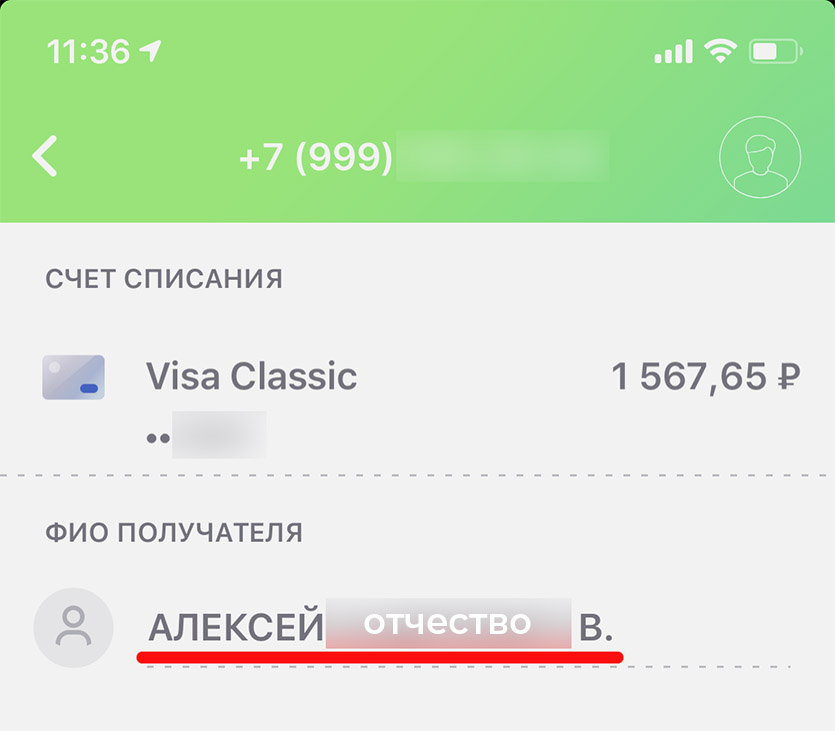

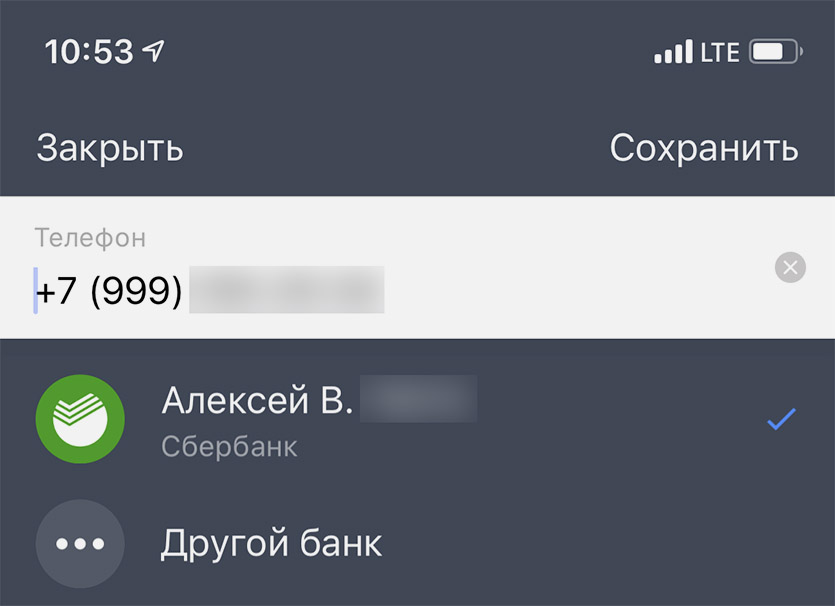

Если в приложении Сбербанка ввести номер карты, можно узнать имя, отчество и первую букву фамилии.

В приложении Тинькофф Банка – имя и первую букву фамилии.

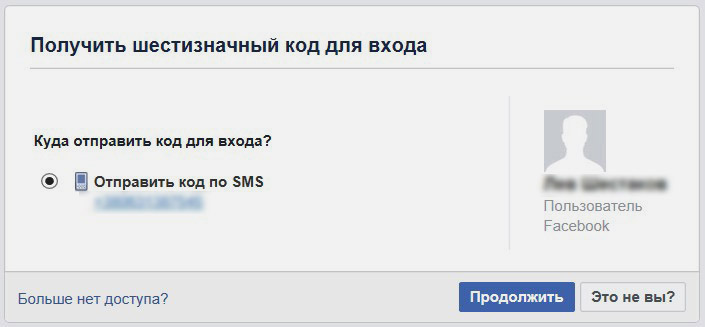

В Facebook можно воспользоваться формой восстановления доступа к странице. По номеру система покажет Ф. И. О. пользователя и его фото. Можно потом найти этого человека в поиске по соцсети и узнать о нём ещё больше.

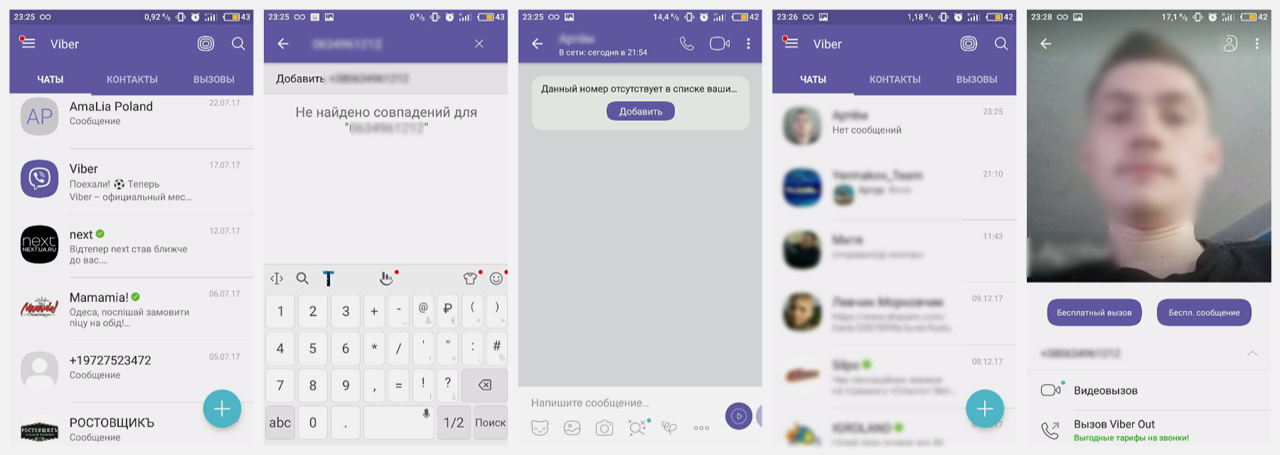

Можно также ввести номер телефона в Viber и попробовать добавить его в список контактов. Мессенджер покажет, кому принадлежит номер. Пользователи часто указывают свои данные и загружают фото.

Больше способов найдете здесь.

Как обезопасить свои средства

Итак, безопасно ли давать номер банковской карты? Если не сообщать прочих данных, то в принципе особой опасности не существует. Но если вы сомневаетесь в том, что доступ к вашим данным не могли получить посторонние лица, не стоит этого делать, тем более незнакомому вам человеку. Даже если вам позвонили на мобильный телефон от имени сотрудника банка и попросили назвать реквизиты вашего пластика, ни в коем случае не делайте этого – это 90% мошенники.

Мошенничество с банковскими картами

Мошенничество с банковскими картами

Кстати, старайтесь держать свои платежные карты в недоступном для третьих лиц месте, а также никому и никогда не говорите пароли от аккаунта на сайте Сбербанк Онлайн, ПИН-код, и прочие сведения. В крайнем случае, если у вас возникло, подозрение, что ваш счет в опасности, позвоните по номеру горячей линии и заблокируйте карту.

Всегда будьте бдительны, потому что узнать номер карты для мошенников не составит труда. Наверняка все не раз слышали о звонках и сообщениях, что-то вроде «ваша карта заблокирована, перезвоните по указанному телефону». Здесь задача мошенников узнать все реквизиты пластика. Почему нельзя давать номер банковской карты неизвестным лицам по телефону? Потому что, скорее всего, собеседник постарается за считаные минуты получить необходимые ему данные, и успеет ограбить вас, пока вы не успеете закончить разговор и положить трубку.

Итак, можно ли говорить номер банковской карты Сбербанка незнакомым лицам? Однозначно не стоит этого делать, потому что вы в первую очередь самостоятельно отвечаете за сохранность своих средств. Безусловно, снять деньги с карты, зная только ее номер, будет проблематично, а вот оплатить какой-либо товар в интернете не так и сложно.

Можно ли сообщать номер карты?

Нет никакой опасности в том, что владелец карты кому-то сообщит ее номер. Владение данной информацией не принесет никакой пользы злоумышленникам.

К тому же номер карты многие и так сообщают в различных жизненных ситуациях. Например, если один человек занял у другого небольшую сумму денег, но когда подошел срок возвращать долг, то у него не нашлось купюры в 100 рублей. В этом случае должнику достаточно попросить номер карты, и перечислить деньги на ее счет.

Единственное, что не стоит делать, так это доставать свою карту и позволять фотографировать ее номер. Разумеется, это будет быстрее, чем продиктовать цифры. Но все же не стоит забывать, что увидевший карту человек сможет заметить CVC-код, расположенный на обратной стороне.

Не имеет особого значения для мошенников имя и фамилия держателя карты. Ее также можно сообщать при необходимости.

Зачем нужен код безопасности?

Алиэкспресс – самая популярная китайская площадка для онлайн-шоппинга. Однако многие товары доставляют только после полной или частичной предоплаты. Самый простой и быстрый способ перевода денег – банковская карта. Однако для подтверждения транзакции требуется ввести код безопасности.

Это комбинация из 3 цифр на оборотной стороне карты. У платежной системы Visa она называется CVV2, у MasterCard — CVC2. Защитный код является своеобразным идентификатором, его введение является подтверждением того, что карту используется владелец, она сейчас находится у него в руках. Также сопоставление номера пластика и секретной комбинации цифр позволяет идентифицировать платежное средство в системе.

Чем отличается код CVV2 от кода CVC2

Чем отличается код CVV2 от CVC2? Почему их пишут вместе? Две платежные системы Visa и MasterCard используют одну и ту же технологию проверки подлинности карты, но с разной аббревиатурой. CVV2 — аббревиатура платёжной системы Visa, а CVC2 — банковских карт платежной системы Mastercard. Кстати, у некоторых карт системы MasterCard код CVC2 может находиться на лицевой стороне. Тогда эти цифры выдавлены на пластике

Важно не запутаться во всех этих «номерах». Номер счета банковской карты (20 цифр) — это счет карты, открытый в банке

Счет открывается для любой карты и остается неизменным, даже в случае утери карты. Номер карты — это 16 цифр, расположенных на лицевой стороне карты. Четыре последние цифры номера карты имеются на полосе с вашей подписью (с обратной стороны карты). Рядом с этими цифрами «скромно» расположились еще три цифры. Вот они нас и интересуют сейчас. Если быть абсолютно точным, то этот код не всегда трехзначный. У банковских карт платежной системы Ameriсan Express этот код CID (Card Identification) имеет четыре цифры, и нанесен не с обратной стороны, а на лицевой стороне карты. Но эта информация для большинства из нас не актуальна. Как расшифровывается эта аббревиатура, я думаю мало кому интересно, а вот узнать, насколько безопасно указывать этот код на страницах оплаты в магазинах важно.

Что делать, если мошенники узнали номер вашей карты?

Для ответа нужно представлять себе сам процесс воровства денег. Ведь после того, как злоумышленнику становится доступна информация о пластике, ему еще нужно как-то обзавестись вашей полной фамилией.

Ни в коем случае не делитесь с чужими незнакомыми людьми своими паспортными данными! Это касается и фамилии. Если эта информация еще недоступна преступнику, вероятность того, что он сможет наугад определить вашу фамилию, минимальна. А ваша задача заключается только в том, чтобы не проговориться.

Но что делать, если уже и полная фамилия известна преступнику? В таком случае срочно звоните на горячую линию Сбербанка по номеру 8800-555-5550 или +7 (495) 500-55-50. Попросите сотрудника банка заблокировать ваш пластик. И будьте готовы назвать кодовое слово или словосочетание (контрольная информация, как правило, выглядит как ответ на вопрос по типу «девичьей фамилии матери»).

Да, вы потеряете немного времени, совершая звонок и, затем, перевыпуская карточку. Но ведь лучше так в обмен на гарантию полной безопасности, чем пустить все на поток, рискуя в любую минуту оказаться без средств на карте.

Пароли и сторонние приложения

Впрочем, взлом приложений для обмана клиентов кредитных организаций используется всё же не так часто — на первый план выходит по-прежнему социальная инженерия. Львиная доля мошенничеств реализуется при помощи получения кодов и паролей.

— Большинство взломов происходит, когда мошенники связываются с потенциальной жертвой под видом службы безопасности банка, под видом сотрудников банка и получают СМС-код, номер карты и защитный код, — указывает Роман Хорошев, основатель краудлендинговой платформы «Джетленд».

Нередко злоумышленники (используя, например, всё тот же звонок «из службы безопасности банка»), убеждают жертв установить на устройство специальное ПО, позволяющее «расшарить» происходящее на экране смартфона, например, TeamViewer или AnyDesk.

Успешный вход_1

Фото: Depositphotos

Фото: Depositphotos

— После установки программы мошенники могут проводить операции от имени клиента, напрямую подключившись к его устройству. Отличить действия мошенника, выдающего себя за реального клиента, становится сложно, но по-прежнему возможно — например, используя поведенческий анализ, — отмечает Дмитрий Стуров, исполнительный директор, начальник управления информационной безопасности банка «Ренессанс Кредит».

Как рассказал Юрий Орлов, директор по информационной безопасности QBF, доля операций, так или иначе связанных с социальной инженерией, в 2020 году составила 64% от общего числа случаев мошенничества. Вырос и средний чек подобных «транзакций» — с 7,6 тыс. до 8,6 тыс. рублей. В большинстве случаев пользователи добровольно предоставляют свои данные третьим лицам.

Безопасно ли разглашать номер карты

Чаще всего переводы по номеру карты осуществляются между физическими лицами. Это быстрый и простой способ перевести деньги в подарок родственнику или вернуть долг. При этом всегда есть квитанция, подтверждающая факт перечисления средств.

Если кто-то просит номер карты для перевода денег, можно его смело называть и не бояться, что кто-то снимет таким образом деньги. Номера достаточно для зачисления средств на счет, но для того, чтобы снять их или перевести на другой счет, нужно указать дополнительные сведения, остальные реквизиты карты.

Номер карты можно без опасений отсылать в СМС или говорить друзьям и знакомым, но сообщать другие данные нельзя. Также нельзя делать фото пластика, т. к. на нем обязательно будут видны остальные реквизиты. Если информация случайно попадет в руки к злоумышленникам, то они смогут воспользоваться ей в своих целях.

Является ли мошенничеством оформление кредитной карты без согласия клиента

Многие банки работают на опережение, не дожидаясь заявления клиентов, и выпускают кредитные карты, которые предлагают гражданам. Человек может получить уведомление в СМС или обнаружить в почтовом ящике конверт с новенькой кредитной карточкой.

Если кредитные средства не нужны, нужно произвести возврат карточки в банк и написать заявление о ее закрытии. Если потребность в кредитной карте есть, нужно опять же обратиться в банк, чтобы подписать договор (внимательно изучить его условия!) и активировать карточку.

Бывает, что выпустившая карту кредитная организация не представлена в месте проживания клиента. В таком случае можно:

- отправить кредитку по обратному адресу вместе с отказом (отправление производится заказным письмом, чек сохраняется вместе с описью почтового вложения);

- оставить кредитную карту, но не активировать ее (окончание срока действия автоматически аннулирует кредитный счет).

Законно ли действуют кредитные организации, выпуская карты таким образом? Юристы считают, что нет, поскольку сделки в банке требуют согласия с условиями договора обеих сторон. Клиент должен подтвердить это своей подписью.

Если клиент в документах не расписался, возникает нарушение норм финансовой этики, которыми руководствуются в своей работе кредитные организации. Кроме того, это противоречит и закону №152-ФЗ «О персональных данных», согласие на использование которых должно быть также подписано клиентом.

Несмотря на явное противоречие, случаев обращения в суд не так много.

Кредитные организации в свою защиту говорят, что лишь выпускают карты, но не активируют их. Клиент вправе сам решить: нужные ему кредитные средства или нет. При этом отсутствие подписанного договора делает возможным снятие наличных с карты без необходимости затем погашать задолженность перед кредитной организацией. На законных основаниях банк не сможет заставить клиента вернуть кредит.

Какие данные банковской карточки можно передавать без риска

Ликбез по CVV, конечно же, очень важен, но это далеко не вся информация, которую следует знать о безопасности банковских карт и электронных платежей. Ответы на следующие распространенные вопросы добавят ясности.

Что можно сообщать

И вновь повторимся, что банковские сотрудники никогда не звонят клиентам с целью выяснения или уточнения их личных данных. Происходит это в крайне редких случаях и только при условии, что звонит сам клиент на официальную горячую линию банка.

Во всех остальных ситуациях можно сообщать последние четыре цифры номера карты и свое ФИО, которое может быть прописано в назначении к платежу. В последнем случае данная информация будет доступна и получателю платежа, вне зависимости от того, физическое это лицо или юридическое.

Что нельзя называть

Этот список более обширный. Тут гораздо проще сказать, что говорить можно. В любом случае следует быть предельно внимательным, особенно если звонят вам, а не вы.

Что же касается запрещенной для передачи информации, то речь идет не только о CVV и ПИН-коде, но и о полных реквизитах. И если вы успели наговорить лишнего и опасаетесь последствий, то имеет смысл незамедлительно связаться с банком с целью временной блокировки собственной карты.

Никогда не сообщайте другим лицам CVV, ПИН-коде, и полные реквизиты своего карточного счета, помня о том, что такую информацию не запрашивают даже банковские сотрудники

Никогда не сообщайте другим лицам CVV, ПИН-коде, и полные реквизиты своего карточного счета, помня о том, что такую информацию не запрашивают даже банковские сотрудники

Главные правила безопасности во время онлайн-покупок

Существует ряд негласных правил, которые позволят избежать проблем при проведении онлайн-платежей.

Среди них:

- Покупки только на проверенных сервисах и фирменных онлайн-магазинах;

- Указание конфиденциальных данных исключительно в сервисах, работающих по протоколу HTTPS с продублированным значком черного замка в адресной строке.

- Отказ от перехода по внешним ссылкам и любым платежным перенаправлениям, кроме банковских, осуществляемых системой 3D Secure/SecureCode.

- Внимательное изучение всех условий соглашения, включая те, которые приводятся самым мелким шрифтом.

- Использование банковской функции СМС-информирования.

- Открытие карты для онлайн-покупок с пополнением только на требуемую сумму для оплаты.

И, конечно же, моментальная блокировка счета в случае, если есть хоть малейшее подозрение на взаимодействие с мошенниками, которое специально было вынесено отдельным пунктом, как единственно эффективное решение в случае форс-мажора.

В принципе, ничего сложного – код CVV никому не говорить, вводить его только при поддержке 3D Secure/SecureCode и в случае чего сразу же блокировать карту, благо, последнее можно сделать в считанные секунды, следуя подсказкам робота на горячей линии кредитно-финансового учреждения.

Меня могут обокрасть, если вообще ничего никому не отправлять?

Поверьте, могут. Мошеннические схемы усложняются параллельно с тем, как банки усложняют системы безопасности. Например, вам может попасться недобросовестный официант, который скопирует данные в те несколько минут, что уносит её на кассу, либо переписав их, либо пропустив карту через скиммер – самодельный считыватель магнитной ленты.

На банкомате незнакомого банка, особенно уличном, находящемся в плохо освещённом месте (это касается всех банков), могут оказаться мини-камера, накладная клавиатура или картоприёмник. Кроме того, вам может прийти сообщение о снятии некоторой суммы денег или блокировки платёжной карты с предложением обратиться в службу поддержки банка, чтобы узнать подробности произошедшего.