Налог на переводы с карты на карту для физ. лиц с 1 июля 2021

Содержание:

Как налоговая контролирует переводы

Под прицел обычно попадают самые обеспеченные. К примеру, те, кто купил машину или квартиру, но не задекларировал доход или платит налог с минимальной зарплаты.

Теоретически, если кто-то купил у вас что-то дорогое, то он может передать эти данные в налоговую.

В последнее время такое часто бывает при покупке дорогих гаджетов Например, если человек купил у вас iPhone, а потом продал его, он может задекларировать доход от продажи и приложить квитанцию о том, что перевел вам деньги. В итоге он получит имущественный вычет, а вы – штраф за то, что не заплатили налог с дохода от продажи.

Настучать могут и соседи. К примеру, если ваши арендаторы устраивали в квартире фестивали, а вы не заплатили налоги с дохода за аренду.

Наконец, о ваших доходах может рассказать налоговый агент. Если он не удерживает НДФЛ, то просто отправит данные в налоговую, чтобы инспектор всё посчитал и прислал вам уведомление.

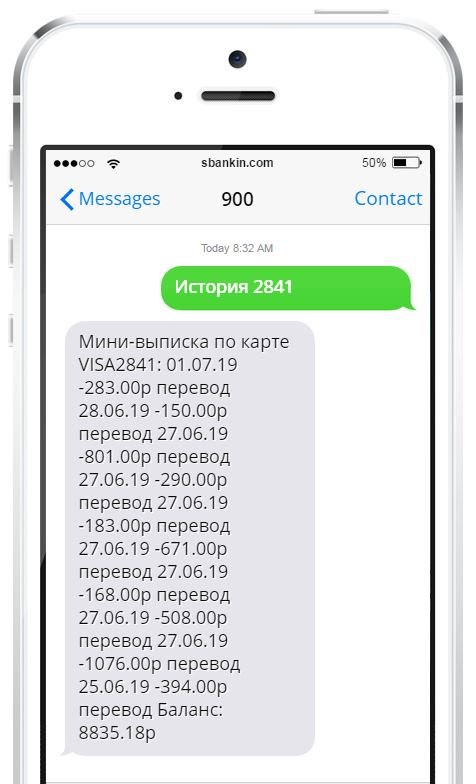

Получение информации о поступлении средств через Мобильный банк

С помощью сервиса «Мобильный банк» можно в любое время и достаточно быстро получить необходимую информацию о своих вкладах, сберегательном счете, картах и движениях средств по ним.

Для уточнения сведений об источнике происхождения зачисленных на карту средств достаточно отправить один из следующих запросов на короткий номер :

- «ИСТОРИЯ ХХХХ».

- «ISTORIA ХХХХ».

- «ВЫПИСКА ХХХХ».

- «VYPISKA ХХХХ».

- «02 ХХХХ», где ХХХХ – последние 4 цифры номера карты, на которую было поступление денежных средств.

В ответ на телефон придет выписка с перечнем последних операций по карте, содержащая полную информацию о проведенных транзакциях.

Если услуга «Мобильный банк» была подключена до того, как на карту поступили деньги, то смс-уведомление о зачислении должно прийти автоматически. В нем содержится такая информация:

- размер зачисления (сумма);

- время и дата перевода;

- имя, отчество и первая буква фамилии отправителя средств (если деньги были зачислены физическим лицом);

- наименование организации латинскими буквами (если перевод был осуществлен юридическим лицом).

При зачислении средств на карты Сбербанка, проводящемся в рамках зарплатных проектов, в сообщении с номера 900 не указывается наименование организации. В смс содержится только информация о сумме зачисления, времени и дате проведения операции.

Какие еще изменения будут в Налоговом кодексе РФ

Нововведения произойдут по причине вступления в силу новых нормативных актов, изменяющих действующую юридическую базу. Например, последние изменения в Федеральный закон № 16-ФЗ «О банках и банковской деятельности» от 03.02.1996 были внесены в декабре 2019 г.

Правила операций с металлическими счетами

В соответствии с законом:

- На подобных депозитах могут лежать как сами металлы, так и их денежные эквиваленты.

- Вне зависимости от того, в каком виде хранятся эти средства, владелец может снять с такого счета как наличные деньги, так и активы в натуральной форме.

- Эти депозиты не оформлены в Агентстве страхования вкладов, то есть, получить по ним возмещение в случае банкротства финансовой организации будет невозможно.

- Фискальные структуры могут приостанавливать деятельность по таким счетам, списывать с них долги при необходимости. Сначала взимают финансы с рублевых, валютных счетов владельца.

Комиссия за перечисление денег в Системе быстрых платежей

В 2021 г. за банковские экспресс-переводы на номер мобильного телефона будут взимать специальную комиссию. Вне зависимости от суммы перечисления она составит 3 рубля, но платить ее должен будет как отправитель, так и получатель. При этом все транзакции в государственный бюджет останутся бесплатными.

Контроль за интернет-переводами

Новое требование Центробанка касается перечислений через интернет. Финансовая организация должна технически разделить операции подтверждения платежа. Например, при вводе пароля в компьютер разовый смс-код должен поступать на номер сотового телефона.

Полностью это требование реализовано пока только применительно к онлайн-банкингу. Как временная мера для мобильных приложений введен лимит на величину транзакции – перевести сразу большую сумму в ограниченное время будет нельзя.

- Как выгодно купить билеты на самолет — раннее бронирование, покупка у лоукостеров и на агрегаторах

- Как выбрать спелую дыню

- Комната для девочки-подростка

Информирование клиента о блокировании карты

В соответствии с законом банки должны немедленно сообщать клиенту о приостановке операций по его пластиковому носителю. Это делается телефонным звонком или смс-сообщением. При этом кредитная организация должна обязательно назвать причину, по которой она решила заблокировать карту.

При новых условиях гражданам нужно быть очень бдительными, ведь мошенники часто используют такую схему, пытаясь выведать пароли доступа к онлайн-банкингу и пр. Держателям карточек нужно знать, что при блокировке сотрудники банка никогда не пытаются выяснить верификационные данные по телефону. Восстановление доступа производится лишь в офисе кредитной организации после подачи заявления.

Выплата пенсий на карты только платежной системы МИР

В России вводятся ограничения на перевод социальных пособий – пенсий, дотаций, компенсаций и пр. С 30 января 2021 г. они могут перечисляться только на карты МИР. Это условие введено как мера поддержки национальной платежной системы. Пенсионерам нужно заранее позаботиться, чтобы их карта соответствовала установленному стандарту.

Альтернативные варианты получения денег:

- В почтовом отделении.

- Наличными в кассе банка.

- Через службу доставки социальных выплат.

Запрет комиссий на переводы внутри одного банка

На основании Федерального закона № 434-ФЗ от 16.12.2020 c 14 июня 2021 г. запрещено взимать плату за транзакцию, если счета отправителя денег и получателя открыты в одной кредитной организации. В настоящее время у многих российских банков бесплатны переводы средств с карты на карту только внутри одного территориального отделения. За межрегиональные транзакции положена комиссия (например, у Сбербанка она составляет 1% от перечисляемой суммы).

Процесс перечисления средств на р/с индивидуального предпринимателя

Денежный перевод на расчетный счет представителя бизнеса производится по аналогии с перечислением средств на р/с юридического лица. Как организации, так и граждане могут переводить деньги на банковские счета представителей бизнеса. Есть несколько способов для частных лиц перечислить средства представителю бизнеса:

На банковскую карту. Денежный перевод на расчетный счет предпринимателя данным способом является достаточно быстрым

ИП вправе переводить средства на счет другого предпринимателя, либо на свой собственный счет через терминал

Важно обратить внимание на то, что цель перевода должна быть точно сформулирована. В случае перечисления собственных денег со счета на карту следует указать это, в противном случае налоговая служба будет рассматривать поступившие средства как выручку от предпринимательской деятельности и обложит ее налогом.

Посредством интернет-банкинга

Такой способ денежного перевода считается наиболее быстрым и удобным

Для него нужен только счет, который выставляет предприниматель. Он требуется для правильного внесения сведений при заполнении формы. Важно исключить ошибки, заполняя форму, по той причине, что контролирующие органы контролируют все транзакции с банковских счетов предпринимателей и юрлиц.

У банковского операциониста. Это достаточно распространённый метод перечисления денег. Собираясь посетить банк с целью осуществления денежного перевода, нужно в обязательном порядке взять с собой паспорт. Для совершения транзакции нужно будет предоставить операционисту реквизиты р/с, на который нужно перечислить деньги. Оформление работником банка платежки требует предоставления запрашиваемых сведений.

Необходимые данные предоставляются банковскому сотруднику в полном объёме. На их основании он создаст платежное поручение, которое впоследствии будет передано контролёру. Данный специалист занимается проверкой корректности внесения сведений в платёжку и ее подписанием в случае отсутствия ошибок. Перед отправкой платежка должна быть подписана отправителем. На ней также должна быть поставлена печать банковской организации и отметка об отправке платежа.

Перед подписанием платёжки отправитель должен убедиться в том, что на его счёте достаточно средств для совершения платежа. В случае их недостатка следует внести недостающую сумму на текущий р/с. Это можно сделать наличными или посредством безналичного перевода с другого счета.

Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

Какое значение имеет неблагозвучный термин «стягивание»?

Чтобы разобраться с ним, рассмотрим примеры с конкретными банковскими учреждениями. Допустим, необходимо перевести деньги с карточного счета Сбербанка на карту ВТБ. Такую операцию можно представить, как стягивание средств со счета Сбербанка на счет в ВТБ.

К примеру, вы хотите сделать перевод денег в другое банковское учреждение (перечислить средства между своими картами, отдать долг, перевести финансы родственникам и т.д.).

Как провести межбанковский перевод в таком случае?

Наиболее простой вариант – стягивание денег на карту получателя. Но в такой сделке есть определенные особенности. При переводе на карту другого человека нужно, чтобы получатель предоставил по своей карте такие сведения, как ее номер, срок действия, код CVC, а также фамилию, имя и отчество собственника. Передать такие данные можно только близким людям, к которым есть стопроцентное доверие.

Да и в этом случае существует опасность, что карту заблокирует банк.

В качестве иллюстрации рассмотрим пример, с картой-донором из Сбербанка (карта отправителя межбанковского перевода).

Вся операция будет проводиться в Альфа-банке. Чтобы выполнить такой, перевод необходимо найти в онлайн кабинете кнопку «Пополнение».

В нужные поля следует внести данные карты-донора (Сбербанка) и сумму перечисления.

Подтверждение перевода по карте Сбербанка производится с помощью смс-кода. После ввода кодовых цифр средства будут переведены.

Выполненный межбанковский перевод можно сохранить как шаблон, что впоследствии значительно упростить выполнение данной операции.

Процесс «стягивания» похож на сделку, связанную с онлайн покупкой (с той разницей, что деньги поступают продавцу, а не на вашу карту в другом банке).

Обратите внимание, чаще всего стягивание производится без комиссии. Но есть и ряд исключений

Определенные банковские учреждения не дают разрешение на стягивание средств со своих счетов или берут комиссию за такую операцию (она значительно меньше, чем плата за прямой межбанковский перевод).

Уточнить наличие комиссии на операции стягивания и ее размер можно двумя способами:

- Найти нужные сведения в тарифах.

- Сделать попытку стягивания с карты всех имеющихся денег (плоть до копейки) одним платежом. Если банк взымает комиссию за такую операцию, то перевод будет отклонен с формулировкой «недостаточно средств».

Межбанковские переводы без комиссии путем выталкивания денег на карты других банков предоставляют далеко не все учреждения. Кроме того, лимиты на такие операции могут быть очень скромными.

Банки могут проводить разные акции, во время действия которых межбанковские переводы на любые карты проводятся без комиссии. Вот только срок действия таких акционных предложений ограничен.

БИК указывается в особой форме, позволяющей сразу определить название банковского учреждения, получающего перевод и корреспондентский счет (эти данные автоматически вносятся в указании для банка на осуществление платежа). После внесения информации следует проверить ее правильность и подтвердить операцию с помощью одноразового пароля. После этого межбанковский перевод переходит в стадию обработки.

Получить платежный документ в форме, которая утверждена Центробанком, можно в истории переводов.

После того, как поручение на перевод передано банку, финансовые средства поступают в банковский расчетный центр, в качестве которого выступает автоматизированная банковская система. Здесь осуществляется групповая обработка межбанковских переводов и собираются группы платежных поручений. В определенный момент времени деньги поступают в расчетно-кассовый центр отделения Центробанка России. Каждый банк, осуществляющий свою деятельность на территории РФ, имеет собственный корреспондентский счет в ЦБ, через который проводятся межбанковские переводы.

Переводы от родственников

Перечисления на карту, выполненные между членами семьи в результате имущественных или неимущественных отношений, подоходным налогом не облагаются. Платить не придется, если деньги перечислил муж жене или родители детям.

Не подлежит взиманию налога подарок, полученный внуком от бабушки, но придется составить декларацию с пояснениями.

Среди родственных переводов существуют исключения, которые подлежат налогообложению, например, если сестра работает у брата-предпринимателя. В этом случае с зарплаты перед ее перечислением, необходимо вычесть НДФЛ. Если заключен трудовой договор, брат, как ИП, выступает налоговым агентом.

Контроль за переводами на банковские карты в 2021 году ужесточили

Что изменилось

Контроль за банковскими счетами налогоплательщиков традиционно входит в компетенцию налоговой инспекции. Инспекторы знают обо всех открытых и закрытых счетах граждан в банках, а также их электронных кошельках.

В 2021 году в силу вступили поправки в законодательство о противодействии отмыванию нелегальных доходов (по Федеральному закону «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 7 августа 2001 года № 115-ФЗ). Налоговики и банки стали тщательнее контролировать безналичные и наличные расчеты между гражданами. В частности, расширен перечень платежей, за которыми должны следить ФНС и Росфинмониторинг.

Также с 2021 года вступили в силу изменения в Налоговый кодекс (через 6-ФЗ от 17.02.2021), согласно которому инспекторы ФНС смогут получать больше сведений о клиентах банков. После вступления в силу поправок банкиры не вправе отказывать налоговикам в предоставлении документов, ссылаясь на банковскую тайну. Теперь банки в течение 3 дней обязаны передать по запросу налоговой следующие документы:

- паспорта клиента и лиц, имеющих право распоряжаться деньгами на счете клиента;

- доверенности на получение денег;

- информацию о подписантах и бенефициарах;

- иные документы, которые есть в распоряжении банка (например, загранпаспорт, если клиент предоставлял его для оформления кредита).

Новые правила не означают, что налоговики следят за банковскими счетами граждан в режиме онлайн. Сотрудники ФНС вправе ознакомиться с движениями по счетам физлиц только в двух случаях (согласно п.1 ст. 93.1 Налогового кодекса):

- в отношении них проводят официальную налоговую проверку;

- сведения нужны для контроля за иными лицами (компаниями и гражданами), с которыми данное физлицо рассчитывалось.

В последнем случае инспектор должен предоставить в банк согласие руководителя вышестоящей налоговой или главы ФНС.

Как это повлияет на жизнь россиян

Поправки в действующее законодательство усложнят жизнь коррупционерам и тем, кто ведет незаконную предпринимательскую деятельность или получает зарплату в конверте. В частности, тем, кто сдает квартиру и не платит налоги, ведет бизнес без регистрации или занимается фрилансом без уплаты налогов. Им станет сложнее легализовать доходы, с которых не перечислен налог.

Вероятно, возрастет количество проверок физических лиц и налоговики будут чаще запрашивать разъяснения относительно источников получения денег.

Усиление контроля со стороны налоговых инспекторов может привести к увеличению числа решивших выйти из тени и зарегистрировать ИП или самозанятость.

Если средства пришли от человека, который находится под подозрением в «отмывании денег»

Когда сумма поступит на счет, банк вправе до запроса в ФНС поинтересоваться, откуда появились денежные средства. И тут выход только один – надо доказать, что деньги именно ваши, а не чужие и пр.

А проблема состоит в том, что налоговая инспекция значительно усложняет жизнь «обнальным» организациям. Они обычно регистрируются на подставное лицо, а их деятельность состоит в обналичивании средств и сокрытии оных от государственных структур.

Схема простая: подставное лицо переводит определенную сумму на счет своего «сотрудника» под отчет. Последний снимает эти деньги либо переводит дальше – другим людям, в число которых может попасть любой человек – начиная от родственников и заканчивая просто знакомыми.

В такой ситуации основные разбирательства предстоят последнему лицу, тому, у кого на счете оказались денежные средства.

Что делать, если налоговая вызывает гражданина свидетелем по статье 90 НК РФ

Согласно положениям ст. 90 НК РФ, налоговые органы имеют право на вызов в ФНС любого гражданина (россиянина, иностранца, лицо без гражданства) в качестве свидетеля, если посчитают, что его показания помогут в осуществлении налогового контроля и предотвращения или пресечения налоговых преступлений. Согласно п. 2 ст. 90 НК РФ, Постановление ВАС от 30.07.2013 № 57, ст. 51 Конституции РФ, при определенных обстоятельствах не могут быть вызваны в качестве свидетеля:

- Лица, располагающие сведениями, которые могли бы помочь в осуществлении налогового контроля, но которые были получены в ходе осуществления профессиональной деятельности, предполагающей сохранение профессиональной тайны (аудиторской, адвокатской и т.д.).

- Граждане малолетнего возраста (до 14 лет), нездоровые физически/психологически люди (инвалиды, недееспособные), в связи с чем не имеющие возможности в должной степени осознавать и оценивать обстоятельства, о которых их планировалось расспросить.

- Отказавшиеся от дачи показаний сотрудники компании-налогоплательщика при приостановлении выездной проверки.

- Граждане, отказавшиеся свидетельствовать против себя и близких людей.

Допрос проводится в отделении ФНС или, в случае наличия у свидетеля физических недостатков, не позволяющих ему явиться в налоговую – по месту жительства гражданина. Свидетельские показания вносятся в протокол по форме, утвержденной приказом ФНС от 08.05.2015.

Когда переводы банки трактуют как бизнес?

Сегодня банки могут отслеживать суммы переводов, лиц, которые их осуществляют и частоту таких переводов. Понятно, что если физическое лицо является самозанятым и получает постоянно переводы на карту за определенные услуги или товары, то банк быстро может отследить такие переводы и признать такую деятельность незаконной предпринимательской деятельностью, а, следовательно, блокировать такие транзакции.

27 ноября 2018 года Президентом Российской Федерации В.В. Путиным был подписан Федеральный закон N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)», или, как привыкли называть его, проект и, наверное, будут называть сам Закон — «Закон о самозанятых гражданах».

Справедливости ради необходимо отметить, что в 2019 году данный Закон распространяет свое действие только на территориях, указанных в Законе, а также является экспериментом и рассчитан быть проведенным сроком до 31 декабря 2028 года включительно, т.е. на 10 лет. Указанный Закон (эксперимент) вступил в силу с 1 января 2019 года.

А вот с 2020 года эксперимент получит распространение на всей территории страны.

Данный Закон касается очень многомиллионного круга лиц, в частности граждан и индивидуальных предпринимателей, проживающих и осуществляющих свою деятельность на указанной в Законе территории.

Согласно указанному Закону, налогоплательщиками налога на профессиональный доход признаются физические лица, в том числе индивидуальные предприниматели, перешедшие на специальный налоговый режим в порядке, установленном настоящим Федеральным законом, но при этом это лица, не являющиеся работниками по трудовым договорам и не привлекающие работников по трудовым договорам.

Простыми словами под указанную категорию подпадают лица, зарабатывающие своим собственным трудом, выполняя работу лично, и не подпадающие под ограничения, установленные самим Законом.

Необходимо отметить, что выбор о применении положения данного Закона являются правом, а не обязанностью налогоплательщиков, что прямо указано в Законе, однако если только деятельность не требует специального разрешения и не урегулирована иными законами.

Но вот банк имеет право запросить дополнительную информацию об уплате налогов налогоплательщиком и об основаниях перевода, если заподозрит клиента в незаконной предпринимательской деятельности.

Переводы на карту от мамы, подруги, мужа, любовника или соседа

Все пользователи банковских карт ежедневно пересылают друг другу разные суммы денег. Собирают на день рождения коллеге, на выпускной в школе, возвращают долг за поход в ресторан или кино, переводят помощь родителям-пенсионерам – ситуаций множество. Это удобно, мы давно привыкли к картам и вовсю ими пользуемся.

Никаких налогов с таких переводов платить не надо. НЕ НАДО! ФНС РФ в письме от 27.06.2018 N БС-3-11/4252@ прямо заявила, что перевод денежных средств со счета одного физического лица безвозмездно на счет другого физлица не облагается НДФЛ вне зависимости от суммы такого перевода.

Какие переводы не облагаются налогами?

Не облагаются налогами следующие переводы:

●Возврат долга. Тут могут возникнуть прения с Налоговой, на этот случай нужно иметь расписку (все денежные операции между гражданами, стоимостью больше 1000 рублей должны быть зафиксированы на бумаге).

●Совместная мелкая покупка. В этом случае вопрос только в формулировке: вместо «За покупку» нужно писать что-то нейтральное («На шашлык», «На вино и пиво»), либо не писать ничего в комментарии.

●Переводы внутри семьи. В этом случае налоговая должна обойти вас стороной, так как переводы внутри семьи никого не касаются. Интерес будет вызван в случае, если родственники не прямые или у них разные фамилии.

●Прочие выплаты. Алименты, благотворительность, возмещение расходов (за вас заплатили в кафе, к примеру), вознаграждение репетиторов, сиделок и расходов по хозяйству.

У меня есть разные переводы на карту кроме зарплаты. Что делать, чтобы у налоговой не было претензий после запроса в банк?

Универсальный совет: не нужно ничего придумывать специально. Если вы ничего не скрываете, честно декларируете доходы и платите налоги, вам вообще не о чем беспокоиться. Никто не придет и не начислит вам НДФЛ со всех переводов на карту.

Вот советы для самых осторожных.

Просите тех, кто вам переводит деньги, указывать комментарий к платежу. Например: «подарок к дню рождения», «возвращаю долг», «любимая, купи себе шубу».

Оформляйте документы на крупные суммы. Налоговая физически не может проверить все переводы по 1000 рублей, даже если сделает запросы по всем клиентам банков. Но есть смысл спросить у вас, что за 100 тысяч рублей вы получаете каждый месяц на карту. Если это друг возвращает вам долг по частям, хорошо бы иметь документ — договор займа или хотя бы расписку. Если вы получили на счет деньги от продажи Макбука, пригодится документ, который подтвердит, что вы продали именно Макбук и что он принадлежал вам больше трех лет, поэтому нет ни налога, ни декларации.

Блокировка карты при осуществлении перевода

Помимо того, что существует вероятность выплаты подоходного налога по поступившим вне рамок заработной платы средствам на карту, всегда есть риск того, что карту могут попросту заблокировать. И банк, являясь эмитентом карты, наделен подобным правом.

Однако, это может случиться, если гражданин попадет под действие закона, связанного с противодействием отмывания доходов, полученных от преступной деятельности, и финансированию терроризма. В данном случае транзакция, совершаемая посредством пластиковой карты, должна попасть под категорию подозрительной. А определяется это автоматически специальной системой.

И даже, если подобное произошло с кем-то, каждое физическое лицо вправе оспорить подобное решение в кредитном учреждении, так как может случиться ложная блокировка карты.

Типичные ошибки

Ошибка: Гражданин был вызван в налоговую службу в качестве свидетеля. Он не явился без всяких на то оснований, просто проигнорировав уведомление.

Комментарий: Неявка в налоговую службу гражданина, получившего письменное уведомление о необходимости дачи свидетельских показаний, грозит ему наложением штрафа в размере 1000 рублей.

Ошибка: Гражданин, вызванный для дачи разъяснений относительно крупных сумм поступлений на его дебетовую карту, предоставил сотруднику ФНС ложные сведения об источники денежных средств.

Комментарий: За дачу ложных показаний налоговая служба вправе оштрафовать гражданина на 3000 рублей.

Изменения в законодательстве с 1 июля 2018 года

Сейчас уже точно нельзя определить, с какого именно сайта пошла «в народ» эта новость. Однако ее подхватили, и начали активно перепечатывать различные порталы и социальные сети.

Даже поверхностный анализ представленной информации показывает, что сам текст написал с огромным количеством ошибок, как грамматических, так и пунктуационных. При этом сам автор явно не совсем разбирается в теме — он больше занят построением внушительных словесных оборотов, включая в них отдельные пункты из НК, чтобы запутать читателя и посеять панику.

Все ссылки в статье идут на принятые изменения в ст. 86 НК РФ. По факту никаких нововведений в нее с 1 июля в действие не вступало. Чтобы это сделать, соответствующий закон должен предварительно подписать глава государства.

Кроме этого, подобного рода поправки проводятся и публикуются в СМИ как минимум за 2 месяца до их вступления в действие. На данный момент актуальные нововведения в статью касались с обложением сделок с драгоценными металлами, а операций по картам эти действия никак не касаются.

Применение карточного налога с 1 июля

С июля текущего года начинают действовать изменения и дополнения к НК РФ, обязывающие банковские учреждения предоставлять информацию о денежных поступлениях по заявке Налоговой инспекции.

Переводы, попавшие в подозрение, учитываются как получение прибыли с нарушением закона, влекущее применение наказания в виде начисления штрафа и пени.

Внесение поправок в законодательство призвано вести борьбу с незаконным оборотом денежных средств («черная» бухгалтерия), отмыванием крупных сумм.

Получение информации о переводах через банковскую структуру

Налоговый контроль определен ст. 86 НК РФ. Взаимосвязь учреждений выглядит так:

- Официальный запрос налоговой инспекции.

- Предоставление ответа финансовой организацией.

- Информация о переводах не оглашается в хаотическом порядке. Проверка не проводится без повода.

Отследить финансовые операции юридических лиц легче физических. Это обусловлено возможностью ознакомления с основанием получения денежных средств.

Как узнать, от кого поступил перевод в Сбербанке через СМС

Большинство клиентов банка имеют подключенную опцию «Мобильный банк». Благодаря ей вы сможете получить сведения об отправителе, особенно, если не понимаете от кого перевод. Чтобы узнать, от кого пришли деньги, используйте смс-сервис:

- Наберите текст сообщения «История», или «Выписка».

- Поставьте пробел и впишите последние 4 цифры банковской карточки, по которой нужна информация.

- Отправьте текст на номер Мобильного банка 900.

- Дождитесь сообщения с номера 900 с подробной информацией по последним операциям на вашей карте, и отправителях денег.

В качестве альтернативы можно посетить любое отделение Сбербанка. Здесь также можете заказать выписку по транзакциям карты, но операция будет платной – 15 рублей.

Вопрос пользователей о повышении налога за перевод денег с карты на карту

Но наиболее активные граждане всё ещё не могут успокоиться. И хотя представители организации по вопросу единоразовых транзакционных платежей уже всё растолковали, некоторых людей ещё гложут сомнения. Так, на портале takovzakon.ru публикуются обращения клиентов — держателей карт ПАО “Сбербанк РФ”.

«Платёж 4% за каждое “внутрикарточное” перечисление денег в Сбербанке скоро примут в качестве обязательной меры с 1 января 2019 года? Спишется ли дополнительная оплата, когда я перечисляю дочери денежные средства для оплаты обучения?», – уточняет Марат из республики Татарстан.

«Уточните, при принятии неподъёмной комиссии Сбербанка за внутрибанковские карточные перечисления, могу ли я отписаться от прихода пенсионных выплат туда и воспользоваться “Почта-Банком”, рекламируемым по ТВ? Либо там идентичные с СБ РФ внушительные проценты за переводы?» – уточняет Вера Павловна из Москвы.

«Узнал из свежих пресс-релизов, 4%-й налог на внутрибанковские переводы в СБ с 2019 г. меня не привлекает, скажите, как без процентов перечислять денежные суммы в Санкт-Петербург из Краснодара. Может быть, пенсионеров такое не затронет. Уточните», – сообщает Василий из Краснодарского края.

«Кто дал право Сбербанку внедрять собственный налог? Разве они — “государство в квадрате”?» – вышел из себя Владимир из Ленинградской области.

Сотни, тысячи подобных вопросов уже оказались в новостных лентах официальных СМИ. Сбербанк России опроверг эту дезинформацию, и всё же толчок к её распространению дали следующие изменения в законодательстве России.