Мкб перевод с карты на карту

Содержание:

- Сервис перевода «с карты на карту»

- Способы перевода средств со счета банка на карту

- Через Онлайн-банк

- Перевод через интернет-банк МКБ Онлайн

- Межбанковские переводы — ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

- Сервис перевода «с карты на карту»

- Как отправить и получить перевод

- Переводы с привлечением кассира

- Через отделение банка

- Лимиты и комиссии

- Общие условия переводов

- Другие способы

- Переводы через банкоматы и отделения банка

- Через «родные» и сторонние банкоматы

- Комиссия, лимиты и сроки переводов

- Пакеты услуг

Сервис перевода «с карты на карту»

Он был разработан специально для того, чтобы максимально упростить процедуру осуществления денежных переводов и клиентам Московского Кредитного Банка даже не пришлось заходить в свой личный кабинет. Даже более того, сервис доступный и клиентам других банков, но в таком случае с них будет взята дополнительная комиссия за проведения операции.

Теперь расскажем про функционал этого сервиса. ЧТобы максимально упростить дизайн было принято решение создать несколько полей, которые оформлены в рамки пластиковых карточек.

Слева отображается карточка, с которой будет осуществлен перевод и там нужно будет вписать её реквизиты, срок действия и защитный CVV2-код, которые находятся с обратной стороны пластика. С правой же стороны располагается изображение карточки, на которую будут зачислены деньги. Там нужно будет заполнить только одно поле – номер карты получателя.

Осталось только вписать сумму перевода и поставить галочку напротив пункта о соглашении с условиями работы сервиса. Этот сервис еще удобный тем, что он сразу подсчитывает комиссию за проведение операции и не потребуется дополнительно искать информацию.

Если же для перевода будут использоваться кредитные средства, то она возрастет до 4,9% и минимум 250 рублей. Перевод с карты МКБ на Сбербанк занимает всего несколько минут и деньги будут зачислены на счет получателя уже через несколько минут.

Способы перевода средств со счета банка на карту

Личный счет клиента в Сбербанке обычно привязан к одной или нескольким картам. Переводы между личными счетами и картами удобнее всего проводить через личный кабинет Сбербанк-Онлайн.

Однако при желании перевести деньги со счета на карту Сбербанка другого пользователя гражданин может воспользоваться услугами сотрудника в отделении банка.

Допустимо осуществлять переводы в рублях, долларах и евро. При безналичном переводе валюты разного типа могут применяться разные тарифы. Переводы такого плана осуществляются только по России.

Для переводов за границу используется система «со счета на счет». При этом используется отдельная сетка тарифов, которая зависит от страны получателя.

В отделении

Для перевода через отделение банка клиенту потребуется:

- Иметь при себе паспорт;

- Знать реквизиты собственного счета, включая адрес отделения, где он был открыт;

- Знать реквизиты получателя (номер банковской карты и ФИО получателя).

Все необходимые действия выполняются сотрудником отделения. Перед тем как выполнять перевод клиенту желательно убедиться, что на балансе достаточно для этого средств.

Через Сбербанк-Онлайн

Перевод через отделение не требует от клиента никаких усилий, однако гражданину необходимо лично подойти в офис Сбербанка в рабочее время. Более удобной альтернативой, которой можно воспользоваться в любое время, является Сбербанк-Онлайн. Логин и пароль для входа в личный кабинет прописаны в договоре, который подписывается при открытии счета и выпуске карты.

Сбербанк Онлайн

После авторизации в Сбербанке-Онлайн необходимо выбрать раздел «Платежи и переводы». Так как перевод осуществляется внутри одного банка, следует выбрать пункт «Переводы и обмен валют» -> «Переводы частному лицу». Дальше необходимо самостоятельно прописать реквизиты карты клиента получателя, а также выбрать собственный счет, с которого будут списаны средства.

Операция через интернет требует подтверждения. После указания всех реквизитов потребуется ввести СМС-код, который приходит в процессе оформления перевода. После правильного введения кода деньги будут списаны со счета.

Другие способы

Кроме вышеперечисленных способов клиент может воспользоваться:

- Услугами банкомата. Использовать банкоматы можно не только при наличии карты. Доступ к главному меню осуществляется даже без пластика. Там необходимо будет выбрать пункт «Переводы» и указать реквизиты отправителя и получателя. При использовании банкомата в отделении клиент может попросить помощи с выбором веток у сотрудника офиса.

- Мобильное приложение. Фактически мобильное приложение полностью повторяет функции личного кабинета, но в удобном интерфейсе для смартфона и планшета.

- Через Мобильный банк. Изначально мобильный банк включал в себя только оповещательную функцию, однако уже несколько лет он используется для выполнения различных команд, среди которых возможность перевода денег на карту другого клиента. Для этого необходимо послать с телефона, привязанного к счету, СМС на номер 900. В тексте СМС прописывается ПЕРЕВОД номер карты получателя или его номер телефона (для клиентов зарегистрированных в мобильном банке) и сумма перевода.

Мобильное приложение Сбербанк Онлайн

При переводе со счета в качестве источника пополнения можно использовать не только собственный расчетный счет, но и Сберкнижку. Переводы средств со вклада на карту также относятся к подобному виду переводов.

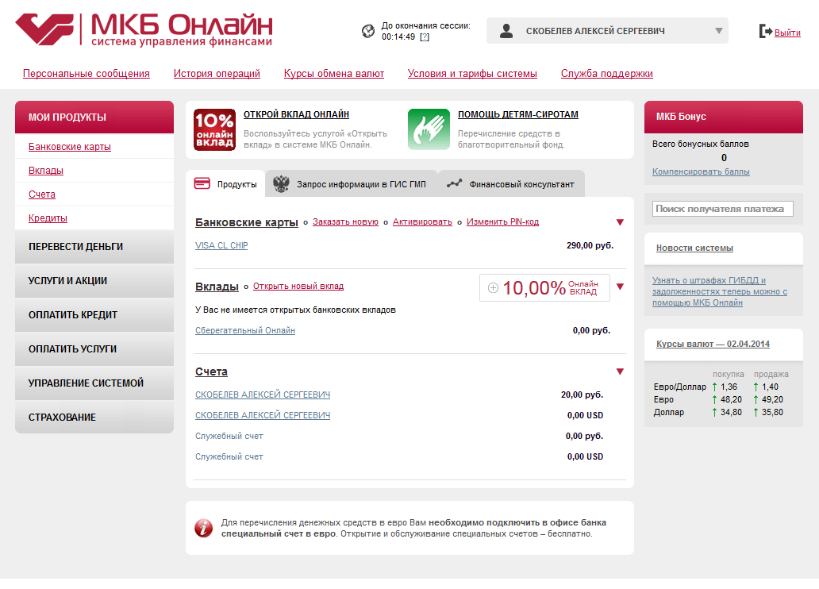

Через Онлайн-банк

Тем, кто планирует не ограничиваться одноразовым переводом денежных средств, а хочет оплачивать с карты МКБ различные покупки, управлять своими счетами, оплачивать кредиты и совершать другие финансовые операции, существует Интернет-банк МКБ. Удивляться тут нечему, потому что каждый топовый банк России имеет свой Интернет-банк. Воспользоваться Онлайн-банком может каждый клиент МКБ имеющий дебетовую карту. Что для этого нужно?

- Зайти на сайт Московского Кредитного Банка.

- В правом верхнем углу есть три короткие горизонтальные полоски, по которым нужно щелкнуть левой кнопкой мыши. Откроется меню.

- Находим в этом меню раздел Интернет-банк и щелкаем по подразделу МКБ Онлайн.

- Чтобы зарегистрироваться щелкаем по надписи «Регистрация».

- На данном этапе нужно ввести номер карты, пройти процедуру создания аккаунта и получить подтверждение по SMS.

- Далее нужно на главной странице МКБ Онлайн найти вкладку «Перевести деньги».

- Выбираем пункт «Перевести на карту».

- Выбираем карту списания, а затем по номеру карты находим карточку МКБ, на которую будем перечислять деньги. В нашем случае этот номер не сохранен, значит, его нужно ввести.

- Вводим сумму перевода и подтверждаем транзакцию.

Не забудьте сохранить чек, для того чтобы в случае возникновения проблем без труда подтвердить тот факт, что вы проводили платеж. Также можно сохранить свои действия в виде шаблона, чтобы потом быстро повторить операцию. Кнопка сохранения шаблона появляется на завершающем этапе, когда на экране появляется изображение чека.

Перевод через интернет-банк МКБ Онлайн

Клиенты Московского Кредитного Банка, пользующиеся мобильным приложением МКБ Мобайл, также имеют возможность осуществлять операции Card2Card без авторизации в системе.

Тем не менее держателям пластика МКБ перевод с карты на карту онлайн рекомендуется производить именно с авторизацией в интернет-банке либо мобильном приложении.

Преимущества перечисления денег со входом в МКБ Онлайн либо МКБ Мобайл:

- перейдя в раздел «Перевод на карту», нужную карточку МКБ либо другого банка можно выбрать из перечня добавленных в аккаунт, не нужно вводить реквизиты вручную;

- сразу после операции можно перепроверить баланс картсчета в личном кабинете, убедившись, что деньги ушли к получателю;

- после успешного проведения транзакции можно заодно воспользоваться другими опциями личного кабинета;

- электронные чеки автоматически сохраняются в личном кабинете вместе с историей операций.

Комиссии и лимиты при операциях Card2Card через web-сервисы МКБ с авторизацией и без — одинаковые.

Межбанковские переводы — ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Перевод средств со счетов

С «Пакетом услуг»

Без «Пакета услуг»

В пользу физических лиц, юридических лиц и индивидуальных предпринимателей1

С «Пакетом услуг»

До 1,22%,минимум 105 руб., максимум 1 750 руб.

Без «Пакета услуг»

1.75%,минимум 150 руб., максимум 2 500 руб.

В пользу физических лиц, юридических лиц и индивидуальных предпринимателей2

с оговоркой: «за мой счет»; с оговоркой: «ваши расходы и комиссию за мой счет, комиссии и расходы инобанков за счет бенефициара»; с оговоркой: «за мой счет c гарантией получения бенефициаром полной суммы платежа»

С «Пакетом услуг»

До 0,7%,минимум 700 руб., максимум 4 200 руб. + комиссия третьих банков

Без «Пакета услуг»

1%,минимум 1 000 руб., максимум 6 000 руб. + комиссия третьих банков

с оговоркой: «за счет бенефициара»

С «Пакетом услуг» и без

Не взимается

Сервис перевода «с карты на карту»

Он был разработан специально для того, чтобы максимально упростить процедуру осуществления денежных переводов и клиентам Московского Кредитного Банка даже не пришлось заходить в свой личный кабинет. Даже более того, сервис доступный и клиентам других банков, но в таком случае с них будет взята дополнительная комиссия за проведения операции.

Теперь расскажем про функционал этого сервиса. ЧТобы максимально упростить дизайн было принято решение создать несколько полей, которые оформлены в рамки пластиковых карточек.

Слева отображается карточка, с которой будет осуществлен перевод и там нужно будет вписать её реквизиты, срок действия и защитный CVV2-код, которые находятся с обратной стороны пластика. С правой же стороны располагается изображение карточки, на которую будут зачислены деньги. Там нужно будет заполнить только одно поле – номер карты получателя.

Осталось только вписать сумму перевода и поставить галочку напротив пункта о соглашении с условиями работы сервиса. Этот сервис еще удобный тем, что он сразу подсчитывает комиссию за проведение операции и не потребуется дополнительно искать информацию.

Если же для перевода будут использоваться кредитные средства, то она возрастет до 4,9% и минимум 250 рублей. Перевод с карты МКБ на Сбербанк занимает всего несколько минут и деньги будут зачислены на счет получателя уже через несколько минут.

Как отправить и получить перевод

Отправить довольно просто. Необходимо открыть официальную веб-страницу МКБ и выбрать пункт «Платежи и переводы», далее «Перевод с карты на карту».

ЧТобы максимально упростить дизайн было принято решение создать несколько полей, которые оформлены в рамки пластиковых карточек.

Слева отображается карточка, с которой будет осуществлен перевод и там нужно будет вписать её реквизиты, срок действия и защитный CVV2-код, которые находятся с обратной стороны пластика. С правой же стороны располагается изображение карточки, на которую будут зачислены деньги. Там нужно будет заполнить только одно поле – номер карты получателя.

Осталось только вписать сумму перевода и поставить галочку напротив пункта о соглашении с условиями работы сервиса.

Этот сервис еще удобный тем, что он сразу подсчитывает комиссию за проведение операции и не потребуется дополнительно искать информацию.

Если же для перевода будут использоваться кредитные средства, то она возрастет до 4,9% и минимум 250 рублей.

После этого система предложит ввести номер карточки клиента МКБ и свой номер мобильного телефона. Также потребуется придумать логин, который и будет служить входом в сервис.Кредитные карты Потребительские кредиты Дебетовые карты Карты рассрочки

После ввода данных на номер мобильного телефона будет отправлен одноразовый пароль. Теперь имея логин и пароль заходим в личный кабинет.

Рекомендуется сразу же сменить пароль в настройках на свой.

После ввода данных потребуется выбрать карточку, с которой будут переведены деньги. Остается только подтвердить транзакции при помощи смс-пароля, который будет отправлен на финансовый номер.

Мини-версия для телефонов – МКБ Мобайл

Для активных клиентов банка, которые пользуются смартфонами было создано приложение, которое дублирует функционал интернет-банкинга.

- Имеется возможность проверить баланс, чтобы убедиться в корректности выполнения операции.

- В личном кабинете реализовано множество дополнительных опций, некоторые из которых могут быть полезны клиенту.

- Сохранение электронных чеков, а также подробной истории выполненных платежей, что позволяет контролировать операции и баланс счета.

При этом комиссионные сборы для авторизованных и не зашедших в систему пользователей одинаковы.

Для оплаты потребуется открыть раздел «Перевод на карту» и заполнить необходимые данные. После подтверждения корректности реквизитов получателя, денежные средства будут отправлены.

Переводы с привлечением кассира

Комиссия за перевод со сбербанковской карточки на карту другого банка в пользу юридического лица через кассу структурного подразделения составит:

- 2-3% в пользу юрлиц, включая неналоговые платежи в бюджет и внебюджетные фонды;

- 1-3% при оплате ЖКХ, а также по договорам об оказании информационно-технологических услуг, включая мобильную связь и интернет.

Максимальная комиссия за перевод денег со сбербанковской карты на карточку другого банка в таком случае составляет 2 000 рублей.

Если транзакция осуществляется в кассе, то клиент обязан предъявить операционно-кассовому работнику свой паспорт.

Сбербанк комиссию за перевод на карту другого банка не удерживает при перечислении:

- налогов и сборов;

- на благотворительность;

- по инкассовым поручениям при наличии исполнительных листов;

- кредитных средств, а также собственных средств согласно условиям целевых займов.

Размер комиссии за перевод с карты Сбербанка на карту другого банка по номеру счета в пользу физического лица соответствует:

- 2% от суммы операции, но не менее 50 рублей, хотя и не более 1500 рублей, если транзакция осуществляется в рублях;

- 1% от суммы (минимум 15 долларов США, максимум – 150 долларов США), если операция валютная.

Какая комиссия при переводе с карты, эмитированной Сбербанком, на карту Райффайзен и прочих финансово-кредитных организаций удерживается с клиента в том или ином случае, можно уточнить у кассира непосредственно при совершении операции.

О максимальной сумме перевода читайте в статье — лимиты на переводы в Сбербанк Онлайн.

Через отделение банка

И, конечно же, никто не отменял возможность сделать перевод через кассу отделения МКБ. Вежливые сотрудники попросят вас предъявить паспорт и назвать данные вашей карты, с которой нужно будет сделать перевод. А так же номер карты, на которую нужно отправить деньги. Придется подождать несколько минут, пока кассир проводит операцию, а затем забрать свои документы, карту и идти по своим делам. Через очень короткое время денежные средства придут на нужный счет.

Итак, можно очень легко убедиться, что перевод денег с карты на карту Московского Кредитного Банка это очень простая операция, которая по сложности сравнима с покупкой хлеба в магазине. Справится с этим любой, а уж после наших подробных инструкций и подавно. Удачи!

Лимиты и комиссии

Лимиты и размер комиссии напрямую зависят от того, какие карты участвуют в операции. Если обмен средствами проводится между картами, выпущенными МКБ, то дополнительная плата списываться не будет, а максимальный лимит будет достигать:

- 300 тыс. рублей на один перевод;

- 300 тыс. рублей, но не более 8 операций в сутки;

- 1 млн рублей, но не более 32 операций в месяц.

Обратите внимание, что перечисленные рамки действительны только при авторизации в системе. Если вы будете проводить обмен средствами между картами МКБ, не войдя в личный кабинет, то лимиты будут аналогичны переводу с карты на карту другого банка

Минимальная сумма одного перевода — 10 рублей — действует независимо от того, карты каких банков участвуют в транзакции.

На карту МКБ с карты другого банка

Лимиты здесь устанавливает банк-отправитель. Если использовать сервис для переводов C2C на официальном сайте Московского банка, то комиссия будет списана только банком-эмитентом карты-отправителя. Если же использовать сервисы сторонних банковских учреждений, то комиссия составит 1% от суммы перевода+комиссия банка-эмитента. То есть если осуществлять перевод с карты Сбербанка на карту МКБ через сервис Сбербанк Онлайн, то будет списано:

- 1% от суммы перевода — от МКБ;

- 1,5%, но не менее 30 рублей — от Сбербанка.

Как видно, при необходимости пополнить «Московский» пластик со счета карты стороннего учреждения, выгоднее использовать «родной» сервис карты-получателя.

С карты МКБ на карту стороннего банка

Если нужно пополнить счет карты стороннего кредитно-финансового учреждения, то комиссия составит 1% от суммы, но не менее 50 рублей. То же самое касается переводов, где оба участника сделки — продукты других банковских компаний.

Перевод кредитных средств

За переводы с «Московских» кредиток за счет кредитных средств взимается повышенная комиссия

Причем неважно, отправляете ли вы деньги на карту МКБ или же на пластик «чужого» банка

Размер дополнительной платы будет определяться тарифом кредитки:

- «Можно больше» — 0%, если размер платежа составляет до 50% от кредитного лимита. Если кредитный лимит превышен, то 2,9%+290 рублей. Лимит кредитования возобновляется первого числа каждого месяца.

- «Премиальный» и «Эксклюзивный» — 2,9%+290 рублей.

- Остальные кредитки — 4,9% от суммы операции, но не менее 250 рублей.

Если вы переводите с кредитной карты деньги в сторонний банк за счет собственных средств, то комиссия составит 1%.

Льготный лимит

С 13 ноября 2018 года по 31 января 2019 года в МКБ действует акция — переводы в сторонние организации без комиссии. Услуга применяется только после авторизации в МКБ Онлайн и МКБ Мобайл. Суть акции заключается в том, что платежи через личный кабинет в пользу карт сторонних банков не будут облагаться комиссией, однако, лимиты на размер переводов здесь меньше. Ограничения зависят от тарифа:

- «Выгодный» — 50 тыс. рублей в месяц;

- «Премиальный» — 100 тыс. рублей в месяц;

- «Эксклюзивный», «Платиновый», «Премиум» — без ограничений.

По остальным тарифам лимит составляет всего 30 тыс. рублей в месяц. Льготный лимит применяется только для переводов собственных средств. Если использовать кредитные деньги, то процент переплаты составит от 2,9 до 4,9% от суммы платежа.

Общие условия переводов

Все клиенты Московского Кредитного Банка имеют право переводить средства на пластиковые карты любых банковских организаций. При переводе обязательно учитывайте размер возможного комиссионного сбора, ограничения по сумме и другие условия.

Банк МКБ переводит деньги с карты на карту при соблюдении следующих условий:

- отправлять разрешено только суммы в рублях (межвалютные операции уже находятся в разработке и станут доступны в ближайшее время);

- минимальная сумма пополнения – 100 рублей;

- за одну транзакцию разрешено отправить не более ста тыс. рублей;

- в день разрешается перечислять не более 150 тыс. рублей;

- в течение одного месяца допускаются переводы на общую сумму не более 1 млн рублей;

- в течение суток доступно 8 транзакций, в течение 4-х дней и в месяц – 32;

- все процедуры подтверждаются путем ввода кодового значения, полученного в СМС-сообщении.

Внутрибанковские операции происходят мгновенно, а комиссионный сбор не начисляется. Срок отправки денег на платежные инструменты сторонних банков более длительный — до трех дней. Кроме того, предусмотрена комиссия, равная 1% от величины пополнения, но не менее 50 руб.

Другие способы

- Банкоматы – вставляем карточку, вводим Пин-код и в разделе «переводы и платежи» вписываем номер карточки получателя. В конце возьмите на всякий случай квиток о выполненной транзакции.

- Отделение – берем с собой паспорт и карточку идем в ближайший офис по адресу и обращаемся к любому сотруднику с просьбой о перечислении.

- Личный кабинет клиента интернет-банкинга – авторизовываемся используя логин и пароль. Далее находим раздел «Переводы на карту». Вписываем реквизиты получателя и отправляем деньги.

- Приложение МКБ – скачиваем программу с Google Play или AppStore. Просто в поисковике введите слово «МКБ». После установки аторизовываемся и действуем по тому же алгоритму как в интернет-банкинге.

Самый удобный это личный кабинет или мобильной приложение. Помимо обычного перевода, там также можно оплачивать различные услуги: телевиденья, телефон, мобильная связь, интернет, ЖКХ, оплата штрафов и многое другое.

Переводы через банкоматы и отделения банка

Поскольку на данный Московский Кредитный Банк не обладает достаточным количеством открытых отделений, то большинство клиентов для переводов используют вышеописанные методы. Но все же расскажем и о этих.

С банкоматом все предельно просто. Достаточно просто найти банкомат рядом и вставить свою карту МКБ. После ввода Пин-кода откроется главное меню, в котором нужно выбрать «дополнительные услуги».

Далее потребуется выбрать «на банковскую карту» и просто ввести её реквизиты. Перевод будет осуществлен мгновенно. На проведение этой операции также будет начислена стандартная комиссия, что и в предыдущих методах.

Чтобы за вас все сделал специалист, можно подойти в ближайшее отделение банка и попросить операциониста провести транзакцию. От клиента потребуется только показать свою карточку и назвать номер счета получателя.

Если поблизости нет установленных банкоматов или открытых филиалов банка, то можно воспользоваться онлайн сервисом по поиску банкоматов и отделений банка по адресу (mkb.ru/about/address/branch).

Благодаря этому сервису можно посмотреть актуальное месторасположение банкоматов и отделений с графиком их работы.

Через «родные» и сторонние банкоматы

Для перевода денег многие клиенты привыкли пользоваться банкоматами и терминалами. Людей консервативных взглядов Московский Кредитный Банк никак не ограничивает, но предупреждает, что в сторонних банкоматах операция по переводу будет стоить от 1,5 до 5%, а «родные» терминалы есть не везде. На сайте МКБ есть ссылка на карту расположения банкоматов. Если такое устройство поблизости от вас, им можно воспользоваться.

- Подходим к устройству и вводим в него карту.

- Появляется меню ввода пароля. Набираем код.

- Выбираем раздел «Денежные переводы».

- Указываем «Перевод на карту».

- Заполняем реквизиты, а именно вводим номер карты, на которую деньги будут переведены.

- Указываем сумму перевода и подтверждаем операцию.

- В конце устройство обязательно выдаст чек.

Если соберетесь делать перевод в банкомате Сбербанка, ВТБ, Альфа-Банка или любой другой организации, придерживайтесь вышеуказанного алгоритма. Названия разделов у них другие, но принцип тот же. Перевод через «родные» банкоматы бесплатный, и идет он быстрее. Через сторонние банкоматы переводы могут задержаться на срок до 5 рабочих дней.

Комиссия, лимиты и сроки переводов

Совершать переводы можно как на карты Московского Кредитного Банка, так и на карты сторонних банков на таких условиях:

- При проведении операций между карточками с разными валютами, конвертация будет осуществлена по курсу банка, который выпустил карту получателя;

- Комиссия за перевод денег с карты МКБ банка не начисляется, а вот за перевод на карту другого банка она составит 1% от суммы перевода, но при этом не менее 50 рублей за совершение 1 операции. Если перевод совершается за счет кредитных средств, то комиссия составит 4,9%, минимум 250 рублей;

- Ограничение на переводы составляют 100 тысяч рублей. Меньше 100 рублей перевести не получится.

За день разрешается совершить не более 8 операций, общая сумма которых не должна превышать 150 тысяч рублей. Месячный лимит на количество операций – 32, максимальная сумма 1 млн. рублей.

https://youtube.com/watch?v=qgyYWr4B6sk

Ознакомьтесь с предложениями банков

Пакеты услуг

Чтобы снизить стоимость оформления банковского продукта, клиентам необходимо подключить дополнительный пакет услуг. В таком случае оплатить придётся только выбранную опцию. При этом появится возможность использования различных привилегий. Актуальные предложения:

- Почётный клиент.

- Онлайн.

- Корпоративный клиент.

За сумму от 1800 до 2600 рублей в год оформляется бесплатный выпуск трёх премиальных карточек (1 Платинум и 2 Голд), а также до 7% дохода от затрат. Дополнительная особенность – вступление в программу лояльности – «МКБ Бонус». Участники которой получают скидки и бонусы на покупку, и оплату услуг у партнёров компании.

Подводя итоги, стоит отметить, что дебетовые карты МКБ обладают всем необходимым функционалом банковского продукта для совершения финансовых операций. А различные программы и дополнительные услуги позволяют не только хранить деньги на личном счету, но и экономить на платежах.