Заказать кредитную карту втб банка в москве

Содержание:

Условия кредитной карты 110 дней, проценты за пользование

| Условия по кредитной «карте возможностей» ВТБ | |

| Лимит суммы | до 1 млн. ₽ |

| Длительность льготного периода (без процентов) | 110 дней |

| Процентная ставка за пользование кредитом в льготный период, годовых | 0% |

| Ставка по кредиту на оплату товаров и услуг вне льготного периода (при нарушении условий) | от 14,9% |

| Ставка по кредиту на снятие наличных | от 34,9% |

| Нижний предел суммы ежемесячных выплат по основному долгу (снятой с карты) | не менее 3% |

| Минимальный ежемесячный платёж по основному долгу | не менее 3% |

| Комиссионный сбор за снятие наличных с карты ВТБ | 0 ₽ — при сумме до 50 тыс. ₽ (в мес.); 5,5% (мин. 300 ₽) — при сумме более 50 тыс. ₽ (в мес.) |

| Сбор за переводы на карты других банков | 5,5% (мин. 300 ₽) |

| Пеня за нарушение графика выплаты задолженности | 0,1% от суммы задолженности в день |

| Кэшбэк за покупки | 1,5% за любые покупки; до 15% за любые у партнёров |

Для заказа карты, нужно отправить онлайн заявку, в течении короткого времени Вам перезвонит сотрудник банка с разъяснениями.

Как действует льготный период и как погашать

В данный период, до 18-00 20 числа каждого месяца необходимо внести ежемесячный платёж (не менее 3%) указанный в выписке.

Платежи приравниваемые к снятию наличных

Операции совершаемые по карте в виде расчётов за товары и услуги фильтруются и разделяются на разные категории, среди которых есть оплаты относящиеся к категории снятия и переводов.

снятиепервые 2 месяца после оформления.

Кредиты в ВТБ по форме банка

Обязательными документами для удостоверения личности заявителя являются паспорт и СНИЛС. Небольшие и средние кредиты в ВТБ оформляются по справке 2-НДФЛ или по форме банка за 6 предшествующих месяцев либо за фактически отработанный период.

Для выдачи крупного займа необходимо дополнительно предоставить заверенную работодателем копию трудовой книжки либо контракта.

Участники проектов по начислению заработной платы освобождаются от документального подтверждения платежеспособности. Если заработка претендента оказывается недостаточно для одобрения запрашиваемого займа, кредитор предлагает альтернативные варианты: снижение размера или увеличение продолжительности погашения ссуды.

Для внесения платежей предусмотрены удобные способы. Постоянным благонадежным клиентам доступны новые займы с минимальными процентными ставками.

О банке

ВТБ – один из системообразующих российских банков. Основан в 1990 году под названием «Банк внешней торговли РФ». Позднее он был переименован во Внешторгбанк, а затем – в ВТБ. Банк возглавляет одноименную финансовую группу, в которую входит более 20 организаций в более чем 10 странах мира.

https://youtube.com/watch?v=kPdlfXTJ8ek

ВТБ занимает второе место по числу активов среди российских банков. Более 60% его акций принадлежат государству. Банк работает на основании генеральной лицензии Центробанка № от 8 июля 2015 года. Штаб-квартира банка расположена в Санкт-Петербурге. Сеть банка насчитывает более 20 филиалов во многих крупных городах России, а также представительства в Италии, Китае и Киргизии.

Изначально банк обслуживал крупный бизнес, финансовые организации и государственные структуры. Он предлагает им все необходимые финансовые услуги – кредитование, депозиты, дистанционное банковское обслуживание, операции на бирже и многие другие. Среди клиентов банка есть такие крупные компании, как ОАО «Газпром», ОАО «НК Роснефть», ОАО «НПК», ОАО «Ростелеком» и многие другие.

В январе 2018 года в его состав вошли ВТБ24 и Банк Москвы. Тогда банк начал обслуживать частных клиентов, малый и средний бизнес. Частным лицам банк предлагает кредиты (в том числе автокредиты и ипотеку), вклады, кредитные и дебетовые карты, сейфовые ячейки, страхование и другие услуги. Предпринимателям доступны разнообразные тарифы РКО, кредиты, депозиты, банковские гарантии, валютный контроль, корпоративные и зарплатные карты. С 2005 года банк участвует в системе страхования вкладов.

Вы узнаете, как войти в личный кабинет на официальном сайте ВТБ онлайн. Подробные указания по удобному и быстрому доступу в vtb.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

Общие условия на кредитной карте ВТБ с льготным период

| Условия по кредитной «карте возможностей» ВТБ | |

| Лимит суммы | до 1 млн. ₽ |

| Длительность льготного периода (без процентов) | 110 дней |

| Процентная ставка за пользование кредитом в льготный период, годовых | 0% |

| Ставка по кредиту на оплату товаров и услуг вне льготного периода (при нарушении условий) | от 14,9% |

| Ставка по кредиту на снятие наличных | от 34,9% |

| Нижний предел суммы ежемесячных выплат по основному долгу (снятой с карты) | не менее 3% |

| Минимальный ежемесячный платёж по основному долгу | не менее 3% |

| Комиссионный сбор за снятие наличных с карты ВТБ | 0 ₽ — при сумме до 50 тыс. ₽ (в мес.); 5,5% (мин. 300 ₽) — при сумме более 50 тыс. ₽ (в мес.) |

| Сбор за переводы на карты других банков | 5,5% (мин. 300 ₽) |

| Пеня за нарушение графика выплаты задолженности | 0,1% от суммы задолженности в день |

| Кэшбэк за покупки | 1,5% за любые покупки; до 15% за любые у партнёров |

Для заказа карты нужно отправить онлайн заявку, в течении короткого времени Вам перезвонит сотрудник банка с разъяснениями.

Условия пользования льготным периодом на кредитной карте

- на оплату товаров и услуг;

- на снятие наличных наличных.

При оплате товаров и услуг банк предлагает 110 дней льготного периода, в течении которого нужно производить возврат части использованной суммы (не менее 3%). При этом, банк установил требование к обязательному возврату указанной в выписке суммы платежа, иначе беспроцентные условия будут отменены.

На сумму снятую с карты, беспроцентные условия действуют только первые 2 месяца, после чего будет начисляться ставка от 14,9% годовых.

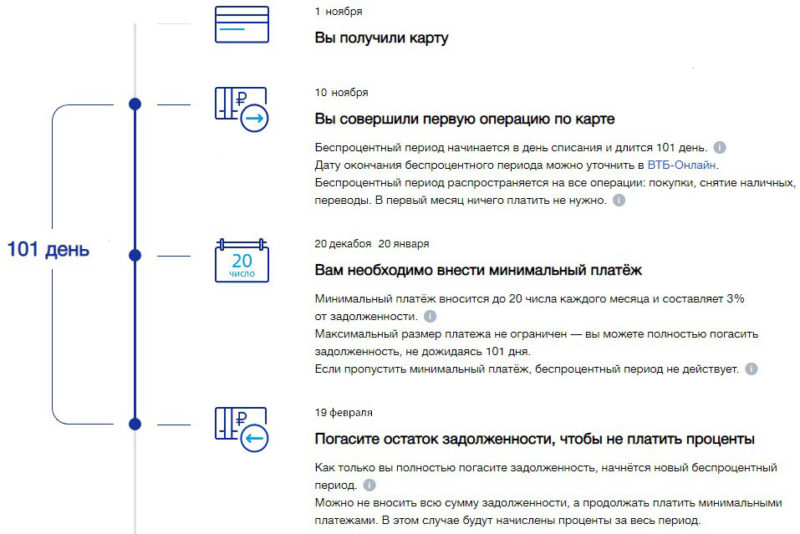

Как работает льготный период

длится 90 дней (3 месяца)до 18-00 20 числа каждого месяца нужно обязательно внести ежемесячный платёжостаётся 20 дней на возврат полной суммы

Пример расчёта начала и конца льготного периода

К примеру: карта была оформлена 5 мая, 10 мая владелец карты выполняет покупку по карте, по условиям карты с 1 мая начинается беспроцентный период и длится 90 дней. При этом, во время льготного периода необходимо уплачивать минимальный процент (мин. 3%) от использованной суммы ссуды (точную сумму можно узнать в информировании банка). С 1 по 20 августа нужно вернуть оставшуюся сумму долга (потраченную с карты).

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

Как закрыть кредитку ВТБ

Закрыть кредитку ВТБ можно в любой день, если на ней нет долгов. В противном случае сначала погашают задолженность и штрафы при наличии. После заемщик идет в отделение банка с этим вопросом или пишет на электронную почту ВТБ банка о закрытии кредитной карты.

На электронную почту info@mmbank.ru присылают сканированное заявление по банковской форме, вторую и третью страницу паспорта клиента. В офис ВТБ приносят те же документы.

Аннулируют кредитную карточку в течение 45 дней после принятия заявления. Если на счету остались деньги заемщика сверх кредитного лимита, они обналичиваются в банковской кассе или переводятся на указанный человеком счет.

Заказать и оформить кредитную карточку банка ВТБ выгодно всем. Предварительный ответ на онлайн заявку получают через 15 минут. В отделение банка приходят только забрать готовый пластик.

Основные правила использования кредиток

Если знать правила пользования кредитной картой ВТБ 24 со льготным периодом и следовать им, можно достичь максимальной выгоды по реализации возможностей данного продукта. Так, если гасить сумму долга до истечения грейс-периода, то держатель карты избегает предусмотренных договором комиссий.

Суть кредитной карты на 100 дней заключается в том, что потраченные средства могут быть возвращены до 101 дня следующего за датой совершения платежа

Допустимо возвращение образовавшегося долга по частям, но при стандартных условиях важно вносить сумму не менее 3%. Ее необходимо уплатить до 20 числа каждого месяца. После полного погашения долга стартует новый грейс-срок

Как погасить задолженность в льготный период

Как погасить задолженность в льготный период

Сроки льготного времени

Беспроцентный период начинается со дня списания и длится 101 день. В первый месяц после совершения платежа нет необходимости что-либо оплачивать. Обязательная минимальная сумма должна быть внесена до 20 числа следующего месяца.

Условия получения

Для оформления кредитной карты важно обеспечить соответствие общим требованиям ВТБ 24:

- наличие гражданства России;

- возраст: не менее 21 года и не более 68 лет;

- средняя месячная заработная плата: для жителей Москвы и региона – не менее 30 тысяч рублей, для остальных граждан – не менее 20 тысяч рублей;

- отсутствие «темных пятен» в кредитной истории. Если в КИ имеются факты несоблюдения положений договора займа, то в оформлении продукта с высокой степенью вероятности откажут;

- также потребуется иметь постоянную прописку в субъекте нахождения учреждения.

Сам процесс получения не обладает лишними сложностями. Заинтересованным лицам для начала стоит выбрать подходящий вариант и проверить соответствие собственной кандидатуры на требования банка, после чего достаточно заполнить заявку на официальном сайте ВТБ 24. Решение по запросу принимается в течение одного рабочего дня. Если был вынесен положительный вердикт, клиент уведомляется о дате и времени, когда нужно посетить банк для получения карты на руки.

Необходимые документы

В качестве обязательных позиций в рамках документального обеспечения заявки требуется минимум сведений: гражданский паспорт, справка о доходах по форме 2НДФЛ (если заявитель является зарплатным клиентом ВТБ 24, он вправе запросить выписку непосредственно в отделении) и водительское удостоверение или заграничный паспорт. Последние позиции запрашиваются в исключительных ситуациях, если у сотрудников банка возникли сомнения в достоверности представленной информации.

Пополнение кредитного счета

Внести средства на карту можно с использованием следующих способов: через банкоматы, с помощью системы дистанционного обслуживания «ВТБ-онлайн», в отделении банка, через сервисы денежных переводов или транзакцией из другого банка. Для совершения операции потребуется удостоверение личности и реквизиты счета.

Преимущества использования кредитной карты ВТБ

Кредитная карта банка ВТБ предоставляет возможность пользоваться одной из самых удобных и выгодных по условиям программ. Одно из основных преимуществ — льготный период: воспользовавшись кредиткой, держатель не получает начисления процентов на протяжении длинного льготного периода, который составляет 101 день.

Плюсы держателям кредитной мультикарты предоставляются такие:

- Повышен лимит кредитования — он может быть предложен в размере 1 млн рублей.

- Невысокая процентная ставка.

- При выполнении определенных условий — бесплатное обслуживание.

- Беспроцентный период для покупок по карте и снятия наличности.

- Невысокая комиссия за получение наличных со счета кредитной мультикарты.

- В зависимости от стоимости приобретения проценты могут увеличиться до 10 %.

- Начисление кэшбэка на карту.

Кэшбэком называют возвращение некоторой части потраченных средств обратно на счет. Начисление происходит после того, как держатель совершил операции по карте, но воспользоваться им возможно будет только в следующем месяце после того, в котором совершалась покупка. Проценты, по которым рассчитывается возврат средств, определяются в зависимости от вида товара, который был оплачен при помощи кредитной мультикарты.

В категориях «Рестораны» и «Авто» возврат будет ограничен: он не производится, если сумма превысила 3000 рублей за месяц. Опции с названиями «Путешествия», «Коллекция» перестают работать после того, как кэшбэк достиг за месяц 5000 миль. Для опции «Заемщик» предельная сумма уменьшения платежа — до 5000 в месяц. Во всех других сферах возврат не ограничивается и определяется потраченными суммами.

Кредитный лимит.

Для каждого из клиентов банк будет индивидуально подбирать сумму для предоставления в кредит. Наибольшая сумма — миллион рублей, но если банк сочтет возможным, и этот лимит может быть превышен.

101 день без процентов на покупки и на снятие наличных.

По условиям разработчиков, в течение 101 дня после того, как со счета мультикарты были совершены расходные операции, за использование израсходованной в это время суммы держатель не платит.

Те владельцы карты, кто собирается воспользоваться данной льготой с выгодой для себя, для сохранения условий беспроцентного использования средств должны во время льготного периода заново пополнить счет. Им необходимо будет внести не только сумму, которой они воспользовались для своих целей, но и погасить комиссию, если она имеется.

Когда срок, отведенный для льготного периода, оканчивается, анализируются выплаты, совершенные клиентом. Затем принимается решение по поводу начисления процентов. Даже для льготного периода они могут быть начислены, если клиент совершал просрочки платежей или не вернул долг ко времени завершения беспроцентного срока.

Стоит принимать во внимание, что платежи по кредиту все равно надо вносить — беспроцентный период не означает, что клиенту можно полностью забыть о платежах на это время. Это значит, что сумма долга не будет возрастать

Каждый месяц в соответствии с графиком понадобится оплачивать ежемесячный взнос, который составит самое меньшее три процента от основной суммы, взятой в долг.

Похожие кредитные карты со льготным периодом во всей России от других банков

| Картаа-яя-а | Ставкаменьшебольше | Кредитныйлимитбольшеменьше | ЛьготныйЛьготн.периоддольшекороче | Стоимостьобслуж.иваниядешевледороже | Прочиеусловия | Оформить | |

|---|---|---|---|---|---|---|---|

|

СбербанкWorld MasterCard |

от 9,8 % | до1 000 000₽ | до120дней | Бесплатно |

Программа «СберСпасибо» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РоссельхозбанкМИР |

от 9,9 % | до11 583€ | до55дней | 1-й год110 евросо 2-го120 евро |

Программа лояльности «Урожай» Бесконтактная оплата Бесконтакт |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard Black Edition |

от 12 % | до1 500 000₽ | до55дней | 7990₽ / год |

Программа «Вкусомания», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard Black Edition |

от 12 % | до1 500 000₽ | до55дней | 7990₽ / год |

Программа S7 Priority Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard Black Edition |

от 12 % | до2 000 000₽ | до55дней | 23 880₽ / год |

Программа All Airlines, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкVisa Platinum |

от 12 % | до300 000₽ | до55дней | 590₽ / год |

Скидки и предложения для гостей рок-фестиваля «Нашествие», Программа «Браво», Акция «Тинькофф Путешествия» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа лояльности «Samsung», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа World of Warships, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа World of Tanks, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа «Tinkoff Drive», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до300 000₽ | до55дней | 590₽ / год |

Программа «Вкусомания», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкVisa Platinum |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа Rendez‑Vous, Акция «Тинькофф Путешествия» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкVisa ClassicVisa Rewards |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа ALL Games, Акция «Тинькофф Путешествия» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 1890₽ / год |

Программа S7 Priority Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РоссельхозбанкMasterCard StandardVisa ClassicМИР |

от 22,9 % | до1 000 000₽ | до55дней | 300₽ / год |

Программа лояльности «Урожай» Бесконтактная оплата MasterCard PayPassVisa payWaveБесконтакт |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РоссельхозбанкGold MasterCardVisa GoldМИР |

от 22,9 % | до1 000 000₽ | до55дней | 2000₽ / год |

Программа лояльности «Урожай» Бесконтактная оплата MasterCard PayPassVisa payWaveБесконтакт |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РоссельхозбанкVisa ClassicVisa Classic Instant Issue |

от 22,9 % | до1 000 000₽ | до55дней | 1-й год1650 руб.со 2-го1800 руб. |

Программа лояльности «Урожай» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РоссельхозбанкMasterCard Standard Instant Issue |

от 23,9 % | до1 000 000₽ | до55дней | Бесплатно |

Программа «Амурский тигр» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СбербанкMasterCard StandardVisa Classic |

25,9 % | до300 000₽ | до50дней | Бесплатно |

Программа «СберСпасибо» Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РоссельхозбанкMasterCard StandardVisa ClassicVisa Instant Issue / MasterCard Instant Issue |

от 27,9 % | до350 000₽ | до55дней | Бесплатно | Бесконтактная оплата MasterCard PayPassVisa payWave | Отправить заявкуПодробнее | |

| Все о карте |

О банке

ВТБ – один из системообразующих банков в России, возглавляет одноименную банковскую группу. Основан в 1990 году как Банк внешней торговли РФ, позднее был переименован во Внешторгбанк, затем – в ВТБ. В 2004 году банк участвовал в реструктуризации Гута-Банка, который затем был преобразован в ВТБ24. В 2016 году к ВТБ был присоединен Банк Москвы. 1 января 2018 года ВТБ24 и Банк Москвы окончательно вошли в состав ВТБ.

Сейчас банк контролирует государство в лице Росимущества – ему принадлежит более 60% его акций. Головной офис банка расположен в Санкт-Петербурге. Банку принадлежит 22 филиала и более полутора тысяч отделений в России, а также представительства в Китае, Италии и Киргизии. Банк действует на основании генеральной лицензии №, выданной Центробанком 8 июля 2015 года.

https://youtube.com/watch?v=HbAK-9iKxN0

Изначально ВТБ обслуживал корпоративных клиентов и крупный бизнес. Среди его клиентов в разное были такие компании, как Газпром, Ростелеком, М.Видео, ГК «Синергия», Русгидро и другие. После присоединения ВТБ24 и Банка Москвы ВТБ начал обслуживать частных клиентов и малый бизнес. Своим клиентам он предлагает все необходимые услуги – от кредитов и вкладов до гарантий и операций с иностранной валютой.

Опции Мультикарты

Отдельного внимания заслуживают всевозможные опции Мультикарты, благодаря которым она становится лакомым кусочком для продвинутых пользователей пластиковых карт.

Согласно условиям обслуживания ВТБ-24 по Мультикарте можно подключить 1 из 4-х доступных опций и менять их каждый месяц между собой. Например, в один месяц пользоваться одной опцией, в другой — другой и т.д. По каждой опции предусмотрены свои условия, которые зависят от суммы средств, которую ежемесячно тратит владелец карты.

Первая опция — cash back на все покупки

Если подключить эту услугу, клиент в течение месяца будет получать кэшбек на любые покупки, совершенные по карте или с использованием ее реквизитов. Процент кэшбека варьируется от 1% до 2% и зависит от суммы месячных расходов:

- До 15 тыс. руб. — кэшбек 1%

- До 75 тыс. руб. — 1,5%

- От 75 тыс. руб. — 2%

Вторая опция — Авто или рестораны

Это тоже опция кэшбека, но по конкретным категориям: «Авто» или «Рестораны». Процент кэшбека напрямую связан с суммой ежемесячных расходов по пластиковой карточке:

- От 5 до 15 тыс. руб. — 2%

- От 15 до 75 тыс. руб. — 5%

- От 75 тыс. руб. — 10%

Как видно, максимальная сумма кэшбека по операциям оплаты в категории «Авто» составляет 10%, поэтому карточку можно смело называть отличной находкой для автомобилистов.

Третья опция — Коллекция или Путешествия

Если клиент выберет опцию «Путешествия», то за каждые потраченные 100 рублей по карте, он будет получать мили. Впоследствии мили можно обменять на авиабилеты любой компании авиаперевозчика. Начисление миль напрямую зависит от суммы расходов в течение месяца.

- До 15 тыс. — 1 миля за 100 руб.

- До 75 тыс. — 2 мили за 100 руб. в чеке

- От 75 тыс. — 4 мили за каждые 100 руб.

Выбрав опцию «Коллекция», клиент будет получать специальные бонусы по программе привилегий банка за каждые потраченные 30 рублей.

- При расходах в месяц до 15 тыс. — 1 бонус за 30 руб. в чеке

- До 75 тыс. руб. — 2 бонуса

- От 75 тыс. — 4 бонуса

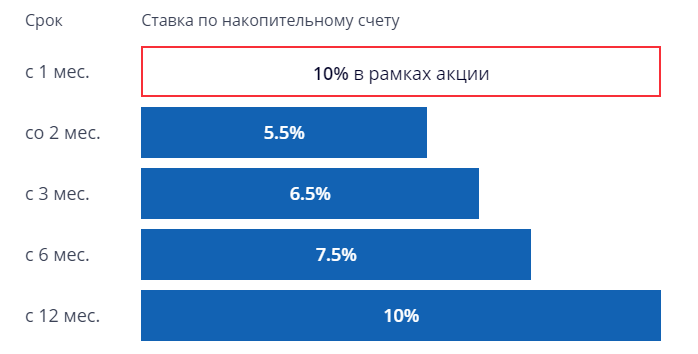

Четвертая опция — начисление процентов на остаток

В рамках этой опции в течение первого месяца использования карты клиенту начисляются повышенные проценты в размере 10% годовых на любой остаток. Именно поэтому в первый месяц владельцу лучше подключить эту опцию, потому что начиная со 2-го месяца проценты резко упадут до 5.5% годовых и будут планомерно подниматься согласно приведенному ниже графику.

Согласно графику следующее увеличение процентной ставки произойдет с 3-го месяца использования карточки и процент составит 6.5% годовых, потом 7.5% в год и 10%, начиная с 12 месяца использования.

кредитной карты ВТБ

Клиентам, собирающимся пользоваться банковским продуктом, стоит помнить некоторые условия. Это размер ставки по кредиту, цена получения денег с помощью банкоматов, информация о минимальном возможном взносе по предоставленному кредиту.

Если деньги в банкомате ВТБ клиент решил снять собственные, комиссии нет. При снятии кредитных денег будет взиматься комиссия 5,5 процента (наименьшая сумма оплаты составит 300 рублей). После того как карта была оформлена, первую неделю наличность снимать можно будет без процентов. Сумма при этом не должна быть более 100 000 рублей за раз.

Процентная ставка для держателей кредитной мультикарты составляет 26 % годовых. Сумма наименьшего из возможных платежа рассчитывается в зависимости от задолженности — она составит 3 процента от размера долга.

В банкоматах других кредитующих организаций собственные средства клиент может снять со ставкой 1 %. Кредитные средства снимаются платно — это стоит 5,5 %, минимум установлен в 300 рублей. То есть сколько бы владелец кредитной мультикарты ни захотел снять с нее, он должен будет заплатить за операцию не меньше трехсот рублей.

Принимая во внимание все условия, которые банк выдвигает держателям этого продукта, можно понять, почему именно кредитная мультикарта приобретает такую популярность. Большинство клиентов привлекают выгодные условия, которые банк выдвигает желающим получить наличность на руки

Многие считают вполне приемлемой процентную ставку, которую устанавливает ВТБ. А тщательно разработанные условия кэшбэка привлекают любителей делать приобретения с использованием кредитных средств, находящихся на карте. Тем, кто хочет получить более подробную информацию относительно условий обслуживания, можно рекомендовать обратиться на официальный банковский интернет-ресурс.