Международные денежные переводы: системы, тарифы и комиссии

Содержание:

- Перевод денег электронными платежными системами

- Банковские и независимые card2card сервисы

- В течение какого срока будет осуществлен перевод

- Обеспечение безопасности и сроки зачисления денег

- Законодательство

- Какие документы нужны получателю

- Самый быстрый и дешевый способ перевода

- Особенности перевода средств на собственный счет в иностранном банке

- Системы финансовых переводов

- Перевод через банк

- Как отправить деньги за границу и сколько можно перевести?

- Использование интернет-банкинга

- Международные денежные переводы

- Нужно ли мне платить комиссию, если я получаю деньги из-за границы?

- Что нужно для перевода денег за границу физическому лицу

- Стандартное межбанковское отправление

- Банковский перевод

- Как лучше перевести деньги на карту

- Валютное регулирование переводов физлиц-резидентов

- Валютный контроль переводов физлиц

- Валюта

- Переводы в РФ: чем выгодно переводить деньги

- Заключение

- Заключение

Перевод денег электронными платежными системами

Для перечисления через электронные платформы потребуется выход в интернет, желательно, чтобы у отправителя была хорошая сеть, иначе платеж может зависнуть. Сегодня переводы осуществляют через такие системы, как ЯндексДеньги, QUWI, PayPal.

Что нужно для перевода

Чтобы отправить денежные средства, необходимо первым делом удостовериться в том, что аккаунт в платежной системе привязан к банковской карте отправителя. Для совершения процедуры необходимо иметь нужную сумму на счету, знать электронный счет получателя. Процесс осуществляется в течение нескольких минут, на поступление денег на счет уйдет от нескольких часов до 1 суток.

Ограничения на суммы переводов

Суммарные ограничения зависят от конкретной платежной системы. Через анонимные кошельки можно переводить не более 15 тысяч рублей. При идентифицированных аккаунтах можно отправлять до 500 тысяч рублей. При этом нужно быть готовым к тому, что из-за крупного перевода гражданином может заинтересоваться налоговая инспекция.

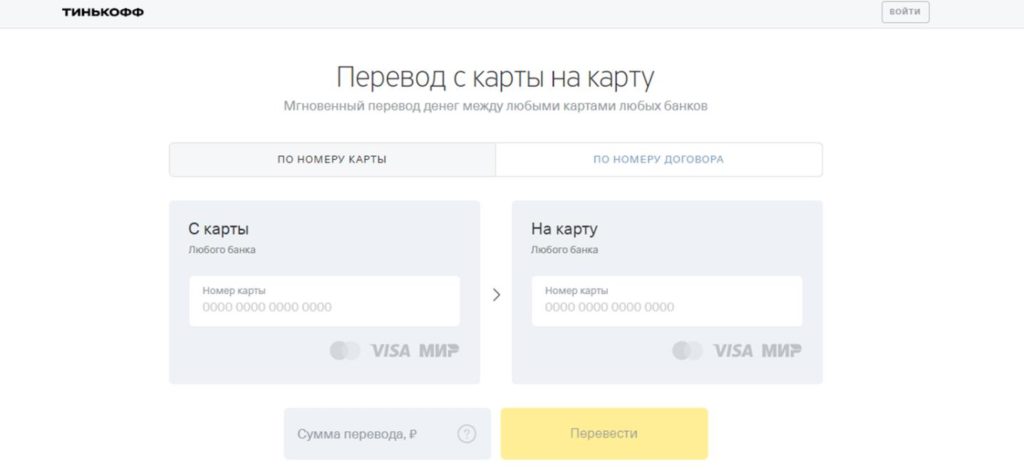

Банковские и независимые card2card сервисы

Альтернативный способ проведения операции — перечисление с карты на карту. Осуществить его можно с помощью ИПТ, банкоматов и онлайн-сервисов. Последний вариант доступен как на официальных банковских сайтах, так и на независимых ресурсах.

Если карты выпущены одним банком, тогда удастся перевести деньги без комиссии. При пересылке между карточками разных кредитных учреждений со счета отправителя удерживают 1—2% от перечисляемой суммы. Услугу предлагают Сбербанк (только внутрибанковские пересылки), Тинькофф, Альфа банк, Авангард. Карточки участников операции должны принадлежать одной платежной системе: с VISA можно переводить только на VISA и т.д. Каждый банк выдвигает свои условия и ограничения.

В течение какого срока будет осуществлен перевод

Срок поступления денежных средств зависит от выбранного метода. Стандартный платеж поступает на счет получателя в течение 1-6 рабочих дней. При этом стоит учитывать часовые пояса при отправке денег, а также вероятность развития дополнительных сложностей в рамках другой страны. Переводы на карту поступает в течение 1 дня.

Самые быстрые поступления наблюдаются при отправке денег через электронные кошельки и платежные системы. В таких случаях перевод поступает на счет в течение 15-24 часов. Стоит учитывать, что для отправки денег через электронные платформы у получателя должен быть свой зарегистрированный в выбранной системе счет.

Обеспечение безопасности и сроки зачисления денег

Всем международным переводам присваивается уникальный идентификационный номер.

Во избежание передачи информации или выдачи денег третьим лицам, этот код рекомендуется не сообщать никому, кроме адресата.

Важно! При получении денег как на территории РФ, так и за рубежом, номер перевода будет необходим наравне с документом, удостоверяющим личность получателя.

Срок доставки международных переводов зависит не только от способа, которым он осуществлялся, он и от графика и скорости работы зарубежных банков-партнеров. В момент отправления рекомендуется уточнять у банковского специалиста не только минимальный, но и максимальный срок его осуществления.

В случае если проанонсированный период уже истек, а деньги так и не поступили получателю, отправителю рекомендуется обратиться в то отделение Сбербанка, где перевод был принят, либо на Горячую линию банка. Находясь на территории Российской Федерации, можно сделать бесплатный звонок по одному из двух номеров: 900 или 8-800-555-55-50. Для соединения со специалистом в момент, когда клиент сам находится за рубежом, предусмотрен отдельный номер телефона, доступный из любой точки мира: +7495-500-55-50.

Обычно поиск «потерявшихся» денег требует определенного времени. Но если все данные были указаны отправителем перевода корректно, сложностей с обнаружением средств не возникает.

Перевод денег в другую страну с помощью Сбербанка не вызывает никаких трудностей. Зачисление средств осуществляется быстро, отправку можно совершить разными способами, а размер комиссии можно уточнить у представителей банковской организации.

Законодательство

Один из ключевых вопросов: согласно каким законам переводятся деньги на иностранные счета? И что будет, если сделать это неправильно? Все, что касается перевода средств российских граждан за границу, четко контролируется Федеральным законом «О валютном регулировании». Есть также другие законы. Они ограничивают перевод денег, а также счета и хранение средств за рубежом отдельным категориям граждан. Есть дополнительные документы – например, существует приказ Налоговой службы России, который контролирует, как открываются и закрываются счета, меняются данные и так далее.

Если какой-либо из вышеуказанных законов будет нарушен, то человек понесет административную ответственность – это обычно штрафы от 1 тысячи рублей до более крупных денежных сумм.

Какие документы нужны получателю

Если деньги из-за границы на карту Сбербанка поступили от родственников или близких друзей, то обычно получателю не придется представлять никаких дополнительных документов по ним. Банк обработает и зачислит их без проблем. Главное, чтобы из назначения платежа было ясно понятно, на каком основании поступили финансы.

Если на карту из-за границы деньги приходят часто, в больших суммах, то у банка могут появиться вопросы к получателю. В этом случае придется объяснять всю ситуацию и предоставлять соответствующие документы. Особенно часто могут возникнуть вопросы, если перечисление средств явно имеет не частный характер, например, при указании в назначении «оплата за услуги».

В качестве документов, подтверждающих легальность поступивших средств, надо представить договоры (займа, трудовые, оказания услуг), различные инвойсы (счета) и т. д. Могут также попросить заполнить «Подтверждение о назначении средств, поступивших на счет».

Важно. Если банк затребовал документы по средствам, поступившим из-за границы, то представить их – обязанность получателя, а не право

Самый быстрый и дешевый способ перевода

Международные переводы используются очень активно жителями самых разных стран. Но многие жалуются на большие потери из-за комиссий, особенно при отправке небольших сумм. Сроки прохождения средств по системе SWIFT также оставляют желать лучшего, а иногда и вовсе не предсказуемы.

Решением проблемы может стать использование сервиса PaySend. Он позволяет отправлять переводы с карты на карты любых банков в 70 странах мира. Зачислить средства через него можно в т. ч. на карточку Сбербанка. При этом надо учитывать ряд важных моментов:

- Деньги придут в рублях, курс конвертации будет показан до выполнения операции.

- За перевод взимается фиксированная комиссия, например, из США в Россию он будет стоить 2 доллара.

- Отправка денег происходит мгновенно, после списания их с карточки отправителя.

Приходят средства на карту Сбербанка обычно мгновенно. Но иногда могут и задержаться на срок до 3 суток.

Особенности перевода средств на собственный счет в иностранном банке

Согласно действующему законодательству граждане России, являющиеся резидентами, обязаны предоставлять в налоговую инспекцию сведения об открытии иностранного банковского счета. К резидентам относят граждан, проживающих на территории страны 183 дня и больше. Валютное законодательство позволяет приобретать иностранную валюту и ценные бумаги общей стоимостью не боле 150 тыс. долл. в год без необходимости предоставления дополнительных документов.

После представления информации об открытии счета налоговой инспекцией будет выдаваться соответствующая справка, без которой банк не сможет провести операцию перечисления на иностранный счет гражданина. По завершении года граждане обязаны предоставлять в налоговую инспекцию сведения об оборотах на иностранных счетах, о входящем остатке и остатке на конец года. Нерезидентам законодательно с 1.01.2018 отменено требование предоставлять справку налоговой инспекции в банк.

Системы финансовых переводов

В какой бы стране мира вы не находились у вас всегда будет запасной вариант в виде перевода средств через системы Western Union и Money Gram. Фактические финансовые потери при таких переводах могут доходить до 5-7% (комиссия не большая, но конвертация валют по внутреннему курсу слишком невыгодная), зато скорость переброски средств вас очень порадует. Только вдумайтесь, получатель сможет забрать деньги на другом конце земного шара уже через 10 минут после передачи отправителем заполненной формы специалисту пункта обслуживания.

Даже при переводе с карты на карту скорость может быть ниже. Если деньги нужны очень срочно и некогда задумываться о вариантах перевода, проследуйте в ближайший пункт Western Union или Money Gram. Возьмите с собой паспорт, необходимое для перевода количество наличности в долларах или евро (+1% комиссия).

В пункте обслуживания вам выдадут специальную карту-форму, которую нужно заполнить. После того как вы ее заполните, передаете эту карту-форму специалисту вместе с деньгами и паспортом. Специалист подтверждает вашу личность и проводит перевод. На заполнение формы вы потратите максимум 10 минут, еще столько же надо на то, чтобы деньги пришли в город, где получатель может их забрать. Итого 20 минут, не считая времени потраченного на дорогу в пункт обслуживания Western Union или Money Gram.

Перевод через банк

Теперь поговорим о том, как перевести деньги за границу физическому лицу, с привлечением банковского работника. Вам понадобится:

- паспорт;

- необходимая сумма наличных, можно даже в рублях;

- отправиться в ближайшее отделение банка.

Предварительно понадобится пополнить свой валютный счет на желаемую сумму перевода, затем указать специалисту все необходимые для выполнения операции реквизиты. Вопросы комиссии нужно будет уточнить сразу же, она либо спишется в момент отправки денег со счета отправителя, либо ее следует уплатить отдельно.

Дальше специалист вносит все реквизиты в программу и распечатывает несколько экземпляров платежного поручения, которые необходимо будет подписать клиенту. На всех проставляется штамп банка и один экземпляр отдают клиенту.

Нужно помнить, что платежи за границу через банк выполняются с учетом операционного времени. Это значит, что если платеж был отправлен в выходной день, он будет обработан лишь на следующий рабочий день.

Как отправить деньги за границу и сколько можно перевести?

На самом деле, переводить свои личные накопления в банки других стран можно на легальных основаниях и вполне законно. Это можно сделать, если у человека имеется личный счет в иностранном банке. О нем, правда, обязательно нужно сообщить в налоговую службу. Также можно просто внести средства за покупку с помощью стандартного перевода финансов с карточки, если вы платите нерезиденту – допустим, покупаете у него зарубежную жилплощадь… А вот рассчитываться между собой в иностранной валюте резидентам России запрещено. К слову о суммах – они неограниченны. Переводить можно сколько угодно денег. То же самое относится и к операциям, которые связаны с покупкой недвижимых объектов и других.

Использование интернет-банкинга

Использование интернет банкинга для переводов денег за границу очень удобно в первую очередь тем, что все можно выполнить самостоятельно и нет необходимости никуда идти. Большинство крупных российских банков уже поддерживают технологию проведения платежей с участием SWIFT-системы, поэтому проблем возникнуть не должно. Теперь более подробно о том, как перевести деньги за границу на карту.

Пользователю всего лишь нужно авторизоваться в личном кабинете на сайте банка и выбрать меню переводов. Все поля заполняются реквизитами получателя и предварительно следует проследить за тем, чтобы на балансе карты или счета была необходимая сумма денег для отправки

Очень важно верно заполнить все реквизиты, ведь любая ошибка может привести к тому, что платеж не пройдет и деньги «зависнут»

Международные денежные переводы

Международные системы денежных переводов для отправки денег за границу используются так же часто, как и банки. Этот формат позволяет быстро (за несколько часов, а иногда и мгновенно) перевести средства получателю. Выбирать надо ту систему, офисы которой присутствуют в городе нахождения получателя. Наиболее распространенными международными сервисами, обслуживающими физических лиц, являются:

- Contact;

- MoneyGram;

- Western Union;

- Золотая корона;

- Юнистрим.

Для отправки денег не требуется большое количество информации – достаточно указать ФИО получателя и страну его нахождения. В ряде случаев нужно указывать и город, в который будут переводиться средства.

Работают системы международных переводов с клиентами путем непосредственного обращения в офисы обслуживания. Для отправки денег нужен свой паспорт и сумма, которая будет отправлена. Размер уплачиваемой комиссии может составлять 0 – 20%. Конечное значение будет зависеть от ряда факторов:

- через какую систему совершается перевод;

- в каком отделении принимается платеж;

- размер перевода;

- страна, куда отправляются деньги.

После приема средств клиент получает на руки контрольный номер, он передается получателю. Без него и паспорта деньги не выдадут.

Размер перевода, как и в случае с банковским переводом, зависит от законодательства стран, участвующих в операции.

Ряд систем предлагает своим клиентам перевести деньги в другую страну через их сайт. В этом случае на отправку действуют внутренние ограничения организации, а комиссия отсутствует или оказывается ниже, чем при личном обслуживании через отделение.

Нужно ли мне платить комиссию, если я получаю деньги из-за границы?

Хотя отправитель несет большую часть комиссии за транзакцию IMT, получение денег из-за границы может повлечь за собой некоторые расходы.

Сборы за получение

Большинство комиссий за международные денежные переводы несет отправитель, включая комиссию за транзакцию, комиссию за отмену или изменение. Как получатель, с вас может взиматься комиссия за получение от вашего банка или финансового учреждения, которая будет вычтена из вашей общей суммы для обработки и внесения иностранного платежа на ваш банковский счет.

Посреднические сборы

Большинство международных денежных переводов отправляются через систему SWIFT, глобальную сеть банков, обрабатывающих международные платежи. Таким образом, предполагаемый платеж может быть перенаправлен из банка отправителя через банки-посредники, каждый из которых может взимать свою комиссию, прежде чем деньги поступят на ваш банковский счет. Эти сборы могут быть вычтены из получаемых вами средств или могут быть оплачены отправителем заранее.

Что нужно для перевода денег за границу физическому лицу

- Если гражданину необходимо срочно выслать деньга за границу своим родственникам, используют международные платформы. Например, Вестерн Юнион или Юнистрим. Подобные платежные системы помогают перечислить средства через 20-30 минут. При этом комиссионная сумма начисляется в зависимости от размера переведенного платежа. Срочные переводы осуществляют также при помощи электронных платформ, например, Вебмани. Однако для этого у отправляющего средства физического лица должен быть зарегистрирован электронный счет, иначе осуществить быструю отправку не получится.

- Если человеку необходимо перевести средства с самым низким процентом комиссионных выплат, придется обратиться к банковским переводам. Для совершения процедуры открывать новый счет не потребуется.

- При необходимости отправки крупных сумм, превышающих установленный лимит, используют криптовалюту. Однако здесь можно столкнуться с мошенниками, поэтому для перевода рекомендовано обращаться за помощью.

Все платежные системы и банковские организации гарантируют безопасность и конфиденциальность. Меняются только сроки поступления платежа и суммы комиссий.

Стандартное межбанковское отправление

Перевести денежные средства, например, вклад, из одного банка в другой можно обычным межбанковским каналом. Желательно, чтобы и у отправителя, и у получателя был открыт счет в пределах одного банка. При наличии счетов в разных учреждениях при проведении операции будет взиматься существенная комиссия. Но некоторые банки предоставляют доступ к пересылке средств без открытия счета (Сбербанк, ВТБ24 и т.д.).

Деньги адресат получает не очень быстро — в течение 1—3 дней. Тарифы на комиссию здесь дорогие — от 1,5 до 2% от отправляемой суммы. Чтобы провести операцию, нужны паспорт и заполненное заявление на отправку денег.

Банковский перевод

Перевести средства физическому лицу можно классическим способом через банк. Для перевода потребуются международные банковские реквизиты. Добыть их не проблема. Проблема может возникнуть с написанием фамилии имени и отчества латиницей. Сочетание некоторых букв латинского алфавита при написании фамилии в России и в странах запада могут отличаться. Из-за такой мелочи перевод может не пройти, и вы потеряете время. Также нужно корректно заполнить строчку «назначение платежа», в противном случае придется платить налог.

Перевести средства физическому лицу можно классическим способом через банк. Для перевода потребуются международные банковские реквизиты. Добыть их не проблема. Проблема может возникнуть с написанием фамилии имени и отчества латиницей. Сочетание некоторых букв латинского алфавита при написании фамилии в России и в странах запада могут отличаться. Из-за такой мелочи перевод может не пройти, и вы потеряете время. Также нужно корректно заполнить строчку «назначение платежа», в противном случае придется платить налог.

Скорость банковского перевода невелика. Иногда деньги приходится ждать 5-7 рабочих дней. При этом комиссия будет небольшой в пределах 1-2%, но если отправитель укажет неправильное назначение платежа, получателю придется уплатить подоходный налог 13%. Периодические платежи можно получать на заранее открытый валютный счет, в этом случае издержки будут минимальными.

Деньги можно зачислять прямо на карту и получатель сможет ими воспользоваться почти мгновенно. Как это работает? Работая в иностранном государстве можно завести выгодную дебетовую карту с возможностью дешевых расчетов за границей. Эту карту отправитель переправляет получателю почтой. Далее отправитель кладет деньги на карту через онлайн-банкинг с другой карты или как-то иначе. Получатель сразу же может воспользоваться деньгами, которые придут на карту мгновенно.

Как лучше перевести деньги на карту

Считается, что перевод по системе SWIFT – самый надежный способ отправить деньги в другую страну. Но надо учитывать следующие нюансы, связанные с ним:

- Комиссия может оказаться высокой, особенно при участии множества банков-корреспондентов.

- Операция проводится не моментально, а в течение 1-5 дней.

- Иногда приходится объясняться с банками отправителя и получателя, представлять документы, подтверждающие легальность средств.

На практике подбирать способ приходится в зависимости от того, в какой стране находится отправитель.

Из США

Из США перевод денег на карту Сбербанка удобней на практике осуществить именно через систему SWIFT. Рекомендуется для получения финансов из США открыть карту Сбербанка в долларах. При этом не будет потерь на курсовой разнице.

В качестве альтернативы можно воспользоваться также системами WesternUnion и MoneyGram. Комиссия в них будет примерно одинаковой. Но скорость прохождения средств будет существенно различаться. Через системы WU и MoneyGram они поступят быстрее.

В Сбербанке есть возможность получить средства, перечисленные через MoneyGram. После этого их можно спокойно зачислить на карту.

Из Европы

Для получения переводов из Европы в евро можно открыть в Сбербанке карту с привязкой к счету в евро. Это позволит получать на нее деньги без потери на разнице курсов. SWIFT работает в ЕС без проблем. Средства поступят в этом случае прямо на карточку.

Альтернативой может стать использование одной из следующих систем:

- Western Union;

- MoneyGram;

- Contact;

- Юнистрим.

Из стран СНГ

Если требуется перевести деньги из стран СНГ, то их также можно отправить по реквизитам счета карты. Но обычно это неудобно. Комиссия будет довольно большой, а прохождение денег займет несколько дней.

Гораздо проще воспользоваться системой Золотая Корона, Контакт, Вестерн Юнион, MoneyGram и получить наличные, а затем внести их на карточку. Технически многие банки из стран СНГ позволяют отправить на российские карточки перевод прямо по номеру пластика. Это удобно. Если в самом банке-эмитенте отправителя такой возможности нет, то можно воспользоваться, например, сайтом системы Золотая Корона или другой.

Из других стран

Сложности возникают при возникновении необходимости отправить деньги из стран Азии и некоторых других. Далеко не все банки будут готовы в них предложить услугу перевода SWIFT. Придется искать альтернативы. Часто в таких государствах активно используются собственные платежные системы.

Решением может стать использование онлайн-сервиса одной из платежных систем. Например, Western Union.

Валютное регулирование переводов физлиц-резидентов

Итак, в числе самых распространенных сценариев перевода денег за границу физлицом — отправка гражданином РФ (или иным валютным резидентом — физлицом) денежных средств со своего счета в российском банке на счет получателя-резидента в иностранном банке.

Данная операция может быть осуществлена:

- без ограничений по сумме — если отправитель и получатель являются близкими родственниками (подп. 12, 17 п. 1 ст. 9 закона № 173-ФЗ);

- с ограничением в 5 000 долларов США — в других случаях.

В первом случае банк может запросить у отправителя денежных средств документы, подтверждающие родство с получателем, например копию паспорта получателя, свидетельства о браке, рождении.

Перевод денежных средств от российских физлиц-резидентов другим физлицам, которые проживают за рубежом, через специализированные системы, такие как Western Union, осуществляется в соответствии с теми же нормами права в сфере валютного регулирования, что регламентируют переводы через кредитно-финансовые организации.

Другая распространенная валютная операция с участием физлиц-резидентов — отправка ими денежных средств со счета в российском банке на собственный счет в зарубежном кредитном учреждении.

Ограничений на сумму таких переводов законодательство РФ не устанавливает. Однако обязывает физлиц, осуществляющих данные транзакции, предъявлять банку уведомление по установленной форме об информировании налоговой инспекции о наличии счета за рубежом (п. 4 ст. 12 закона №173-ФЗ). Данное уведомление достаточно показать банку один раз — при последующих переводах он его запрашивать не будет.

Если физлицо-резидент отправляет перевод нерезиденту за границу — никаких ограничений на данную операцию не устанавливается (ст. 6 закона № 173-ФЗ). Аналогично — если денежные средства направляются за рубеж нерезидентом для резидента или другого нерезидента (ст. 10 закона № 173-ФЗ).

Валютный контроль переводов физлиц

В соответствии с законом Российской Федерации в отношении зарубежных переводов с участием юридических и физических лиц производится валютный контроль. Основные участники международных валютных операций:

- Физлица — валютные резиденты (граждане, проживающие за пределами РФ более 1 года). Способы, доступные для этой категории, — системы переводов, электронные кошельки и банки (другим физлицам и юрлицам).

- Юрлица — валютные резиденты (зарегистрированные в России). Перечисления можно проводить через банки и другие финансовые организации, имеющие лицензию ЦБ.

- Валютные нерезиденты (физлица и юрлица). Могут осуществлять те же операции, что и резиденты.

По правилам международные переводы в пользу физлиц должны быть не больше эквивалента 5000$ по курсу ЦБ. При превышении этого лимита клиент обязан предоставить банку подтверждение указанной цели перечисления. За подложные документы предусмотрена уголовная ответственность. Похожий правовой порядок действует в СНГ и государствах дальнего зарубежья.

Валюта

Согласно действующему законодательству РФ для перечисления денег за границу можно использовать исключительно иностранную валюту. Поэтому при внесении денежных средств в рублях, они будут конвертироваться в иностранный эквивалент.

Заключение

Для перевода денег физическому лицу, находящемуся за рубежом, есть достаточное количество вариантов. Они имеют различные достоинства. Это скорость осуществления перевода, возможность проведения финансовой операции в домашних условиях, отсутствие комиссионных сборов. Поэтому понадобится выбрать лишь наиболее подходящий способ.

Переводы в РФ: чем выгодно переводить деньги

Перевод между банковскими картами является одним из самых выгодных в России. Если карты одного банка, то комиссия не начисляется.

Следом идут переводы в платёжных системах, например, «Золотая корона» и «Колибри». Он идёт несколько минут. Перед отправлением нужно убедиться, что в населенном пункте отправителя есть пункт выдачи. Если его нет, то это не страшно. Например, система «Золотая корона» сотрудничает с сетями «МТС», «Билайн», «Евросеть» и «Связной».

Самые медленные по скорости переводы – это между банковскими счетами и почтовые отправления. Однако с ними могут возникнуть сложности при отслеживании. Если отправляете деньги через ОПС, поинтересуйтесь, как отследить почтовый перевод. Например, отправление «КиберДеньги» не отслеживается. Чтобы убедиться в доставке, в уведомлении укажите, что хотите отслеживать отправление с помощью СМС-сообщений.

Заключение

Расширение направлений в системе мгновенных переводов позволило клиентам Сбербанка перечислять средства своим близким, родственникам и друзьям более комфортным способом – используя мобильное приложение интернет-банка. Банковское учреждение продолжает работать над расширением стран, куда можно совершать перечисления подобным образом.

Источники

- https://MybankPro.ru/bankingservice/sberbank-perevody-za-granitsu-kak-otpravit-dengi-cherez-sberbank

- https://bankiinfo.com/sberbank/perevod/za-granicu-cherez-sberbank-onlajn.html

- https://www.moneyinformer.ru/banks/sberbank/perevod-za-granicu.html

- https://kartavruke.ru/perevod-iz-za-granicy-na-kartu-sberbanka/

- https://bankiinfo.com/sberbank/perevod/iz-za-granicy-na-kartu.html

- https://sbankami.ru/perevody-i-platezhi/perevody-v-strany-sng-i-evropy.html

- https://creditvsbervbanke.ru/bankingservice/kak-perevesti-dengi-za-granitsu-cherez-sberbank

- https://www.sberbank.kz/ru/individuals/transfers/perevody-po-miru

- https://sberech.com/oplata/kak-otpravit-ili-poluchit-perevod-iz-za-granicy-na-kartu-sberbanka.html

- https://bankigid.net/kak-besplatno-pozvonit-v-sberbank-iz-za-granicy-onlajn-podderzhka-klientov/

Заключение

Без перевода денег сейчас сложно представить свою жизнь. Например, родственники или друзья попросили одолжить им некоторую сумму, или ваш ребенок учиться за границей по обмену и ему нужны карманные деньги. Самый оптимальный вариант – воспользоваться платёжной системой с минимальной комиссией. Так вы точно будете знать, что деньги дошли до получателя без потерь.

Предлагаем ознакомиться со статьями на финансовую тему:

- Как перевести голоса ВК.

- Как бесплатно подключить аппаратный кошелек.

- Как заработать на интернет-аукционах.

- Как заработать на покупке и продаже дебиторской задолженности.